Resumo

Na segunda-feira, dia 19 de julho, a B3 anunciou a nova metodologia do ISE (Índice de Sustentabilidade Empresarial), o índice brasileiro que tem como objetivo ser o indicador do desempenho médio das empresas bem posicionadas na agenda ESG (Environmental, Social and Governance).

A nova versão, recém anunciada, ficará válida em janeiro de 2022 e visa o aprimoramento e maior aplicabilidade do ISE, tanto como uma referência de investimentos ESG quanto como uma ferramenta objetiva e eficaz de gestão de sustentabilidade para empresas e outros atores do mercado.

Vemos o anúncio como positivo, uma vez que: (i) contempla critérios mais rígidos e específicos, contribuindo para a realização de questionários mais robustos; (ii) incentiva a adesão das empresas à agenda ESG, assim como a divulgação de dados que comprovem todas as medidas tomadas; (iii) promove o compromisso das empresas brasileiras com a agenda climática global e com os ODS, evidenciadas pelas parcerias externas; e (iv) aumenta a credibilidade das empresas melhor posicionadas no ISE, dado que o peso das companhias na composição da carteira não será mais baseado no seu valor de mercado, mas sim, pelo melhor desempenho ESG.

Na nossa visão, além da atual onda de mudança impulsionada pela sociedade civil e pelos investidores, também acreditamos que as mudanças impostas pela regulamentação estão e terão, cada vez mais, um papel importante em direcionar as empresas a caminho de melhores práticas ESG. Embora haja claramente muito a ser feito em relação ao tema no Brasil, evoluções, como a feita pela B3, possuem um papel importante na evolução da agenda ESG no país.

Neste relatório, nós trazemos: (i) uma visão da metodologia anterior; (ii) um olhar a cerca da nova metodologia; e (iii) nossa opinião em relação à mudança.

Gostaria de receber esse conteúdo por e-mail? Clique aqui.

Gostou do conteúdo, tem alguma dúvida ou quer nos enviar uma sugestão? Basta deixar um comentário no final do post!

Como era antes?

Na metodologia vigente, antes da mudança recém anunciada, o Conselho Deliberativo do ISE seleciona, no máximo, 40 empresas para compor a carteira do índice, a partir de um questionário, que possui aproximadamente 350 perguntas, preenchido pelas companhias emissoras das 200 ações mais negociadas da BM&FBOVESPA.

As empresas iniciam a listagem com um peso semelhante, que sofre aumentos ou reduções de acordo com o valor de mercado da companhia, ou seja, a oscilação no preço de suas ações. No caso de um papel sofrer forte valorização, e seu peso no ISE sair de ~2% para 15% do índice, que é a porcentagem máxima que pode ser atingida, há um rebalanceamento e todas as empresas voltam a ter ~2% de participação.

Até a última composição do índice, as empresas que faziam a aplicação para participar precisavam pagar uma taxa, que variava de R$20,8k até R$30,8k, a depender da capitalização da companhia. O questionário preenchido por parte das empresas considera o desempenho das mesmas em sete dimensões que avaliam, entre outros, elementos ambientais, sociais e econômico-financeiros de forma integrada. Seu preenchimento é voluntário e demonstra o comprometimento da empresa com as questões de sustentabilidade. Após o envio das respostas, as empresas devem apresentar documentos corporativos que comprovem, de forma amostral, as respostas assinaladas.

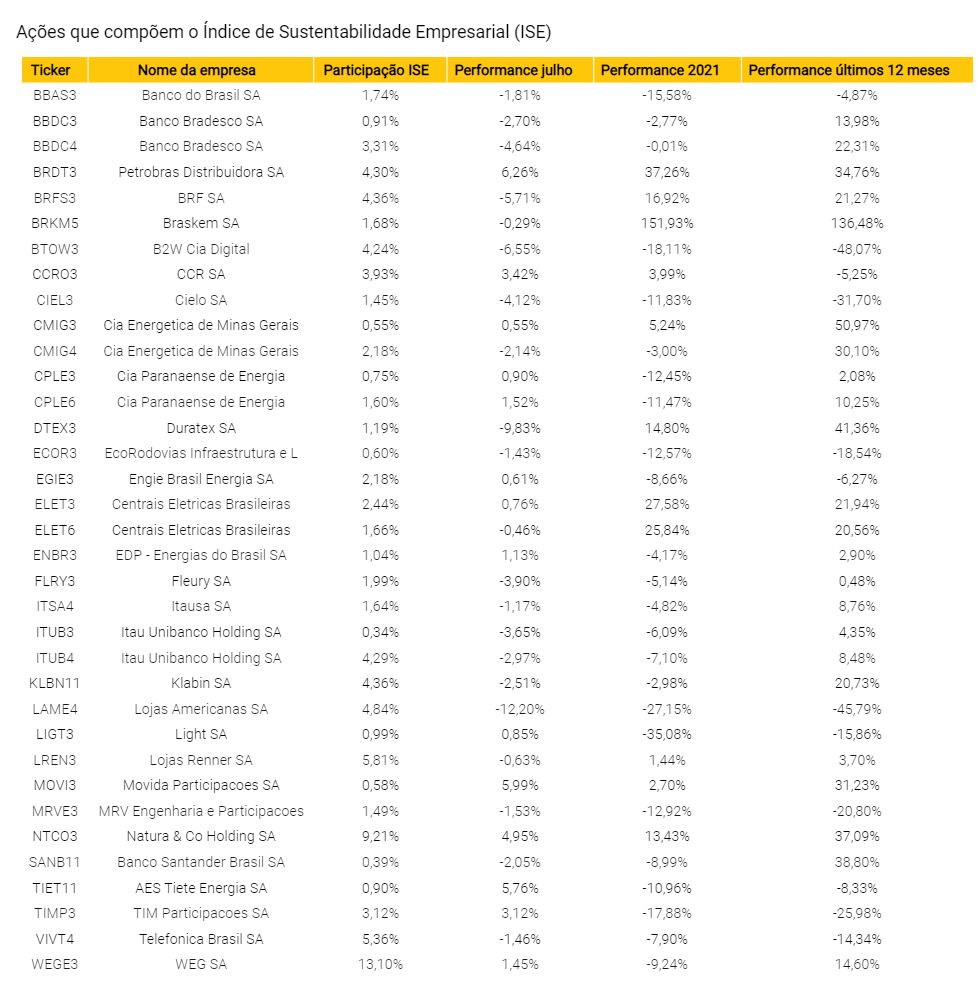

Empresas que compõem o ISE atualmente

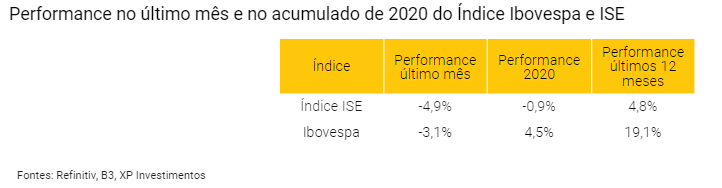

Comparação da performance histórica do Ibovespa vs. o ISE

Visando entender como as empresas brasileiras que, segundo a metodologia vigente do ISE, estão à frente em relação aos aspectos ambientais, sociais e de governança performaram historicamente em relação ao mercado como um todo, comparamos o ISE e o Ibovespa, que contém as ações das empresas mais negociadas no mercado – juntas, elas representam ~80% de todo o volume.

Desde a criação do índice ISE, em 2006, até atualmente, o Ibovespa teve uma performance surpreendente, valorizando +265%. Melhor ainda que o Ibovespa, foi o ISE, ultrapassando +289% de alta no mesmo período, ou seja, +25pps acima do Ibov.

O que mudou?

Agora, com a nova metodologia, o Conselho poderá selecionar um número ilimitado de empresas, a partir das respostas do questionário, para compor a carteira do Índice, não ficando mais restritos aos 40 nomes. Segundo a B3, o relatório do índice, além de mais enxuto (~40% menos perguntas), leva em conta seis dimensões para avaliar como as empresas lidam com determinados assuntos. Os temas são: capital humano; governança corporativa e alta gestão; modelo de negócio e inovação; capital social; meio ambiente e mudança do clima. Assim como acontece atualmente, as empresas devem apresentar documentos corporativos que comprovem, de forma amostral, as respostas assinaladas. A inscrição passou a ser gratuita e, conforme metodologia hoje vigente, para participar da seleção é preciso estar entre as 200 ações mais negociadas da Bolsa.

Um dos pontos mais importantes em relação à mudança é que o ISE irá se basear na pontuação ESG das empresas (que será pública) para definir o peso de cada companhia na carteira (vs. ponderação atual que varia apenas de acordo com o valor de mercado das companhias). Vale mencionar que esse peso não poderá ser superior a 3x a participação que o ativo teria caso a carteira fosse ponderada pela representatividade do valor de mercado de “free float” do ativo (como é atualmente). Além disso, outro critério é que a participação de uma empresa no ISE não poderá ser superior a 10% – nesse caso, serão efetuados ajustes para adequar o peso dos ativos das companhias a esse limite, redistribuindo-se o excedente proporcionalmente aos demais ativos da carteira. Por fim, o Índice adotou um sistema de revisão periódica através do rebalanceamento quadrimestral, que hoje não existe, em maio e setembro. Ao longo do ano, empresas podem ser excluídas do Índice por conta de eventos controversos dependendo da gravidade da situação.

Em relação ao questionário, destacamos dois avanços: (i) segmentação por setor; e (ii) participação de dois provedores de informações externos.

Em relação ao (i), o questionário contará com questões específicas para cada indústria, contribuindo assim, para uma melhor análise e avaliação do desempenho da empresa de acordo com os fatores mais materiais para o seu setor (anteriormente, ele era único para toda e qualquer companhia).

Já no que se refere ao (ii), a avaliação do ISE também contará com a avaliação dos questionários: (i) da RepRisk, uma companhia de ciência de dados ambientais, sociais e de governança corporativa; e (ii) do Carbon Disclosure Project (CDP), uma organização reconhecida mundialmente que ajuda empresas a divulgarem seu impacto ambiental, principalmente relacionados à emissão de carbono. A pontuação no ISE dependerá, em parte, da pontuação obtida pela empresa nesses outros dois questionários – segundo a B3, para ser elegível à carteira, a empresa precisa ter nota “C” ou mais no questionário do CDP e índice RepRisk menor ou igual a 50 pontos nos últimos dois anos. Na nossa visão, isso é positivo, à medida que inclui opiniões terceiras e não somente autodeclaradas na elaboração do índice.

Vale mencionar que só serão elegíveis para entrada no ISE as empresas que pontuarem acima de 60,23 pontos (numa escala de 0-100), nota de corte que foi definida para 2022. Além disso, as companhias não podem zerar em nenhum dos temas (são cerca de cinco temas em cada uma de seis dimensões analisadas), mesmo que tenham ficado acima da nota de corte.

Ao ser aprovada para participar da carteira do ISE, a companhia continuará sendo monitorada pela B3 e, eventualmente, pode até deixar de fazer parte da seleção. Um ponto importante de mudança é que, agora, independente da empresa ser aprovada ou não para compor o índice, ela terá sua nota divulgada publicamente para o mercado, sendo ranqueadas segundo uma nota ESG geral e também de acordo com critérios específicos.

E afinal, porque achamos a mudança positiva?

Em nossa visão, o anúncio da nova metodologia é positivo, uma vez que (i) contempla critérios mais rígidos e específicos, contribuindo para a realização de questionários mais robustos; (ii) incentiva à adesão das empresas à agenda ESG, assim como a divulgação de dados que comprovem todas as medidas tomadas; (iii) promove o compromisso das empresas brasileiras com a agenda climática global e com os ODS, evidenciadas pelas parcerias externas; e (iv) aumenta a credibilidade das empresas melhor posicionadas no ISE, porque o peso das companhias na composição da carteira não será mais dado pela capitalização de mercado do free float, ou seja, pelo seu tamanho, mas sim, pelo melhor desempenho ESG.

Olhando para frente, esperamos mais movimentos semelhantes por parte dos órgãos financeiros e reguladores, de forma a aprimorar essa agenda adiante. Conforme ressaltamos em nosso relatório de início de cobertura ESG no Research da XP, além da atual onda de mudança impulsionada pela sociedade civil e pelos investidores, também acreditamos que as mudanças impostas pela regulamentação estão e terão, cada vez mais, um papel importante em direcionar as empresas à caminho de melhores práticas ESG.

Embora haja claramente muito a ser feito em relação ao tema no Brasil, dado que ainda estamos no início da jornada, evoluções como a feita pela B3 possuem um papel importante na evolução da agenda ESG no país.

Nossos últimos relatórios

- Radar ESG | G2D (G2DI33): Abraçando os pilares S e E através do portfólio de investimentos de impacto (link)

- Ambev (ABEV3): Feedback do evento ESG; Reforçamos nossa visão positiva (link)

- Radar ESG | Setor de infraestrutura (CCRO3, ECOR3, RAIL3, HBSA3, STBP3): Preparando o asfalto (link)

- Crédito de carbono: Capturando parte da solução; 5 nomes para exposição ao tema (link)

- Radar ESG | Incorporadoras de Imóveis Residenciais Populares: Construindo os andares ESG (link)

- Radar ESG | Arezzo & Co. (ARZZ3): Caminhando com seus próprios passos pela agenda ESG (link)

- Trilogia ESG (Pt. I): Um mergulho no pilar E; Três nomes que são parte da solução (link)

- Radar ESG | Blau (BLAU3) e Hypera (HYPE3): Em busca da fórmula ESG (link)

- Bitcoin e ESG: Entenda os dois lados da moeda (link)

- Radar ESG | Bemobi (BMOB3): Diversidade é o nome do jogo (link)

- Radar ESG | Setor de Logística (SIMH3, JSLG3 e VAMO3): Preparando-se para a estrada ESG (link)

- Radar ESG | Laboratórios: ESG ainda na triagem; Fleury se destacando em relação aos pares (link)

- Cúpula de Líderes sobre o Clima: Tecnologia, economia e agenda verde centralizam as discussões no segundo dia do evento (link)

- Cúpula de Líderes sobre o Clima: Cooperação global é uma das três principais mensagens do evento (link)

- Radar ESG | Locadoras de automóveis: Rumo à agenda ESG; Localiza liderando a corrida (link)

- Radar ESG | São Martinho (SMTO3): Quanto mais se semeia, maior é a colheita (link)

- Radar ESG | Orizon (ORVR3): Quando ESG está escrito no DNA (link)

- Sondagem XP/ESG com investidores institucionais (link)

- O melhor dos dois mundos: Seleção de 10 BDRs para exposição internacional ao tema ESG (link)

- Radar ESG | Enjoei (ENJU3): O usado é o novo “novo”? (link)

- Radar ESG | CSN Mineração (CMIN3): Explorando os campos ESG (link)

- Radar ESG | Jalles (JALL3): Plantando as sementes ESG (link)

- Radar ESG | Incorporadoras de alta renda: ESG ainda em construção (link)

- Radar ESG | Setor de saúde: O ESG ainda está na sala de espera? (link)

- Radar ESG | Quão sustentáveis são as empresas de e-commerce? Uma análise ESG dessas gigantes (link)

- Radar ESG | IMC (MEAL3): Por que a empresa ainda tem muito espaço para melhorar? (link)

- Radar ESG | Aeris (AERI3): Uma das empresas melhor posicionada para surfar o vento ESG (link)

- Radar ESG | 3R Petroleum: Construindo um caminho que incorpora metas ESG (link)

- Radar ESG | Setor de supermercados: Vale a pena encher o carrinho? (link)

- Radar ESG | JHSF (JHSF3): Espaço para melhorias (link)

- Radar ESG | Quem é o melhor aluno da classe? Avaliando os líderes em ESG dentre as empresas de educação no Brasil (link)

- Panorama do marco regulatório de investimentos ESG no Brasil (link)

- CVM e B3 estudam intensificar critérios ESG para as companhias listadas (link)

- Radar ESG | Setor de vestuário e joias: ESG ainda na confecção (link)

- ESG: Tendências e preferências para 2021 (link)

- Radar ESG | LOG Commercial Properties (LOGG3): Oportunidades em empreendimentos verdes (link)

- Eleições americanas: Quais os efeitos para a agenda ESG nos EUA e no Brasil? (link)

- Radar ESG | Farmácias: Raia Drogasil como a ação prescrita no setor para exposição a ESG (link)

- Radar ESG | Shoppings: Entenda o que importa para eles quando o tema é ESG (link)

- Radar ESG | Ambev (ABEV3): Um case que desce redondo (link)

- Feedback do roadshow ESG: O que as gestoras no Brasil estão fazendo em relação ao tema? (link)

- ESG de A a Z: Tudo o que você precisa saber sobre o tema (link)

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)