A divulgação dos resultados do 1° trimestre de 2022 (1T22) das empresas listadas na Bolsa começou no dia 20 de abril e todas as empresas do Ibovespa já reportaram seus resultados.

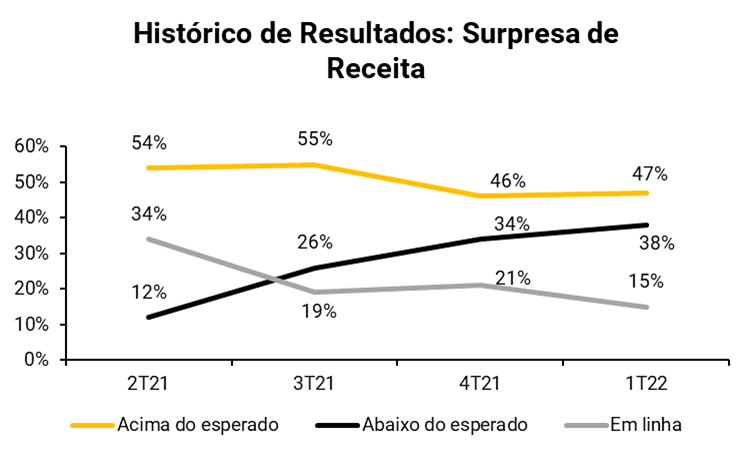

Vemos os resultados do primeiro trimestre como sólidos, já sendo uma temporada melhor que a anterior. 62% das empresas reportaram Lucros Operacionais (EBITDA) acima do que esperávamos, 8% foram em linha, e os 30% restantes abaixo do que esperávamos. Quanto à receita, 47% das empresas superaram nossas expectativas, 15% foram em linha e 38% vieram abaixo.

Quanto aos setores, empresas de Papel e Celulose, Transporte & Logística, Petróleo e Gás, Mineração e Siderurgia e Educação reportaram EBITDA acima das nossas expectativas. De destaques negativos, os setores de Agro, Alimentos e Bebidas, Financeiro e Imobiliário apresentaram empresas que desapontaram as expectativas.

Nesse primeiro trimestre de 2022, o Brasil se destacou como uma das melhores bolsas dentre as principais do mundo, em performance. Apesar das preocupações quanto ao conflito entre Rússia e Ucrânia, riscos de uma política monetária mais apertada em meio a disparada de preços de commodities de energia e de alimentos, o mercado brasileiro tem ido na contramão de 2021, quando o Ibovespa terminou como uma das piores bolsas do mundo. Em 2022, o Brasil tem se beneficiado de uma combinação de: 1) rotação global de ações de crescimento para ações de valor; 2) uma forte exposição do país a commodities e bancos; 3) valuation ainda muito atrativos apesar do rali recente; 4) fluxos de outros Mercados Emergentes para o Brasil; 5) por fim, o país, está chegando ao fim de seu ciclo de alta de juros, enquanto o Fed e outros bancos centrais de mercados desenvolvidos estão apenas começando subir os juros.

Como resultado, o índice Ibovespa subiu +14,5% durante o primeiro trimestre deste ano, em Reais. Em Dólares, a alta foi ainda mais acentuada, em +34,5%, em comparação com a queda de -4,9% do S&P 500 e um retorno de -5,7% dos mercados globais, medido pelo MSCI ACWI em dólares.

Considerando as empresas com cobertura XP e que integram o índice Ibovespa, o EBITDA ficou, em média, 2,0% abaixo das nossas expectativas. No entanto, a receita ficou 9% acima das nossas expectativas.

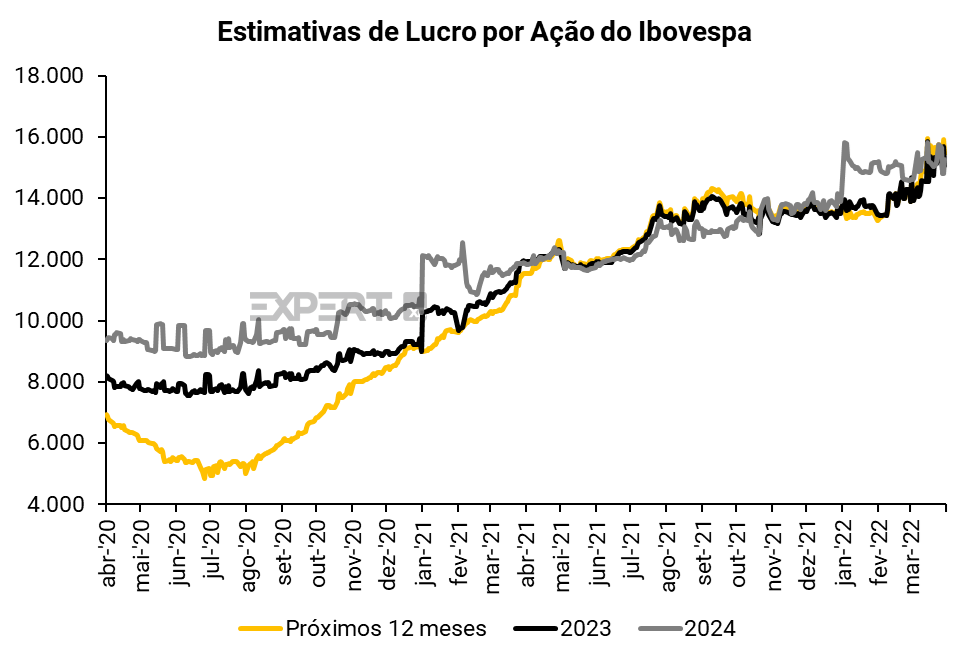

No 1T22, o LPA (Lucro por Ação) do Ibovespa teve queda de 0,7% quando comparado ao 4T21, e mais que dobrou em relação ao mesmo trimestre do ano anterior (1T21), em grande parte explicado pela recuperação econômica inicial do país após a pandemia. De acordo com dados fornecidos pela Bloomberg, para o ano de 2022, os analistas esperam que os lucros caiam após o 1T22.

Comparando com trimestres anteriores, até agora, os resultados de EBITDA que superaram nossas estimativas no 1T22 (62%) foram superiores ao do trimestre anteriores (44%) e um pouco inferiores ao 3T21 (64%). Além disso, os resultados foram abaixo das nossas estimativas (30%) foram significativamente inferiores do que no último trimestre (48% no 4T21).

Olhando para a receita líquida, houve um pequeno aumento nos resultados que superaram nossas estimativas nesse trimestre, quando comparamos com o trimestre anterior (+1 p.p., de 46% no 4T21 para 47% no 1T22). Entre os resultados que ficaram aquém das nossas expectativas, houve um aumento (4p.p., de 34% para 38%).

Esses resultados ainda são reflexo dos fatores que marcaram o cenário desde o final de 2021. A alta dos preços das commodities e a ruptura nas cadeias produtivas globais, com esse custo sendo repassado aos preços ao consumidor final, e a deterioração do cenário macroeconômico.

Reação das ações após resultados

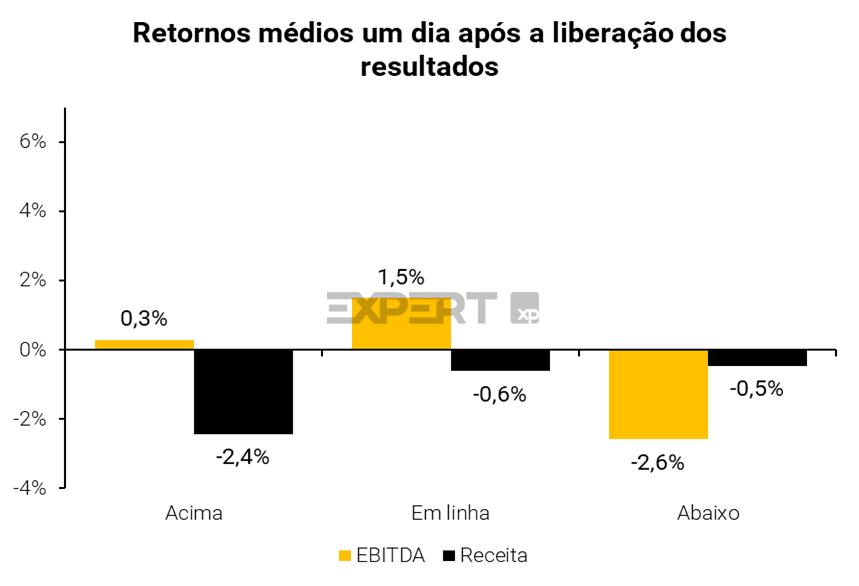

As empresas que superaram as estimativas de EBITDA e receitas retornaram, em média, +0,3% e -2,4%, respectivamente, um dia após a data de cada relatório. A principal razão por trás desse efeito negativo foram as ações de Totvs (TOTS3) e Hapvida (HAPV3), que caíram -11% e -16% respectivamente, depois de reportarem os resultados.

Lucros foram revisados pra cima com a alta nos preços de commodities, mas o Macro doméstico segue desafiador

Em meio ao conflito na Ucrânia e pressões nos preços das commodities, as projeções de lucros para daqui a 12 meses, 2023 e 2024, foram revisados pra cima ao longo do trimestre. Porém, incertezas em relação ao crescimento econômico da China, que enfrenta o pior surto de Covid-19 desde 2020, levaram a expectativas de demanda a diminuírem e as projeções de lucros a começarem a cair marginalmente.

Destaque dos setores

Um destaque desta temporada de resultados foi o setor Papel e Celulose. A Irani (RANI3) apresentou outro conjunto de bons resultados, impulsionados por: (i) preço líquido acima do esperado para Papel e Resina para Embalagens e; (ii) CPV caixa/t e SG&A abaixo do esperado. A Klabin (KLBN11) apresentou outro conjunto de bons resultados, com destaque para EBITDA de Papel e Conversão.

Em Mineração e Siderurgia, a Gerdau (GGBR4) e a CBA (CBAV3) apresentaram bons números, causado pelo maior preço de venda, mesmo com menor volume de vendas devido à redução da demanda de construção civil e automotiva, levando a um melhor EBITDA consolidado.

No Varejo, o principal destaque foi o segmento de consumo discricionário, com Arezzo (ARZZ3) apresentando bons resultados, e o segmento E-commerce, com forte EBITDA da Via (VIIA3). Supermercados como Assaí (ASAI3) e Grupo Mateus (GMAT3) também apresentaram resultados sólidos, devido ao desempenho de vendas e estratégia de preços assertiva.

Em Tecnologia, Mídia e Telecomunicações, Desktop (DESK3), Positivo (POSI3), Tim (TIMS3) e Totvs (TOTS3) reportaram bons resultados, devido ao crescimento da receita.

O setor Imobiliário também foi beneficiado pelo processo de reabertura econômica total. A brMalls (BRML3) deu continuidade ao processo de recuperação após a reabertura integral de seus shopping centers. A Multiplan (MULTI3) também obteve bons resultados operacionais no segmento de shoppings, apresentando 100% do horário normal de operação no 1T22. Os resultados também foram sólidos para as construtoras de média e alta renda, nas quais a maioria relatou sucesso em empreendimentos imobiliários de alta renda.

No setor de Saúde, a Kora Saúde (KRSA3) apresentou resultados positivos no 1T22, com perspectivas positivas de crescimento do EBITDA, uma vez que a empresa pode (i) operacionalizar mais leitos, (ii) continuar aumentando a participação de procedimentos de alta complexidade e (iii) capturar sinergias de custos e despesas de recentes fusões e aquisições.

Enquanto isso, em Agro, Comidas e Bebidas, a Ambev (ABEV3) apresentou bons resultados. Apesar de uma inflação global persistente ser um obstáculo para as margens, como esperado, uma estratégia comercial estável (baseada em “premiumização”, inovação e iniciativas digitais) em geral, juntamente com a recuperação do consumo fora de casa no Brasil, ajudou a empresa a compensar um janeiro fraco e, portanto, entregar um forte aumento de receita líquida/hl juntamente com volumes mais altos A/A.

Algumas empresas do setor de Bancos apresentaram resultados acima de nossas expectativas, beneficiadas pelo aumento da taxa de juros do crédito e estabilidade em suas despesas operacionais. Banco do Brasil (BBSA3) e Itaú Unibanco (ITUB4) apresentaram resultados bem acima das estimativas.

Por fim, em Transporte & Logística, a Movida (MOVI3) continuou apresentando bons números, fruto do forte desempenho do segmento RaC e de mais um conjunto de números positivos de vendas de seminovos. E em Bens de Capital, as empresas de insumos para o setor automobilístico, como Marcopolo (POMO4) e Iochpe-Maxion (MYPK3), apresentaram bons resultados.

Veja abaixo a comparação entre as expectativas e os números reportados para cada uma das empresas que divulgaram seus resultados e fazem parte da nossa cobertura.

Clique aqui para ver a tabela em pdf

ESG: Um trimestre não muito animador

Continuamos vendo a agenda ESG ganhando espaço nos relatórios de resultados e teleconferências de diferentes companhias, reforçando seus avanços dentro dessa temática. Entretanto, não vimos um número recorde de empresas divulgando conquistas específicas em relação à essa agenda, diferentemente do que vimos nos resultados do último trimestre, já que a última temporada marcou o final de 2021 (4T21) e as companhias aproveitaram para divulgar seus avanços ESG referentes ao ano inteiro – o número de empresas capazes de divulgar as conquistas em um curto espaço de tempo (3M) ainda é pequeno, o que nos leva a esperar mais para as próximas temporadas. Na nossa opinião, vemos a padronização dos relatórios ESG como uma evolução necessária (link), uma vez que a qualidade de informações divulgadas continua sendo um desafio e vemos espaço para melhorias quando se trata dos esforços para abraçar a agenda ESG, que é uma clara demanda dos investidores.

Apesar disso, destacamos dois nomes que divulgaram atualizações relevantes ESG, sendo ambas empresas parte da nossa Carteira ESG Brasil (link): (i) Lojas Renner, que abriu sua segunda loja relacionada à economia circular e foi incluída no S&P Global Sustainability Yearbook pelo 5º ano consecutivo, obtendo a maior pontuação entre os varejistas do mundo; e (ii) Orizon, com destaque para o avanço nas ações socioambientais e programas de desenvolvimento local, contribuindo com as comunidades ao entorno de suas operações.

Destaques dos Resultados Divulgados

Ambev (ABEV3): Apesar da inflação global persistente ter sido um obstáculo para as margens, como esperado, uma estratégia comercial consistente (baseada em premiumização, inovação e iniciativas digitais) em todas as unidades da AmBev, juntamente com a recuperação do consumo fora de casa no Brasil, ajudou a empresa a compensar um janeiro fraco e, portanto, entregar um forte aumento de receita líquida/hl juntamente com volumes mais altos A/A. A receita líquida foi de R$ 18,4 bilhões (+11% A/A e +4% vs. XPe), enquanto o EBITDA ajustado foi de R$ 5,5 bilhões (+4% A/A e +10% vs. XPe). Esperamos um ano desafiador pela frente, pois prevemos que as pressões de custos em geral e a inflação persistente continuarão afetando negativamente as margens. No entanto, continuamos otimistas e impressionados com a rapidez com que uma empresa de mais de 100 anos conseguiu mudar durante a pior crise de todos os tempos. Esperamos que a AmBev continue ampliando suas vantagens competitivas, principalmente na frente comercial e, portanto, continue superando seus concorrentes. Assim, reiteramos nossa recomendação de Compra e Preço-alvo de R$ 18,8/ação em AmBev.

Alpargatas (ALPA4): A Alpargatas reportou resultados fracos, conforme esperado, com o EBITDA em linha com nossas estimativas mas com o lucro acima por conta de efeitos não recorrentes. A Receita Líquida cresceu 7% A/A puxada por uma melhora de preço/mix uma vez que houve uma queda de volumes de 2,5% A/A, com Brasil -4% A/A por conta de uma base mais difícil e o internacional subindo 16% A/A, puxado por EMEA (+62%) e mercados distribuidores. A rentabilidade foi o ponto fraco do resultado, conforme esperado, com queda de margem bruta de 7,3p.p. A/A uma vez que a margem no Brasil continuou sendo pressionada pela alta de matéria prima e aumentou seu gap A/A vs. o 3T21 enquanto o internacional acompanhou a pressão de margem e apresentou uma queda de 4,9p.p. A/A (vs. +4,3p.p. no 3T21). O EBITDA consolidado foi R$169 milhões, +35% A/A, enquanto o lucro líquido veio em R$303 milhões, impactado positivamente por efeitos não recorrentes (variação cambial positiva, créditos fiscais e resultados da Osklen).

Americanas (AMER3): A Americanas apresentou resultados sólidos no 1º trimestre de 2022 (1T22), com forte crescimento de receita e melhoria nos níveis de rentabilidade. O GMV Total cresceu +22% A/A (vs. +3% da Via e +23% do MELI), impulsionados pelo crescimento de +28% do GMV das lojas físicas (vendas mesmas lojas* em +10%), com a reabertura econômica contribuindo para a melhora do fluxo de clientes em lojas enquanto o sortimento focado em produtos de ticket mais baixo ofereceu resiliencia frente ao cenário ao macro. O GMV online cresceu +20% A/A (1P em +24%; 3P em +17%), apesar do ataque cibernético ocorrido em fevereiro, que suspendeu as vendas por 5 dias (a companhia estima que o incidente tenha impactado o crescimento de vendas em 10p.p no trimestre). Quanto à rentabilidade, a margem bruta apresentou melhora de 0,4p.p A/A, apesar da penetração online estável em 77% do GMV, enquanto a margem EBITDA cresceu 1,8p.p A/A, impulsionada pelas sinergias capturadas com a integração entre Lojas Americanas e B2W e pela monetização da Ame Digital. Contudo, a companhia reportou um prejuízo líquido de R$137mi devido a maiores despesas financeiras por conta da alta de juros além de uma queima de caixa de R$1bi, devido à sazonalidade do 1T combinada com o aumento do CAPEX.

Arezzo (ARZZ3): A Arezzo&Co. novamente reportou resultados fortes, em linha com nossas estimativas. A Receita Líquida cresceu +125% em relação ao 1T19, impulsionadas pelo crescimento orgânico (+46% vs. 2019) e inorgânico. A Schutz se manteve como destaque (+58% vs. 1T19), impulsionada principalmente pela Shutz EUA, embora a Arezzo também tenha reportado um sólido desempenho (+38% vs. 1T19), mesmo sendo uma marca mais madura. A Reserva também continuou apresentando sólidos resultados, mesmo diante de uma base de comparação difícil, com várias iniciativas de crescimento ao longo do trimestre e tendências positivas para o 2T. Quanto à rentabilidade, a margem bruta cresceu +3,5p.p A/A, devido à fácil base de comparação do canal de franquias, maiores vendas pelo preço cheio nos canais sell out e uma maior participação das Shutz EUA, enquanto a margem EBITDA aumentou 3p.p. Importante destacar que embora a margem EBITDA de Schutz EUA tenha caído T/T (4,8% vs. 8,7% no 4T21), ela permaneceu positiva e cresceu 1,2p.p A/A. Por fim, o lucro líquido foi de R$97mi, positivamente impactado por um crédito tributário não recorrente de R$66mi. Em relação aos próximos trimestres, a empresa forneceu indicações positivas, com um crescimento de sell out de +73,5% em abril vs. 2019, enquanto a recente depreciação do real deve contribuir positivamente para a margem da Shutz EUA no 2T. Além disso, destacamos que a companhia lançou a linha de vestuário da Shutz no mês passado, citando que seu desempenho vem surpreendendo positivamente. Matemos nossa recomendação de Compra.

Assaí (ASAI3): O Assaí apresentou resultados sólidos e levemente acima das nossas estimativas. O desempenho de vendas já havia sido reportado (veja nosso relatório aqui) e, por isso, focamos em analisar o resultado do ponto de vista de rentabilidade. Mantemos nossa recomendação de Compra e preço-alvo de R$22,0/ação. A receita líquida cresceu 21% A/A (vs. Atacadão em +15%), EBITDA ajustado +17% A/A (vs. Atacadão em +13%) e o lucro líquido teve uma queda de -11% frente à maiores despesas financeiras. Em relação à rentabilidade, a margem bruta ficou estável em 16% no comparativo anual e foi superior à do Atacadão (15,5%) devido à sua estratégia de precificação assertiva, enquanto a margem EBITDA apresentou uma leve queda de 0,2p.p. e fechou o trimestre em 6,6%, explicada pela abertura de 32 lojas nos últimos 12 meses. Essa margem se compara à 6,9% do Atacadão. Como destaques, as vendas digitais surpreenderam positivamente, com a parceria entre Assaí e Cornershop começando a ganhar corpo, enquanto o aumento das provisões reduziu o resultado da equivalência patrimonial. Por fim, a empresa destaca no relatório de resultados que as conversões das lojas do Extra estão dentro do cronograma, reiterando sua previsão de 40 conversões ainda no segundo semestre, ao mesmo tempo em que mencionam que todas as conversões feitas antes de 2020 registraram um aumento de 3x em vendas e margem EBITDA de 1,5p.p. acima da média da empresa.

Aura Minerals (AURA33): A Aura apresentou resultados ligeiramente acima de nossas expectativas no primeiro trimestre. O EBITDA ajustado de US$ 48,6 milhões ficou 9% acima das nossas estimativas e 2% acima do consenso, mas ainda assim apresentou uma queda de 11% T/T e 8% A/A. Os principais destaques foram as deduções da receita bruta abaixo do esperado que, apesar dos maiores custos de Cuidado & Manutenção de Gold Road e maiores despesas de exploração, resultaram em um EBITDA consolidado menor. Além disso, apesar de reportar uma produção abaixo do esperado no 1T, a Aura reiterou seu guidance (produção, custo e capex) para 2022. Mantemos nossa recomendação Neutra no nome, com preço-alvo de R$ 50 por BDR.

Banco do Brasil (BBAS3): Vemos o resultado do primeiro trimestre de 2022 como positivo em virtude de o banco ter apresentado um lucro líquido de R$ 6,6 bi (+24,4 T/T e +57,6% A/A) mesmo com a Margem Financeira pressionada pelo aumento nos custos de captação associados ao aperto do ciclo monetário. Se conduzirmos um exercício anualizando os números do trimestre, é possível perceber que os números estão rodando acima do guidance e enxergamos chance de revisão para cima nas expectativas contidas no consenso do mercado. Portanto, esperamos reação positiva de suas ações e reiteramos BBAS3 como nossa top pick do setor.

BR Malls (BRML3): A brMalls apresentou resultados mais fortes do que o esperado no 1º trimestre de 2022 (1T22), principalmente devido ao sólido crescimento do aluguel nas mesmas lojas (SSR), atingindo 37,5% vs. 1T19, impulsionado pelo SSR da região centro-oeste em 56,3% vs. 2019. Como resultado, a receita de locação acelerou para R$ 259 milhões, o que significou +15,8% vs. 1T19 e +33,1% na comparação com o ano passado (A/A), impulsionada pela redução de descontos para os lojistas. Assim, reiteramos nossa recomendação de compra para BRML3 com preço-alvo de R$12,00/ação.

CBA (CBAV3): A CBA apresentou bons resultados, acima do esperado. O EBITDA Ajustado de R$ 552 milhões ficou 9% acima das nossas estimativas e 5% acima do consenso. A margem EBITDA ajustada foi de 24% no 1T22 (vs 15% no 4T21 e 20% no 1T21). Os principais destaques foram o menor volume de vendas (devido ao enfraquecimento da demanda de construção civil e automotiva, bem como menor atividade de trading), preços de venda mais altos (em razão do aumento do alumínio LME) e melhor margem EBITDA consolidada (excl. hedge em 28 % vs 18% no 4T21 e 23% no 1T21). A Dívida Líquida atingiu R$ 1,2 bilhão (de R$ 1,7 bilhão no 4T21), enquanto a Dívida Líquida UDM/EBITDA caiu para 0,7x de 1,0x no 4T21. Mantemos nossa recomendação de Compra no nome, com preço-alvo de R$18 por ação.

Copel (CPLE6): A Copel apresentou bons resultados no 1T22, superando nossa expectativa (EBITDA ajustado de R$ 1.461 bilhões vs. R$ 1.192 bilhões Xpe). Os destaques positivos foram o melhor desempenho operacional da Copel GeT e da Copel Distribuição e a redução de -5,8% no PMSO como resultado de um programa de PDI bem-sucedido. Mantemos nossa recomendação de Compra para Copel, com preço-alvo baseado em DCF de R$ 8,0/ação.

C&A (CEAB3): A C&A Brasil reportou resultados do 1T22 em linha, com receita acima do nível de 2019 mas com EBITDA negativo. A receita líquida cresceu +55% A/A (+15% vs. 1T19), impulsionadas pelas vendas mesmas lojas (+53,5% A/A), diante de uma base de comparação mais fácil, recuperação do fluxo de clientes ao longo do trimestre e flexibilização das restrições relacionadas ao Covid. Em termos de rentabilidade, a margem bruta cresceu 2,2p.p A/A devido à estratégia de preços da empresa, mix de categorias (maior participação de vestuário) e maior participação de cosméticos no segmento de Fashiontronics. Ainda assim, o EBITDA permaneceu negativo em -R$107 milhões, devido às pressões inflacionárias aliadas aos investimentos da empresa em iniciativas estratégicas, como C&A Pay e Galeria C&A. Destacamos que o crescimento online da empresa se manteve sólido, em +50% a/a, respondendo por 14% das vendas (e que devem se manter entre 12-15% no curto prazo), enquanto as iniciativas financeiras da empresa (parceria Bradescard e C&A Pay) atingiram uma participação de 20% nas vendas do 1T. Destacamos que as taxas de inadimplência aumentaram na comparação trimestral (para 5,3%), embora permaneçam abaixo do nível do 1T19 (em 7,6%). Por fim, a companhia reportou um prejuízo líquido de – R$ 153 milhões, 21% abaixo das nossas estimativas devido à maiores despesas financeiras. Interessante notar que a companhia mencionou que as vendas seguem melhorando no 2T, o que está em linha com o restante de nossa cobertura, enquanto a implementação do push&pull já está gerando resultados, como uma redução de 50% nos níveis de ruptura.

Desktop (DESK3): A Desktop reportou resultados sólidos, superando nossas estimativas e do consenso de mercado. Destacamos o sólido desempenho da receita líquida (+172% A/A e +27% T/T), impulsionada (i) pela expansão da rede e consequentemente pelo aumento da base de clientes; (ii) crescimento orgânico e inorgânico e (iii) expansão geográfica (+92 cidades YoY). Além disso, a empresa conseguiu aumentar a rentabilidade com a expansão da margem EBITDA mesmo com aceleração do crescimento orgânico. Com isso, reiteramos nossa recomendação de Compra e preço-alvo para o final de 2022 de R$27,0/ação para DESK3.

Equatorial (EQTL3): A Equatorial apresentou resultados acima de nossas estimativas. Temos uma avaliação positiva dos resultados da Equatorial no trimestre considerando as melhorias operacionais e reajustes tarifários positivos em seus ativos de distribuição e continuamos otimistas com a estratégia de diversificação de receitas da companhia. Mantemos nossa recomendação de Compra para Equatorial Energia, com preço-alvo de R$ 30/ação.

Eztec (EZTC3): A EZTec postou resultados recuperando gradualmente após uma base mais fraca no 1T21. A receita líquida aumentou 47,3% A/A para R$287 milhões (+28,6% vs. XPe), impulsionada pela superação das cláusulas suspensivas do Exalt e Expression Ibirapuera (ambos lançados no 1T22) e à campanha promocional, que ajudou nas vendas de estoque pronto no trimestre, atingindo R$ 51 milhões (+89% T/T).

Gerdau (GGBR4): A Gerdau divulgou seus resultados com um EBITDA Ajustado 14% acima das nossas estimativas e do consenso. A forte superação das expectativas reflete principalmente uma margem melhor do que o esperado para as operações nos EUA. O FCL ficou em R$ 3 bilhões (7% yield ou 28% anualizado) mantendo um FCL acumulado nos últimos 4 trimestres de R$ 11,5 bilhões (26,5% yield). A Gerdau anunciou retorno financeiro de ~5% aos acionistas com uma mistura de dividendos e recompra de ações. Esperamos uma reação positiva do mercado às notícias e mantemos nossa recomendação de Compra no nome (preço-alvo de R$33,8 por ação).

Grendene (GRND3): Grendene reportou resultados fracos do 1T, com um EBITDA mais fraco do que o nosso. Receita líquida veio em R$518mi (-4% vs XPe e relativamente estável A/A) por conta do macro desafiador. A margem bruta veio bastante pressionada (-7 p.p. A/A) por conta de maiores custos de matéria prima (Custo/par +38% A/A), com uma queda de margem EBITDA de 11 p.p. A/A por conta de maiores despesas operacionais. Entretanto, nós destacamos (i) exportações (+22% em USD, +16% em BRL); e (ii) receita financeira, que compensou a pressão de margem e levou a um lucro caindo apenas 3% A/A, como destaques positivos. Apesar da GRND ter sinalizado um 2T mais otimista, nós seguimos cautelosos e reiteramos nossa recomendação Neutra uma vez que continuamos a ver a dinâmica macro como um desafio importante.

Grupo Matheus (GMAT3): O Grupo Mateus apresentou resultados acima do esperado no primeiro trimestre, apesar da margem ainda pressionada por conta do contexto macro desafiador e forte plano de expansão da companhia. A Receita líquida subiu 36% A/A, principalmente puxada pelo plano de expansão da companhia (49 aberturas nos últimos doze meses e +16 no 1T) combinado com um forte crescimento de vendas mesmas lojas (+12,7% A/A), com uma performance sólida em todos formatos. O GMAT reportou o crescimento mais forte de vendas mesmas lojas (SSS) dentre seus pares, com o SSS do Mix Mateus (atacarejo) em +10% (vs. Atacadão em +9,2% e Assaí em +6,7%) enquanto a operação de varejo teve um SSS de +9,3% (vs. Carrefour em +3,1% e GPA Brasil em 1,0%). Nós também destacamos que o Eletro Mateus (bens duráveis) foi uma surpresa positiva, com SSS em +10% apesar da forte base de comparação e cenário macro. Entretanto, o sólido crescimento de receita reflete a estratégia da companhia de investir em competitividade de preço para proteger volumes, o que, combinado à maior participação do atacado, levou a uma margem bruta ainda pressionada, em 22,3% (-1,5p.p. A/A e -0,2p.p T/T). Em relação ao EBITDA, a margem foi de 5,7%, -0,5p.p. A/A, uma vez que a alavancagem operacional compensou parcialmente a queda da margem bruta. Finalmente, o lucro líquido foi R$199mi, um crescimento de 27% A/A e bem acima das nossas estimativas devido ao resultado operacional melhor combinado a uma maior receita financeira.

Grupo Soma (SOMA3): O Grupo Soma reportou resultados sólido no 1º trimestre de 2022, com um forte crescimetno de receita e indicações positivas em todas as marcas. A Receita Líquida consolidada aumentou 56% ano contra ano (A/A), puxada tanto por Soma excluindo Hering (+60% A/A) como Hering (+51% A/A). Em Grupo Soma Ex-Hering, nós destacamos Farm (+38% A/A), Animale (+50% A/A), Farm Global (+105% A/A) e NV (+66% A/A) como as principais contribuições para crescimento no trimestre, enquanto a Hering postou vendas recordes para um 1º trimestre à medida que o foco do SOMA foi reduzir a ruptura e melhorar o nível de entrega para fomentar o crescimento de vendas (sellout). Em relação aos canais, o varejo físico foi o destaque (lojas próprias +110% A/A, franquias +46%) por conta da base fácil de comparação, apesar do atacado ter se mantido forte (+62% A/A) e o digital ter crescido 15% em cima de uma base forte. Olhando para rentabilidade, a margem bruta expandiu 2,3 pontos percentuais (p.p.) A/A, puxada por uma pequena recuperação em Hering (+0,7p.p.), explicada pela decisão estratégica da companhia em sacrificar margem percentual ao usar fornecimento de terceiros (outsourcing) para melhorar o sellout, enquanto o Grupo Soma ex-Hering entregou uma sólida expansão de 2,7p.p.. Em relação ao EBITDA, a margem expandiu 4,4p.p. A/A para 10,1%, puxada por alavancagem operacional. Finalmente, o lucro líquido ajustado foi de R$53,5mi, +55% A/A e 27% acima das nossas estimativas por conta de um efeito positivo no imposto de renda.

Iochpe-Maxion (MYPK3): A Iochpe-Maxion apresentou resultados robustos no 1T22, com EBITDA recorrente de R$ 568 milhões +53% A/A e +79% T/T (+22% acima de nossas estimativas). Destacamos: (i) o perfil resiliente da receita líquida da empresa reforçado pelos resultados do 1T22, com receita melhorando +37% A/A e +13% T/T, sustentada pelo forte desempenho da divisão comercial (+61% A/A e +7p.p. representativo nas receitas); com este melhor mix sustentando também (ii) fortes níveis de rentabilidade, com margem EBITDA de 13,3% 1,4p.p. A/A. Além disso, vemos a redução dos níveis de alavancagem da empresa como um importante fator de redução de risco para a tese de investimento da Iochpe (~2,0x no 1T22 vs. 2,3x no 4T21 e 7,6x no 1T21). Reiteramos a Iochpe-Maxion como nossa principal escolha entre as empresas de Autopeças, com base em: (i) seu modelo de negócios resiliente; e (ii) valuation descontado (múltiplo EV/EBITDA 2022 de 3,5x está-30% abaixo da média histórica de 5,0x).

Irani (RANI3): A Irani reportou mais um conjunto de bons resultados, muito melhores do que nossas estimativas. O EBITDA atingiu R$ 131 milhões e ficou 24% acima dos nossos números (+2% T/T, +36% A/A), com margem EBITDA de 33,5% (vs 4T21 com 32,4% e 1T21 com 28,2%). A melhora em nossas estimativas foi impulsionada principalmente por: (i) preço líquido melhor do que o esperado para Papel e Resina para Embalagens e; (ii) CPV caixa/t e SG&A abaixo do esperado. Saudamos essas conquistas e gostamos da história de longo prazo da empresa, mas mantemos nossa recomendação Neutra devido ao ambiente macro mais difícil pela frente.

Itaú Unibanco (ITUB4): De forma geral, vemos o resultado do 1T22 de Itaú como ligeiramente positivo em virtude do forte crescimento da carteira de crédito e da margem financeira. Paralelamente o Itaú reportou um bom controle de despesas, apesar da piora marginal em sua inadimplência e índice de cobertura. Estes efeitos combinados levaram a um crescimento no lucro líquido recorrente, que somou R$ 7,4 bi (+15% A/A), e no Retorno sobre o Patrimônio Líquido, que atingiu 20,4% (0,2 p.p. T/T e 1,9 p.p. A/A). Embora a gente espere que possa haver uma ligeira reação positiva das ações no pregão de hoje, mantemos nossa recomendação Neutra para o papel dado que as ações negociam próximo ao valor justo.

JHSF (JHSF3): A JHSF apresentou resultados resilientes no 1º trimestre de 2022, em linha com nossas estimativas. O desempenho foi explicado pelo forte reconhecimento de receita no Complexo Boa Vista, impulsionado por um sólido desempenho de vendas. Dito isso, reiteramos nossa recomendação de compra para JHSF3 com preço-alvo de R$9,7/ação.

Klabin (KLBN11): A Klabin reportou mais um conjunto de bons resultados, levemente acima das nossas estimativas. O EBITDA recorrente foi de R$ 1.726 milhões e ficou 6% acima das nossas estimativas (-8% T/T, +38% A/A), com margem EBITDA de 39% (-2p.p. T/T). O principal destaque positivo foi o EBITDA de Papel e Conversão (+30% XPe, +10% T/T, +97% A/A), enquanto o EBITDA de Celulose foi um pouco decepcionante (-16% XPe, -28% T/T, -7% A/A). A valorização do real ajudou a Dívida Líquida (com leasing) a reduzir R$ 3 bilhões no trimestre (2,6x Dívida Líquida/EBITDA). Mantemos nossa recomendação de Compra (preço-alvo de R$31,2/ação).

Kora Saúde (KRSA3): A Kora Saúde apresentou resultados positivos no 1T22, com lucro líquido ajustado de R$47M. A receita líquida aumentou 121% A/A devido à sua agressiva estratégia de consolidação. Por outro lado, a margem EBITDA caiu 3,8 p.p. A/A dado que os ativos adquiridos ainda estão sendo integrados. O resultado foi pressionado por despesas financeiras líquidas de R$47M devido à alta alavancagem. Nossa expectativa para o crescimento do EBITDA é positiva, uma vez que a empresa pode (i) tornar mais leitos operacionais, (ii) continuar aumentando a participação de procedimentos de alta complexidade em sua receita e (iii) capturar sinergias de custos e despesas das recentes aquisições. Reiteramos a nossa visão positiva sobre o papel com base nas perspectivas de crescimento e rentabilidade da empresa.

Localiza (RENT3): A Localiza apresentou bons resultados, com lucro líquido de R$517 milhões +17% T/T e 20% acima das nossas estimativas (+7% A/A). Os principais pontos positivos foram: (i) forte desempenho do EBITDA de Rent-a-Car (RaC) (+80% A/A e 23% T/T) devido a tarifas sequencialmente mais altas (+3% T/T e +32% A/A) e melhora da margem T/T, refletindo eficiências capturadas ao longo do 1T22 (margem EBITDA de 57,1% +14p.p. A/A e +10p.p. T/T); e (ii) operação de Seminovos continuamente fortes (~24% de margem bruta e ~16% de margem EBITDA) apesar de apenas ~14,5 mil carros vendidos no trimestre (-50% A/A e -6% T/T). Do lado negativo, observamos o ambiente de compra de carros ainda prejudicado, levando a uma queda sequencial de volume na divisão RaC (-3% T/T), devido aos gargalos relacionados à cadeia de suprimentos em meio à indústria automotiva. Reiteramos nossa visão positiva e recomendação de Compra para a Localiza.

Magazine Luiza (MGLU3): O Magazine Luiza apresentou resultados mistos no 1º trimestre de 2022 (1T22), com o crescimento pressionado pelo cenário macro e queima de caixa, enquanto a rentabilidade apresenta sinais de melhora. GMV Total cresceu +13% A/A (vs. +22% de AMER e +3% de Via), impulsionada pelo crescimento de +16% A/A do canal digital, fortalecidos pelo 3P (+50%) enquanto o 1P cresceu +3%, impactado positivamente pela consolidação da KaBum!. Estimamos que a performance orgânica do 1P (sem KaBum!) teria sido de -13%, enquanto GMV do varejo físico cresceu +6% (vendas mesmas lojas de -3% A/A), se recuperando dos -18% (SSS de -23%) registrados no 4T21.

Marcopolo (POMO4): A Marcopolo apresentou resultados acima do esperado no 1T22, com margem EBITDA recorrente de 5,0% melhorando sequencialmente vs. o nível de 4,1% reportado no 4T21 (2,8% no 1T21) e +1p.p. vs. nossa estimativa. Notamos que as margens foram positivamente afetadas por maiores preços unitários e melhor mix de vendas (ônibus rodoviários como 31% da receita vs. 20% no 1T21), porém, compensadas pela recente valorização do real (impacto negativo de 1,8p.p na margem bruta do 1T22). Além disso, destacamos que a produção de ~3,1 mil unidades (+2% A/A e +2% T/T) foi atingida por gargalos relacionados à cadeia de suprimentos (os volumes potenciais poderiam ter sido 15-20% maiores, de acordo com a empresa), com indicativos dados pela companhia de uma aceleração no ramp-up de produção a partir de mar’22 como uma leitura positiva para a demanda adjacente do setor, em nossa opinião. Reiteramos nossa recomendação Neutra para a Marcopolo.

Meliuz (CASH3): Nós vemos os resultados de Méliuz como ligeiramente positivos em virtude de a companhia seguir entregando um crescimento robusto de suas operações, ao mesmo tempo que é capaz de reduzir suas despesas operacionais. Conjugando estes dois fatores o prejuízo líquido caiu significativamente no 1T22. Logo, mantemos nossa visão construtiva em relação à empresa e nossa recomendação de Compra.

Melnick (MELK3): A Melnick apresentou resultados positivos conforme o esperado no 1T22, impulsionados principalmente pela significativa expansão da margem bruta para 29,1% (+6,4 p.p. T/T e +5,0 p.p. A/A), ligeiramente acima das nossas estimativas de 28,6%. Além disso, o mix de receita da empresa no 1T22, focado em projetos de alta renda, e um preço mais alto impactaram positivamente a margem bruta, em nossa visão.

Movida (MOVI3): A Movida apresentou bons resultados no 1T22, com resultado de R$ 258 milhões 19% acima da nossa estimativa (+136% A/A). Os principais pontos positivos foram: (i) a continuidade do forte desempenho de margem dos segmentos de aluguel, refletindo tarifas médias sequencialmente mais altas (reforçando nossa tese de forte demanda de aluguel no setor), com margens EBITDA de RaC e GTF de 62,8% e 71,8% (+3,2 p.p. e 1,5p.p. T/T, em base de comparação fortes) refletindo um desempenho tarifário médio positivo (+7% e +2% T/T, também em bases de comparação fortes), respectivamente; e (ii) outro conjunto de números positivos de Seminovos, sustentando altas margens EBITDA em 21% apesar do forte desempenho de volume de receita de +22% T/T. Reiteramos nossa visão positiva do setor e recomendação de compra para a Movida.

Multiplan (MULT3): A Multiplan apresentou resultados excelentes e bem acima de nossas estimativas no primeiro trimestre de 2022 (1T22), principalmente devido ao aluguel nas mesmas lojas (SSR) acima do esperado, atingindo 54,3% vs. o primeiro trimestre de 2019 (1T19), representando um crescimento real de 0,6% no trimestre. Como resultado, a receita de locação atingiu R$ 353,2 milhões, significando +88,6% na comparação com o ano de 2021 (A/A) e +41,1% vs. 2019, e a receita de locação de shoppings cresceu +50,7% vs. 2019, impulsionada pelo efeito do reajuste do IGP-DI (+53,3% no período) e a redução dos descontos aos lojistas. Assim, esperamos uma reação positiva das ações e reiteramos a MULT como nossa preferência com TP de R$28,00/ação.

Natura (NTCO3): A Natura reportou resultados do primeiro trimestre de 2022 fracos frente à deterioração macro, impactados principalmente pela apreciação cambial, conflito entre Ucrânia x Rússia e uma base de comparação desafiadora. Diferentemente do 4T, a rentabilidade foi um dos principais destaques negativos do resultado, com a margem EBITDA consolidada em 7,2% (-3,0p.p A/A), impactada pela rentabilidade da Natura&Co. LatAm (-2,8p.p, para 8,3%), e TBS (-8,4p.p, para 6,4%). Os principais detratores de margem foram i) aumento dos custos de matéria-prima e frete; e ii) desalavancagem operacional, principalmente na Avon e TBS, que foram parcialmente compensados por ganhos de eficiência e sinergia. O prejuízo líquido maior que o esperado foi explicado principalmente por impostos de renda mais altos. Por fim, do lado operacional, destacamos i) o crescimento da produtividade da Natura Brasil (+10,5% A/A), parcialmente compensado por uma queda de 7,5% na base de consultoras; ii) indicações positivas sobre o novo modelo comercial da Avon no Brasil, com a categoria de beleza apresentando melhoras de produtividade, atingindo crescimento de dois dígitos em março, e com crescimento total de produtividade em território positivo em março; iii) O conflito entre Russia e Ucrânia impactou a performance da Avon Internacional e The Body Shop, o que deve continuar no curto prazo; iv) expectativas de recuperação de rentabilidade da TBS no segundo semestre, com a recuperação das lojas físicas; e v) continuidade da performance sólida da Aesop (com crescimento de duplo dígitos em todos os mercados), com a expansão na China caminhando bem.

Omega Geração (MEGA3): A Omega Geração divulgou seus resultados do 1T22. O EBITDA (ajustado pelas participações minoritárias) foi de R$ 232 milhões, 17% acima da nossa estimativa de R$ 197 milhões. Os resultados ficaram R$ 33 milhões acima do guidance da companhia e podem ser explicados pela maior geração eólica, com todas as usinas entregando volumes em linha com o P50. Os resultados vieram acima das nossas expectativas, principalmente devido à geração eólica mais forte parcialmente compensada por um opex mais alto. Mantemos a Omega como nossa top pick com um preço-alvo de 12 meses de R$ 17/ação.

Petrobras (PETR4): A Petrobras divulgou seus resultados trimestrais, com EBITDA +14% acima da nossa estimativa e +10% acima do consenso. A superação em nossas estimativas se deu em função da margem EBITDA de RTC acima do esperado (13% vs 6% XPe), devido ao efeito positivo do giro de estoque entre os trimestres. O FCL chegou a US$ 7,9 bilhões (9% yield, 36% anualizado), e a companhia também faturou US$ 1,7 bilhão em desinvestimentos. Este foi mais um trimestre com margens saudáveis e geração de caixa robusta. Adicionalmente, os dividendos estão proporcionando aos investidores um bom retorno total das ações, apesar do ruído político que mantém os preços (e índices) das ações reprimidos: junto com os resultados, a companhia anunciou dividendos de R$ 3,72 por ação ou 11,3% de dividend yield. Reforçamos nossa recomendação de Compra no nome.

PetroReconcavo (RECV3): A PetroReconcavo divulgou mais um conjunto de bons resultados operacionais. Este foi um trimestre de muitas mudanças para os investidores em relação à companhia, principalmente porque foi o primeiro com o novo contrato de venda de gás em vigor. O EBITDA ajustado veio acima do esperado, sendo 16% acima da nossa estimativa e 20% acima do consenso, devido a custos de extração mais baixos. Com uma curva de produção (e um EBITDA) crescente pela frente, a companhia é uma opção sólida para investidores que buscam exposição em O&G. Reforçamos nossa recomendação de Compra no nome, com preço-alvo de R$ 31,10 por ação.

Petz (PETZ3): A Petz apresentou resultados sólidos no 1T, com EBITDA 5% acima das nossas estimativas. A receita líquida cresceu 29% A/A, sustentada por um forte desempenho de vendas mesmas lojas (14%) além da forte abertura de lojas da companhia (+42 unidades abertas nos últimos 12 meses). O desempenho do canal digital foi outro destaque, com crescimento de 41,5% A/A e penetração recorde de 31,7% no faturamento consolidado da companhia.

Positivo (POSI3): A Positivo reportou resultados sólidos no primeiro trimestre de 2022, superando nossas estimativas de receita líquida e EBITDA. A empresa continua a se beneficiar de sua maior diversificação de linhas de receita, compensando a desaceleração do segmento de varejo. A Receita Líquida ficou 12,4% acima das nossas estimativas, apresentando um forte crescimento de 52,5% A/A. Além disso, a empresa registrou um sólido crescimento de EBITDA de 104% A/A, +74% acima das nossas estimativas. Em suma, reiteramos nossa recomendação de Compra e preço-alvo de R$16,0/ação de POSI3 para o final de 2022.

Randon (RAPT4): A Randon divulgou resultados positivos do 1T22, conforme esperado, com EBITDA ajustado de R$ 401 milhões +20% A/A e +37% T/T (em linha com nossa estimativa). Como principal destaque, observamos a continuidade do desempenho relativo mais forte da divisão de Autopeças, especialmente a vertical de Veículos Comerciais da Randon, com faturamento +54% A/A e +3% T/T, impulsionado por uma perspectiva positiva de demanda por montadoras de veículos pesados no Brasil, com a margem EBITDA em um excelente nível de 17,3% (+2,6p.p. A/A e +4,4p.p. T/T). Na divisão de Montadora, embora os preços unitários de implementos rodoviários em patamares mais altos tenham sustentado um sólido desempenho de rentabilidade (margem EBITDA de 12,0%), os volumes permaneceram prejudicados (-13% A/A e T/T), levando a outra perda de participação de mercado no 1T22 (26% vs. 28% no 4T21 e 32% no 1T21). Por fim, apesar do sólido desempenho operacional na linha do EBITDA, taxas de juros mais altas e maior posição da dívida líquida impediram melhores resultados de lucro líquido (-3% A/A e -15% T/T). Reiteramos nossa recomendação de Compra na Randon.

Santos Brasil (STBP3): A Santos Brasil apresentou resultados continuamente fortes no 1T22, com EBITDA recorrente de R$ 179 milhões (+8% vs. XPe e recorde desde 2013). Destacamos que apesar do cenário desafiador para volumes (operações de cais -5% A/A) e mix (volumes de importação -22%, prejudicando os volumes de armazenagem), a Santos Brasil apresentou forte desempenho financeiro (receita líquida e EBITDA +40-80% A/A, respectivamente) impulsionado pelo aumento do ticket médio (principalmente no Tecon Santos), em função de renegociações contratuais com clientes ao longo de 2021. Reiteramos nosso rating de Compra para a Santos Brasil, principalmente com base em um cenário positivo de oferta/demanda e níveis atrativos de valuation.

Tim (TIMS3): A TOTVS reportou resultados neutros, embora acima das nossas estimativas. A receita líquida consolidada (líquida dos custos de funding) atingiu R$ 945,6 milhões, 33,8 % A/A e 5,8 % T/T, ficando 4,1 % acima dos nossos números. A receita recorrente cresceu 38,6% A/A, atingindo receita recorrente anualizada (ARR) de R$ 3,6 bilhões. Do lado positivo, o segmento de Gestão registrou crescimento de +25,5% na receita líquida, com recorde de venda de licenças. No entanto, tanto o segmento de Techfin quanto Business Performance apresentaram queda na margem de contribuição no trimestre. Com isso, mantemos nossa recomendação de compra e preço-alvo de R$ 48,0/ação para TOTS3.

Totvs (TOTS3): A TIM reportou resultados sólidos no primeiro trimestre e acima de nossas estimativas, com superação de receita. A Receita de Serviços cresceu 8,4% A/A no trimestre, acima dos nossos números e consenso. A receita de Serviço Móvel (MSR) totalizou R$ 4,3 bilhões no 1T, crescendo 8,6% A/A, enquanto a receita de telefonia fixa registrou um crescimento de 5,7%. O crescimento recorde da receita móvel também foi impulsionado por uma inversão de tendência no pré-pago, retornando ao crescimento. Reiteramos nossa recomendação de Compra e preço-alvo de R$21/ação para o final de 2022.

Viia (VIIA3): A Via reportou resultados sólidos do 1T22, com a rentabilidade sendo o principal destaque. O EBITDA Ajustado veio 13% acima do esperado, enquanto a margem EBITDA apresentou uma melhora de 1,4p.p A/A. O GMV Total cresceu 3% A/A, com o GMV online crescendo +4%, impulsionado principalmente pelo canal 3P (+12%), enquanto o GMV das lojas físicas cresceu +3%, devido ao plano de expansão da companhia combinado com uma base de comparação mais fácil. Quanto à rentabilidade, a taxa de comissão foi de 9,6% (+2p.p A/A), a margem bruta se manteve estável, enquanto a margem EBITDA apresentou expansão de +1,4p.p A/A, com maior controle de despesas de vendas, gerais e administrativas. O lucro líquido foi de R$18mn, acima de nossas expectativas, explicado por resultados operacionais mais fortes que o esperado e subsídios fiscais, mais que compensando maiores despesas financeiras. Por fim, interessante notar que: i) A perda sobre a carteira ativa de crédito apresentou aumento A/A (+1,2 p.p, para 3,6%), mas apresentou queda de 0,4p.p T/T, enquanto a PDD apresentou queda tanto A/A quanto T/T (-1p.p e -1,1p.p, respectivamente); ii) serviços financeiros continuam avançando, com a expansão da oferta de crédito pessoal (para R$~240mn), TPV total de R$11,3bi (nos últimos 12 meses) e uma carteira de crédito de R$5,2bi; iii) geração de caixa positiva de R$55mi, explicada pela estratégia de redução de estoques; e iv) expansão das iniciativas logísticas, com a companhia antecipando o prazo de captura de sinergias com a CNT para 6 meses, vs. 12 meses anteriormente. Mantemos nossa recomendação Neutra, por enxergarmos uma dinâmica de curto prazo desafiadora, frente a dinâmica de alta da inflação e das taxas de juros.

Vivara (VIVA3): A Vivara reportou novamente sólidos resultados do 1T22, entregando um EBITDA 7,5% acima das nossas estimativas que já eram superiores ao consenso. A receita líquida veio em R$411mi, +55% A/A e +45% vs. 1T19, puxado por um forte crescimento orgânico, com vendas mesmas lojas em +42% A/A, enquanto a companhia continua a abrir novas lojas, com aberturas líquidas de 31 nos últimos 12 meses.

Vulcabras (VULC3): Vulcabras reportou seus resultados, com um novo recorde para um 1T e apresentando um EBITDA acima do esperado (+6% vs. o nosso). O crescimento da receita líquida continuou forte (+53% A/A) enquanto a margem EBITDA expandiu 5,5p.p. A/A por conta da expansão de margem bruta (+1,2p.p.) combinada com alavancagem operacional. Finalmente, o lucro líquido foi de R$54mi uma vez que os melhores resultados operacionais compensaram a maior despesa financeira no período. Reiteramos nossa recomendação de Compra e preço alvo de R$12,0 por ação.

Weg (WEGE3): A WEG apresentou números sólidos no 1T22, com EBITDA de ~R$1,2 bilhão ~6% acima das estimativas da XP, apresentando um aumento de 19% A/A (+7% T/T). Vemos a receita líquida de ~R$6,8 bilhões refletindo a forte perspectiva para fontes renováveis no Brasil, com o segmento GTD doméstico como o principal destaque (+107% A/A e +44% T/T). Na rentabilidade, a margem EBITDA recorrente de ~17,7% apresentou melhora de 0,5p.p. T/T, com ROIC permanecendo em um forte nível de 29,7% (vs. 30,5% no 4T21 e 28,2% no 1T21), o que deve aliviar as preocupações do mercado em relação a uma eventual deterioração de margem ao longo de 2022. Reiteramos nossa recomendação de Compra da WEG.

Aeris (AERI3): A Aeris apresentou resultados fracos no 1T22, como esperado, com receita líquida de R$ 537 milhões -21% A/A e -9% T/T (em linha com nossa estimativa). Na receita, destacamos: (i) que a transição das linhas de pás ocorridas no 2S21 e as perdas de produção causadas por mudanças feitas por clientes em projetos levaram a um fraco desempenho de produção no 1T22 (-26% A/A e -11% T/T); enquanto parcialmente compensado por (ii) aumentos de preços (receita unitária em USD/MW aumentou 13% A/A e +12% T/T). Em termos de rentabilidade, a margem bruta atingiu um fraco nível de 7,5% (-2,5p.p. A/A e -7,1p.p. T/T), refletindo os resultados fracos acima mencionados de vendas, com margem EBITDA de 9,7% beneficiada por R$ 23 milhões como “Outras Receitas” (compreendendo principalmente reembolsos de mitigação de perdas de produção devido a mudanças em projeto feitas por clientes), o que preservou parcialmente o desempenho de retorno da empresa (ROIC nos últimos doze meses de 10,3% no 1T22 vs. 10,7% em 2021 e 18,6% em 2020). Reiteramos nossa recomendação Neutra para a Aeris.

Banrisul (BRSR6): Enxergamos os números do primeiro trimestre de 2022 do Banrisul como negativos principalmente por: i) Resultado de Intermediação Financeira pressionado pelo aumento dos custos de captação; e ii) elevação das provisões no trimestre. Logo, esperamos reação negativa para suas ações.

Boa Safra (SOJA3): Conforme destacamos em nosso relatório da Prévia do 1T22, a Boa Safra (SOJA3) é provavelmente a empresa mais sazonal da B3 e o primeiro trimestre responde por apenas 1% da receita líquida total anual. Portanto, o indicador mais relevante para o 1T22 é a carteira de pedidos da empresa, que cresceu 60% A/A para R$742 milhões, destacando que quase 90% dos pedidos são com tecnologia embarcada, o que está acima das nossas estimativas. Com 48 cultivares em seu portfólio, e taxa de germinação referência no setor de 94,9% (vs. mínimo exigido de 80%) e 20% das sementes vendidas com tratamento industrial (TSI) em 2021, vemos a SOJA3 melhor classificada como uma empresa AgTech, em vez de um player de commodities. Continuamos otimistas com a atual tendência de adoção de tecnologia no setor de agronegócio brasileiro e reiteramos nossa recomendação de compra com preço-alvo de R$ 17,90/sh.

Bradesco (BBDC4): Vemos o resultado do Bradesco no 1º trimestre de 2022 (1T22) como ligeiramente negativo, pois apesar do aumento das provisões para inadimplência (PDD), seu índice de cobertura continuou caindo sequencialmente e sua inadimplência continua aumentando gradualmente. Prevemos uma reação levemente negativa para a ação e mantemos nossa visão conservadora com o papel.

BRF SA (BRFS3): Nós já esperávamos resultados fracos, mas fomos surpreendidos pelo lado negativo. A BRF se surpreendeu com uma demanda abaixo do esperado no início do ano, principalmente em janeiro, o que levou a empresa a aumentar as promoções e fazer reajustes em sua cadeia produtiva para aumentar os volumes. Além disso, o aumento dos custos impulsionado por uma inflação global persistente, juntamente com uma perspectiva macro mais fraca no Brasil levou o EBITDA Aj. para a casa dos R$ 121 milhões, caindo acentuadamente 91% A/A e 88% abaixo de nossas estimativas. Como resultado, a margem EBITDA aj. foi de 1,0% – o nível mais baixo da história da empresa. Nos questionamos se as mudanças na alta administração (mudança de Head Brasil, novo CFO e novo conselho) poderiam ter impactado negativamente o negócio e até piorado um ambiente já difícil e volátil. Embora reconheçamos que parte dos custos crescentes não são recorrentes devido a reajustes da cadeia produtiva, continuamos céticos em relação à recuperação dos resultados da BRF em 2022, pois esperamos que os preços do milho e da soja permaneçam em níveis elevados, enquanto a perspectiva macro brasileira permanece fraca, o que afeta o potencial de precificação da empresa, a nosso ver. Assim, reiteramos nossa recomendação de Neutro na BRF.

Carrefour (CRFB3): O Carrefour Brasil reportou resultados mistos do 1T22, com EBITDA 6% abaixo do esperado, impactado pelo Banco Carrefour. A performance de vendas já foi reportada anteriormente (veja nosso relatório aqui) e, por isso, focamos a análise na rentabilidade. A Receita Líquida Consolidada cresceu +15% A/A, o EBITDA Ajustado +13% A/A e o Lucro Líquido Ajustado e manteve estável devido ao aumento das despesas financeiras. Mais uma vez, o destaque do resultado foi o Atacadão, com crescimento de 0,3p.p A/A de margem EBITDA devido à compras estratégicas de estoque para proteção da margem bruta, enquanto ganhos de eficiência e alavancagem operacional compensaram parcialmente pressões inflacionárias e despesas pré-operacionais do plano de expansão. Fomos surpreendidos pela rentabilidade das lojas maduras, de 8,2% (+0,5p.p A/A). O segmento de varejo do Carrefour continua sendo um detrator em termos de rentabilidade, com uma margem EBITDA de 4,4% (+1,1 p.p), o menor nível desde o 2T18. Em relação ao Banco Carrefour, o EBITDA foi de R$ 164 milhões (+14%A/A), 13% abaixo vs. nossas estimativas, devido ao aumento de provisões frente ao crescimento de sua carteira e maiores taxas de inadimplência em meio a um cenário macroeconômico mais desafiador. Por fim, a empresa reiterou o guidance de sinergias de R$2 bilhões no nível EBITDA para o Grupo BIG. Quanto aos próximos trimestres, do lado positivo i) a companhia realizou seu “Dia A” pela primeira vez desde o início da pandemia, o que deve contribuir para as vendas mesmas lojas do Atacadão no segundo trimestre; enquanto do lado negativo ii) as provisões devem aumentar no segundo trimestre, embora a empresa espere que a tendência melhore a partir do segundo semestre do ano. Reiteremos nossa recomendação neutra e preço-alvo de R$22,0/ação.

Copasa (CSMG3): A Copasa divulgou seus resultados do 1T22, que vieram abaixo das nossas estimativas. Volumes menores, combinados com maiores preços de energia devido às bandeiras tarifárias implementadas durante o trimestre e aumento nos custos com combustíveis foram os principais responsáveis pela piora nos resultados. Continuamos vendo uma relação risco-retorno pouco atrativa para a Copasa e mantemos nossa recomendação de Venda com preço-alvo de R$ 15/ação.

CTEEP (TRPL4): Os resultados vieram abaixo das nossas estimativas, refletindo principalmente o impacto do reperfilamento de parte da RBSE (-R$ 172 milhões), reduzindo o componente financeiro dos ciclos tarifários 21/22 e 22/23. Apesar dos resultados negativos, a queda na receita da RBSE nos ciclos 2021/22 e 2022/23, será integralmente compensada nos ciclos seguintes, até 2028. Dito isso, consideramos esse efeito já precificado nas ações. Mantemos nossa recomendação neutra na CTEEP, com preço-alvo de R$ 26/ação.

d1000 (DMVF3): A d1000 reportou resultados do 4T21 levemente acima do esperado, apresentando um crescimento de receitas de +19% A/A, reflexo do forte ritmo de aberturas de lojas no ano (+30 unidades), recuperação das vendas das lojas em shoppings e redução dos níveis de ruptura de estoques. Quanto à rentabilidade, a margem bruta apresentou queda de 0,5p.p A/A, resultado da nova estratégia de precificação da empresa, favorecendo a categoria RX, enquanto a margem EBITDA caiu 3,7p.p. A/A, impactada pelo plano de expansão da companhia. Por fim, o lucro líquido veio em R$15mi, beneficiado pelo reconhecimento de créditos fiscais, enquanto a companhia apresentou um fluxo de caixa livre negativo de -R$10mi principalmente explicado pelo seu plano de expansão. Mantemos nossa recomendação Neutra e preço-alvo de R$6,00.

Enjoei (ENJU3): O Enjoei apresentou resultados mistos no primeiro trimestre de 2022 (1T22), com sólido crescimento da receita líquida, embora o lucro operacional (EBITDA) tenha ficado abaixo das nossas estimativas devido às maiores despesas gerais e administrativas. O crescimento do GMV veio em +58% A/A (vs. nossas estimativas de +50%), impulsionado pelo maior ticket médio e melhor recorrência de compra, apesar da base de comparação difícil (+104% no 1T21).

Even (EVEN3): A Even apresentou resultados mistos conforme o esperado no 1T22, explicados pela margem bruta caindo para 27,6% (-0,8 p.p. T/T e -1,3 p.p. A/A), em linha com nossas estimativas. Além disso, a empresa reportou um custo não recorrente de R$ 10 milhões devido a um reforço estrutural realizado no projeto Modo Pompéia, que afetou negativamente a margem bruta.

Grupo Pão de Açúcar (PCAR3): GPA reportou resultados fracos no 1T22, com o EBITDA 8% abaixo das nossas expectativas. Como as vendas preliminares já foram reportadas (veja nosso relatório aqui), nós focamos em analisar a rentabilidade no resultado. A Receita Líquida consolidada subiu 2% A/A enquanto o EBITDA ajustado caiu 12%, por conta de i) desafios operacionais por conta do fechamento das lojas Extra e o redimensionamento da operação do GPA Brasil; e ii) menores fees de desenvolvimento e comercialização de imóveis vs. o 1T21 na operação do Grupo Éxito combinado com resultados pressionados das JVs (parcerias) com Bancolombia. Os destaques positivos foram i) margem EBITDA do GPA Brasil seguiu em níveis sólidos, em 8,2%, apesar dos desafios com o fechamento do Extra; ii) a empresa está trabalhando em 36 reinaugurações e 15 conversões de hipers no conceito Pão de Açucar G7, que devem ser entregues entre o 2T-3T; e iii) a companhia sinalizou melhora de margem no Brasil nos próximos trimestres. Do lado negativo, vimos o aumento da inadimplência no Brasil e na Colômbia como pontos de atenção. Finalmente, o lucro líquido veio em R$1,4bi, 14% abaixo do nosso, por conta de maiores despesas financeiras. Mantemos nossa recomendação Neutra e prelo alvo de R$32,0 por ação.

Hapvida (HAPV3): A Hapvida apresentou resultado negativo no primeiro trimestre de 2022 (1T22), com lucro líquido ajustado de R$ 78 milhões. As adições líquidas de beneficiários de planos saúde totalizaram 112 mil, mas organicamente a empresa registrou uma perda de 64 mil planos. A sinistralidade caixa foi de 72,9% (67,1% ajustado para itens não recorrentes), com valores negativos tanto da Hapvida sozinha quanto da GNDI. O lucro líquido foi impactado negativamente por uma dívida líquida de R$ 8,2 bilhões (considerando arrendamentos). Esperamos uma reação negativa do mercado baseada na falta de adições líquidas orgânicas e alta sinistralidade.

Lavvi (LAVV3): A Lavvi apresentou resultados neutros e praticamente em linha com nossas estimativas no 1º trimestre de 2022 (1T22). Do lado positivo, a empresa reportou uma geração de caixa de R$ 68 milhões vs. R$ 35 milhões no 4T21, principalmente devido aos adiantamentos de pagamentos mais rápidos do que o esperado do projeto High Wonder, o que resultou em cancelamentos de vendas (distratos) menores do que o esperado, representando 3% das vendas brutas, o que significou uma queda de 10,5 pontos percentuais (p.p.) na comparação com o ano anterior (A/A) e -2,8 p.p. vs. o último trimestre (T/T). Assim, mantemos nossa recomendação de compra para Lavvi com preço-alvo de R$ 11,50/ação.

MRV (MRVE3): A MRV apresentou resultados fracos no 1T22, prejudicados pela margem bruta abaixo do esperado do core business da MRV (Operações Brasileiras) de 19,4% (-3,0 p.p. T/T e -8,5 p.p A/A), devido aos custos sob pressão. Como resultado, o lucro líquido ficou bem abaixo de nossas estimativas, atingindo R$ 71 milhões (-32,2% vs. XPe; -47,8% A/A).

Multilaser (MLAS3): A Multilaser reportou resultados do 1º trimestre de 2022 mais fracos do que o esperado, apesar de fornecer indicações de melhora de rentabilidade no trimestre. A Receita Líquida apresentou uma queda de 21% A/A, ficando 7% abaixo das nossas estimativas, principalmente por conta de uma base de comparação difícil, aliada à demanda ainda fraca diante do cenário macroeconômico desafiador.

Panvel (PNVL3): A Panvel apresentou resultados mistos no 1º trimestre de 2022 (1T22), com sólido crescimento de receita, apesar da margem operacional (EBITDA) pressionada. A receita bruta cresceu +19% A/A, impulsionada por um forte desempenho de vendas mesmas lojas de+11,8% (vs. RD em +10,8% e Pague Menos em +7,1%) e expansão acelerada (+68 lojas nos últimos 12 meses, equivalente a 10% do total da base de lojas).

Raia Drogasil (RADL3): A RD reportou resultados fracos no 1T22 e abaixo das nossas estimativas. Apesar de apresentar um sólido crescimento de receita bruta (+16.6% A/A), sustentado por vendas mesmas lojas maduras (SSS) em +8,9% (vs. XPe em +8,1%), a rentabilidade ofuscou a dinâmica de receita, com uma queda de margem EBITDA (-1,4p.p A/A) mais forte do que esperado devido às pressões inflacionárias e contínuos investimentos estratégicos. A Raia Drogasil reportou um crescimento de receita bruta de +17% A/A no 1T22, em linha com o esperado, suportado pela forte demanda por testes de Covid-19 e antigripais no início do ano, que levaram a uma performance de vendas mesmas lojas de +10,8% A/A (+8,9% para lojas maduras), combinada à forte expansão de lojas ao longo do último ano. Em relação à rentabilidade, a margem bruta se manteve relativamente estável mesmo diante do avanço do canal digital (atingindo um novo recorde, em 10% das vendas) enquanto a margem EBITDA foi o destaque negativo do resultado, com queda de 1,4p.p A/A, impactada por pressões inflacionárias, principalmente relacionadas a pessoal e aluguel, e continuidade dos investimentos na transformação digital da companhia. Com isso, a margem do trimestre atingiu o pior nível em um 1T desde 2014. Finalmente, o lucro líquido totalizou R$154mi, 11% acima do esperado, mas -19% A/A, devido à queda de rentabilidade. Mantemos nossa recomendação de Compra e preço alvo de R$28,0 por ação.

Rede D’Or (RDOR3): A Rede D’Or apresentou resultado negativo no primeiro trimestre de 2022, com lucro líquido de R$ 225 milhões. A receita líquida aumentou 14% A/A (em linha com nossa estimativa), principalmente devido a um aumento de 14% A/A na capacidade operacional. A margem EBITDA ajustada caiu 3,7 p.p. A/A com as recentes aquisições e o crescimento da vertical de oncologia pressionando as margens. A pressão dos resultados financeiros no lucro líquido está aumentando trimestre após trimestre e pode se tornar um problema à medida que a empresa continua executando sua estratégia de consolidação. Vemos a queda de tickets, pressão de margens e alta alavancagem como uma combinação preocupante para os resultados de curto prazo.

Tenda (TEND3): A Tenda divulgou resultados fracos como esperado no 1º trimestre de 2022, prejudicados por uma queima de caixa operacional de R$ 241 milhões vs. uma geração de caixa de R$ 22 milhões no 4T21, afetada negativamente por (i) gargalos operacionais reduzindo os repasses de unidades; e (ii) compra antecipada de matérias-primas para reduzir o impacto da inflação de custos.

Trisul (TRIS3): A Trisul apresentou resultados fracos no 1T22, impulsionados por uma queda significativa de 18,8% A/A na receita líquida, que atingiu R$ 164 milhões (+6,4% vs. XPe). A margem bruta caiu 660bps A/A para 32,1% devido a pressões de custos, abaixo da nossa estimativa de 33,6%.

Usiminas (USIM5): A Usiminas reportou resultados trimestrais abaixo do consenso de mercado e apresentando tendência de deterioração recorrente. O EBITDA ajustado foi de R$ 1.560 milhões (-15% T/T, -35% A/A), com margem EBITDA de 20% (queda de 3 p.p. T/T). Os principais destaques foram: (i) maiores volumes no segmento siderúrgico; (ii) maior CPV/t caixa de aço devido aos maiores custos de carvão compensados por menores custos de placas (iii) menores volumes de minério de ferro compensados por maiores preços realizados. Mantemos nossa recomendação Neutra no nome, com preço-alvo de R$15,5 por ação.

Vale (VALE3): A Vale reportou resultados financeiros piores do que o esperado no 1T22. O EBITDA Ajustado Proforma ficou em US$ 6,5 bilhões, abaixo dos nossos números (-9%) e consenso (-3%). O Fluxo de Caixa Livre das operações foi de US$ 1.229 milhões (yield de 1,5% sobre o valor de mercado atual, ou 6% anualizado), devido ao aumento sazonal do imposto de renda. Os volumes mais fracos no primeiro trimestre afetaram os resultados da Vale, apesar de um ambiente de preços muito saudáveis para minério de ferro e níquel. O anúncio de um novo programa agressivo de recompra de ações (~10% das ações em circulação) representa um claro sinal de confiança da administração na avaliação barata das ações (2,9x EV/EBITDA 2022). Concordamos com a opinião da Vale e mantemos nossa recomendação de Compra no nome.

3R Petroleum (RRRP3): 3R reportou mais um conjunto de bons resultados operacionais, no geral, em linha com nossas estimativas. O EBITDA ajustado ficou em R$ 199 milhões, 8% abaixo da nossa estimativa de R$ 216 milhões, e 14% menor do que o consenso de R$ 230 milhões. O Lucro Líquido ficou negativo por conta das perdas em operações de hedge e variações cambiais (principalmente sem efeito caixa). Enquanto o EBITDA dos clusters ficou em linha com nossas estimativas, as despesas de SG&A ficaram um pouco acima dos nossos números (mas vemos isso como normal, para uma empresa que ainda está ajustando seu quadro de funcionários para o tamanho de suas operações). Mantemos nossa recomendação de compra no nome (preço-alvo de R$ 76,70/ação).

AES Brasil (AESB3): AES Brasil divulgou seus resultados do 1T22 após o fechamento do mercado. Tanto a geração eólica e quanto solar foram uma surpresa positiva e a empresa manteve uma boa disciplina financeira em opex. Também vemos a alavancagem atual como confortável para desenvolver seus projetos vigentes, mas esperamos novos investimentos somente após seu COD. Mantemos nossa recomendação de Compra em AES Brasil, com preço-alvo de R$ 15/ação.

AgroGalaxy (AGXY3): A Agrogalaxy apresentou fortes números financeiros e operacionais no 1T22, com destaque para (i) forte crescimento da receita de insumos agrícolas (+171% A/A) impulsionado por vendas mesmas lojas (SSS) orgânico estelar de 82,9%, preços (+70% A/A) e volumes (+22% A/A) maiores e fusões e aquisições (M&A’s) positivos; (ii) a margem de insumos aumentou 40bps A/A e a margem EBITDA consolidada aumentou 170bps A/A apesar das interrupções na cadeia de suprimentos, pressões de custos e a integração de M&As; (iii) a carteira de pedidos atingiu R$ 3,4 bilhões no 1T22 (+144% A/A); (iv) 100% dos pedidos de fertilizantes foram entregues para a safrinha de milho de 2022, destacando a força de escala da empresa e vantagem competitiva em relação aos concorrentes, em nossa visão; e (v) o capital de giro caiu de 73 dias no 1T21 para 45 dias no 1T22, o que junto com o forte crescimento do EBITDA ajudou melhorar a alavancagem para DFL/EBITDA de 2,3x (de 2,8x no 1T21). Permanecemos otimistas com o setor de insumos agrícolas e, portanto, reiteramos nossa recomendação de Compra em AGXY com um preço-alvo de R$ 16,7/ação.

Ambipar (AMBP3): A Ambipar divulgou os resultados do 1T22. Embora o EBITDA e o lucro líquido tenham ficado em linha com nossas projeções, continuamos atentos à alavancagem e ao CAPEX. Mantemos nossa recomendação de Compra em Ambipar com preço alvo de R$ 49/ação. Os resultados vieram em linha com nossas estimativas, com Adj. EBITDA de R$ 204 milhões (v.s. R$ 194 milhões XPe) e lucro líquido de R$ 49 milhões (v.s. R$ 44 milhões XPe). Em uma base proforma, a dívida adicional emitida e as aquisições realizadas no primeiro trimestre do ano resultaram em uma relação dívida líquida/EBITDA de 2,8x (v.s. 2,5x no trimestre anterior).

Auren Energia (AURE3): Resultados em linha com nossas expectativas e refletem uma melhora da hidrologia e uma geração eólica decente. Continuamos acreditando na estratégia de Auren e mantemos AURE3 como nossa Top Pick com um preço-alvo de R$ 21/ação.

Azul (AZUL4): A Azul apresentou resultados positivos no 1T22, com EBITDA de R$ 593mi implicando em uma margem de 18,6%, melhorando ~12p.p. A/A, suportado principalmente por yields mais elevados (+34% A/A). Destacamos: (i) melhora do PRASK de +41% A/A e 7% acima dos níveis pré-pandemia do 1T19, em função da recuperação da demanda por voos de lazer e corporativos e reajustes tarifários significativos para compensar um ambiente de custos mais desafiador; e (ii) margem EBITDA saudável de 18,6% (+11,5 p.p. A/A), resultado do aumento de yield mencionado acima. Além disso, a Azul divulgou guidance para 2022-24, com EBITDA de R$ 4,0-5,5 bilhões para 2022-23 (+15% vs. consenso e +5-13% vs. nossas estimativas de ~R$3,8-4,9 bilhões). Nossa recomendação continua Neutra para Azul e o setor.

Bemobi (BMOB3): A Bemobi reportou resultados sólidos no 1T22, em linha com nossas estimativas. A receita líquida e o EBITDA ajustado cresceram 116% e 75%, respectivamente, no comparativo A/A. Esse foi o primeiro trimestre consolidando integralmente as duas companhias adquiridas (Tiaxa e M4U). Portanto, o crescimento inorgânico mudou o patamar da companhia ampliando de forma consistente o portfólio de soluções em Microfinanças e Soluções de pagamento digital. Com as estruturas comerciais de ambas adquiridas já integradas, a Bemobi não distinguiu o crescimento inorgânico, no entanto, estimamos que em base pro-forma a companhia acelerou marginalmente o seu crescimento superando os desafios impostos pelo Covid com o fim das restrições de deslocamento. Cabe destacar o impacto das operações que a Bemobi possui na Ucrânia e Rússia (~5% da receita). Nesse primeiro trimestre o impacto foi parcial. Para os próximos trimestres a receita nesses dois países deverá ficar próxima de zero.

Blau (BLAU3): A Blau apresentou resultados neutros no 1T22, com lucro líquido totalizando R$61M. A receita líquida diminuiu 4% A/A devido (i) às receitas de especialidades e (ii) à baixa disponibilidade de imunoglobulina. A margem EBITDA comprimiu 2,5 p.p. A/A devido a maiores despesas gerais e de P&D, com a Blau focando no crescimento futuro. Ajustando para itens não caixa que impactam o resultado financeiro, o lucro aumentou 5% A/A. Mantemos nossa visão positiva em relação às ações baseados nas perspectivas de crescimento e rentabilidade.

BrasilAgro (AGRO3): A BrasilAgro apresentou fortes números no 3T22 (ano-fiscal 1T22) impulsionados por um robusto aumento na receita de produtos agrícolas (+90% A/A), com destaque para o aumento da receita de soja (+206% A/A). A Receita Líquida e o Lucro Bruto Ajustado ficaram um pouco abaixo de nossas estimativas em R$ 175,9 milhões (+90% A/A e -7% vs. XPe) e R$ 65,9 milhões, respectivamente, enquanto o EBITDA ficou em linha em R$ 52,7 milhões (+179% A/A e – 3% vs. XPe). Além disso, a empresa divulgou sua posição de fornecimento de fertilizantes e produtos químicos. Compartilhamos a visão da empresa de que haverá disponibilidade suficiente de fertilizantes para os produtores brasileiros, embora prevejamos que as margens estejam sob pressão devido ao aumento dos custos.

Cemig (CMIG): Os resultados da Cemig no 1T22 ficaram em linha com nossas estimativas em função de: (i) uma estratégia bem-sucedida de alocação de energia que resultou em maior margem na Cemig GT; (ii) OPEX e EBITDA superiores aos parâmetros regulatórios na Cemig D; e (iii) queda de -21,6% no volume médio diário de gás vendido pela Gasmig, impactado pelo menor despacho das térmicas. Mantemos nossa recomendação Neutra, com preço-alvo de 12 meses de R$ 13/ação.

Cogna (COGN3): A Cogna reportou resultados neutros no 1T22, com lucro líquido ajustado de R$55M (vs. nossa estimativa de prejuízo de R$47M). A receita líquida cresceu 6% A/A (em linha com nossa estimativa), impulsionada pela Vasta, mas atrapalhada pela Kroton. A margem EBITDA ajustada cresceu 3,6 p.p. A/A, para 34,1% (1,5 p.p. acima da nossa estimativa), impulsionada principalmente por um aumento acentuado da margem da Vasta. Os resultados parecem indicar que a empresa está recuperando gradativamente sua lucratividade, embora ainda não vejamos sinais positivos suficientes para mudar nossa visão cautelosa em relação às ações.

CSN Mineração (CMIN3): A CSN Mineração divulgou números mistos para o primeiro trimestre de 2022. O EBITDA ajustado foi de R$ 2.415 milhões (+184% T/T, -34% A/A), 11% acima dos nossos números e 1% acima do consenso. Os números acima das nossas estimativas foram principalmente decorrentes de SG&A e custos abaixo do esperado. Em relação ao trimestre anterior, o EBITDA melhorou principalmente em função de melhores preços e menores custos de frete, compensados parcialmente por volumes mais fracos. O destaque negativo foi a geração negativa de R$ 2,5 bilhões de Fluxo de Caixa Livre, em função da variação do capital de giro e impostos pagos. Vemos as ações da CMIN sendo negociadas a 2,2x EV/EBITDA 2022E vs. pares australianos a 4,2x, em média. Reiteramos nossa recomendação de Compra, com preço-alvo de R$7,8 por ação.

Cury (CURY3): A Cury apresentou fortes resultados no 1T22 e majoritariamente em linha com nossas estimativas. O principal destaque foi a sólida margem bruta, atingindo 37,1%, o que representou +0,9 pontos percentuais (p.p.) acima da nossa projeção e +1,6 p.p. na comparação com o ano passado (A/A). A margem foi impulsionada principalmente pelo maior preço médio por unidade, apesar da pressão latente da inflação de custos. Assim, reiteramos nossa recomendação de compra para Cury, sendo ela nossa preferência no setor com preço-alvo (TP) de R$ 13,00/ação.

Cyrela (CYRE3): A Cyrela apresentou resultados neutros e praticamente em linha com nossas estimativas no 1T22. Do lado positivo, a receita líquida foi de R$ 1,23 bilhão, o que significou um crescimento de 22,7% na comparação com o ano passado (A/A) e um queda de 6,5% contra o trimestre anterior (T/T). Adicionalmente, este resultado foi acima de nossas estimativas de R$ 1,1 bilhão. Além disso, a receita foi positivamente impactada pelo maior andamento na construção das unidades já vendidas, impulsionando o reconhecimento de receita no trimestre. No entanto, não esperamos grandes reações do mercado para CYRE3.

Direcional (DIRR3): A Direcional apresentou resultados sólidos conforme o esperado no 1T22, impulsionados por uma margem bruta ajustada resiliente de 36%, o que significou 0.7 pontos percentuais abaixo do trimestre anterior (T/T) e em linha com o 1T21. Esta margem foi acima de nossas expectativas de 35,7%, ajudada pelo preço médio por unidade mais elevado e o melhor mix de receita proveniente do segmento da Riva (subsidiária de construção de média renda), apesar do cenário macro desafiador. Assim, reiteramos nossa recomendação de compra para a Direcional com TP de R$ 17,00/ação.

Ecorodovias (ECOR3): A Ecorodovias apresentou resultados neutros, com EBITDA ajustado de R$ 476 milhões em linha com nossas estimativas e representando uma queda de 17% A/A, impactado pelo vencimento das concessões Ecocataratas e Ecovia Caminho do Mar em Nov’21. Do lado positivo, destacamos o desempenho do tráfego comparável² de +8,0% A/A no 1T22, com indicações de melhora positiva ao longo do trimestre (+4,1%, +6,9% e +13,0% A/A em Jan’22, Fev’22 e Mar’22, respectivamente), fazendo com que o EBITDA comparável² crescesse 7% A/A. Do lado negativo, notamos um aumento sequencial de +0,3 p.p. nos níveis de alavancagem (dívida líquida/EBITDA de 3,6x no 1T22 vs. 3,3x no 4T21), refletindo principalmente a contínua necessidade de maiores investimentos. Reiteramos nossa recomendação Neutra para Ecorodovias.

Embraer (EMBR3): A Embraer reportou resultados fracos no 1T22, como esperado, com receita de US$ 601 milhões caindo 26% A/A e 54% T/T, refletindo os números de entrega reportados anteriormente para as divisões comercial e executiva (-36% A/A). No entanto, observamos alguns desenvolvimentos positivos ao longo do 1T22: (i) sólido desempenho do fluxo de caixa, com geração de caixa livre de US$(68) milhões (consumo de caixa) como o melhor número de FCF para um primeiro trimestre desde 2010, refletindo a otimização do capital de giro e eficiência empresarial da Embraer; e (ii) melhora da margem bruta em todas as divisões, com destaque para a divisão comercial, com margem bruta de 11,3% no 1T22 mais próxima dos níveis de 2019 (após desempenhos fracos de ~2% e ~4% em 2020-21 devido a impactos relacionados à pandemia). Além disso, a empresa reafirmou seu guidance para 2022, dando a entender que as entregas devam ser mais concentradas no 2S22. Mantemos nossa visão positiva em relação à Embraer.

Energias do Brasil (ENBR3): Os resultados vieram em linha com nossas estimativas. A EdP teve um bom desempenho nos últimos doze meses de ~14% e continuamos a enxergar uma boa relação risco-retorno para a ação. Mantemos nossa recomendação de Compra em Energias do Brasil, com preço-alvo de R$ 23/ação.

Engie (EGIE3): A Engie divulgou seus resultados do 1T22 em linha com nossas expectativas. A empresa reportou resultados estáveis e fez um progresso considerável em seus projetos em desenvolvimento. Na frente ESG, o Engie Group elegeu a Engie Brasil como foco para tecnologias de hidrogênio verde. Mantemos nossa recomendação Neutra para Engie Brasil, com preço-alvo de R$ 49/ação.

Fleury (FLRY3): O Fleury divulgou resultados neutros no 1T22, com lucro líquido de R$ 110M. O crescimento da receita foi impulsionado por aquisições tanto no segmento de Unidades de Atendimento quanto em novas linhas de negócios, além disso, a margem EBITDA parece estar gradualmente convergindo para o seu nível normalizado à medida que a pandemia se torna menos relevante. Embora o EBITDA tenha aumentado 15% A/A, o lucro líquido diminuiu 7% devido à maior alavancagem, necessária para realizar recentes aquisições, e a taxas de juros mais altas. Reforçamos a nossa recomendação neutra para a ação dada a falta de sinais significativos de crescimento orgânico.

Fras-le (FRAS3): A Fras-le apresentou resultado neutro no 1T22, com EBITDA ajustado de R$106 milhões estritamente em linha com nossa estimativa (-13% ano contra ano e +27% trimestre a trimestre). Em termos de receitas (já reportadas anteriormente em nível consolidado), vemos um faturamento de R$ 705 milhões (+10% A/A e +2% T/T) refletindo positivamente um melhor desempenho relativo das receitas do mercado externo (+27% A/A e +13% T/T), com vendas domésticas estáveis vs. o ano passado (-3% T/T), negativamente afetadas por uma redução no poder de compra dos consumidores (que vemos como um risco para as perspectivas de demanda do mercado de reposição ao longo de 2022). Em termos de rentabilidade, a margem EBITDA de 15,0% melhorou sequencialmente em relação ao 4T21, embora abaixo dos 18,9% reportados há um ano devido ao aumento dos preços dos insumos de produção (redução da margem bruta de ~2p.p. A/A). Reiteramos nossa recomendação Neutra para a Fras-le.

Gol (GOLL4): A GOL apresentou resultados positivos no 1T22, conforme esperado, com EBITDA de R$ 438 milhões revertendo um prejuízo de -R$ 249 milhões no 1T21 e dobrando em relação ao 4T21. Destacamos: (i) aumento contínuo da capacidade (medido por ASKs) de +44% A/A e melhoria da taxa de ocupação (+1,1p.p. A/A), com yield mantendo-se em níveis elevados (+45% A/A e +2% vs. nossas estimativas), contribuindo para um aumento de receita de 105% A/A (+10% T/T); e (ii) recuperação dos níveis de rentabilidade, com margem EBITDA de 13,6% revertendo níveis negativos no 1T21 (-15,9%) e melhorando em relação ao trimestre anterior (7,2% no 4T21), refletindo um repasse tarifário bem-vindo em um ambiente de custos desafiador (ex.: combustível CASK +47% A/A) – consequência de uma alocação de capacidade disciplinada. Apesar de um cenário competitivo racional, permanecemos Neutros na GOL e no setor com base em valuation.

Hypera (HYPE3): A Hypera apresentou resultados ligeiramente positivos no 1T22, com lucro líquido de R$ 350M (15% acima da nossa estimativa). As receitas aumentaram 28% A/A suportadas por um forte sell-out orgânico (+21,5% A/A; 6,3 p.p. acima do mercado) e pelo desempenho das marcas adquiridas. A margem EBITDA cresceu 2,9 p.p. A/A – principalmente devido à diluição das despesas de marketing – e a conversão do EBITDA em caixa aumentou para 62% (+20 p.p. A/A). Destacamos que a partir do 2T22 a empresa contará com (i) as marcas adquiridas da Sanofi e (ii) reajustes de preços (a CMED aprovou até 10,9%). Reiteramos nossa recomendação de compra para as ações da Hypera.