Criamos este relatório com notícias do setor financeiro que complementam nossos comentários publicados no Morning Call, mas que não consideramos relevantes o suficiente para serem analisadas. Aqui você encontra o título com o link para a fonte original da notícia, além de uma breve descrição do conteúdo.

Quais tópicos abordamos ao longo do conteúdo? (i) Notícias da indústria bancária, seguros, pagamentos e demais notícias do setor financeiro que tem impactos diretos ou indiretos no setor; (ii) Nossa tabela de múltiplos, atualizada com os preços de todas as sextas-feiras de cada semana; e (iii) Nossos últimos relatórios.

Sexta-feira, 29/11

Comunicados e Fatos Relevantes

Indústria Bancária

- Crédito tem maior ritmo desde maio de 2023. Saldo total do crédito livre subiu 0,2% em outubro, chegando a R$ 3,625 trilhões, enquanto o crédito direcionado avançou 1,4%, para R$ 2,630 trilhões.

- Juro médio das operações de crédito sobe para 28,1% em outubro; inadimplência se mantém em 3,2%. A taxa de juro cobrada das pessoas jurídica avançou 1,3 ponto, para 19%. Para as pessoas físicas, a taxa se manteve em 32,4%.

- Clientes já atingiram ‘muro inglês’, teto legal de juros acumulados no rotativo, diz BC. Com lei aprovada no ano passado e em vigor desde 3 de janeiro deste ano, os juros e encargos do cartão de cartão rotativo ou parcelado não podem passar de 100% do valor original da dívida.

- C6 quer fechar 2024 com lucro acima de R$ 2 bi e carteira de R$ 59 bilhões. No primeiro semestre, o banco teve um lucro R$ 969 milhões.

- Taxa de juros do cartão de crédito sobe a 438,9% em outubro para o cliente rotativo. Já a taxa do parcelado do cartão caiu de 185,8% para 178,1%; assim, a taxa de juros total do cartão de crédito variou de 84,8% para 82% em outubro.

- Concessões de crédito imobiliário caem 5,8% em outubro, diz BC. Taxa anual de juros da modalidade sobe de 9,5% para 9,7% ao ano entre setembro e outubro.

- Crescimento do saldo de crédito acelera em outubro e PJ ganha impulso, mostra BC. Considerando o acumulado em 12 meses, o crescimento foi de 10,8% contra 10,5% nos 12 meses encerrados em setembro.

- Mercado de previdência privada vive ano ‘excepcional’. Mercado comemora alta de 64% nas captações e espera que novas regras deem estímulo adicional ao setor, mas acende alerta para inflação.

- Adesão automática favorece captação de planos coletivos de previdência. Setor comemora as mudanças e manifesta expectativa de aumentar a inclusão de participantes nos planos de previdência.

- Mercado ainda está em compasso de espera pelo ‘open insurance’. Agregadores de ofertas de seguros e previdência, que devem trazer mais concorrência ao setor, se limitam a testes.

- Marco regulatório da previdência traz mais liberdade para investidor . Investidores podem optar pelo pagamento único do benefício, escolher entre alternativas de renda e até combiná-las.

- Distribuição mais ampla impulsiona previdência. Capilaridade acirra, cada vez mais, a concorrência entre gestoras.

Indústria de Pagamentos

- Primeiras ofertas pela Linx não impressionam Stone. A Stone&Co, listada em Nova York, comprou a Linx por 6,7 bilhões de reais há quatro anos.

- Mastercard terá de suspender aumento de cobrança de tarifa de bandeira de cartão. Secretaria Nacional do Consumidor (Senacon) determinou suspensão da cobrança, sob pena de multa diária de R$ 50 mil.

Demais Notícias do Setor Financeiro

- C6 cria assistente de transações com uso de IA generativa. Assistente é treinado para reconhecer diferentes dados de pagamentos, como conversas de redes sociais, boletos digitais ou textos escritos à mão.

- Estrangeiros aportam R$ 13,7 milhões na Bolsa em 26 de novembro. Déficit anual dessa categoria de investidor fica em R$ 32,5 bilhões.

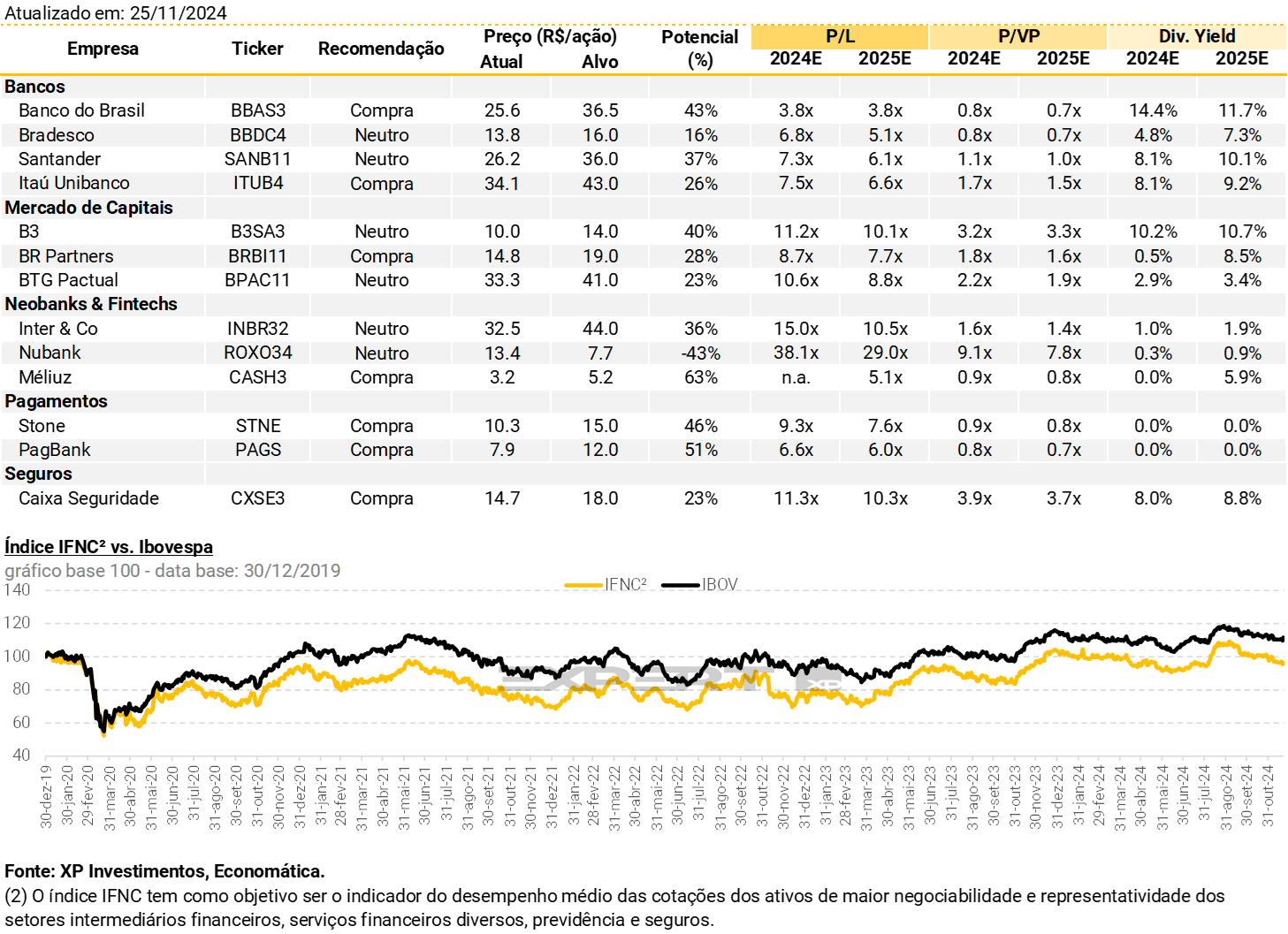

Tabela de múltiplos e performances

Nossos últimos relatórios

- Bancos | Data Expert: Dados mensais de crédito (Novembro/2023); Análise dos dados do Banco Central (link)

- Nubank (ROXO34): Obtenção de licença de funcionamento na Colômbia (link)

- Juros do rotativo agora terão teto de 100% da dívida; impacto para os bancos deve ser limitado (link)

- B3 (B3SA3): À espera de melhores dias e de volumes mais fortes (link)

- Mercado de Capitais: Destaques Operacionais da B3 – Novembro 2023 (link)

- Nubank (ROXO34): Um desempenho excepcional tem um preço (link)

- Itaú Unibanco (ITUB4): Milagre natalino de até R$ 14 bilhões? (link)

- Banco do Brasil (BBAS3): Principais pontos do Non-Deal Roadshow (link)

- Banco do Brasil (BBAS3) propõe desdobrar 100% das ações; entenda (link)

- B3 (B3SA3): Anúncio do Guidance 2024 e renovação do programa de recompra de ações (link)

- Bancos | Data Expert: Dados mensais de crédito (Outubro/2023); Análise dos dados do Banco Central (link)

- BTG Pactual (BPAC11): Vale quanto pesa! (link)

- Bradesco (BBDC4): Anúncio de novo CEO; Sinal positivo para uma reestruturação necessária (link)

- Bancos & Instituições Financeiras: Extrato da Temporada de Resultados do 3T23 (link)

- Inter & Co (INBR32): Não é roxo, mas é bonito! (link)

- Nubank (ROXO34): Tripleta! | Revisão 3T23 (link)

- Mercado de Capitais: Destaques Operacionais da B3 – Outubro 2023 (link)

- B3 (B3SA3): Resultados decentes apesar da queda dos volumes | Revisão 3T23 (link)

- Bradesco (BBDC4): Qualidade de crédito melhorando lentamente enquanto o NII cai | Revisão 3T23 (link)

- BR Partners (BRBI11): Um Trimestre Para Ser Lembrado | Revisão 3T23 (link)

- Méliuz (CASH3): À beira do Break Even: É hora de aumentar a receita; Revisão do Resultado do 3T23 (link)

- Banco do Brasil (BBAS3): resultados Fortes, Novamente! No Caminho para Entregar o Guidance | Revisão 3T23 (link)

- BTG Pactual (BPAC11): Mais um Resultado Forte; Revisão 3T23 (link)

- Bancos | Data Expert: Dados mensais de crédito (Setembro/2023); Análise dos dados do Banco Central (link)

- Méliuz (CASH3) | Dividendos extraordinários entrando em pauta (link)

- Itaú Unibanco (ITUB4): Um tango fora do tom não é capaz de atrapalhar uma boa orquestra | Revisão 3T23 (link)

- Inter & Co (INBR32): Resultados melhorando – A evolução na qualidade do crédito gera confiança para o crescimento da carteira | Revisão 3T23 (link)

- Banco do Brasil (BBAS3) recompra US$ 748,6 milhões em oferta de bônus perpétuos (link)

- Neobanks & Fintechs: O que esperar da temporada de resultados do 3T23? (link)

- Bradesco (BBDC4): A inadimplência pode salvar o trimestre? (link)

- Santander (SANB11): Finalmente recuperando a qualidade de crédito; Resultado do 3T23 (link)

- Méliuz (CASH3) | Sexto Round: A saga da operação entre Méliuz e BV (link)

- Mercado de Capitais: O que esperar da temporada de resultados do 3T23? (link)

- Bancos: O que esperar da temporada de resultados do 3T23? (link)

- Banco do Brasil (BBAS3): Dias um pouco menos ensolarados pela frente (link)

- Mercado de Capitais: Destaques Operacionais da B3 – Setembro 2023 (link)

- Bancos & Instituições Financeiras: Feedback do Roadshow no Rio de Janeiro (link)

- Qual o impacto esperado decorrente da aprovação do Projeto de Lei (PL) que aborda o teto do rotativo? (link)

- B3 (B3SA3): Aprovação da 7° emissão de debenture (link)

- Bancos | Data Expert: Dados mensais de crédito (Agosto/2023); Análise dos dados do Banco Central (link)

- Itaú Unibanco (ITUB4): Combinando o Cíclico e estrutural – aproveitando o melhor dos dois mundos (link)

- Feedback do Non-Deal Roadshow (NDR) com a B3 (link)

- Mercado de Capitais: Destaques Operacionais da B3 – Agosto 2023 (link)

- BR Partners (BRBI11): Ficando maior (link)

- BR Partners (BRBI11): Fortalecendo o seu modelo de partnership (link)

- Bancos & Instituições Financeiras | Data Expert: Dados mensais de crédito (Julho/2023) (link)

- Update dos principais temas regulatórios (link)

- Bancos & Instituições Financeiras: Extrato da Temporada de Resultados do 2T23 (link)

- Bradesco (BBDC4): As feridas ainda estão abertas (link)

- Nubank (ROXO34): Quanto vale o espetáculo? | Revisão 2T23 (link)

- Inter & Co (INBR32): Ainda devagar, mas consistente | Revisão 2T23 (link)

- B3 (B3SA3): Nenhuma novidade é uma boa notícia | Revisão 2T23 (link)

- BR Partners (BRBI11): Aquecendo os motores para o segundo semestre | Revisão 2T23 (link)

- Banco do Brasil (BBAS3): E o ROE mais elevado entre os incumbentes vem do… | Revisão 2T23 (link)

- BTG Pactual (BPAC11): Melhor do que o esperado; Forte execução e ação bem precificada (link)

- Méliuz (CASH3): Névoa densa permanece; Review do Resultado do 2T23 (link)

- Itaú Unibanco (ITUB4): Sem surpresas | Revisão 2T23 (link)

- Bradesco (BBDC4): Resultados fracos, como esperado | Revisão 2T23 (link)

- Santander (SANB11): Atualizando Estimativas e Reiterando Recomendação Neutra (link)

- Santander (SANB11): Números sem nitidez, mas o momento operacional parece estar melhorando | Revisão 2T23 (link)

- Neo-banks & Fintechs: O que esperar da temporada de resultados do 2T23? (link)

- Bancos & Mercado de Capitais: O que esperar da temporada de resultados do 2T23? (link)

- Desenrola: saiba mais sobre o programa e quais as implicações para o setor financeiro (link)

- Itaú Unibanco (ITUB4): Transformação digital e cultural continua sendo o pilar central; Feedback sobre o Itaú Day (link)

- Mercado de Capitais: Destaques Operacionais da B3 – Maio 2023 (link)

- Neobanks & Fintechs | A era do dinheiro barato acabou: abraçando a monetização (link)

- Méliuz (CASH3) | Quinto Round: A saga da operação entre Méliuz e BV (link)

- Bancos & Instituições Financeiras | Data Expert: Dados mensais de crédito (Abril/2023) (link)

- XP Trade Ideas: Long BBAS3; Short BBDC4 (link)

- Bancos & Instituições Financeiras: Extrato da Temporada de Resultados do 1T23 (link)

- Resultados e estratégias do BR Partners | Assista ao Expert Talks nesta segunda, às 14h (link)

- Banco do Brasil (BBAS3): Começando o ano com o pé no acelerador | Revisão 1T23 (link)

- B3: Fechamento da aquisição da Neurotech – não deve ser um catalisador (link)

- B3 (B3SA3): Trimestre positivo, apesar dos volumes mais baixos | Revisão 1T23 (link)

- BR Partners (BRBI11): Desempenho ligeiramente positivo em meio ao aumento de despesas | Revisão 1T23 (link)

- Avaliando o Relatório de Estabilidade Financeira do Banco Central (link)

- Méliuz (CASH3): Resultados fracos – Resultados fracos – Caminho nebuloso: Sinalização necessária | Revisão 1T23 (link)

- Itaú Unibanco (ITUB4): Resultados sólidos… de novo! | Revisão 1T23 (link)

- BTG Pactual (BPAC11): Resultado marginalmente positivo, como esperado | Revisão 1T23 (link)

- Bradesco (BBDC4): Avaliando o Desempenho Desanimador e a Deterioração da Qualidade do Crédito | Revisão 1T23 (link)

- Neobanks & Fintechs: O que esperar da temporada de resultados do 1T23? (link)

- Bancos & Instituições Financeiras | Data Expert: Dados mensais de crédito (Mar/2023) (link)

- Santander (SANB11): Resultados fracos como esperado; Reforço de provisões para tempos mais difíceis | Revisão 1T23 (link)

- Méliuz (CASH3) | Quarto Round: A saga da operação entre Méliuz e BV (link)

- Mercado de Capitais: Navegando águas turbulentas (link)

- Bancos & Mercado de Capitais: O que esperar da temporada de resultados do 1T23? (link)

- Mercado de Capitais: Destaques Operacionais da B3 – Março 2023 (link)

- Itaú celebra acordo de R$ 1,7 bi com Governo do Estado do Paraná envolvendo as ações da Copel (link)

- Blockchain, Pix e criptoativos na indústria de pagamentos | Assista ao Expert Talks (link)

- Bancos & Instituições Financeiras | Data Expert: Dados mensais de crédito (Fev/2023) (link)

- Méliuz (CASH3): Proposta de grupamento e desdobramento de ações (link)

- Bancos & Instituições Financeiras: Extrato da Temporada de Resultados do 4T22 (link)

- Bancos & Instituições Financeiras | Redução do teto dos juros do consignado INSS (link)

- Méliuz (CASH3): Renúncia do Diretor de Recursos Humanos e do Diretor Financeiro (CFO) e Diretor de Relações com Investidores (DRI) (link)

- Méliuz (CASH3) | Terceiro Round: A saga da operação entre Méliuz e BV (link)

- Méliuz (CASH3): Resultados fracos – Agora é olhar pra frente | Revisão 4T22 (link)

- Caso Silicon Valley Bank (SVB): potenciais impactos em bancos brasileiros (link)

- Mercado de Capitais: Destaques Operacionais da B3 – Fevereiro 2023 (link)

- Méliuz (CASH3) | Segundo Round: A saga da operação entre Méliuz e BV (link)

- Itaú anuncia intenção de fechar o capital de sua subsidiária no Chile (link)

- Bancos & Instituições Financeiras | Data Expert: Dados mensais de crédito (Jan/2023) (link)

- Méliuz (CASH3) | Primeiro Round: A saga da operação entre Méliuz e BV (link)

- Santander (SANB11): Renúncia do Diretor Financeiro (CFO) e Diretor de Relações com Investidores (DRI)(link)

- B3 (B3SA3): Apesar das maiores despesas, rentabilidade permaneceu sólida | Revisão 4T22 (link)

- Banrisul (BRSR6): Números tímidos, mas guidance 2023 agressivo | Revisão 4T22 (link)

- Destaques Operacionais da B3 – Janeiro 2023 (link)

- Nubank (NUBR33): Atividade dos clientes impulsionando os resultados | Revisão 4T22 (link)

- Banco do Brasil (BBAS3): Resultados sólidos indicando um 2023 forte | Revisão 4T22 (link)

- BTG Pactual (BPAC11): Resultados Mistos | Revisão 4T22 (link)

- BR Partners (BRBI11): Um final positivo para um ano desafiador | Revisão 4T22 (link)

- Bradesco (BBDC4): Resultados manchados em tinta vermelha | Revisão 4T22 (link)

- Santander (SANB11): Feedback do Café da Manhã com CEO e CFO (link)

- Itaú Unibanco (ITUB4): Tudo tem um lado positivo. Resultados sólidos apesar das provisões mais altas | Revisão 4T22 (link)

- Santander (SANB11): Resultado fraco impactado por maior provisionamento | Revisão 4T22 (link)

Quinta-feira, 28/11

Indústria Bancária

- BR Partners anuncia dividendo extraordinário; dividend yield bate 13,6%. O banco de investimentos liderado por Ricardo Lacerda acaba de anunciar um dividendo extraordinário de R$ 81,9 milhões — o equivalente a R$ 0,78 por unit negociada na Bolsa, que fechou hoje em R$ 14,75.

- Empresas inadimplentes têm 2º menor índice que quitação de dívidas do ano, aponta Serasa Experian. Das empresas inadimplentes, o setor de serviços foi o que mais recuperou crédito (46,6%), seguido pelo de empresas ligadas ao agronegócio, indústrias e instituições do terceiro setor (45,2%).

- BC mantém zerada exigência de adicional de capital contracíclico de bancos. Comitê vê sistema financeiro preparado para enfrentar materialização de risco de crédito, que continua ocorrendo em operações com MPEs enquanto recua nas linhas de maior risco para pessoa física.

- Caixa capta R$ 4,6 bi com letras financeiras. Última vez que a instituição financeira havia realizado emissão de uma letra financeira havia sido em 2019.

- Bets ameaçam concorrer com seguros e previdência na preferência dos brasileiros. Pesquisa do Datafolha para a Fenaprevi mostra que 46% dos entrevistados afirmaram não possuir despesas supérfluas, mas 25% costumam participar de jogos de azar ou de apostas online.

- Interesse por produtos previdenciários vem aumentando, mas potencial é muito maior, diz presidente da FenaPrevi. De 2021 para cá, Edson Franco citou que houve um acréscimo de 800 mil pessoas no sistema, para um total 11,2 milhões.

- Nova reforma da previdência entra no debate do setor. Com diminuição do ‘gap’ entre contribuintes e pessoas em idade de se aposentar, sistema privado poderá ganhar mais apelo

- Susep coloca em consulta pública minuta do seguro de vida universal. Produto traz inovações que preveem, por exemplo, que os prêmios pagos mensalmente possam ser usados por quem contratou a cobertura, em vida, se houver perda de renda.

- Seguradora francesa CNP vê espaço para fazer aquisições na América Latina. México e Colômbia são países em que a companhia pode avaliar entrada.

Indústria de Pagamentos

- Mercado está ‘fervilhando’ de casos de uso do Drex, diz coordenador do BC. Prazo para que as instituições interessadas em participar da segunda fase do Piloto Drex acaba no próximo dia 29.

- 99Pay recebe autorização para operar como sociedade de crédito direto. Empresa destaca que a nova licença permite que ela ofereça operações de crédito de forma direta a seus clientes, sem a necessidade de intermediários.

- Linx ficou cara e Stone deve fechar sua venda em 2025. Conforme apurou o Valor, as seis interessadas em avançar na negociação para comprar a Linx devem apresentar ofertas vinculantes no início de 2025.

Demais Notícias do Setor Financeiro

- BB Asset lança ETF indexado ao Ibovespa B3 BR +. Fundo replica índice criado recentemente pela B3 e composto por toda a carteira do Ibovespa mais BDRs de cinco empresas brasileiras listadas em bolsa nos EUA

- Estrangeiros retiram R$ 1,1 bilhão da Bolsa em 25 de novembro. Déficit mensal dessa categoria de investidor ficou em R$ 1,8 bilhão e o saldo negativo do ano se situou em R$ 32,6 bilhões.

Quarta-feira, 27/11

Indústria Bancária

- Crédito imobiliário com recursos da poupança cresce 62,7% em outubro, diz Abecip. No dado comparativo com setembro deste ano, o crescimento representa um avanço de 2,4%.

- ABDE se manifesta contra proposta de aumento da cobertura do FGC. Para a entidade, o projeto de lei 4.395, apresentado neste mês pelo deputado Filipe Barros (PL-PR) com esse teor, beneficiaria “apenas uma parcela restrita de investidores de alta renda”.

- Bancos suspendem oferta de consignado do INSS. Cresce a pressão dos bancos sobre o governo para que haja uma revisão do teto de juros da modalidade.

- Operação da PF mira ‘complexo sistema bancário paralelo e ilegal’ que teria movimentado R$ 6 bi em 5 anos. O esquema teria a participação de diversas pessoas, tanto brasileiros como estrangeiros em variadas funções e atividades; neste grupo estão policiais militares e civis, gerentes de bancos e contadores.

- Banco italiano BPM rejeita proposta de compra pelo Unicredit de mais de US$ 10 bilhões. O Banco italiano Banco BPM disse que uma oferta de mais de US$ 10 bilhões do UniCredit subvaloriza o negócio, um dia depois de o segundo maior banco da Itália em ativos ter feito uma jogada surpresa sobre seu concorrente de menor porte.

- Grandes bancos se veem desafiados na portabilidade. No top 5 da previdência privada complementar, as seguradoras ligadas aos grandes conglomerados financeiros figuram nas primeiras posições e replicam em certa medida a concentração que se observa no mercado de gestão de recursos.

Indústria de Pagamentos

- A temperatura da venda da Linx pela Stone. Totvs está avaliando o ativo, mas conversas ainda estão mornas; há outras propostas não vinculantes na mesa.

- BC divulga o 12º incidente de segurança com chaves Pix em 2024. Em 2023, houve apenas uma ocorrência relatada, duas em 2022 e outras duas em 2021.

- PicPay contrata nova economista-chefe. Executiva com passagens pela CM Capital, Eai Invest e Esh Capital assume o cargo na próxima semana.

- dLocal vira iniciadora de transações de pagamentos Pix. Dessa forma, usuário pode movimentar sua conta fora do ambiente da instituição financeira, ou seja, a partir de diferentes plataformas.

Demais Notícias do Setor Financeiro

- Análise de crédito agora pode identificar clientes com maior risco de se tornarem apostadores de bets. Convivência com parentes que apostam está entre os fatores que influenciam o comportamento.

- Estrangeiros aportam R$ 1,3 bilhão na Bolsa em 22 de novembro. Déficit mensal dessa categoria de investidor se situou em R$ 748,1 milhões e o saldo negativo do ano ficou em R$ 31,5 bilhões.

Terça-feira, 26/11

Indústria Bancária

- Bancos mantêm estável previsão de avanço do crédito em 2024 e sobem projeção para 2025. O estudo contou com a participação de 17 instituições financeiras e foi realizado entre os dias 13 e 19 de novembro.

- Nubank recebe aprovação para consolidar operações na Colômbia em uma única empresa. O banco afirma que a fusão não irá alterar as condições para os clientes e visa continuar a otimizar o modelo de negócios.

- UniCredit faz oferta de US$ 10,5 bilhões por Banco BPM. Se confirmado, negócio criará um gigante bancário europeu com valor de mercado combinado de cerca de 72,4 bilhões de euros (US$ 75,49 bilhões).

- Os obstáculos enfrentados pelo Citi para avançar entre ultra-ricos. O negócio de fortunas do banco americano tem ficado atrás dos seus principais rivais desde o rescaldo da crise financeira de 2008; agora, a CEO Jane Fraser tenta virar o jogo.

- Banco Pan suspende oferta de consignado do INSS por correspondente bancário. Instituição alegou “elevação dos custos de captação, incompatíveis com o teto de juros atualmente em vigor”.

- Prazo para renegociação de dívidas em mutirão nacional termina no sábado. A ação, promovida pela Febraban, envolve mais de 160 instituições financeiras, além da parceria com a Serasa, que se une ao mutirão por meio de seu Feirão Serasa Limpa Nome.

- Títulos do Tesouro Direto poderão ser usados como garantia de aluguel e empréstimos. TD Garantia contribui para a diminuição do risco, dos custos das operações financeiras e preservação da valorização dos investimentos ao longo do tempo, segundo a bolsa

- Projeto busca ampliar concorrência para favorecer juro menor. Câmara deve votar PL que facilita portabilidade de salários e aposentadoria e amplia uso de débito automático para pagar empréstimos, entre outros pontos.

Indústria de Seguros

- Pente-fino da Previdência deve poupar só metade do previsto no início do ano. Expectativa era economia de R$ 10 bi, mas governo agora conta com ganho de R$ 5,5 bilhões em 2024.

Indústria de Pagamentos

- Totvs, Constellation e outros quatro interessados fazem propostas pela Linx. Stone quer vender empresa de softwares que comprou em 2020 por R$ 6,7 bilhões.

Demais Notícias do Setor Financeiro

- B3/Finkelsztain: Com fiscal robusto, de R$ 60 bilhões ou mais, mercado pode melhorar. O presidente da B3, Gilson Finkelsztain, afirmou que os ativos brasileiros só vão reagir de maneira positiva ao pacote fiscal se o corte de gastos vier acima dos R$ 60 bilhões. Segundo ele, o mercado está preparado para algo perto dos R$ 40 bilhões.

- Estrangeiros retiram R$ 312,5 milhões da Bolsa em 21 de novembro. Déficit anual dessa classe de investidor vai a R$ 32,8 bilhões.

Segunda-feira, 25/11

Comunicados e Fatos Relevantes

Indústria Bancária

- Itaú lança Pix no WhatsApp com uso de IA generativa. Diretor de negócios, plataformas e experiências digitais do Itaú, João Araújo explicou que o recurso de WhatsApp será liberado para 5 mil clientes neste mês e será expandido gradualmente.

- Guinada do Bradesco toma forma um ano após Noronha assumir como CEO. Executivo diz não ter pressa: “Nosso ritmo não mudou, temos um plano e o estamos seguindo passo a passo”.

- Carro, celular e previdência: crédito com garantia atrai com alívio nos juros. ‘Home equity’, que usa imóvel como lastro para financiamento, cresce mais de 70% nos últimos 12 meses.

- Associações se manifestam contra proposta de aumento da garantia do FGC. De acordo com as associações, iniciativas desse tipo “poderão comprometer a experiência exitosa do FGC no estabelecimento de uma rede de segurança efetiva para os investidores e depositantes mais vulneráveis e o sistema financeiro”.

- Ex-vice-presidente da Caixa é demitido por justa causa por assédio sexual e moral. Além da demissão por justa causa, penalidade mais severa aplicada pela Controladoria-Geral da União (CGU), o ex-funcionário está impedido de exercer cargos comissionados ou funções de confiança do Poder Executivo Federal por oito anos.

- ‘Desenrola’ da AGU: Prazo para negociação de dívidas com autarquias e fundações vai até 31 de dezembro. A iniciativa oferece descontos de até 70% e parcelamento em até 145 meses para facilitar a regularização das pendências.

- Projeto busca ampliar concorrência para favorecer juro menor. Uma das medidas previstas por deputado próximo de Haddad é ampliar uso do débito automático no pagamento de empréstimos e faturas de cartão, o que tende a reduzir inadimplência.

- Cisão do Master, banco de Maurício Quadrado deve se chamar Blue. Instituição terá sede em ‘prédio da baleia’, em São Paulo, com carteira inicial de R$ 30 bilhões sob gestão.

Indústria de Seguros

- Rodobens cria programa de sucessão de corretores de seguros. Segundo a empresa, trata-se de uma forma dos corretores planejarem a aposentadoria e da companhia manter a relação com os segurados.

Indústria de Pagamentos

- Stone anuncia programa de recompra de ações de até R$ 2 bilhões. O novo programa substitui o anterior, anunciado em novembro de 2023, que previa a recompra de até R$ 1 bilhão.

Demais Notícias do Setor Financeiro

- Crescem ofertas para retirada de empresas da bolsa. Queda das ações estimula operações para compra de controle de companhias listadas e novas regras devem estimular movimento.

- Magie aposta em solução via WhastApp. Fintech desenvolveu recurso que permite trazer dinheiro de outro banco por meio do aplicativo de mensagens.

- Estrangeiros retiram R$ 224 milhões na B3 em 19 de novembro. Déficit anual vai a R$ 32,4 bilhões

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)