O que aconteceu nesta semana na renda fixa?

As taxas futuras de juros fecharam a semana em queda ao longo de toda a extensão da curva. O movimento foi direcionado, principalmente, pelas perspectivas de apresentação da nova âncora fiscal e pela maior probabilidade de antecipação do início do ciclo de afrouxamento monetário no país pelo Banco Central.

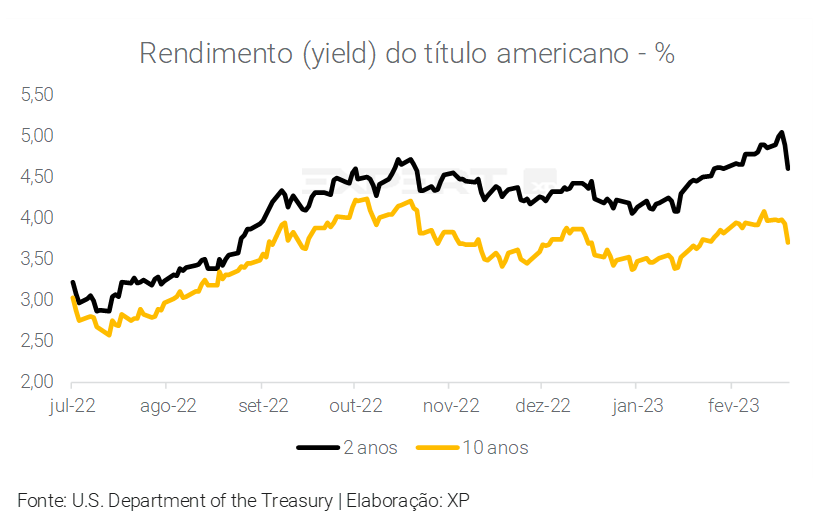

Na seara internacional, houve aumento da aversão ao risco em decorrência da quebra de um banco norte-americano, o Silicon Valley Bank (SVB), a maior instituição financeira dos EUA a quebrar desde a crise financeira de 2008. Devido ao acontecido, os investidores correram para a segurança dos títulos públicos, fazendo seus preços subirem e, por consequência, reduzindo seus rendimentos (yields). O T-note de 2 anos recuou para 4,6% (vs. 4,86% na última sexta-feira), enquanto o T-note de 10 anos contraiu para 3,7% (vs. 3,97% na última sexta-feira).

O que esperar para a próxima semana?

No Brasil, o IGP-10 de março e a PNAD de janeiro serão destaque. Mais importante ainda, o novo arcabouço fiscal deve ser anunciado.

Para facilitar a navegação pelo conteúdo, utilize o índice à esquerda da página.

Cenário macroeconômico

Nesta semana, no âmbito doméstico, a inflação ao consumidor registrou alta de 0,84% em fevereiro, recuando de 5,70% para 5,66% em 12 meses. Em suma, a desinflação observada no ano passado parece estar perdendo força.

Além disso, em entrevista publicada pela Folha de São Paulo, o novo ministro do planejamento do BNDES, Nelson Barbosa, indicou a intenção da entidade em emitir títulos, isentos de impostos, para captação de recursos para operações de crédito subsidiado. De acordo com ele, “algumas atividades precisam de subsídio para se tornarem viáveis e gerarem externalidades positivas.

Enquanto isso, na seara internacional, em discurso feito para o Senado americano, o presidente do Federal Reserve disse que a autoridade monetária “está preparada” para voltar a aumentar as taxas de juros para combater a inflação. Disse, ainda, que “o nível final das taxas de juros provavelmente será mais alto do que o previsto anteriormente” e que os dados econômicos vieram “mais fortes que o esperado”.

Por fim, o primeiro-ministro chinês, Li Keqiang, anunciou que a meta de crescimento do governo para 2023 é de 5%, o número mais baixo em mais de três décadas, e abaixo do objetivo de 5,5% outrora definido para 2022.

Leia o resumo completo de economia da semana

Juros e inflação

As taxas futuras de juros fecharam a semana em queda ao longo de toda a extensão da curva. O movimento foi direcionado, principalmente, pelas perspectivas de apresentação da nova âncora fiscal e pela maior probabilidade de antecipação do início do ciclo de afrouxamento monetário no país pelo Banco Central.

As expectativas dos agentes financeiros frente à redução na taxa básica da economia brasileira acontecem em meio à desaceleração econômica e ao mercado de crédito mais restrito, aliados à pressão do governo sobre o Banco Central.

Adicionalmente, a maior probabilidade de uma alta mais modesta dos juros nos Estados Unidos, de 25 pontos-base, após o relatório de emprego americano, ajuda a tirar pressão dos juros futuros longos e médios, que mostram viés de baixa. Entretanto, os curtos terminam a semana levemente pressionados, refletindo a divulgação do IPCA de fevereiro acima da mediana projetada pelo mercado, o que pode dificultar a antecipação cortes da Selic pelo Banco Central.

Apesar do alívio na curva nesta semana, o mercado deve seguir atento ao anúncio do arcabouço fiscal e ao Boletim Focus na próxima segunda-feira.

Na seara internacional, houve aumento da aversão ao risco em decorrência da quebra de um banco norte-americano, o Silicon Valley Bank (SVB), a maior instituição financeira dos EUA a quebrar desde a crise financeira de 2008. Devido ao acontecido, os investidores correram para a segurança dos títulos públicos, fazendo seus preços subirem e, por consequência, reduzindo seus rendimentos (yields). O T-note de 2 anos recuou para 4,6% (vs. 4,86% na última sexta-feira), enquanto o T-note de 10 anos contraiu para 3,7% (vs. 3,97% na última sexta-feira).

A curva de juros pode ser compreendida como as expectativas dos rendimentos médios de títulos públicos prefixados sem cupom (ou seja, sem pagamentos semestrais), de hoje até uma determinada data futura, a partir dos contratos futuros de juros (ou DI). Enquanto isso, a Taxa Selic Esperada é a rentabilidade da taxa básica de juros esperada no final de cada período. Entenda mais aqui.

Títulos públicos

Mercado primário (leilões)

Para mais informações sobre o funcionamento de leilões de títulos públicos, clique aqui.

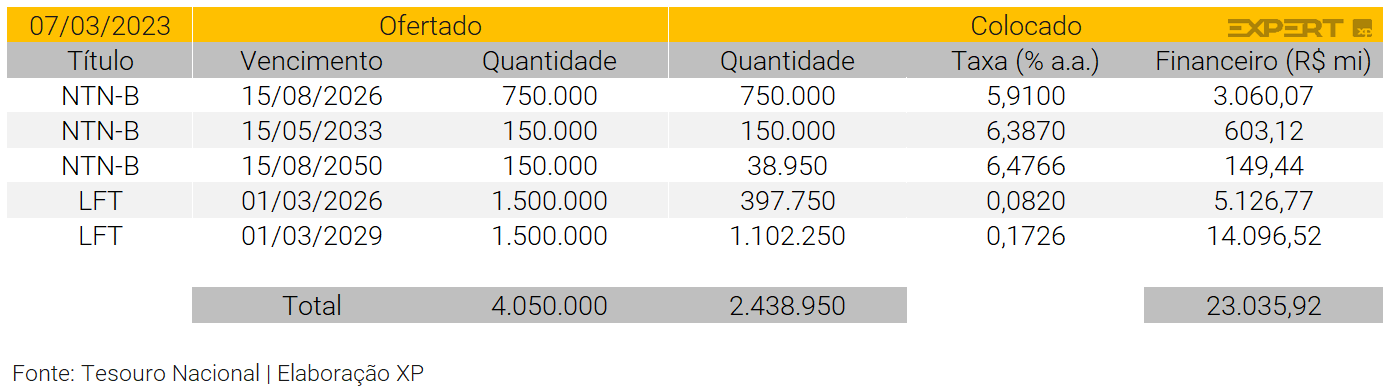

Leilão do dia 07/03 – NTN-B e LFT

Na terça-feira, o Tesouro Nacional (TN) ofertou 1,05 milhão de Notas do Tesouro Nacional – Série B (NTN-B). Além disso, ofertou 3 milhões de Letras Financeiras do Tesouro (LFT), reduzindo a oferta para a primeira categoria e manutendo o volume para a segunda, em comparação ao último leilão.

As NTN-Bs ofertadas foram parcialmente absorvidas nos vencimentos. No vencimento mais curto, a taxa ficou abaixo dos 6% a.a., enquanto as demais ficaram acima deste patamar. Por sua vez, o volume financeiro foi de, aproximadamente, R$ 3,8 bilhões.

O TN obteve performance semelhante com as LFTs, uma vez que também foram parcialmente absorvidas. Nos vencimentos, o volume financeiro somado foi cerca de R$ 19,2 bilhões.

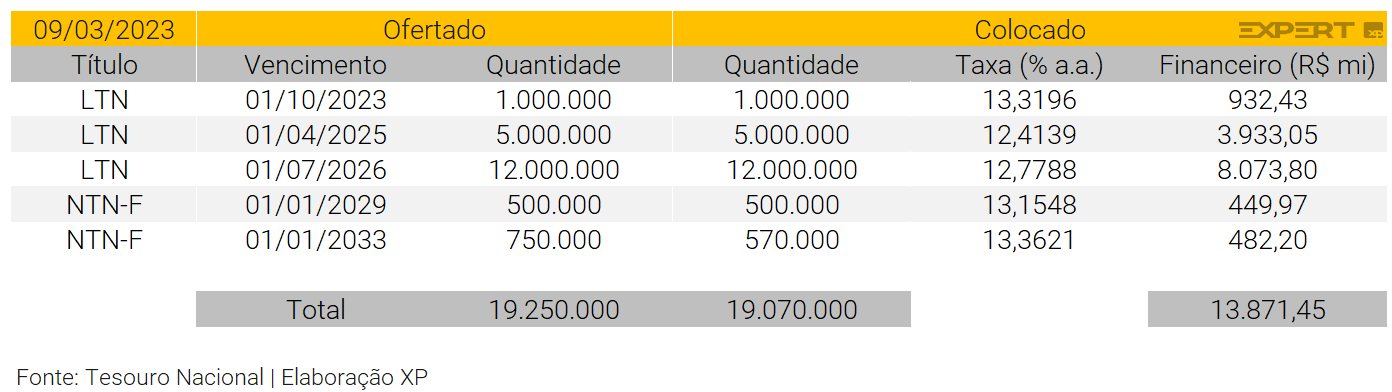

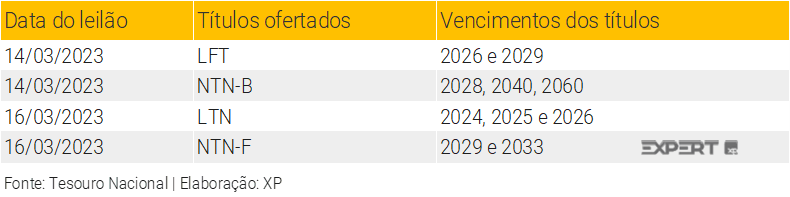

Leilão do dia 09/03 – LTN e NTN-F

No leilão de quinta-feira, houve oferta de 18 milhões de Letras do Tesouro Nacional (LTN), com vencimentos para os próximos três anos, e 1,25 milhão de Notas do Tesouro Nacional – Série F (NTN-F), divididas em duas séries de vencimentos em 2029 e 2033. Houve aumento da oferta para ambas categorias, em comparação com o volume da semana anterior.

O TN obteve demanda para a totalidade das LTNs ofertadas e o volume financeiro totalizou R$ 12,9 bilhões. Além disso, vale mencionar que apenas título de vencimento para 2023 fechou acima do patamar de 13%.

As NTN-Fs, por sua vez, também foram totalmente colocadas. Nos dois vencimentos, as taxas ficaram acima de 13,0% a.a. e o volume financeiro foi de R$ 932 milhões.

Mercado Secundário

O IMA-B representa a evolução, a preços de mercado, da carteira de títulos públicos indexados ao IPCA (NTN-B). O IRF-M representa a evolução, a preços de mercado, da carteira de títulos públicos prefixados (LTN e NTN-F).

Ambos são calculados pela Anbima e podem sofrer variações devido à dinâmica de oferta e demanda de títulos no mercado, reflexo das movimentações no cenário econômico.

O preço dos títulos sobe quando a expectativa de juro futuro cai (e vice-versa) devido à relação inversa entre os dois. Esse mecanismo que mostra o efeito dos juros sobre preços é a marcação a mercado. Entenda mais aqui.

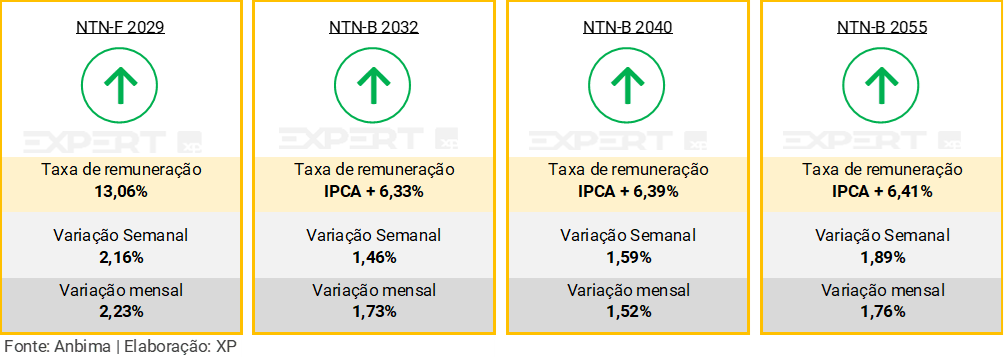

Em relação à inflação, a permanência da alta tem conferido oportunidades de investimentos em ativos atrelados ao IPCA. Como exemplo, as NTN-Bs têm negociado com taxas próximas das máximas históricas, chegando a ~6,5% de juro real em alguns casos. Saiba mais aqui.

Acompanhe as taxas do títulos do Tesouro Direto disponíveis para compra e para resgate

Crédito Privado

Fluxo

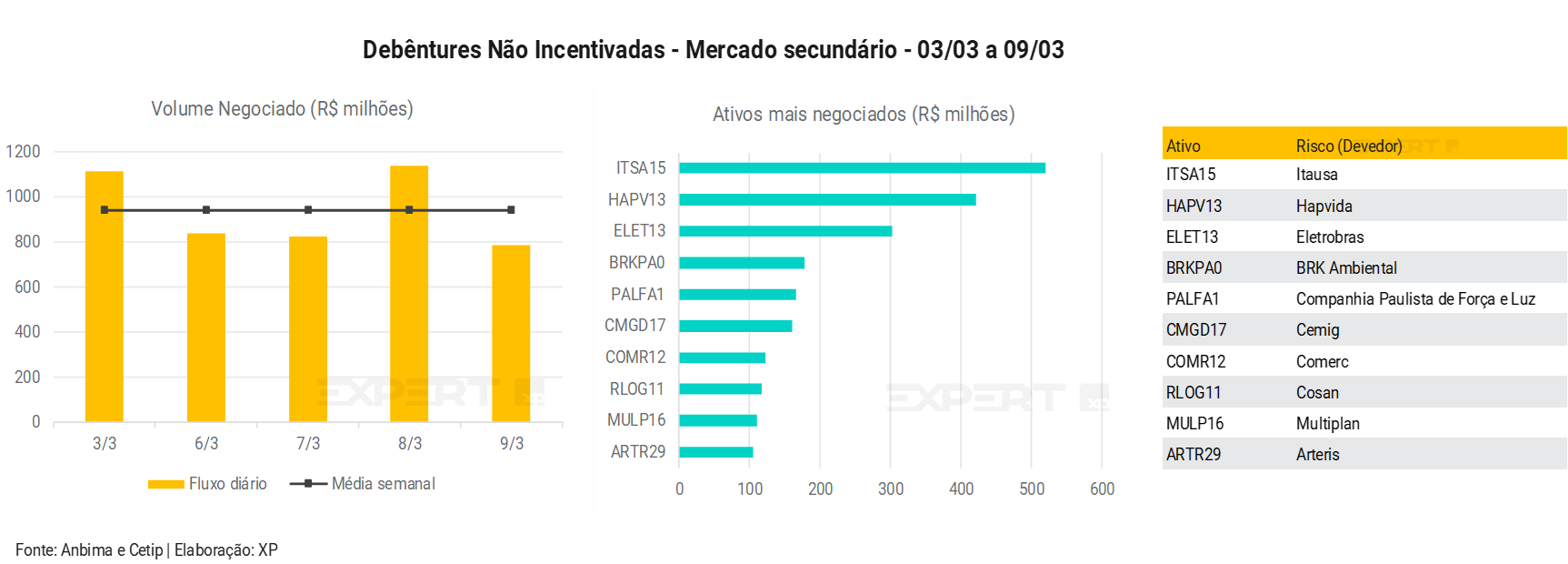

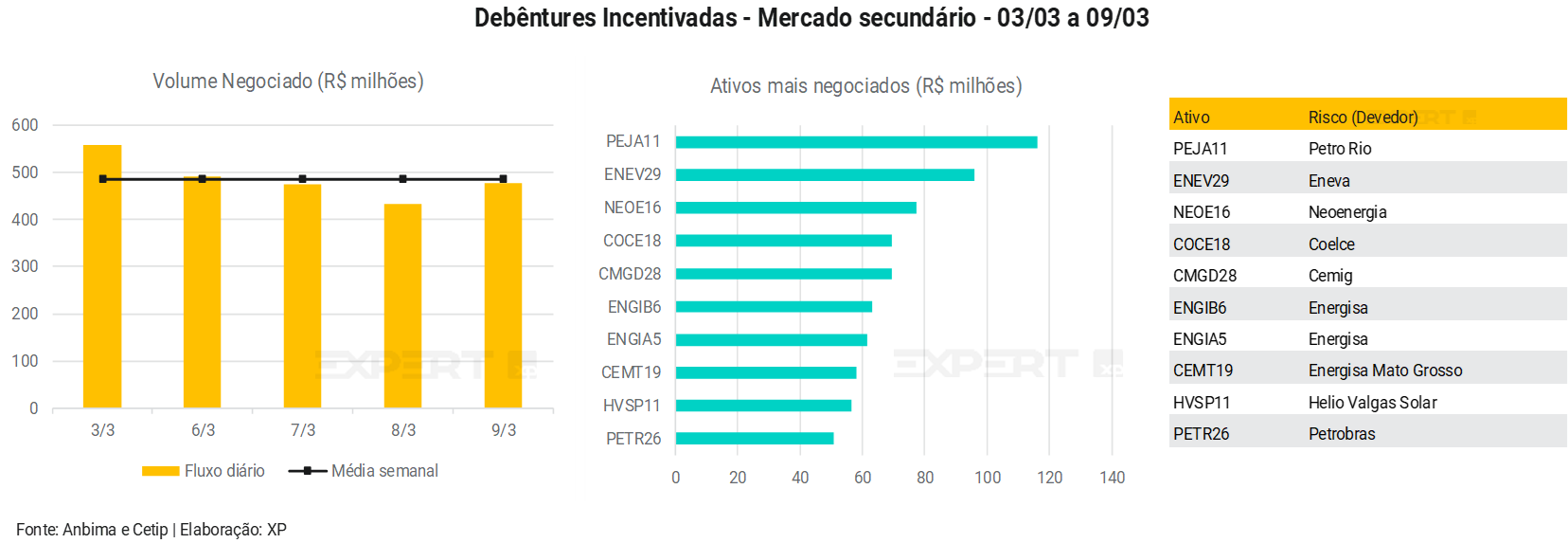

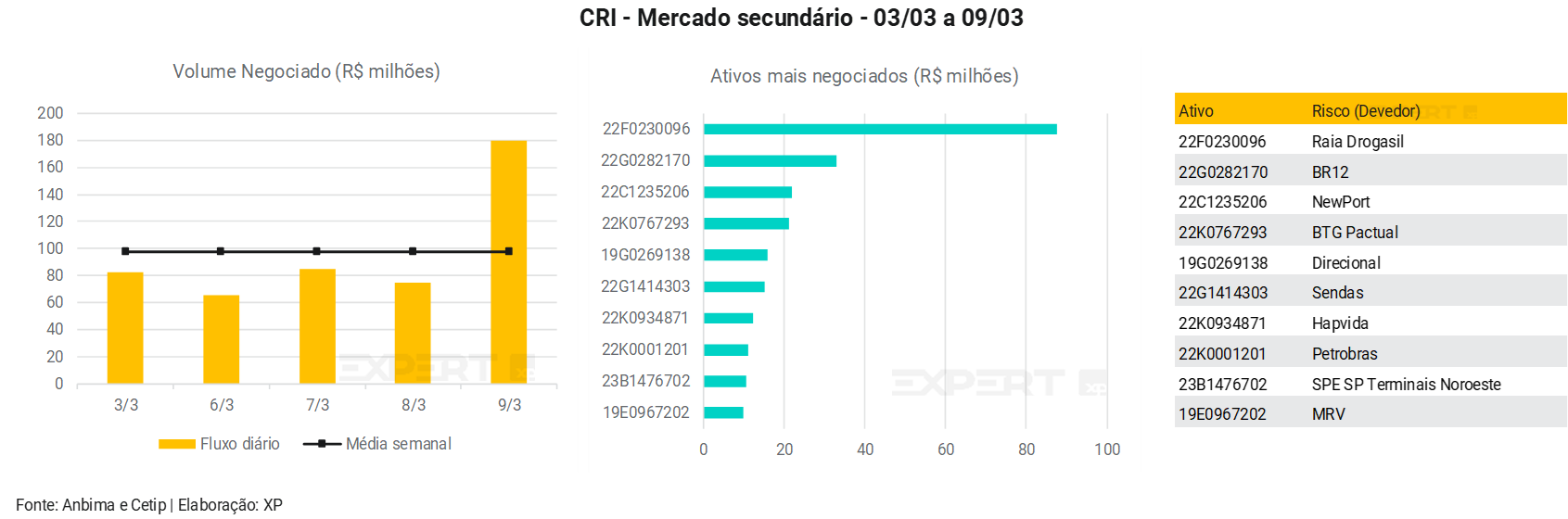

Nesta seção, analisamos os dados da Anbima de negociações definitivas de crédito privado, realizando um filtro cujo spread (diferença) entre os preços máximo e mínimo negociados representam mais do que 0,01% do volume negociado no dia, com o intuito de descartar o que acreditamos serem as operações diretas dentro de instituições.

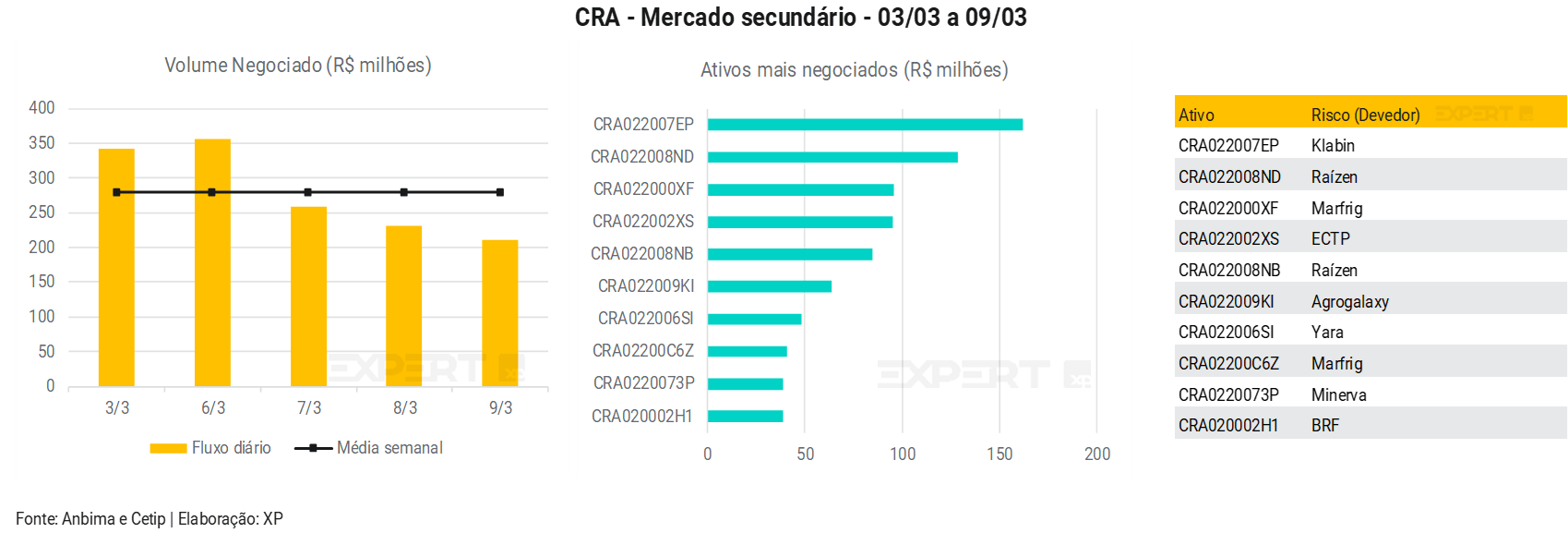

Na última semana, o fluxo médio diário de negociações em debêntures não incentivadas foi de R$ 941 milhões (ante R$ 817 milhões na semana anterior), R$ 486 milhões em debêntures incentivadas (vs. R$ 458 milhões), R$ 98 milhões em CRIs (vs. 225 milhões) e R$ 280 milhões em CRAs (vs. R$ 331 milhões).

Os papéis mais negociados por classe de ativos foram as debêntures da Itausa (ITSA15), a debênture incentivada da Petro Rio (PEJA11), o CRI da Urban Hub – Anhanguera e, por fim, o CRA da Klabin.

Como não são disponibilizados a tempo da publicação do relatório, os dados desta sexta-feira não são considerados.

Ações de rating

Ratings são notas atribuídas por agências classificadoras de risco de crédito que podem impactar diretamente seus investimentos em Renda Fixa. Entenda mais aqui.

O que esperar – Semana de 13/03 a 17/03

Agenda econômica

Nos EUA será divulgado a inflação de fevereiro, dado muito importante para o cenário de política monetária do Federal Reserve.

Na China, os números de produção industrial, vendas no varejo, setor imobiliário e taxa de desemprego serão importantes indicações para a atividade econômica global em 2023.

Na Zona do Euro, o CPI de fevereiro será divulgado pelo Banco Central Europeu e será um ponto chave para o novo patamar da taxa de juros básica do bloco.

No Brasil, o IGP-10 de março e a PNAD de janeiro serão destaque. Mais importante ainda, o novo arcabouço fiscal deve ser anunciado.

Leilões do Tesouro Nacional

Vencimentos de debêntures da próxima semana

Não há vencimentos de debêntures programados para a próxima semana.

Relatórios recentes em destaque

Renda Fixa

Emissores

Outras editorias

Gostou? Tem alguma sugestão? Não deixe de avaliar e deixar seus comentários!

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)