Para facilitar a navegação pelo conteúdo, utilize o índice à esquerda da página.

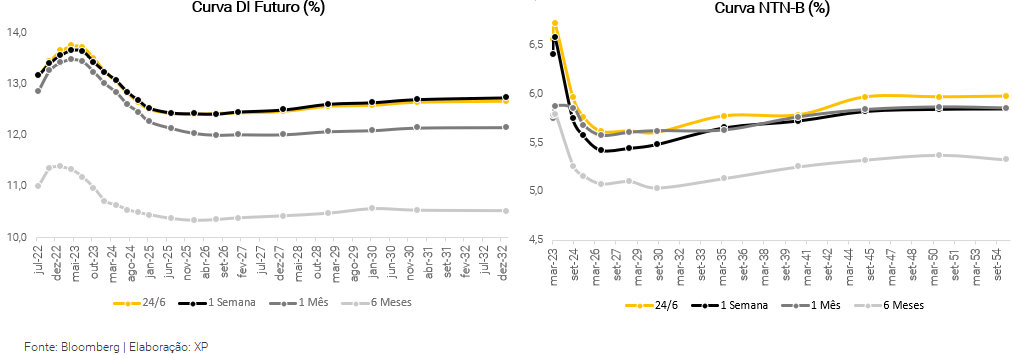

Resumo: Ao longo da semana, a curva de juros apresentou forte queda com o movimento dos temores de desaceleração da economia global e queda na commodities, mas reverteu a tendência na sexta-feira em cenário de maior percepção de risco fiscal no país e IPCA-15 acima das expectativas.

A curva de juro real, a qual reflete as taxas dos títulos do Tesouro indexados à inflação (NTN-B), apresentou abertura intensa em quase toda extensão, com exceção do título de 2022 que vence em menos de 2 meses. A ponta longa da curva segue pressionando próxima de um “teto” de IPCA + 6%.

O que esperar na próxima semana? No exterior, os destaques serão a divulgação do deflator PCE referente a maio, a inflação ao consumidor (CPI) da Zona do Euro e dados de emprego dos EUA, incluindo o Payroll (criação de empregos não-agrícolas) de junho. No Brasil, os destaques serão a divulgação de dados de mercado de trabalho de maio (Pnad e Caged), resultados fiscais de maio e o IGP-M de junho.

Cenário macroeconômico

No cenário internacional, Jerome Powell, presidente do Federal Reserve reforçou o compromisso “incondicional” do banco central de conter a inflação, mesmo reconhecendo que taxas de juros acentuadamente mais altas podem aumentar o desemprego. O Federal Reserve já sinalizou que irá elevar a taxa de juros para muito além do seu patamar neutro. As expectativas do mercado sobre a atividade econômica dos Estados Unidos vêm se deteriorando, e uma recessão já é esperada.

O risco de recessão na Europa também aumenta. As sinalizações de aumentos de juros também elevam riscos de recessão na Europa e essa perspectiva se reflete no movimento recente dos preços de mercado. A intensidade da recessão, no entanto, permanece incerta, o que significa que os preços de mercado não estão necessariamente totalmente ajustados. De qualquer forma, aperto na política monetária e a redução do crescimento econômico representam um remédio amargo, mas necessário para controlar com as pressões inflacionárias globais.

A economia chinesa se recupera dos lockdowns. O presidente chinês Xi Jinping reafirmou o compromisso do país em cumprir as metas de crescimento econômico para o ano, mesmo em meio a políticas de zero Covid. Podemos interpretar a declaração como um sinal de mais estímulo econômico pela frente.

Enquanto isso, no Brasil, na ata da última reunião do Copom, foi destacado o ambiente global com pressões inflacionárias fortes e persistentes. Sobre o cenário doméstico, a autoridade monetária reconheceu que a dinâmica recente da atividade surpreende positivamente, devido sobretudo ao processo de normalização pós-pandemia (impulsionando o consumo de serviços) e a estímulos fiscais transitórios implementados no primeiro semestre deste ano.

Sobre o fiscal, a ata reforçou a mensagem de que as incertezas sobre o futuro das contas públicas do país e as políticas de sustentação da demanda agregada podem implicar riscos de alta ao cenário inflacionário. Medidas como o PLP 18 e outras que visam à redução de tributos sobre combustíveis (entre outros bens e serviços) aumentariam a expectativa de inflação para 2023.

Acreditamos que o Comitê fará mais um aumento de 0,50 pp, uma vez que as atuais pressões inflacionárias não devem diminuir o suficiente até lá. Consideramos que a decisão e o comunicado são consistente com nosso cenário de taxa Selic terminal de 13,75%.

O IPCA-15 de junho subiu 0,69% (consenso: 0,68%; XP: 0,70%). O resultado da prévia do IPCA de junho adiciona pressão sobre a inflação fechada do mês. A nossa projeção de IPCA para 2022, entretanto, não deve ser afetada por isso, e sim pela sanção do PLP 18, que deve levar a atual projeção de 9,2% para perto de 7,0%.

A arrecadação total de impostos federais atingiu R$ 165,3 bilhões em maio, aumentando 4,1% em termos reais em relação ao mesmo mês do ano passado. O resultado representa outro recorde histórico para o mês, e foram sustentados por uma maior arrecadação das receitas previdenciárias, que subiram 9,4% m/m em termos reais. À medida que o mercado de trabalho formal continua se recuperando da crise da pandemia, a massa salarial mais elevada começa a produzir ganhos de arrecadação. Esperamos que a arrecadação de impostos continue em trajetória positiva, apesar de alguma desaceleração no segundo semestre deste ano.

Leia mais sobre o resumo de economia da semana

Juros e inflação

Ao longo da semana, a curva de juros apresentou forte queda com o movimento dos temores de desaceleração da economia global e queda na commodities, mas reverteu a tendência no fim da semana em cenário de maior percepção de risco fiscal no país e IPCA-15 acima das expectativas.

A curva de juro real, a qual reflete as taxas dos títulos do Tesouro indexados à inflação (NTN-B), apresentou abertura intensa em quase toda extensão, com exceção do título de 2022 que vence em menos de 2 meses. A ponta longa da curva segue pressionando próxima de um “teto” de IPCA + 6%.

A curva de juros pode ser compreendida como as expectativas dos rendimentos médios de títulos públicos prefixados sem cupom (ou seja, sem pagamentos semestrais), a partir dos contratos futuros de juros (ou DI). Entenda mais aqui.

Títulos públicos

Mercado primário (leilões)

Para mais informações sobre o funcionamento de leilões de títulos públicos, clique aqui.

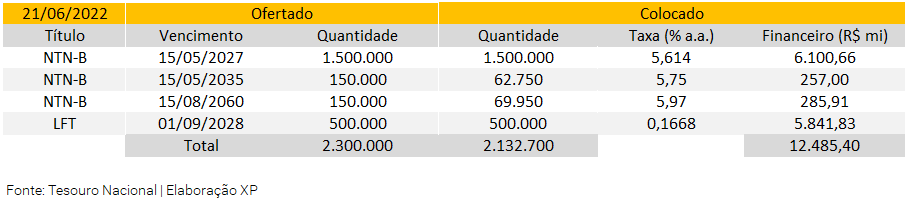

Leilão do dia 21/06 – NTN-B e LFT

Na terça-feira, o Tesouro Nacional (TN) ofertou 1.,8 milhão de Notas do Tesouro Nacional – Série B (NTN-B), voltando a elevar a quantidade depois de três semanas trabalhando de forma reduzida (lote mínimo) pela volatilidade do mercado. Foram também ofertadas 500 mil Letras Financeiras do Tesouro (LFT).

O TN vendeu 1,63 milhão de NTN-Bs, em três vencimentos, e o volume financeiro foi de R$ 6,6 bilhões. O TN vendeu lote integral das LFTs ofertadas, apenas do vencimento de 2028, e o volume financeiro foi de R$ 5,8 bilhões.

Leilão do dia 23/06 – LTN e NTN-F

No leilão de quinta-feira, houve oferta de 10 milhões de Letras do Tesouro Nacional (LTN) (frente a apenas 3 milhões na semana passada) e 450 mil Notas do Tesouro Nacional – Série F (NTN-F).

O TN vendeu toda a oferta de LTNs, somando um volume financeiro somou R$ 7,5 bilhões, divididos em três vencimentos. Adicionalmente, vendeu todo lote de NTN-F também, com mercado aquecido nas taxas prefixadas mesmo exigindo prêmios historicamente altos, e somou R$ 409 milhões.

Mercado Secundário

O IMA-B representa a evolução, a preços de mercado, da carteira de títulos públicos indexados ao IPCA (NTN-B).

O IRF-M representa a evolução, a preços de mercado, da carteira de títulos públicos prefixados (LTN e NTN-F).

Ambos são calculados pela Anbima e podem sofrer variações devido à dinâmica de oferta e demanda de títulos no mercado, reflexo das movimentações no cenário econômico.

Tesouro Direto

O preço dos títulos sobe quando a expectativa de juro futuro cai (e vice-versa) devido à relação inversa entre os dois. Esse mecanismo que mostra o efeito dos juros sobre preços é a marcação a mercado. Entenda mais aqui.

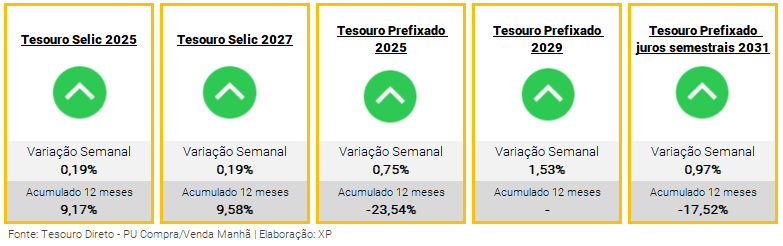

Nessa semana, os títulos do Tesouro Direto atrelados à inflação sofreram desvalorização nos preços, enquanto os títulos pós-fixados e prefixados se valorizaram.

O Tesouro Prefixado e Tesouro IPCA+ de vencimentos acima de 5 anos ainda acumulam prejuízos nos últimos 12 meses, mas essa semana a redução nas taxas negociadas dos títulos prefixados aliviaram os preços destes títulos.

Os títulos do Tesouro Selic de 2025 e 2027 rentabilizaram 0,19% na comparação do preço de compra e preço de venda de fechamento semanal. São os mais recomendados para reserva de liquidez, sendo mais indicado o vencimento mais curto (2025) para o objetivo de reserva de emergência, uma vez que é menos propenso a variações.

Acompanhe as taxas do títulos do Tesouro Direto disponíveis para compra e para resgate

Crédito Privado

Fluxo

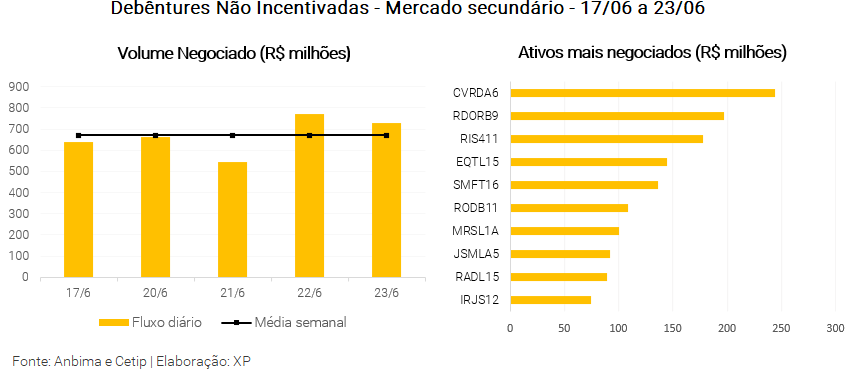

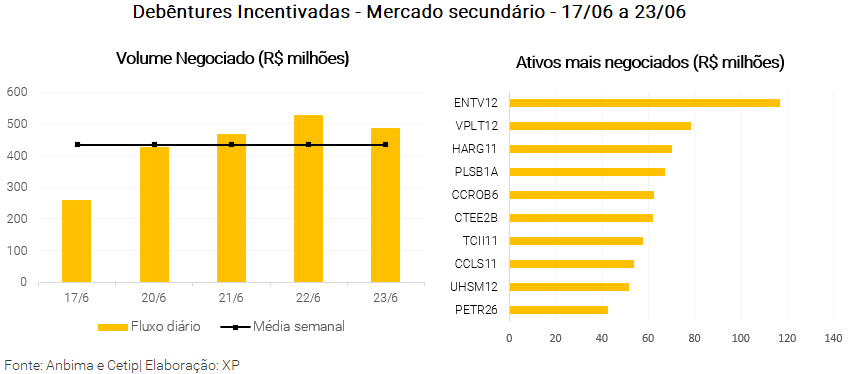

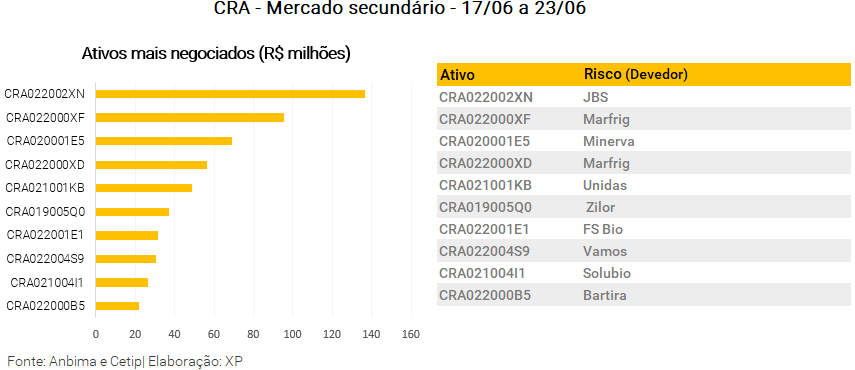

Na última semana, o fluxo médio diário de negociações em debêntures não incentivadas foi de R$ 670 milhões (ante R$ 898 milhões na semana anterior), R$ 434 milhões em debêntures incentivadas (vs. R$ 415 milhões), R$ 117 milhões em CRIs (mesmo valor aproximado da semana passada) e R$ 224 milhões em CRAs (vs. R$ 196 milhões).

Os papeis mais negociados por classe de ativos foram mais uma vez as debêntures da Companhia Brasileira de Distribuição (CBRDA6), a debênture incentivada da Entrevias Concessionária de Rodovias (ENVT12), CRI Rede D’Or e CRA JBS. Destaque para os CRAs de frigoríficos, com Marfrig, Minerva e Madero na lista.

Como não são disponibilizados a tempo da publicação do relatório, os dados desta sexta-feira não são considerados e podem alterar o apresentado. Assim, para trazer uma aproximação do resultado em cinco dias, os dados abrangem desde a sexta-feira da semana anterior até a quinta-feira da semana corrente.

Nesta seção, analisamos os dados da Anbima de negociações definitivas de crédito privado, realizando um filtro cujo spread (diferença) entre os preços máximo e mínimo negociados representam mais do que 0,01% do volume negociado no dia, com o intuito de descartar o que acreditamos serem as operações diretas dentro de instituições.

Ações de rating

Ratings são notas atribuídas por agências classificadoras de risco de crédito que podem impactar diretamente seus investimentos em Renda Fixa. Entenda mais aqui.

O que esperar – Semana de 27/06 a 01/07

Agenda econômica

No cenário internacional, os destaques serão a divulgação do deflator PCE referente a maio, medida de inflação preferida pelo Fed, a inflação ao consumidor (CPI) da Zona do Euro e dados de emprego dos EUA, incluindo o Payroll (criação de empregos não-agrícolas) de junho.

No cenário doméstico, os destaques serão a divulgação de dados de mercado de trabalho de maio (Pnad e Caged), resultados fiscais de maio e o IGP-M de junho.

Leilões do Tesouro Nacional

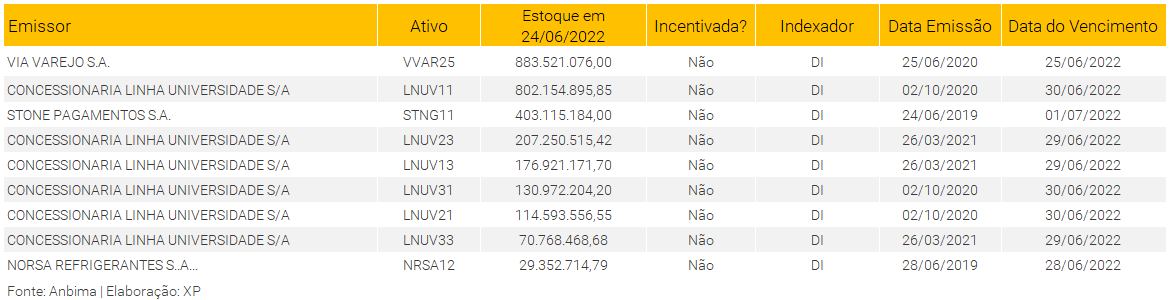

Vencimentos de debêntures da próxima semana

Relatórios recentes em destaque

Renda Fixa

Emissores

–

Outras editorias

Gostou? Tem alguma sugestão? Não deixe de avaliar e deixar seus comentários!

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)