O que aconteceu nesta semana na renda fixa?

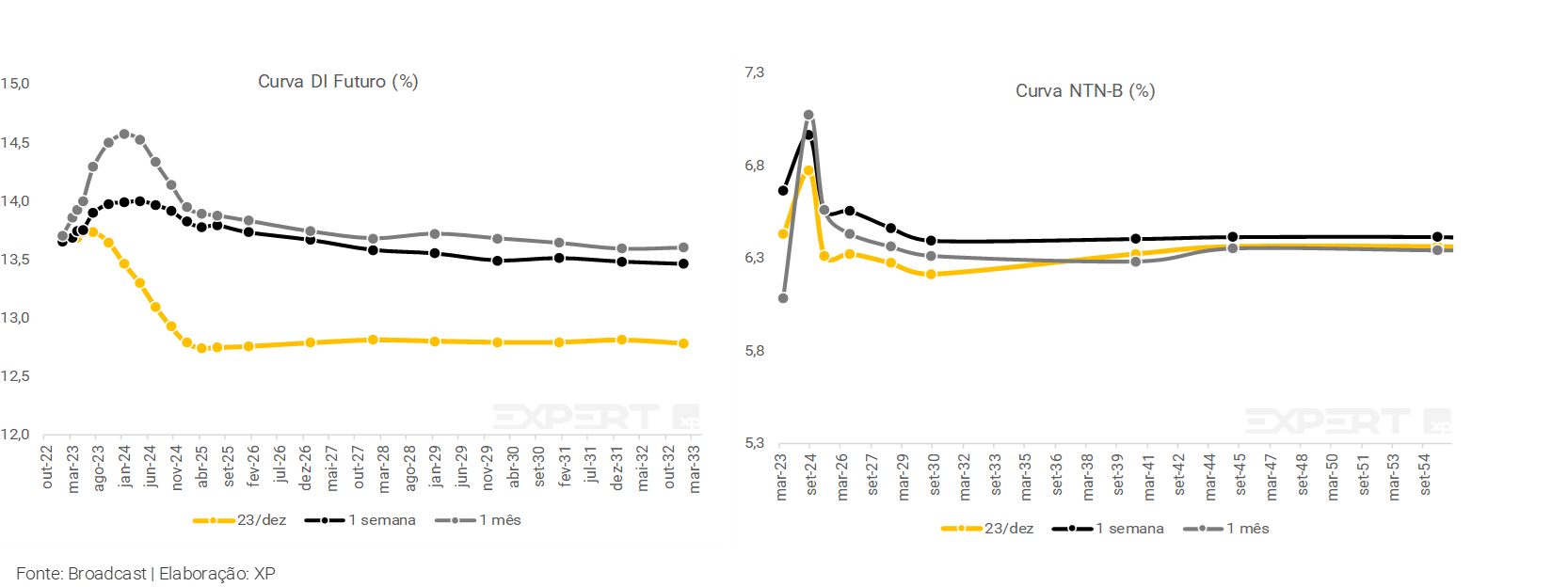

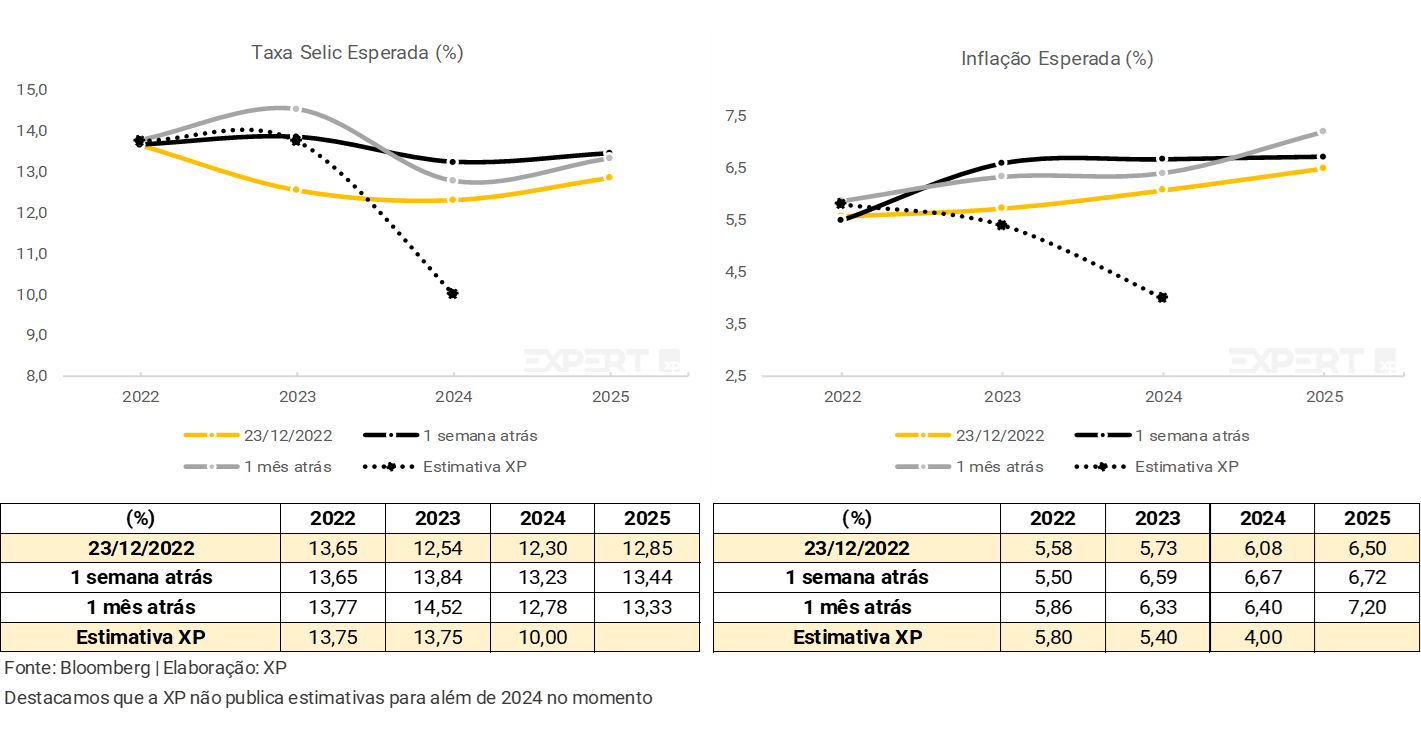

Em um movimento de alívio na percepção de risco, as taxas de juros fecharam a semana em queda por toda a extensão da curva. A queda foi direcionada principalmente pelas reduções das incertezas devido à promulgação da PEC da Transição, que passou pelo Congresso mais “desidratada”, anúncio de novos nomes para os ministérios do governo eleito, que ficaram em linha com a expectativa do mercado, e outros indicadores positivos, como o IPCA-15 de dezembro um pouco abaixo do consenso.

Contudo, o nível dos prêmios continua elevado no mercado de juros de curto prazo, ainda na faixa dos 13%.

Nos últimos dias da semana, houve redução relativa da liquidez, quando comparada a semanas anteriores, à medida que muitos agentes financeiros desaceleraram o ritmo com a proximidade das festas de fim de ano e com o ciclo da PEC já concluído.

O que acompanhar na próxima semana?

Para a última semana do ano, no Brasil, os destaques são o índice de confiança para o consumidor, resultado primário do governo central, IGP-M de dezembro, e resultado primário do setor público.

No resto do mundo, dados de atividade no Japão, PMIs (índices de gerentes de compras, importante dado sobre atividade) da China e alguns dados de atividade nos EUA terão o olhar atento do mercado.

Para facilitar a navegação pelo conteúdo, utilize o índice à esquerda da página.

Cenário macroeconômico

Nos Estados Unidos, as expectativas de inflação de 12 meses cederam de 7,1% para 6,7% em dezembro, a leitura mais baixa desde setembro de 2021. Essa redução é consistente com a dinâmica recente dos preços ao consumidor, que mostram sinais de alívio. Ademais, o Índice da Associação Nacional de Construtores de Casas dos EUA sugere que a recessão do setor imobiliário está se aprofundando, o índice caiu para 31 em dezembro (34 esperados), atingindo patamar semelhante ao observado nos piores momentos da pandemia de Covid-19. O mercado está reagindo à disparada nas taxas de hipoteca e aos altos custos de produção.

Na Europa, a inflação desacelerou ligeiramente para 11,3% em novembro, de uma alta de 11,6% no mês anterior, à medida que os preços da energia diminuíram e institutos econômicos revisaram suas previsões para 2023, agora prevendo uma contração mais branda de 0,3% no próximo ano. No mercado alemão, a confiança do consumidor melhorou pelo terceiro mês consecutivo, mas sua recuperação ainda é refém dos mercados de energia, disse a empresa de pesquisa de mercado GfK nesta quarta-feira.

Enquanto isso, no Brasil, o Congresso promulgou a “PEC da Transição”. O Senado validou, em dois turnos, as mudanças que foram promovidas pela Câmara dos Deputados na terça-feira. A versão final prevê a elevação do teto de gastos em R$ 145 bilhões, somente no exercício de 2023, além de liberar investimentos em até R$ 23 bilhões decorrentes de “receitas extraordinárias” (ou seja, custo fiscal total de até R$ 168 bilhões).

Apesar de avaliarmos as mudanças na PEC como positivas, o impacto fiscal ainda é bastante elevado. Ademais, acreditamos que o aumento de despesas – majoritariamente obrigatórias – será permanente e, neste sentido, não vemos efeito econômico significativo da alteração do prazo de vigência da emenda constitucional, de dois anos para um ano.

Além disso, a prévia da inflação oficial no país, o Índice Nacional de Preços ao Consumidor Amplo – 15 (IPCA-15) subiu 0,52% em dezembro, após alta de 0,53% em novembro, informou o Instituto Brasileiro de Geografia e Estatística (IBGE). A taxa é a menor para um mês de dezembro desde 2018 (-0,16%). Em dezembro de 2021, o IPCA-15 subiu 0,78%. Com o resultado de dezembro, o IPCA-15 fechou o ano de 2022 com alta de 5,90% (vs. 10,42% em 2021). Até novembro, o resultado em 12 meses era de 6,17%.

Leia o resumo completo de economia da semana

Juros e inflação

Em um movimento de alívio na percepção de risco, as taxas de juros fecharam a semana em queda por toda a extensão da curva. A queda foi direcionada principalmente pelas reduções das incertezas devido à promulgação da PEC da Transição, que passou pelo Congresso mais “desidratada”, anúncio de novos nomes para os ministérios do governo eleito, que ficaram em linha com a expectativa do mercado, e outros indicadores positivos, como o IPCA-15 de dezembro um pouco abaixo do consenso.

Contudo, o nível dos prêmios continua elevado no mercado de juros de curto prazo, ainda na faixa dos 13%.

Nos últimos dias da semana, houve redução relativa da liquidez, quando comparada a semanas anteriores, à medida que muitos agentes financeiros desaceleraram o ritmo com a proximidade das festas de fim de ano e com o ciclo da PEC já concluído.

A curva de juros pode ser compreendida como as expectativas dos rendimentos médios de títulos públicos prefixados sem cupom (ou seja, sem pagamentos semestrais), de hoje até uma determinada data futura, a partir dos contratos futuros de juros (ou DI). Enquanto isso, a Taxa Selic Esperada é a rentabilidade da taxa básica de juros esperada no final de cada período. Entenda mais aqui.

Títulos públicos

Mercado primário (leilões)

Para mais informações sobre o funcionamento de leilões de títulos públicos, clique aqui.

Nesta semana, não houveram leilões de títulos públicos. O funcionamento voltará a normalidade a partir de 2023.

Mercado Secundário

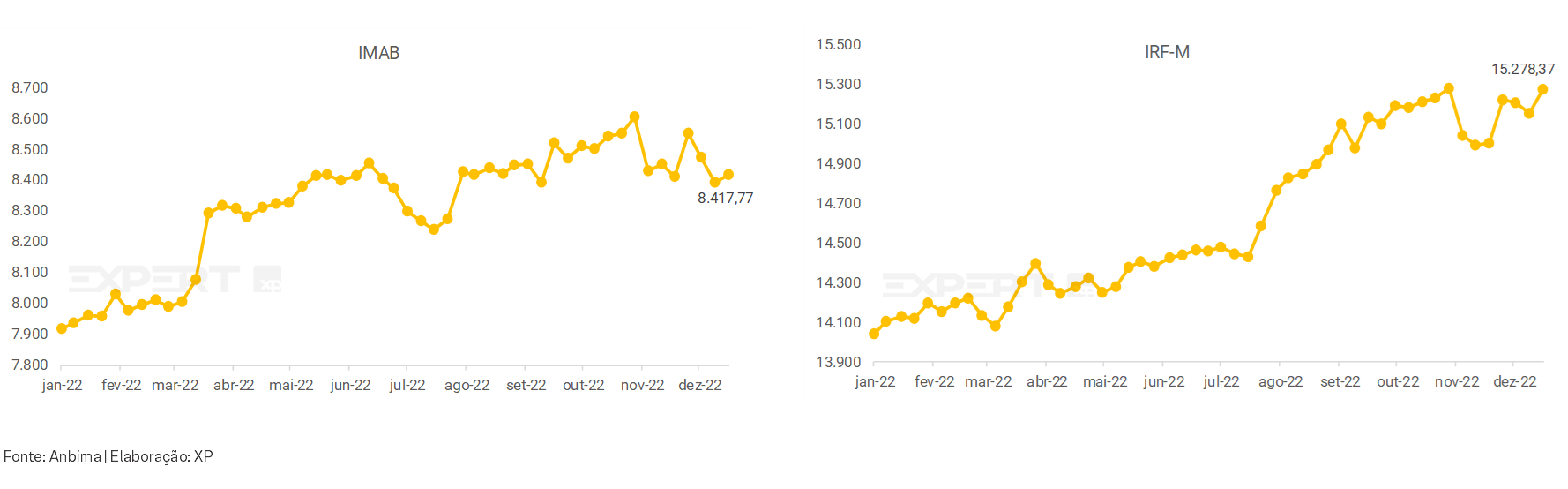

O IMA-B representa a evolução, a preços de mercado, da carteira de títulos públicos indexados ao IPCA (NTN-B). O IRF-M representa a evolução, a preços de mercado, da carteira de títulos públicos prefixados (LTN e NTN-F).

Ambos são calculados pela Anbima e podem sofrer variações devido à dinâmica de oferta e demanda de títulos no mercado, reflexo das movimentações no cenário econômico.

O preço dos títulos sobe quando a expectativa de juro futuro cai (e vice-versa) devido à relação inversa entre os dois. Esse mecanismo que mostra o efeito dos juros sobre preços é a marcação a mercado. Entenda mais aqui.

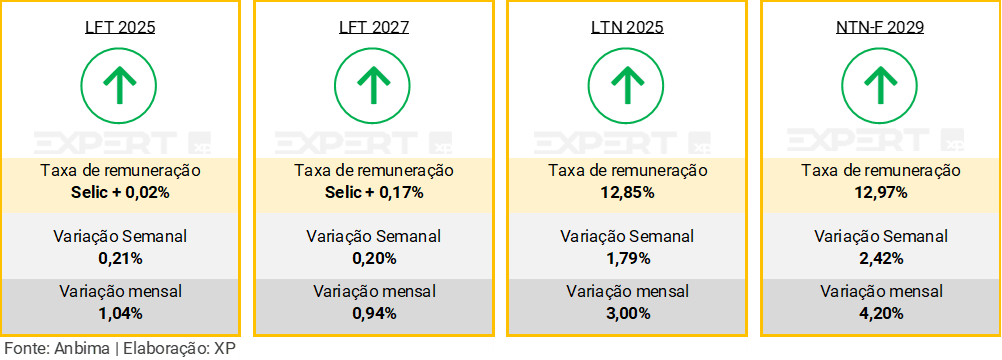

Ao longo dos últimos dias, as taxas esperadas de juros apresentaram queda por toda a extensão da curva à melhora percepção de risco fiscal – vide seção “Juros e Inflação” para mais detalhes. Com isso, os títulos públicos federais apresentaram valorização, com exceção dos pós-fixados (LFT). Além disso, as taxas de títulos mais longos de inflação permaneceram no patamar de IPCA + 6,3% e os prefixados ficaram abaixo de 13%.

Acompanhe as taxas do títulos do Tesouro Direto disponíveis para compra e para resgate

Crédito Privado

Fluxo

Nesta seção, analisamos os dados da Anbima de negociações definitivas de crédito privado, realizando um filtro cujo spread (diferença) entre os preços máximo e mínimo negociados representam mais do que 0,01% do volume negociado no dia, com o intuito de descartar o que acreditamos serem as operações diretas dentro de instituições.

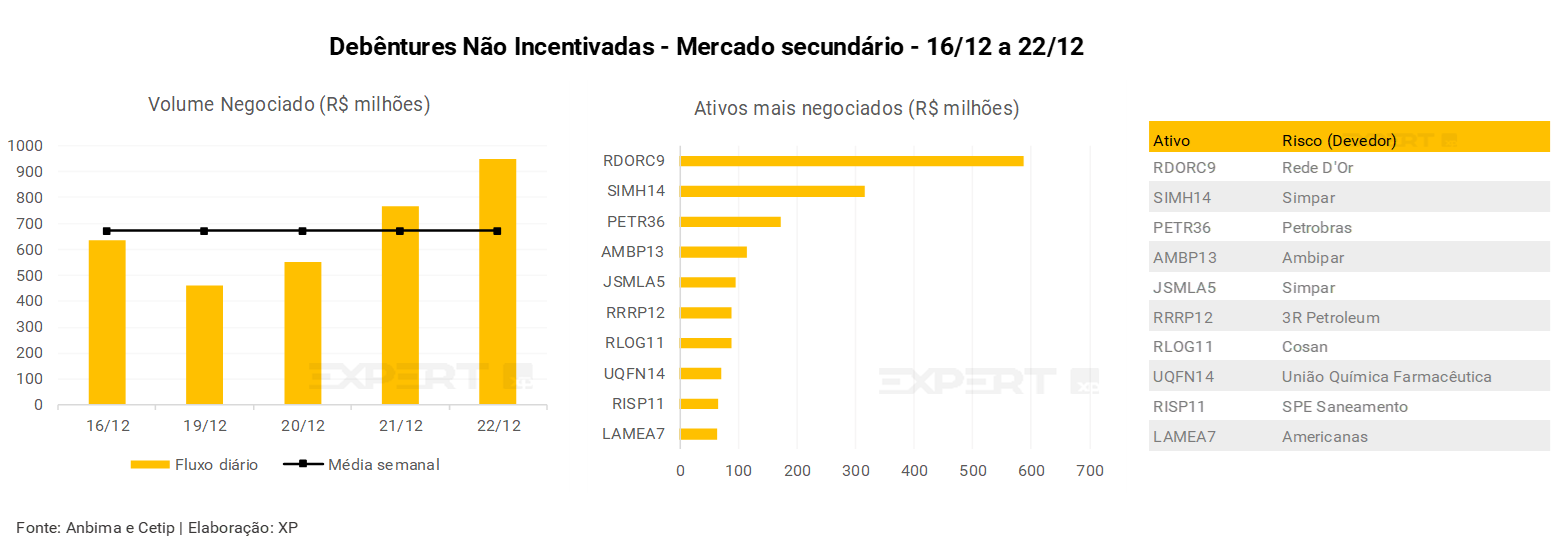

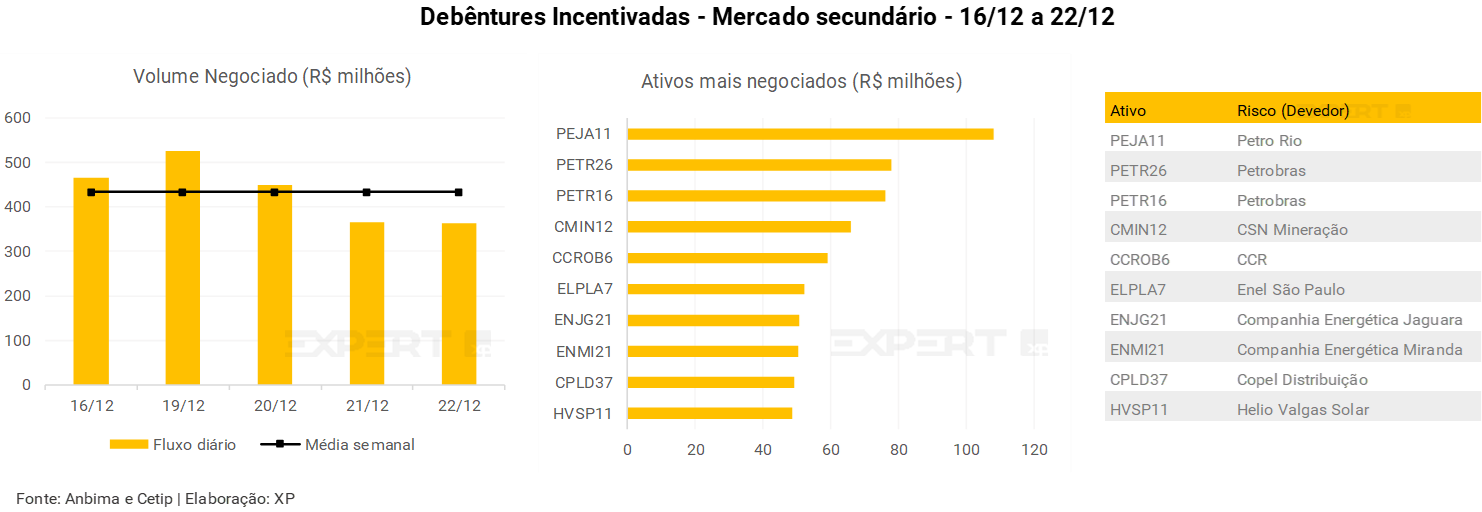

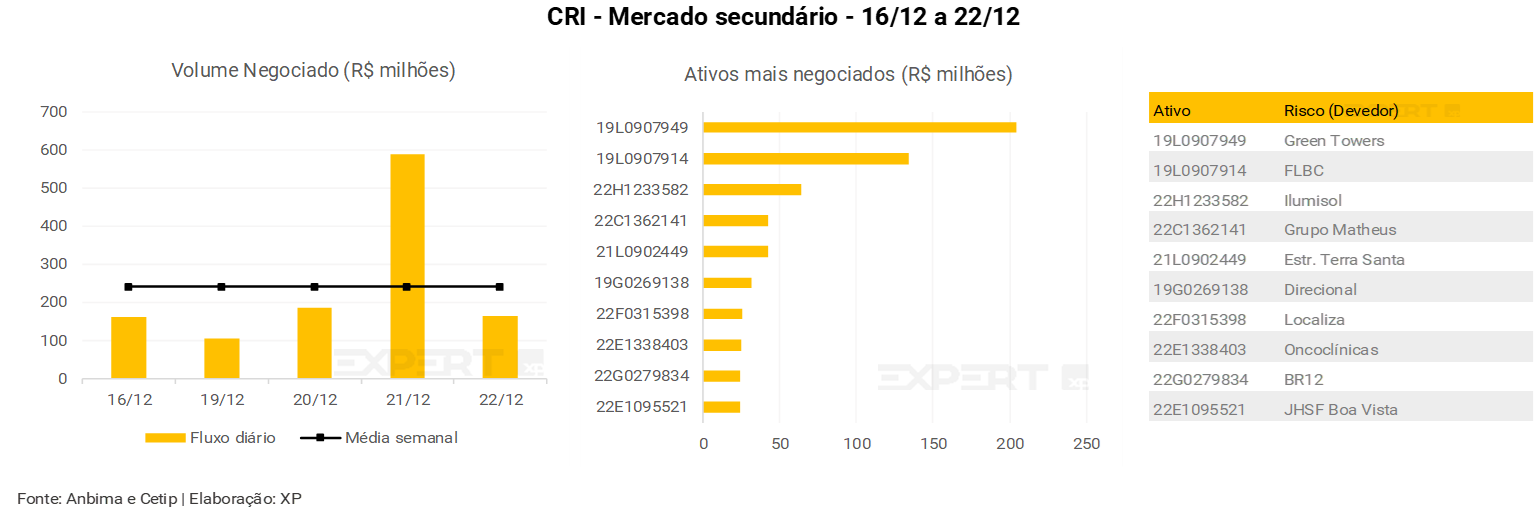

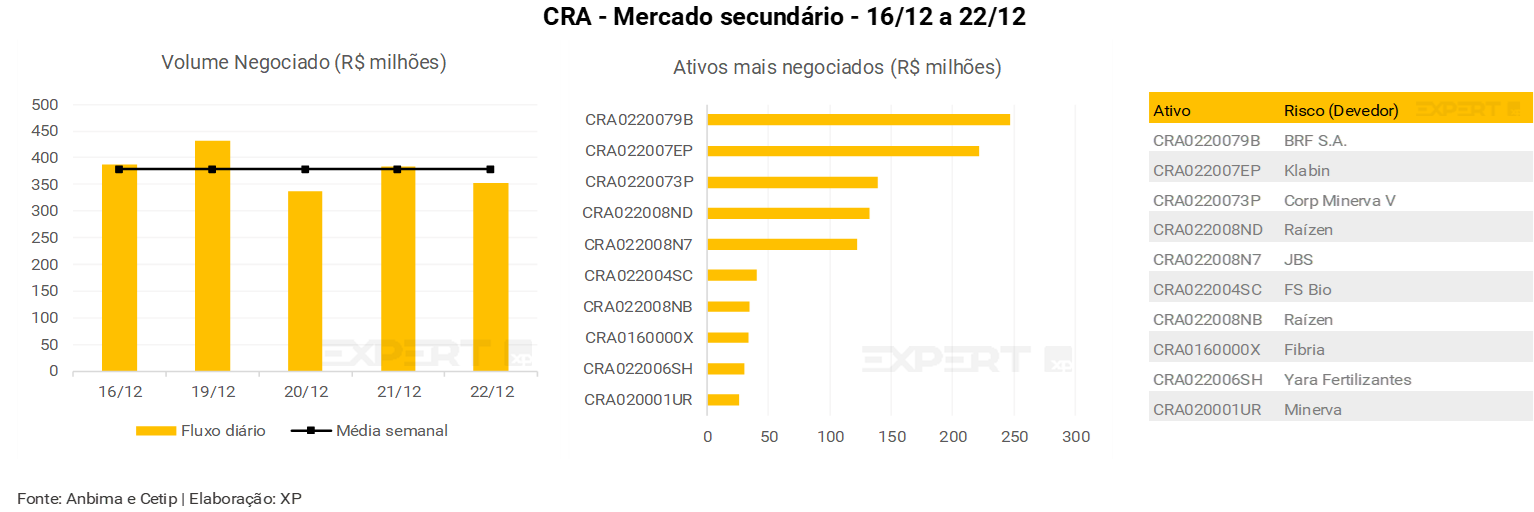

Na última semana, o fluxo médio diário de negociações em debêntures não incentivadas foi de R$ 672 milhões (ante R$ 456 milhões na semana anterior), R$ 434 milhões em debêntures incentivadas (vs. R$ 415 milhões), R$ 241 milhões em CRIs (vs. 123 milhões) e R$ 379 milhões em CRAs (vs. R$ 230 milhões).

Os papéis mais negociados por classe de ativos foram as debêntures da Rede D’Or (RDORC9), a debênture incentivada da Petro Rio (PEJA11), CRI da Green Towers e, por fim, CRA da BRF.

Como não são disponibilizados a tempo da publicação do relatório, os dados desta sexta-feira não são considerados.

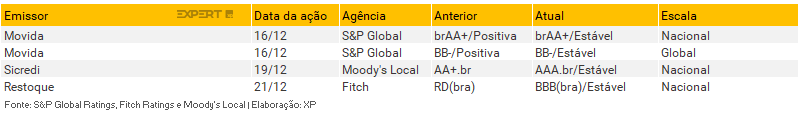

Ações de rating

Ratings são notas atribuídas por agências classificadoras de risco de crédito que podem impactar diretamente seus investimentos em Renda Fixa. Entenda mais aqui.

O que esperar – Semana de 26/12 a 30/12

Agenda econômica

Para a última semana do ano, no Brasil, os destaques são o índice de confiança para o consumidor, resultado primário do governo central, IGP-M de dezembro, e resultado primário do setor público.

No resto do mundo, dados de atividade no Japão, PMIs (índices de gerentes de compras, importante dado sobre atividade) da China e alguns dados de atividade nos EUA terão o olhar atento do mercado.

Leilões do Tesouro Nacional

Os leilões retomarão em 2023.

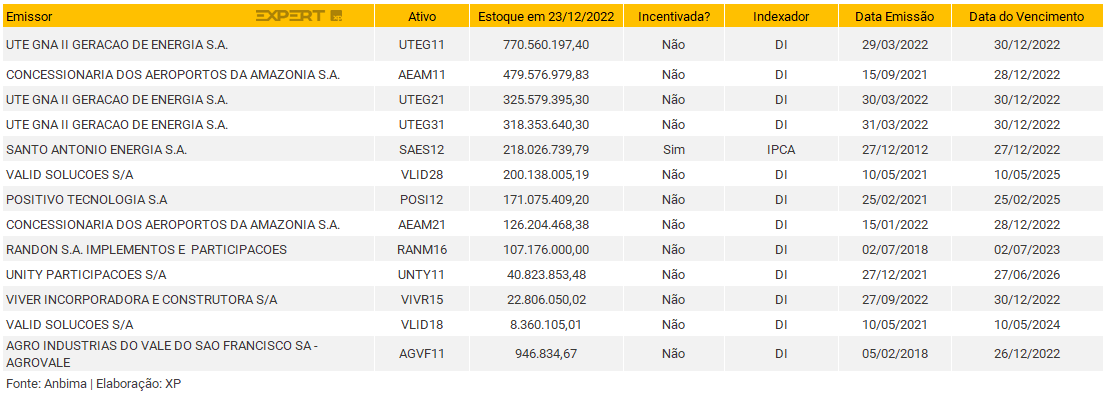

Vencimentos de debêntures da próxima semana

Relatórios recentes em destaque

Renda Fixa

Outras editorias

Gostou? Tem alguma sugestão? Não deixe de avaliar e deixar seus comentários!

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)