Para facilitar a navegação pelo conteúdo, utilize o índice à esquerda da página.

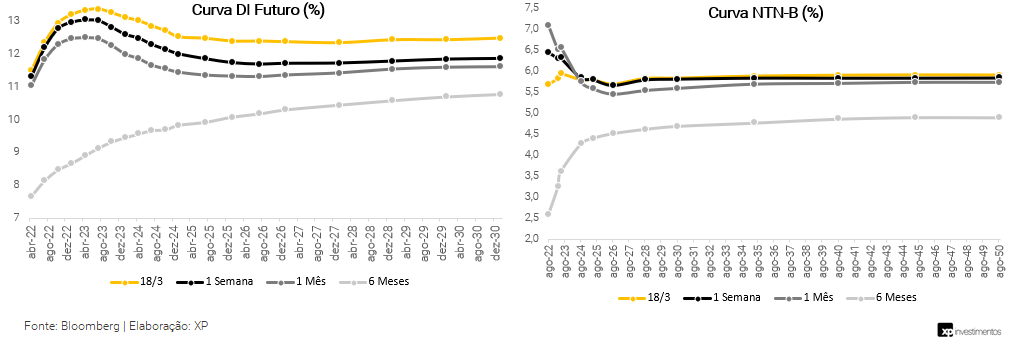

Resumo: A curva de juros nominais sofreu muita volatilidade durante a semana, principalmente nos vencimentos curtos, quando as pressões inflacionárias e riscos relacionados à guerra na Ucrânia movimentaram para cima, e posteriormente a interpretação do comunicado do COPOM levou a uma precificação de ciclo de alta de juros menos extenso.

As taxas dos títulos do Tesouro indexados à inflação (NTN-B) apresentaram estabilidade na parte média e longa da curva, o que evidencia que a inflação precificada acompanhou parcialmente o aumento de juros nominais mais uma vez. A inflação implícita está acima de 6% para os vencimento longos. Nos vencimentos curtos de 2022 e 2023 as taxas caíram, trazendo aspecto mais linear na curva.

Na próxima semana, ainda muita atenção voltada para o conflito na Ucrânia e sanções direcionadas à economia russa. Também no cenário internacional, decisão de política monetária na China, e dados de confiança nos EUA referentes a março. No Brasil, divulgação da ata da última reunião do Copom e o Relatório Trimestral de Inflação. Entre os indicadores, teremos criação de empregos formais de fevereiro e o IPCA-15 de março.

Cenário macroeconômico

No cenário internacional, a guerra entre Rússia e Ucrânia continua pela quarta semana com crescentes perdas humanas e de patrimônio para o país invadido. Os países do ocidente mantêm sanções à Rússia, que colocam em risco o pagamento de títulos russos em dólares e isolam o país do comércio global. É esperado que a economia russa contraia até 30% em 2022. A guerra também intensificou as pressões inflacionárias no mundo, ao impulsionar preços de petróleo e alimentos. Este ambiente reforça a necessidade de os principais bancos centrais do mundo ajustarem as condições monetárias, retirando o estímulo extraordinário dado durante a pandemia.

Nos EUA, pela primeira vez em quatro anos, o Federal Reserve (banco central americano), subiu a taxa básica de juros em 0,25pp para o intervalo entre 0,25% e 0,5% (estava em entre 0% e 0,25% anteriormente), e sinalizou que vai continuar subindo até um ponto próximo de 3%.

Já na Europa, o Banco da Inglaterra deu continuidade ao ciclo de alta de juros levando a taxa básica para 0,75% ao ano. Na Zona do Euro, o Banco Central Europeu, que se reuniu na semana passada, já sinalizou a possibilidade de elevação de juros ‘mais cedo que o esperado’ em meio a inflação recorde na região.

A alta de juros tende a levar a uma desaceleração da economia. É um remédio amargo, mas importante, pois se os bancos centrais deixarem a inflação permanecer alta por muito tempo depois fica mais difícil reequilibrar a economia. Se o processo seguir de forma gradual, tende a ser positivo para ativos de risco ao longo do tempo. Mas se os BCs enxergarem a necessidade de acelerar a alta de juros, o movimento pode trazer volatilidade para os mercados.

Enquanto isso, no Brasil, o Comitê de Política Monetária do Banco Central do Brasil, o Copom, subiu juros mais uma vez, porém em ritmo menor, (de 1,5pp para 1pp) levando a Selic de 10,75% a.a. para 11,75% a.a. A decisão já era esperada. No comunicado divulgado após a reunião, o comitê sinalizou outra alta de mesma magnitude para a próxima reunião, o que já levaria a Selic a 12,75% a.a., taxa que hoje projetamos como final de ciclo. Não alteramos nossa projeção para a Selic ao final do ano, mas aguardamos a ata da reunião do Copom (a ser publicada na próxima semana) para avaliar se precisaremos.

Nesta semana, foram divulgados os números da atividade do setor de serviços e o IBC-Br, proxy mensal do PIB calculado pelo Banco Central, ambos referentes a janeiro. Os dados indicaram um início de ano mais fraco que a expectativa, muito em decorrência da desaceleração de serviços e uma queda na produção industrial (principalmente por falta de insumos de produção).

Do lado do mercado de trabalho as notícias são melhores. O IBGE divulgou que a taxa de desemprego ficou em 11,2% no trimestre móvel terminado em janeiro. Isso significa uma pequena queda frente ao resultado de dezembro, quando ajustamos pela sazonalidade. Conforme a economia vai normalizando, o nível de emprego pré-pandemia vai sendo recomposto. O desafio segue o lado da renda, que segue restrita, especialmente quando levamos em consideração a alta recente da inflação.

Leia tudo o que aconteceu nesta semana em economia.

Juros e inflação

A curva de juros nominais sofreu muita volatilidade na semana, principalmente nos vencimentos curtos, quando as pressões inflacionárias e riscos relacionados à guerra na Ucrânia movimentaram para cima, enquanto na quinta a interpretação do comunicado do COPOM levou a uma precificação de ciclo de alto menos extenso.

As taxas dos títulos do Tesouro indexados à inflação (NTN-B) apresentaram estabilidade na parte média e longa da curva, o que evidencia que a inflação precificada acompanhou parcialmente o aumento de juros nominais mais uma vez, ficando acima de 6% para os vencimento longos. Nos vencimentos curtos de 2022 e 2023 as taxas caíram, trazendo aspecto mais linear na curva.

De acordo com os preços de mercado, é esperado uma taxa Selic de 13,22% ao final de 2022, contra a expectativa da XP de 12,75%, 11,71% em 2023 (vs. 8,25% da XP), 11,28% em 2024 e 11,76% em 2025. Para inflação, o mercado aponta estimativa de cerca de 7,33% em 2022 (vs. 6,2% da XP), e 6,67% em 2023 (vs. 3,8%). Para 2024 e 2025, o mercado espera 5,94% e 6,10%.

A curva de juros pode ser compreendida como as expectativas dos rendimentos médios de títulos públicos prefixados sem cupom (ou seja, sem pagamentos semestrais), a partir dos contratos futuros de juros (ou DI). Entenda mais aqui.

Títulos públicos

Mercado primário (leilões)

Para mais informações sobre o funcionamento de leilões de títulos públicos, clique aqui.

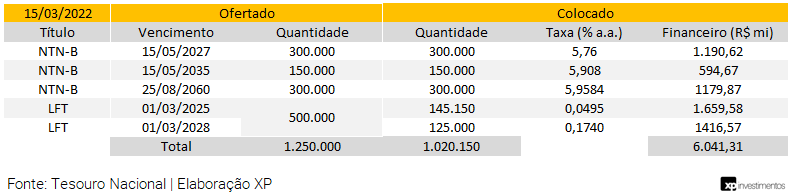

Leilão do dia 15/03 – NTN-B e LFT

Na terça-feira, o Tesouro Nacional (TN) ofertou 750 mil de papéis de Notas do Tesouro Nacional – Série B (NTN-B) e até 500 mil de Letras Financeiras do Tesouro (LFT).

O TN vendeu integralmente as 750 mil NTN-Bs, papéis indexados ao IPCA em três vencimentos, e o volume financeiro foi de aproximadamente R$ 2,95 bilhões. Também vendeu por volta de 270 mil na oferta de LFTs em leilão, mas divida em dois vencimentos, e o volume financeiro somou R$ 3,08 bilhões (ante mais de 11 bilhões da semana passada).

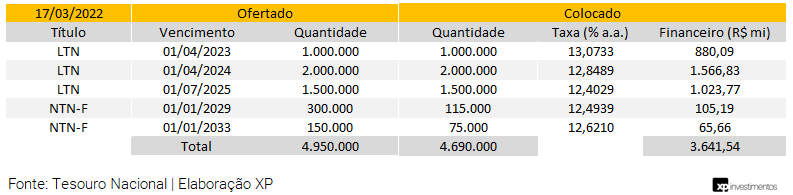

Leilão do dia 17/03 – LTN e NTN-F

No leilão de quinta-feira, Tesouro Nacional divulgou a realização dos leilões de vendas de 4,5 milhões de Letras do Tesouro Nacional (LTN) e apenas 450 mil Notas do Tesouro Nacional – Série F (NTN-F).

O TN vendeu integralmente 4,5 milhões de LTNs e o volume financeiro somou R$ 3,47 bilhões, divididos em três vencimentos. Adicionalmente, vendeu 190 mil NTN-Fs, em dois vencimentos, e o volume financeiro foi de R$ 170,9 milhões.

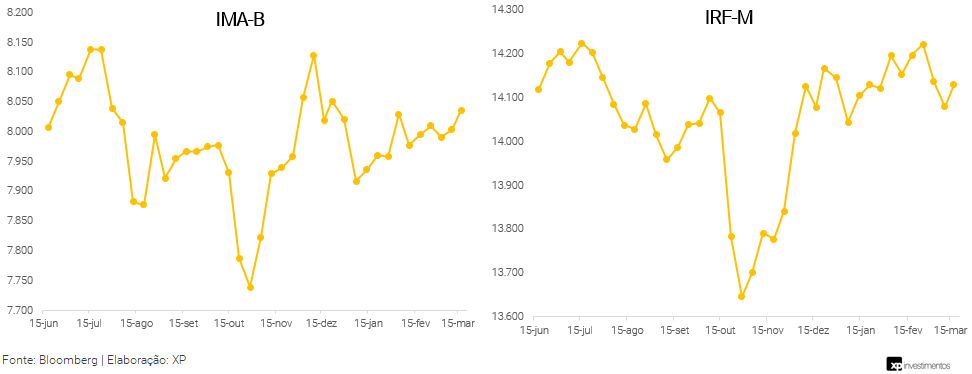

Mercado Secundário

O IMA-B representa a evolução, a preços de mercado, da carteira de títulos públicos indexados ao IPCA (NTN-B). O IRF-M representa a evolução, a preços de mercado, da carteira de títulos públicos prefixados (LTN e NTN-F). Ambos são calculados pela Anbima.

Nesta semana, no mercado das séries pós-fixadas tivemos fluxo vendedor nas séries mais longas de LFTs 2027 e maior liquidez nos vencimentos mais curtos de 2023 e 2024.

Nos prefixados, movimento de compra em LTN de 2025 e redução na rolagem das LTNs mais curtas. Nas NTN-Fs, fluxo vendedor nos vencimentos de 2023, 2025 e 2027.

Na série indexada ao IPCA, as NTN-Bs , fluxo de compra concentrado nas NTN-Bs intermediárias (2028 a 2035). Liquidez elevada no vencimento mais curto de 2022, com oscilação forte no preço.

Tesouro Direto

O preço dos títulos sobe quando a expectativa de juro futuro cai (e vice-versa) devido à relação inversa entre os dois. Esse mecanismo que mostra o efeito dos juros sobre preços é a marcação a mercado. Entenda mais aqui.

A plataforma do Tesouro Direto realizou a troca de vencimentos em títulos disponíveis, alongando os prazos de compra, mas sem modificar as características de venda dos títulos anteriores. Com isso, alguns títulos novos ainda não possuem um histórico de mais de 12 meses de preços de negociação no TD. Entenda melhor aqui!

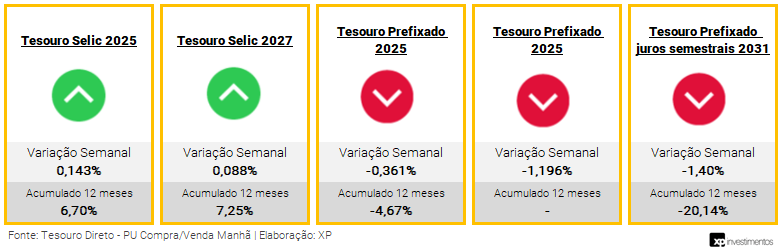

As decisões de aumento de juros pelos banco centrais do Brasil e Estados Unidos, reforçando um ciclo de alta mais forte por conta dos impactos inflacionários da guerra da Ucrânia, impactaram novamente as taxas do Tesouro e desvalorizaram os preços dos títulos prefixados e indexados à inflação.

As séries de títulos pós-fixados, Tesouro Selic, possuem preços mais estáveis e menos correlacionados com mudanças de perspectivas futuras do juros e inflação, e os títulos de vencimento em 2027 renderam menos em relação ao 2025 na semana porque apresentaram mais uma vez uma leve abertura da parcela prefixada, porém, com rentabilidade acumulada de 12 meses maior, em 7,25% (ante 6,70% para o Tesouro Selic 2025).

As séries prefixadas e indexadas à inflação (IPCA+) com vencimentos longos sofrendo bastante com a alta das taxas, apresentaram desvalorização. O título do Tesouro IPCA+ 2045 sem pagamento de juros semestrais acumula uma queda de 28,13% nos últimos 12 meses, reforçando o ponto de cautela ao se investir em títulos longos quando existe a possibilidade de precisar resgatar antes do vencimento.

Acompanhe as taxas do títulos do Tesouro Direto disponíveis para compra e para resgate aqui!

Crédito Privado

Fluxo

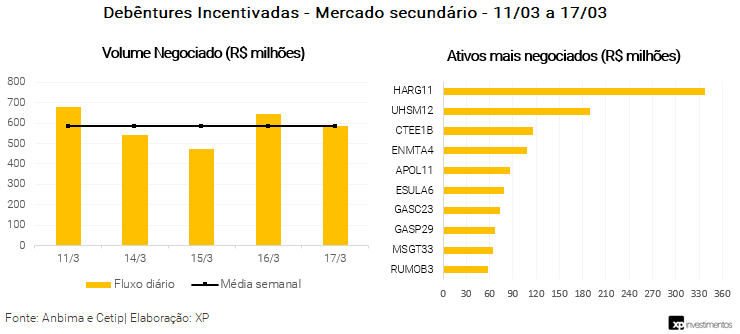

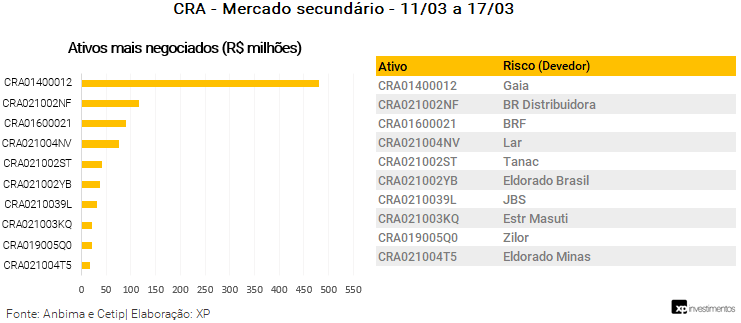

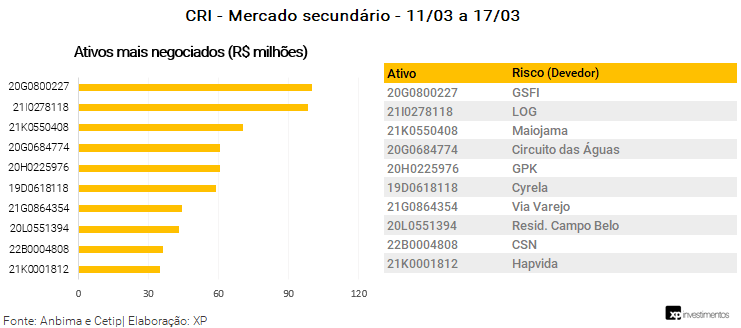

Na última semana, o fluxo médio diário de negociações em debêntures não incentivadas foi de R$ 970 milhões (ante R$ 727 milhões na semana anterior), R$ 583 milhões em debêntures incentivadas (vs. R$ 524 milhões), R$ 267 milhões em CRIs (vs. R$ 298 milhões) e R$ 287 milhões em CRAs (vs. R$ 139 milhões).

Os papeis mais negociados por classe de ativos foram as debêntures comuns da Sulamérica (SULA29), a debênture de infraestrutura da Holding do Araguaia (HARG11), CRI GSFI e CRA Gaia.

Como não são disponibilizados a tempo da publicação do relatório, os dados desta sexta-feira não são considerados e podem alterar o apresentado. Para trazer uma aproximação do resultado em cinco dias, os dados abrangem desde a sexta-feira da semana anterior até a quinta-feira da semana corrente.

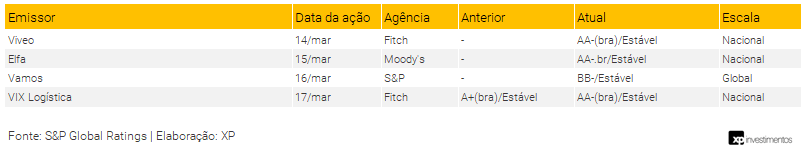

Ações de rating

Ratings são notas atribuídas por agências classificadoras de risco de crédito que podem impactar diretamente seus investimentos em Renda Fixa. Entenda mais aqui.

Spreads de Crédito

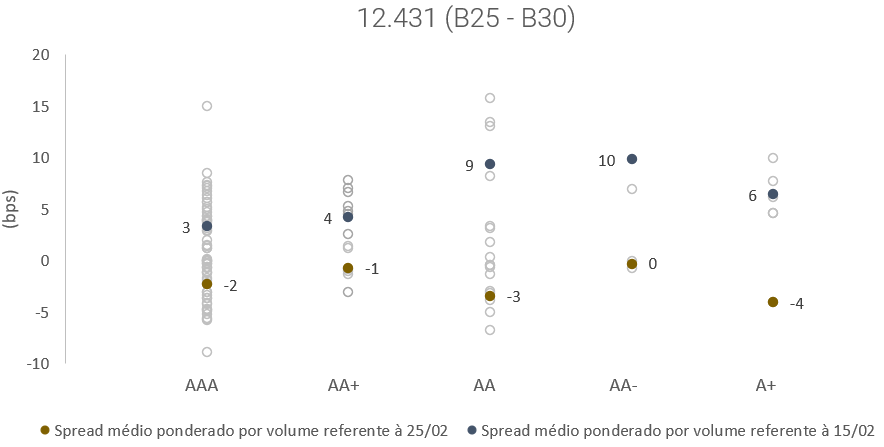

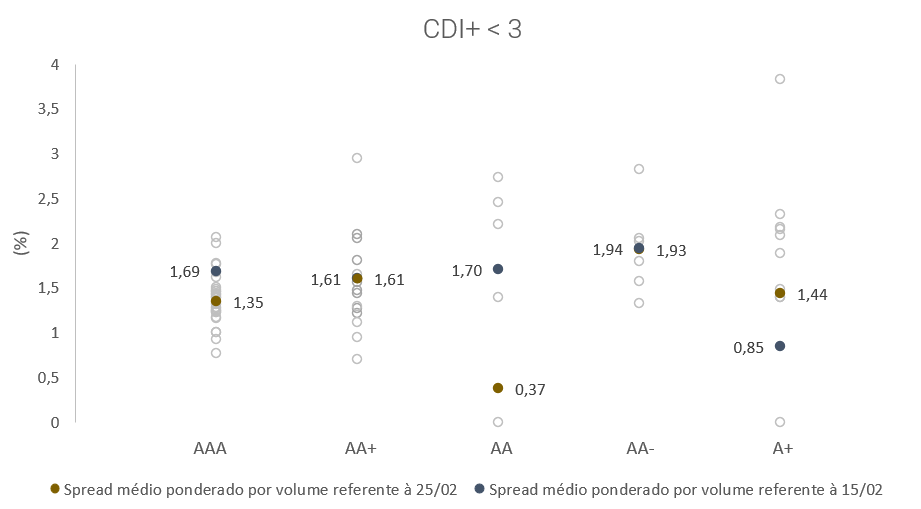

No gráfico abaixo, apresentamos a movimentação dos spreads de crédito consolidados de debêntures com volume relevante de negociação no mercado, de forma a buscar refletir os níveis médios de spreads do mercado de crédito privado. As informações são apresentadas com base em dados da quinzena anterior, de 15/02 a 25/02, devido à data de disponibilização pela Cetip para a realização de nossa análise.

Vale notar que, dada a dinâmica do mercado secundário no Brasil, os movimentos de abertura ou fechamento de spreads não necessariamente refletem maior ou menor risco dos emissores, podendo apenas ser resultado de questões técnicas (como demanda reduzida ou elevada por papeis, por exemplo).

É possível observar que os spreads médios das debêntures incentivadas de prazo inferior a 3 anos apresentaram abertura em todos os ratings, com maior intensidade nos ratings de AA+. Já as debêntures de prazo superior a 4 anos apresentaram comportamento inverso, com fechamento dos spreads em todos os ratings analisados. Ressaltamos que estes papeis são atrelados ao IPCA.

Por fim, as debêntures tradicionais em CDI+ com prazo inferior a três anos não tiveram direção única, mas com destaque para o fechamento do spread médio ponderado do rating AA, que teve fechamento de mais de 1,3 pontos percentuais no período estudado.

Utilizamos este prazo para esses papeis por concentrar o maior volume de negociação, sendo, portanto, mais representativo do movimento geral no mercado.

O que esperar – Semana de 21/03 a 25/03

Agenda econômica

Mais uma semana de atenção voltada para o conflito na Ucrânia e sanções direcionadas à economia russa. Ainda no cenário internacional, decisão de política monetária na China, e dados de confiança nos EUA referentes a março. No Brasil, divulgação da ata da última reunião do Copom e o Relatório Trimestral de Inflação. Entre os indicadores, teremos criação de empregos formais (Caged) de fevereiro e o IPCA-15 de março.

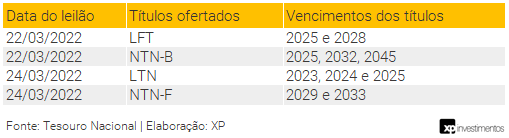

Leilões do Tesouro Nacional

Vencimentos de debêntures da próxima semana

Relatórios recentes em destaque

Renda Fixa

Emissores

Outras editorias

Gostou? Tem alguma sugestão? Não deixe de avaliar e deixar seus comentários!

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)