Os tempos realmente são outros, em vários sentidos. Assunto de complexidade elevada discutido há anos por economistas, políticos e profissionais do mercado financeiro de alto escalão, a reforma da previdência, aprovada pelo Senado em 13 de novembro de 2019, está mais do que nunca na boca do povo.

A medida do Governo Federal, que busca estabelecer o reequilíbrio das contas públicas a longo prazo, é pauta recorrente no noticiário. Hoje, ela é de suma importância não só para uma classe específica, mas para todos os brasileiros.

Mas você pode estar se perguntando: “O que isso tem a ver comigo?”. Veja bem, se você se classifica como um investidor, mesmo que ainda esteja só começando, acredite: a reforma da previdência tem tudo a ver com os seus investimentos.

Para trazer esclarecimentos detalhados, preparamos para você um conteúdo mais aprofundado. Continue a leitura para entender como a reforma vai impactar as suas aplicações financeiras e a sua vida!

Se você ainda não tem conta na XP, abra a sua aqui

O que é a reforma da previdência?

A reforma da previdência significou a implementação de novas medidas legislativas que alteram de forma substancial a legislação previdenciária nacional. As alterações ocorrem no âmbito da previdência social, que é a modalidade de seguro social administrada pelo Estado e cuja contribuição é obrigatória para todos aqueles que trabalham com carteira assinada.

No Brasil, a última reforma da previdência social ocorreu em 13 de novembro de 2019.

Qual a importância da reforma da previdência?

Com a aprovação da reforma da previdência, o governo reduziu significativamente um dos principais riscos enfrentados pelo país: a insolvência fiscal.

Mas o que significa “insolvência fiscal”? Basicamente, um país insolvente na parte fiscal é aquele que não consegue arcar com os gastos da máquina pública, impactando principalmente a percepção de segurança institucional e de ambiente de negócios.

Qual foi a mudança na aposentadoria com a nova reforma da previdência?

Com a reforma da previdência social, a aposentadoria apenas por tempo de contribuição deixou de existir.

A idade mínima para se aposentar agora é de 62 anos para as mulheres e 65 para os homens, mais 20 anos de contribuição.

Além dessas mudanças na aposentadoria, foram criadas regras de transição específicas para cada tipo de situação. A transição foi um modo de implementar as novas regras de forma suave, sem alterações bruscas.

Quem não entra na nova reforma da previdência?

Poderão garantir a aposentadoria com um cálculo diferenciado ou sem idade mínima aqueles que nasceram entre 1954 e 1959, ou os que começaram a trabalhar com carteira assinada entre 1984 e 1989, ou antes.

Homens nascidos até 1954 e mulheres nascidas até 1959 podem fugir das novas regras caso tenham completado entre 60 a 65 anos antes das novas medidas entrarem em vigor e tiverem, ao menos, 15 anos de contribuição social.

Quais são as vantagens da reforma da previdência?

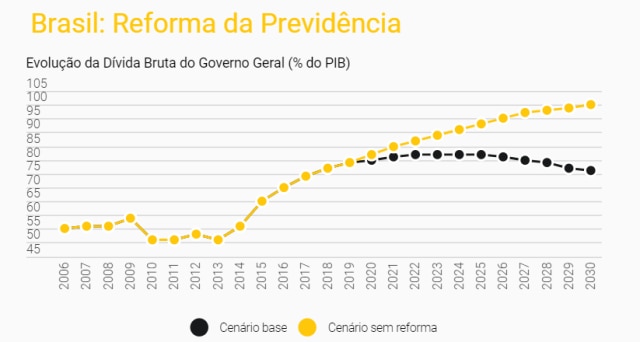

Em 2030, caso não houvesse uma reforma da previdência, a dívida bruta do Governo Federal seria quase equivalente ao PIB brasileiro.

A trajetória dos gastos previdenciários era um dos principais pontos que poderiam, até então, levar o país a um problema de insolvência fiscal a curto prazo.

Sem a reforma da previdência, a dívida bruta do Governo Federal seguiria em rota crescente, com a possibilidade de atingir 100% do PIB em alguns anos. Essa situação hipotética pode ser vista no gráfico acima.

Portanto, a reforma da previdência beneficia três quesitos essenciais para os próximos anos:

- Solvência fiscal.

- Melhora do ambiente econômico e manutenção dos juros baixos.

- Maior confiança dos investidores estrangeiros em relação ao Brasil.

Como a reforma impacta nos seus investimentos?

Em meio a esse novo cenário econômico, a reforma da previdência é a responsável por encabeçar o pacote de medidas estruturais que visam melhorar o ambiente doméstico e, consequentemente, trazer mais investidores ao Brasil.

Mas a reforma da previdência não impacta somente os trabalhadores. O cenário econômico sente o impacto, muito por conta das taxas de básicas de juros. Detalhamos esse processo logo abaixo:

Se você ainda não tem conta na XP, abra a sua aqui.

A influência da Taxa Selic

A taxa Selic é considerada uma base de referência para os juros brasileiros. A cada 45 dias, o Conselho de Política Monetária (COPOM), do Banco Central, decide qual será o valor dela.

A partir disso, praticamente todas as outras taxas de juros, como as bancárias (cartão de crédito e cheque especial), os financiamentos e parte dos investimentos são corrigidos respeitando a deliberação do COPOM.

Na verdade, o mecanismo da Selic e suas variações são usados pelo governo para controlar a inflação e estimular ou desestimular a economia. Depende muito do momento econômico.

Entre 2015 e 2016, os brasileiros já estavam acostumados com um ambiente de juros altos. Vimos uma taxa Selic atingir um pico de 14,25%. Isso significava que o governo estava tentando, basicamente, desestimular a economia, deixando em alerta os gastos e o consumo da população em geral.

Mas, se por um lado essa medida estampava o auge de uma crise econômica, por outro transformava o universo dos investimentos em uma oportunidade fácil de multiplicar dinheiro. Essa relação entre Selic e investimentos é direta porque algumas aplicações, sobretudo as conservadoras, adotam a taxa básica como referência para as suas rentabilidades.

Ou seja, até mesmo quem investiu na poupança estava se dando bem na tarefa de acumular mais dinheiro — realidade muito diferente da atual. Nesse sentido, os tempos também são outros.

Impactos dos juros baixos

Os juros baixos significam menores rentabilidades para os investimentos conservadores. Dessa forma, em períodos de baixa na Selic, a hora é de reavaliar os investimentos e buscar novas oportunidades.

A Selic em baixa é um sinal de que a economia está tomando rumos mais saudáveis. Em síntese, ela é reduzida somente quando a inflação está sob controle.

Guia rápido: onde investir após a reforma da previdência

Enfim, agora que você sabe como os investimentos são afetados, é hora de conhecer as melhores oportunidades em algumas classes de ativos que recomendamos.

Previdência privada

O primeiro investimento que vem à cabeça quando se fala em onde investir após a reforma da previdência são os planos de previdência privada. Esses ativos ficaram em voga de tanto se falar em previdência no geral, o que acabou associando automaticamente com o investimento disponibilizado pelas seguradoras.

De fato, os planos privados têm benefícios que os tornam imbatíveis no longo prazo. Isso acontece porque há duas frentes essenciais nesse tipo de aplicação: a rentabilidade habitual do fundo e as vantagens tributárias.

Ou seja, além dos rendimentos, na previdência privada há formas de pagar menos impostos com os planos que você contrata na hora de investir: Plano Gerador de Benefício Livre (PGBL) ou Vida Gerador de Benefício Livre (VGBL).

Há planos para todos os perfis de investimento, basta escolher o que melhor se adequa aos seus objetivos. Outra boa vantagem dos fundos de previdência é que é possível escolher como receber esse dinheiro: resgates periódicos, renda vitalícia, todo o montante acumulado + a rentabilidade, etc.

As vantagens tributárias da previdência Privada

Se você adotar o PGBL, é possível deduzir todos os anos na declaração de Imposto de Renda até 12% de sua renda bruta tributável. Então, pense, todos os anos você pode pagar muito menos ao Leão.

Esse dinheiro economizado pode ser reinvestido na previdência e o seu patrimônio ganhará gordura de forma mais rápida. No entanto, na hora de resgatar os recursos do plano nessa modalidade, o imposto cobrado incide sobre todo o montante acumulado.

Já no VGBL, não há essa vantagem tributária de dedução na declaração, porém o imposto na hora do resgate só incide sobre os rendimentos e não sobre o total.

Além disso, para quem busca o longo prazo, a previdência privada garante uma das menores alíquotas do mercado financeiro, podendo chegar a 10% se você deixar o investimento por mais de 10 anos e optar pela Tabela Regressiva.

Essas características já colocam os planos de previdência privada como os grandes “queridinhos”, entre todas as classes de investimento, quando o assunto é aposentadoria.

Se você ainda não tem conta na XP, abra a sua aqui.

Renda fixa

Se você já é um veterano no mundo dos investimentos e já tem exposição em ativos de maior risco, também é recomendado destinar parte da sua carteira à renda fixa após a reforma da previdência, por fins de diversificação.

Mesmo no Tesouro Direto, considerado a aplicação mais conservadora, há boas opções. Prefira, nesse contexto e caso se enquadre em seus objetivos, títulos com prazos mais longos, pois tendem a ter taxas de retorno mais altas, como o Tesouro IPCA+.

Além disso, com a melhora do ambiente econômico, novos emissores de títulos privados, como bancos, financeiras e empresas passam a acessar o mercado e aqueles que já estavam começam a alongar prazos. Isso leva emissores a oferecer condições atraentes para captar cada vez mais dinheiro.

É o caso de bancos de médio e pequeno porte, com perfil mais arriscado e que, consequentemente, conseguem ofertar rentabilidades maiores, chegando a mais de 100% do CDI.

As empresas também podem emitir debêntures, CRIs e CRAs com prazos maiores e, consequentemente, taxas mais atraentes, aproveitando o bom momento econômico.

Aplicações de renda fixa isentas de IR

Uma outra dica valiosa para ter rentabilidades maiores na renda fixa é avaliar o investimento em LCIs, LCAs, debêntures incentivadas, CRIs e CRAs, aplicações conhecidas pela isenção de Imposto de Renda (IR).

Dessa forma, você terá uma margem de lucro maior por não ter parte do seu dinheiro abocanhado pela Receita Federal.

Comece a planejar já sua aposentadoria. Conheça o Tesouro RendA+ aqui!

Renda variável

A grande expectativa do mercado em relação aos juros baixos após a reforma da previdência está em cima dos investimentos em renda variável. Essa categoria é considerada mais arriscada, mas, por outro lado, reúne as maiores oportunidades de investimento no cenário atual.

Ações

A Bolsa de Valores é o ambiente mais recomendado para quem realmente quer maximizar as chances de ganhos. Ou seja, aqueles que, de fato, são fora da curva.

Como a tendência é de migração de mais investidores para a Bolsa, por causa da rentabilidade menos atrativa da renda fixa, esse mercado ficará mais aquecido. Isso porque haverá maiores volumes de negociação, o que estimulará ainda mais as empresas a atingir bons resultados.

ETFs

Caso investir em ações seja muito agressivo para o seu perfil, há outras boas opções em renda variável. Os ETFs, por exemplo, são fundos de investimento negociados na Bolsa e tendem a superar os ganhos da renda fixa.

Esses papéis, em suma, replicam índices que são referência do mercado. O maior exemplo é o Ibovespa. Com os ETFs, você não precisa conhecer e estudar cada ação. A carteira já vem montada exatamente para acompanhar os ganhos de determinados índices.

Fundos Imobiliários

Os Fundos Imobiliários também estão inseridos no mercado de renda variável. Assim como em outros mercados, o imobiliário se ambienta muito bem na Era de juros baixos. O que ajuda também é a inflação a níveis baixos e controlada.

Quando há indícios de desenvolvimento econômico positivo, a tendência é o aquecimento do mercado. Isso ocorre por algumas variáveis, mas principalmente pelo barateamento e fácil acesso do crédito imobiliário.

Essa categoria de fundos tem duas particularidades muito atrativas. 1) isenção de IR sobre os rendimentos e 2) distribuição de dividendos.

Contudo, tenha em mente que os ativos de renda variável têm maior risco de perda. Por isso, é preciso alinhar esse tipo de investimento com o seu perfil para não haver frustrações.

Agora que você sabe quais são os investimentos mais recomendados para fazer uma aplicação no cenário pós-reforma da previdência, o que está esperando para começar a investir? Abra já sua conta na XP de forma gratuita e rápida!

Se você ainda não tem conta na XP Investimentos, abra a sua!