Reclamações a respeito da alta inflação têm se tornado cada vez mais frequentes, considerando que a movimentação da mesma atinge diretamente o poder de compra da sociedade.

O conceito de inflação surgiu ainda no século XIX, mais precisamente em 1838 e, desde então, vem sendo estudado por economistas. Porém, não é necessário ser um especialista na área para conhecer mais sobre o assunto, afinal, diz respeito também à sua vida.

Por isso, neste texto, vamos explicar o que é inflação, apresentar os principais índices de inflação e mostrar algumas formas de converter esse quadro de diminuição do seu poder de compra, fazendo-o entender o motivo da alta inflação no Brasil e como ela pode afetar sua vida de diferentes maneiras.

Vamos nessa?

Comece a planejar já sua aposentadoria. Conheça o Tesouro RendA+ aqui!

O que é inflação?

Inflação é o nome dado ao aumento generalizado dos preços de produtos e serviços de um país. Este conceito é um dos mais populares dentro da economia, pois impacta a população como um todo, incluindo consumidores, empresários e governos.

Além disso, tem relação direta com os investimentos financeiros.

Você já escutou especialistas comentando que determinado tipo de investimento teve uma rentabilidade menor do que a inflação? Para entender o que isso quer dizer, vamos tomar como exemplo a poupança, cuja rentabilidade anual fica em torno de 5%.

Para verificar o real valor da sua aplicação, é necessário subtrair (-) a taxa de inflação da rentabilidade total. Até outubro de 2021, a inflação acumulada em 12 meses estava em torno de 10%. Ao fazer as contas, temos como resultado a rentabilidade da poupança em um valor negativo de -5%.

Isso quer dizer que o seu dinheiro está desvalorizado mesmo que esteja em um investimento. Em contrapartida, se a inflação estivesse em 4%, por exemplo, a rentabilidade real da poupança seria de 1%.

Clique para saber mais sobre o rendimento da poupança.

Além dessas questões, a inflação também afeta a liberação ou retenção de crédito no mercado, bem como impacta diretamente a taxa de juros da Selic. A Selic, inclusive, é utilizada pelo Banco Central como uma das formas de regular um aumento inflacionário descontrolado.

Ou seja, a Selic auxilia no controle da inflação, por meio do encarecimento do crédito, estimulando a poupança e reduzindo o consumo da população. A Selic e a inflação sofrem influência mútua e inversamente proporcional, neste caso, quando a taxa Selic cai, a inflação tende a subir.

Quando a inflação é alta, o aumento dos preços ocorre de forma descontrolada e contínua, fazendo com que a moeda do país perca valor muito rapidamente.

Isso, além de reduzir o poder de compra da população, pode causar impactos nas relações internacionais, prejudicando diversas negociações. Como consequência, a nação pode enfrentar uma recessão econômica.

No Brasil, um cenário de alta inflação ocorreu no início da década de 1990, pouco antes da criação do Plano Real.

Causas da inflação

A inflação está atrelada a uma série de fatores, dentre eles estão:

- Monopólio ou alto controle de determinado setor;

- Aumento rápido dos custos de produção;

- Desequilíbrio entre oferta e demanda;

- Aumento de emissão de moeda;

- Expectativa de inflação;

- Inércia inflacionária.

Porém, aqui é importante ressaltar que, dificilmente, um único motivo será o responsável pelo crescimento inflacionário. Na verdade, eles tendem a se misturar e, em alguns momentos, uma das causas será mais impactante do que as outras.

Comece a planejar já sua aposentadoria. Conheça o Tesouro RendA+ aqui!

Como funciona a inflação?

Agora que você sabe o que é inflação e o que pode gerá-la, chegou o momento de compreender melhor como elas funcionam na prática. Para isso, vamos detalhar os três motivos mais comuns, entre os listados anteriormente, que geram inflação.

1. Inflação de demanda

É basicamente a lei da oferta e demanda. A sociedade demanda muito de determinados produtos, que o mercado e/ou governo, por sua vez, não pode oferecer na mesma proporção.

Como consequência, os preços sobem para reequilibrar tal cenário, tornando a demanda menor.

Este tipo de situação ocorre quando o governo libera mais acesso ao crédito ou a população consegue mais renda, só que o comércio ainda não acompanhou esse aumento da demanda.

2. Inflação decorrente de lucros privados

Quando uma empresa acaba monopolizando ou dominando grande parte de um setor econômico, tipo de produto ou serviço, pode ocorrer inflação.

O motivo é que a tendência natural dos empresários será ganhar mais dinheiro e, como não há concorrência para equilibrar valores, os preços tendem a subir.

Esse tipo de situação é o que se conhece como aumento dos lucros privados.

3. Inflação de custos ou de oferta

Outro motivo para ocorrer inflação em um país é quando as empresas enfrentam uma elevação em seus custos de produção.

Isso pode ocorrer por conta da alta dos impostos, de reajustes repentinos nos salários, dívidas, impactos climáticos, desastres ambientais e aumento no custo de matérias-primas.

Tudo isso fará com que o empresário acabe repassando parte ou a totalidade desses custos para o consumidor final, o que irá elevar os preços dos produtos ou dos serviços.

Esse tipo de atividade empresarial pode, ainda, prejudicar o investidor que compra suas ações. Por isso, é preciso analisar o investimento antes da compra.

Impacto da inflação no poder de compra

A inflação tem impacto direto no poder de compra da sociedade. Isso quer dizer que, ao longo do tempo, você consegue comprar menos produtos ou serviços com a mesma quantidade de dinheiro.

Só para se ter uma ideia, os custos com alimentação aumentaram 13,43% nos 12 meses até agosto de 2022, e os alimentos consumidos em casa, 15,63%. E, consequentemente, um dos efeitos disso é a chamada insegurança alimentar.

Tipos de inflação

Agora que você já sabe o que significa inflação, chegou o momento de conhecer algumas classificações relacionadas a tal conceito econômico.

Hiperinflação

A hiperinflação é mais intensa do que a alta inflação. Ela aparece quando os preços são reajustados de forma acentuada, passando da casa das dezenas ou centenas em termos percentuais.

Isso gera desvalorização rápida da moeda nacional, e é uma situação grave, que pode levar o país a uma recessão.

Inflação global

É um tipo de inflação generalizada, que afeta a economia de vários países do mundo ao mesmo tempo. Em geral, é desencadeada quando há aumento no preço de commodities, que são negociadas internacionalmente.

Porém, com o aumento da globalização, tende a se tornar algo cada vez mais comum e afetar diferentes produtos e serviços.

Inflação espiral

A inflação espiral deriva da tentativa de combater a inflação comum por meio do aumento dos salários dos trabalhadores.

A grande questão é que esse aumento gera mais custos de mão de obra para as empresas. Consequentemente, elas repassam tal valor para o consumidor final, aumentando ainda mais os preços de produtos ou serviços.

Em resumo, a situação se torna um ciclo vicioso.

Inflação inercial

O que ocorre aqui é um aumento nos preços com base no comportamento do mercado ou em algum tipo de taxa fixa financeira. Sendo assim, os empresários acreditam que, por alguma razão, a inflação vai ocorrer e acabam se antecipando a situação, mexendo nos preços praticados.

Inflação estrutural

A inflação estrutural tem como causa a precariedade da infraestrutura ligada a algum setor econômico. Isso resulta em mais custos para as empresas, que acabam elevando o preço de seus produtos ou serviços.

Inflação reprimida

A Inflação reprimida está diretamente relacionada às políticas governamentais. Ela aparece quando o governo resolve congelar ou delimitar valores máximos para algum serviço ou produto.

Nesses casos, as empresas afetadas por tais ações podem se sentir desestimuladas a continuar no setor, o que gera menor oferta de artigos ou atividades profissionais.

Desta forma, os preços sobem para equilibrar o mercado.

Inflação monetária

Este tipo de inflação também é decorrente de políticas públicas e aparece quando o governo emite muito dinheiro sem planejamento. Isso faz com que mais pessoas tenham condições financeiras para gastar, porém a oferta não consegue acompanhar essa demanda.

Inflação de demanda

É um dos dois tipos de inflação mais comum e surge quando existem mais pessoas querendo adquirir produtos e serviços do que produtores ou profissionais capazes de atendê-los.

Pode surgir sozinha ou em conjunto com os tipos citados anteriormente.

Inflação de custos ou inflação de oferta

É a segunda inflação mais comum e ocorre em decorrência do aumento repentino dos custos de produção das empresas. Estas, por sua vez, compensam tais gastos repassando-os para os consumidores na forma de elevação dos preços finais.

Assim como o caso anterior, pode surgir sozinha ou em conjunto com os outros tipos.

Estagflação

A Estagflação é um dos piores tipos de inflação. Afinal, combina estagnação econômica, com poucos empregos e baixo crescimento financeiro, com uma alta inflação. É o cenário que pode propiciar o desenvolvimento de uma recessão.

Comece a planejar já sua aposentadoria. Conheça o Tesouro RendA+ aqui!

Desenvolvimento da inflação no Brasil

No Brasil, a inflação vem caindo de forma expressiva ao longo dos últimos meses de 2022. Em setembro de 2022, foi registrado o recuo de 0,29% no IPCA, terceira queda mensal seguida.

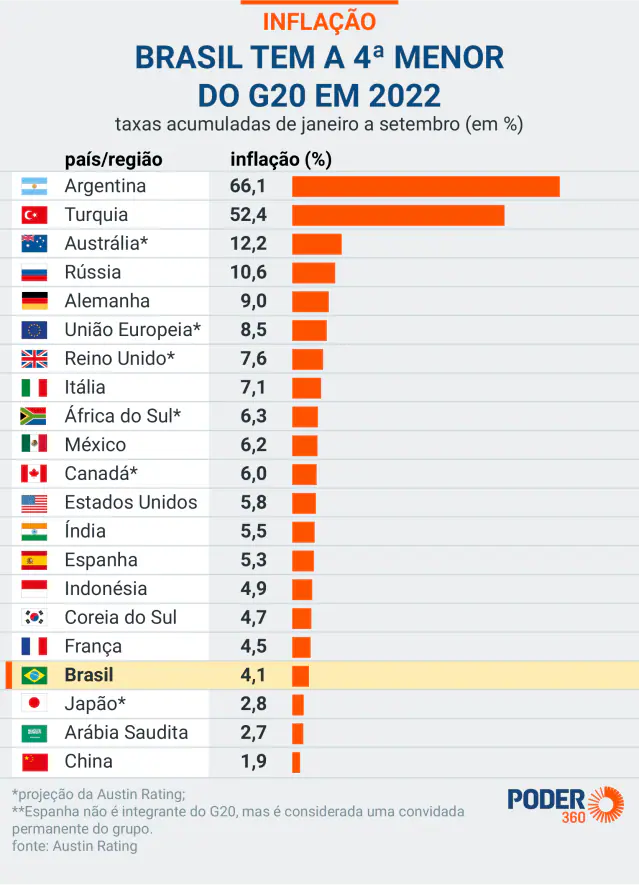

Essa queda nos preços colocou o país em 4º lugar no ranking de menor inflação do G20 em 2022. O percentual é superado somente pelo Japão (2,8%), Arábia Saudita (2,7%) e China (1,9%). Segue o ranking:

De acordo com especialistas, o motivo da alta foi decorrente de um conjunto de fatores incluindo a redução de tributos, um possível efeito da política monetária e a baixa no preço de commodities em reais.

Qual a inflação atual no Brasil?

Atualmente, o índice IPCA (principal medidor da inflação) está em 0,41%. Esse é um dado referente à última liberação do IBGE, feita no mês de novemro de 2022.

Qual a inflação acumulada em 2021?

A inflação oficial de 2021 ficou em 10,06%. De acordo com o IBGE, ela havia sido a maior taxa acumulada desde 2015.

Qual a inflação dos últimos doze meses (2022)?

Até novembro de 2022, a taxa de inflação acumulada dos últimos 12 meses já teve o percentual de 5,90%.

Quais são as taxas de inflação?

Taxa de inflação ou índice de inflação é o nome dado ao coeficiente que mede a mudança dos preços de produtos ou serviços em momentos distintos.

Sendo assim, essa taxa pode ser mensal, quando se analisa a variação dos preços de um mês para outro. Contudo, ela também pode ser uma taxa acumulada, quando se refere à soma das taxas mensais ao longo dos últimos 12 meses, conforme falamos acima.

Falaremos sobre esses índices a seguir:

Índices de inflação

Um índice de inflação serve de base para medir as variações de preços que afetam produtos e serviços. No Brasil, existem vários índices que fornecem informações sobre diferentes setores econômicos do país. Os principais são IPCA, INPC, IGP e IPA

IPCA

IPCA significa Índice de Preços ao Consumidor Amplo. Ele é o principal indicador inflacionário do Brasil, servindo de referência para metas nacionais e previsões em geral.

O IPCA leva em conta os hábitos de consumo de famílias com renda mensal de 1 até 40 salários mínimos. Ou seja, é uma faixa bem grande e é daí que vem o termo “consumidor amplo”.

Para os cálculos feitos pelo IBGE, são analisados os preços de uma cesta composta por produtos e serviços que a população consome em maior quantidade. Os itens deste grupo englobam:

- Educação e comunicação;

- Despesas pessoais;

- Alimentação;

- Transporte;

- Habitação;

- Vestuário;

- Saúde.

Este tipo de índice é calculado mensalmente e também no acumulado ao longo de 12 meses.

INPC

INPC é a sigla para Índice Nacional de Preços ao Consumidor.

Ele tem o mesmo objetivo do IPCA, sendo assim, também avalia os principais itens de consumo das famílias brasileiras. A grande diferença entre ambos está no público-alvo. Afinal, aqui o foco são consumidores que ganham até cinco salários mínimos.

É importante citar que o INPC compõe o cálculo de outros indicadores, em especial do:

- IGP (Índice Geral de Preços) – que dá ênfase nas alterações de preços de serviços e produtos consumidos por empresas;

- IPC-S (Índice de Preços do Consumidor Semanal) – que parece com o INPC, mas é calculado a cada 10 dias e mede apenas os preços de serviços e de produtos de alimentação, limpeza e higiene;

- IPC – Fipe (Índice de Preços ao Consumidor) – tem como foco os consumidores apenas da cidade de São Paulo que possuem renda entre 1 e 10 salários mínimos.

IGP-M

IGP-M (Índice Geral de Preços do Mercado) é o índice que calcula a movimentação dos preços na economia do país entre o dia 21 do mês anterior até o dia 20 do mês de referência, englobando não apenas diferentes atividades como também etapas distintas do processo produtivo.

O IGP é a média aritmética ponderada de três outros índices de preços: Índice de Preços ao Produtor Amplo (IPA); Índice de Preços ao Consumidor (IPC); e Índice Nacional de Custo da Construção (INCC).

Neste índice, ainda temos as seguintes variações:

- IGP-DI (Demanda interna): mede a variação de preços entre as datas 01 a 31 do mês referente;

- IGP-10: mede a variação de preços entre as datas 11 do mês anterior ao dia 10 do mês atual.

IPA

O IPA (Índice de Preços ao Produtor Amplo) é um índice de inflação que tem como foco o cenário agropecuário e industriais nas transações interempresariais. O IPA também possui as versões do IGP (IPA-10, IPA-M e IPA-DI).

Comece a planejar já sua aposentadoria. Conheça o Tesouro RendA+ aqui!

Como a inflação é calculada?

O cálculo da inflação varia dependendo do tipo de índice utilizado. Entretanto, de modo geral, os pesquisadores analisam os preços de produtos e serviços em determinado período e depois de um tempo específico realizam um novo relatório.

A partir daí, os dados são comparados e é possível perceber se houve aumento ou diminuição dos preços e de quanto é o percentual dessas alterações.

O cálculo do IPCA, por exemplo, é feito em três etapas, basicamente. Em primeiro lugar, são entrevistadas famílias brasileiras para definir quais itens irão compor a cesta de produtos e serviços. Aqui se leva em conta os itens mais citados pelos brasileiros.

É importante ter em mente que o peso desses elementos varia dependendo do impacto que têm nas famílias. Desta forma, alimentos como feijão ou arroz terão um peso maior do que outros como macarrão ou soja.

Atualmente, segundo o IBGE, configura-se da seguinte forma:

| Categoria | Peso (%) |

| Alimentação e bebidas | 21,8 |

| Artigos de residência | 4,0 |

| Comunicação | 4,96 |

| Despesas pessoais | 10,08 |

| Educação | 5,71 |

| Habitação | 15,34 |

| Saúde e cuidados pessoais | 12,9 |

| Transporte | 20,43 |

| Vestuário | 4,73 |

O mesmo vale para os grupos que compõem a cesta e para os estados onde a pesquisa é feita. Assim, gastos com energia elétrica (habitação) tendem a ter maior peso no orçamento do que despesas pessoais.

Da mesma maneira, valores de referência de São Paulo terão um impacto maior sobre o índice do que aqueles verificados em Fortaleza. Conforme o IBGE, os pesos por localização são os seguintes:

| São Paulo (32,3%) | Belo Horizonte (9,7%) | Goiânia (4,2%) |

| Rio de Janeiro (9,4%) | Salvador (6,0%) | Campo Grande (1,6%) |

| Belém (3,9%) | Vitória (1,9%) | Brasília (4,06%) |

| Fortaleza (3,2%) | Curitiba (8,1%) | |

| Recife (3,9%) | Porto Alegre (8,6%) |

Definidos os itens, os pesquisadores fazem a checagem de preços no mercado. Por fim, os valores encontrados são comparados com os do período anterior.

Exemplo do cálculo de inflação

Na prática, o cálculo da inflação se dá da seguinte forma, por exemplo:

Mês inicial: 09/2012

Mês final: 03/2020

Valor na data inicial: 1.000,00

Número-índice de março de 2020: 5.348,49

Número-índice de agosto de 2012: 3.512,04

Fator de correção: 5.348,49 / 3.512,04 = 1,5229

Valor corrigido: 1.000 x 1,5229 = R$ 1.522,90.

Base de cálculo retirada no site do IBGE.

Calculadora de inflação

Para facilitar a vida dos brasileiros, várias instituições, incluindo o Banco Central e o IBGE, criaram uma calculadora de inflação. Por meio dela, você consegue verificar a correção de valores, em Real, dentro de determinado período e de acordo com os diferentes índices do país.

Sendo assim, basta escolher uma data inicial e uma data final para o cálculo e inserir o valor que deseja corrigir, tomando como base a data inicial.

Automaticamente, o sistema calcula a variação e apresenta o valor atualizado, bem como o índice percentual correspondente à alteração.

Como tirar proveito da inflação?

É possível aproveitar a alta da inflação para maximizar seus investimentos. Porém, é preciso escolher as aplicações corretas. Boas opções nesse tipo de cenário são:

- Tesouro Direto

Em especial os títulos de IPCA+, pois acompanham a variação da inflação medida pelo IPCA.

- Fundos imobiliários

Diferentes FIIs estão atrelados a índices IGP-M e IPCA;

- Mercado de ações

Muitas empresas que estão na bolsa possuem valores reajustados de acordo com a inflação.

- Crédito privado

Como Letras de Crédito Imobiliário (LCI), Letras de Crédito do Agronegócio (LCA) e CDBs, afinal todos tendem a ter variações atreladas ao IPCA.

Cuidados a serem tomados com a inflação?

Para lidar com a inflação, de modo que ela não tenha um impacto negativo no seu cotidiano, vale a pena tomar algumas ações específicas. Entre elas, indicamos:

- Realizar investimentos que acompanhem as variações de inflação para, assim, obter ganhos reais e criar uma reserva financeira.

- Pesquisar preços em várias lojas ou pela internet antes de realizar uma compra.

- Negociar valores, sempre que possível, com produtores, vendedores e profissionais de serviços.

- Fazer substituições dentre os itens consumidos por opções mais baratas. Um bom exemplo aqui é sair menos com o carro e aumentar o uso do transporte público, evitando assim o impacto da alta da gasolina.

Entender o conceito de inflação é algo bastante importante, pois ele afeta vários setores da vida cotidiana. Mas entender formas de driblá-la e, até mesmo, aproveitar desse momento para realizar bons investimentos é a estratégia principal.

Agora que você já sabe o que é inflação, basta manter-se atualizado e seguir se aprofundando no assunto. Dessa maneira, suas finanças sofrerão menos impacto decorrente das altas nos preços.

E fique de olho na inflação atual.

Para saber mais sobre investimento, economia e questões financeiras, acesse o nosso blog.

Aproveite para fazer seus primeiros investimentos e usar a inflação ao seu favor.

Comece a planejar já sua aposentadoria. Conheça o Tesouro RendA+ aqui!

Se você ainda não tem conta na XP Investimentos, abra a sua!