Esta página tem como objetivo consolidar o acompanhamento de resultados de uma seleção de empresas emissoras de títulos de crédito privado na plataforma da XP.

Acesse aqui relatório consolidado – Temporada de Resultados – Como as empresas e setores desempenharam no 4º Tri?

Açúcar & Etanol

Adecoagro Vale do Ivinhema (VDI)

A Adecoagro Vale do Ivinhema (VDI) apresentou aumento de 7% A/A na receita líquida no ano de 2024¹, impulsionada pela maior moagem de cana-de-açúcar (+2,1% A/A), que atingiu o recorde de 12,8 milhões de toneladas. Por consequência, houve crescimento das receitas com açúcar (+3,4% A/A) e etanol (+13,6% A/A) quanto de m³ de etanol (+62%). Tais fatores compensaram parcialmente a queda do preço: o açúcar caiu 2,7% A/A, e o etanol 4,9%. Com isso, a margem EBITDA caiu 2,6 p.p. no ano.

As condições climáticas e a qualidade do solo favoreceram um alto rendimento com custos de produção reduzidos, resultado do investimento contínuo em maquinário e da adoção de novas técnicas agrícolas. Como resultado, o ATR equivalente produzido foi 2,3% superior ao de 2023, sendo 52% destinado à produção de açúcar.

A liquidez corrente permaneceu elevada, apoiada pelo saldo relevante de estoques, em sua maior parte produto acabado de etanol hidratado e açúcar VHP, além da posição de caixa.

O prazo médio de sua dívida é de cerca de 4,1 anos, maior do que os 3,9 anos vistos no 3T24, o que consideramos confortável. Vale destacar que a maior parte da sua dívida bruta (53% do total) se refere a empréstimos de pré-pagamento de exportação (PPE), tomado com partes relacionadas, o que mitiga o risco de refinanciamentos. A VDI também acessa o mercado de capitais (35% da dívida), com emissões de CRA’s e Debêntures.

A VDI possui covenants de alavancagem (Dív. Líq. / EBITDA) de 4,0x no consolidado e de 3,0x na controladora, ambos com medição anual e atendidos ao final do ano de 2024. Adicionalmente, há passivos de arrendamentos, que somavam quase R$ 1,9 bilhão ao final de dezembro de 2024, e não fazem parte do endividamento bruto.

(1) Período findo em 31 de dezembro de 2024 (4T24) Diferente das demais usinas, a Adecoagro tem o exercício social similar ao de outros segmentos (janeiro a dezembro), e não calendário-safra (março a abril).

Veja Mais:

CMAA – Vale do Tijuco, Vale do Pontal e Canápolis

No 3T25¹ (trimestre findo em dezembro de 2024), a CMAA reportou receita líquida de R$ 721 milhões, -11% A/A, e EBITDA de R$ 317 milhões, -13% A/A, justificados pelo menor processamento de cana-de-açúcar, que totalizou 1,9 milhão de toneladas, 10,0% inferior ao volume processado durante o mesmo período da safra anterior.

O trimestre foi marcado por oscilações no mercado sucroalcooleiro, influenciadas tanto por fatores climáticos quanto por condições macroeconômicas. A estiagem no início de 2024 e o excesso de chuva no final do ano afetaram a produtividade agrícola da CMAA, reduzindo o índice TCH² no acumulado da safra de 83,6 t/ha nos 9M24 para. 79,4 t/ha nos 9M25. No entanto, o ATR³ apresentou melhora de 139,1 kg/t nos 9M24 para 140,9 kg/t nos 9M25, refletindo a alta concentração de sacarose na cana colhida.

Por consequência, a produção no 3T25 atingiu 134,2 mil toneladas de açúcar, -7,1% A/A, e 72,9 mil m³ de etanol, -12,4%.

O resultado líquido, por sua vez, foi afetado por maiores despesas financeiras, o que ocasionou em prejuízo de R$ 17 milhões no período, ante lucro de R$ 80 milhões no 3T24. Já no acumulado dos 9M25, a CMAA registrou lucro de R$ 116 milhões, +16% A/A.

A dívida bruta totalizou R$ 2,3 bilhões, +27% A/A, enquanto a dívida líquida aumentou 7% A/A, para R$ 1,3 bilhão. A alavancagem, medida pela relação dívida líquida / EBITDA permaneceu saudável em 0,9x, abaixo do observado no 3T24 e em conformidade com seu covenant de até 3,0x. Já a dívida líquida / moagem aumentou para 148,2, ante 139,4 no 3T24. Se considerarmos o estoque de produto acabado, a relação cai para 114,4, estável frente ao encerramento do exercício (4T24), e levemente acima do 3T24 (106,4).

(1) Período findo em 31 de dezembro de 2024 (3T25). (2) Tonelada de Cana por Hectare, medida de produtividade do canavial. (3) Açúcar Total Recuperável, medida de qualidade do qualidade do canavial.

Calendário safra:

Veja Mais:

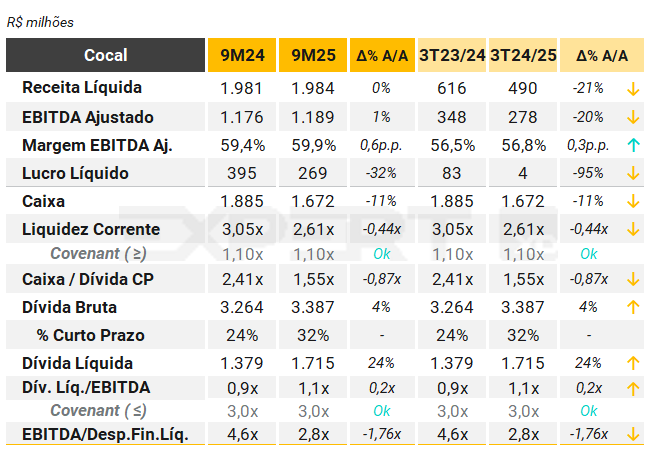

Cocal

No 3T25¹, a Cocal reportou receita líquida consolidada de R$ 490 milhões, -21% A/A, EBITDA ajustado de R$ 278 milhões, -20% A/A, e lucro líquido de R$ 4 milhões, -95% A/A.

No período acumulado de 9M25, a moagem totalizou 7,3 milhões de toneladas de cana processada, -13,2% frente ao 6M24, com um mix açúcar/etanol de 67-33%. O ATR² foi de 137 kg/tonelada, estável vs. 9M24, e o TCH³ reduziu para 70,3 ton/ha, -14,2% A/A.

A menor disponibilidade de cana refletiu, principalmente, o clima seco presente no Centro-Sul, com déficit hídrico registrado a partir de novembro de 2023, que afetou o desenvolvimento do canavial. A Companhia destacou que os impactos estão sendo minimizados por meio de ações de contenção de custos, enquanto mantém o seu plano de investimentos, com foco na renovação e manejo do canavial.

A dívida bruta encerrou em R$ 3,4 bilhões, sendo 32% no curto prazo. A posição de caixa era de R$ 1,7 bilhão, resultando em uma dívida líquida de R$ 1,7 bilhão. A alavancagem seguiu baixa em 1,1x (+0,2x vs. 3T24) e a liquidez corrente elevada, ambos indicadores em conformidade com os covenants.

(1) Período findo em 31 de dezembro de 2024 (3T25). (2) Açúcar Total Recuperável, medida de qualidade do qualidade do canavial. (3) Tonelada de Cana por Hectare, medida de produtividade do canavial.

Calendário safra:

Veja Mais:

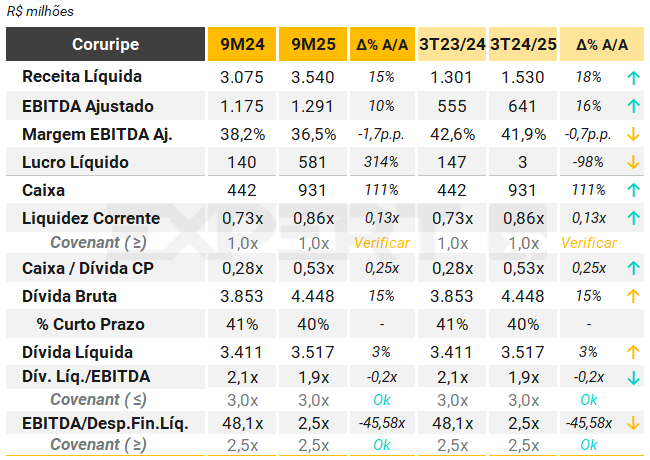

Coruripe

No 3T24/25¹, a Coruripe apresentou melhora operacional, com receita líquida de R$ 1,5 bilhão (+18% A/A) e EBITDA de R$ 641 milhões (+16% A/A). No acumulado dos nove meses da safra (abril a dezembro, 9M25), a moagem de cana-de-açúcar atingiu 14,7 milhões de toneladas, estável A/A. Deste total, cerca de 35% foram de cana própria, e o restante de terceiros.

Apesar do aumento do preço do açúcar e do etanol (+4,7% A/A e +4,2% A/A, respectivamente) e da maior qualidade do açúcar (ATR² de 137,95 kg/ton, ante 135,18 kg/ton A/A), houve menor produtividade no canavial, com TCH³ de 76,54 ton/ha, ante 86,65 ton/ha A/A.

O lucro líquido totalizou apenas R$ 3 milhões no trimestre, -98% A/A, por maiores despesas financeiras líquidas. Vale ressaltar que, no acumulado do 9M25, o lucro líquido foi impulsionado por positivamente por reversão de tributos (PIS/COFINS e IRPJ/CSLL referente ao IAA/4870), de R$ 199 milhões de outras receitas e R$ 446 milhões em impostos diferidos.

O capex foi de R$ 1,0 bilhão milhões nos 9M25 (covenant de até R$ 1,3 bilhão para 12 meses), incluindo tratos culturais e ativos biológicos.

Com isso, a dívida líquida da Coruripe aumentou para R$ 3,5 bilhões. A alavancagem dívida líquida / EBITDA de 2,0x estava aderente ao seu covenant (3,0x) com relativa tranquilidade, entretanto, a liquidez corrente permaneceu abaixo de 1,0x ao final de dezembro de 2024, e a cobertura de juros (EBITDA / desp. fin. líq.) ficou justa em relação ao limite mínimo, ambos medidos apenas anualmente.

Em janeiro de 2025, a Coruripe realizou uma operação importante de alongamento da sua dívida, reduzindo consideravelmente o risco de refinanciamento. A Companhia captou US$ 300 milhões (aprox. R$ 1,7 bilhão, prazo de 6 anos, sendo 1 de carência) para o pré-pagamento antecipado dos bonds emitidos em 2022, com vencimento original em fev/27. Segundo a Companhia, a operação foi sindicalizada, com a participação de bancos de primeira linha.

Adicionalmente, o crédito a receber sobre o IAA permanece registrado no balanço de dez/24 no valor de R$ 4,5 bilhões, o qual pode ser uma fonte de recursos importante.

(1) Período findo em 31 de dezembro de 2024 (3T25). (2) Açúcar Total Recuperável, medida de qualidade do qualidade do canavial. (3) Tonelada de Cana por Hectare, medida de produtividade do canavial.

Calendário safra:

Veja Mais:

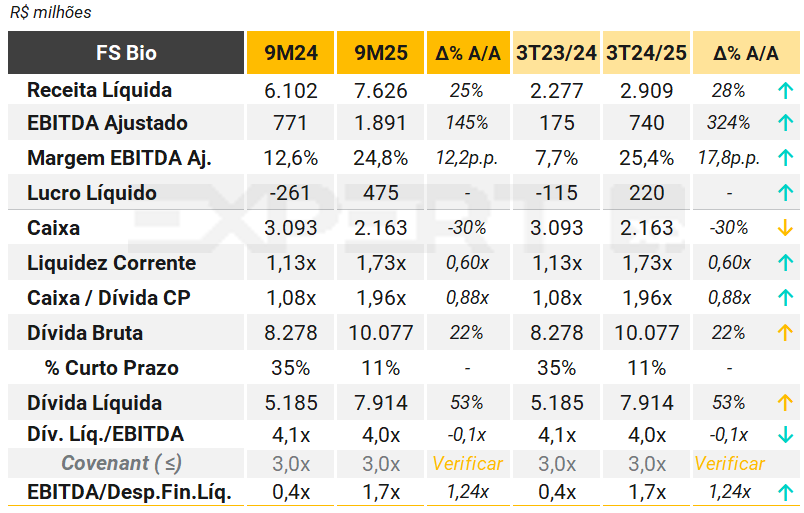

FS Bio

O 3T24/25¹ mostrou a continuidade da recuperação dos resultados operacionais da FS, assim como do seu processo de desalavancagem. A receita líquida atingiu R$ 2,9 bilhões (+28% A/A) em decorrência de maiores volumes vendidos e aumento dos preços de etanol e óleo de milho. O EBITDA do trimestre teve incremento de mais de 4x A/A, com margem de 25,4% (+18 p.p. A/A), refletindo também o menor custo com o milho no comparativo anual e o consequente maior spread de moagem, suficiente para neutralizar o maior custo de biomassa (+2,4% A/A), utilizada na matriz energética.

O patrimônio líquido passou para o campo positivo (R$ 94,5 milhões, ante R$ -86,9 milhões) e a cobertura de juros (EBITDA/Desp. Fin.) voltou a superar 1,0x, mas a geração de caixa operacional foi afetada por maior necessidade de capital de giro, devido: i) ao nível de estoques de milho ainda elevado (de R$ 1,1 bilhão no 4T23/24 para R$ 1,9 bilhão no 3T24/25) – mas que é sazonal e possui alta liquidez; e ii) ao menor valor da conta fornecedores (de R$ 2,9 bilhões no 4T23/24 para R$ 1,9 bilhão no 3T24/25).

A alavancagem reduziu para 4,0x no 3T24/25, após ter atingido o pico de 7,4x no 1T24/25. A FS possui covenant de alavancagem ≤ 3,0x, que não resulta em default ou aceleração de dívidas, mas restringe determinadas captações e distribuição de dividendos. Em nossa visão, a manutenção do preço do milho em patamar relativamente baixo, aliado ao menor montante de capex previsto adiante, devem continuar apoiando o seu processo de desalavancagem, enquanto mantém uma posição de liquidez confortável e um cronograma de dívidas alongado. Ressaltamos, no entanto, a importância de equacionar o patamar elevado do índice e a sua estrutura de capital, de forma a melhorar sua flexibilidade financeira.

(1) Período findo em 31 de dezembro de 2024 (3T25).

Calendário safra:

Veja Mais:

Jalles Machado

Jalles reportou números mistos no 3T25¹. Analisando a DRE, destacamos o forte desempenho da receita líquida, que alcançou R$ 740 milhões, aumentando 49% A/A devido a preços e volumes mais altos em todas as linhas, seguindo a estratégia assertiva da empresa de adiar as vendas de etanol para a entressafra, enquanto as vendas de VHP continuam em ramp-up. Por outro lado, a margem de EBITDA teve contração (-15,0p.p.) motivado pelo leve impacto positivo dos incentivos fiscais em Goiás, que não compensou o aumento nas despesas de vendas relacionadas às vendas de VHP.

Apesar da leve contração, a liquidez corrente permanece em patamar acima de 3,0x. O prazo médio de sua dívida é de cerca de 4,8 anos, com caixa suficiente para cumprir o cronograma de amortização até 2027/28. Vale destacar que 9% de sua dívida bruta se encontra no curto prazo.

A Jalles Machado ficou em conformidade (1,3x) com seus covenants de alavancagem (Dív. Líq. / EBITDA) de 3,25x.

(1) Período findo em 31 de dezembro de 2024 (3T25).

Calendário safra:

Veja Mais:

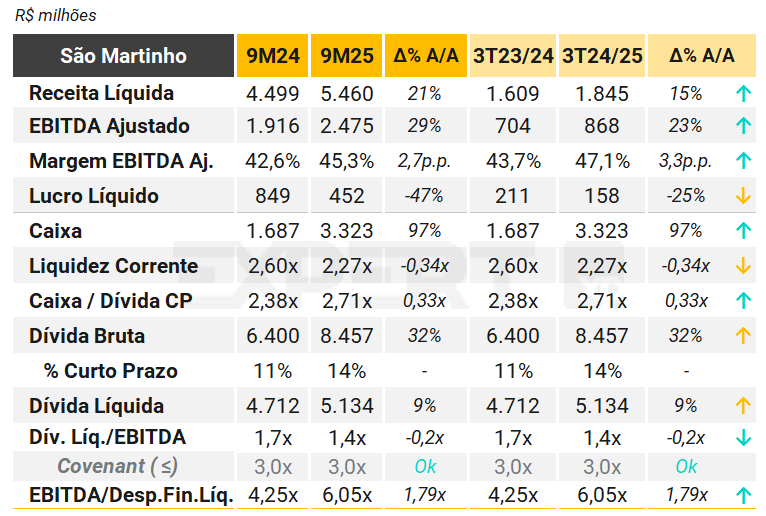

São Martinho

No 3T24/25 (dez/24), a São Martinho apresentou crescimento nos resultados operacionais, com receita líquida de R$ 1,8 bilhões (+28% A/A) e EBITDA ajustado ex-créditos fiscais de R$ 868 milhões (+23% A/A). Apesar disso, a performance foi mista entre as unidades de negócio. O lucro líquido, por sua vez, apresentou queda, considerando maiores despesas financeiras e eventos não recorrentes.

No segmento de cana, a moagem foi de 21,7 milhões de toneladas nos 9M24/25 (abr-dez/24), -5,5% A/A. A qualidade da cana produzida medida pelo ATR¹ foi de 142,6 kg/ton (+4,3% A/A), enquanto a produtividade (TCH²) foi de 79,0 ton/hectare (-6,8% A/A).

A receita líquida das vendas de açúcar resultou em R$ 760 milhões, – 8,3% A/A, decorrente de menores volumes comercializados (-5,1% A/A) e de menores preços (-3,4% A/A) praticados no período.

Em etanol, a receita líquida cresceu 49,2% no 3T25 A/A, somando R$ 927,4 milhões, reflexo dos maiores preços (+12,8%) e volumes (+32,3%) comercializados no período. A Companhia adotou uma estratégia de adiar as vendas para a entressafra, o que consideramos positivo e deve sustentar a moagem de cana sob a óptica anual.

Por outro lado, o EBITDA ajustado do negócio de etanol de milho foi de R$ 74 milhões, 30% abaixo das expectativas do nosso time de equities e provavelmente abaixo do consenso, levantando questões sobre a viabilidade da estimativa de consenso anual de EBITDA ajustado de R$ 300-350 milhões.

Em termos de perspectivas, a São Martinho fez hedge de ~30% do açúcar disponível para a próxima safra, sem progressos materiais, com um preço implícito sugerindo um aumento de cerca de 7% A/A nos preços do açúcar. No entanto, após incorporar as curvas futuras atuais para taxas de câmbio e açúcar, nosso time de equities estima que o aumento real de preço para o açúcar será de ~4,4% A/A. Além disso, permanece no radar sobre como as chuvas recentes podem impactar a produtividade da safra, dada a posição de referência de São Martinho.

A dívida líquida encerrou o 3T24/25 em R$ 5,1 bilhões, crescimento de 9% A/A. Em contrapartida, a alavancagem reduziu para 1,4x dívida líquida / EBITDA no trimestre, ante 1,7x A/A, devido à melhora operacional. A Companhia permaneceu aderente aos seus covenants (que possuem medição apenas anual). Vale destacar que o covenant de alavancagem de 3,0x é relativo ao BNDES, e de até 4,0x em outras dívidas no mercado de capitais. A Companhia seguiu com boa cobertura do caixa pela dívida de curto prazo, em 2,7x, com prazo médio da da dívida de 5,0 anos, o que consideramos confortável.

(1) Açúcar Total Recuperável. (2) Tonelada de Cana por Hectare.

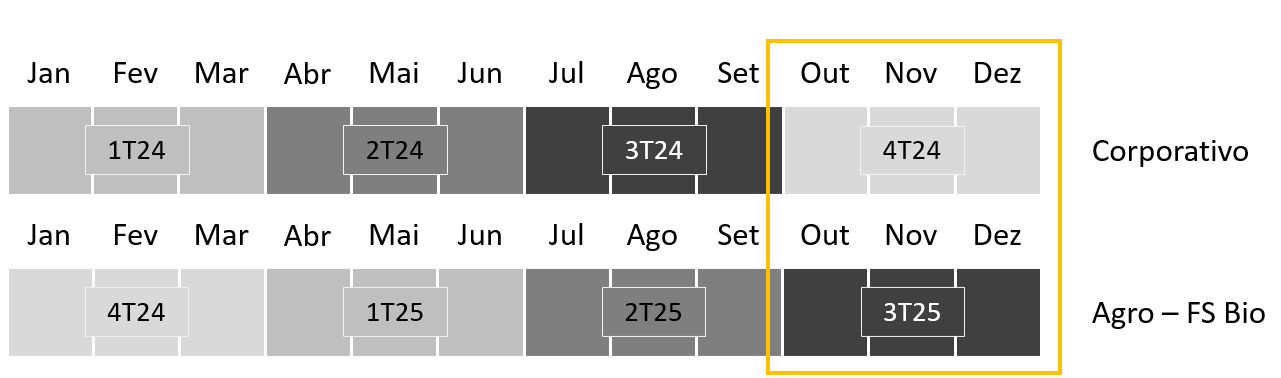

Calendário safra:

Veja Mais:

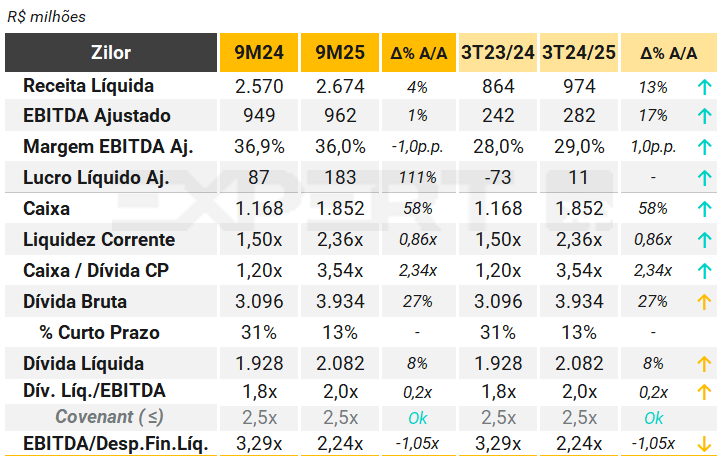

Zilor

No 3T24/25¹, a Zilor reportou receita líquida consolidada de R$ 974 milhões, +12% A/A, EBITDA ajustado de R$ 282 milhões, +17% A/A, e lucro líquido ajustado de R$ 11 milhões, ante prejuízo de R$ 73 milhões A/A. Com a integração da Unidade Salto Botelho (“USB”) a partir de 01 de dezembro de 2024 à Zilor, os resultados reportados contemplam informações de dezembro/24 (um mês) da USB. Vale ressaltar que a consolidação se concentra nos números financeiros, uma vez que, no período, a USB já se encontrava em entressafra, portanto, sem operação.

Nos 9M25, a moagem totalizou 10,6 milhões de toneladas de cana processada, -7,4% frente aos 9M24, com um mix açúcar/etanol de 47/53%. O ATR², por sua vez, foi de 141 kg/tonelada, +2,1% vs. 9M24. O volume processado foi afetado por condições climáticas mais severas, as quais foram mitigadas pelos investimentos que a Companhia tem realizado. Além disso, o período comparativo (9M24) refere-se a uma das melhores da história da Companhia, com registros de recordes de moagem e produtividade.

No 3T25, o Capex total atingiu R$ 154,6 milhões, queda de 44,3% comparado ao 3T24, explicada pelo término dos investimentos em cogeração de energia.

A dívida bruta encerrou em R$ 3,9 bilhões, sendo apenas 13% no curto prazo. A posição de caixa era de R$ 1,8 bilhão, resultando em uma dívida líquida de R$ 2,0 bilhões. A alavancagem subiu para 2,0x (ante 1,8x A/A), em conformidade com o seu covenant de até 2,5x. A Companhia também possui cláusulas contratuais de liquidez corrente e razão entre a dívida líquida e o patrimônio líquido, ambos declarados aderentes.

O maior endividamento observado está relacionado, principalmente, à integração das dívidas da Unidade Salto Botelho e à recomposição de caixa para fazer frente à aquisição (R$ 600 milhões). Em contrapartida, a Zilor realizou movimentos de alongamento da dívida, com captação de R$ 900 milhões via duas emissões de debêntures em dezembro de 2024, com prazo médio de 7 anos. Já o prazo médio da dívida total era de 3,7 anos ao final do 3T24/25, o que consideramos adequado para o setor.

(1) Período findo em 31 de dezembro de 2024 (3T25). (2) Açúcar Total Recuperável, medida de qualidade do canavial.

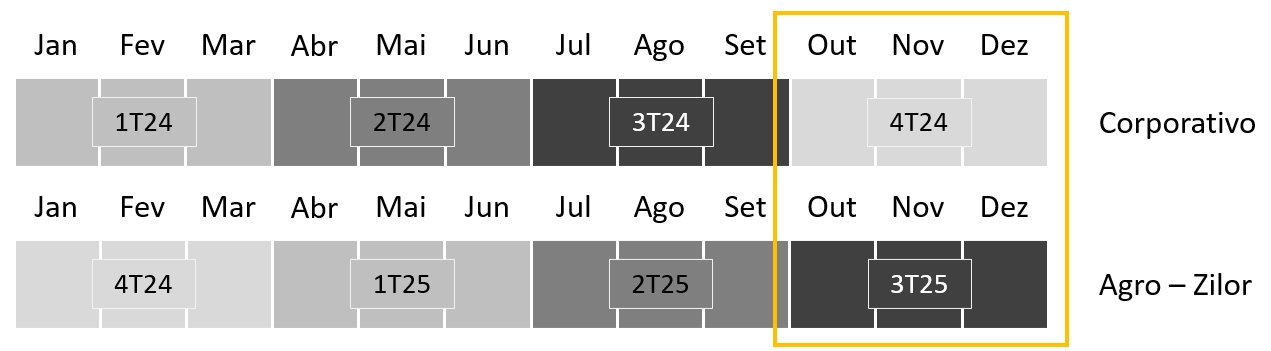

Calendário safra:

Veja Mais:

Alimentos & Bebidas

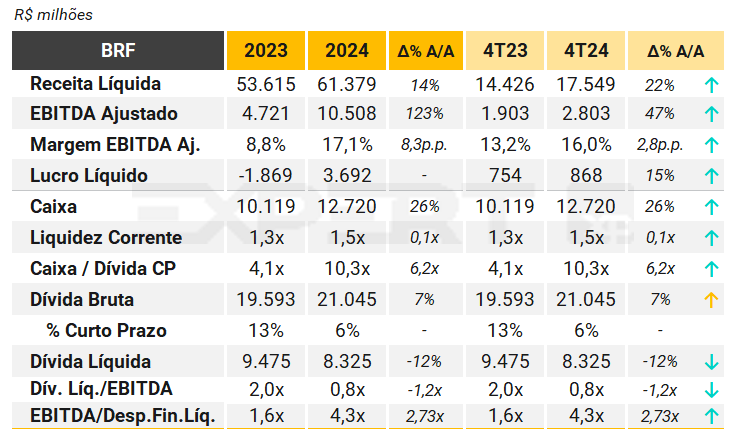

BRF

A receita líquida da BRF no 4T24 foi de R$ 17,5 bilhões, +21% A/A, com EBITDA ajustado de R$ 2,8 bilhões, crescimento de mais de 50% A/A e margem de 16%. Os resultados foram alcançados pelo aumento dos volumes vendidos, com destaque para o portfólio de produtos processados, aliado à eficiência operacional e à disciplina financeira.

Em relação à margem EBITDA, apesar do aumento de 2,8 p.p. no comparativo anual, houve queda de 3,1 p.p. T/T devido a maiores custos e despesas administrativas, em parte não recorrentes.

Brasil: A receita líquida do segmento foi de R$ 8,6 bilhões (+16% A/A) e o EBITDA ajustado foi de R$ 1,26 bilhão (+9% A/A). A Companhia fechou o ano com estoques mais baixos, capturando oportunidades no início de 2025 e até aumentando preços para produtos processados.

Internacional: A receita líquida do segmento foi de R$ 7,4 bilhões (+19% A/A) e o EBITDA ajustado foi de R$ 1,5 bilhão (+118% A/A). A situação inflacionária na Turquia e um excesso de oferta no final do ano resultaram em margens mais baixas, ainda que com sinais de melhora em 2025. Outros mercados relevantes, como China, Japão e México, estão mostrando sinais de recuperação sólida, e a crescente ausência dos EUA no mercado de frango segue criando oportunidades.

A dívida bruta encerrou em R$ 21 bilhões, sendo apenas 6% no curto prazo. A posição de caixa era de R$ 12,7 bilhões, resultando em uma dívida líquida de R$ 8,3 bilhões, -12% A/A. A alavancagem atingiu 0,8x (ante 2,0x no mesmo período do ano anterior). A Companhia não está sujeita a covenants restritivos.

Veja Mais:

J. Macêdo

No 4T24, o volume de vendas da J. Macêdo permaneceu praticamente estável A/A, com 212,3 mil toneladas (“t”). Em 2024, o volume de vendas acumulado atingiu 851,4 mil t, + 4,1% em relação a 2023, com 817,7 mil t. No entanto, a receita líquida reduziu 3,6% A/A, afetada por preços.

No ano, a receita bruta com farinhas e farelos representou 46% do total, seguida de massas (30%), biscoitos (11%), misturas (8%) e outros (5%). Apresentaram crescimento em 2024 os segmentos de massas, biscoitos, misturas e outros, que compensaram parcialmente a queda de 9,5% do segmento de farinhas no ano em termos nominais.

O EBITDA, por sua vez, permaneceu com margem acima de 16%, devido a menores despesas e custos incorridos pela Companhia e pela estabilização do mercado global de trigo no 4T24, sua principal matéria-prima.

O capex totalizou R$ 371 milhões em 2024, maior do que os R$ 55 milhões investidos em 2023, justificado pelas obras de construção de dois novos complexos industriais, em Londrina (PR) e Horizonte (CE), bem como pela continuidade da modernização do atual parque industrial. A conclusão dessas obras está prevista para 2026, segundo a Companhia.

A dívida líquida reportada no 4T24 foi de R$ 276 milhões, aumento de 73% em relação ao mesmo período de 2023, em virtude de novos empréstimos do BNDES investidos na construção das unidades fabris em andamento. A Companhia se declarou em conformidade com todos os covenants financeiros.

Veja Mais:

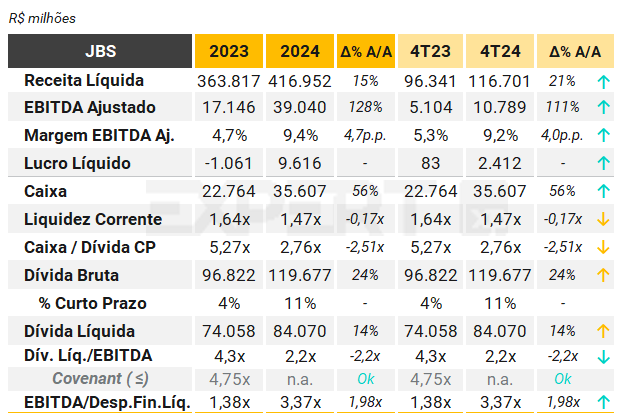

JBS

A JBS entregou um sólido 4T24, com EBITDA ajustado de R$ 10,7 bilhões (+111% A/A). Para 2024, o EBITDA ajustado superou o guidance da empresa, que não será divulgado para 2025.

O lucro líquido foi de R$ 2,4 bilhões, ante apenas R$ 83 milhões no 4T23. A Companhia reconheceu acordos antitruste e realizou contabilização intempestiva de litígios, que representaram aprox. R$ 1,4 bilhão.

US Beef: A carne bovina dos EUA com margem 100bps foi uma surpresa positiva, com margem EBITDA ajustada de 1,3% (ante margem negativa de 2,3% no 4T23). A Seara (margem EBITDA de 19,8% A/A, +13,4 p.p. A/A) e a US Pork (margem de 9,6%, +0,6 p.p. A/A) também tiveram bom desempenho, com ambas as unidades de negócios também relatando receitas fortes.

Já a performance da JBS Brasil e da Austrália foram mais modestas, refletindo preços mais altos do gado. A margem EBITDA dos segmentos foram de 6,6% (+0,7 p.p. A/A) e 5,9% (-4,0 p.p. A/A), respectivamente. Ainda em tom negativo, destacamos a duplicação sequencial do CAPEX de manutenção.

A dívida líquida subiu 14% A/A para R$ 84 bilhões, mas a alavancagem medida por dívida líquida / EBITDA reduziu para 2,2x, ante 4,3x no 4T23, dado o melhor desempenho operacional. A companhia possui cláusulas restritivas em seus contratos de dívida, as quais a Companhia se declarou adimplente. Não identificamos limitações em relação à alavancagem, na esteira de recompras de títulos que a Companhia realizou ao longo de 2024, que devem seguir também no ano corrente.

Eventos subsequentes (2025): A JBS entrou na categoria de ovos com aquisição de 50% do controle da Mantiqueira, reforçando sua plataforma global diversificada por proteínas e geografias. A transação já foi aprovada pelo Cade, sem restrições.

Veja Mais:

Lar Cooperativa

Em 2024, a Lar registrou receita líquida de R$ 20,3 bilhões, -7% A/A, mas com alta de 21% no EBITDA A/A para R$ 2,0 bilhões.

Avicultura (42,3% Fat. 2024 – ante 33,2% em 2023): Houve aumento de 8,1% na produção de pintainhos, impulsionado por expansões de capacidade dos aviários. A produção da carne de frango in natura cresceu 7,3% A/A, enquanto a de ovos aumentou 8,0% A/A.

Grãos (34,5% Fat. 2024 – ante 41,6% em 2023): O ano de 2024 foi desafiador devido ao clima desfavorável no Mato Grosso do Sul, o que ocasionou na queda de 13% A/A para a recepção total de grãos. A soja caiu 10% A/A, o milho 15% A/A e o trigo 43% A/A. Já os preços compensaram parcialmente o menor volume, devido à valorização dos prêmios e do dólar.

Insumos agrícolas e pecuários (15,2% Fat. 2024 – ante 17,6% em 2023): A comercialização dos insumos teve um ano difícil, ainda refletindo os estoques precificados a preços maiores, o que implica em custos elevados, em meio à menor rentabilidade dos produtores. A normalização dos estoques, aliada a investimentos em verticalização, trazem melhores perspectivas para o segmento.

Os investimentos totalizaram R$ 924 milhões em 2024, R$ 588,9 em 2023.

A dívida bruta encerrou o 4T24 em R$ 7,3 bilhões, queda de 3% A/A, enquanto a dívida líquida permaneceu estável em R$ 6,2 bilhões. A alavancagem dívida líquida / EBITDA foi de 3,1x, redução ante 3,7x do 4T23, devido ao maior EBITDA do período. A Companhia permaneceu em conformidade com todos os seus covenants.

Veja Mais:

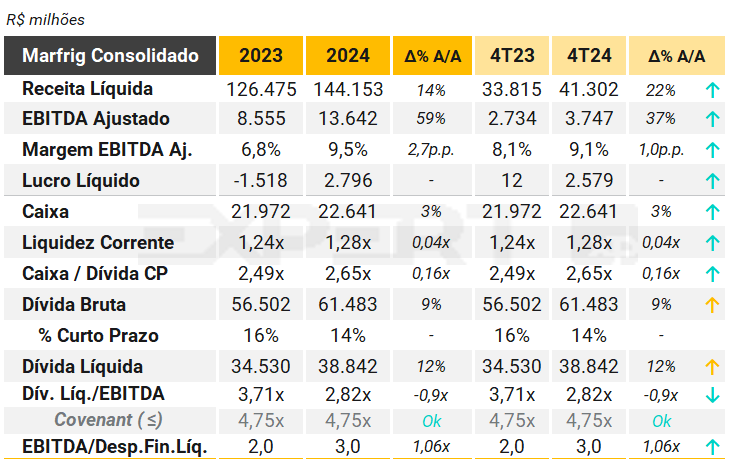

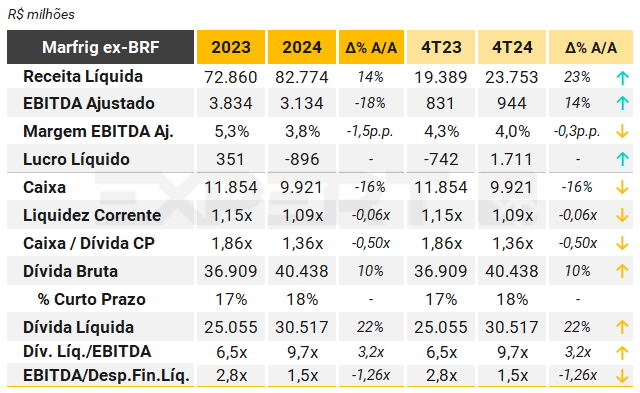

Marfrig

A Marfrig apresentou resultados positivos no 4T24, com receita líquida consolidada (inclui BRF) de R$ 41,3 bilhões (+22% A/A), EBITDA de R$ 3,7 bilhões (+37% A/A) e lucro líquido de R$ 2,5 bilhões (ante apenas R$ 12 milhões no 4T23).

Na Marfrig ex-BRF, o desempenho da América do Sul mais do que compensou a queda na operação da América do Norte (National Beef). A Marfrig ex-BRF registrou receita líquida de R$ 23,7 bilhões (+23% A/A) e EBITDA ajustado de R$ 944 milhões (+14% A/A).

EUA: A Receita Líquida foi de USD 3,2 bilhões (+5% A/A) e o EBITDA ajustado foi de USD 62 milhões (-22% A/A). A oferta continua sendo um problema para a National Beef. Apesar da sazonalidade fraca e da queda suave, a demanda resiliente e os altos preços de bovinos ajudaram a sustentar as margens em níveis saudáveis. No entanto, a perspectiva continua desafiadora, com uma escassez de gado sendo compensada por pesos, uma situação ameaçada ao considerar a atual tendência de alta nos preços do milho, utilizado na alimentação do gado. Assim, a perspectiva é de margens mais baixas, com perspectiva do aumento da produção nos EUA apenas em 2027 ou 2028.

América do Sul: A Receita Líquida foi de R$ 5,2 bilhões (+19% A/A) e o EBITDA ajustado foi de R$ 660 milhões (25% A/A). Em termos de disponibilidade de gado, a América do Sul está na situação oposta à América do Norte, com uma oferta confortável e preços de gado mais baixos no início de 2025. Apesar da queda no comparativo anual, a margem de dois dígitos no 4T24 para o segmento (acima de 12%) pode se mostrar resiliente devido ao seu novo perfil de produção, embora seu histórico permaneça limitado. Vale destacar que as plantas vendidas para a Minerva ainda contribuíram para o fornecimento de matéria-prima.

BRF: A receita líquida da BRF no 4T24 foi de R$ 17,5 bilhões, +21% A/A, com EBITDA ajustado de R$ 2,8 bilhões, crescimento de mais de 50% A/A e margem de 16%. Os resultados foram alcançados por uma combinação de aumento dos volumes vendidos, com destaque para o portfólio de produtos processados, eficiência operacional e disciplina financeira.

No 4T24, a Marfrig concluiu a transação de venda dos ativos do Brasil, Argentina e Chile, em uma operação que redefiniu a estratégia do negócio de bovino na América do Sul, além de reforçar a estrutura financeira da Companhia. O negócio foi iniciado em 2023 e envolveu um valor de R$ 7,5 bilhões.

Em relação ao endividamento, a Marfrig apresentou o sétimo trimestre consecutivo de redução da alavancagem. A dívida líquida foi de R$ 38,8 bilhões, +12% A/A, porém com indicador dívida líquida / EBITDA de 2,82x, ante 3,71x no 4T23. A Companhia permaneceu em conformidade com seu covenant de 4,75x.

Veja Mais:

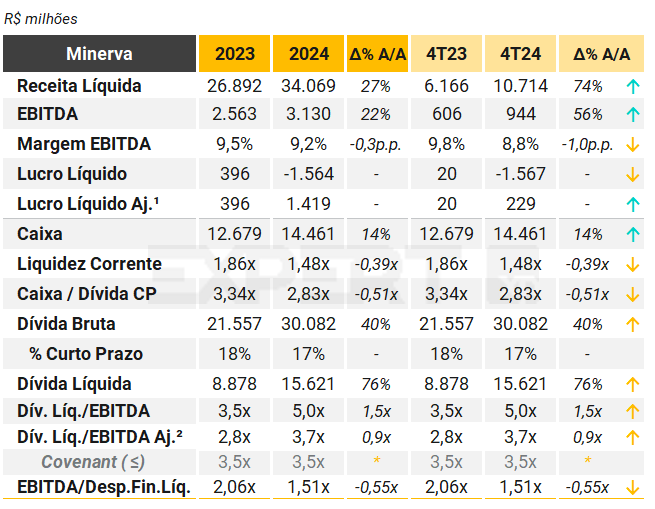

Minerva

No 4T24, a Minerva apresentou receita líquida foi de R$ 10,7 bilhões (+74% A/A) e EBITDA ajustado de R$ 944 milhões (+56% A/A), impulsionados por maiores volumes em todas as frentes, especialmente no Brasil.

A Minerva também está aproveitando a escassez de carne bovina nos Estados Unidos, que agora se tornou o principal destino de exportação da Companhia, representando 23% do total exportado. Esperamos que essa tendência se mantenha em 2025, dado que a produção de carne bovina nos EUA deve continuar limitada devido ao momento do ciclo pecuário no país.

Já as margens bruta e EBITDA recuaram 100bps e 80bps T/T, respectivamente, refletindo o aumento nos preços do gado. Apesar do impacto mais significativo vindo do Brasil e da fase de ramp-up da nova planta, os preços do gado também estão subindo no Uruguai e na Argentina, com a última enfrentando maior volatilidade macroeconômica.

A geração de caixa livre atingiu R$ 990 milhões, impulsionada por uma performance positiva nas linhas de capital de giro, especialmente em fornecedores e adiantamentos de clientes.

A alavancagem, medida por dívida líquida / EBITDA proforma, encerrou o 4T24 em 3,7x. Neste cálculo, a Companhia considerou um EBITDA adicional relativo a 10 meses para os ativos adquiridos, de R$ 1,1 bilhão. A alavancagem sem os ajustes seria de 5,0x, refletindo principalmente os desembolsos da aquisição das plantas da Marfrig, em torno de R$ 5,6 bilhões.

A Minerva possui covenant* de alavancagem de até 3,5x, ou seja, não foi cumprido. Porém, este não gera vencimento antecipado da dívida, e sim algumas restrições para determinadas novas captações de dívida, capex e distribuição de dividendos. Destacamos como pontos de monitoramento a evolução da estrutura de capital da Companhia, bem como as perspectivas para os preços do gado.

Notas: (1) Exclui variação cambial não caixa. (2) Em 2024, considera EBITDA proforma pelos novos ativos adquiridos da Marfrig (10 meses): R$ 1,1 bilhão. Em 2023, considera EBITDA proforma por BPU (R$ 46,4 milhões – 8 meses) e dívida líquida ajustada pelo pagamento antecipado em investimentos (R$ 1,5 bilhão).

Veja Mais:

Educação

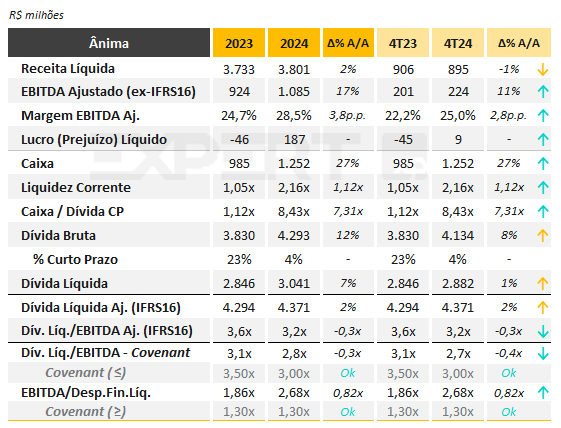

Ânima

Em 2024, a Ânima apresentou continuidade da melhora na rentabilidade operacional e líquida. O aumento de 2% na receita líquida teve como principais contribuintes o Ensino Digital e a Inspirali, que cresceram 9,3% e 11,4% A/A, respectivamente.

O EBITDA consolidado, ex-IFRS16, teve aumento de 17% A/A, com expansão de 3,8 p.p. na margem. Segundo a Companhia, foi reflexo de: a) contínua melhora dos resultados operacionais; b) maior eficiência na estrutura corporativa; c) processo mais assertivo de cobrança de mensalidades em atraso; e d) melhora no patamar das despesas com aluguéis.

A Ânima possui os seguintes covenants financeiros (mais restritivos): alavancagem de até 3,0x, e EBITDA ajustado / despesa financeira líquida >= 1,30x, aos quais a Companhia declarou-se adimplente ao final de dezembro de 2024.

O caixa ao final de 2024 era de R$ 1,3 bilhão, suficiente para fazer frente aos compromissos de vencimentos de dívida previstos para os anos de 2025, 2026 e 2027.

A Companhia vem realizando esforços para gestão de seus passivos, que se refletiram na redução do custo da dívida e na melhora do resultado financeiro líquido em 2024.

Os indicadores de Dívida Líquida Ajustada e Dívida Líquida Ajustada/EBITDA, considerando o IFRS16, são apenas para efeitos de conhecimento, não sendo utilizados para covenants.

Veja Mais:

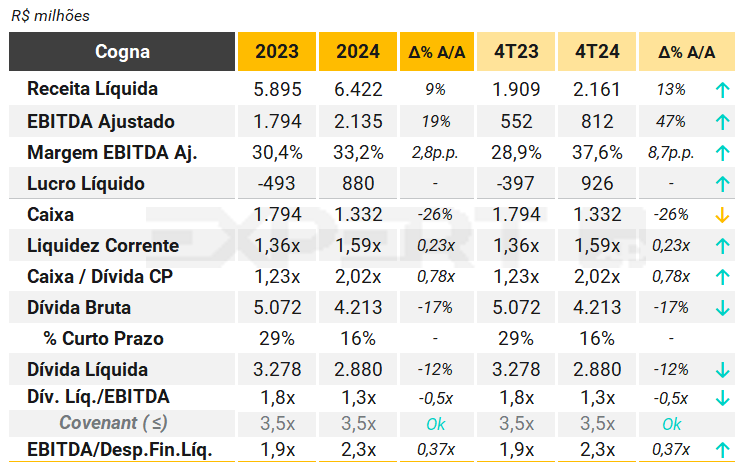

Cogna

A Cogna reportou resultados positivos no 4T24, com receita líquida consolidada de R$ 2,1 bilhões, +13% A/A e EBITDA ajustado de R$ 812 milhões, +47% A/A.

Os principais destaques foram: (i) A receita e a margem da Kroton (foco em ensino superior presencial e EAD) aumentaram, impulsionadas por uma maior base de alunos, um melhor mix de portfólio, ganhos de eficiência e despesas controladas; (ii) A receita da Vasta (foco em ensino básico para B2B) aumentou com melhores assinaturas e vendas para o governo (B2G); (iii) O calendário comercial do Programa Nacional do Livro didático (PNLD) afetou negativamente a receita da Saber (foco em ensino básico para B2C), mas a margem foi forte devido a um ajuste estratégico nas despesas de marketing; (iv) Os resultados tiveram um efeito pontual positivo devido à reversão de contingências, mas ainda estando em um nível sólido excluindo esse efeito; e (v) a Cogna foi capaz de entregar seu guidance para o ano de 2024 (mesmo excluindo a reversão de contingências).

O resultado líquido de R$ 926 milhões teve impactos positivos de reversões de contingências de aquisições passadas de R$ 807 milhões. Excluindo esses efeitos, o lucro líquido ajustado seria de R$ 178 milhões (+197% A/A excluindo a baixa de impostos diferidos do 4T23), enquanto o fluxo de caixa livre foi positivo em R$ 337 milhões.

A dívida líquida da Companhia reduziu em R$ 397 milhões ou 12% em relação ao 4T23, passando para R$ 2,8 bilhões. A alavancagem, por sua vez, caiu para 1,35x dívida líquida / EBITDA, o menor nível desde o 4T18 e em conformidade com seu covenant de até 3,5x.

Veja Mais:

Energia

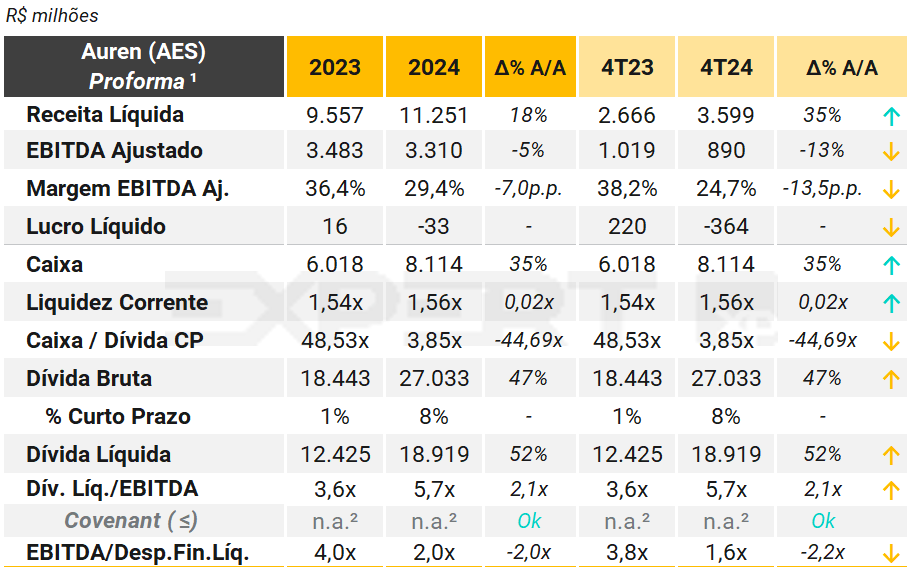

Auren (AES)

No 4T24, os resultados operacionais da Auren foram afetados pela incorporação dos ativos da AES Brasil. Os principais destaques foram: (i) EBITDA ajustado de R$ 890 milhões (-13% A;A), parcialmente explicado por efeitos não recorrentes e de Marcação a Mercado (MtM) de contratos futuros de energia; (ii) captura de sinergias, que já representaram uma economia anual de R$ 250 milhões, o que consideramos um resultado positivo em um curto período; e (iii) menores despesas financeiras líquidas, compensadas parcialmente pela menor receita de equivalência patrimonial.

A geração eólica aumentou cerca de 15% A/A, principalmente explicada pela entrada em operação dos complexos eólicos Tucano e Cajuína. Excluindo os efeitos de curtailment³ durante o período, a produção teria ficado em linha com os níveis P904 (o operador do sistema reduziu cerca de 10% da sua geração de energia). Por outro lado, a geração hidrelétrica diminuiu 16% A/A, refletindo o cenário hidrológico desfavorável. A Auren conseguiu reduzir sua posição não contratada em 123 MW médios em 2025, 202 MW médios em 2026, 97 MW médios em 2027 e 145 MW médios em 2028.

A relação Dívida Líquida/EBITDA Ajustado aumentou para 5,7x no trimestre, refletindo a aquisição da AES Brasil. O prazo médio da dívida é alongado, de 5,9 anos, com posição de caixa sólida de R$ 8,1 bilhões, suficiente para cobrir mais de três anos de amortização de dívidas.

Notas: (1) Com a conclusão da aquisição da AES Brasil Energia S.A. em 31 de outubro de 2024, os números relativos aos anos de 2023 e 2024 são apresentados em uma visão proforma, considerando as operações combinadas de ambas as empresas desde 01/01/2023 para fins comparativos. (2) Covenants: Em dezembro de 2024, R$ 5,7 bilhões do total da Dívida Bruta da Companhia apresentava covenants financeiros na subsidiária Auren Operações, sendo eles: (i) limite de até 4,5x de alavancagem, medida pela relação Dívida Líquida/EBITDA Ajustado, que encerrou o período em 4,15x; e (ii) manutenção do Índice de Cobertura de Juros (EBITDA Ajustado/Despesas Financeiras) acima de 1,25x, que encerrou o período em 2,05x, em conformidade com a obrigação contratual. (3) Curtailment é a redução da geração de energia elétrica para equilibrar a oferta e a demanda. (4) P90 é um indicador estatístico que representa a probabilidade de que a geração de energia seja superior a um determinado valor em 90% dos anos.

Veja Mais:

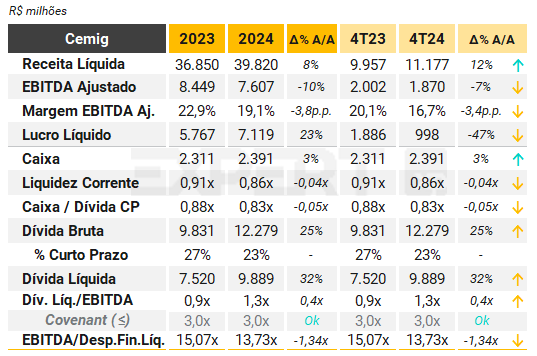

Cemig

No 4T24, o EBITDA ajustado da Cemig foi de R$ 1,9 bilhão, -7%A/A, afetado por maiores despesas operacionais devido ao aumento de terceiros. No entanto, observamos que a Cemig continua sua tendência operacional positiva no segmento de distribuição, demonstrando melhorias sequenciais e um aumento significativo no capex para R$ 1,7 bilhão no 4T24.

Cemig D: o segmento de distribuição registrou um EBITDA ajustado de R$ 924 milhões. Os volumes de energia distribuída diminuíram 1,0% em relação ao ano anterior, impulsionados pelo segmento residencial (-0,6%), devido a temperaturas mais amenas e à migração para a geração distribuída (GD). Além disso, os indicadores DEC/FEC permaneceram abaixo do limite regulatório e os números de arrecadação também melhoraram em relação ao trimestre anterior, apesar das perdas de energia ligeiramente acima da meta regulatória.

Cemig GT + Holding: Os segmentos de geração, transmissão e comercialização reportaram um EBITDA ajustado de R$ 800 milhões. O volume de energia aumentou em 2,3% em relação ao ano anterior, atingindo 10.633 GWh (Gigawatt-hora). Em relação ao balanço energético para os próximos anos, a Cemig reportou uma posição vendida (mais contratos de longo prazo do que sua estimativa de produção) para 2025 até 2028, ou seja, há exposição à elevação dos preços de energia no longo prazo. Além disso, para 2029 e 2030, a Cemig reduziu sua energia não contratada em comparação com o último relatório.

A dívida líquida atingiu R$ 9,8 bilhões no trimestre, +32% A/A. A dívida bruta alcançou R$ 12,2 bilhões, enquanto a posição de caixa foi de R$ 2,4 bilhões. A relação dívida líquida/EBITDA foi de 1,3x (vs. 0,88x no 3T24), bem abaixo de seus atuais covenants de 3,0x no consolidado. A Companhia possui covenants específicos em suas subsidiárias, todos atendidos ao final do 4T24.

Veja Mais:

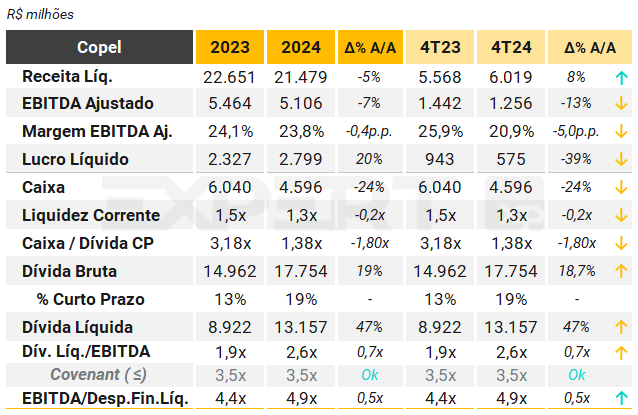

Copel

No 4T24, a Copel reportou EBITDA ajustado de R$ 1,256 bilhão, -13% A/A. O destaque positivo foi o segmento de distribuição, enquanto os resultados operacionais no segmento de geração apresentaram margem bruta mais baixa.

Distribuição & Comercialização (DisCo): O EBITDA ajustado do segmento foi de R$ 715 milhões, +23,6% A/A, principalmente explicado pela redução das despesas de PMSO¹, ainda como parte dos ganhos de eficiência da privatização. Além disso, o aumento resiliente de volumes de 2,5% A/A no mercado total faturado e os investimentos na modernização da rede também contribuíram para esses números positivos.

Geração & Transmissão (GeT): O EBITDA ajustado do segmento foi de R$ 613 milhões, -26,9% A/A, principalmente explicado pelo segmento de geração: (i) margem bruta mais baixa, como resultado de um preço médio de venda inferior (-13,5% A/A) e custos de energia mais altos devido a efeitos de curtailment² de aproximadamente 13% (vs. ~8% no 4T23); e (ii) aumento das despesas operacionais, parcialmente explicado pelo aumento das provisões devido a litígios civis e trabalhistas.

O capex foi de R$ 680 milhões no 4T24, +11% A/A. Em linha com a Política de Dividendos, o Conselho de Administração propôs um dividendo extraordinário de R$ 1,3 bilhão, com pagamento esperado até junho de 2025. Isso resulta em R$ 2,3 bilhões de dividendos para o ano de 2024.

A dívida bruta atingiu R$ 17,8 bilhões, enquanto a posição de caixa foi de R$ 4,6 bilhões, chegando a uma dívida líquida de R$ 13,1 bilhões no trimestre. A relação dívida líquida/EBITDA ajustada foi de 2,6x (vs. 1,9x em 2023), em conformidade com seu covenant. A Companhia e suas subsidiárias também possuem cláusulas contratuais de cobertura do serviço da dívida (ICSD) e EBITDA / resultado financeiro líquido, ambos atendidos ao final do 4T24.

Notas: (1) Pessoal, Material, Serviços de Terceiros e Outras despesas. (2) Termo em inglês que se refere à redução ou interrupção temporária da geração de energia.

Veja Mais:

CPFL

A CPFL, embora tenha apresentado um aumento de 6% na receita líquida em função da melhor performance dos segmentos de distribuição (~60% EBITDA – impulsionado pelo aumento da área de concessão e aumento na temperatura média) e transmissão (6% EBITDA – com ganhos de margem por conta da melhor operação dos ativos), foi negativamente compensada pelo crescimento de 10,5% nas de linhas de custo com energia vendida, retraindo a margem EBITDA proforma (que expurga os efeitos de despesas e receitas não recorrentes) em -1,8 p.p. ano a ano.

O capex da Companhia, com dispêndios anuais na ordem R$ 6 bilhões, é majoritariamente destinado ao segmento de distribuição, que representa 80% dos investimentos totais previstos até 2029, com montantes menos representativos destinados a transmissão (~ 12%) e geração (~8%), sem novidades em relação ao guidance determinado em anos anteriores pela CPFL.

Para atender os altos níveis de investimento exigidos pelo órgão regulador, a Companhia apresenta 75% de sua dívida concentrada nos ativos de distribuição. Com metade de sua dívida bruta emitida em mercado de capitais, o restante se divide quase que igualmente em linhas com BNDES e com bancos internacionais, integralmente hedgeada.

O cronograma de amortização concentra vencimentos de aproximadamente R$ 8 bilhões em 2026, além de R$ 4,3 bilhões vencendo no curto prazo, frente um caixa – considerando TVMs -, de R$ 3,8 bi.

O indicador de dívida líquida/EBITDA sofreu uma deterioração de 11%, alcançando 2,1x no 4T24 devido a uma degradação no quadro de liquidez da Companhia, enquanto a dívida bruta se manteve em linha com o ano anterior. A CPFL declarou conformidade com seus covenants.

Veja Mais:

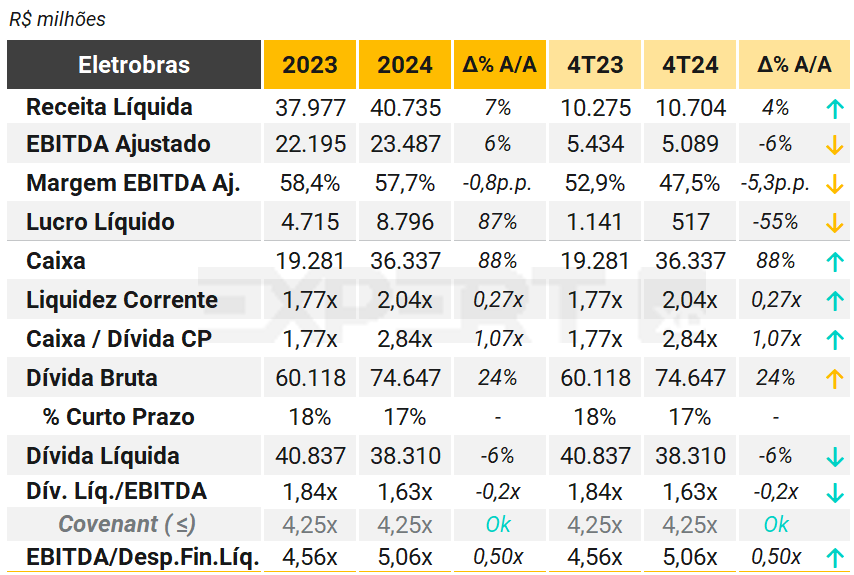

Eletrobras

No 4T24, a Eletrobras apresentou alta de 4% A/A na receita líquida regulatória, mas queda de 6% A/A no EBITDA ajustado. No período, houve aumento dos custos de energia e das despesas de PMSO¹, que refletem um aumento nos serviços jurídicos voltados para a redução de contingências como parte da abordagem estratégica da empresa.

Do lado positivo, a redução nas exposições do balanço energético foi um desenvolvimento significativo durante o trimestre, concentrando-se especialmente em 2025 e 2026. Também observamos uma diminuição favorável no empréstimo compulsório durante este período.

Empréstimo Compulsório: Essa obrigação diminuiu em R$ 779 milhões no trimestre, totalizando R$13,6 bilhões, com ganhos de acordos representando R$ 369 milhões.

Balanço Energético: Usando a posição de faixa média, a Eletrobras conseguiu reduzir sua exposição de energia não contratada em 480 MWmed² em 2025 (-11% T/T), 1.211 MWmed em 2026 (-15% T/T) e 759 MWmed em 2027 (-7% T/T).

A Eletrobras relatou um capex de R$ 2,8 bilhões no trimestre, sendo R$ 1,3 bilhão em reforços no segmento de transmissão.

A dívida líquida atingiu R$37,7 bilhões no trimestre. A dívida bruta alcançou R$75,6 bilhões, aumentando em R$6,7 bilhões em comparação ao 3T24. A relação dívida líquida/EBITDA foi de 1,5x, abaixo de seus atuais covenants.

A dívida bruta alcançou R$ 75 bilhões, aumentando em R$ 6,7 bilhões em comparação ao 3T24 e R$ 14,5 bilhões ante o 4T23. A dívida líquida, por sua vez, totalizou R$ 37,7 bilhões no 4T24, redução de R$ 1,2 bilhão em relação ao 3T24 e redução de R$ 2,5 bilhões A/A. A alavancagem, medida pela relação dívida líquida/EBITDA regulatório ajustado, alcançou 1,6x no 4T24, estável T/T e redução de 0,2x A/A, em conformidade com seu covenant atual.

Notas: (1) Pessoal, Material, Serviços de Terceiros e Outras despesas. (2) MWmed = Megawatt médio.

Veja Mais:

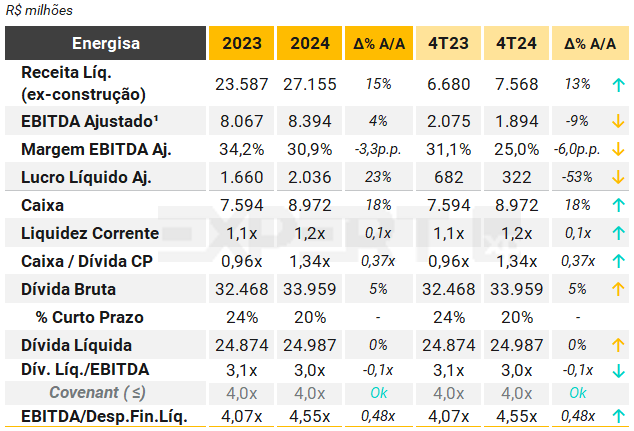

Energisa

No 4T24, a Energisa registrou aumento de 13% na receita líquida (ex-construção), enquanto o seu EBITDA ajustado¹ caiu 9% A/A, influenciado por efeitos não caixa e não recorrentes (provisões e marcação a mercado). O lucro líquido reduziu 53% A/A, também influenciado por maiores despesas financeiras.

O volume distribuído cresceu 2% em relação ao ano anterior, apoiado pela demanda residencial resiliente (+3,4% A/A) e pelo segmento industrial (+6,7% A/A). As perdas de energia diminuíram ligeiramente em relação ao último trimestre, passando de 12,83% para 12,35%, com apenas as concessões EMT e ERO (dentre as 9) acima dos níveis regulatórios. A provisão para devedores duvidosos aumentou ligeiramente para 1,3% da receita, em comparação com 1,19% no trimestre anterior. Além disso, o PMSO² ajustado cresceu 6% em relação ao ano anterior.

No segmento de Gás Natural, os volumes de ES Gás (responsável pela distribuição de gás no Espírito Santo) aumentaram 18% em relação ao ano anterior, refletindo um maior uso das usinas térmicas.

A dívida líquida atingiu R$ 24,9 bilhões no trimestre. A dívida bruta alcançou R$ 33,8 bilhões e a posição de caixa foi de R$ 8,9 bilhões. A relação dívida líquida/EBITDA foi de 3,0x, acima da relação de 2,8x do 3T24, refletindo seus investimentos em capex nos negócios de distribuição e transmissão (total reportado de R$ 2 bilhões). Entretanto, a alavancagem foi inferior ao 4T23 (3,1x) e bem abaixo de seus atuais covenants (4,0x).

Notas: (1) EBITDA ajustado covenants = EBITDA + Receitas de acréscimos moratórios. (2) Pessoal, Material, Serviços de Terceiros e Outras despesas.

Veja Mais:

Eneva

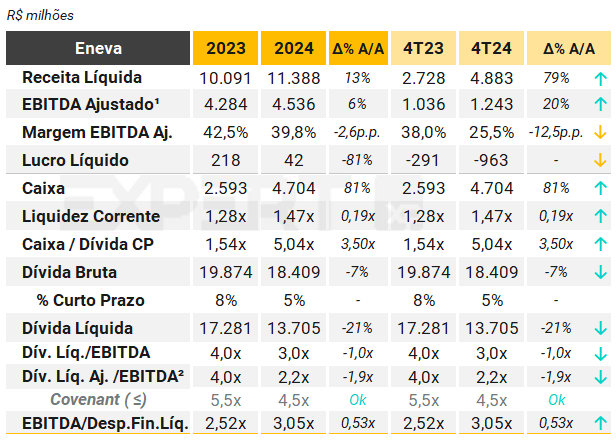

No 4T24, a Eneva apresentou crescimento importante de seus resultados, com receita líquida de R$ 4,8 bilhões (+79% A/A) e EBITDA ajustado¹ de R$ 1,2 bilhão (+20% A/A), montante trimestral recorde na história da Companhia, mesmo com um resultado ainda pro rata dos ativos adquiridos no 4T24 (Linhares, Tevisa, Povoação e Gera Maranhão).

Os resultados foram impulsionados tanto: i) maior receita fixa, dado o reajuste contratual em novembro de 2024; ii) margens mais altas na geração, especialmente no Complexo Parnaíba e em Roraima; e iii) maior receita variável dado o maior despacho médio no período, que atingiu 72% no 4T24 versus 37% no mesmo período do ano anterior. Tais fatores compensaram o menor desempenho dos segmentos de comercialização de energia, geração solar e efeitos pontuais na holding.

A partir do 1T25, além da entrada em operação de 100% da capacidade nominal dos novos ativos de térmicas a gás (ante apenas 67 dias no 4T24), a Eneva também terá o início da operação comercial da usina termelétrica (UTE) Parnaíba VI.

A dívida líquida caiu 21% A/A, o que, combinado à melhora do EBITDA e a emissão de ações (follow on) de R$ 3,2 bilhões, levou à redução na alavancagem ajustada² para 2,2x (vs. 4,5x de seu covenant e 4,0x reportado no 4T23). A Eneva estava em conformidade também com o Índice de Cobertura do Serviço da Dívida de no mínimo 1,2x e os demais covenants de alavancagem de suas subsidiárias.

Notas: (1) (1) EBITDA ajustado desconsidera o efeito contábil não caixa do Impairment de R$ 634,7 milhões reconhecido no 4T24 nos ativos a carvão das usinas Itaqui e Pecém II, que demonstraram redução do valor recuperável de seus ativos, considerando a conversão das usinas para gás natural dada a falta de visibilidade sobre a realização de leilão para recontratação dos ativos utilizando o combustível atual. (2) Considera o EBITDA de 12 meses dos ativos adquiridos no 4T24, inclusive pré-aquisição, conforme condições de covenants aprovadas pelos credores da Companhia nas Assembleias Gerais de Debenturistas em 2022.

Veja Mais:

Engie

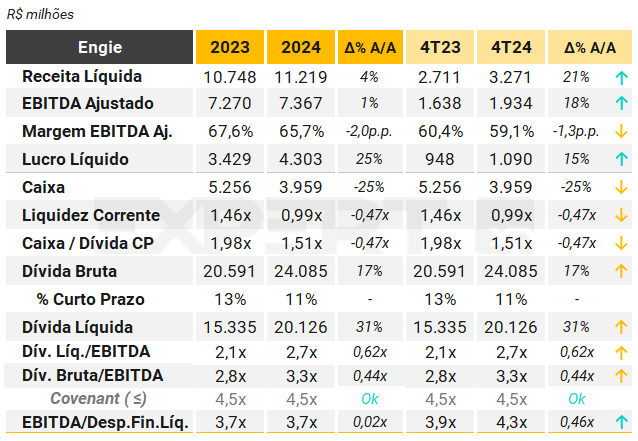

No 4T24, a Engie reportou aumento de 21% A/A na receita líquida e de 18% A/A no EBITDA Ajustado. Os volumes de energia gerada vendida aumentaram em quase 10% no trimestre, seguindo a entrada em operação dos complexos eólicos de Santo Agostinho e Assuruá. As usinas eólicas e solares operadas pela Engie registraram 8% de efeitos de curtailment¹ (mesmo nível da média do país), vs.14% no 3T24.

A Companhia vendeu 4.332 MWMed² no trimestre (+9,9% A/A), apoiado pelo aumento no volume de vendas para as distribuidoras, resultante da aquisição de ativos solares, e pelo aumento nas vendas no mercado livre. Em relação à sua posição de energia não contratada, a Engie conseguiu reduzir 81 MWMed em 2025, 114 MWMed em 2026, 92 MWMed em 2027, 106 MWMed em 2028 e 132 MWMed em 2029.

O lucro líquido teve incremento de 15% A/A, parcialmente explicado por despesas financeiras controladas e redução de impostos de renda.

A Engie reportou um Capex de R$2.157 milhões, principalmente relacionado ao desenvolvimento de novos projetos e ao complexo eólico Serra do Assuruá.

A dívida líquida atingiu R$20 bilhões no trimestre. A relação dívida líquida/EBITDA foi de 2,7x (estável em relação ao 3T24), e a dívida bruta/EBITDA foi de 3,3x (abaixo do nível máximo de 4,5x estabelecido pelo covenant). A Engie também possui covenant de cobertura de juros (EBITDA/despesas financeiras ≥ 2,0) e de ICSD (Índice de Cobertura do Serviço da Dívida) específico para cada controlada, ambos em conformidade ao final do 4T24.

Notas: (1) Curtailment é a redução da geração de energia elétrica para equilibrar a oferta e a demanda. (2) Megawatt médio.

Veja Mais:

Equatorial

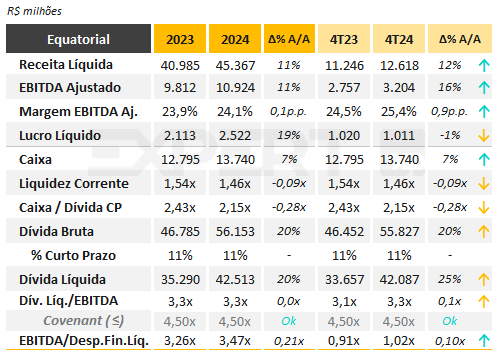

Destaques Financeiros: O EBITDA reportado foi de R$2.930 milhões, que, ajustado pela VNR (-R$178 milhões), efeito IFRS sobre a transmissão (-R$60 milhões), itens não recorrentes relacionados principalmente ao reconhecimento retroativo da responsabilidade de GD (+R$500 milhões), MTM (+R$12 milhões) e a equivalência patrimonial da Sabesp (-R$263 milhões), atinge R$2.933 milhões, 3,5% acima da nossa estimativa de R$2.834 milhões. Em comparação com o 4T23, os resultados ajustados cresceram 16,2%, principalmente devido à equivalência patrimonial da Sabesp e à expansão de volume no segmento de distribuição (+3,6% A/A).

Desempenho Operacional: No que diz respeito às despesas operacionais, o PMSO ajustado aumentou 5,3% A/A, demonstrando o compromisso da empresa com a disciplina de custos (considerando uma base de ativos semelhante, houve um aumento de 4,5% A/A, em linha com a inflação). As provisões para devedores duvidosos ajustadas aumentaram para 1,6% da receita, refletindo uma maior inadimplência, principalmente nas subsidiárias Cepisa, Cemar, Celg e Celpa. Em relação à Echoenergia, o efeito do curtailment atingiu 14,5% (contra 13,7% no 4T23), explicado principalmente pelo início das operações de suas usinas solares (o curtailment em seus ativos eólicos reduziu para 10,2%). Excluindo esses efeitos de curtailment, a geração de energia aumentaria em 28,5% em relação ao ano anterior no 4T24.

A dívida líquida atingiu R$41,7 bilhões no trimestre. A dívida bruta alcançou R$56,2 bilhões e a posição de caixa foi de R$13,7 bilhões. A relação dívida líquida/EBITDA foi de 3,3x, estável T/T e bem abaixo de seus atuais covenants (4,5x). A Equatorial reportou um Capex de R$2,7 bilhões no 4T24, principalmente relacionado ao segmento de distribuição.

Notas: (1) Os covenants da Equatorial consideram o EBITDA 12 meses das aquisições e desconsidera a parte das dívidas de RJ. (2) A dívida bruta inclui credores financeiros da RJ.

Veja Mais:

Imobiliário

Cyrela

A receita líquida da Cyrela atingiu R$ 2,51 bilhões no 4T24, refletindo um impressionante aumento de 47% A/A. Atribuímos esse crescimento: (i) à notável expansão das vendas líquidas (+93% A/A); e (ii) ao sólido reconhecimento da receita dos lançamentos do quarto trimestre, com o Vista Cyrela contribuindo com 15% da receita bruta.

A margem bruta diminuiu para 31,9% (-1,8 p.p. A/A). Essa queda deveu-se principalmente a um maior impacto dos ajustes a valor presente (APV), que afetaram as margens em 2 p.p.

O lucro líquido aumentou para R$ 497 milhões (+101% A/A), impulsionado por: (i) forte desempenho da receita líquida; (ii) margens sólidas; e (iii) diluição de despesas. Como resultado, o ROE LTM ajustado atingiu 21%, um aumento de 7,5 p.p. A/A. Adicionalmente, a geração de caixa atingiu R$ 61 milhões, acima dos R$ 14 milhões registrados no 3T24.

A Cyrela registrou 15 terrenos no 4T, atingindo R$7,2 bilhões em VGV (+28% T/T). Os segmentos de alto padrão e baixa renda registraram os maiores aumentos no landbank (T/T), com crescimento de +31% e +55%, respectivamente, indicando o foco da empresa para os próximos trimestres.

A alavancagem (dívida líquida ajustada/patrimônio líquid) encerrou o 4T24 em 0%, sendo que a Companhia poderia atingir até o limite de 80%.

Em nossa opinião, a Cyrela demonstrou um dos níveis de crescimento mais fortes e consistentes de sua história, mesmo em um ambiente macroeconômico desafiador, destacando a força de sua marca e a alta atratividade de seus produtos. Acreditamos que essa resiliência operacional continuará a gerar resultados sólidos em 2025.

Notas: (1) SFH = Financiamento à Produção. (2) Dívida Líq. Aj. Inclui Contas a pagar por aquisição de imóveis e exclui SFH

Veja Mais:

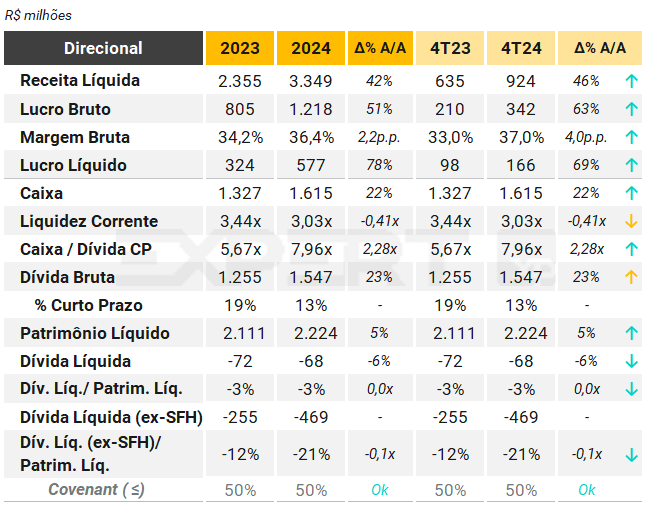

Direcional

A Direcional reportou fortes resultados no 4T24. Os principais destaques incluem: (i) sólido crescimento da receita líquida de 46% A/A, suportado por um significativo crescimento de vendas líquidas; (ii) a receita de backlog aumentou 10% T/T, reforçando as expectativas positivas para o crescimento da receita em 2025; (iii) a margem bruta aumentou para 37,0% (+0,5 p.p. T/T); e (v) o lucro líquido ajustado atingiu R$166 milhões (+69% A/A).

Além disso, a margem de backlog atingiu 43,9% (aumento de 50 bps T/T), apoiada por sólidos aumentos de preços e inflação interna de custos em linha com as expectativas implícitas nos orçamentos de construção. Acreditamos que margens de backlog mais fortes proporcionam espaço para que a margem bruta consolidada continue a expandir-se gradualmente nos próximos trimestres.

Em relação ao endividamento, após o término do 4T24, a Companhia emitiu um CRI de R$ 370,3 milhões, possibilitando o alongamento do prazo médio do endividamento para 62 meses e a continuidade da redução do seu custo de financiamentos.

A Direcional continuou a apresentar posição líquida de caixa ajustado (dívida líquida sem considerar SFH¹). Com isto, permanece enquadrada confortavelmente em seu covenant.

Notas: (1) SFH = Financiamento à Produção.

Veja Mais:

Even

A receita líquida atingiu R$ 450 milhões, alcançando crescimento de 19% T/T, apoiado por: (i) maiores vendas líquidas T/T; e (ii) sólido reconhecimento de receita de vendas de lançamentos, particularmente Faena.

A margem bruta melhorou para 26,4% (+4,8 p.p. A/A). Em nossa opinião, isso é sustentado por: (i) maior lucratividade de novos lançamentos de projetos; e (ii) redução na importância de projetos mais antigos e de menor margem na demonstração de resultados. No entanto, acreditamos que esses níveis permanecem sob pressão em relação aos pares do setor.

A Even reportou prejuízo líquido de R$ 14 milhões. No entanto, considerando os resultados da venda de participações em SPEs, o resultado final atingiu R$ 30 milhões (-22% A/A), resultando em uma margem líquida moderada de 6,8%.

O FCF (geração de caixa) atingiu R$142 milhões, comparado a uma queima de R$163 milhões no 4T23. Em nossa visão, isso foi suportado por: (i) fortes entregas; e (ii) uma contribuição potencialmente positiva da venda de SPEs.

A liquidez corrente aumentou para 4,3x no 4T24. A dívida bruta diminuiu 12% A/A, totalizando R$ 1,2 bilhão. A alavancagem, medida pela relação ([Dívida Líquida + Contas a Pagar] / Patrimônio Líquido), foi de 0,7x no 4T24, em conformidade com o covenant que restringe o indicador a um máximo de 1,2x.

Na nossa opinião, os resultados da Even foram mistos devido aos níveis de margem líquida ainda moderados, embora saudemos o FCF positivo contínuo, que continua a apoiar o sólido pagamento de dividendos.

Notas: (1) SFH = Financiamento à Produção. (2) Dívida Líq. Aj. inclui contas a pagar por aquisição de imóveis.

Veja Mais:

JHSF

A JHSF apresentou resultados positivos no 4T24. A receita líquida cresceu sólidos 13% A/A, ajudada pelo sólido desempenho dos segmentos da renda recorrente e receita de desenvolvimento imobiliário surpreendentemente forte (+106% T/T). O EBITDA ajustado cresceu bons 21% A/A, com sólidos ganhos de margem na renda recorrente, apesar de uma queda relevante na margem bruta do segmento de incorporação imobiliária. O lucro líquido ajustado atingiu R$ 411 milhões (R$ 170 milhões excluindo o valor justo e os efeitos de impostos diferidos), o que parece sólido.

Shoppings: A receita líquida cresceu fortemente em 29% A/A, impulsionada por (i) uma expansão robusta nas taxas de ocupação para 99,2% (+280 bps A/A) e (ii) o aumento nos custos de ocupação para 9,2% (+30 bps A/A), que acreditamos ser reflexo do processo de maturação das recentes expansões dos shopping centers. Além disso, o EBITDA ajustado cresceu 47% A/A, impulsionado por maiores margens (+4,6 p.p. A/A).

Hospitalidade & Gastronomia: A receita bruta de hotéis aumentou 23% devido a (i) maior RevPar (+24% A/A) e (ii) maior ocupação (+2,3 p.p. A/A). Além disso, a receita bruta de restaurantes aumentou 15% A/A devido ao aumento do ticket (+15% A/A). Como resultado, a receita líquida aumentou 11% A/A e o EBITDA ajustado aumentou 37% A/A com margens mais altas.

Aeroportos: A receita cresceu 33% A/A, impulsionada por movimentos mais fortes e maiores taxas de ocupação. Além disso, o EBITDA ajustado cresceu 99% A/A em função de margens significativamente mais altas com a diluição de custos.

Incorporação imobiliária: A receita líquida foi surpreendentemente forte, com um aumento de 18% A/A e 106% T/T. Em nossa opinião, isso se deve (i) a maiores vendas de terrenos, que são diretamente consolidadas no P&L, e (ii) ao aumento no percentual de conclusão dos projetos desenvolvidos, especialmente o Reserva Cidade Jardim. Como resultado, o EBITDA ajustado aumentou 16% A/A, apesar de uma redução de 21,7 p.p. e 1,4 p.p. na margem bruta e na margem EBITDA, respectivamente.

Destaques financeiros: A receita operacional líquida cresceu 13% A/A, impulsionada pelo desempenho positivo dos segmentos de renda recorrentes e pelo surpreendente forte desenvolvimento imobiliário. Além disso, o EBITDA ajustado teve um sólido aumento de 21%, impulsionado por margens mais altas nos segmentos de renda recorrente. Finalmente, o lucro líquido foi de R$ 411 milhões, ajudado por um valor justo de R$ 259 milhões (não caixa) e impostos diferidos de R$ 8 milhões. Ajustando por esses efeitos, estimamos o lucro líquido em R$ 170 milhões.

A dívida bruta da JHSF encerrou o período em R$ 4,5 bilhões, com 24% desse montante no curto prazo. A posição de caixa era de R$ 1,5 bilhão, resultando em uma dívida líquida de R$ 3,0 bilhões. A alavancagem, medida pelo indicador dívida líquida (sem dívida conversível e receita performada)/Patrimônio Líquido, atingiu 38%, comparada a 35% no mesmo período do ano anterior. A Companhia permaneceu em conformidade com os covenants que limitam a alavancagem financeira a 60%.

Veja Mais:

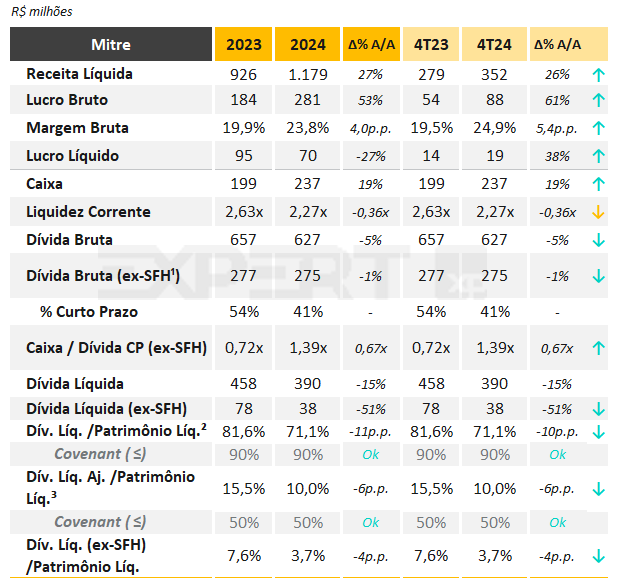

Mitre

No 4T24, a Mitre continuou a sua trajetória de recuperação e apresentou resultados crescentes nas linhas de receita líquida (+26% A/A), margem bruta (+5,4p.p.) e lucro líquido (+38% A/A). A performance é reflexo da eficiência operacional conduzida pela Mitre, com contenção de despesas gerais (SG&A), bem como escolhas assertivas na nova safra de projetos, que têm sido mais rentáveis.

Os lançamentos acumulados em 2024 entregaram VSO (velocidade de vendas) de 39,1%, em média (+7,8 p.p. A/A).

O LTV (loan to value) fechou o ano em 39%, e inadimplência da carteira de clientes atingiu 0,2%. O landbank³ fechou o 4T24 em R$ 4,8 bilhões, suficiente para suportar 3 anos de lançamentos, de acordo com a Mitre.

Em relação ao endividamento, cerca de 58% referem-se a financiamento à produção, linha de crédito considerada mais flexível, enquanto 42% são relativos a dívidas corporativas. A alavancagem, medida por (dívida líquida – financiamento à produção + contas a pagar por aquisições) / patrimônio líquido, reduziu para 15,5%, -5,5p.p. A/A. A Companhia possui covenants com medição anual, e encontrava-se adimplente a todas as exigências ao final de dezembro de 2024.

Notas: (1) SFH = Financiamento à Produção (2) Cálculo inclui SFH e contas a pagar por aquisição de imóveis. (3) Cálculo exclui SFH e inclui contas a pagar por aquisição de imóveis.

Veja Mais:

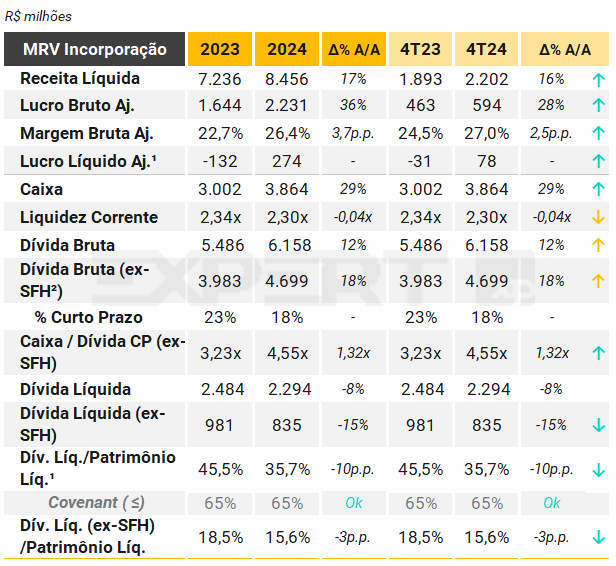

MRV

No 4T24, a MRV&Co apresentou resultados mistos, afetados pelas pressões de resultados da Resia (operação nos Estados Unidos), enfrentou um prejuízo líquido de R$ 237 milhões devido à pressão nas vendas de ativos. Já a lucratividade nas operações brasileiras continua mostrando recuperação gradual, principalmente na Incorporação. Com isso, o prejuízo líquido ajustado consolidado foi de R$ 154 milhões no trimestre.

MRV Inc.: A receita líquida aumentou 16% A/A, para R$ 2,2 bilhões, impulsionada por maiores vendas líquidas, embora tenha caído 5% T/T devido à diminuição dos níveis de produção (-7% T/T).A margem bruta melhorou ligeiramente para 27% (+40 p.p. T/T) mas ainda em ritmo lento de recuperação, com níveis de produção ainda abaixo das médias históricas, atrasando o reconhecimento de novas safras de projetos. A margem da carteira permaneceu estável em relação ao trimestre anterior, em 42,2%, beneficiando-se do aumento dos preços de venda, mas impactada por ajustes adicionais de inflação nos orçamentos de construção. O lucro líquido ajustado atingiu R$ 78 milhões, aumento de 19% T/T, impulsionado por resultados financeiros líquidos ajustados melhores do que o esperado em –R$ 41 milhões, queda de 56% T/T devido a receitas financeiras mais fortes. A alavancagem financeira (Dívida líquida/PL) situou-se em 35,7% (-3,4 p.p. T/T e -9,9 p.p. A/A), em linha com o guidance da MRV para 2024.

Resia: O prejuízo líquido foi de R$ 237 milhões, abaixo do prejuízo líquido de R$ 52 milhões no 3T24. Os principais fatores incluem perdas líquidas com as últimas vendas de ativos da Resia (principalmente Hutto Square) e aumento do imposto de renda. A alavancagem financeira (dívida líquida/PL) subiu para 98% (acima dos 72% no 3T24), apesar da geração de caixa com a venda de ativos.

MRV&Co. – Consolidado: A receita atingiu R$ 2,38 bilhões (+22% A/A), com margem bruta de 26,6% (+20 p.p. T/T), refletindo uma recuperação de margem ainda lenta nas operações brasileiras. O prejuízo líquido ajustado foi de R$ 154 milhões (abaixo do lucro líquido de R$ 7 milhões do 3T24), principalmente devido ao prejuízo líquido da Resia.

A dinâmica desafiadora da taxa de capitalização nos EUA poderá continuar exercendo pressão sobre as próximas vendas de ativos da Resia, afetando potencialmente os resultados da MRV&Co no futuro. Assim, o processo de redução de desalavancagem da Resia é um ponto a ser acompanhado em 2025. No Brasil, embora a Companhia tenha cumprido o guidance de geração de caixa para 2024, consideramos importante a contínua melhora nos próximos trimestres para uma melhora consistente de suas métricas de crédito.

Notas: (1) Ajuste exclui os efeitos de MtM e Ganho/Perda dos contratos de swap durante o exercício de 2024. (2) Sistema Financeiro de Habitação.

Veja Mais:

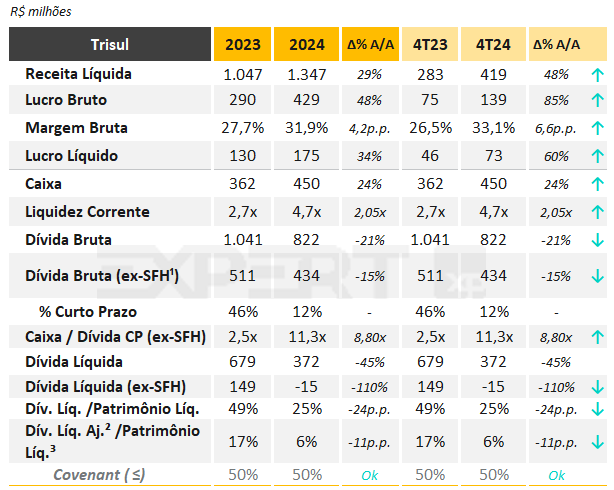

Trisul

Em 2024, a receita líquida aumentou para R$ 1,3 bilhão (+29% A/A), apoiada por sólidas vendas líquidas de R$ 1,7 bilhão (+44% A/A).

A margem bruta aumentou para 31,9% (+4,2 p.p. A/A). Acreditamos que o crescimento da lucratividade foi influenciado pela melhoria das margens dos projetos lançados recentemente e pela redução dos impactos das vendas de projetos mais antigos, que possuem descontos de preço.

O lucro líquido aumentou para R$ 175 milhões (+34% A/A), o que levou à margem líquida de 13% (+1,0 p.p. A/A e +3,1 p.p. T/T). Essa melhora foi impulsionada por uma margem bruta mais forte, com despesas G&A em cerca de 6,0% da receita líquida (vs. 7,0 em 2023) e despesas com vendas estáveis em 7% da receita líquida. Adicionalmente, o ROE (LTM) atingiu 11,7% (+2,4 p.p. A/A).

A alavancagem, medida por (dívida líquida – SFH + imóveis a pagar) / patrimônio líquido, atingiu 6,0% no 4T24, queda de 11 p.p. A/A e confortavelmente enquadrada em seu covenant (<50%).

Notas: (1) Sistema Financeiro de Habitação. (2) Dívida Líquida Ajustada inclui as contas a pagar (credores por imóveis compromissados – em dinheiro) e exclui e dívida relativa a financiamento à produção (SFH).

Veja Mais:

Infraestrutura Logística

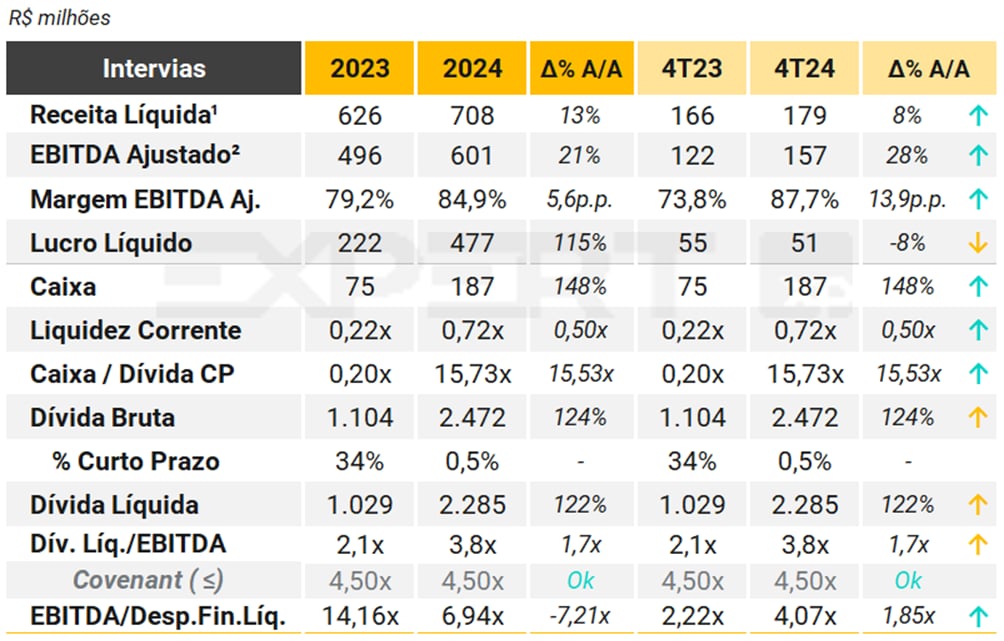

Intervias (Arteris)

Ao fim de 2024, a Intervias reportou crescimentos anuais de receita1 (ex-construção) e EBITDA Ajustado2 de 13% e 21%, respectivamente, resultado da maior receita de pedágio (+13,9% A/A), dado o maior fluxo de veículos na rodovia (+9,0% A/A), e de reajustes de tarifas atrelados à inflação (+4,4%). A receita operacional líquida por sua vez subiu 146% por conta do reconhecimento da receita de equilíbrio de R$ 877 milhões, relacionada a extensão da concessão até 2039, o que também impulsionou o lucro líquido.

O endividamento bruto da Intervias cresceu para R$ 2,5 bilhões, composta pela 11ª emissão de debêntures, a qual permitiu o alongamento do seu perfil de dívida. Devido ao setor de atuação, que demanda investimentos consideráveis, há a necessidade frequente de captação de recursos: o capex programado é de R$ 3,3 bilhões de 2025-2039, média de R$ 236 milhões / ano.

A alavancagem foi de 3,8x, em conformidade com o covenant ≤ 4,5x. A cobertura de juros (EBITDA / Despesa Financeira) fechou em 1,7x no trimestre e 5,7x no ano. A Intervias possui covenant de ICSD3 ≥ 1,20x, a ser medido caso sejam distribuídos recursos aos acionistas ou sejam tomadas novas dívidas. O fluxo de caixa de financiamento contempla saída de recursos para a controladora Arteris S.A. no montante aproximado de R$ 700 milhões no 4T24 (saldo total a receber de R$ 1,8 bilhão).

Por fim, chama a atenção a evolução da liquidez corrente da Intervias que, apesar de seguir abaixo de 1,0x, o que indica que pode precisar refinanciar suas obrigações de curto prazo, teve incremento de 0,5x no indicador.

(1) Desconsidera em 2024 a receita de equilíbrio de 877 milhões. (2) Inclui provisão para manutenção de rodovias. Desconsidera em 2024 a receita de equilíbrio de 877 milhões. No cálculo considerando a receita de equilíbrio, a alavancagem fica em 1,5x. (3) ICSD = Índice de Cobertura do Serviço da Dívida.

Veja Mais:

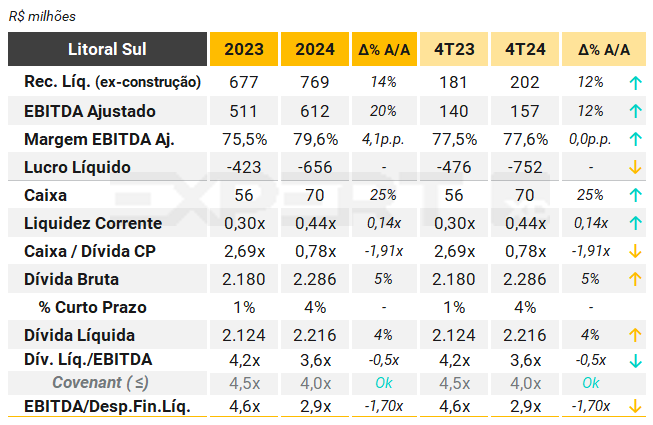

Litoral Sul

A Autopista Litoral Sul reportou alta de 12% A/A em sua receita líquida (ex-construção) no 4T24, totalizando R$ 202 milhões, impulsionada pelo aumento das tarifas (+6,1% A/A), conforme previsto em contrato, bem como do maior tráfego pedagiado (+5,6% A/A). O EBITDA da Companhia também cresceu 12% A/A, refletindo maior eficiência operacional, incremento de receitas e controle de custos.

O resultado líquido, por sua vez, foi negativo em R$ 752 milhões no trimestre, principalmente pelo reconhecimento de provisão para redução ao valor recuperável de ativos. A Litoral Sul também teve deterioração em outros indicadores, como caixa/dívida de curto prazo de 0,78x (-1,91x A/A) e cobertura de juros de 2,9x (-1,70x A/A), além de manter uma liquidez corrente baixa (0,44x), o que consideramos pontos a serem acompanhados.

No 4T24, os investimentos totalizaram R$ 116,0 milhões, redução de 58,9% em comparação ao 4T23, refletindo a entrega, no 3T24, da obra do Contorno de Florianópolis. De 2025 a 2033, a Companhia prevê a realização de R$ 1,1 bilhão em investimentos, tanto para melhorias na infraestrutura das rodovias quanto para manutenção.

A dívida bruta encerrou o período em R$ 2,3 bilhões, com 4% desse montante no curto prazo. A posição de caixa era de R$ 70 milhões, resultando em uma dívida líquida de R$ 2,2 bilhões. A alavancagem, medida pelo indicador dívida líquida/EBITDA ajustado, atingiu 3,6x, comparada a 4,2x no mesmo período do ano anterior. A Companhia permaneceu em conformidade com os covenants que limitam a alavancagem financeira a 4,0x. Vale destacar, entretanto, que a partir de 2025, o índice máximo reduzirá para 3,5x.

Veja Mais:

MetrôRio

No 4T24, o MetrôRio registrou queda de 5% na receita líquida A/A, enquanto o EBITDA, retraiu 3% A/A. O lucro líquido, por sua vez, foi de R$ 322 milhões, ante R$ 18 milhões no 4T23, impulsionado por um efeito contábil não recorrente de ressarcimento emergencial de custos operacionais relativo ao ano de 2021 – Termo Aditivo do Contrato das Linhas 1 e 2 – no valor de R$ 256,6 milhões, mais atualização monetária de R$ 54 milhões, totalizando R$ 310 milhões. O fluxo de pagamentos será realizado em 16 parcelas mensais iguais.

A Companhia registrou queda de passageiros pagantes no trimestre (-3,9% A/A), justificada principalmente pela redução das viagens de trabalho durante a semana, causada em parte pela busca de meio transporte alternativo pela população, diante: i) da diminuição no limite de renda teto dos beneficiários da Tarifa Social para R$ 3.205,20, ante R$ 7.507,40; e ii) do reajuste tarifário em abril/24, com aumento de 8,7%, passando de R$ 6,90 para R$ 7,50. Além disso, houve substituição, pela Prefeitura, do serviço Metrô na Superfície por ônibus municipais, afetando diretamente o número de passageiros. Tais eventos foram parcialmente compensados pelo fluxo estável na demanda aos finais de semana, dado o bom clima, que incentivou viagens de lazer e não essenciais.

O MetrôRio encerrou o 3T24 com dívida bruta de R$ 1,45 bilhão e caixa de R$ 637 milhões (dos quais R$ 143 milhões bloqueados, conforme estrutura da 9ª emissão de debêntures), chegando a uma dívida líquida de R$ 815 milhões. A alavancagem (Dívida Líquida/EBITDA ex-ressarcimento) terminou o 4T24 em 2,4x, conforme nossos cálculos, abaixo dos 2,4x observados no 4T23. Considerando o efeito do ressarcimento, a alavancagem foi ainda menor, de 1,4x. A Companhia não apresenta covenants relativos a este indicador, porém, desde 31 de dezembro de 2023, está sujeita a cumprir com índice de cobertura do serviço da dívida (ICSD¹) igual ou maior do que 1,2x. A distribuição de dividendos passou a ser permitida apenas nesta mesma data, caso o ICSD seja igual ou superior a 1,3x. No 4T24, o MetrôRio apresentou ICSD de 1,73x (ante 1,28x no 4T23), em conformidade com seus covenants.

Veja Mais:

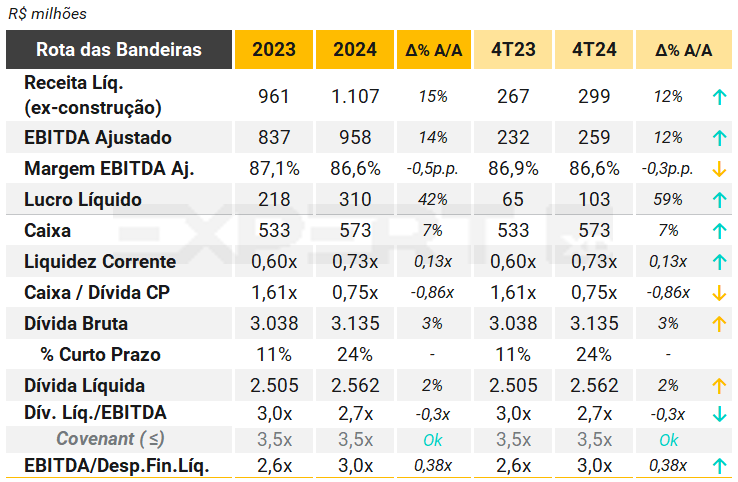

Rota das Bandeiras

A Rota das Bandeiras apresentou crescimento de 12% na receita líquida no 4T24, que pode ser atribuído ao (i) crescimento do tráfego pedagiado (+7,2% A/A); (ii) início da cobrança pelo MDF-e a partir de 09 de outubro de 2023, ou seja, pela totalidade dos eixos, uma vez que aprox. 60% do tráfego é de veículos pesados; e (iii) reajuste tarifário ordinário de julho de 2024 (tarifa média +5,3% A/A).

O EBITDA no 4T24 expandiu 12% A/A, atingindo R$ 259 milhões, com ligeira queda na margem de 0,3p.p. A/A.

Os investimentos no período, por sua vez, totalizaram R$ 33 milhões no 4T24, e de R$ 227 milhões em 2024, atingindo R$ 4,2 bilhões desde o início da concessão, em 2009.

A dívida bruta aumentou 3% para R$ 3,1 bilhões, sendo 24% concentrados no curto prazo. O saldo de caixa e equivalentes (de R$ 573 milhões) seria suficiente para cobrir apenas parcialmente as amortizações de curto prazo (R$ 764 milhões). Desta forma, em nossa visão, deve haver necessidade de refinanciamento por parte da Companhia.

A alavancagem medida por dívida líquida/EBITDA, apresentou melhora para 2,7x (vs. 3,0x no 3T23), possibilitando maior conforto em relação ao covenant de 3,5x.

Veja Mais:

Santos Brasil

No 4T24, a Santos Brasil reportou resultados sólidos, com crescimento em todas as linhas de negócio. Destaque para o desempenho positivo das operações de portos (EBITDA +16% A/A/ e margem EBITDA de 60%), devido a: i) volumes de armazenagem sólidos (+14% A/A) e ii) bons volumes de movimentação (+17% A/A).

Por outro lado, ressaltamos: i) margem EBITDA mais fraca em TEV (-9,0 p.p. A/A), impactada principalmente pelo aumento nos custos de movimentação e maiores despesas (SG&A); e ii) alavancagem mais alta de 1,5x dívida líquida / EBITDA (vs. 0,1x em 2023).

O aumento da alavancagem já era esperado para o 4T24, após o pagamento da redução de capital de R$ 1,6 bilhão em novembro.

Apesar do aumento, a Companhia seguiu com baixa alavancagem e conforto em relação ao seu covenant de 3,0x.

Veja Mais:

Mineração & Siderurgia

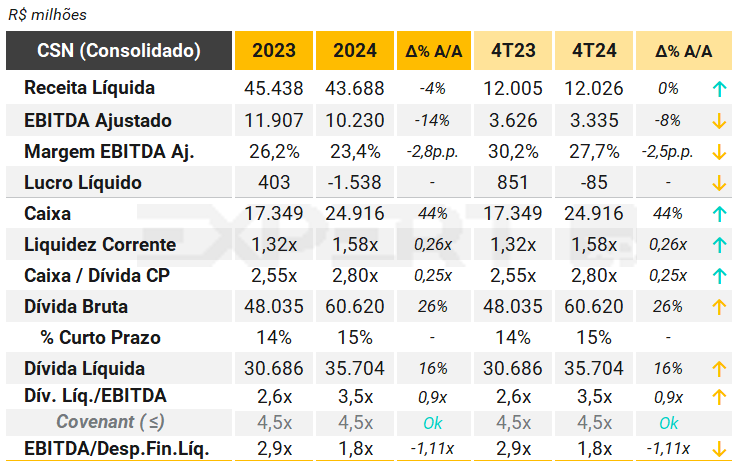

CSN

A CSN reportou resultados mistos no 4T24, com piora no comparativo anual, mas melhora no comparativo trimestral. O EBITDA ajustado foi de R$ 3.335 milhões +46% T/T e -8% A/A.

Siderurgia (51% Fat. e 20% EBITDA do 4T24): Houve melhora dos resultados na divisão de Aço, com margens de até 10,6% no 4T24 (de 6,4% no 3T24), refletindo maiores volumes de vendas T/T (principalmente no mercado doméstico), apesar dos custos de placas ligeiramente mais altos, potencialmente implicando uma pressão de custos no 1T25 (dados os efeitos defasados).

Mineração (33% Fat. e 59% EBITDA do 4T24): Desempenho sólido, com EBITDA de +76% T/T, impulsionado pelos preços realizados mais altos do minério de ferro (+35% T/T), compensando os volumes de vendas mais fracos (-10% T/T), impactados pelas chuvas.

Cimentos (10% Fat. e 12% EBITDA do 4T24): A receita líquida atingiu R$ 1.177 milhões no 4T24, +8% A/A, refletindo um volume mais forte de vendas. A margem EBITDA foi de 32,8%, o que representa uma nova marca após a incorporação dos ativos adquiridos em 2022.

O Capex aumentou 29% A/A e 57% T/T no 4T24, refletindo a construção da infraestrutura do P15 (nova unidade de minério) e as melhorias realizadas na oficina de fusão.

Em 2024, a Companhia registrou um prejuízo líquido de R$ 1,5 bilhão, o que contrasta com o lucro líquido de R$ 402,6 milhões registrados no ano anterior e reflete a piora no preço das commodities verificada ao longo de 2024, além do aumento das despesas financeiras.

Por fim, a alavancagem ficou em 3,5x Dívida Líquida/EBITDA (ligeiramente superior vs. ~3,3x no 3T24 e quase 1x cima do 4T23), permanecendo como um ponto de monitoramento.

Apesar de melhorar os resultados operacionais, refletindo um melhor desempenho nas divisões de aço e mineração, mantemos nossa visão estrutural cautelosa sobre a Companhia. Enxergamos posição de liquidez satisfatória na visão consolidada, mas mais apertada na visão CSN Siderurgia (holding) ex-Mineração, com necessidade de refinanciamento já em 2025. Consideramos o nível de alavancagem relativamente alto em meio a um ambiente de altas taxas de juros, e em um cenário potencialmente mais restritivo para crédito, o que pode pressionar as suas métricas, especialmente da holding.

Por fim, a CSN avalia diversas oportunidades para desalavancagem, incluindo: (i) IPO de Cimentos e Logística; (ii) venda de participação no segmento de Energia; (iii) venda de participação na Mineração; e outras. Vale destacar, entretanto, que tais eventos de liquidez dependem de janelas favoráveis de mercado, bem como da aprovação do controlador.

Veja Mais:

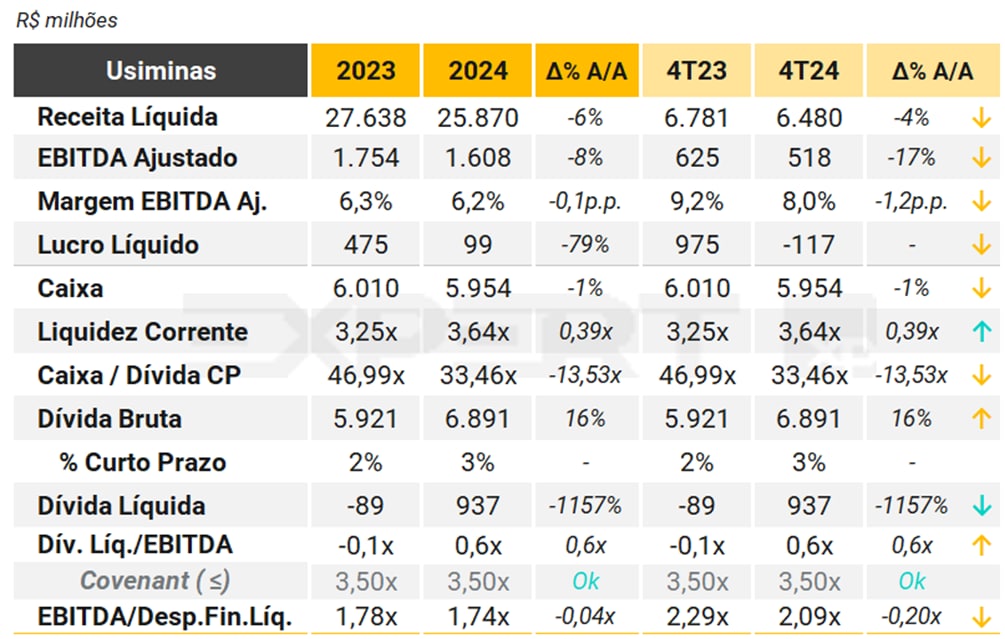

Usiminas

A Usiminas reportou resultados afetados no 4T24, com EBITDA ajustado de R$ 518 milhões (-17% A/A), refletindo um ambiente de precificação abaixo do ideal, embora melhorando em relação aos números do 3T24 (+22%). Dito isso, observamos outro indicativo de melhora esperada para o 1T25E (destaque do resultado de hoje, em nossa opinião),impulsionado por melhores volumes de vendas/mix e maiores receitas unitárias (nos recentes ajustes de preços para Indústria/Distribuição) na divisão de aço, com uma ligeira melhora no CPV/tonelada durante o próximo trimestre, uma vez que continua a capturar eficiências de seus investimentos recentes. A Usiminas também atualizou seu guidance de investimentos para 2025E para R$ 1,4-1,6 bilhão (de R$ 1,1 bilhão em 2024), que consideramos sob controle.

Receita: A receita líquida foi de R$ 6,5 bilhões (-4% A/A). Para o aço, os volumes caíram 6% T/T, dados os volumes sazonalmente mais fracos, com preços unitários estáveis T/T (-2% A/A), com o mercado doméstico ganhando participação em relação às exportações. Para Mineração, o volume de vendas de minério de ferro caiu -4% T/T, com preços subindo 4% T/T (em reais), devido à depreciação do real e aos preços de referência mais altos. Olhando para o 1T25, a Usiminas espera maior EBITDA, refletindo: (i) maiores volumes de vendas domésticas e menores exportações na divisão de Aço, implicando em um melhor mix de vendas e preços (juntamente com os ajustes de preços na distribuição e na indústria iniciados no 4T24); (ii) uma ligeira melhoria no CPV por tonelada, ao mesmo tempo em que captura ganhos de eficiência; e (iii) estabilidade nos volumes de vendas das operações de Mineração.

Rentabilidade: A margem EBITDA ajustada foi de 8% (aumento de 2 p.p, T/T). Para o Aço, o custo caixa por tonelada ficou estável T/T, impulsionando a redução dos preços das matérias-primas (-R$ 195/t), parcialmente compensada pela depreciação cambial (+R$ 92/t), e pelo aumento das despesas de demurrage e reversão de créditos tributários. Para Mineração, o custo caixa de produção por tonelada diminuiu 6% T/T (em USD), refletindo menores compras de terceiros e melhor desempenho operacional das plantas.

Destaques financeiros: A dívida líquida atingiu R$ 937 milhões (+46% T/T), principalmente devido à variação cambial da dívida, com 0,6x dívida líquida/EBITDA ajustado, enquanto os investimentos foram de R$ 382 milhões no 4T24 (+89% T/T). Além disso, a alavancagem ficou em 0,58x dívida líquida/EBITDA, acima dos 0,38x no 3T24 e -0,05x no 4T23, impactada principalmente pelo efeito negativo do câmbio na dívida líquida em dólar. Assim, a Usiminas ficou em conformidade com seu covenant restritivo de 3,5x. Por fim, a Usiminas atualizou seu guidance de investimentos para 2025E para R$ 1,4-1,6 bilhão (vs. R$ 1,1 bilhão em 2024).

Veja Mais:

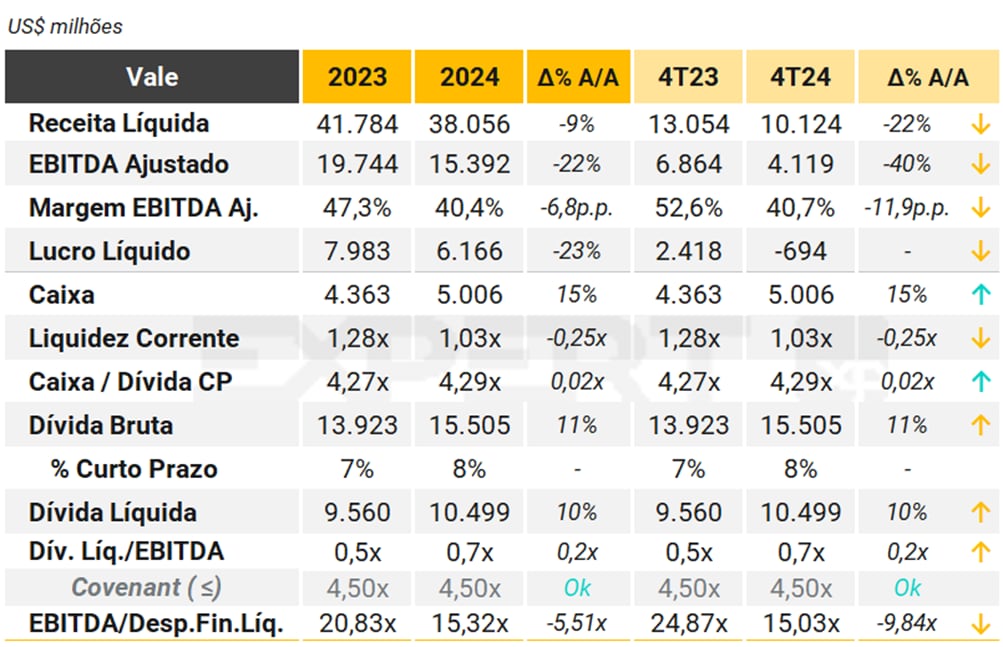

Vale

A Vale reportou resultados neutros no 4T24, com EBITDA proforma ajustado de US$ 4,1 bilhões, -5% vs. XPe e +1% vs. consenso. Com os números operacionais já reportados (clique aqui), vemos o desempenho de custos da Vale como destaque de hoje, com C1/t em US$ 18,8/t (-6% A/A e -9% T/T ) atingindo o limite inferior de seu guidance de produção de US$ 21,5-23,0/t para 2024 (com custos de produção C1 de US$ 17,9/t no 4T24 também sugerindo um desempenho positivo no 1T25E). Além disso, a Vale anunciou dividendos de R$ 2,14/ação (implicando um rendimento de dividendos de ~ 3,8% ou 7,7% anualizado), ao mesmo tempo em que anuncia um novo programa de recompra de até ~ 3% das ações em circulação. Por fim, a empresa ajustou seu guidance de CAPEX para 2025E para ~US$ 5,9 bilhões (de ~US$ 6,5 bilhões), o que acreditamos refletir parcialmente um real depreciado (suposição da empresa de 5,70 vs. 5,50 anteriormente).

Destaques financeiros: (i) Dívida líquida expandida¹ de US$ 16,5 bilhões (estável T/T), com efeito positivo do real depreciado sobre as provisões de Brumadinho e Samarco; e (ii) FCF de US$ 0,6 bilhão, com a posição de caixa da Vale impactada por: (a) pagamentos pontuais relacionados à renegociação da concessão ferroviária (US$ 0,7 bilhão); (b) US$ 0,8 bilhão devido aos pagamentos de Brumadinho e Samarco; e (c) gestão de passivos de caixa de US$ 1,5 bilhão (novos empréstimos e pagamento de dívidas). A companhia também anunciou dividendos de R$2,14/ação (dividend yield de 3,8% ou 7,7% no ano) a serem pagos em 14 de março (enquanto os detentores de ADRs serão pagos em 21 de março), com o anúncio de um novo programa de recompra de ~3% das ações em circulação da Vale em um período de 18 meses. Por fim, a Vale ajustou sua guidance de investimentos para 2025E para US$ 5,9 bilhões (de US$ 6,5 bilhões), refletindo em parte a depreciação do real, em nossa opinião.

Alavancagem financeira: A alavancagem financeira da Vale, medida pelo indicador dívida líquida / EBITDA, ficou em 0,7x (vs. 0,5x no 4T23). A companhia ficou em conformidade com o covenant que limita o indicador em 4,5x.

Soluções de minério de ferro: EBITDA ajustado foi de US$ 4,1 bilhões (-39% A/A, +7% T/T), refletindo: (i) custos caixa C1 mais baixos de US$ 18,8/t (-10% A/A), dado (a) o consumo de estoques do trimestre anterior a custos mais baixos, (b) o impacto positivo da depreciação do real e (c) as iniciativas de eficiência, atingindo US$ 21,8/t em 2024 (no limite inferior de seu guidance de US$ 21,5-23,0/t para 2024).

Transição energética: O EBITDA foi de US$ 541 milhões (+2% A/A, +118% T/T), devido: (i) à melhoria dos resultados na divisão de Cobre, refletindo preços realizados e receitas de subprodutos mais altos; enquanto (ii) as operações de níquel lutam com preços realizados mais baixos e o efeito negativo dos preços provisórios, parcialmente compensados por uma redução nos custos de alimentação externa.

(1) Dívida líquida expandida considera a dívida líquida acrescida de provisões de Brumadinho e provisões de Samarco & Fundação Renova.

Veja Mais:

Óleo & Gás e Petroquímicos

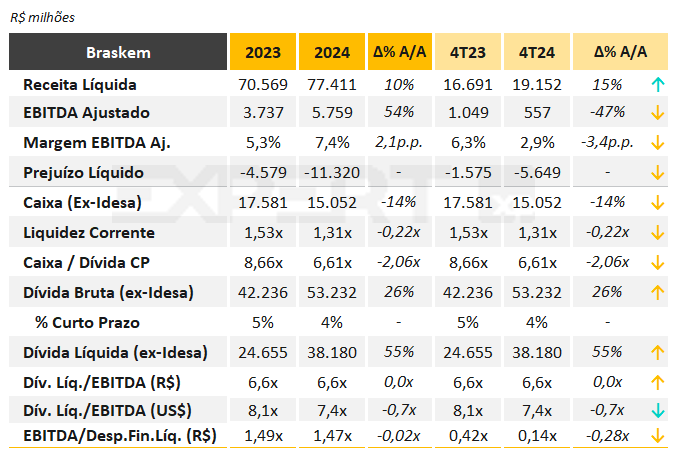

Braskem

Ciclo baixo fica ainda mais baixo. Os resultados do 4T24 da Braskem foram impactados por spreads mais baixos no mercado petroquímico. Isso foi particularmente evidente nas resinas no Brasil (cerca de -12% em relação ao trimestre anterior), químicos principais (-24% T/T) e polietileno no México (-21% T/T). Além disso, os volumes de vendas são sazonalmente mais baixos no quarto trimestre, o que leva a margens ainda menores.

Grande queda no EBITDA. O EBITDA recorrente reportado pela Braskem de R$557 milhões caiu 76% em relação ao trimestre anterior (-52% A/A). Os resultados foram ainda impactados pela atualização das provisões ambientais, maiores despesas de ociosidade e perda de inventário em matérias-primas. O prejuízo líquido de R$ 5,8 bilhões também foi substancial.

Crescimento da alavancagem. A dívida líquida da Braskem aumentou em US$ 338 milhões em relação ao trimestre anterior (cerca de 20% do market cap), totalizando cerca de US$ 6,3 bilhões (R$ 38 bilhões, sem Braskem Idesa). A alavancagem (dívida líquida/EBITDA UDM), em dólares, aumentou para cerca de 7,4x no 4T24 (em comparação com cerca de 6,1x no trimestre anterior), devido a uma combinação de EBITDA dos últimos doze meses mais baixo e maior dívida. Por outro lado, apresentou queda em relação às 8,1x ao final de 2023.

Nota: Dívida, Caixa e Equivalentes e alavancagem não consideram a Braskem Idesa.

Veja Mais:

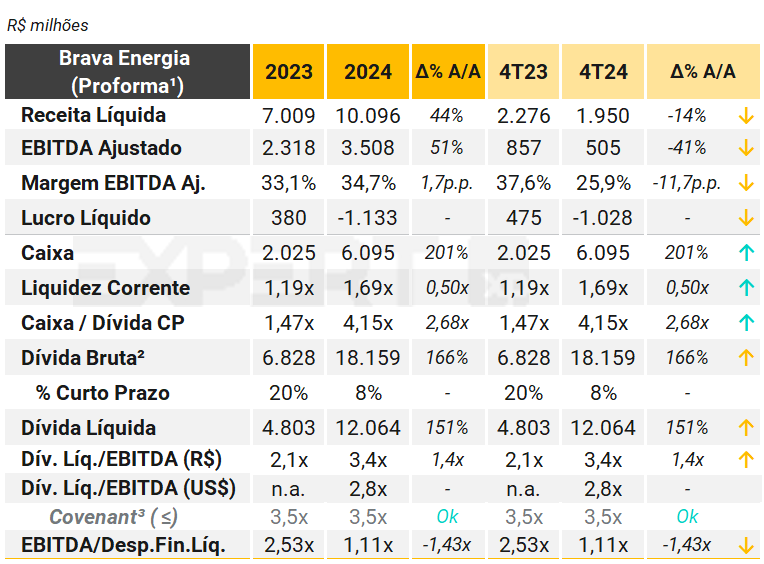

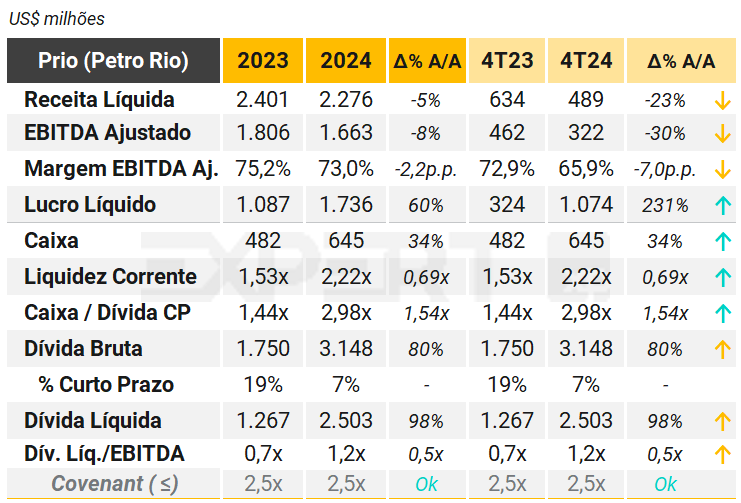

Brava Energia (3R + Enauta)