Para facilitar a navegação pelo conteúdo, utilize o índice à esquerda da página.

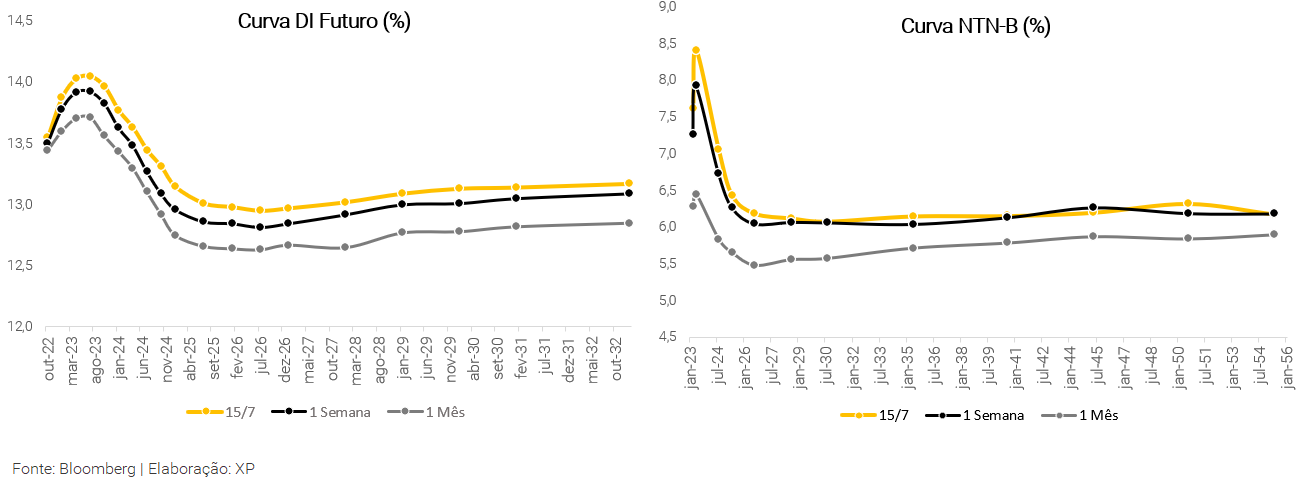

Resumo: Os juros futuros fecharam mais uma semana com alta firme, com as taxas sendo pressionadas em toda extensão da curva e ponto máximo no vencimento de julho de 2023, encerrando a sexta-feira em 14,05%. O movimento é explicado em parte pela divulgação da inflação ao consumidor nos Estados Unidos acima do esperado e, no Brasil, um desconforto em relação às políticas públicas de expansão fiscal em ano eleitoral.

A curva de juro real, a qual reflete as taxas dos títulos do Tesouro indexados à inflação, apresentou elevação maior nos vencimentos curtos e movimentos mistos de ajustes técnicos na ponta longa. A NTN-B de vencimento em maio de 2023 fechou em 8,41%. Todos os vencimentos a partir de 2025 encerraram em torno de 6,0% e 6,4%, refletindo o estresse no mercado de renda fixa com o risco fiscal.

O que esperar na próxima semana? No cenário internacional, o destaque será a política monetária na Europa, com a divulgação da inflação ao consumidor de junho e a decisão de juros do Banco Central Europeu, que já sinalizou que deve começar a aumentar a taxa de juros. Durante a semana também serão divulgados os índices de gerentes de compras (PMIs) de países desenvolvidos. No Brasil, os destaques serão a arrecadação federal de junho, o monitor do PIB da FGV e a segunda prévia do IGP-M de julho.

Cenário macroeconômico

No cenário internacional, a inflação ao consumidor nos EUA acelera, divulgado o índice de preços ao consumidor dos Estados Unidos (CPI, na sigla em inglês) que subiu 1,3% entre maio e junho, acima da expectativa do mercado que apontava para alta de 1,1%. Com isso, a inflação americana atingiu 9,1% no acumulado dos últimos 12 meses, nova máxima em 40 anos.

Na China, o PIB caiu 2,6% no segundo trimestre em relação ao trimestre anterior (consenso: -1,5%), depois de crescer 1,4% no primeiro trimestre de 2022. A economia de Xangai caiu 13,7% no trimestre após bloqueios em toda a cidade em abril e maio, a maior contração entre todas as regiões de nível provincial. A perspectiva de desaceleração do crescimento global deve pesar sobre a recuperação da China e a meta de crescimento do governo para 2022 de cerca de 5,5%, que dificilmente será alcançada.

Os preços do petróleo caíram abaixo dos US$ 100 o barril pela primeira vez desde o início de abril, depois que os dados de crescimento chinês serem divulgados. O presidente dos EUA, Joe Biden, viajou para a Arábia Saudita para se encontrar com seus aliados do Golfo afim de tentar aumentar a produção de petróleo para reduzir preços pelo mundo, o que é uma tarefa difícil de alcançar, pois a capacidade ociosa na maioria dos membros da Organização dos Países Exportadores de Petróleo está muito baixa.

Aumenta risco de crise energética na Europa, com o início da manutenção do maior gasoduto que transporta gás russo para a Alemanha. Crescem os temores de que a Gazprom, a estatal russa de energia que administra o oleoduto, aproveite esta oportunidade para estender a paralisação, especialmente porque a União Europeia está se preparando para impor um embargo gradual ao petróleo russo e proibir o transporte marítimo seguro para qualquer petroleiro que transporta petróleo russo.

Enquanto isso, no Brasil, o setor de serviços segue forte e varejo desaponta em maio. Nesta semana foram divulgados dados de atividade econômica de maio, incluindo serviços, vendas no varejo e a proxy do PIB divulgada pelo Banco Central (IBC-Br). Os dados continuaram indicando crescimento do consumo das famílias no curto prazo, devido ao aumento da massa de renda ampliada disponível das famílias.

A PEC dos Benefícios Sociais foi aprovada na Câmara dos Deputados e promulgada esta semana. A Emenda Constitucional permite ao governo aumentar os gastos sociais este ano além do teto constitucional. Os riscos fiscais vem pressionando o prêmio de risco dos ativos brasileiros (especialmente a taxa de câmbio, que chegou a atingir 5,47 reais por dólar) desde que esta PEC foi proposta pelo governo. A Emenda à Constituição reconhece estado de emergência até o final de 2022 e permite ampliar o pagamento de vários benefícios sociais. O pacote tem orçamento total de R$ 41,25 bilhões.

Todas as medidas serão válidas até o final deste ano, e será dispensada a observância do teto de gastos, da regra de ouro e da necessidade de compensação fiscal. O mercado conjectura, contudo, que os benefícios acabem sendo prorrogados no ano que vem, o que poderia significar o fim do teto de gastos.

Por fim, a Lei de Diretrizes Orçamentárias de 2023 foi aprovada pelo Congresso para o ano de 2023, que estabelece parâmetros para a lei orçamentária anual. Algumas alterações foram feitas na proposta original apresentada pelo Executivo, incluindo a possibilidade de alteração da estimativa de inflação que corrige o teto de gastos pelo Congresso e a recriação de emendas parlamentares pelo relator e comissão.

Leia mais sobre o resumo de economia da semana

Juros e inflação

Os juros futuros fecharam mais uma semana com alta firme, com as taxas sendo pressionadas em toda extensão da curva e ponto máximo no vencimento de julho de 2023, encerrando a sexta-feira em 14,05%. O movimento é explicado em parte pela divulgação da inflação ao consumidor nos Estados Unidos acima do esperado e, no Brasil, um desconforto em relação às políticas públicas de expansão fiscal em ano eleitoral.

A curva de juro real, a qual reflete as taxas dos títulos do Tesouro indexados à inflação, apresentou elevação maior nos vencimentos curtos e movimentos mistos de ajustes técnicos na ponta longa. A NTN-B de vencimento em maio de 2023 fechou em 8,41%. Todos os vencimentos a partir de 2025 encerraram em torno de 6,0% e 6,4%, refletindo o estresse no mercado de renda fixa com o risco fiscal.

De acordo com os preços de mercado, é esperada taxa Selic de 14,36% ao final de 2022, contra a expectativa da XP de 13,75%, 12,90% em 2023 (vs. 9,25% da XP), sendo a variação da expectativa para a taxa no final de 2023 de mais de 20 pontos-base em relação à semana anterior. Para inflação, o mercado aponta estimativa de cerca de 7,14% em 2022 (vs. 7,0% da XP), e 6,79% em 2023 (vs. 5,0% da XP). Para 2024 e 2025, o mercado espera 6,91% e 7,369%.

A curva de juros pode ser compreendida como as expectativas dos rendimentos médios de títulos públicos prefixados sem cupom (ou seja, sem pagamentos semestrais), a partir dos contratos futuros de juros (ou DI). Entenda mais aqui.

Títulos públicos

Mercado primário (leilões)

Para mais informações sobre o funcionamento de leilões de títulos públicos, clique aqui.

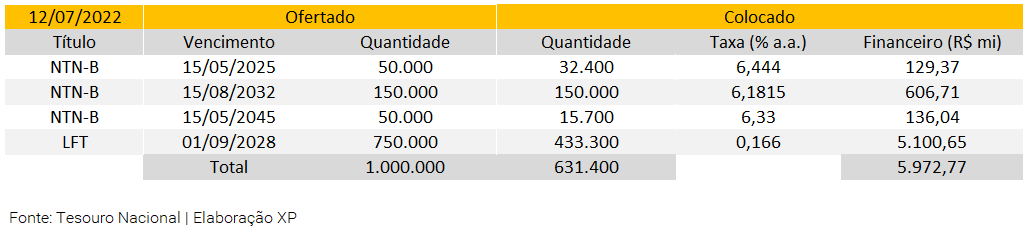

Leilão do dia 12/07 – NTN-B e LFT

Na terça-feira, o Tesouro Nacional (TN) ofertou apenas 250 mil Notas do Tesouro Nacional – Série B (NTN-B) e 750 mil Letras Financeiras do Tesouro (LFT), após muitas semanas com o padrão de apenas 500 mil.

O TN vendeu 198 mil de NTN-Bs, nos três vencimentos com taxas acima de 6% a.a., e o volume financeiro foi de R$ 872 milhões. O TN vendeu apenas 433 mil papéis de LFTs ofertadas, apenas do vencimento de 2028, e o volume financeiro foi de R$ 5,1 bilhões.

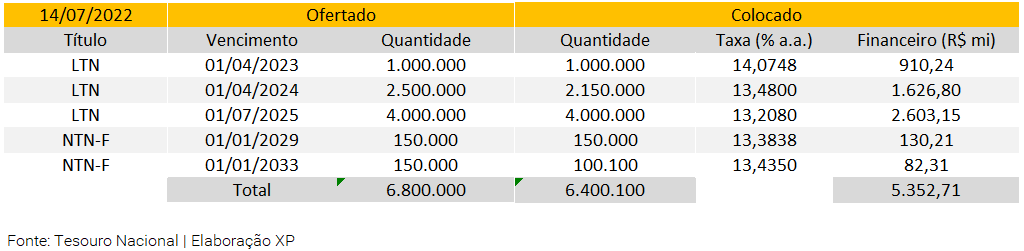

Leilão do dia 14/07 – LTN e NTN-F

No leilão de quinta-feira, houve oferta de 7,5 milhões de Letras do Tesouro Nacional (LTN) e mais uma vez repetiu as 300 mil Notas do Tesouro Nacional – Série F (NTN-F) das semanas passadas.

O TN vendeu quase toda a oferta de LTNs, vendendo 7,15 milhões e atingindo um volume financeiro somou R$ 5,14 bilhões, divididos em três vencimentos. Adicionalmente, vendeu 250 mil em dois vencimentos de NTN-Fs, e somou R$ 212 milhões. As taxas de saída para LTNs e NTN-Fs batem os recordes do primário, passando de 13,2% em todos os vértices.

Mercado Secundário

O IMA-B representa a evolução, a preços de mercado, da carteira de títulos públicos indexados ao IPCA (NTN-B).

O IRF-M representa a evolução, a preços de mercado, da carteira de títulos públicos prefixados (LTN e NTN-F).

Ambos são calculados pela Anbima e podem sofrer variações devido à dinâmica de oferta e demanda de títulos no mercado, reflexo das movimentações no cenário econômico.

Tesouro Direto

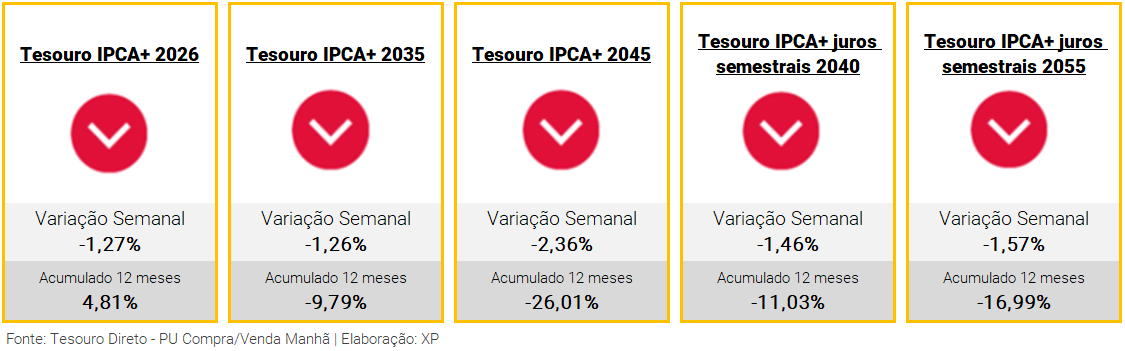

O preço dos títulos sobe quando a expectativa de juro futuro cai (e vice-versa) devido à relação inversa entre os dois. Esse mecanismo que mostra o efeito dos juros sobre preços é a marcação a mercado. Entenda mais aqui.

Nessa semana, seguindo tendência parecida com a semana anterior, os títulos do Tesouro Direto prefixados e atrelados à inflação sofreram desvalorização forte nos preços, com praticamente todos os vértices acima de três anos desvalorizando mais de 1% na semana.

Destaque para o Tesouro IPCA+ 2045 sem juros semestrais, que por não pagar fluxo de renda periódico possui maior sensibilidade no preço quando há variação nas taxas negociadas, apresentou desvalorização de 2,36% na semana e já acumula queda de 26% em 12 meses (mesmo com a inflação do período sendo maior que 11%).

Os títulos do Tesouro Selic de 2025 e 2027 tiveram valorização próximas do carrego da taxa Selic de uma semana, mas com o vencimento de 2027 levemente abaixo por conta da pequena variação na parcela prefixada que acompanha a remuneração pós-fixada do título. São os mais recomendados para reserva de liquidez, sendo mais indicado o vencimento mais curto (2025) para o objetivo de reserva de emergência, pois é o menos propenso a variações.

Acompanhe as taxas do títulos do Tesouro Direto disponíveis para compra e para resgate

Crédito Privado

Fluxo

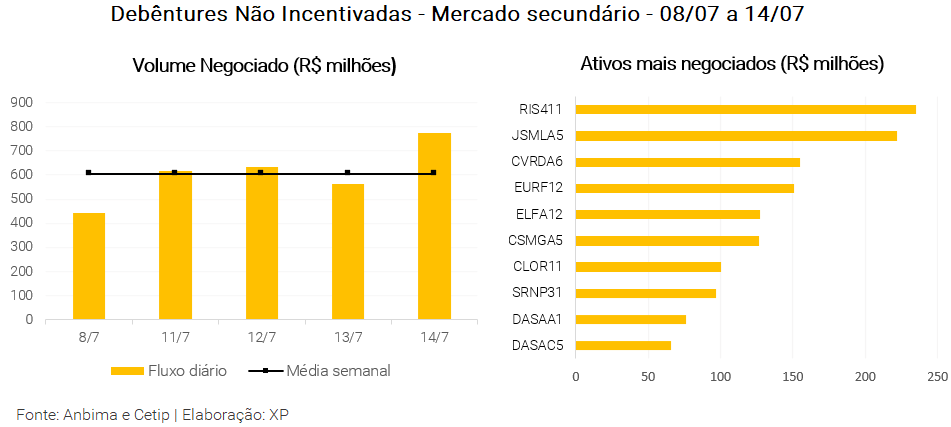

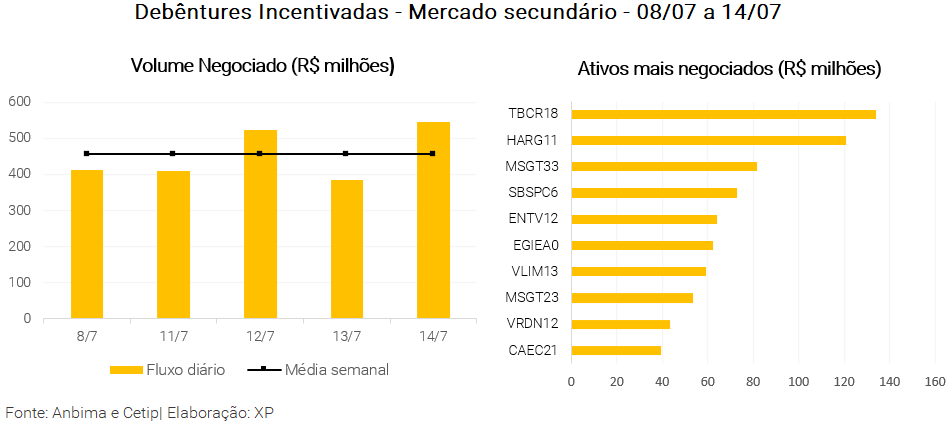

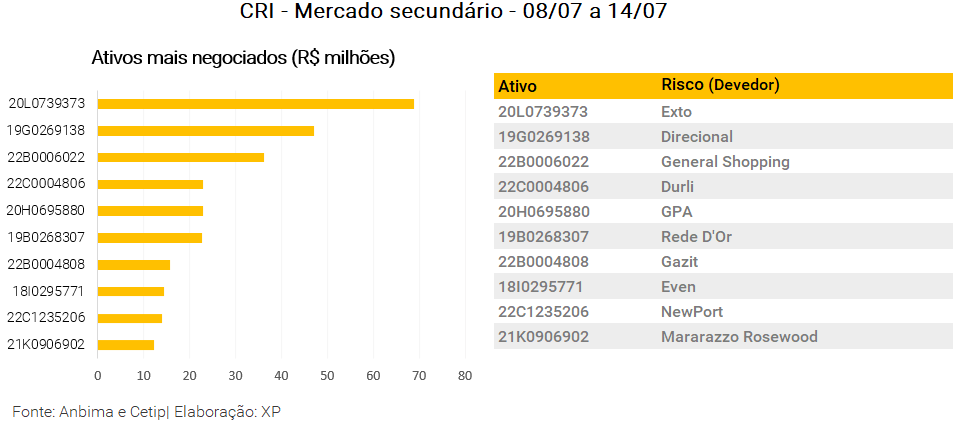

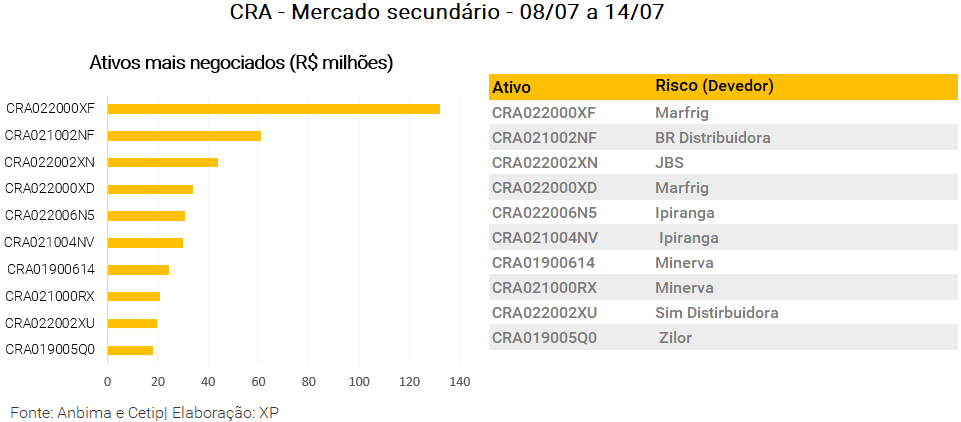

Na última semana, o fluxo médio diário de negociações em debêntures não incentivadas foi de R$ 605 milhões (ante R$ 772 milhões na semana anterior), R$ 455 milhões em debêntures incentivadas (vs. R$ 329 milhões), R$ 102 milhões em CRIs (vs. 108 milhões) e R$ 184 milhões em CRAs (vs. R$ 192 milhões).

Os papeis mais negociados por classe de ativos foram mais uma vez as debêntures da SPE Saneamento Rio (RIS411), a debênture incentivada da Transbrasiliana Conc. Rodovias (TBCR18), CRI Exto e CRA Marfrig (pela segunda semana seguida).

Como não são disponibilizados a tempo da publicação do relatório, os dados desta sexta-feira não são considerados e podem alterar o apresentado. Assim, para trazer uma aproximação do resultado em cinco dias, os dados abrangem desde a sexta-feira da semana anterior até a quinta-feira da semana corrente.

Nesta seção, analisamos os dados da Anbima de negociações definitivas de crédito privado, realizando um filtro cujo spread (diferença) entre os preços máximo e mínimo negociados representam mais do que 0,01% do volume negociado no dia, com o intuito de descartar o que acreditamos serem as operações diretas dentro de instituições.

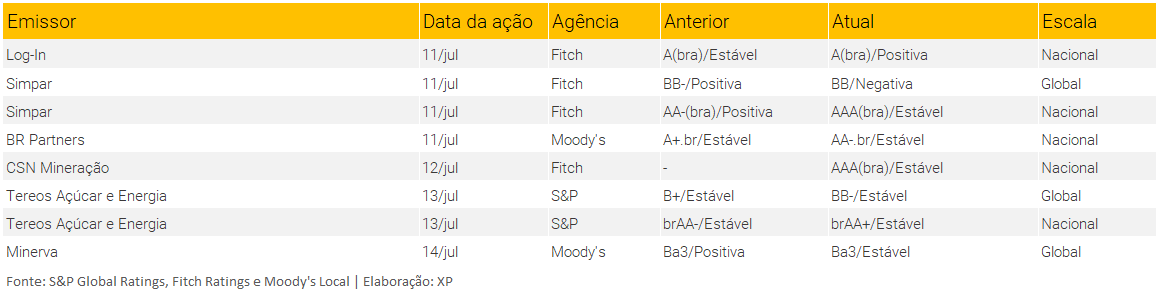

Ações de rating

Ratings são notas atribuídas por agências classificadoras de risco de crédito que podem impactar diretamente seus investimentos em Renda Fixa. Entenda mais aqui.

O que esperar – Semana de 18/07 a 22/07

Agenda econômica

No cenário internacional, o destaque será a política monetária na Europa, com a divulgação da inflação ao consumidor de junho e a decisão de juros do Banco Central Europeu, que já sinalizou que deve começar a aumentar a taxa de juros. Durante a semana também serão divulgados os índices de gerentes de compras (PMIs) de países desenvolvidos.

No Brasil, os destaques serão a arrecadação federal de junho, o monitor do PIB da FGV e a segunda prévia do IGP-M de julho.

Leilões do Tesouro Nacional

Vencimentos de debêntures da próxima semana

Na semana seguinte não há vencimento de debêntures comuns ou incentivadas programados.

Relatórios recentes em destaque

Renda Fixa

Outras editorias

Gostou? Tem alguma sugestão? Não deixe de avaliar e deixar seus comentários!

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)