Para facilitar a navegação pelo conteúdo, utilize o índice à esquerda da página.

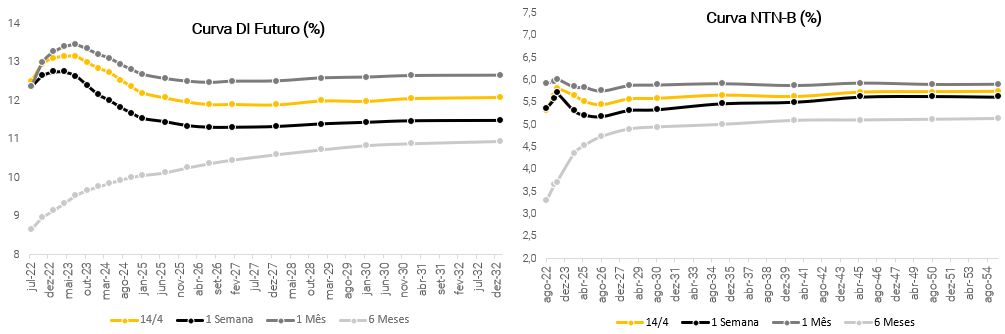

Resumo: Os juros futuros apresentaram alta em toda extensão da curva, movimento influenciado principalmente pela elevação nos rendimentos das treasuries (títulos de dívida norte-americanos) e sinais de política monetária mais restritiva no exterior. A pressão nos preços das commodities e conflito na Ucrânia sem desfecho ainda preocupam.

A curva de juro real, na qual expressa as taxas dos títulos do Tesouro indexados à inflação (NTN-B), também apresentou comportamento de alta, mais acentuado na parte curta e média, reforçando o aspecto linear na curva a partis dos vencimentos de 2023.

Para a semana que vem, as principais divulgações serão a inflação ao produtor e ao consumidor na Zona do Euro de março, que deve capturar mais efeitos da guerra. Também são esperados dados de atividade econômica de fevereiro da Europa, a prévia de abril do PMI de países desenvolvidos e perspectivas do FED sobre a política monetária. No Brasil, o TCU deverá julgar a desestatização da Eletrobras.

Cenário macroeconômico

No cenário internacional, a guerra na Ucrânia continua e temores sobre a oferta de energia russa elevam provocam alta em commodities energéticas. A guerra tem impacto direto nos preços das commodities, principalmente de energia (petróleo, gás natural) e agrícolas – a região do conflito é uma importante produtora de grãos e fertilizantes. O conflito continua e o tom das potências ocidentais vem escalando. Suécia e Finlândia sinalizaram seguir no caminho da adesão à OTAN, o que incomoda os líderes russos.

Nos EUA, a inflação ao consumidor (CPI) atingiu 8,5% no acumulado em 12 meses até o mês de março. No mês, a inflação teve alta de 1,2%, puxado pelos aumentos de alimentos e combustíveis. O número reflete tanto os desequilíbrios de oferta e demanda gerados pela pandemia, como a forte alta recente dos custos de produção por consequência da guerra na Ucrânia. Neste ambiente, projetamos que o banco central americano eleve sua taxa básica de juros em 0,50p.p. em maio, e continue subindo até pelo menos meados do ano que vem.

Na Europa, o conforme o esperado, o Banco Central Europeu (BCE) manteve a taxa básica de juros e o mercado ficou de olho nas eleições na França. Na região, a inflação alcançou recorde de 7,5% em doze meses. Na comunicação após a decisão, não foi dada uma sinalização clara de quando devem começar as altas. A região é altamente dependente de commodities energéticas russas, e dados de inflação de março ainda não foram divulgados.

O lockdown na China gera protestos e é ameaça para inflação global. A cidade de Xangai permanece sob lockdown após aumento dos casos de Covid-19 na região, que atingem sucessivamente recordes diários desde o início da pandemia. Os números, ainda que menores do que os registrados em outras partes do mundo, é significativo para a China que adora uma política de Covid zero. E as medidas restritivas representam risco inflacionário para o mundo, pois tende a intensificar os problemas nas cadeias globais de produção.

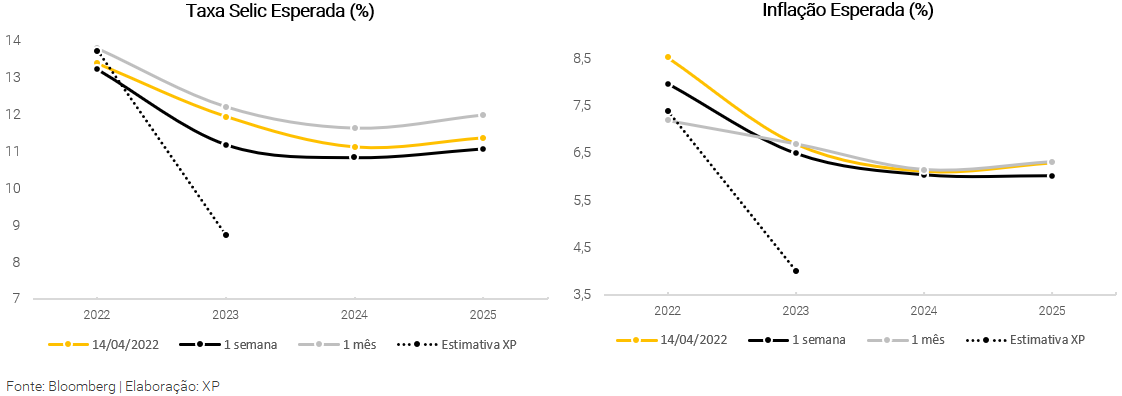

Enquanto isso, no Brasil, após surpresas na inflação de março, divulgada na semana passada, o presidente do Banco Central, Roberto Campos Neto declarou que o Copom estaria ‘reavaliando o cenário de riscos’ e deixou a porta aberta para ir além de seu cenário de alta de juros até 12,75% parando em maio. Com isto, revisamos as projeções para o final de 2022: Selic a 13,75%, IPCA a 7,4%. Revisamos também o nosso cenário de atividade econômica, agora com projeção de crescimento para 2022 de 0,8% e 0,5% para 2023.

Nos dados de atividade econômica, o setor de serviços decepciona e varejo surpreende positivamente em fevereiro. As receitas reais do setor de serviços contraíram 0,2% em fevereiro, resultado muito abaixo das expectativas de 0,9% da XP e 0,7% do consenso de mercado. Apesar do início de ano mais fraco, o nível de atividade segue elevado frente ao ano passado por conta da reabertura da economia. Já as vendas do comércio varejista ampliado saltaram 2,0% entre janeiro e fevereiro, acima do esperado. Em nossa avaliação, os dados refletiram a melhoria no quadro de Covid-19, a retomada do emprego e as maiores transferências de renda do governo (Auxílio Brasil).

Do lado fiscal, foi anunciado reajuste de 5% para todos os servidores do poder executivo. A grande dificuldade em termos fiscais será encontrar um espaço no teto de gastos neste ano, em especial pelas restrições legais e políticas. O governo havia reservado apenas R$ 1,7 bilhões para reajustes salariais, então será necessário encontrar um espaço adicional de pouco menos de 5 bilhões no orçamento. Além disso, restrições de legislação também são um entrave, uma vez que em ano eleitoral há mais rigidez para promover reajustes.

Leia tudo o que aconteceu nesta semana em economia.

Juros e inflação

Os juros futuros apresentaram alta em toda extensão da curva, movimento influenciado principalmente pela elevação nos rendimentos das treasuries (títulos de dívida americanos) e sinais de política monetária mais restritiva no exterior. A pressão nos preços das commodities e conflito na Ucrânia sem desfecho ainda preocupam.

A curva de juro real, na qual expressa as taxas dos títulos do Tesouro indexados à inflação (NTN-B), também apresentou comportamento de alta, mais acentuado na parte curta e média, reforçando o aspecto linear na curva a partis dos vencimentos de 2023.

De acordo com os preços de mercado, é esperado uma taxa Selic de 13,41% ao final de 2022, contra a expectativa da XP de 13,75%, 11,96% em 2023 (vs. 8,75% da XP), 11,13% em 2024 e 11,38% em 2025. Para inflação, o mercado aponta estimativa de cerca de 8,54% em 2022 (vs. 7,4% da XP), e 6,7% em 2023 (vs. 4,0%). Para 2024 e 2025, o mercado espera 6,12% e 6,3%.

A curva de juros pode ser compreendida como as expectativas dos rendimentos médios de títulos públicos prefixados sem cupom (ou seja, sem pagamentos semestrais), a partir dos contratos futuros de juros (ou DI). Entenda mais aqui.

Títulos públicos

Mercado primário (leilões)

Para mais informações sobre o funcionamento de leilões de títulos públicos, clique aqui.

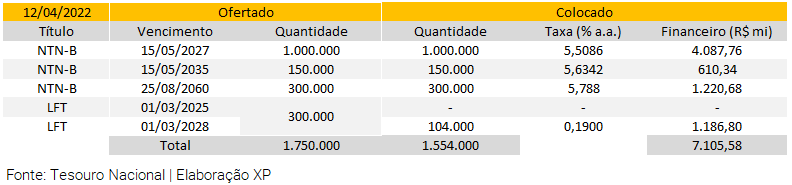

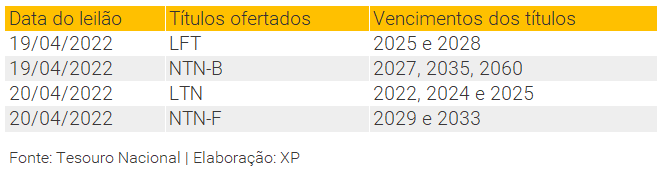

Leilão do dia 12/04 – NTN-B e LFT

Na terça-feira, o Tesouro Nacional (TN) ofertou 1,45 milhão de papéis de Notas do Tesouro Nacional – Série B (NTN-B) e 300 mil de Letras Financeiras do Tesouro (LFT).

O TN vendeu integralmente a oferta de NTN-Bs, em três vencimentos, e o volume financeiro foi de aproximadamente R$ 5,9 bilhões. Também vendeu 104 mil papéis de LFT, apenas do vencimento de 2028, e o volume financeiro foi de 1,186 bilhão.

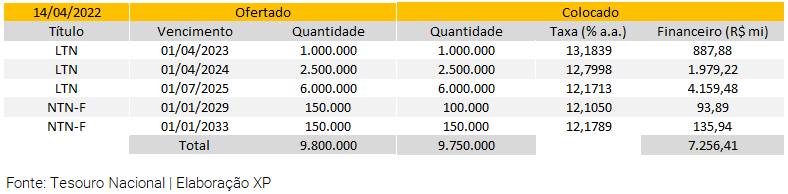

Leilão do dia 14/04 – LTN e NTN-F

No leilão de quinta-feira, Tesouro Nacional divulgou a realização dos leilões de vendas de 9,5 milhões de Letras do Tesouro Nacional (LTN) e apenas 300 mil Notas do Tesouro Nacional – Série F (NTN-F).

O TN vendeu integralmente a oferta de LTNs e o volume financeiro somou R$ 7,02 bilhões, divididos em três vencimentos. Adicionalmente, também vendeu 250 mil NTN-Fs, em dois vencimentos, com o volume financeiro somando R$ 229,8 milhões.

Mercado Secundário

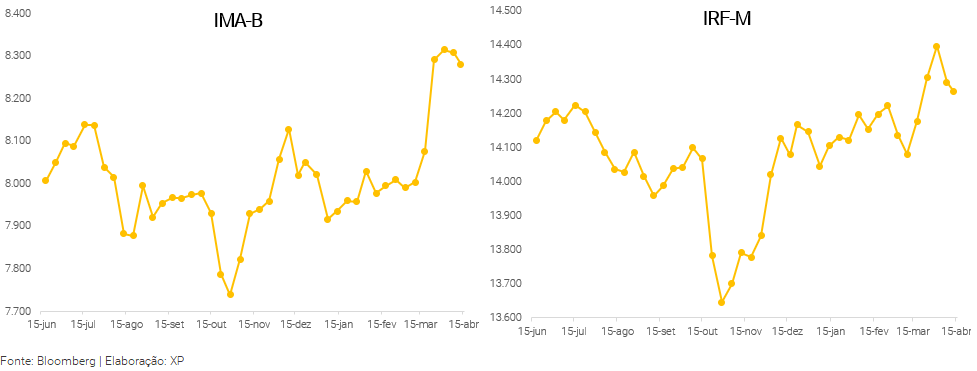

O IMA-B representa a evolução, a preços de mercado, da carteira de títulos públicos indexados ao IPCA (NTN-B). O IRF-M representa a evolução, a preços de mercado, da carteira de títulos públicos prefixados (LTN e NTN-F). Ambos são calculados pela Anbima.

Nesta semana, no mercado das séries pós-fixada, fluxo de compra mais concentrado nos vencimentos curtos de 2023 e venda no “miolo” da curva. Comportamento parecido nos prefixados, com compra de investidores locais nas LTN e NTN-F de um a dois anos de vencimento.

Na série indexada ao IPCA, as NTN-Bs , movimento de realização no título mais curto (NTN-B 2022) e cenário mais equilibrado ao longo da curva, com destaque para vendas no vencimento longo de 2050.

Tesouro Direto

O preço dos títulos sobe quando a expectativa de juro futuro cai (e vice-versa) devido à relação inversa entre os dois. Esse mecanismo que mostra o efeito dos juros sobre preços é a marcação a mercado. Entenda mais aqui.

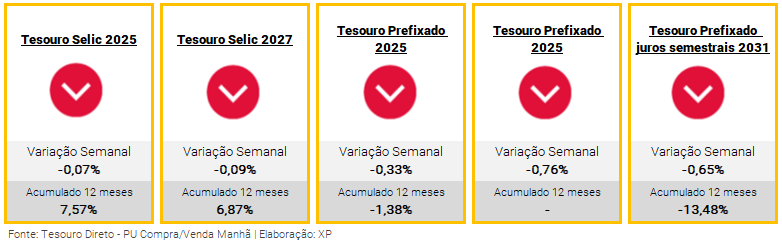

Nessa semana, todas as séries sofreram com desvalorização nos preços. A série pós-fixada (Tesouro Selic), mesmo sendo mais estável e usada como uma aplicação de reserva de liquidez, apresentou leve desvalorização por conta da elevação na parcela prefixada na remuneração dos títulos.

Já as séries prefixadas e indexadas à inflação (IPCA+) sofreram o efeito da pressão altista nas taxas de juros futuros esperados pelo mercado. Assim como já é visto em algumas semanas do ano, as elevações nas taxas negociadas desvalorizaram os títulos. O tesouro prefixado e tesouro IPCA+ de vencimentos acima de 10 anos já acumulam mais de 5% de desvalorização nos preços.

Acompanhe as taxas do títulos do Tesouro Direto disponíveis para compra e para resgate aqui!

Crédito Privado

Fluxo

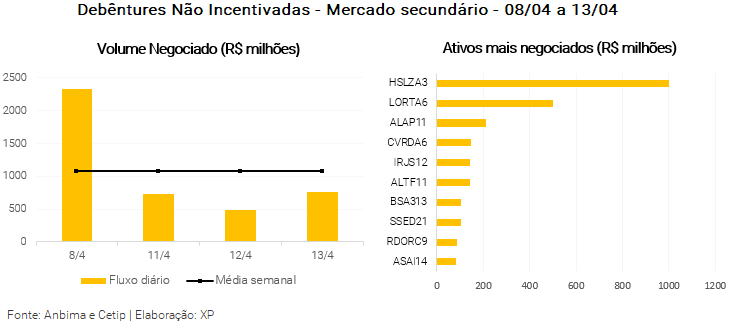

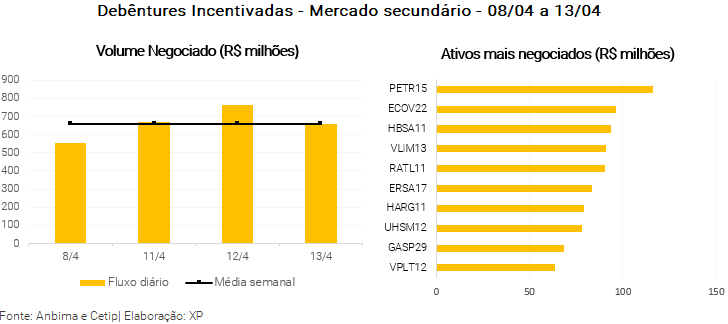

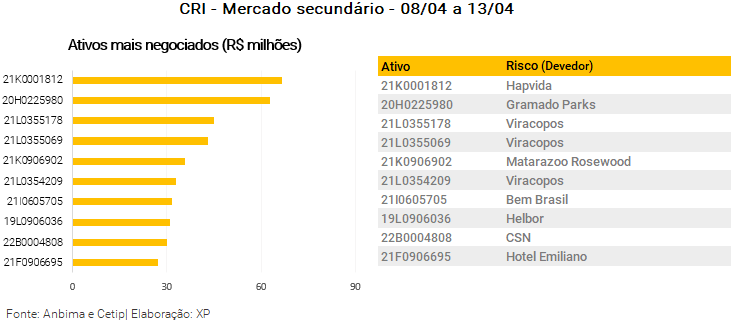

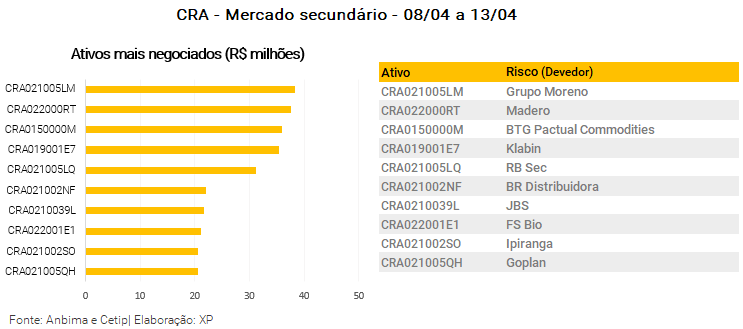

Na última semana, o fluxo médio diário de negociações em debêntures não incentivadas foi de R$ 1,07 bilhão (ante R$ 1,29 bilhão na semana anterior), R$ 660 milhões em debêntures incentivadas (vs. R$ 608 milhões), R$ 203 milhões em CRIs (vs. R$ 237 milhões) e R$ 203 milhões em CRAs (vs. R$ 229 milhões).

Os papeis mais negociados por classe de ativos foram as debêntures da Rede D’Or (HSLZA3), a debênture incentivada da Petrobras (PETR15), CRI da Hapvida e CRA Moreno.

Como não são disponibilizados a tempo da publicação do relatório, os dados desta quinta-feira não são considerados e podem alterar o apresentado, e sexta-feira (15/04) é feriado nacional, sem negociações no mercado de renda fixa.. Para trazer uma aproximação do resultado em quatro dias, os dados abrangem desde a sexta-feira da semana anterior até a quarta-feira da semana corrente.

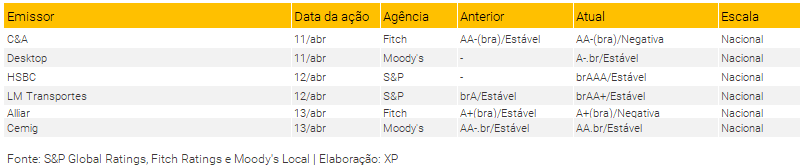

Ações de rating

Ratings são notas atribuídas por agências classificadoras de risco de crédito que podem impactar diretamente seus investimentos em Renda Fixa. Entenda mais aqui.

Spreads de Crédito

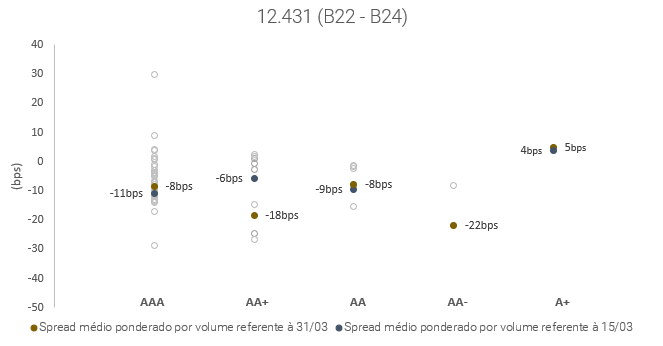

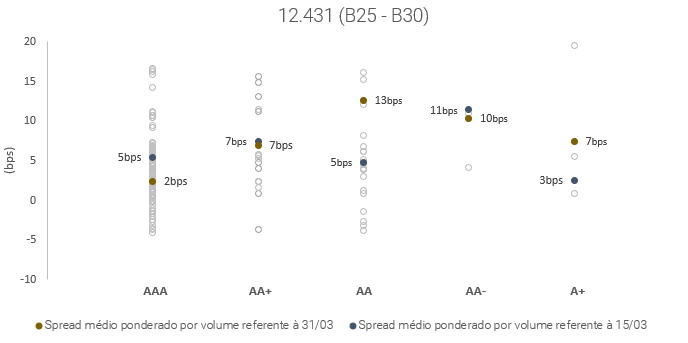

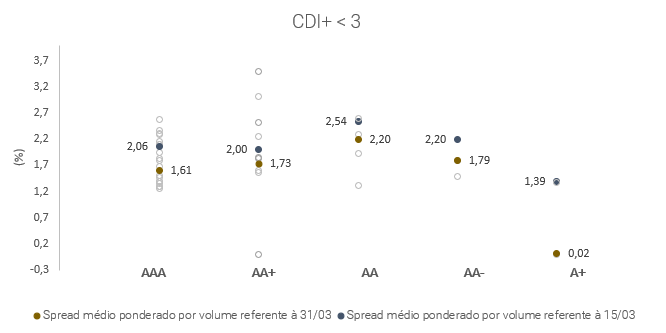

No gráfico abaixo, apresentamos a movimentação dos spreads de crédito consolidados de debêntures com volume relevante de negociação no mercado, de forma a buscar refletir os níveis médios de spreads do mercado de crédito privado. As informações são apresentadas com base em dados da quinzena anterior, de 15/03 a 31/03, devido à data de disponibilização pela Cetip para a realização de nossa análise.

Vale notar que, dada a dinâmica do mercado secundário no Brasil, os movimentos de abertura ou fechamento de spreads não necessariamente refletem maior ou menor risco dos emissores, podendo apenas ser resultado de questões técnicas (como demanda reduzida ou elevada por papeis, por exemplo).

É possível observar que os spreads médios das debêntures incentivadas de prazo inferior a 3 anos apresentaram movimentos mistos, com abertura pequena em maior parte dos ratings estudados, mas um fechamento intenso no rating AA+. Já as debêntures de prazo superior a 4 anos tiveram um contraste nos ratings AAA e AA, no qual o primeiro fechou e o segundo abriu no período analisado. Ressaltamos que estes papeis são atrelados ao IPCA.

Por fim, as debêntures tradicionais em CDI+ com prazo inferior a três anos não tiveram direção única de fechamento de spreads, podendo indicar uma decorrência das constantes revisões altistas do mercado para o nível futuro de juros.

Utilizamos este prazo para esses papeis por concentrar o maior volume de negociação, sendo, portanto, mais representativo do movimento geral no mercado.

O que esperar – Semana de 18/04 a 22/04

Agenda econômica

Para semana que vem, as principais divulgações serão a inflação ao produtor e ao consumidor na Zona do Euro de março, que deve capturar mais efeitos da guerra. Também são esperados dados de atividade econômica de fevereiro da Europa, a prévia de abril do PMI de países desenvolvidos e a publicação do Livro Bege pelo Fed, que trata de perspectivas de política monetária nos EUA.

No Brasil, permanece a incerteza quanto à divulgação da pesquisa Focus, dos dados fiscais e de atividade pelo Banco Central, já que a greve dos servidores continua. Na próxima semana, o TCU deverá julgar a desestatização da Eletrobras.

Leilões do Tesouro Nacional

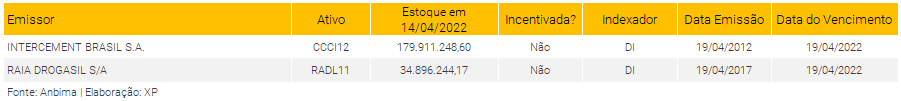

Vencimentos de debêntures da próxima semana

Relatórios recentes em destaque

Renda Fixa

Emissores

Outros

Outras editorias

Gostou? Tem alguma sugestão? Não deixe de avaliar e deixar seus comentários!

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)