Você sabe o que é IRPF e quando precisa fazer a declaração? O IRPF é um tributo que incide sobre renda e proventos de qualquer natureza, previsto na Constituição Federal de 1988 e no Código Tributário Nacional (Lei nº 5.172 de 1966), e regulamentado pelo Regulamento do Imposto de Renda.

Quem teve rendimentos tributáveis anuais de R$ 33.888,00 ou mais em 2024, por exemplo, precisa entregar a declaração do IR 2025. Isso inclui o dinheiro que você recebe como salário, aluguéis ou outras fontes de renda tributáveis. Mas há outros critérios de obrigatoriedade (veja mais abaixo).

Fazer a declaração do IRPF é fundamental para crescer seu patrimônio de forma legal e segura. Lembre-se: deixar de declarar impostos, mesmo sem intenção, pode resultar em multas significativas e problemas com a Justiça.

Quando você paga mais IRPF do que deveria, a Receita Federal faz a devolução desse valor extra — isso é o que chamamos de restituição do Imposto de Renda. Por outro lado, se você declarar menos do que o correto,corre o risco de cair na malha fina.

Neste guia, vamos abordar em detalhes o IRPF. Continue a leitura para entender melhor sobre declaração, restituição e como declarar investimentos de forma segura. Vamos lá? Boa leitura.

O que é IRPF e como funciona?

O Imposto de Renda Pessoa Física (IRPF) é um tributo federal que incide sobre os ganhos dos cidadãos, residentes no Brasil ou que recebam rendimentos de fontes brasileiras. Com a declaração do IR, o governo consegue acompanhar como seu patrimônio evolui ao longo do tempo.

Para isso, você precisa informar à Receita Federal todos os seus ganhos durante o ano-calendário.

Por que o governo acompanha seu patrimônio?

Esse monitoramento através do IRPF tem objetivos importantes para toda a sociedade:

- Combate à sonegação fiscal

A Receita Federal verifica se seus ganhos declarados são compatíveis com seu patrimônio, identificando possíveis irregularidades fiscais. - Análise econômica

Os dados do IRPF ajudam a mapear como a riqueza está distribuída no país, permitindo entender melhor a realidade econômica brasileira. - Transparência e controle

Este acompanhamento garante mais transparência na gestão pública e permite identificar casos de enriquecimento incompatível com a renda declarada.

Para onde vai o dinheiro do IRPF?

O IRPF tem uma função social importante: fazer com que todos contribuam para manter os serviços públicos de forma justa. Quanto maior sua renda, maior sua contribuição.

O dinheiro arrecadado com o IRPF é distribuído em áreas essenciais:

- Saúde, educação e programas de distribuição de renda;

- Geração de empregos e inclusão social;

- Habitação popular, saneamento e reurbanização.

Além disso, os recursos do Imposto de Renda são investidos em:

- Segurança pública;

- Esporte;

- Proteção ao meio ambiente;

- Cultura;

- Desenvolvimento científico e tecnológico.

O que declarar no IRPF?

Ao fazer seu IRPF, você precisa informar todos os ganhos do ano anterior.Por exemplo:

- Em 2024, você declarou o que ganhou em 2023;

- Em 2025, vai declarar seus ganhos de 2024.

A declaração do Imposto de Renda 2025 exige que você registre todas as suas fontes de renda do período anterior. Isso inclui salários, benefícios como aposentadoria, lucros obtidos de investimentos e até aluguéis recebidos.

Além dos ganhos, também é possível incluir algumas despesas realizadas no mesmo período, que podem ajudar a reduzir o valor final do Imposto de Renda. As principais deduções permitidas são:

- Gastos com dependentes;

- Mensalidades de escolas particulares;

- Pensão alimentícia;

- Contribuições previdenciárias (INSS e Previdência Privada);

- Despesas médicas (plano de saúde e consultas particulares).

Quem precisa declarar o IRPF em 2025?

Você precisa fazer a declaração do IRPF se estiver em uma das seguintes situações:

Por renda:

- Recebeu mais de R$ 33.888 em rendimentos tributáveis no ano), incluindo salários, aposentadorias, pensões e aluguéis;

- Obteve rendimentos isentos ou tributados na fonte acima de R$ 200 mil;

- Teve receita bruta em atividade rural superior a R$ 169.444,00;

Por patrimônio ou investimentos:

- Possui bens ou direitos que somam mais de R$ 800 mil;

- Realizou operações na bolsa de valores, com valores superiores a R$ 40 mil;

- Auferiu rendimentos no exterior de aplicações financeiras e de lucros e dividendos;

- Obteve lucro na venda de imóveis ou outros bens;

- Atualizou valor de bens imóveis e pagou ganho de capital diferenciado em dezembro de 2024.

Outras situações:

- Tornou-se residente no Brasil em 2024 e manteve essa condição até 31 de dezembro.

Como funciona a cobrança do IRPF?

O valor que você paga varia conforme sua faixa de renda — isso é o que chamamos de alíquota. Se você ganha menos de R$ 33.639,00 por ano, está isento do pagamento do IRPF.

Guia prático do Imposto de Renda 2025

Tudo o que você precisa saber para não errar na declaração do Imposto de Renda 2025: as principais mudanças nas regras, documentos necessários e um passo a passo completo para facilitar sua declaração.

Preencha o formulário e faça o download do material!

Quando declarar Imposto de Renda 2025?

A declaração do IRPF 2025 começou no dia 17 de março e termina em 30 de maio, às 23:59 (horário de Brasília).

Você pode baixar o programa de IRPF disponível no site da Receita Federal.

Qual o prazo para entregar o IRPF e o que acontece se atrasar?

Se você não entregar sua Declaração de IRPF 2025 dentro do prazo estabelecido, terá que pagar uma multa. O valor dessa multa varia conforme sua situação:

- Se você deve imposto: será cobrado 1% ao mês sobre o valor devido, mesmo que você já tenha pago todo o imposto. Essa multa tem um valor mínimo de R$ 165,74 e não pode ultrapassar 20% do imposto devido.

- Se você não deve imposto: a multa é fixa, no valor de R$ 165,74.

Qual a alíquota do IRPF?

O valor que você paga de IRPF é determinado pela alíquota, que é um percentual aplicado sobre sua renda tributável. Este percentual aumenta conforme sua faixa de renda, seguindo um sistema progressivo: quem ganha mais, paga mais.

Confira a tabela progressiva anual do Imposto de Renda 2025 para determinar o cálculo:

| Base de cálculo mensal | Alíquota | Parcela a deduzir do IRPF |

| Até R$ 2.259,20 | isento | isento |

| De R$ 2.259,20 até R$ 2.826,65 | 7,5% | R$ 169,44 |

| De R$ 2.826,66 até R$ 3.751,05 | 15,0% | R$ 381,44 |

| De R$ 3.751,06 até R$ 4.664,68 | 22,5% | R$ 662,77 |

| Acima de R$ 4.664,68 | 27,5% | R$ 896,00 |

Como calcular o IRPF?

O programa da Receita Federal calcula automaticamente seu imposto considerando:

- Seu salário bruto;

- Despesas dedutíveis;

- Dependentes;

- Contribuições ao INSS e PGBL.

Não se preocupe com cálculos complexos: basta informar seus rendimentos e deduções no programa.

O que é restituição do Imposto de Renda?

A restituição do IRPF acontece quando você pagou mais imposto do que deveria durante o ano. Mas como isso acontece?

Quando você recebe seu salário, o Imposto de Renda geralmente já vem descontado – é o que chamamos de retenção na fonte. Porém, ao fazer sua declaração de IRPF, você pode incluir diversos descontos permitidos por lei, como:

- Gastos com médicos particulares;

- Doações para instituições de caridade;

- Outras deduções legais.

Se esses descontos mostrarem que você pagou imposto a mais durante o ano, a Receita Federal faz a devolução desse valor extra através da restituição do IRPF.

Quando é feita a restituição do Imposto de Renda?

A Receita Federal começa a pagar as restituições do IRPF logo após o fim do período de declarações. As restituições acontecerão em 5 lotes, de maio a setembro. Confira o calendário oficial de 2025:

- Primeiro lote: 30 de maio;

- Segundo lote: 30 de junho;

- Terceiro lote: 31 de julho;

- Quarto lote: 29 de agosto;

- Quinto e último lote: 30 de setembro.

Quem recebe primeiro?

A ordem de pagamento segue critérios específicos:

- Idosos com idade igual ou superior a 80 anos;

- Idosos com idade igual ou superior a 60 anos, deficientes e portadores de moléstia grave;

- Contribuintes cuja maior fonte de renda seja o magistério;

- Contribuintes que utilizaram a pré-preenchida e optaram por receber a restituição por PIX;

- Contribuintes que utilizaram a pré-preenchida ou optaram por receber a restituição por PIX;

- Demais contribuintes.

Dica: Quando receber sua restituição do IRPF, considere aplicá-la em investimentos para fazer seu dinheiro render mais.

Como consultar restituição do Imposto de Renda?

Seu informe de rendimentos mostra todos os valores de IRPF que foram retidos na fonte durante o ano. Com essas informações, você consegue saber quanto pagou de imposto e se tem direito à restituição.

Como consultar sua restituição?

Como declarar IRPF: passo a passo

É simples verificar se você está em algum lote de restituição do IRPF. Você pode fazer a consulta de duas formas:

Declarar o IRPF pode parecer intimidante à primeira vista. Afinal, erros podem impactar sua renda ou gerar complicações com o Fisco. Mesmo que pareça complicado, vamos te guiar por cada etapa do processo de forma simples e segura.

Passo 1: Baixe o programa oficial da Receita Federal

Instale o programa e selecione a opção “criar uma nova declaração” para começar a preencher os dados. Dica: Se você já fez declaração no ano anterior, é possível importar a maioria dos dados.

Primeiro, você precisa baixar a versão mais recente do programa do IRPF no site da Receita Federal. Você pode escolher:

- Programa oficial para computador;

- Aplicativo para smartphone;

- Programa Gerador de Declaração (PGD).

Dica: Se você declarou no ano anterior, pode importar seus dados para agilizar o processo.

Passo 2: Preenchimento do IR

Antes de começar, separe seus documentos essenciais. São eles:

- Informes de rendimentos do trabalho (peça ao RH)

- Informes de investimentos (solicite à sua Corretora)

- Comprovantes de despesas dedutíveis (como, por exemplo, médicos, dentistas, PGBL, dentre outras, etc.)

- Documentos de compra ou venda de bens (como carros e casas);

- Posição da Bolsa de Valores em 31/12

- Documentos pessoais básicos como CPF, título de eleitor e carteira de identidade.

Como preencher:

- Escolha seu modelo de tributação (simplificada ou completa). O programa indica a melhor opção para você;

- Preencha os dados solicitados;

- Revise todas as informações;

- Clique na opção “Entregar a declaração” para enviar a declaração

- Guarde seu recibo como comprovante.

Passo 3: Acompanhe sua declaração

Depois de enviar seu IRPF, confirme no Portal e-CAC se sua declaração foi processada corretamente. Se ela ficar retida em malha, você precisará fazer as correções necessárias em uma nova declaração.

E se encontrar algum erro?

Não se preocupe: mesmo após o envio, você pode corrigir sua declaração. Basta fazer uma declaração retificadora informando o número do recibo original, alterar os dados necessários e enviar novamente.

Se você tem investimentos com valores individuais acima de R$ 140,00, precisa incluí-los na sua declaração de IRPF. O primeiro passo é baixar seu Informe de Rendimentos Anual no site da XP. Se tiver dificuldades, contate seu assessor. Clientes da XP também podem assistir ao vídeo explicativo (menos de 3 minutos) para um passo a passo detalhado!

Como declarar IRPF sobre investimentos?

Veja como declarar cada tipo de investimento:

1. Como declarar Tesouro Direto no IR

A declaração do Tesouro Direto é feita em duas etapas principais:

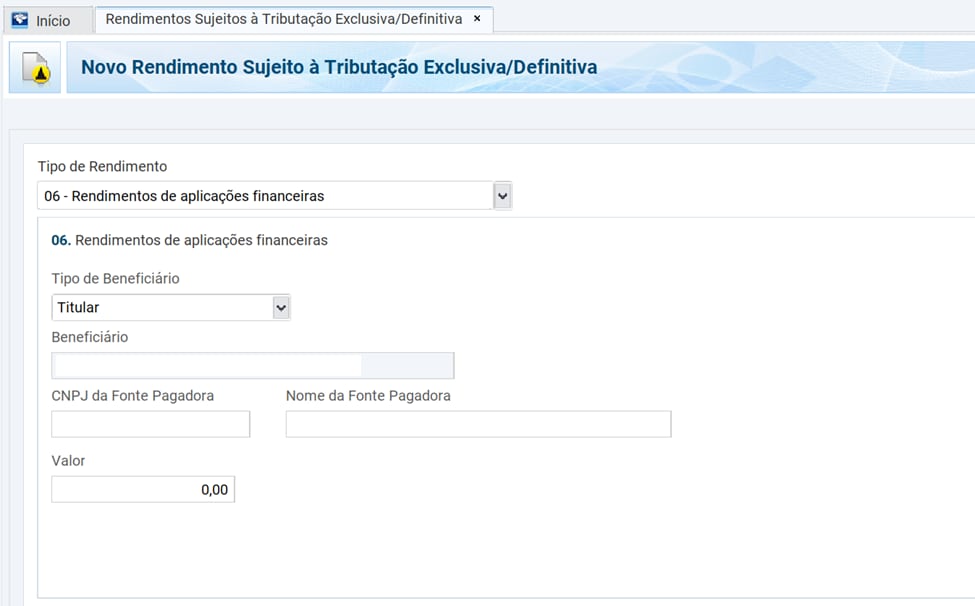

Rendimentos

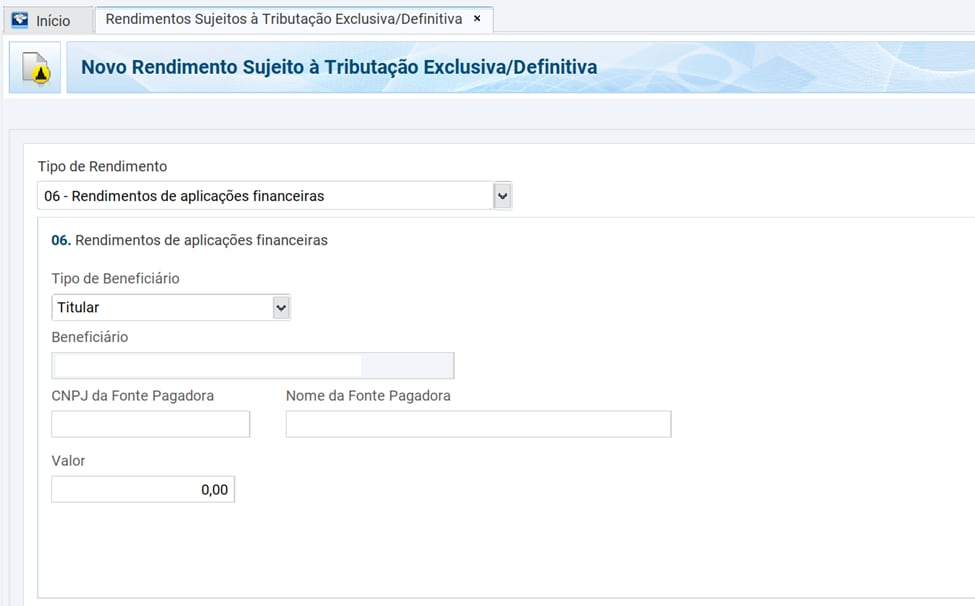

Na ficha “Rendimentos Sujeitos à Tributação Exclusiva/Definitiva”:

- Selecione código 6 “Rendimentos de Aplicações Financeiras”

- Informe o CNPJ da XP (sua corretora)

- Adicione o rendimento líquido do período

Legenda: Após selecionar o código “06 – Rendimentos de aplicações financeiras”, basta preencher os dados da corretora e o valor.

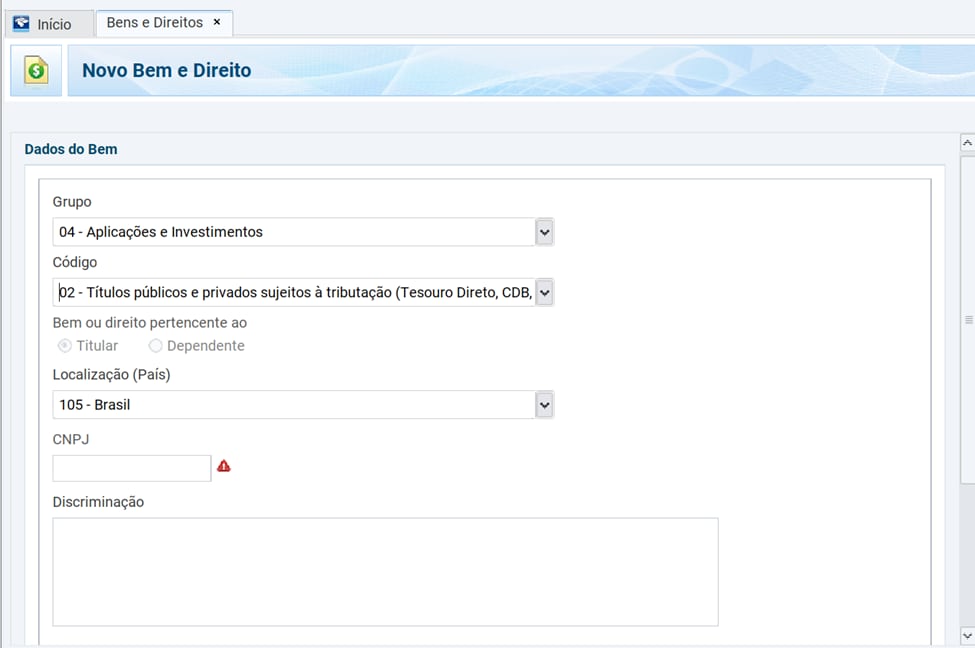

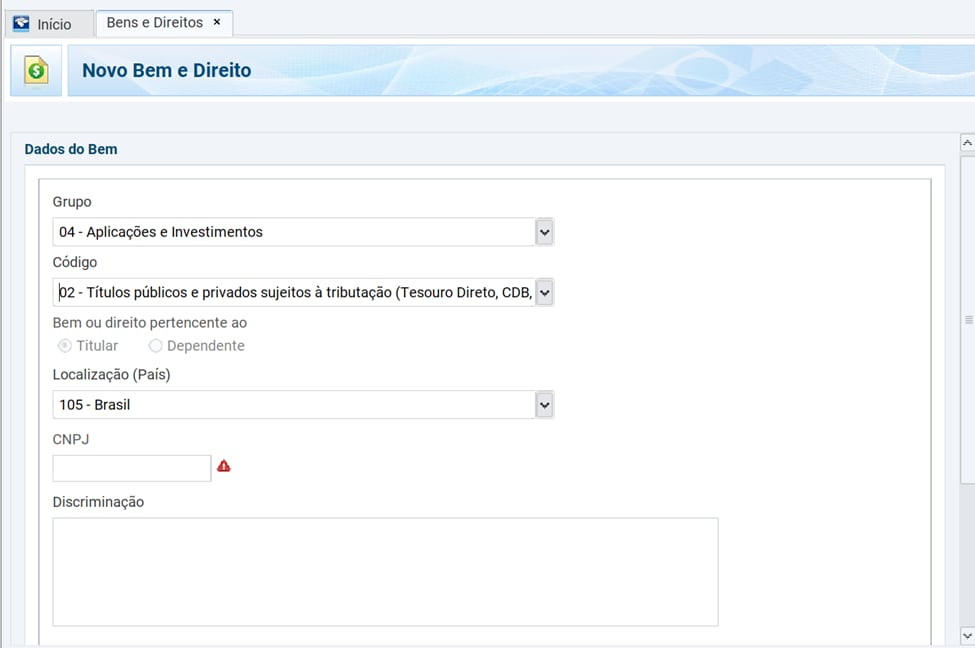

Saldos

Na ficha “Bens e Direitos”:

- Escolha o grupo 4 “Aplicações e Investimento”

- Selecione código 02 “Títulos públicos e privados sujeitos à tributação”

- Informe novamente os dados do CNPJ da agente custodiante (XP);

- Preencha os valores conforme seu informe de rendimentos:

- Primeira coluna: saldo em 31/12/2023

- Segunda coluna: saldo em 31/12/2024

2. Como declarar renda fixa

Para declarar seus investimentos em renda fixa no IRPF, você precisará do informe de rendimentos. Com ele em mãos, siga estas etapas:

Rendimentos

Na ficha “Rendimentos Sujeitos à Tributação Exclusiva/Definitiva”:

- Selecione código 6 “Rendimentos de Aplicações Financeiras”

- Informe o CNPJ da XP (sua corretora)

- Adicione o rendimento líquido do período

Saldos

- Escolha o grupo 4 “Aplicações e Investimento”

- Selecione código 02 “Títulos públicos e privados sujeitos à tributação”

- Informe novamente os dados do CNPJ da agente custodiante (XP);

- Preencha os valores conforme seu informe de rendimentos:

- Primeira coluna: saldo em 31/12/2023

- Segunda coluna: saldo em 31/12/2024

Lembre-se de sempre adicionar no campo Discriminação a descrição do ativo, o nome do emissor do título, a quantidade, número de referência (se houver) e o nome do custodiante.

3. Como declarar renda variável

A declaração de investimentos em renda variável exige atenção especial, mas pode ser feita de forma simples. Veja como declarar cada tipo:

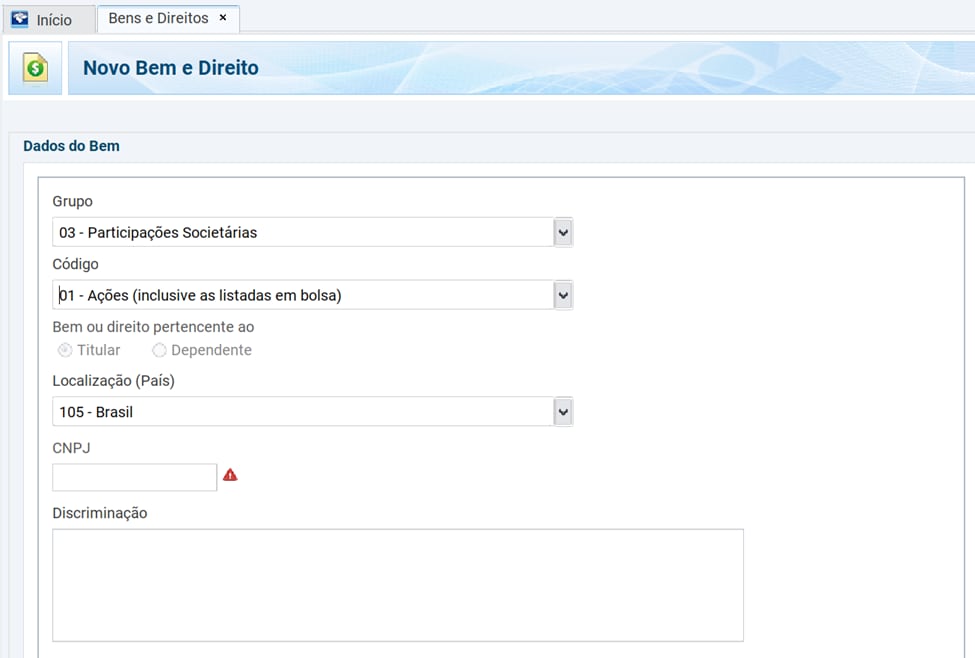

Saldos de ações

Na ficha “Bens e Direitos”:

- Escolha grupo 3 “Participações Societárias”

- Selecione código 01 “Ações (inclusive as listadas em bolsa)”

- Informe o CNPJ da companhia

- No campo “Discriminação”, detalhe:

- Nome da empresa e CNPJ

- Nome da corretora

- Quantidade de ações

- Custo médio de aquisição

- Nos campos “Situação em 31/12”, informe a posição acionária usando o custo médio de aquisição dos ativos.

Vendas de ações (alienação) acima de R$ 20.000,00 por mês

- Calcule o lucro mensalmente

- Recolha o IR até o último dia útil do mês seguinte (código 6015)

- Preencha a ficha “Renda Variável – Operações Comuns/Day-Trade”

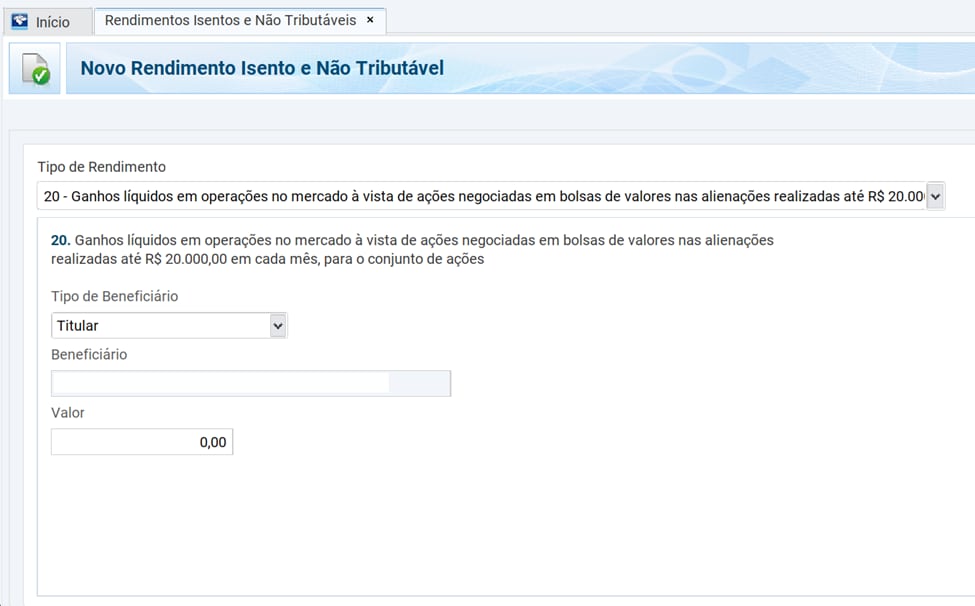

Vendas de ações (alienação) até R$ 20.000,00 por mês

Na ficha “Rendimentos Isentos e Não Tributáveis”:

- Selecione item 20 “Ganhos líquidos em operações no mercado à vista”

Importante: Em operações de renda variável, as perdas só podem ser compensadas com ganhos obtidos no mesmo mês ou nos meses seguintes. Isso se aplica a:

- Operações em mercado à vista

- Operações com opções

- Operações em mercados futuros

- Operações a termo

- Operações com ouro como ativo financeiro fora da bolsa

4. Como declarar criptomoedas

Embora as criptomoedas sejam descentralizadas, seus investimentos nelas precisam ser declarados. Veja como fazer:

Declarando ganhos com criptomoedas

Para vendas acima de R$ 35 mil por mês:

- Calcule o imposto sobre o lucro

- Pague até o último dia útil do mês seguinte

- Use o Programa GCAP (disponível no site da Receita)

- Gere o DARF com código 4600, incluindo:

- Nome

- Telefone

- CPF

Ganhos mensais de até R$ 5 milhões com a venda de moedas virtuais são tributados em 15% sobre o lucro. A alíquota aumenta gradativamente após esse valor: 17,50% para ganhos entre R$ 5 e 10 milhões, 20% para ganhos entre R$ 10 e 30 milhões, e 22,50% para ganhos acima de R$ 30 milhões.

Na declaração anual de IRPF, você pode importar automaticamente os dados do GCAP para a ficha “Ganhos de Capital”.

Exemplo prático: Se você vendeu criptomoedas em março por mais de R$ 35 mil precisa pagar o imposto sobre o lucro até o último dia útil de abril.

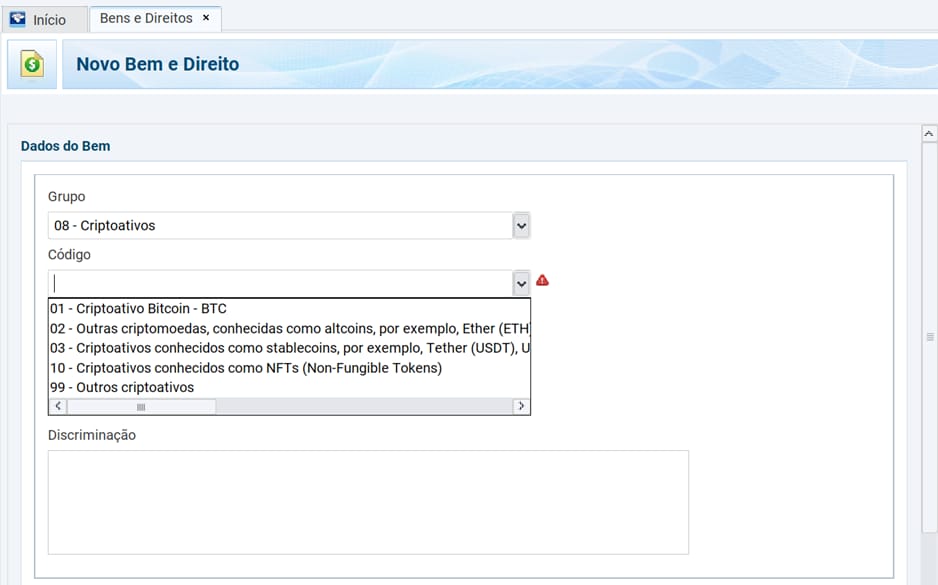

Declarando saldos com criptomoedas

Na ficha “Bens e Direitos”:

- Selecione grupo 8 “Criptoativos”

- Escolha o código específico da sua criptomoeda

- No campo “Discriminação”, informe:

- Tipo e quantidade de criptomoeda

- Nome e CNPJ da custodiante, ou

- Modelo da carteira digital (Ledger nano, Ledger X, Trezor)

- Preencha os valores:

- Primeira coluna: saldo em 31/12/2023

- Segunda coluna: saldo em 31/12/2024

5. Como declarar fundos de investimento

Os fundos têm categorias específicas na declaração. Veja como fazer:

Rendimentos

⚠️ Exceto para fundos imobiliários, que têm declaração específica.

Na ficha “Rendimentos Sujeitos à Tributação Exclusiva/Definitiva”:

- Selecione código 6 “Rendimentos de Aplicações Financeiras”

- Informe o CNPJ da XP (distribuidora do fundo)

- Adicione o rendimento líquido conforme seu informe de rendimentos.

Legenda: Siga o mesmo caminho utilizado para Tesouro Direto e Renda Fixa.

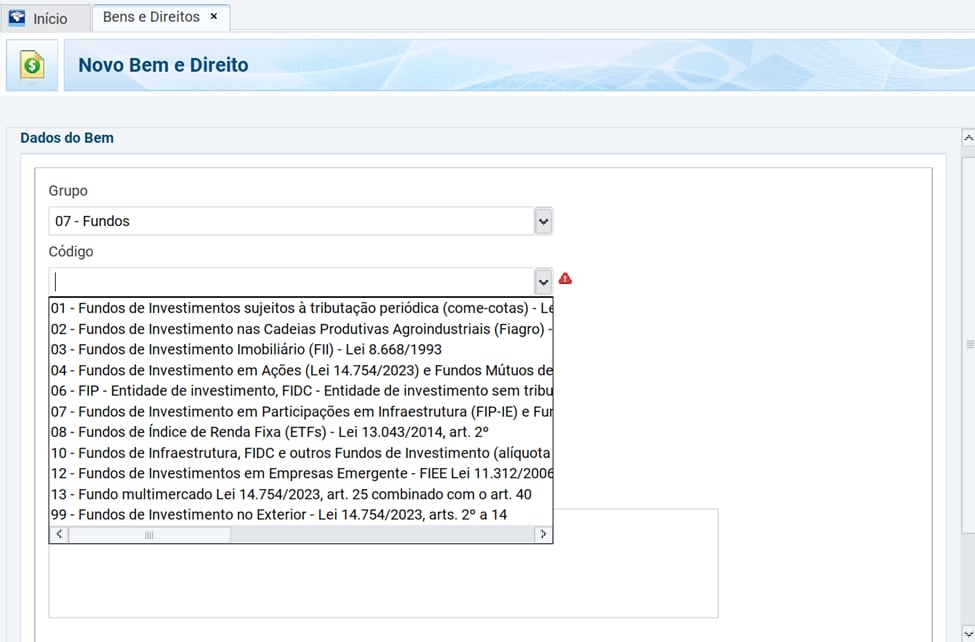

Saldos

Na ficha “Bens e Direitos”:

- Escolha grupo 07 “Fundos”

- Selecione o código apropriado:

- 01: Fundos com tributação periódica (come-cotas)

- 03: Fundos de Investimento Imobiliário (FII)

- 04: Fundos de Ações e Fundos Mútuos de Privatização – FGTS

- 99: Outros fundos

- Preencha o CNPJ do fundo

- No campo “Discriminação”, informe:

- Nome da instituição (XP)

- Número da conta

- Nos valores, preencha:

- Primeira coluna: saldo em 31/12/2023

- Segunda coluna: saldo em 31/12/2024

7. Como declarar Fundos de Investimento Imobiliário (FII)

Os rendimentos de FIIs possuem tratamento tributário específico. Veja como declarar corretamente:

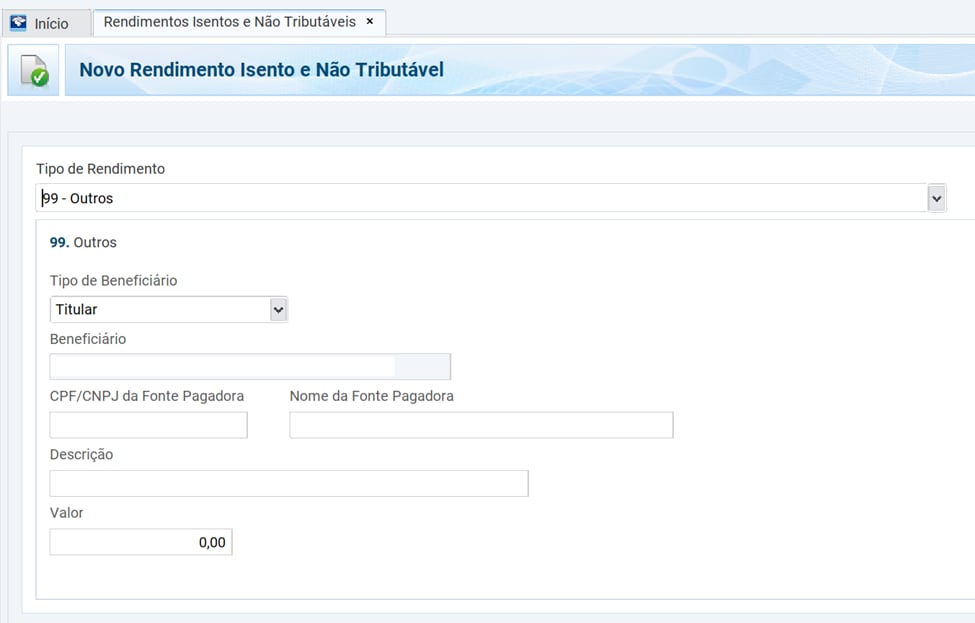

Declarando rendimentos mensais (dividendos)

Na ficha “Rendimentos Isentos e Não Tributáveis”:

- Selecione código 99 “Outros” (não há código específico para FIIs);

- Informe o total de rendimentos recebidos no ano

- Adicione valores conforme informe da corretora

Declarando vendas de cotas de FIIs

Para vendas acima de R$ 20.000,00 por mês:

- Calcule o imposto (15% sobre o lucro)

- Pague via DARF até o último dia útil do mês seguinte

- Use código 6015

- Declare na ficha “Renda Variável”

Para vendas até R$ 20.000,00 por mês:

- Ganhos são isentos

- Declare na ficha “Rendimentos Isentos e Não Tributáveis”

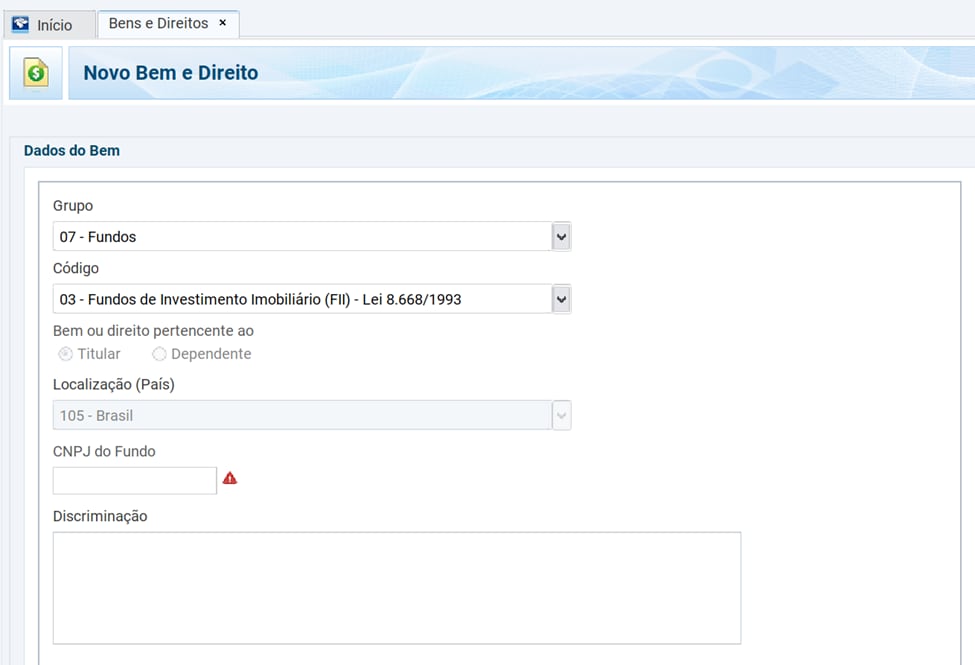

Declarando saldos de FIIs

Na ficha “Bens e Direitos”:

- Escolha grupo 07 “Fundos”

- Selecione código 03 “Fundos de Investimento Imobiliário”

- Preencha o CNPJ do fundo

- No campo “Discriminação”, informe:

- Nome do fundo

- Quantidade de cotas

- Nome da corretora (XP)

- Número da conta

- Nos valores, preencha:

- Primeira coluna: saldo em 31/12/2023

- Segunda coluna: saldo em 31/12/2024

Importante:

- Rendimentos mensais de FIIs são isentos de IR

- O valor a declarar é o custo de aquisição das cotas

- Mantenha os informes de rendimentos guardados como comprovantes.

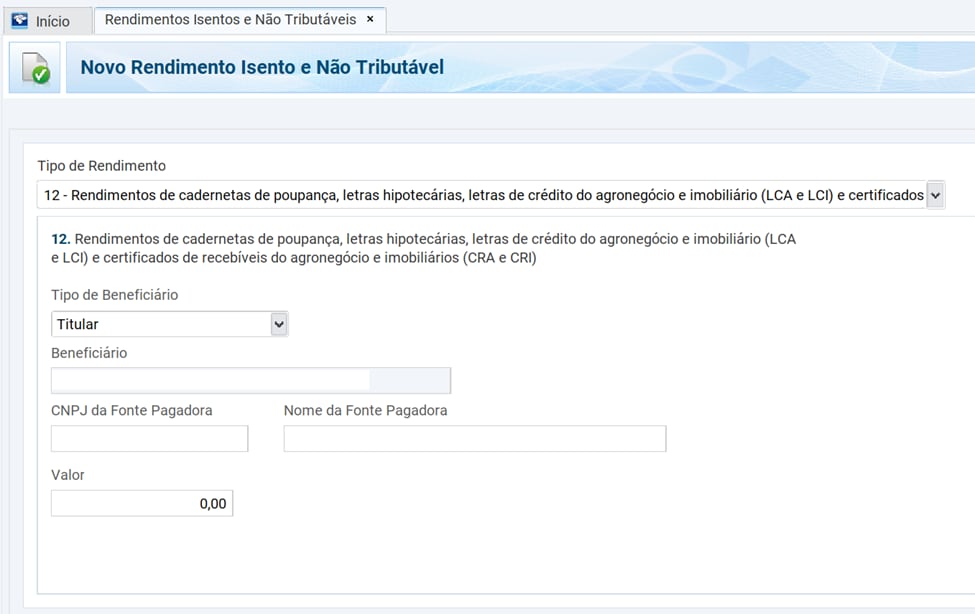

7. Como declarar rendimentos isentos e não tributáveis

Na ficha “Rendimentos Isentos e Não Tributáveis”, você precisa informar valores de acordo com códigos específicos para cada tipo de investimento:

Código 12 – Rendimentos de renda fixa isentos:

Código 09 – Lucros e dividendos:

Você precisa informar:

- Nome e CPF do beneficiário

- CNPJ e nome da empresa pagadora

- Valor total recebido

Código 18 – Bonificações em ações:

- Declare valores informados nos informes de rendimentos

- Importante: esse valor aumenta o custo de aquisição na ficha “Bens e Direitos”

Outros códigos importantes:

- Código 26: Outros rendimentos isentos

- Código 20: Ganhos com vendas de ações até R$ 20.000,00 por mês

Quem tem direito à isenção do IRPF?

Existem duas situações principais de isenção do IRPF:

1. Por renda:

- Pessoas com renda mensal inferior a R$ 2.259,00

2. Por condição de saúde:

Aposentados portadores de doenças graves previstas na Lei nº 7.713/88, como:

- AIDS

- Cegueira

- Hanseníase

- Fibrose cística

- Alienação mental

- Tuberculose ativa

- Cardiopatia grave

- Esclerose múltipla

- Neoplasia maligna

- Doença de Parkinson

- Espondiloartrose anquilosante

- Nefropatia e hepatopatia grave

- Contaminação por radiação

- Paralisia incapacitante e irreversível

- Doença de Paget em estágio avançado

Como obter a isenção por doença?

Apresente laudo médico à instituição de previdência para solicitar sua isenção.

⚠️ Atenção: A isenção não se aplica a rendimentos de investimentos. A XP e outras instituições financeiras continuam obrigadas a reter o IRPF sobre aplicações financeiras.

Principais dúvidas sobre IRPF

Falamos bastante sobre como declarar IRPF, mas podem ter permanecido algumas dúvidas. Veja algumas delas:

1. O que são rendimentos isentos?

São valores que não entram no cálculo do IRPF, como:

- FGTS;

- Indenizações trabalhistas;

- Investimentos em LCI e LCA;

- Investimentos em CRI e CRA;

- Poupança;

- Bolsas de estudo (com exceções);

- Capital de seguros;

- Bolsas de pesquisa (CNPQ e Fapesp).

Importante: Mesmo isentos, estes rendimentos devem ser declarados no IRPF.

2. Como saber se preciso declarar Imposto de Renda pelo CPF?

Infelizmente, não é possível verificar a obrigatoriedade da declaração usando apenas o CPF. Entretanto, você pode consultar a situação atual do seu CPF no site da Receita Federal após enviar sua declaração. Siga os passos abaixo para verificar:

Acesse o portal e-CAC:

- Faça login (ou cadastre-se para gerar código de acesso)

- Selecione “Declarações e Demonstrativos” → “Meu Imposto de Renda”

- Em “Serviços”, verifique o status:

- Em processamento

- Com pendências

- Em análise

- Retificada

- Cancelada

- Em tratamento manual

3. Onde declarar Imposto de Renda?

Você pode declarar por três canais:

- Programa oficial da Receita Federal

- Portal e-CAC

- Aplicativo para smartphone/tablet

Atenção ao prazo: declarações atrasadas geram multa de R$ 165,74, que deve ser paga em 30 dias para evitar juros. Evite deixar para última hora!

4. Quais são os documentos necessários para declarar o Imposto de Renda?

Os documentos necessários para declarar o IRPF variam de acordo com a sua situação, mas geralmente incluem:

Documentos pessoais:

- RG e CPF

- Título de eleitor

- Comprovante de residência

- Dados bancários

Comprovantes de rendimentos:

- Informe de rendimentos do trabalho/aposentadoria

- Informes de instituições financeiras

- Comprovantes de aluguéis recebidos

- Informes de corretoras de investimentos

Comprovantes de despesas:

- Recibos médicos e plano de saúde

- Comprovantes de escola/faculdade

- Documentos de dependentes

- Comprovantes de previdência privada

Documentos de bens e dívidas:

- Escrituras de imóveis

- Documentos de veículos

- Comprovantes de financiamentos

- Extratos de empréstimos

Dica: Organize todos os documentos por categoria antes de começar o preenchimento. Isso torna o processo mais rápido e evita esquecimentos.

5. O que são deduções e como posso utilizá-las?

Deduções são gastos que podem diminuir o valor do seu IRPF ou aumentar sua restituição. As principais deduções são:

- Despesas com saúde: gastos com médicos, dentistas, hospitais, etc.

- Despesas com educação: gastos com escolas, universidades, cursos técnicos, etc.

- Dependentes: valores pagos a dependentes, como filhos, enteados, pais, etc.

- Previdência privada: contribuições para planos de previdência privada.

- Pensão alimentícia: valores pagos a título de pensão alimentícia.

6. Como saber se tenho direito à restituição do Imposto de Renda?

A restituição acontece quando você paga mais imposto do que deveria durante o ano. Isso pode ocorrer quando o imposto retido no seu salário foi maior que o necessário, quando suas deduções (como gastos com saúde e educação) reduzem muito sua base de cálculo, ou quando houve pagamentos além do devido.

Para descobrir se receberá restituição, basta preencher sua declaração completa. O próprio programa da Receita Federal fará o cálculo automaticamente: se o resultado for negativo, você terá restituição; se for positivo, terá imposto a pagar.

7. O que acontece se eu não declarar o Imposto de Renda?

Deixar de entregar sua declaração de IRPF quando você está obrigado pode trazer várias consequências desagradáveis. Você pode ser multado e ter seu CPF incluído na lista de pendências da Receita Federal, o que gera uma série de problemas:

- Dificuldade para conseguir empréstimos e financiamentos

- Problemas para emitir passaporte

- Impossibilidade de abrir conta em banco

- Restrições para participar de concursos públicos

- Dificuldades em processos de aposentadoria

Dica: Se perceber que não vai conseguir entregar no prazo, é melhor declarar mesmo atrasado do que não declarar. A multa por atraso é menor que as consequências de não declarar.

8. Onde posso tirar mais dúvidas sobre o Imposto de Renda?

Você pode tirar mais dúvidas sobre o IRPF nos seguintes canais:

Canais de atendimento da Receita Federal: Chat online, e-mail, etc.

Site da Receita Federal: https://www.gov.br/pt-br/servicos/declarar-meu-imposto-de-renda

Telefone da Receita Federal: 146

Para mais informações, assista ao Expert Talks sobre Imposto de Renda:

Se você ainda não tem conta na XP Investimentos, abra a sua!