O que aconteceu nesta semana na renda fixa?

As taxas futuras de juros fecharam a última semana de abril em alta nos vértices curtos, enquanto houve fechamento da curva no longo prazo. Os principais destaques na semana foram os receios com o cenário fiscal e os indicadores econômicos sinalizando resistência da economia aos efeitos da política monetária.

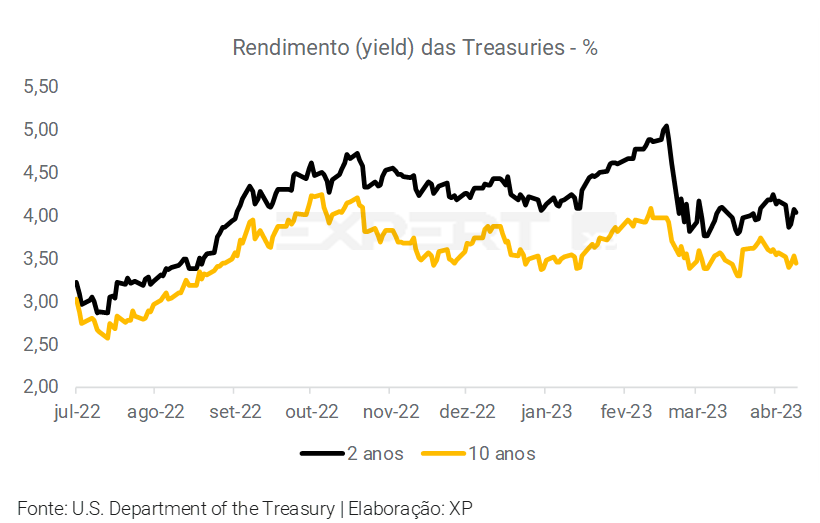

Na seara internacional, dados inesperadamente altos de inflação podem levar o Federal Reserve a manter as taxas de juros em patamares elevados por mais tempo. Contudo, devido ao movimento de demanda por ativos de proteção no começo da semana, a alta após os dados de inflação não levou as taxas aos mesmos patamares da semana anterior. Comparando com o fechamento da sexta-feira da semana passada (21), o yield (rendimento) de 2 anos passou de 4,17% para 4,04% e o de 10 anos saiu de 3,57% para 3,44%.

O que esperar para a próxima semana?

Na semana que vem, todas as atenções estarão voltadas para as decisões de política monetária no Brasil e nos EUA; esperamos manutenção da Selic no nível atual e alta de 0,25 p.p no juro americano.

Para facilitar a navegação pelo conteúdo, utilize o índice à esquerda da página.

Cenário macroeconômico

No Brasil, no âmbito fiscal, a decisão do Superior Tribunal de Justiça (STJ) de excluir benefícios tributários da base de cálculo de impostos federais foi compensada pela política de valorização do salário-mínimo sob os parâmetros de inflação e PIB de dois anos anteriores. Ao mesmo tempo, agentes seguiram aguardando o início da tramitação do arcabouço fiscal no Congresso Nacional.

Em termos de indicadores, o IPCA-15 de abril corrobora para o cenário de desinflação em curso, embora as medidas dos núcleos ainda sigam rodando acima do compatível com o cumprimento da meta de inflação. Já o IBC-Br veio acima das estimativas, o que, juntamente, com a leitura da Pnad Contínua, deixou o mercado mais cético sobre o espaço para queda firme da Selic nos próximos meses.

No cenário internacional, o PIB americano expandiu abaixo das expectativas e o PCE, índice de inflação preferido do FED, veio com números em linha com o esperado. Dados de confiança pioraram, enquanto o mercado imobiliário mostra recuperação em meio a queda nas taxas de hipoteca. Na Europa, o PIB cresce um pouco abaixo das estimativas, desaceleração decorrente das condições financeiras mais difíceis.

Leia o resumo completo de economia da semana

Juros e inflação

As taxas futuras de juros fecharam a última semana de abril em alta nos vértices curtos, enquanto houve fechamento da curva no longo prazo. Os principais destaques na semana foram os receios com o cenário fiscal e os indicadores econômicos sinalizando resistência da economia aos efeitos da política monetária.

Na seara internacional, dados inesperadamente altos de inflação podem levar o Federal Reserve a manter as taxas de juros em patamares elevados por mais tempo. Contudo, devido ao movimento de demanda por ativos de proteção no começo da semana, a alta após os dados de inflação não levou as taxas aos mesmos patamares da semana anterior. Comparando com o fechamento da sexta-feira da semana passada (21), o yield (rendimento) de 2 anos passou de 4,17% para 4,04% e o de 10 anos saiu de 3,57% para 3,44%.

A curva de juros pode ser compreendida como as expectativas dos rendimentos médios de títulos públicos prefixados sem cupom (ou seja, sem pagamentos semestrais), de hoje até uma determinada data futura, a partir dos contratos futuros de juros (ou DI). Enquanto isso, a Taxa Selic Esperada é a rentabilidade da taxa básica de juros esperada no final de cada período. Entenda mais aqui.

Títulos públicos

Mercado primário (leilões)

Para mais informações sobre o funcionamento de leilões de títulos públicos, clique aqui.

Leilão do dia 25/04 – NTN-B e LFT

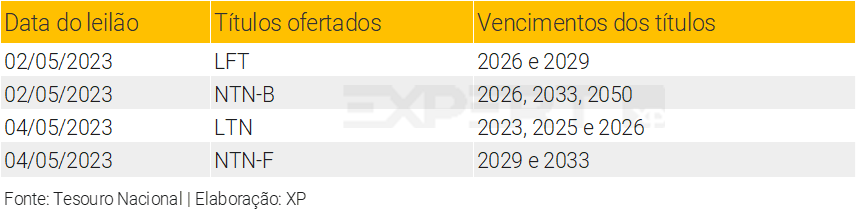

Na terça-feira, o Tesouro Nacional (TN) ofertou 2,3 milhões de Notas do Tesouro Nacional – Série B (NTN-B). Além disso, ofertou 600 mil Letras Financeiras do Tesouro (LFT), expandindo levemente a oferta para a primeira categoria e reduzindo para a segunda, em comparação ao último leilão.

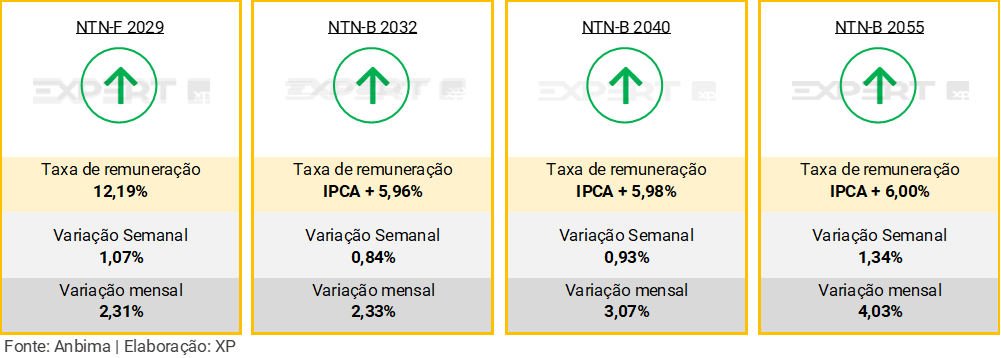

As NTN-Bs ofertadas foram parcialmente absorvidas. Os vencimentos de 2028 foi o único vértice a colocar todo o volume e a negociar com taxa inferior a 6% a.a., enquanto isso, para os demais vértices, o rendimento ficou acima deste patamar. Por sua vez, o volume financeiro foi de, aproximadamente, R$ 8,9 bilhões.

Por outro lado, o TN obteve performance semelhante com as LFTs, uma vez que foram parcialmente absorvidas. Nos vencimentos, o volume financeiro foi cerca de R$ 3,9 bilhões.

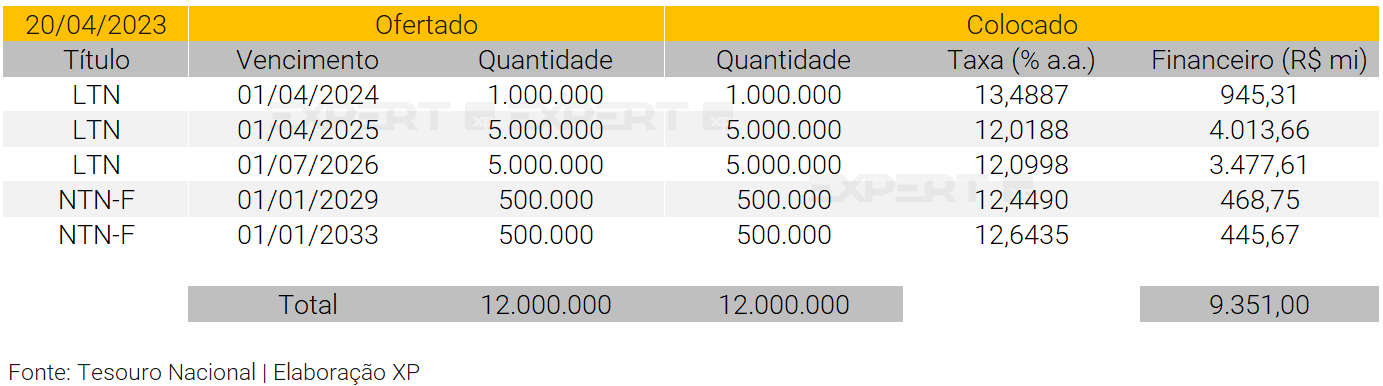

Leilão do dia 27/04 – LTN e NTN-F

No leilão de quinta-feira, houve oferta de 17 milhões de Letras do Tesouro Nacional (LTN), com vencimentos para os próximos três anos, e 1,3 milhão de Notas do Tesouro Nacional – Série F (NTN-F), divididas em duas séries de vencimentos em 2029 e 2033. Houve expansão para ambas categorias, em comparação com o volume da semana anterior.

O TN obteve demanda para uma parcela das LTNs ofertadas, uma vez que o vencimento de 2024 que não atingiu a totalidade da oferta. O volume financeiro atingiu R$ 12,6 bilhões. Além disso, vale mencionar que todos os vértice fecharam abaixo do patamar de 13% a.a..

As NTN-Fs, por sua vez, foram integralmente colocadas. Com taxas inferiores a 13% a.a., o volume financeiro foi de R$ 1,2 bilhão.

Mercado Secundário

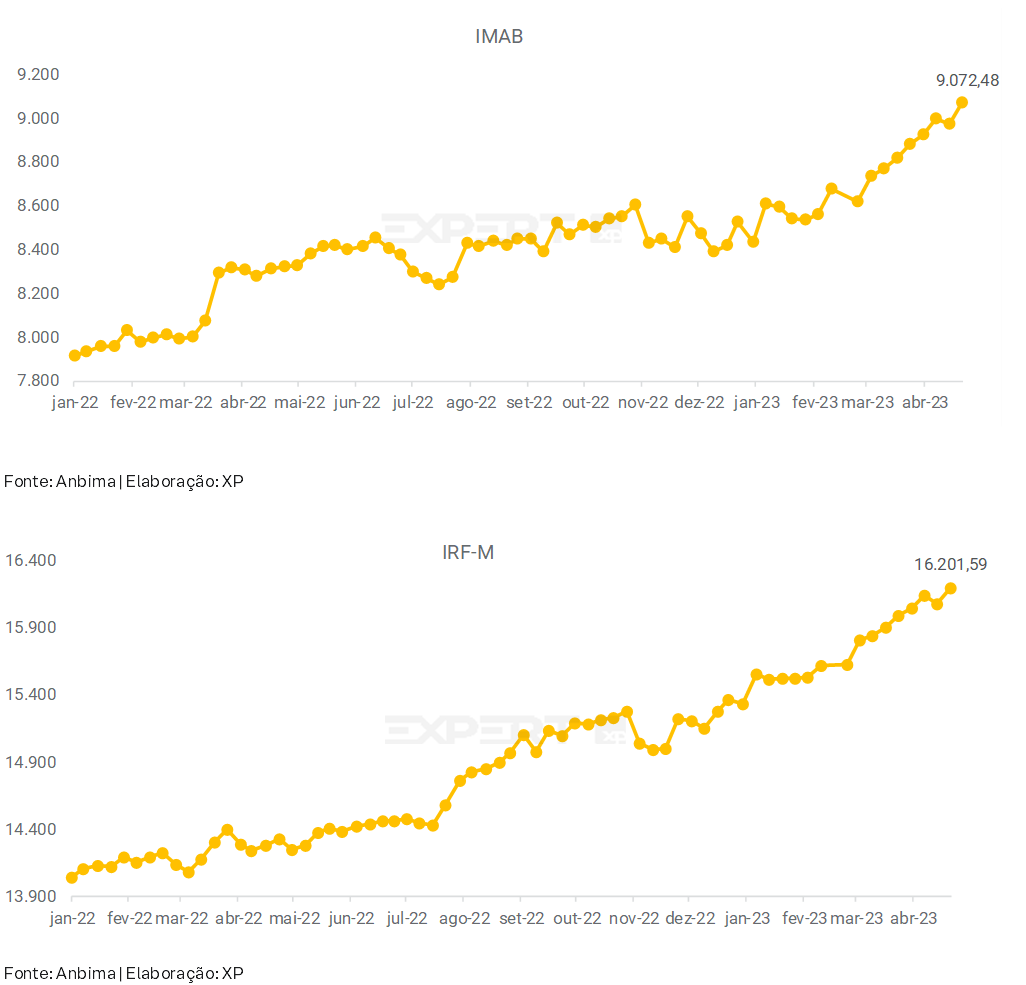

O IMA-B representa a evolução, a preços de mercado, da carteira de títulos públicos indexados ao IPCA (NTN-B). O IRF-M representa a evolução, a preços de mercado, da carteira de títulos públicos prefixados (LTN e NTN-F).

Ambos são calculados pela Anbima e podem sofrer variações devido à dinâmica de oferta e demanda de títulos no mercado, reflexo das movimentações no cenário econômico.

O preço dos títulos sobe quando a expectativa de juro futuro cai (e vice-versa) devido à relação inversa entre os dois. Esse mecanismo que mostra o efeito dos juros sobre preços é a marcação a mercado. Entenda mais aqui.

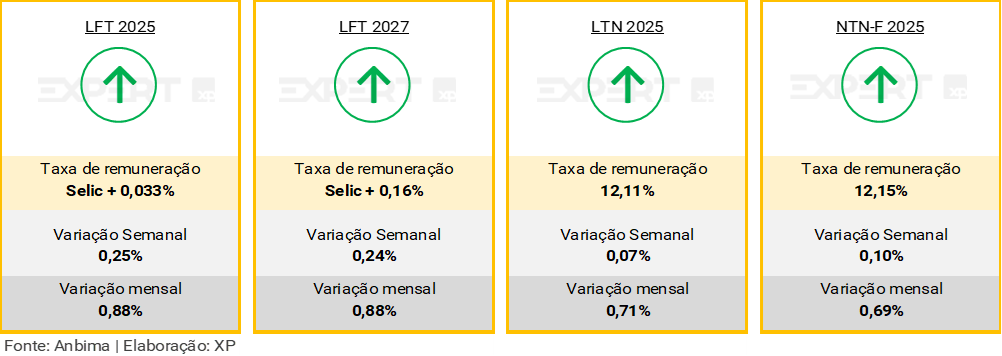

Acompanhe as taxas do títulos do Tesouro Direto disponíveis para compra e para resgate

Crédito Privado

Fluxo

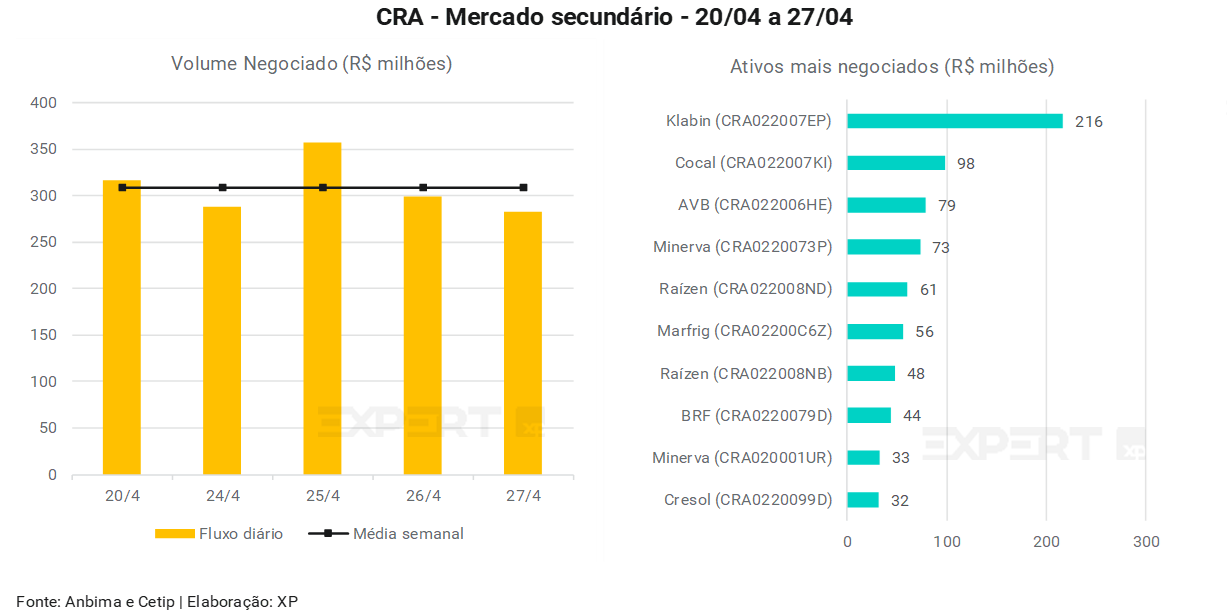

Nesta seção, analisamos os dados da Anbima de negociações definitivas de crédito privado, realizando um filtro cujo spread (diferença) entre os preços máximo e mínimo negociados representam mais do que 0,01% do volume negociado no dia, com o intuito de descartar o que acreditamos serem as operações diretas dentro de instituições.

Na última semana, o fluxo médio diário de negociações em debêntures não incentivadas foi de R$ 1100 milhões (ante R$ 989 milhões na semana anterior), R$ 522 milhões em debêntures incentivadas (vs. R$ 597 milhões), R$ 377 milhões em CRIs (vs. 179 milhões) e R$ 309 milhões em CRAs (vs. R$ 315 milhões).

Os papéis mais negociados por classe de ativos foram as debêntures da Energisa (ETEN13), a debênture incentivada da UTE GNA (UNEG11), o CRI da Corp. Leonardo e, por fim, o CRA da Klabin.

Como não são disponibilizados a tempo da publicação do relatório, os dados desta quinta-feira e sexta-feira serão considerados no acumulado da próxima semana.

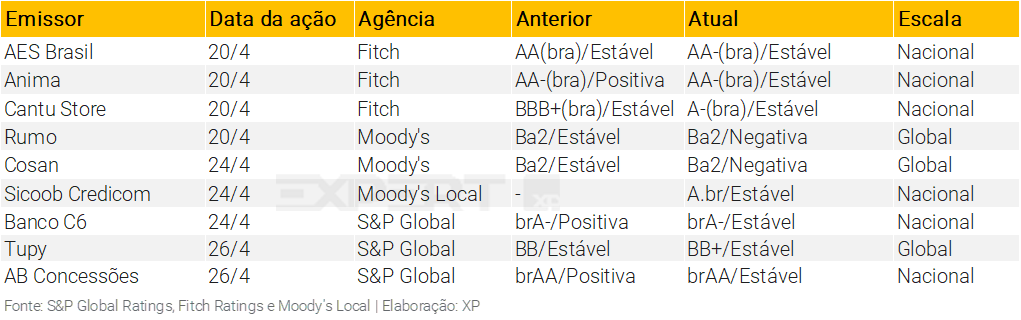

Ações de rating

Ratings são notas atribuídas por agências classificadoras de risco de crédito que podem impactar diretamente seus investimentos em Renda Fixa. Entenda mais aqui.

O que esperar – Semana de 02/05 a 05/05

Agenda econômica

Na semana que vem, todas as atenções estarão voltadas para as decisões de política monetária no Brasil e nos EUA; esperamos manutenção da Selic no nível atual e alta de 0,25 p.p no juro americano.

Além disso, olhos atentos para os dados de inflação e atividade na zona do euro, importantes para os próximos passos do Banco Central Europeu. Nos EUA, ainda, serão divulgados dados relativos à taxa de desemprego.

No Brasil, após o feriado de segunda-feira, será divulgada a balança comercial de abril, divulgada pelo Ministério da Economia.

Leilões do Tesouro Nacional

Vencimentos de debêntures da próxima semana

Não há vencimentos de debêntures programados para a próxima semana.

Relatórios recentes em destaque

Renda Fixa

Artigos

Pré-Copom: O que esperar para a renda fixa após reunião?

Moody’s altera perspectiva da Cosan para negativa; rating afirmado em ‘Ba2’

S&P Global altera perspectiva do Banco C6 para estável; rating reafirmado para ‘brA-‘

Fitch rebaixa ratings do Grupo AES Brasil para AA-(bra)

Moody’s altera perspectiva da Rumo para negativa; rating afirmado em ‘Ba2’

Fitch altera perspectiva da Anima para estável; rating afirmado em ‘AA-(bra)’

Emissores

Outras editorias

Gostou? Tem alguma sugestão? Não deixe de avaliar e deixar seus comentários!

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)