Para melhor experiência de leitura, recomendamos navegação através do índice na parte lateral da tela.

Caso esteja iniciando sua jornada na Renda Fixa, recomendamos começar pelo conteúdo “Renda Fixa: O que é preciso saber?“

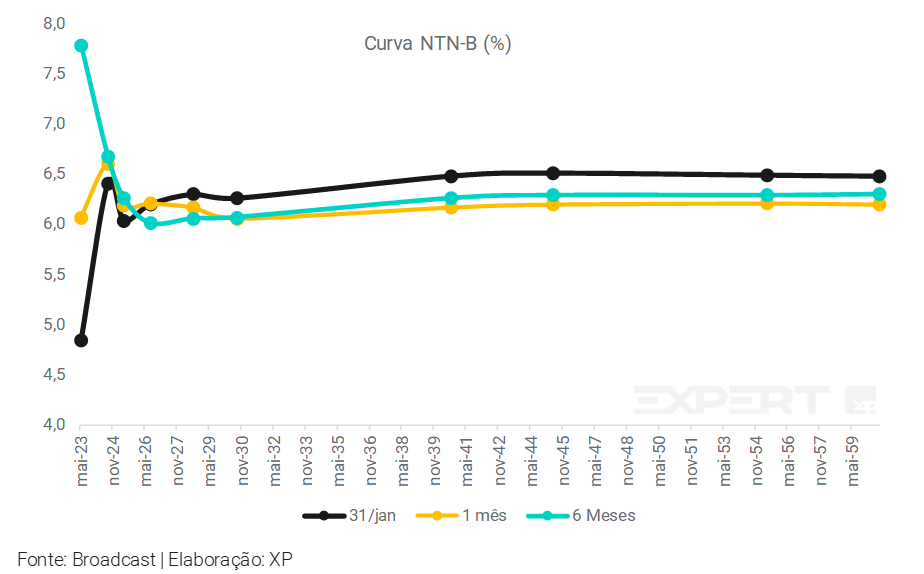

Em janeiro, a curva de juros apresentou abertura em quase toda a extensão. No primeiro mês do ano, o cenário político doméstico seguiu como o principal direcionador do mercado. As taxas dos títulos soberanos prefixados ficaram abaixo dos 13% e o juro real se mantém acima dos 6%. Confira a análise completa abaixo, com as nossas expectativas, fazendo login com seu número de usuário e senha de cliente XP.

Invista melhor com as recomendações

e análises exclusivas dos nossos especialistas.

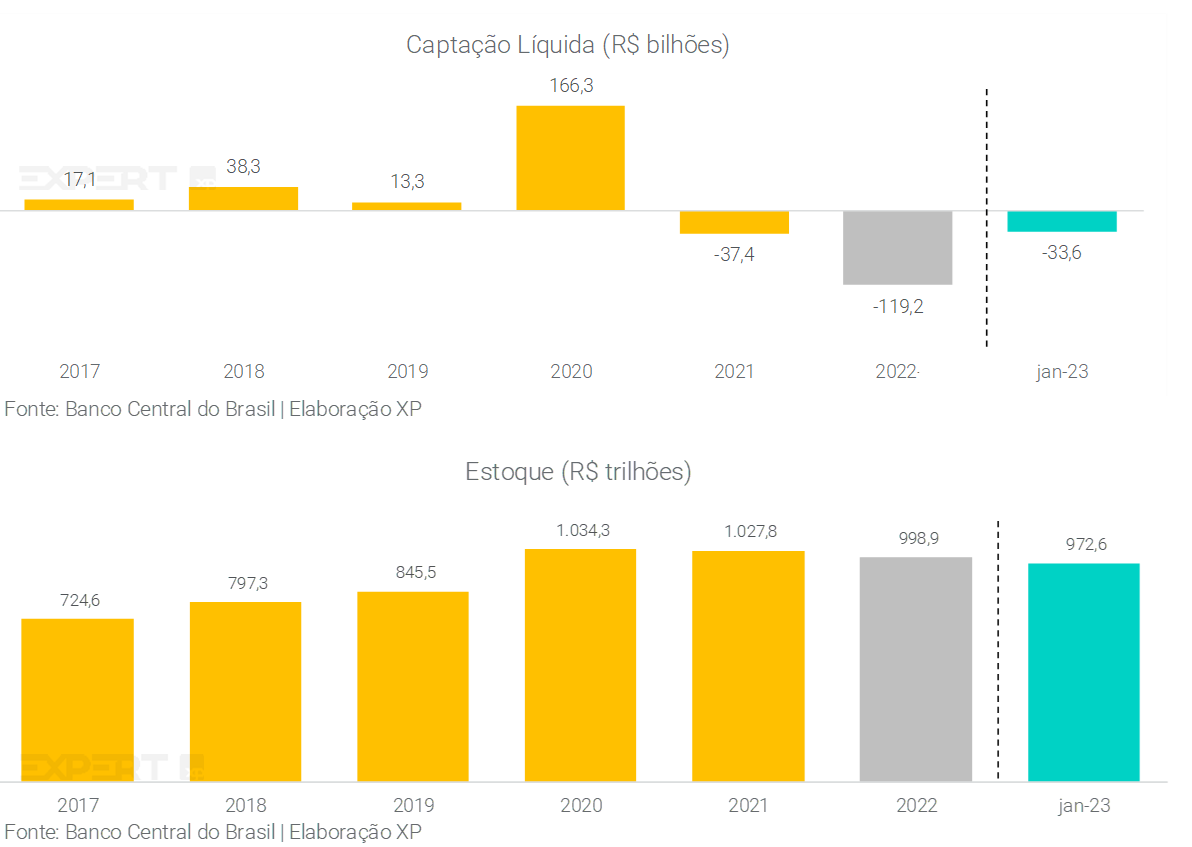

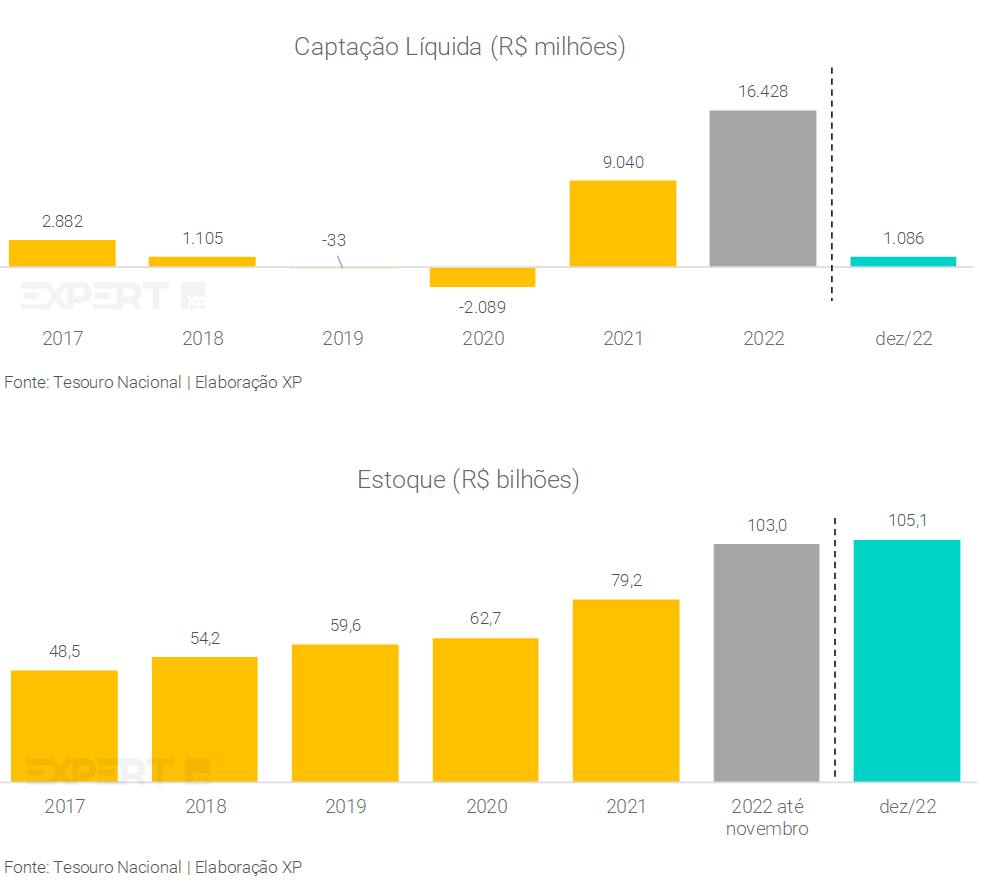

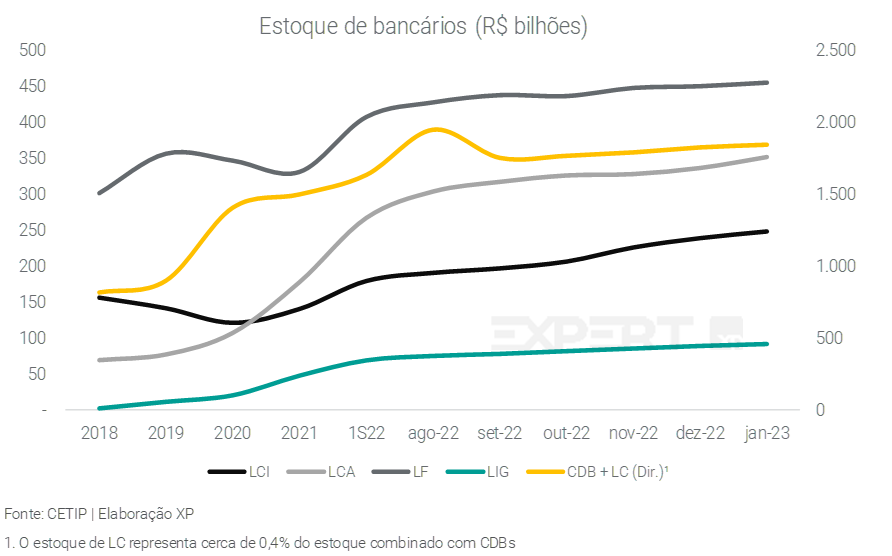

A Poupança apresentou captação líquida negativa de R$ 33,6 bilhões, registrando um volume de resgate recorde desde o início da série histórica – possível reflexo do elevado índice de inadimplência e custos sazonais no primeiro mês do ano. Os títulos públicos tiveram rentabilidade mista devido, principalmente, à volatilidade. O Tesouro Direto, por sua vez, apresentou captação líquida de R$ 1,1 bilhão em dezembro (último dado disponível), com maior participação dos títulos pós-fixados. Os estoques de emissões bancárias e crédito privado continuaram a subir na maioria dos títulos, indicando mercado aquecido e rentabilidades mais altas.

Para fevereiro e próximos meses de 2023, as atenções nos mercados permanecem na política fiscal do novo governo e medidas econômicas que devem ser apresentadas em breve, como a reforma tributária. Além disso, o mercado global e inflação permanecem no radar, principalmente depois de dados expansionistas do mercado de trabalho norte-americano.

No Radar

Projeções dos principais indicadores

- Esperamos uma Selic (taxa básica de juros) de 13,75% em 2023 e 10,0% em 2024.

- Para inflação, projetamos 5,7% em 2023 e 4,5% em 2024.

- Estimamos crescimento de 1,0% para o PIB em 2023 e 0,8% em 2024.

Destaques do mês de janeiro:

- A curva de juros apresentou alta em quase toda a extensão, resultado, principalmente, da aversão ao risco em torno de receios sobre o cenário fiscal do país.

- Já em fevereiro, houve a primeira reunião do Copom do ano. A Selic foi mantida em 13,75%, com indicação de permanência de nível mais elevado por mais tempo.

- Em meio à mudança de cenário macroeconômico e levando em consideração indicações do futuro do governo e do BC, nosso time de Economia da XP elevou a inflação e Selic esperadas para o ano corrente e suas projeções.:

- IPCA: 5,7% em 2023 e 4,5% em 2024.

- Selic: 13,75% em 2023 e 11,0% em 2024.

Como agir?

- Acreditamos que as taxas de renda fixa continuam atraentes, mas há a necessidade de cautela em relação ao prazo do investimento, dados os riscos ainda presentes.

- Para investimentos de curto a médio prazo, preferimos ativos pós-fixados, que acompanharão o elevado nível da Selic, acima da inflação estimada para os próximos meses.

- Recomendamos também uma pequena parcela de ativos prefixados, que podem ainda oscilar a depender de volatilidade no mercado.

- No caso de investimentos mais longos, preferimos ativos indexados à inflação, possibilitando ganhos reais (acima do IPCA) elevados.

- Trazemos indicações de alocação em nosso relatório Investindo na Renda Fixa: Fevereiro 2023.

O mercado de Renda Fixa

Poupança

Em janeiro, a Poupança apresentou captação líquida negativa de R$ 33,6 bilhões. Com isso, houve uma nova redução no estoque de poupança, mantendo o saldo total em menos de R$ 1,0 trilhão. Importante mencionar que o volume financeiro resgatado foi o maior desde 1995, início da série histórica do Banco Central.

Vale notar que, historicamente, janeiro é um mês mais forte em termos de resgate, impulsionado muitas vezes por tradicionais gastos de início de ano, como matrícula e material escolar, além de impostos como o IPVA, IPTU em alguns municípios, compras de Natal parceladas e viagens de férias.

Acreditamos que este comportamento também esteja relacionado ao elevado endividamento familiar e contração na renda das famílias. De acordo com o Serasa Experian, quase 70 milhões de brasileiros começaram o ano inadimplentes. Adicionalmente, é possível que outra parcela, ainda que menor, esteja sendo destinada a outros tipos de investimentos mais rentáveis.

Considerando a taxa Selic em 13,75%, a aplicação em caderneta de poupança se torna cada vez menos atraente em relação a outros investimentos.

Veja mais sobre comparações do investimento em Poupança em relação a outras aplicações também conservadoras, como o Tesouro Selic e emissões bancárias.

Títulos Públicos

Captação Líquida – Tesouro Direto

No caso do Tesouro Direto, em dezembro (último dado disponível) houve captação líquida de aproximadamente R$ 1,1 bilhão. O principal ativo comprado por investidores continuou sendo o Tesouro Selic, com mais de 61,5% das vendas, provavelmente devido à elevada taxa básica de juros, seguido de Tesouro IPCA+, com 27,4% das aplicações.

O número de investidores cadastrados no programa teve acréscimo de 434 mil novos entrantes, atingindo 2,1 milhões de investidores ativos. Em relação aos investidores ativos no Tesouro Direto (aqueles que possuem investimentos de fato), o destaque são os mais jovens, abaixo de 25 anos, que compreendem aproximadamente 34,1% do total.

Consideramos o Tesouro Direto uma excelente porta de entrada ao mundo dos investimentos. Sendo assim, o crescimento é um bom indicativo não apenas para esta aplicação, mas para investimentos como um todo.

Rentabilidade

Os títulos públicos tiveram uma rentabilidade equilibrada em janeiro. A variação negativa foi predominante nos vértices de médio e longo prazos em decorrência, principalmente, da abertura da curva de juros.

Na seara internacional, houve aumento do interesse do mercado externo a ativos de maiores riscos à medida que os agentes esperavam desaceleração do ritmo de alta de juros nos Estados Unidos e a reabertura econômica da China.

Acompanhe os movimentos e as taxas negociadas no Tesouro Direto diariamente.

Quando ocorrem valorizações nos títulos, enxergamos que podem representar oportunidades de ganhos de capital para quem já possui os ativos, uma vez os preços dos títulos subiram. No entanto, vale ponderar se a realização dos ganhos é necessária neste momento ou quais as alternativas de alocação deste montante.

Por outro lado, desvalorizações podem representar oportunidade de compra de títulos a taxas mais elevadas, desde que faça sentido para a composição da carteira do investidor. Vale reforçar que, neste momento, acreditamos que os níveis altos de taxas representam oportunidades interessantes de aporte, com maior cautela na aplicação nos vencimentos mais longos, dado o ambiente de incertezas em que estamos inseridos.

Entenda mais sobre a relação entre preços dos títulos e os juros aqui.

Emissões Bancárias

Em janeiro, houve aumento de estoque em todas as emissões bancárias. O destaque positivo foram as LCAs, cujo estoque cresceu 4,5% em relação ao mês anterior.

O resultado pode sinalizar captação líquida positiva pelas instituições financeiras com a valorização dos ativos, em taxas de remuneração cada vez mais elevadas, de maneira geral.

Crédito Privado

Saiba tudo sobre crédito privado

Mercado Primário

A emissão de debêntures (incentivadas ou não) atingiu R$ 14,1 bilhões em janeiro, reduzindo praticamente pela metade em comparação com o mês anterior. O prazo médio das emissões realizadas no mês expandiu para 5,4 anos (de 5,3 em dezembro).

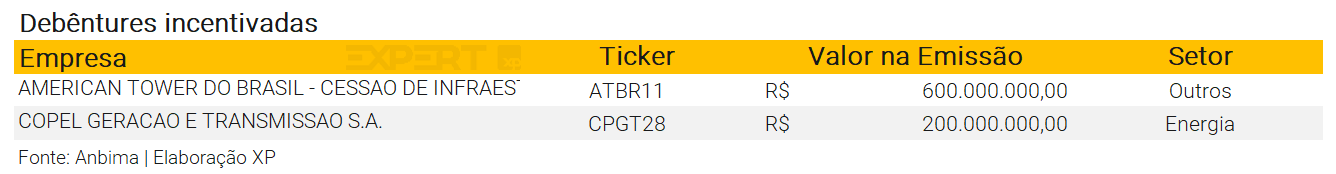

Debêntures incentivadas

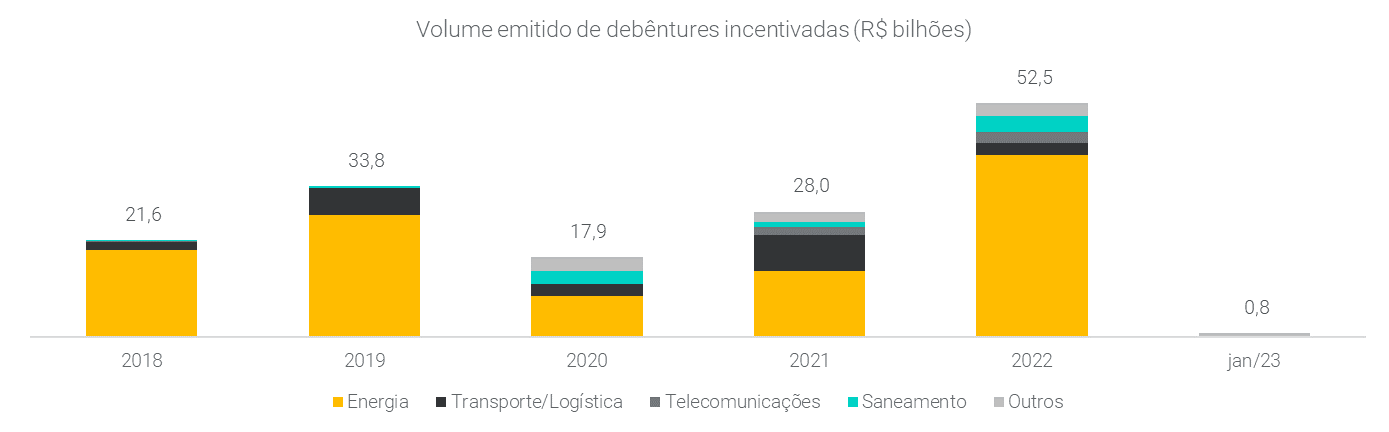

O volume emitido de debêntures incentivadas, com foco em financiamento à infraestrutura e isentas de imposto de renda, somou R$ 800 milhões em janeiro, com duas emissões no mês.

Para 2023 em diante, vale acompanhar as indicações em relação à participação do BNDES em financiamentos de projetos, embora em um primeiro momento acreditemos que não haja risco significativo. A diminuição desta presença nos últimos anos foi importante para o avanço de papeis isentos em renda fixa.

Mercado Secundário

Estoque

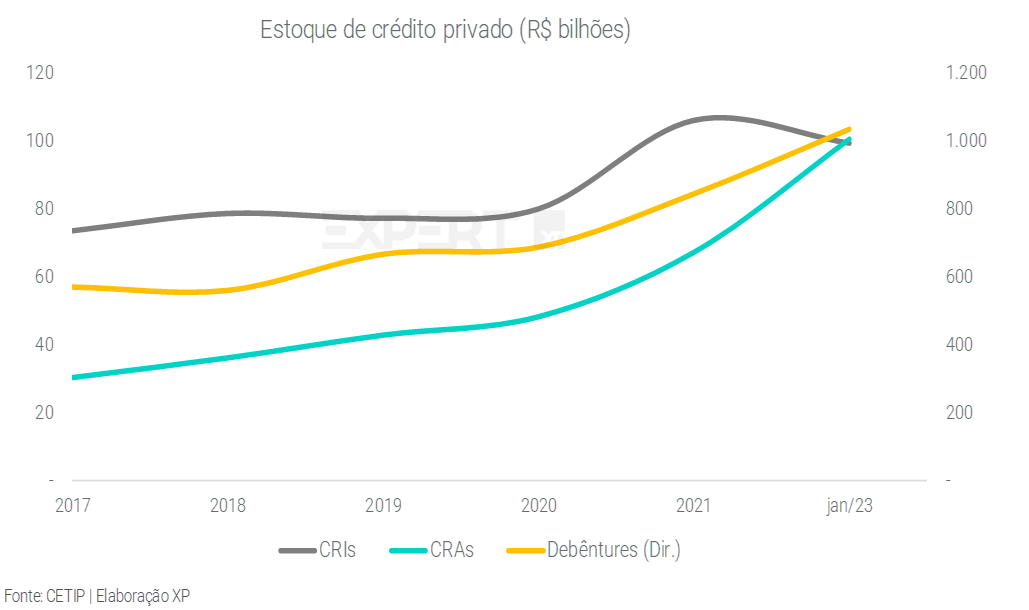

Em janeiro, o estoque valorizado de crédito privado cresceu em quase todos os títulos, com exceção dos CRIs, que reduziram em 33% seus estoques frente o mês anterior. Assim como no caso de emissões bancárias, o crescimento de estoque pode ser interpretado como uma combinação de maior captação líquida e taxas mais altas de remuneração.

Fluxo

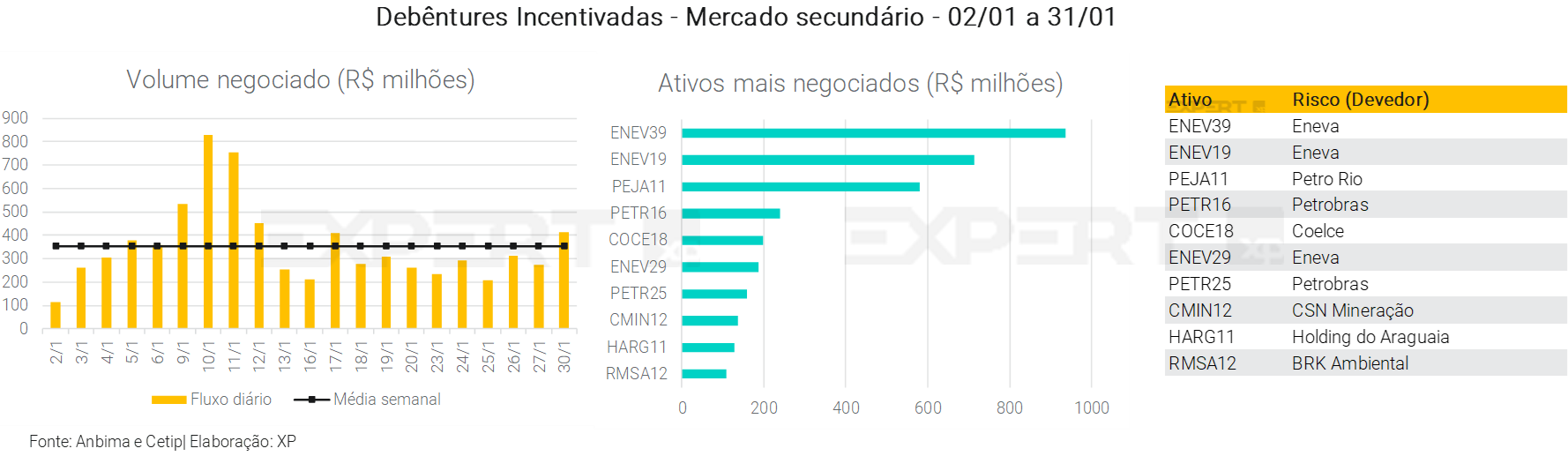

Nesta seção, analisamos os dados da Anbima de negociações definitivas de crédito privado, realizando um filtro cujo spread (diferença) entre os preços máximo e mínimo negociados representam mais do que 0,01% do volume negociado no dia, com o intuito de descartar o que acreditamos serem as operações diretas dentro de instituições.

Em janeiro, o volume negociado de debêntures no mercado secundário atingiu R$ 23,9 bilhões, sendo R$ 16,4 bilhões em não incentivadas e R$ 7,4 bilhões em incentivadas. O principal destaque em não-incentivadas foi a debênture da EDP São Paulo Distribuição (EBENA2). Para as debêntures incentivadas, o maior volume negociado foi da debênture da Eneva (ENEV39).

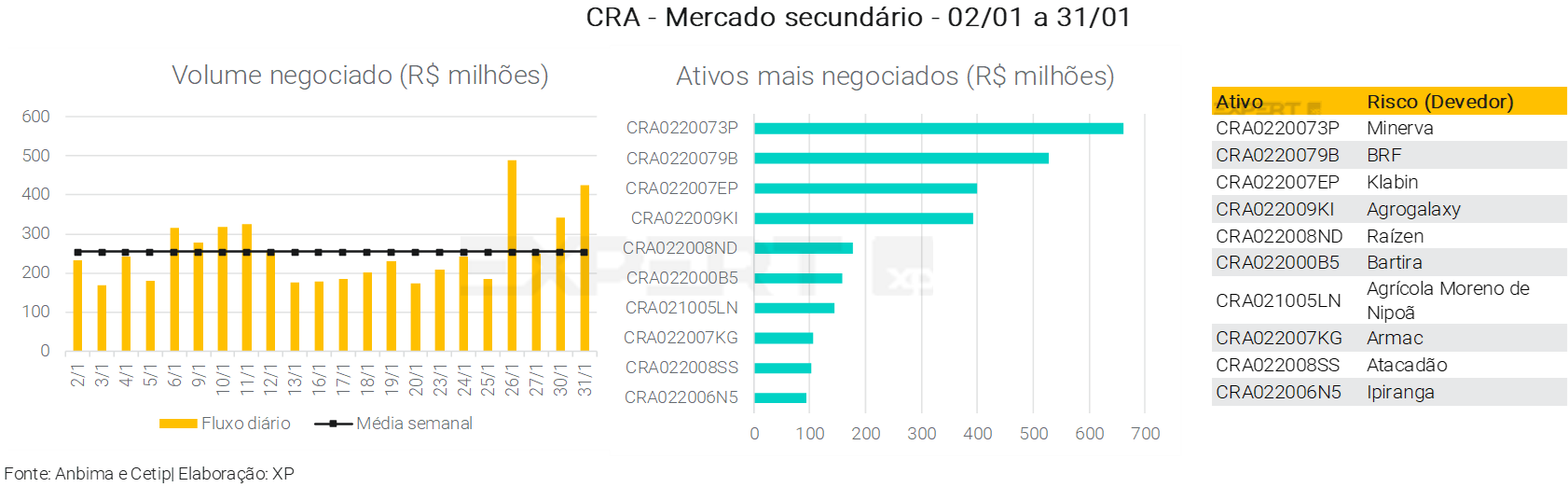

No caso dos certificados de recebíveis, para os CRIs, o volume de negociação foi de quase R$ 7,8 bilhões, com destaque para o CRI da Corp. Leonardo. Para os CRAs, o volume negociado foi de R$ 11,2 bilhões, sendo o principal ativo negociado o CRA de Minerva.

Ressaltamos que ativos de crédito privado também podem apresentar risco mais elevado e, portanto, boas rentabilidades, sendo uma boa alternativa para quem busca diversificar a carteira.

Leia mais aqui.

Ratings

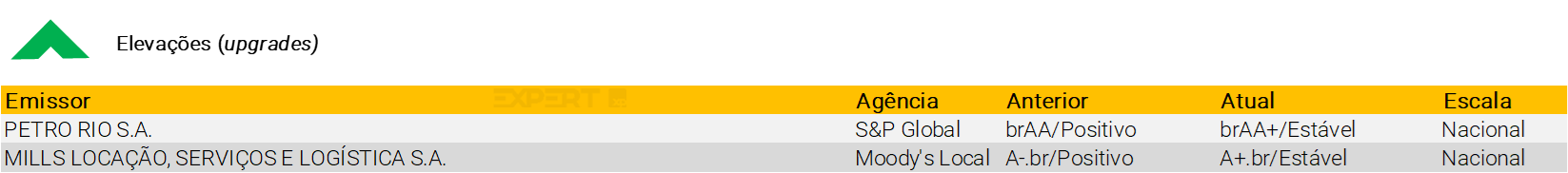

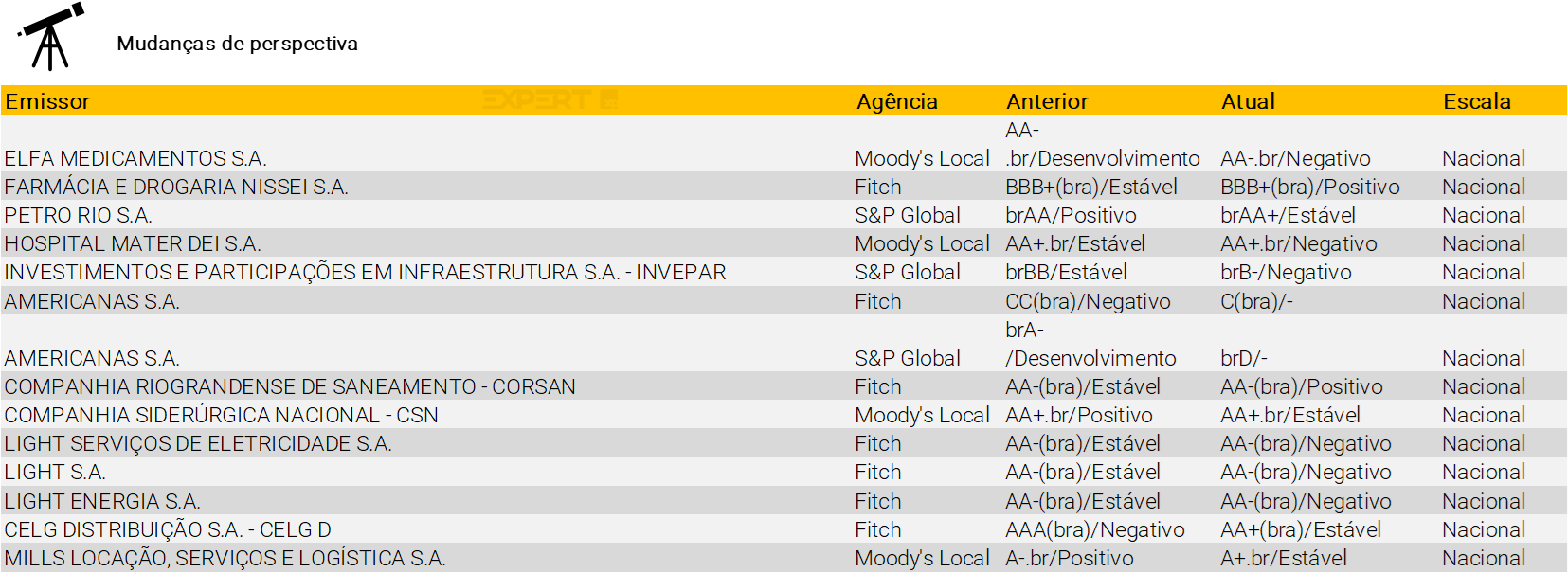

Essas foram as ações de ratings das principais agências de classificação de risco no mês, tanto para emissores quanto para emissões em escala nacional (no link abaixo).

Em janeiro, tivemos uma sinalização com tendência mais negativa nas classificações de crédito dos emissores, uma vez que o número de rebaixamentos foi cinco vezes maior que o número de elevações no mês. Nas mudanças de perspectivas, pudemos observar a mesma tendência negativa.

Destaca-se que em janeiro houve alteração no rating da Americanas nas três agências – foram quatro movimentos no total só relativos ao nome.

Fonte: Fitch Ratings, S&P Global Ratings e Moody’s Local | Elaboração XP

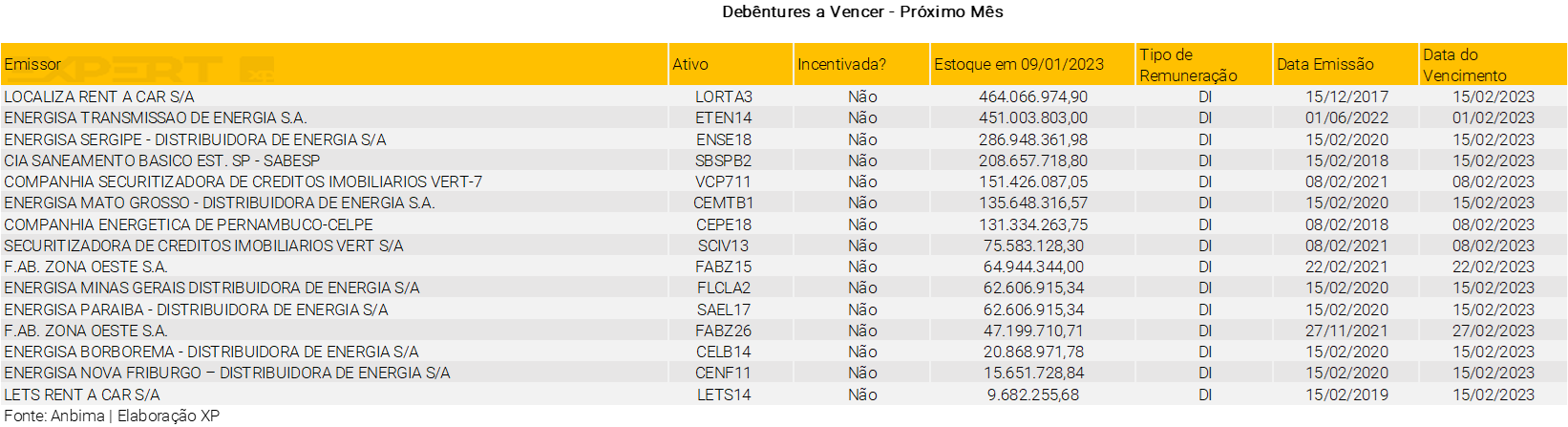

Próximos vencimentos de Debêntures

Dentro dos próximos seis meses, destacamos o mês de junho com a maior concentração de volume de debêntures a vencer, R$ 8,0 bilhões ainda em estoque. Pode-se esperar que parte do volume a vencer seja refinanciado, voltando ao mercado na forma de novas emissões de crédito privado.

Veja como funcionam as ofertas públicas de crédito privado.

Para o mês de fevereiro, o principal vencimento, em termos de volume, é uma debênture comum da Localiza (LORTA3) emitida em dezembro de 2017.

Relatórios publicados

Veja mais

Fontes

Anbima

Banco Central do Brasil

Tesouro Direto

CVM

Fitch Ratings

Moody’s

S&P Global Ratings

B3

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)