O que aconteceu nesta semana na renda fixa?

Ao longo dos últimos dias, as taxas esperadas de juros apresentaram um leve queda. A semana foi marcada, principalmente, pelos resultados do primeiro turno das eleições brasileiras. Com um resultado mais pertado na disputa presidencial, os agentes financeiros seguem confiantes com a adoção de uma política econômica mais ortodoxa no próximo governo, independentemente do candidato eleito.

Na seara internacional, o principal destaque foi a divulgação dos dados de emprego dos Estados Unidos, chamado “payroll”, que mostraram uma criação de vagas de trabalho abaixo do esperado pelo mercado. Entretanto, houve uma redução na taxa de participação da população na força de trabalho, em setembro, o que pode indicar uma maior pressão na oferta de salários e inflação, levando a uma política monetária contracionista mais agressiva por parte do Federal Reserve.

O que acompanhar na próxima semana?

Para semana que vem, no cenário internacional, o destaque será a política monetária dos EUA com a ata da última reunião do comitê de política monetária e dados de inflação de setembro ao consumidor e ao produtor. A semana também contará com diversas divulgações de dados chineses de setembro, incluindo inflação ao produtor, dados de setor externo e de crédito.

No Brasil, o destaque continuam sendo as eleições e a espera de sinalizações da parte dos candidatos. Na seara de dados econômicos, teremos a divulgação da inflação de setembro medida pelo IPCA e do volume de serviços de agosto.

Para facilitar a navegação pelo conteúdo, utilize o índice à esquerda da página.

Cenário macroeconômico

No cenário internacional, a principal notícia foi a redução da produção diária de petróleo pela OPEP+. A organização decidiu reduzir a produção de petróleo em 2 milhões de barris/dia a partir de novembro, buscando estimular uma recuperação nos preços da commodity. Os preços do petróleo chegaram a recuar para níveis próximos a US$ 80 o barril no período recente, após terem atingido cerca de US$ 120 no início de junho, em meio aos riscos crescentes de uma recessão econômica global.

Ainda na seara internacional, nos Estados Unidos, conforme divulgado no principal relatório de emprego (nonfarm payroll), houve geração líquida de 263 mil empregos em setembro, acima do consenso de mercado (250 mil). Com isso, a taxa de desemprego americana recuou de 3,7% para 3,5%. A leitura reforça a percepção de que o mercado de trabalho está apertado e que o Federal Reserve continuará elevando as taxas juros nas próximas reuniões. Na Zona do Euro, os índices inflacionários indicam que o ritmo elevado de alta de juros deve se manter e o Banco Central Europeu (BDE) deixa porta aberta para nova elevação de juros em 0,75 pp. Já no Reino Unido, a primeira-ministra Liz Truss tentou, no último fim de semana, defender o plano de seu governo de forte redução de impostos para os mais ricos, apesar das reações contrárias do mercado financeiro.

Enquanto isso, no Brasil, foram divulgados os dados da Pesquisa Industrial Mensal (PIM) e da Pesquisa Mensal do Comércio (PMC) referentes a agosto, que vieram em linha as expectativas da XP. A produção da indústria contraiu 0,6% ante julho e cresceu 2,8% ante agosto de 2021, enquanto as vendas no comércio varejista ampliado recuaram 0,6% na base de comparação mensal e 0,7% na base de comparação interanual.

Os resultados do comércio varejista vêm sendo bastante impactados pelo aperto das condições monetárias. Enquanto os segmentos de bens mais relacionados ao crédito enfraquecem, aqueles mais sensíveis à renda permanecem em rota de crescimento moderado, refletindo a recuperação sólida do mercado de trabalho, estímulos fiscais adicionais e o recuo da inflação no curto prazo.

Leia o resumo completo de economia da semana

Juros e inflação

Ao longo dos últimos dias, as taxas esperadas de juros apresentaram um leve queda. A semana foi marcada, principalmente, pelos resultados do primeiro turno das eleições brasileiras. Com um resultado mais pertado na disputa presidencial, os agentes financeiros seguem confiantes com a adoção de uma política econômica mais ortodoxa no próximo governo, independentemente do candidato eleito.

Na seara internacional, o principal destaque foi a divulgação dos dados de emprego dos Estados Unidos, chamado “payroll”, que mostraram uma criação de vagas de trabalho abaixo do esperado pelo mercado. Entretanto, houve uma redução na taxa de participação da população na força de trabalho, em setembro, o que pode indicar uma maior pressão na oferta de salários e inflação, levando a uma política monetária contracionista mais agressiva por parte do Federal Reserve.

Além disso, as taxas de juros reais apresentaram uma singela queda ao longo da semana, refletindo em redução na inflação esperada para os próximos anos.

A curva de juros pode ser compreendida como as expectativas dos rendimentos médios de títulos públicos prefixados sem cupom (ou seja, sem pagamentos semestrais), de hoje até uma determinada data futura, a partir dos contratos futuros de juros (ou DI). Entenda mais aqui.

Títulos públicos

Mercado primário (leilões)

Para mais informações sobre o funcionamento de leilões de títulos públicos, clique aqui.

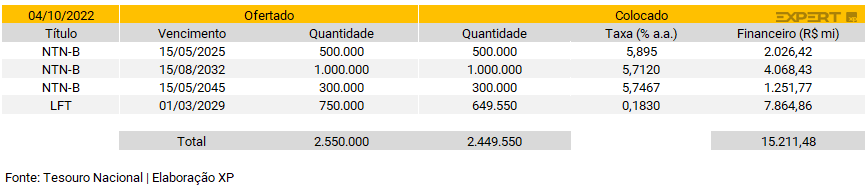

Leilão do dia 04/10 – NTN-B e LFT

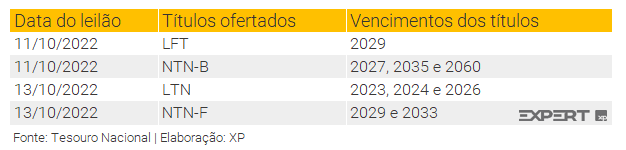

Na terça-feira, o Tesouro Nacional (TN) ofertou 1,8 milhão de Notas do Tesouro Nacional – Série B (NTN-B). Além disso, ofertou 750 mil de Letras Financeiras do Tesouro (LFT), reduzindo a oferta do primeiro título e mantendo o volume do segundo frente a semana anterior.

As NTN-Bs ofertadas foram integralmente absorvidas. Nos três vencimentos, as taxas permaneceram abaixo de 6% a.a. e o volume financeiro foi maior que R$ 7,3 bilhões.

O TN também obteve sucesso com o LFT, uma vez que a maior parte da oferta foi absorvida, cerca de 87%, performance superior à semana anterior. No vencimento único em 2029, a parcela prefixada foi de 0,183, com um volume financeiro de R$ 7,8 bilhões.

Leilão do dia 06/10 – LTN e NTN-F

No leilão de quinta-feira, houve oferta de 12,5 milhões de Letras do Tesouro Nacional (LTN), em vencimentos para os próximos quatro anos, e 1,25 milhão Notas do Tesouro Nacional – Série F (NTN-F) divididas em duas séries de vencimentos em 2029 e 2033, aumentando o volume em ambas as ofertas frente a semana anterior.

O TN teve forte colocação em mais uma semana e vendeu o lote integral das LTNs, conseguindo atingir um volume financeiro de R$ 9,2 bilhões. Seguindo a mesma trajetória, as NTN-Fs também foram integralmente colocadas, somando cerca de R$ 1,2 milhão de volume financeiro.

Mercado Secundário

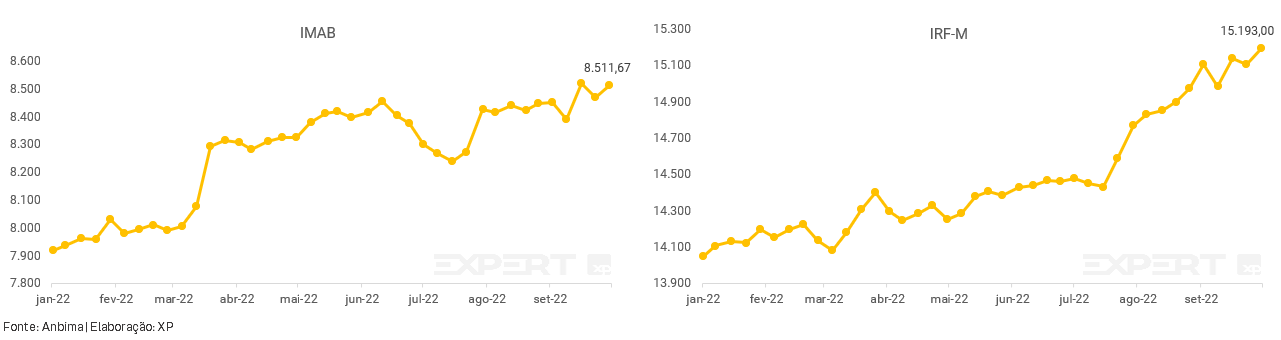

O IMA-B representa a evolução, a preços de mercado, da carteira de títulos públicos indexados ao IPCA (NTN-B).

O IRF-M representa a evolução, a preços de mercado, da carteira de títulos públicos prefixados (LTN e NTN-F).

Ambos são calculados pela Anbima e podem sofrer variações devido à dinâmica de oferta e demanda de títulos no mercado, reflexo das movimentações no cenário econômico.

O preço dos títulos sobe quando a expectativa de juro futuro cai (e vice-versa) devido à relação inversa entre os dois. Esse mecanismo que mostra o efeito dos juros sobre preços é a marcação a mercado. Entenda mais aqui.

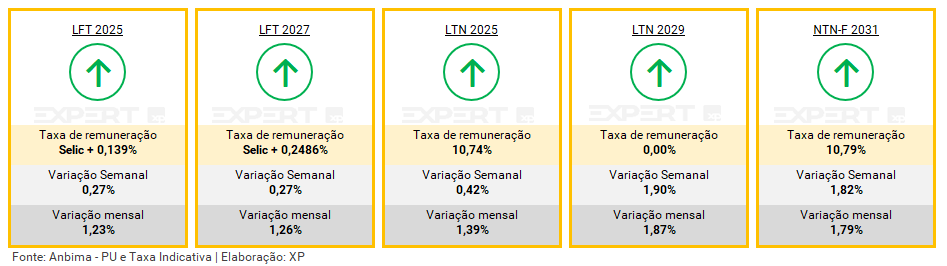

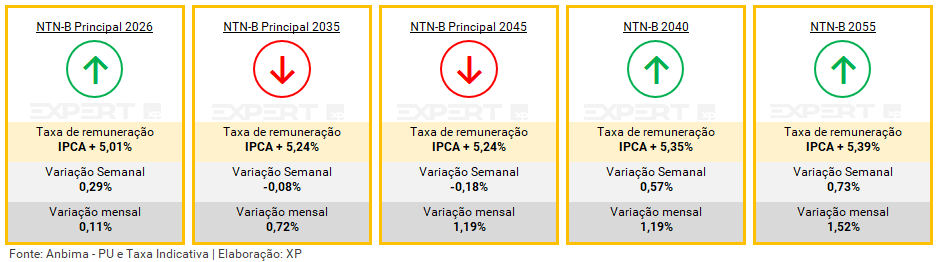

Nesta semana, a maior parte dos títulos públicos apresentaram valorização, após resultado acirrado no primeiro turno na disputa presidencial – vide seção “Juros e Inflação” para mais detalhes. Além disso, as taxas de títulos mais longos se afastaram do patamar de IPCA + 6%, o oposto do que foi visto na semana anterior.

Acompanhe as taxas do títulos do Tesouro Direto disponíveis para compra e para resgate

Crédito Privado

Fluxo

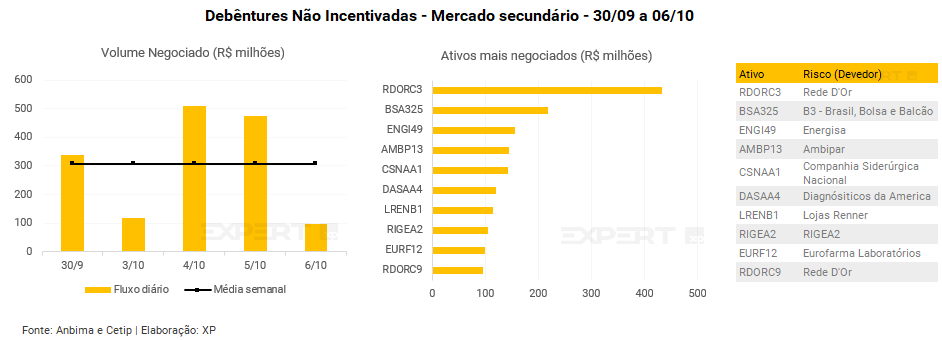

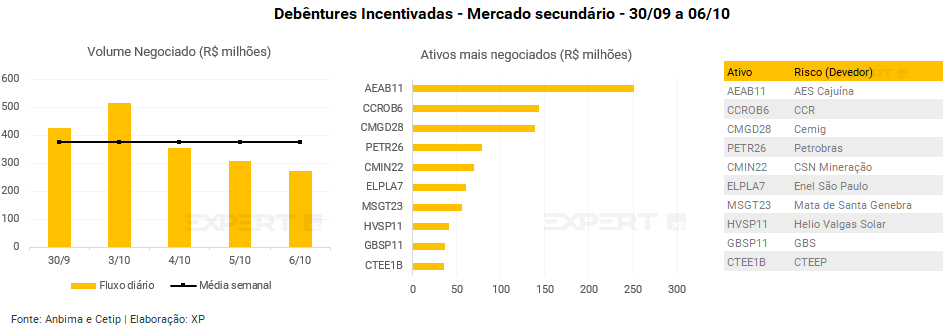

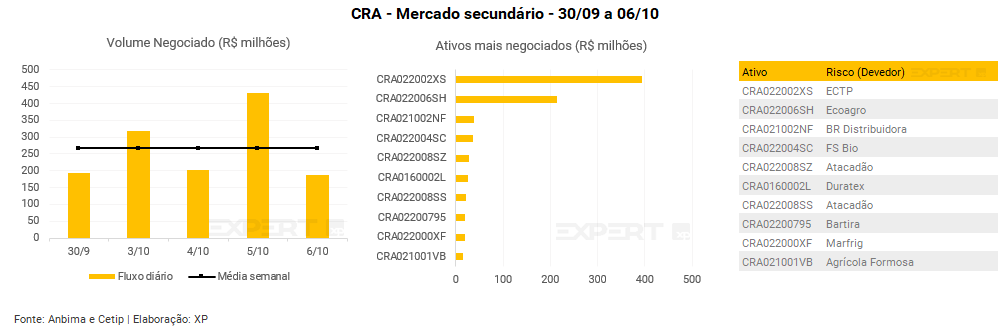

Na última semana, o fluxo médio diário de negociações em debêntures não incentivadas foi de R$ 307,7 milhões (ante R$ 550 milhões na semana anterior), R$ 374,5 milhões em debêntures incentivadas (vs. R$ 405 milhões), R$ 110,9 milhões em CRIs (vs. 160 milhões) e R$ 266,1 milhões em CRAs (vs. R$ 260 milhões).

Os papeis mais negociados por classe de ativos foram as debêntures da Rede D’Or (RDORC3), a debênture incentivada da Cteep (CTEE1B), CRI Simplific Pavarini e, por fim, CRA da Agrícola Formosa.

Como não são disponibilizados a tempo da publicação do relatório, os dados desta sexta-feira não são considerados.

Nesta seção, analisamos os dados da Anbima de negociações definitivas de crédito privado, realizando um filtro cujo spread (diferença) entre os preços máximo e mínimo negociados representam mais do que 0,01% do volume negociado no dia, com o intuito de descartar o que acreditamos serem as operações diretas dentro de instituições.

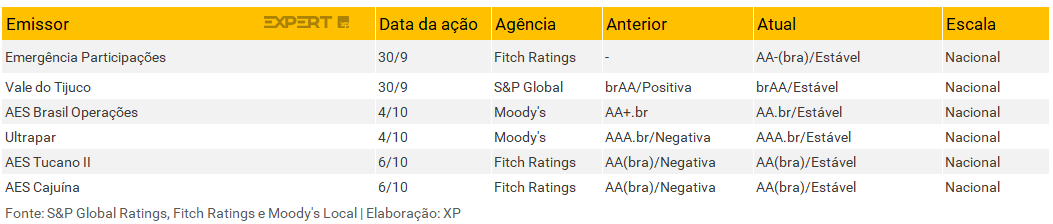

Ações de rating

Ratings são notas atribuídas por agências classificadoras de risco de crédito que podem impactar diretamente seus investimentos em Renda Fixa. Entenda mais aqui.

O que esperar – Semana de 10/10 a 14/10

Agenda econômica

No cenário internacional, o destaque será a política monetária dos EUA com a ata da última reunião do comitê de política monetária e dados de inflação de setembro ao consumidor e ao produtor. A semana também contará com diversas divulgações de dados chineses de setembro, incluindo inflação ao produtor, dados de setor externo e de crédito.

No Brasil, o destaque continuam sendo as eleições e a espera de sinalizações da parte dos candidatos. Na seara de dados econômicos, teremos a divulgação da inflação de setembro medida pelo IPCA e do volume de serviços de agosto.

Leilões do Tesouro Nacional

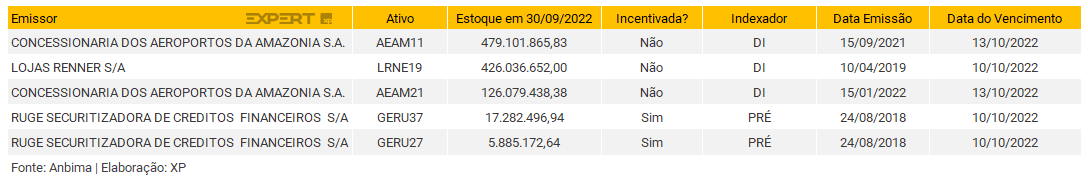

Vencimentos de debêntures da próxima semana

Relatórios recentes em destaque

Renda Fixa

Artigos

Endividamento familiar e inadimplência continuam a aumentar em cenário de juros elevados

Emissores

Outras editorias

Gostou? Tem alguma sugestão? Não deixe de avaliar e deixar seus comentários!

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)