A divulgação dos resultados do 3° trimestre de 2022 (3T22) das empresas listadas na Bolsa começou no dia 13 de outubro e todas as empresas do Ibovespa já reportaram seus resultados.

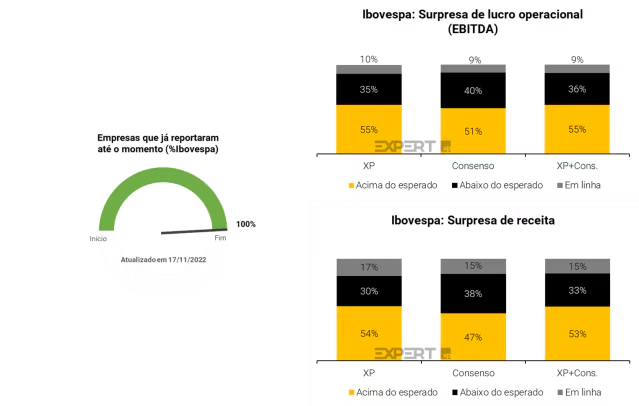

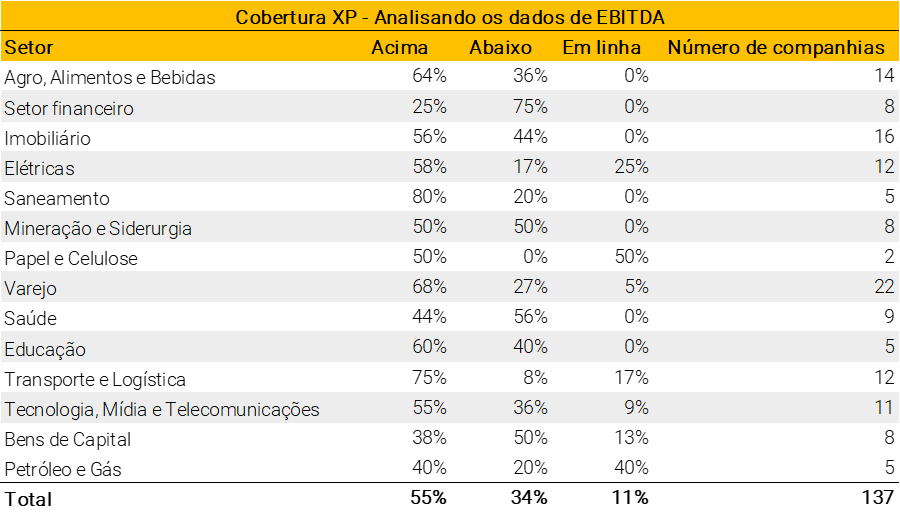

Vemos os resultados do terceiro trimestre das empresas brasileiras como sólidos, mesmo sendo uma temporada um pouco pior que a anterior. 55% das empresas reportaram Lucros Operacionais (EBITDA) acima do que esperávamos, 10% foram em linha, e os 35% restantes abaixo do que esperávamos. Quanto à receita, 54% das empresas superaram nossas expectativas, 17% foram em linha e 30% vieram abaixo.

Acreditamos que o mercado já esperava uma desaceleração nos resultados do terceiro trimestre, que acabou ocorrendo, porém não em uma grande magnitude. Dessa forma, as estimativas de lucro esperadas para os próximos 12 meses foram revisadas ligeiramente para baixo pelo consenso de mercado.

Quanto aos setores, empresas de Agro, Alimentação & Bebidas, Saneamento e Transportes reportaram um EBITDA acima das nossas expectativas. De destaques negativos, empresas dos setores de Bens de Capital e Financeiro desapontaram as nossas estimativas.

O terceiro trimestre de 2022 foi marcado por crescentes preocupações de recessão, especialmente nos EUA e na Zona do Euro. Com a inflação global atingindo níveis recorde desde o início do ano, os bancos centrais de todo o mundo apertaram suas políticas monetárias, aumentando os riscos de uma desaceleração significativa no crescimento econômico global.

Ao contrário de seus pares globais, o índice Ibovespa subiu 11,7% no terceiro trimestre . E com uma moeda local ligeiramente mais fraca, o índice subiu 7,2% em dólares, enquanto o S&P 500 e o MSCI ACWI caíram -5,3% e -7,3%, respectivamente.

Considerando as empresas com cobertura XP e que integram o índice Ibovespa, o EBITDA ficou, em média, 3,2% abaixo das nossas expectativas e a receita superou nossas expectativas em 1,6%.

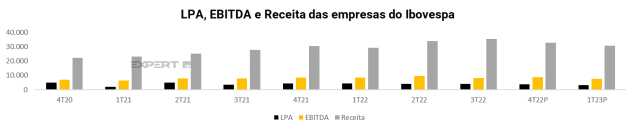

No 3T22, o LPA (Lucro por Ação) do Ibovespa aumentou 3,4% quando comparado ao 2T22, e 20,9% em relação ao mesmo trimestre do ano anterior (3T21), em grande parte explicado pela melhora do cenário doméstico, queda da inflação e empresas conseguindo repassar parte dos custos mais altos aos consumidores. De acordo com dados fornecidos pela Bloomberg, para o ano de 2022, os analistas esperam que os lucros caiam ainda mais no 4T22.

As receitas continuaram a crescer 4,1% em relação ao último trimestre e 26,9% em relação ao mesmo trimestre de 2021. Já o EBITDA (Lucro antes de Juros, Impostos, Depreciação e Amortização), ele decresceu -13,7% T/T, mas cresceu +5,5% A/A.

Ao longo dos últimos meses, o aumento das taxas de juros levou ao aumento das despesas e custos financeiros, impactando a rentabilidade e as margens das empresas. Mesmo com as receitas apresentando crescimento, impactadas positivamente pela inflação, as empresas não conseguiram repassar integralmente o aumento de seus custos ao consumidor final. Neste trimestre, a margem EBITDA do Ibovespa caiu quase 0,54 p.p. em relação ao trimestre anterior e 1,63 p.p. na comparação anual.

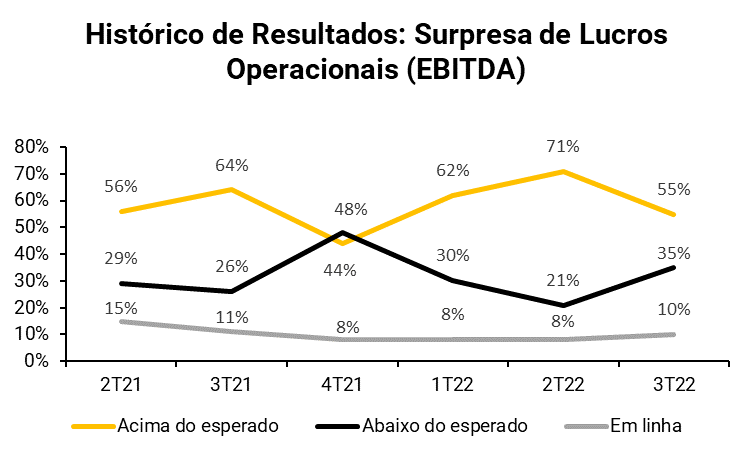

Comparando com trimestres anteriores, os resultados de EBITDA que superaram nossas estimativas no 3T22 (55%) foram inferiores ao do trimestre anteriores (71%) e também inferiores ao 1T22 (62%). Além disso, os resultados que foram abaixo das nossas estimativas (35%) foram significativamente superiores do que no último trimestre (21% no 2T22).

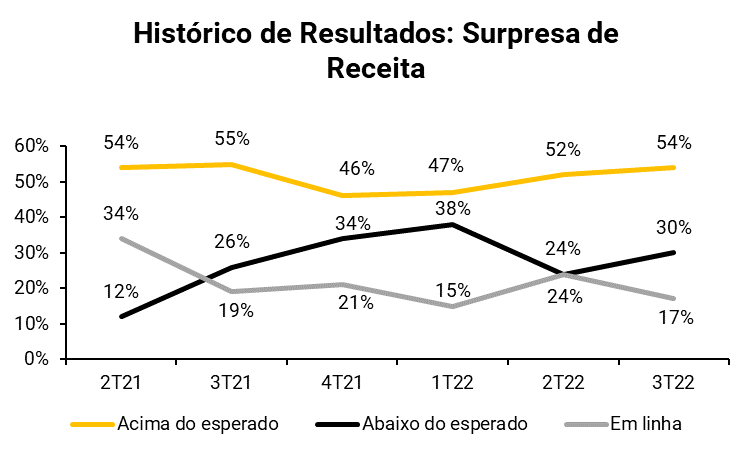

Olhando para a receita líquida, os resultados que superaram nossas estimativas aumentaram um pouco nesse trimestre (+2 p.p., passando de 52% no 2T22 para 54% neste trimestre). Enquanto isso, as receitas líquidas que ficaram aquém das nossas expectativas aumentaram significativamente (+6 p.p., de 24% para 30%).

Esses resultados continuam refletindo fatores que marcaram o primeiro semestre: inflação crescente levando os bancos centrais a apertar suas políticas monetárias, refletindo em desaceleração e crescentes temores de uma recessão econômica.

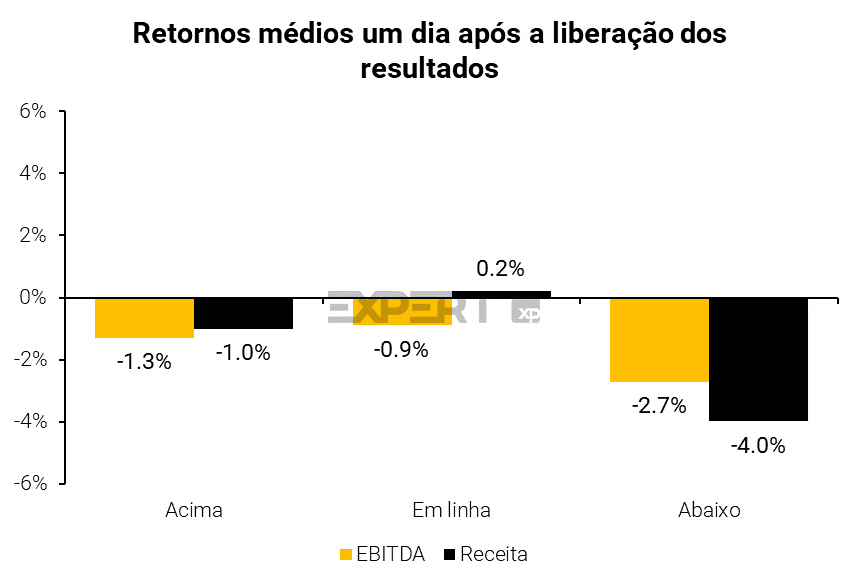

Reação das ações pós resultados – bons resultados trazem performances melhores para os papéis

As empresas do Ibovespa que superaram as estimativas do consenso de EBITDA e receitas retornaram, em média, -1,3% e -1,0%, respectivamente, um dia após a data de cada divulgação. Enquanto isso, as empresas que ficaram abaixo das estimativas foram mais penalizadas com retornos de -2,7% e -4,0% para os mesmos indicadores. E durante a temporada de resultados, o índice Ibovespa caiu -5,9%, pressionado pelas preocupações com a subida de juros nos EUA, com as eleições por aqui que ocorreram no mês passado, e, mais recentemente com as discussões de política fiscal do governo eleito.

Lucros foram revisados para baixo em meio a temores de desaceleração

Com probabilidades crescentes de recessão nas principais economias do mundo, as projeções de EPS para os próximos 12 meses, 2023 e 2024 caíram ligeiramente durante o terceiro trimestre deste ano. Durante o trimestre, as estimativas de EPS caíram entre 0,2%-1,8%.

Destaques dos setores

Um destaque desta temporada de resultados foi o setor de Papel e Celulose. A Irani (RANI3) apresentou outro conjunto de bons resultados, impulsionados por: (i) maiores volumes de Papelão Ondulado devido à recuperação da demanda e aumento da capacidade produtiva em SC (Gaia II); (ii) redução de preços nos segmentos de Papelão Ondulado e Resinas; e (iii) os custos permaneceram estáveis, mesmo com a queda dos preços de aparas.

Em Mineração e Siderurgia, os resultados da Gerdau (GGBR4) continuaram fortes. A América do Norte manteve margens EBITDA muito boas (30%), apesar de um cenário macro mais desafiador, enquanto outras unidades de negócios reportaram resultados mais enfraquecidos com menores volumes, preços e custos ainda pressionados.

No Varejo, o principal destaque foi o segmento de consumo discricionário, com Grupo Soma (SOMA3) e Vivara (VIVA3) apresentando bons resultados. Adicionalmente, o Assaí (ASAI3) continuou apresentando um trimestre sólido apesar da pressão das despesas pré-operacionais. Em Farmácias, d1000 (DMVF3) e Pague Menos (PGMN3) foram os destaques.

Em Tecnologia, Mídia e Telecomunicações, Positivo (POSI3) e Totvs (TOTS3) apresentaram bons resultados devido ao crescimento da receita.

Os resultados do setor Imobiliário foram sólidos para nomes como Cury (CURY3), Cyrela (CYRE3) e JHSF (JHSF3), com sólidas vendas líquidas e lançamentos.

No setor de Saúde, Hypera (HYPE3) reportou fortes resultados, com lucro líquido de R$ 470 milhões (9% acima de nossa estimativa). A Rede D’Or (RDOR3) também apresentou resultados ligeiramente positivos, com lucro líquido de R$ 396 milhões. As receitas cresceram 4,6% no trimestre e os destaques positivos foram os aumentos nos tickets médios (+5,3% no trimestre para hospitais e +7,4% no trimestre para oncologia).

Já em Agro, Alimentos e Bebidas, a Ambev (ABEV3) apresentou resultados sólidos, com o Brasil melhor do que o esperado e suficiente para compensar um desempenho decepcionante em suas unidades internacionais. O volume consolidado foi recorde para um terceiro trimestre e essa tendência positiva permitiu que os preços aumentassem em 8 dos 10 principais mercados da AmBev.

Algumas empresas do setor Financeiro apresentaram resultados acima de nossas expectativas, com Banco do Brasil (BBSA3) sendo o principal destaque, beneficiado, principalmente, por um robusto incremento em sua Margem financeira Bruta (NII), que se deve principalmente ao robusto crescimento de sua carteira de crédito, à reprecificação de suas operações de crédito nos últimos trimestres e aos melhores resultados de sua tesouraria

Por fim, em Transporte e Logística, a Hidrovias do Brasil (HBSA3) apresentou resultados operacionais positivos e sólidos. A Rumo (RAIL3) também reportou bons resultados com forte desempenho de receita.

Por fim, em Bens de Capital, os principais destaques foram Fras-le (FRAS3) e Weg (WEGE3) com resultados acima do esperado.

Veja abaixo a comparação entre as expectativas e os números reportados para cada uma das empresas que divulgaram seus resultados e fazem parte da nossa cobertura.

Clique aqui para ver a tabela em pdf

Análise ESG do trimestre

No que diz respeito à temática ESG, continuamos vendo essa agenda ganhando importância na divulgação de resultados das companhias. Nesta última temporada, vimos um grande número de empresas anunciando os avanços no trimestre, ao mesmo tempo em que ainda vemos espaço para melhorias adicionais, tanto em termos de divulgação mais detalhada quanto um maior número de empresas relatando as iniciativas dessa agenda. Dito isso, para as próximas divulgações de resultados, esperamos mais por vir, principalmente considerando que a temporada do 4T é uma ótima oportunidade para divulgar os avanços do ano completo.

Do lado positivo, vale destacar dois nomes que divulgaram atualizações ESG relevantes: (i) Lojas Renner (link), que lançou em agosto seu novo ciclo de compromissos públicos de sustentabilidade e anunciou que, através do Instituto Lojas Renner, a companhia arrecadou R$ 5,4 mi para apoiar projetos sociais e econômicos voltados ao empoderamento feminino; e (ii) Ambev (link), que realizou a 2ª edição do webinar ESG em novembro com o objetivo de trazer ao mercado uma atualização em relação às principais conquistas e iniciativas estratégicas da empresa nessa agenda. Nesse sentido, vale reforçar que ambos os nomes (Lojas Renner e Ambev) fazem parte da nossa Carteira ESG XP (link).

Destaques dos Resultados Divulgados

AgroGalaxy (AGXY3): AgroGalaxy apresentou bons resultados no 3T22 – o EBITDA Aj. atingiu R$ 165 milhões (+41% A/A e -7% vs. XPe) – liderado por maiores preços (+35%), volumes (+12%) – SSS de 45,8% – e as aquisições da Ferrari Zagatto + Agrocat (+25%). Além dos resultados financeiros sólidos, saudamos a melhora no capital de giro (os dias de capital de giro diminuíram de 117 para 66 A/A). Embora não irrelevante, o único indicador negativo foi o lucro líquido aj. significativamente inferior ao ano anterior e abaixo de nossas estimativas devido a despesas financeiras acima do estimado. Na perspectiva atual de juros mais altos, acreditamos que o lucro líquido ainda será prejudicado no curto e médio prazo. No entanto, continuamos muito positivos com o AGXY3 como um player agrícola não cíclico bem preparado para aproveitar a tendência de adoção de tecnologia em andamento pelos agricultores e reiteramos nossa recomendação de Compra.

Ambev (ABEV3): A AmBev apresentou resultados mistos, porém fortes, com o Brasil melhor do que o esperado e suficiente para compensar um desempenho decepcionante em suas unidades internacionais. O volume consolidado foi recorde para um terceiro trimestre e essa tendência positiva permitiu que os preços aumentassem em 8 dos 10 principais mercados da AmBev. A receita líquida cresceu 3% A/A para R$ 20.587mi (beat em BZ Beer e NAB, miss em CAC e LAS, in-line no Canadá), abaixo da nossa projeção apesar de uma surpresa positiva há muito esperada no Brasil (+17% e 36% A/A para Cerveja e NAB, respectivamente). O EBITDA aj. foi de R$ 5.601mi (+2% A/A e +7% vs. XPe), acompanhando a melhora das ocasiões fora do domicílio, um melhor portfólio e um processo contínuo de captura de valor via BEEs. Continuamos otimistas com a AmBev, esperamos que o 4T sustente esse momento positivo de ganhos e reiteramos nossa recomendação de Compra e preço-alvo de R$ 18,10/ação para 2023.

Ambipar (AMBP3): O EBITDA do trimestre superou nossas projeções e os resultados financeiros tiveram alta, reflexo da maior alavancagem e taxas de juros no período. Tanto Response quanto Environment tiveram expansão de receita e margem EBITDA. Apesar disso, continuamos atentos a alavancagem e volume de capex da companhia. Mantemos nossa recomendação de Compra em Ambipar com preço alvo de R$ 50/ação.

Assaí (ASAI3): O Assaí reportou resultados sólidos, com EBITDA 21% acima na comparação anual e 4% abaixo das nossas estimativas. Mantemos nossa recomendação de Compra e preço-alvo de R$22,0/ação.

Auren (AURE3): Os resultados da Auren vieram acima de nossas expectativas, refletindo a marcação a mercado dos contratos de comercialização, a maior disponibilidade de Ventos do Araripe III e a entrada em operação dos complexos eólicos Ventos do Piauí II e III. Continuamos acreditando na estratégia de Auren e mantemos a AURE3 como nossa Top Pick com um preço-alvo de R$ 21/ação.

Banco do Brasil (BBAS3): Os resultados positivos do Banco do Brasil no 3T22 foram beneficiados, principalmente, por um robusto incremento em sua Margem financeira Bruta (NII), que se deve principalmente ao robusto crescimento de sua carteira de crédito, à reprecificação de suas operações de crédito nos últimos trimestres e aos melhores resultados de sua tesouraria. Apesar do aumento da inadimplência e do aumento das provisões no período, seu índice de inadimplência permanece em níveis baixos e o índice de cobertura permanece saudável. Isso resultou em um forte resultado de R$ 8,4 bilhões no trimestre (21% acima da nossa estimativa). Por fim, o banco também revisou seu guidance para 2022, implicando em outro conjunto de fortes resultados para o quarto trimestre.

Bemobi (BMOB3): A Bemobi reportou resultados resilientes, apoiados pela diversificação e avanços contínuos em soluções de pagamento e microfinanças. A receita atingiu R$ 141,3 milhões, 87% A/A, em linha com nossa estimativa, puxada pelas recentes aquisições de TIAXA e M4U. O EBITDA ajustado totalizou R$ 45,4 milhões, + 44% A/A, atingindo uma margem EBITDA de 32,1% (-9,4 pp). A redução na margem deve-se à consolidação das empresas adquiridas que possuem margem inferior, principalmente a TIAXA. A margem teve uma pequena redução de 0,4 pp na comparação trimestral. Por fim, o lucro líquido foi de R$ 40 milhões no 3T22 (+73% A/A), o aumento foi impulsionado principalmente pelo maior resultado financeiro e também pelos contratos de swap vinculados à recompra de ações (não caixa). Por fim, mantemos nossa recomendação de Compra e preço-alvo de R$35/ação para o final de 2022.

Brisanet (BRIT3): A Brisanet reportou resultados sólidos no 3T22, superando nossas estimativas especialmente em EBITDA e margem. A receita líquida foi de R$ 254 milhões (+33,8% A/A e em linha com a da XP) e o EBITDA Ajustado foi de R$ 119 milhões (+60,3% A/A e 4% acima da XP). O destaque do trimestre foi a forte recuperação da margem EBITDA atingindo 46,7% (+5,8 pp T/T e +7,7 pp A/A). A dívida líquida ficou praticamente estável, com isso a Dívida Líquida/EBITDA atingiu 2,0x (vs. 2,3x no 2T22). Mantemos nossa recomendação Neutra e preço-alvo de R$4,5/ação para 2023.

BTG (BPAC11): Em nossa visão, o BTG apresentou resultados sólidos no 3T22 e ligeiramente acima de nossas estimativas em todas as linhas. Isso se deve principalmente a receitas mais fortes em quase todas as frentes durante o trimestre, o que levou a um lucro líquido de R$2,3 bilhões no terceiro trimestre, superando nosso número em 7%. Mantemos nossa visão conservadora no caso de longo prazo, principalmente devido ao seu valuation apertado de (14,5x P/E para 2023).

C&A (CEAB3): A C&A (CEAB3) reportou resultados mistos no 3T, mas acima das nossas estimativas frente a uma margem bruta mais forte e efeitos positivos de impostos não recorrentes no trimestre. Mantemos nosso Neutro e preço-alvo de R$ 4,0/ação.

Cogna (COGN3): A Cogna reportou resultados levemente positivos no 3T22, com um prejuízo líquido ajustado de R$147M. A Kroton finalmente reverteu sua trajetória negativa de queda de receita, alavancada por números positivos de captação em ambas as frentes de alta e baixa presencialidades e, como resultado, as margens expandiram. A Vasta entregou a receita do guidance de R$1B com subscrições no ciclo de 2022 e sinalizou um Valor Anual de Contrato (ACV) de R$1,23B para o ciclo de 2023. A alavancagem segue sendo um grande problema para a Cogna, à medida que os resultados financeiros acabam comprometendo o lucro líquido, mas a empresa está focada na gestão de suas dívidas para reduzir os custos do endividamento. Este foi mais um trimestre com sinais positivos, mas é incerto quando o lucro da empresa voltará a patamares positivos.

Cruzeiro do Sul (CSED3): A Cruzeiro apresentou resultados positivos no 3T22, com lucro líquido ajustado de R$19M. O destaque positivo foi a temporada de captação, que trouxe volumes positivos tanto no Presencial (+13,5% A/A) quanto no Digital (+34,5% A/A), resultando em crescimento da base de alunos de 4,6% A/A e 18% A/A, respectivamente. Além disso, a empresa conseguiu aumentar os tickets médios (+6% A/A no Presencial e +3% A/A no Digital) apesar dos maiores volumes de captação. Notamos que taxas de juros mais altas prejudicaram os lucros, mas não consideramos o índice de alavancagem de 3x como um problema para a empresa. Vemos os resultados positivamente e reiteramos nossa recomendação de compra e escolha como top-pick no setor de educação.

CTEEP (TRPL4): Os resultados vieram acima de nossas estimativas, refletindo uma melhora nas margens devido: (i) ao crescimento da receita líquida, resultado do reajuste do ciclo tarifário 2022/2023; e (ii) do aumento dos custos gerenciáveis (PMSO) abaixo da inflação acumulada (IPCA) no período (+2,4% vs. 7,2% respectivamente). Consideramos que esse efeito já está precificado em ações. Mantemos nossa recomendação Neutra na CTEEP, com preço-alvo de R$ 26/ação.

Cury (CURY3): A Cury apresentou resultados impressionantes no 3T22, impulsionados por fortes dados operacionais em todas as frentes, com sólidas vendas líquidas e lançamentos. Como resultado, a receita líquida atingiu níveis recordes, aumentando 37,3% A/A. Além disso, a margem bruta foi o destaque atingindo 37,3% (+1,3 p.p. vs. XPe). O lucro líquido (%Cury) aumentou 33,4% A/A (aproximadamente em linha com nossas estimativas), levando a um ROE excepcional de 50,8%. Por fim, Cury apresentou uma robusta geração de caixa operacional de R$ 65 milhões, devido ao forte nível de repasses. Dito isso, mantemos o Cury como nossa principal escolha no setor das construtoras, com recomendação de Compra e preço-alvo de R$ 17,00/ação.

Cyrela (CYRE3): A Cyrela apresentou resultados positivos no 3T22, com base no faturamento robusto de R$ 1,56 bilhão (+21% A/A e +24,8% T/T), explicado por (i) sólidas vendas líquidas de lançamentos e estoques; (ii) reconhecimento de receita devido ao aumento do percentual de conclusão da obras (POC) aumentando significativamente, motivado pelos lançamentos em desenvolvimento em nossa visão. Além disso, observamos uma recuperação da margem bruta para 33,9% (+260 bps T/T e -80bps A/A), ligeiramente acima de nossas estimativas de 32,2%, impactado pela contribuição positiva de produtos com melhores margens e custos de construção sob controle.

d1000 (DMVF3): A d1000 (DMVF3) reportou sólidos resultados do 3T22, com sólido crescimento de receita e expansão de margem, mas com fluxo de caixa livre negativo. As receita bruta cresceu +29% A/A (+8% vs. XPie), com o forte desempenho de vendas mesmas lojas (+33% A/A) com o ticket médio mais altos e o maior tráfego compensando o fechamento de lojas da companhia (10 nos últimos doze meses). Em termos de rentabilidade, a margem bruta aumentou 1p.p A/A, para 30,5%, com uma maior penetração de genéricos e marcas próprias (10,8% e 5% das vendas totais, respectivamente), uma vez que a empresa colhe os resultados de sua estratégia comercial e inovação da marca própria. Quanto ao EBITDA (ex-IFRS), a margem melhorou 260bps A/A para 3,8%, em razão da alavancagem operacional.

Desktop (DESK3): A Desktop reportou resultados sólidos no terceiro trimestre, superando nossas estimativas. Destacamos o sólido desempenho da receita líquida (+99% A/A e +11% T/T), que foi impulsionado pelo aumento das adições líquidas, refletindo o aumento da penetração da rede existente e a expansão da cobertura geográfica via expansão orgânica e M&A, incluindo 68 novas cidades nos últimos 12 meses. Além disso, a empresa conseguiu aumentar a rentabilidade, com a margem EBITDA expandindo para 50% (+ 5,4 pp T/T e +8,1 pp A/A) mesmo com a aceleração do crescimento orgânico. Por fim, mantemos nossa recomendação de Compra e preço-alvo de de R$19,0/ação.

Engie (EGIE3): Engie reportou seus resultados do 3T22 um pouco acima das nossas expectativas. A empresa apresentou resultados sólidos, impulsionados principalmente pelo segmento de geração, que teve maior volume de energia vendida e preços médios mais elevados. O lucro líquido foi impactado positivamente pelos melhores resultados da TAG e pelo alívio nos resultados financeiros. Mantemos nossa recomendação neutra na Engie Brasil, com preço-alvo de R$ 49/ação.

Equatorial (EQTL3): Os resultados do 3T22 superaram nossas estimativas (EBITDA de R$ 19 bilhões vs. R$ 1,7 bilhão XPe). Os custos gerenciáveis (PMSO) estão sob controle, as perdas em ativos maduros apresentaram bom comportamento e os planos para melhorar as operações em ativos em turnaround estão a todo vapor. Mantemos nossa recomendação de Compra na Equatorial com preço-alvo de R$30/ação.

Fleury (FLRY3): O Fleury apresentou resultados ligeiramente positivos no 3T22, com lucro líquido de R$97M. A receita aumentou 6,3% A/A organicamente, apesar de uma queda de 4,5 p.p. na participação de testes Covid-19, uma vez que as receitas de unidades de atendimento aumentaram 14,6% A/A de forma orgânica. Embora a margem EBITDA recorrente tenha permanecido estável em relação ao ano anterior, vemos potencial para expansão da margem, uma vez que a empresa ainda pode capturar sinergias de aquisições e também diluir custos e despesas fixos. A geração de caixa operacional foi de sólidos 105% do EBITDA, e notamos que o aumento do EBITDA foi totalmente consumido por maiores despesas financeiras líquidas. Além de números positivos, os resultados indicam uma recuperação na demanda por diagnósticos.

Fras-le (FRAS3): A Fras-le apresentou resultados sólidos no 3T22, com EBITDA de R$ 138 milhões +28% A/A e +10% T/T. Vemos a melhoria contínua da receita como um reforço da resiliência do mercado de reposição, com receitas +25% A/A e +5% T/T expandindo nos mercados doméstico e externo, com forte desempenho dos componentes do sistema de freio (+36% A/A e +14% T/T) impulsionado pela linha de discos de freio. Além disso, destacamos a capacidade bem-sucedida da empresa de repassar adequadamente os preços em meio a um ambiente inflacionário, com margem EBITDA de 16,7% +0,4p.p. A/A e +0,8p.p. T/T. Mantemos nossa recomendação Neutra na Fras-le, principalmente devido a problemas de liquidez das ações.

Gerdau (GGBR4): A Gerdau divulgou EBITDA Ajustado de R$ 5,4 bilhões, 6% acima dos nossos números e 5% acima das estimativas do consenso. A América do Norte manteve margens EBITDA muito boas (30%), apesar de um cenário macro mais desafiador, enquanto outras unidades de negócios reportaram resultados mais enfraquecidos com menores volumes, preços e custos ainda pressionados. A Gerdau também anunciou dividendos de R$ 2,15/ação (8% yield, 32% anualizado). Os resultados da Gerdau foram melhores do que o esperado e ainda mais positivos quando comparados a outras empresas de metais e mineração sob nossa cobertura. Mantemos nossa recomendação de Compra com preço-alvo de R$33,8/ação.

Grupo Soma (SOMA3): O Grupo Soma reportou fortes resultados no 3T, com um sólido crescimento de receita em todas as marcas e melhora na rentabilidade. As vendas líquidas consolidadas do grupo cresceram 35% A/A, com a Farm (+44% A/A), Farm Global (+65%) e Hering (+26%) sendo os principais destaques, embora todas as marcas tenham apresentando um sólido crescimento de receita na casa de dois dígitos. Olhando para os canais, o atacado foi o canal com maior crescimento no trimestre (+40% A/A), seguido pelo varejo físico.

Hidrovias do Brasil (HBSA3): Hidrovias do Brasil postou resultado positivo no 3T22, com EBITDA aj. de R$222 milhões melhora de 26% A/A (-12% T/T) e em linha com nossas estimativas. Destacamos o forte resultado operacional da companhia , com a receita positivamente suportada por: (i) melhora significativa de volume no Corredor Norte (+10% vs. 2T22 e +105% A/A em relação a uma base de comparação fraca devido a quebra da safra de milho em 2021). Levando a sólida margem EBITDA aj. de 63,5% (-0,6p.p. A/A); e (ii) melhora continua no Corredor Sul, com receita +78% A/A devido a nível mais normalizado do calado do Rio Paraná-Paraguai durante o 3T22 (mesmo que em níveis não ótimos). Mantemos nossa visão positiva de longo prazo para a Hidrovias do Brasil e recomendação de Compra, principalmente suportada pela nossa visão positiva para as exportações de grãos brasileiras.

Hypera (HYPE3): A Hypera apresentou resultados positivos, com lucro líquido de R$470M (9% acima da nossa estimativa). A receita líquida aumentou 25% A/A, apoiada por um aumento de 17% no sell-out orgânico e contribuições adicionais das marcas da Sanofi e do mercado institucional. A margem EBITDA ficou estável A/A, com uma pequena ajuda do programa de isenção fiscal “Lei do Bem”, e nós destacamos o índice de conversão de caixa operacional, em 93%. O endividamento pressiona os resultados, mas não o vemos como fonte de preocupação. Mantemos nossa visão positiva em relação às ações, apoiada por nossa estimativa de CAGR de 15% para o lucro 2021-24E.

Intelbras (INTB3): A Intelbras reportou novamente bons resultados, com um sólido crescimento de receita de 49,2% A/A, embora abaixo de nossas estimativas (-1,2% vs. XPe). O segmento de segurança continua a evoluir de forma consistente, apresentando um crescimento anual de 22,2%. A receita do segmento de energia manteve seu forte ritmo de crescimento de 180% A/A, incluindo a contribuição inorgânica da Renovigi (R$ 122 milhões). A margem bruta aumentou 0,9pp no trimestre, refletindo principalmente a melhoria da lucratividade no business de energia solar, mitigando as preocupações sobre uma compressão de margem mais forte no segmento. A margem EBITDA atingiu 13,1% (vs 12,2% XPe). Estamos revisando nosso preço-alvo para R$ 42,0/ação para o final de 2023.

Irani (RANI3): A Irani apresentou outro conjunto de bons resultados, impulsionados por: (i) maiores volumes de Papelão Ondulado devido à recuperação da demanda e aumento da capacidade produtiva em SC (Gaia II); (ii) redução de preços nos segmentos de Papelão Ondulado e Resinas; (iii) os custos permaneceram estáveis, mesmo com a queda dos preços de aparas. O EBITDA ficou ligeiramente acima das nossas expectativas, atingindo R$ 137 milhões (-5% T/T e -2% A/A). Vemos os resultados da Irani como positivos, com base nos preços mais baixos de aparas, juntamente com os preços ainda elevados das caixas de papelão ondulado. As margens estão se mantendo por mais tempo do que prevíamos, mas mantemos nossa classificação neutra para o nome.

JBS (JBSS3): A JBS reportou números acima do esperado no 3T22, estabelecendo um novo recorde de receita líquida de R$ 2,97 bilhões, apesar da acomodação do EBITDA ajustado de R$ 9.546 milhões (-31% A/A e +12% vs. XPe). O portfólio amplo, com seis operações diferentes, ou oito se considerarmos que a Austrália pode ser dividida em três, reforça que a estratégia de diversificação da JBS tem dado frutos, com a empresa mantendo uma alavancagem saudável e sustentando sólidos pagamentos de dividendos. Reforçamos nossa visão de uma oportunidade única de se investir em um player de commodities não-cíclico com hedge para clima, sanidade e ciclos econômicos devido à sua posição global, uma holding de carnes na essência. Continuamos otimistas quanto à capacidade da JBS de arbitrar diferentes ciclos dentro de suas unidades e reforçar nossa recomendação de Compra.

JHSF (JHSF3): A JHSF apresentou resultados positivos e majoritariamente acima de nossas estimativas no 3T22. Do lado positivo, o crescimento da receita atingiu 9,3% A/A, superando nossas estimativas em 14,6%, motivado pelo desempenho operacional resiliente em geral. Por outro lado, observamos uma compressão da margem bruta para 60,5%, conforme esperávamos, explicada pelo mix de receita da JHSF agora focado em empreendimentos imobiliários, com margens menores em relação aos terrenos. Além disso, o EBITDA ajustado ficou acima de nossas estimativas (+18,7% vs. XPe), porém compensado por (i) maior custo dos segmentos não residenciais; e (ii) aumento das despesas SG&A (+33% A/A). Mantemos nossa recomendação de Compra para JHSF com preço-alvo de R$ 9,70/ação.

JSL (JSLG3): A JSL apresentou fortes resultados do 3T22, com EBITDA de R$299 milhões +7% acima das nossas estimativas (+51% A/A e +13% T/T). A empresa registrou uma receita líquida robusta de R$ 1,6 bilhão (+38% A/A), apoiada por ambos os segmentos (asset-light +35% A/A e asset-heavy +41% A/A) e refletindo um forte ritmo de crescimento orgânico e implantação de novos projetos. Apesar de um cenário de custo desfavorável (custos de combustível +74% A/A), a JSL conseguiu repassar a inflação e melhorar sua margem operacional para 18,4% (+1,6p.p. A/A e +1.0p.p. T/T). Do lado negativo, os resultados financeiros líquidos da empresa continuam pressionados (em -R$ 172 milhões contra -R$51 milhões no 3T21), impedindo maior expansão do lucro líquido. Reiteramos nossa visão positiva e nossa recomendação de Compra para JSL.

Klabin (KLBN11): A Klabin divulgou mais um conjunto de bons resultados e em linha com nossas estimativas. O EBITDA recorrente atingiu R$ 2,3 bilhões (+25% T/T, +20% A/A), com margem EBITDA de 42% (aumento de 6 p.p. T/T). O Ebitda do 3T22 foi o maior da história da Klabin em um trimestre, com Papel e Embalagem apresentando um trimestre sólido e Celulose em ambiente de preços de celulose mais altos aliados a um real desvalorizado. A empresa também anunciou R$ 0,46/KLBN11 que dá ~2% Div Yield (~8% anualizado) a ser pago em 14 de Novembro. Mantemos nossa recomendação de Compra da Klabin com preço-alvo de R$31,2/ação em face do valuation atrativo e da resiliência de resultados.

Localiza (RENT3): A Localiza reportou resultados positivos, com lucro líquido ajustado de R$ 682 milhões (7% acima da nossa estimativa), apesar da nebulosidade de seu primeiro resultado consolidado com a Unidas (vários ajustes não recorrentes, detalhados abaixo). Do lado positivo, destacamos: (i) forte desempenho de aluguel, impulsionado principalmente por tarifas continuamente fortes e altos volumes de aluguel de frotas, com (a) EBITDA Ajust. Do RaC +20% T/T (+10% vs. XPe), e (b) EBITDA ajust. Aluguel de Frota +29% T/T (+21% vs. XPe), e (ii) forte desempenho da frota (adição líquida de 54k veículos, com melhoria do capex de renovação). Por outro lado, notamos a contínua normalização dos Seminovos (sequencialmente menor margem EBITDA com maior depreciação). Reiteramos nossa visão positiva e recomendação de Compra para a Localiza.

Marcopolo (POMO4): A Marcopolo apresentou resultados sólidos no 3T22, com EBITDA recorrente de R$ 101 milhões mais que dobrando em relação aos números reportados no 1T22 e 2T22 e vs. -R$ 6 milhões no 3T21, impactado positivamente pela melhora no mix de receitas, com os ônibus rodoviários pesados aumentando sua relevância no 3T22 (60% da produção nacional de ônibus rodoviários vs. apenas 11% no 3T21). Vemos o crescimento do faturamento como o principal destaque positivo , com receita líquida de R$ 1,5 bilhão +100% A/A e +32% T/T, impulsionado pela melhoria do mix acima mencionado e recuperação contínua de volumes (+83% A/A; +20% T/T e + 4% vs. 3T19). Como resultado, notamos uma importante melhora na rentabilidade, com margem EBITDA de 8,0% (excluindo equivalência patrimonial e custo não recorrente de R$ 10 milhões) +8,7p.p. A/A e +3,5p.p. T/T, embora ainda impactado negativamente por (i) operações externas e (ii) uma menor rentabilidade do programa “Caminho da Escola” entregue ao longo do 3T22 (que esperamos melhorar progressivamente a partir do 4T22).

M Dias Branco (MDIA3): A M. Dias Branco apresentou resultados positivos no 3T22, impulsionados principalmente pelo sólido crescimento da receita como resultado de maiores preços e volumes, levando o EBITDA a ficar acima de nossas estimativas. Apesar dos resultados positivos do 3T22, dada a falta de visibilidade devido à volatilidade tanto na perspectiva de CPVs quanto de volumes/preços, está ficando mais difícil prever onde as margens chegarão e qual será o EBITDA recorrente da empresa. Além disso, a MDIA3 está superando o IBOV em ~48% no acumulado do ano, e vemos a empresa sendo negociada a 13,2x EV/EBITDA para 2023 (vs. sua média de 8 anos de 12,0x). Portanto, reiteramos nossa recomendação de Neutro para MDIA3.

Multiplan (MULT3): A Multiplan apresentou resultados excelentes e acima de nossas estimativas no 3T22, impulsionados pelo crescimento do aluguel nas mesmas lojas (SSR) acima do esperado, representando um crescimento real de 9,1% nos últimos 12 meses. Como resultado, a receita de locação atingiu níveis recorde para um terceiro trimestre, acelerando a receita líquida (+41% A/A) e levando a um crescimento robusto do FFO (+40% A/A). Além disso, as vendas em outubro aumentaram 26,2% em relação a 2019, o que deve levar a uma tendência positiva de vendas no 4T22, em nossa opinião. Dito isso, reiteramos a Multiplan como nossa principal escolha no setor, com recomendação de compra e preço-alvo de R$ 33,00/ação.

Oncoclínicas (ONCO3): A Oncoclínicas apresentou resultados positivos no 3T22, com lucro líquido ajustado de R$70M. A receita aumentou 29% no trimestre devido: (i) à aquisição da Unity, que estimamos ter gerado uma receita de R$150M no trimestre; (ii) aumento orgânico de volumes em 10,5% T/T; e (iii) aumento orgânico de 2% T/T no ticket médio. A margem EBITDA ajustada se beneficiou do mix, condições favoráveis de compras e diluição de despesas, com melhorias adicionais a serem entregues no futuro. O lucro líquido ainda sofre com uma alta alavancagem financeira, embora a empresa pareça estar resolvendo as suas ineficiências fiscais. Vemos os resultados como positivos e esperamos que os lucros acelerem à medida que a empresa reduz a sua alavancagem.

Orizon (ORVR3): Temos uma avaliação positiva dos resutados. O EBITDA ajustado ficou +4% acima da nossa estimativa e a empresa apresentou um sólido desempenho operacional, com aumento nos volumes em todos os segmentos negócios A/A e um movimento estratégico interessante que consistiu na criação de um braço separado para explorar as fontes de receita do biogás. Mantemos nossa recomendação de Compra na Orizon com preço-alvo de R$43/ação.

PetroReconcavo (RECV3): A PetroReconcavo reportou outro conjunto de resultados fortes. O EBITDA ajustado (incluindo resultados de hedge) ficou em R$ 423 milhões, 4% acima da nossa estimativa e 10% acima do consenso, apesar das perdas de crédito de R$ 38 milhões relacionadas ao contrato de swap com a Petrobras (sem isso o EBITDA da empresa seria +13 % sobre XPe). A empresa anunciou a aprovação para a construção de uma pequena Unidade de Tratamento de Gás na Bahia (capacidade de 0,4 milhão m3/d) permitindo a venda de gás seco diretamente ao gasoduto Bahiagás. Esperamos mais notícias positivas para a companhia nos próximos meses e reforçamos nossa recomendação de Compra.

PetroRio (PRIO3): A PRIO apresentou outro conjunto de bons resultados, com um EBITDA recorde de US$ 295 milhões (+15% T/T, +147% A/A), ligeiramente acima das nossas estimativas (+4%). A Receita Líquida ficou estável no trimestre (-15% do preço de venda compensado por +15% nos offtakes). Mas o aumento da produção (+37% T/T), impulsionado por Frade, permitiu à empresa registrar um novo recorde de baixa no lifiting cost (o primeiro de um dígito) de US$ 9,5/bbl. Embora os resultados tenham saído conforme o esperado, este trimestre apresentou outro conjunto de bons resultados. Vemos a PRIO como a melhor Jr. de O&G para continuar crescendo nos próximos anos com altos retornos, e mantemos nossa recomendação de compra para a empresa.

Panvel (PNVL3): A Panvel reportou resultados sólidos no 3T, com a receita bruta crescendo de +27% A/A (vendas nas mesmas lojas em +19% vs. RADL3 em 17% e PGMN3 em 5%), impulsionadas pela forte expansão (+68 novas lojas nos últimos 12 meses), maior tráfego de clientes em loja e forte crescimento do canal digital (+26% A/A). Reiteramos nossa recomendação de Compra e preço alvo de R$ 16,0/ação, mantendo-a como nossa preferência no setor de farmácias.

Plano & Plano (PLPL3): A Plano&Plano apresentou resultados sólidos e acima de nossas estimativas no 3T22, impulsionados por um robusto crescimento da receita líquida e sólida recuperação da margem bruta ajustada. A receita líquida foi de R$ 400 milhões (+22,1% A/A e +18,0% T/T), acima de nossas estimativas (+13,9% vs. XPe), e impulsionada (i) pelas robustas vendas líquidas (%PLPL), atingindo R$ 420 milhões (+28,8% A/A e +10,8% T/T); e (ii) maior produção no trimestre, impulsionando o reconhecimento de receita. Em nossa visão, o destaque foi a sólida recuperação da margem bruta ajustada, atingindo 32,1% (+3,4 p.p. T/T), superando nossas estimativas (+1,9 p.p. vs. XPe), auxiliada por (i) desaceleração da inflação de custos de matérias-primas; e (ii) sólido aumento do preço médio por unidade vendida (+6,1% A/A). Além disso, a margem a apropriar (REF) também teve uma recuperação sólida, atingindo 34,8% (+1,7 p.p. T/T), impulsionada pela melhor precificação de novos lançamentos, com aumento de preço de 7,5% A/A.

Positivo (POSI3): A Positivo reportou resultados sólidos no terceiro trimestre, superando nossas estimativas de receita e EBITDA. A empresa continua se beneficiando de sua maior diversificação de receita, compensando a desaceleração do segmento de varejo. A Receita Líquida ficou 2,3% acima da XPe, apresentando um forte crescimento de 28,4% A/A. A empresa reportou aumento de margem EBITDA de +0,8 pp A/A, ficando +1,9 pp acima das nossas estimativas. No entanto, a Dívida Líquida/EBITDA diminuiu suavemente para 1,9x (vs. 2,1x no 2T22). Com isso, reiteramos nossa recomendação de Compra e preço-alvo para o final de 2023 de R$16,0/ação para POSI3.

Randon (RAPT4): A Randon apresentou resultados sólidos no 3T22, com o EBITDA ajustado de R$419 milhões +8% A/A e +16% T/T (e +5% vs. nossa estimativa). Notamos um forte desempenho no faturamento , com receita líquida de R$ 3,0 bilhões +23% A/A e +10% T/T, refletindo principalmente: (i) forte desempenho do mercado externo (+46% A/A e +15% vs. T/T, com a comparação com o 2T22 beneficiada pela desvalorização do real no trimestre); (ii) sólido desempenho da divisão de implementos, refletindo a estratégia da Randon de retomar participação de mercado neste segmento (com impactos negativos na rentabilidade, no entanto); e (iii) melhoria de volumes e preços na divisão de Autopeças. Em termos de rentabilidade , vemos a melhora na margem da divisão da divisão de Autopeças da Randon como o principal destaque (+1,1p.p. A/A e +2,9p.p. T/T), refletindo sua capacidade bem sucedida de repasse de aumentos de custos, com a divisão de implementos como o principal destaque negativo (-4,1p.p. A/A e -1,6p.p. T/T). Reiteramos nossa visão positiva sobre a Randon.

Rede D’Or (RDOR3): A Rede D’Or apresentou resultados ligeiramente positivos no 3T22, com lucro líquido de R$396M. A receita cresceu 4,6% no trimestre e os destaques positivos foram os aumentos nos tickets médios (+5,3% T/T para hospitais e +7,4% T/T para oncologia). A margem EBITDA ficou estável no trimestre, mas destacamos que a empresa ainda está lidando com pressões de Covid-19. As despesas financeiras líquidas continuam impactando o lucro líquido, principalmente considerando que a alavancagem aumentou para 2,8x neste trimestre. Vemos o resultado como positivo e esperamos melhorias adicionais vindas de aumentos de preços, redução de despesas e redução das taxas de juros.

Rumo (RAIL3): A Rumo apresentou resultados positivos no 3T22, com EBITDA de ~R$ 1,4 bilhão (+57% A/A), em linha com nossas estimativas. Notamos um desempenho forte de receita, combinando (i) níveis recordes de volume (20,3 bilhões de TKUs; +24% A/A, +9% T/T) e (ii) yields mais fortes do que o esperado (R$125/TKU; +23% A/A, +10% T/T e 7% acima da nossa estimativa). Vemos esses resultados como um marco bem-sucedido e importante para a Rumo no processo de: (i) recuperação de yields e rentabilidade versus níveis subótimos do 1S22; e (ii) validação das expectativas da empresa de melhorar a competitividade daqui para frente (notadamente após o novo guidance da LRV). Reiteramos nossa recomendação de Compra e visão positiva sobre a Rumo, apoiada pelo momento positivo esperado à frente (apoiado pela revisão de 5% para cima hoje do guidance de EBITDA para 2022 [+35% para o 4T22]).

Sabesp (SBSP3): Os resultados da Sabesp no 3T22 superaram nossas expectativas. O reajuste tarifário foi totalmente capturado no trimestre mais do que compensando o aumento do PMSO. Mantemos nossa recomendação neutra na Sabesp, com preço-alvo de R$ 52/ação.

Totvs (TOTS3): A TOTVS apresentou fortes resultados no 3T, superando nossos números e o consenso. A Receita Líquida Consolidada (líquida dos custos de funding) atingiu R$ 1,047 milhões, alta de 26,3% A/A e 8,4% T/T, ficando +4,6% acima das nossas estimativas. A margem de contribuição teve um leve aumento de 0,4 pp atingindo 54,1% refletindo principalmente a melhora de margem em Business Performance e techfin. A receita recorrente cresceu 29% A/A, com receita recorrente anualizada (ARR) de R$ 3,8 bilhões. O lucro caixa atingiu R$ 169 milhões no 3T22, +52% A/A e +40% T/T. Com isso, mantemos nossa recomendação de Compra e preço-alvo de R$ 39,0/ação para o final de 2022 para TOTS3.

Tupy (TUPY3): A Tupy reportou um conjunto sólido de resultados para o 3T22, com EBITDA adjustado de R$358 milhões +24% A/A e +4% T/T (estritamente em linha com nossas estimativas). Destacamos: (i) uma receita líquida robusta de R$ 2,7 bilhões (+47% A/A e +7% T/T), impulsionada positivamente pela melhoria da receita unitária (+6% T/T e beneficiado pela depreciação do real (BRL) de 6% no 3T22 vs. 2T22), compensando um desempenho de volumes estáveis versus 2T22; e (ii) melhoria do ciclo de conversão de caixa ao longo do 3T22 (-18 dias vs. 2T22 e -7 dias vs. 3T21), principalmente apoiado por uma redução nos níveis de estoque. Do lado da rentabilidade, no entanto, notamos que paralisações ocasionais durante o trimestre superaram os avanços da empresa em ganhos de sinergia com integrações recentes (margem EBITDA ajustada. -2,5p.p. A/A e -0.4p.p. T/T). Reiteramos nossa visão construtiva em relação à Tupy e recomendação de Compra.

Usiminas (USIM5): Usiminas divulgou seus resultados trimestrais ligeiramente melhores do que nossas estimativas e consenso de mercado, mas com desempenho mais lento em relação ao trimestre anterior. O EBITDA ajustado foi de R$ 836 milhões (-57% T/T, -71% A/A), com margem EBITDA de 10%. Os principais destaques foram: (i) menores volumes de vendas nos segmentos de aço e minério de ferro; (ii) maior CPV/t caixa de aço devido aos maiores custos com placas adquiridas e maior custo de coque adquirido por terceiros. Custos, capital de giro e, em última análise, geração de caixa ainda serão pressionados nos próximos meses, e acreditamos que os investidores aguardarão uma melhor visibilidade de quando esse processo terminar para ganhar confiança para aumentar a exposição a ação. Mantemos nosso preço-alvo de R$15,5/ação.

Vamos (VAMO3): A Vamos apresentou números fortes no 3T22, conforme esperado, com lucro líquido atingindo R$ 150 milhões (+35% A/A e 3% acima da nossa estimativa). Vemos o 3T22 reforçando o bom momento operacional da Vamos, pois: (i) os resultados operacionais gerais continuam com forte desempenho (EBITDA de locação +86% A/A, 21% T/T), bem como concessionárias atingindo níveis recordes de margem (margem EBITDA de 15,6% vs. 13,5% no 2T22 e 11,6% no 3T21); (ii) sólido capex contratado de ~R$ 1,5 bilhão (já atingindo o ponto médio do guidance de 2022, indicando forte atividade comercial); e (iii) sólido desempenho do yield (~2,7% de yield mensal em novos contratos, permanecendo em níveis elevados em linha com o 2T22). Reiteramos nossa visão positiva sobre a Vamos (top-pick no setor de Transportes).

Vittia (VITT3): Vittia apresentou resultados acima do esperado no 3T22 com EBITDA aj. de R$ 116mi (+27% A/A e +18% vs. XPe), apesar da receita abaixo das nossas estimativas. O setor de insumos enfrentou uma das piores crises em 2022, com os preços do NPK disparando devido ao risco de desabastecimento. No entanto, os agricultores continuam no eterno processo de adoção de tecnologia, com soluções biológicas ainda pouco presentes e com um oceano azul para crescer, portanto, apesar da turbulência, a demanda segue resiliente. A maioria das linhas de produtos apresentou forte crescimento de receita, com destaque para o aumento de 41% em produtos biológicos. Continuamos otimistas com a posição única da Vittia no setor de especialidades e com o aumento do investimento em P&D para 2,9% da receita líquida nos 9M23 (vs. 2,5% nos 9M21), por isso reiteramos nossa recomendação de Compra.

Vivara (VIVA3): A Vivara reportou resultados sólidos no terceiro trimestre, com o EBITDA 15% acima das nossas estimativas devido à vendas e margem bruta melhores do que estávamos projetando.

Weg (WEGE3): A WEG apresentou resultados acima do esperado no 3T22, com lucro líquido de ~R$ 1.158 milhão +42% A/A e +27% T/T (13% acima da nossa estimativa e 17% acima do consenso). Vemos os resultados do 3T22 reforçando a WEG como um raro alinhamento de crescimento e retornos, com aumento sequencial de receita e recuperação de margens como surpresas bem-vindas na divulgação dos resultados de hoje. No faturamento, notamos um forte desempenho tanto no Brasil quanto no mercado externo, com a depreciação do real e o sólido desempenho na América do Norte compensando as piores condições na Europa, enquanto na rentabilidade, vemos os preços mais baixos das matérias-primas como o principal motivo da expansão de margem EBITDA de 2,3p.p. vs. 2T22. Reiteramos nossa recomendação de Compra para WEG.

3R Petroleum (RRRP3): O EBITDA ajustado foi de R$ 193 milhões (-6% T/T, +84% A/A) abaixo de nossas estimativas em -15%, principalmente por despesas não recorrentes de R$ 34 milhões vinculadas à mobilização para operação e manutenção de Pescada e Papa Terra (fechamento esperado para o 4T22). Recaímos principalmente ao excesso de ceticismo dos investidores em relação ao caso que deve começar a se dissipar ao longo de 2023, já que a empresa passa a operar a totalidade de seu portfólio (fechamento do Cluster Potiguar previsto para 1T23). Mantemos nossa recomendação de compra com preço-alvo de R$ 79,30.

Aeris (AERI3): A Aeris apresentou resultados fracos de 3T22, como esperado, com EBITDA de R$65 milhões +6% A/A e -7% T/T (e em linha com nossa estimativa), sem alterações no guidance de 2022. Vemos a fraca produção da empresa como o destaque negativo durante os resultados de hoje, com volumes faturados de 739MW implicando uma baixa taxa de utilização de capacidade de 55% durante o 3T22 (vs. 95% em 2T22), explicada principalmente por uma curva de maturação mais longa do que o esperado de algumas linhas de lâmina grande (ROIC anualizado de ~15% para linhas maduras em 3T22 -5p.p. vs. ~20% em 2T22 indica um nível de retorno ainda subótimo das duas linhas de produção que amadureceram em 3T22, em nossa opinião). Nesse sentido, a empresa mencionou que as mudanças operacionais implementadas nos últimos meses já mostram melhora no curto prazo. Finalmente, em termos de rentabilidade e retornos , notamos que a margem EBITDA e o ROIC permaneceram em um nível de ~10% (estável vs. 2T22 e 1T22). Reiteramos nossa recomendação de Compra para Aeris.

AES Brasil (AESB3): AES Brasil divulgou seus resultados abaixo das nossas expectativas. A geração hídrica ainda sente o impacto do hedge implementado no ano passado, e a energia eólica e solar permaneceram estáveis. Após o aumento de capital, vemos a alavancagem como confortável para desenvolver seus projetos atuais, mas novos investimentos podem ter que esperar. Mantemos nossa recomendação de Compra na AES Brasil com preço alvo de R$ 15/ação.

Americanas (AMER3): A Americanas reportou resultados fracos, com receita em queda na comparação anual e R$ 2,1 bilhões de queima de caixa. Mantemos nosso Neutro e preço-alvo de R$20,0/ação.

Allied (ALLD3): A Allied reportou mais um trimestre de resultados fracos. A empresa ainda enfrenta pressões de margem no curto prazo devido a fatores externos como o aumento da concorrência e inflação, além de fatores internos como normalização de margem principalmente na distribuição. A Allied reportou resultados negativos no terceiro trimestre, com um adj. EBITDA de R$ 64 milhões, queda de -39% A/A. A empresa apresentou receita líquida de R$ 1.128 milhões (-21% A/A), principalmente devido à queda de 27,9% nas vendas de distribuição. Além disso, os níveis de rentabilidade caíram, com margens caindo 1,7 pp A/A, refletindo maiores despesas operacionais impactadas pelo aumento dos take rates pagas às plataformas de e-commerce. Por fim, continuamos cautelosos, mas construtivos com a Allied e suas perspectivas de crescimento.

Aura (AURA33): A Aura reportou resultados mais fracos, abaixo de nossas expectativas, com outra revisão negativa de guidance. O EBITDA ajustado foi de US$ 17 milhões (-45% T/T, -57% A/A) pior do que nossas estimativas em 40%, devido a menores preços de metais e ajustes de preços de cobre em Arazanzu. O guidance de produção para 2022 sofreu outra redução (de 260-275 para 245-250koz), e o guidance de custo caixa por GEO para 2022 foi revisado para cima (de 803-853 para 875-899). Do lado positivo, a guidance para 2025 foi revisado para cima, de 400 koz para 450 koz. Vemos essa história como um cabo de guerra entre o momento fraco de curto prazo, mas com sinais positivos para o longo prazo e por isso mantemos nosso preço-alvo em R$ 50/BDR.

Azul (AZUL4): Azul reportou resultados mistos no 3T22, com EBITDA aj. de R$925 milhões (+91% A/A e +51% T/T); Combinação da recuperação da demanda (RPK +22% A/A) e maiores preços unitários (yields +39% A/A) levando ao recorde de receita da empresa de R$ 4,4 bilhões (+61% A/A), com RASK também melhorando significantemente (+35% A/A). Mesmo com cenário de custos ainda desafiador (CASK Fuel +81% A/A), A Azul conseguiu melhorar sua rentabilidade (margem EBITDA aj. +3,3p.p. A/A e +5,5p.p. T/T) resultado dos ajustes de tarifa e maior taxa de ocupação, entre outras iniciativas. Por fim, o lucro líquido de R$-1,6 bilhão (vs R$-2,2 bilhões no 3Q21) ainda foi pressionada por maiores custos financeiros no período. Mantemos nossa recomendação Neutra para o setor de linhas aéreas e Azul.

Banrisul (BRSR6): Apesar do robusto crescimento em seu portfólio, vemos os resultados do Banrisul no 3T22 fracos principalmente devido a sua Margem Financeira Bruta (NII) A/A mais suave (embora com crescimento marginal T/T) e maiores despesas operacionais, o que foi atribuído em grande parte ao aumento das despesas administrativas no período. Isso fez com que seu resultado caísse 20% A/A para R$ 138 milhões, implicando em um ROAE de 6,1% no trimestre. Como resultado, prevemos uma reação negativa para a ação.

Boa Safra (SOJA3): A Boa Safra apresentou um sólido crescimento de receita, mas as margens caíram – e aquém de nossas estimativas – devido (i) ao aumento de grãos no mix de receita; (ii) atraso no início da operação de Jaborandi; e (iii) maiores custos associados ao processamento de sementes relacionados às novas unidades. Embora o cronograma de plantio tenha se deslocado ainda mais para o 4T, adiando as vendas de sementes e aumentando os grãos no mix de receita, vemos volumes 10% acima do 9M21 enquanto o EBITDA caiu 32% no 9M22, levantando uma bandeira amarela se a empresa consegue recuperar para a margem de referência EBITDA de 15% esperada pelo mercado. Em nossa opinião, os resultados do 3T22 podem causar uma reação negativa no papel no pregão de amanhã (14 de outubro).

BR Partners (BRBI11): Embora os resultados de BR Partners tenham ficado um pouco aquém de nossas estimativas para o trimestre e menores A/A, seus números permaneceram em níveis saudáveis. Apesar do ambiente macro abaixo do ideal para banco de investimento no trimestre, o BRBI conseguiu apresentar números resilientes, suportados principalmente pelas linhas de Remuneração do Capital e Mercado de Capitais. Isso levou o banco a registrar um lucro líquido de R$ 33,1 bilhões, que apesar de ser 21% menor A/A, ainda implica em um ROAE saudável de 17% neste trimestre desafiador (20% nos 9M22). Daqui para frente, esperamos um ambiente mais favorável para o mercado de capitais em geral, o que deve levar à recuperação dos números do BRBI nos próximos trimestres. Com isso, não esperamos que isso seja um gatilho para a ação e mantemos nossa visão positiva sobre o case (Compra, preço-alvo R$ 17,00/unit).

Bradesco (BBDC4): Os resultados fracos do Bradesco no 3T22 foram impactados principalmente pela Margem Financeira (NII) com o mercado abaixo do esperado e maior provisionamento, que levou seu resultado para R$ 5,2 bilhões e um ROAE de 13,0% no período. Além disso, o banco revisou para cima seu guidance de provisões em 2022, o que implica em resultados ainda pressionados no 4T22. Reiteramos nossa visão conservadora para suas ações (Neutro, TP R$22,0/ação).

BrasilAgro (AGRO3): A BrasilAgro apresentou um início de safra abaixo do esperado, em parte devido a uma safra menor de cana (guidance foi revisado 8% menor devido a queimadas no Maranhão) e devido a preços mais baixos do açúcar (Consecana -28,5% A/A). O destaque, no entanto, foi a decisão de normalizar as vendas de soja na safra 22/23, o que cria uma base de comparação mais difícil vs. 1T22 (o principal motivo da receita abaixo do esperado), enquanto as despesas de vendas aumentaram devido aos maiores custos de armazenagem. Ao mesmo tempo, a empresa antecipou as compras de insumos para evitar gargalos logísticos, resultando em uma margem média já protegida e superior à histórica a ser reconhecida nos próximos trimestres. Uma visão complexa, embora enviesada para o lado positivo. Continuamos otimistas com o agro no Brasil, especialmente diante de uma perspectiva desafiadora para outros países, principal motivo para nossa recomendação de Compra e preço-alvo de R$ 32,80/ação.

Carrefour (CRFB3): O Carrefour Brasil reportou resultados fracos, com uma performance pressionada tanto no Atacadão quanto na operação do Banco Carrefour devido à deflação de alimentos e maior inadimplência. O Atacadão registrou um aumento de ~15% A/A nas vendas do trimestre, impulsionado por um crescimento nas vendas mesmas lojas (SSS) de +10,5% (vs. ASAI em 9%) e pela contínua expansão de lojas, enquanto a companhia mencionou preços baixos e novas iniciativas (pagamento parcelado) como alavancas para promover o NPS e o crescimento de vendas. A deflação do período, aliada às conversões da bandeira Maxxi pressionaram a margem bruta em 0,7p.p. A/A (em 14,8%), enquanto a margem EBITDA Ajustada caiu 1,1p.p. (ou -0,5p.p. A/A excl. Grupo BIG). O varejo nos surpreendeu positivamente, com vendas crescendo 13% A/A (+11% vs. XPe), puxado por uma forte aceleração de vendas mesmas lojas do segmento alimentar (+18%) e retomada de crescimento do não-alimentar (+11%), enquanto ambas as margens bruta e EBITDA apresentaram expansão (+0,2-0,4p.p., respectivamente).

CSN (CMIN3): A CSN Mineração apresentou números fracos no 3T22. O EBITDA foi de R$ 926 milhões (-62% T/T, -82% A/A), 5% abaixo dos nossos números. A diferença para nossas estimativas ocorreu principalmente como resultado de SG&A e custos acima do esperado. O guidance de produção para 2022 foi novamente revisado para baixo para 34kt (vs. 36-38kt), o que, em nossa opinião é uma notícia negativa. A CMIN tem apresentado resultados decepcionantes, devido a uma mistura de produção mais baixa aliada a custos mais altos. Após esses resultados, as ações tiveram um desempenho muito abaixo de seus pares. Mas negociando a 3x EV/EBITDA 2023E, mantemos nossa recomendação de Compra (preço-alvo de R$7,80/ação), mas reconhecemos a dificuldade de um catalisador de curto prazo para um re-rating além de uma melhoria na demanda chinesa.

Embraer (EMBR3): A Embraer reportou resultados fracos no 3T22, com EBITDA ajustado de US$ 93 milhões +17% A/A e -25% T/T (e -12% vs. nossa estimativa) implicando em margem EBITDA ajustada de 10,0% (+1,7p.p. A/A e -2,2p.p. T/T). Embora o faturamento tenha permanecido em níveis fracos (receita de ~US$ 2,5 bilhões no 9M12 representando 51-57% do guidance de faturamento da empresa de US$ 4,5-5,0 bilhões para este ano), vemos a reafirmação do guidance da Embraer para 2022 como o principal destaque positivo dos resultados de hoje , com melhores indicadores de geração de caixa (FCF de US$ 50 milhões ou mais para US$ 150 milhões ou mais). Nesse sentido, embora os gargalos relacionados à cadeia de suprimentos permaneçam como riscos (a administração indicou o limite inferior do guidance de entregas como uma suposição mais razoável), a empresa reiterou suas expectativas de que as margens cheguem ao limite superior da faixa de guidance para este ano, uma indicação positiva dos esforços de redução de custos da empresa, em nossa opinião. Mantemos nossa postura positiva em relação à Embraer.

Iochpe-Maxion (MYPK3): A Iochpe-Maxion apresentou resultados fracos no 3T22 (o destaque negativo em nossa Prévia do Setor de Bens de Capital no 3T’22 ), com EBITDA recorrente de R$ 279 milhões -39% A/A, -44% T/T e 9% abaixo da nossa estimativa. Vemos o desempenho da margem como o principal fator negativo durante os resultados do 3T22, com a margem EBITDA ajustada de 6,4% -6,3p.p. A/A e -5,4p.p. T/T, com a queda explicada principalmente por: (i) pressão de custo de matérias-primas (impacto de 3,2p.p. T/T e 8,3p.p. A/A na margem EBITDA ajustada); (ii) maiores custos de energia, principalmente nas instalações industriais europeias (impacto de 0,8p.p. T/T e 2,5p.p. A/A); e (iii) paradas de produção no trimestre. Embora vejamos os maiores custos de energia como estruturalmente preocupantes, acreditamos que os impactos causados pelos maiores custos de matéria-prima (mais expressivos no 3T22) devem se normalizar uma vez que os custos de estoque unitário correspondam melhor à receita unitária da empresa. Além disso, notamos um desempenho de receita positivo (+20% A/A e +3% T/T), apoiado pela recuperação contínua da produção automotiva em todo o mundo (principalmente na América do Norte). Reiteramos nossa recomendação de Compra para a Iochpe-Maxion.

Jalles Machado (JALL3): A Jalles Machado apresentou resultados mais fracos no 2T23 (ano-fiscal 3T22), em partes devido a problemas de custo e menores yields. No entanto, saudamos seu rápido ajuste estratégico para capturar a perspectiva mais favorável para o etanol anidro enquanto os preços do hidratado estavam em queda; e a busca por uma solução para suas exportações de açúcar orgânico por meio de navios a granel. Embora ainda não consolidada, o M&A de Santa Vitória foi positivo em nossa visão, mas ainda precisa ser precificada na avaliação da JALL, uma das razões pelas quais vemos o plano de recompra de ações como atraente e reforçamos nossa recomendação de Compra, apesar de uma perspectiva incerta para a indústria de A&A.

Kora (KRSA3): A Kora Saúde apresentou resultados fracos no 3T22, com prejuízo líquido ajustado de R$12M. Apesar de apresentar receita líquida estável no comparativo trimestral, as glosas aumentaram por mais um trimestre, atingindo 4,2% da receita bruta. A margem EBITDA ajustada diminuiu 1 p.p. T/T devido a pressões de custo. As despesas financeiras líquidas consumiram quase integralmente o EBITDA ajustado, já que a empresa passou a ter um índice de alavancagem de 6,3x, e a deterioração na conversão de caixa pode pressionar ainda mais o nível de endividamento. Apesar de ter uma visão positiva sobre o modelo de negócios e capacidade de execução da empresa, vemos o endividamento como um sinal amarelo.

Magazine Luiza (MGLU3): O Magazine Luiza reportou resultados fracos no 3T, com uma dinâmica desafiadora de receita e fluxo de caixa livre negativo no trimestre. Mantemos nosso Neutro e preço-alvo de R$ 4,5/ação.

Méluiz (CASH3): Embora a Méliuz tenha entregue mais um trimestre de crescimento robusto de suas operações, vemos o resultado no 3T22 como negativo, pois a empresa voltou a apresentar custos e despesas crescentes, o que levou a um prejuízo líquido de R$ 18,0 milhões, abaixo do consenso e das nossas estimativas para o 3T22. Apesar do trimestre negativo, mantemos uma visão construtiva de longo prazo para a empresa e recomendação de Compra.

Movida (MOVI3): Movida reportou resultados fracos no 3T22, com lucro líquido de R$ 94 milhões, 30% abaixo de nossa estimativa (-64% A/A e -50% T/T), por causa de (i) queda acentuada na margem EBITDA de Seminovos conforme as vendas de carros se normalizam (9,7% vs 16,7% no 2Q22), (ii) depreciação maior do que o esperado no RaC (R$8.200/carro, +63% A/A); e (iii) custos financeiros em ascensão (+30% T/T). Adicionalmente, destacamos (i) continua melhora nos segmentos de aluguel, com o crescimento de EBITDA do RaC e GTF (+19% e +5% T/T, respectivamente), e (ii) rentabilidade estável, com as margens EBITDA em níveis saudáveis de 63% e 70%, respectivamente. Notamos que estes resultados implicam negativamente nas estimativas nossa e do consenso para a Movida, e esperamos reação negativa do mercado.

MRV (MRVE3): A MRV apresentou resultados fracos e abaixo de nossas estimativas no 3T22, impactados principalmente pela queda acentuada do lucro líquido, atingindo R$ 2 milhões (-99,0% A/A e -97,3% T/T), devido (i) à falta de vendas da Resia no trimestre; e (ii) segmento da MRV sob pressão. Além disso, a receita líquida ficou em linha com nossas estimativas, atingindo R$ 1,69 bilhão (-5,8% A/A), impulsionada pela maior produção no trimestre (+7,0% T/T), apesar das vendas líquidas mais fracas (-27,3% A/A). Por fim, a margem bruta ficou em 19,3% (estável vs. 2T22), ligeiramente abaixo das nossas estimativas (-0,3 p.p. vs. XPe).

Multilaser (MLAS3): A Multi reportou seus resultados do 3T22, impactados pelo cenário macro que segue desafiador, pressionando a renda do consumidor e diminuindo a demanda por bens duráveis. Mantemos nossa recomendação de Compra e um preço alvo de R$7,0/ ação para 2023, com um valuation bastante atrativo.

Pão de Açúcar (PCAR3): O GPA reportou resultados fracos no 3T, com o EBITDA e lucro líquido menores que o esperado frente à resultados mais fracos na Cnova, despesas não operacionais da reestruturação de lojas e contingências. O desempenho de vendas já havia sido reportado, com o GPA Brasil apresentando uma aceleração na comparação trimestral, para +10% A/A (ex-gasolina) enquanto o Grupo Éxito continuou apresentando um desempenho consistente, com vendas crescendo 8% A/A.

Pardini (PARD3): O Pardini reportou resultados levemente negativos no 3T22, com um lucro líquido de R$30M. A receita aumentou 3,8% A/A (-5% A/A organicamente) com contribuições de ambas as unidades de negócios, mas vale destacar a expansão robusta da frente de PSC. Notamos que excluindo os testes de Covid-19 e aquisições, a receita aumentou 19% A/A. Mais uma vez, a margem EBITDA foi impactada por um mix de receita desfavorável – que, em nossa visão, é improvável que melhore nos próximos períodos – e o lucro líquido acompanhou a queda dos resultados operacionais. Mantemos a nossa visão cautelosa para o papel em virtude da dinâmica incerta de margens e crescimento orgânico.

Raízen (RAIZ4): A Raízen apresentou resultados mais fracos em seu 2T23 (FY 3T22), principalmente devido as condições adversas no setor de distribuição de combustíveis que sofreu em meio a turbulências políticas e importantes mudanças tributárias, afetando a linha de Marketing&Serviços, além de Renováveis. No entanto, como essa situação afetou todo o setor de A&E, sua divisão comercial teve um trimestre movimentado, impulsionando a comercialização de açúcar e etanol. Os problemas climáticos ainda persistem, mas a recuperação contínua da produtividade da cana-de-açúcar é promissora. Vemos a Raízen seguindo de perto seu plano anunciado no IPO, algo a ser valorizado, embora o ambiente macroeconômico possa não contribuir com os esforços positivos. Continuamos otimistas com a exposição da Raízen ao processo de transição energética, principal motivo da nossa recomendação de Compra.

Sanepar (SAPR11): Os resultados da Sanepar no 3T22 ficaram abaixo da nossa estimativa e do consenso de mercado. As margens mais pressionadas podem explicar a piora nos resultados, principalmente reflexo de um aumento nos custos gerenciáveis. Por outro lado, melhores resultados financeiros aliviaram o lucro líquido. Continuamos acreditando que o risco regulatório persiste e, como resultado, mantemos nossa recomendação Neutra para SAPR11, com preço-alvo de R$ 26,0/unit.

Santander (SANB11): Na nossa visão, os resultados mais fracos do Santander podem ser atribuídos principalmente a um NII abaixo do esperado no período, que pressionou seu resultado e levou a um lucro líquido de R$ 3,1 bilhões (-23% T/T e 15% abaixo da nossa projeção ). Consequentemente, isso levou a uma pior rentabilidade no 3T22, com um ROAE anualizado de 15,6% (-5,2pp T/T). Do lado positivo, a inadimplência manteve-se em níveis controlados (3,0%), levando a um índice de cobertura estável e saudável de 226%. Mantemos nossa visão conservadora em relação ao Santander (Venda, TP R$32,0).

Ser Educacional (SEER3): A Ser Educacional apresentou resultados negativos no 3T22, com um prejuízo líquido ajustado de R$30M. A receita aumentou 20% A/A, totalmente impulsionada pela aquisição da FAEL, uma vez que a empresa teve uma temporada de captação fraca, com volumes menores tanto no Ensino Híbrido quanto no Ensino Digital. A margem EBITDA ajustada comprimiu 6,9 p.p. A/A devido aos investimentos da empresa com foco no crescimento futuro. Apesar dos resultados negativos, ainda consideramos o patamar de preços da ação como atrativo (5,9x P/L para o final de 2023).

Trisul (TRI3): A Trisul apresentou resultados fracos e abaixo de nossas expectativas no 3T22, impulsionados pelo fraco desempenho operacional com desaceleração das vendas líquidas e falta de lançamentos. Dito isso, a receita líquida caiu (-4% A/A), ficando 12,9% abaixo das nossas estimativas. Além disso, a margem bruta atingiu 30,4% (-1,0 p.p. T/T), devido a (i) custos sob pressão; e (ii) mix de receitas com margens menores. Por fim, o lucro líquido foi o fraco, caindo 69% A/A, afetado por maiores despesas SG&A e juros. Embora não vejamos isso como um gatilho para a ação, mantemos nossa recomendação de compra e preço-alvo de R$ 14,00/ação.

Unifique (FIQE3): A Unifique reportou resultados fracos no terceiro trimestre e abaixo de nossas estimativas. A receita líquida cresceu +47,0% A/A, mas ficou -5,8% abaixo de nossas estimativas, refletindo principalmente o crescimento inorgânico dos últimos 12 meses. Em relação à rentabilidade, a margem EBITDA Ajustada ficou em 49,8%, -0,8 pp A/A e -1,7 pp abaixo da nossa estimativa, devido a maiores custos e despesas com as 12 aquisições no período incluindo a Sygo (~83k acessos consolidados em agosto com margem EBITDA proforma de 46,6 % no 3T22). Por outro lado, o churn foi um destaque positivo, melhorando T/T atingindo 1,93% (vs. 2,26% no 2T22). Com isso, mantemos nossa recomendação de compra e preço-alvo de R$7,5/ação para 2023.

Vale (VALE3): A Vale reportou resultados financeiros piores do que o esperado no 3T22. O EBITDA Ajustado Proforma ficou em US$ 4,0 bilhões, abaixo de nossas estimativas e abaixo do consenso em 14% e 12%, respectivamente. O FCF das operações ficou em US$ 2,2 bilhões (yield anualizado de 14%, mas excluindo WK seria de 9%). Os resultados foram piores do que o esperado devido aos menores preços de minério de ferro e níquel, aliados a maiores custos (bunker e combustível). A empresa também revisou o conceito de Dívida Líquida Expandida (reduzindo-a), mantendo a meta inalterada na faixa de US$ 10-20 bilhões (assim, efetivamente aumentando a meta). Esperamos uma reação negativa do mercado, mas negociando a 3,6 EV/Ebitda 2023, mantemos nossa recomendação de Compra no nome.

Via (VIIA3): A Via reportou resultados fracos, com as vendas em desaceleração, rentabilidade pressionada e R$ 1,2bn em queima de caixa. Mantemos nossa recomendação Neutra com preço-alvo de R$ 3,00/ação.

Yduqs (YDUQ3): A Yduqs reportou resultados negativos no 3T22, com lucro líquido ajustado de R$67M. A unidade de negócios Premium continua apresentando números fortes, com a receita melhorando continuamente e promovendo a expansão das margens. Por outro lado, as frentes de Presencial e Digital continuam com dificuldades, com a base de alunos diminuindo após uma fraca temporada de admissão no 2S22, compensando o desempenho positivo do segmento Premium e prejudicando a expansão da margem. Além disso, notamos que a empresa possui um alto endividamento, pressionando ainda mais o lucro líquido. Apesar dos resultados negativos, atribuímos o baixo desempenho recente da ação (-27% no mês) ao cenário macroeconômico.

Alupar (ALUP11): Os resultados da Alupar no 3T22 ficaram em linha com nossas estimativas, refletindo a entrada em operação da ESTE e TSM, e os ajustes da RAP ciclo 22/23. Além disso, esperamos que a empresa continue seu processo de desalavancagem, o que pode levar a distribuições de dividendos mais robustas. Mantemos nossa recomendação de Compra em ALUP11, com preço-alvo de R$ 30/ação.

Anima (ANIM3): Ânima apresentou resultados neutros no 3T22, com lucro líquido ajustado de R$13M. A empresa teve uma temporada de captação mista no 2S22, com ajustes na política de preços sendo responsáveis por um desempenho mais difícil na unidade de negócios Ânima Core. Ainda assim, a empresa conseguiu entregar crescimento de receita em todas as suas unidades de negócios. A margem EBITDA ajustada comprimiu A/A devido a base de comparação difícil, mas a empresa afirmou que já está identificando oportunidades para diluir as despesas daqui para frente. A alavancagem – atualmente em 4,2x EBITDA ajustado – continua sendo um assunto central para a empresa. Apesar da pressão sobre os lucros causada pelo endividamento, vemos a empresa bem posicionada para continuar melhorando seu desempenho operacional.

Arezzo (ARZZ3): A Arezzo&Co apresentou mais um trimestre forte e em linha com as nossas estimativas. As vendas líquidas cresceram 46% a/a, com desempenho forte em todas as marcas e canais, apesar da forte base de comparação. Arezzo&Co. reportou resultados sólidos e em linha com o esperado para o 3T, com forte crescimento de receita em todas as marcas e margem EBITDA ligeiramente pressionada devido a investimentos estratégicos. A receita líquida subiu +46% a/a, com uma forte performance de todas as marcas e canais, apesar da forte base de comparação. Destacamos Vans (outros +90% a/a), Arezzo (+38% a/a) e AR&CO (+52% a/a) como as principais marcas que contribuíram para esse crescimento mais uma vez, enquanto o canal de multimarcas (+53% a/a) e marcas próprias (+66% a/a) ganharam destaque entre os canais.

B3 (B3SA3): Os sólidos resultados da B3 no 3T22 foram suportados principalmente pela maior receita de seus serviços de mercado de Balcão (OTC) e Tecnologia, que compensou a menor receita de seu segmento Listado devido a um menor volume transacionado médio diário (ADTV) nos últimos trimestres. A receita líquida pressionada e as despesas operacionais mais altas também afetaram o lucro líquido do período, levando a uma leve queda de 11% A/A. Por outro lado, a empresa conseguiu manter uma rentabilidade sólida apesar das margens mais baixas e esperamos que o volume de negócios se recupere gradualmente nos próximos trimestres. Em síntese, não esperamos que isso seja um gatilho para a ação e mantemos nossa visão conservadora sobre o nome (Neutro, preço-alvo R$14,0/ação).

Blau (BLAU3): A Blau reportou resultados ligeiramente negativos – mas em linha com nossas estimativas – no 3T22, com lucro líquido de R$94M. As receitas aumentaram 13% A/A apoiadas por um aumento de 64% nas vendas de imunoglobulina, mas a empresa conseguiu vender apenas 55% do que planejou para esta droga no trimestre. A margem EBITDA comprimiu em 0,8 p.p. A/A, com o aumento das despesas compensando ganhos de margem bruta promovidos por melhor mix de vendas. Anteriormente, prevíamos EBITDA de R$546 milhões e lucro líquido de R$398 milhões para o ano de 2022, mas dada a decepção nas vendas de imunoglobulina, achamos altamente improvável que a empresa entregue nossas projeções para o ano.

BRF (BRFS3): A BRF registrou um trimestre pouco animador, mas sem surpresas: Ásia melhorou devido aos preços mais altos no Japão, Coreia do Sul e China; Halal com margens mais baixas, mas em um patamar saudável; Exportações Diretas também melhoraram; No entanto, o Brasil ficou apenas estável, uma vez que uma já esperada descompressão nas margens em função dos preços dos grãos mais baixos deve acontecer apenas no 4T. Apesar da sensação de que é uma nova empresa devido à melhoria na gestão de estoques, a alavancagem de 3,26x sugere que provavelmente estamos sofrendo por antecipação. Melhorias na eficiência operacional e uma empresa mais ágil e com foco na exportação estavam entre as mensagens do CEO, algo que reconhecemos como fundamental, mas o benefício da dúvida em favor da BRF deve vir quando isso for história, não um plano.

BR Malls (BRML3): A brMalls apresentou resultados positivos conforme o esperado no 3T22, impulsionados por um crescimento resiliente do aluguel nas mesmas lojas (SSR) de 37,8% em relação a 2019, levando a um aumento de 27,6% na receita de aluguel em relação a 2019. Como resultado, a receita líquida acelerou (+21,1% vs. 2021), conforme esperávamos. O FFO (excluindo efeitos não recorrentes) foi o destaque em nossa visão, aumentando 56,5% A/A, superando nossas estimativas em 10,6%. Operacionalmente, as vendas aumentaram 17,7% vs. 2019, impulsionadas por setembro com um crescimento de 19,1% vs. 2019. Dito isso, mantemos nossa recomendação de compra para BRML3 com um preço-alvo de R$ 13,00/ação.

Camil (CAML3): A Camil apresentou resultados apenas em linha, porém ainda assim positivos no 2T22 (jun-ago) – receita líquida de R$ 2,697bi (+21,5% A/A e +1,9% vs. XPe) e EBITDA de R$ 209mi (+9,1% A/A e 4,7% vs. XPe) –, algo a ser valorizado e que traduz uma visão construtiva em tantas frentes, principalmente após quatro fusões e aquisições no último ano. Enquanto as novas operações ainda estão em fase de aceleração, com forte crescimento de volume para café e massas, devemos destacar a recente aquisição da Mabel que marcou a entrada da Camil no segmento de Bolachas & Biscoitos, setor com margens acima da média atual da Camil. Os preços aumentaram em todas as operações, sendo o Chile a única exceção devido à turbulência política e econômica, no entanto, os outros mercados apresentaram resultados melhores do que o esperado, levando a um resultado acima do esperado. Seguimos otimistas com a trajetória de diversificação da Camil, mas que ainda mantém um portfólio defensivo de produtos com marcas fortes e market share relevante, portanto reiteramos nossa recomendação de Compra com preço-alvo de R$ 14,0/ação.

CBA (CBAV3): A CBA apresentou resultados decentes, em linha com nossas estimativas. EBITDA ajustado de R$331 milhões 4% acima das nossas estimativas. A margem EBITDA ajustado foi de 15% no 3T22 (vs. 30% no 2T22 e 17% no 3T21). Os principais destaques foram: (i) maiores volumes de vendas (devido ao aumento dos volumes de lingotes e VAP, apesar do enfraquecimento do volume de vendas para o setor de bens de consumo) e (ii) menores preços de alumínio. O recente desempenho inferior das ações foi liderado pela queda nos preços do alumínio na LME. No entanto, ainda vemos os preços do alumínio subindo no médio prazo, em função do aumento dos insumos de energia globalmente (carvão, gás), com a CBA se beneficiando por ser uma produtora integrada de energia renovável. Mantemos nossa recomendação de Compra para a empresa.

CCR (CCRO3): A CCR apresentou resultados neutros no 3T22, com EBITDA recorrente de R$ 1,977 bilhão (+15% A/A, +3% T/T e em linha com nossas estimativas), refletindo um desempenho estável de rodovias e melhorias em aeroportos e na mobilidade urbana. Observamos (i) a melhoria contínua do tráfego nos aeroportos e na mobilidade urbana como o destaque positivo, ainda positivamente impactados pela flexibilização das restrições de mobilidade (tráfego comparável de +47% e +42% A/A, respectivamente); e (ii) crescimento do EBITDA de +15% de A/A, impactado pela recuperação de tráfego acima mencionada e pelas inclusões de concessão mais recentes (excluindo impactos não recorrentes, conforme detalhado nas notas 1 a 3). Finalmente, em relação ao nível de alavancagem da empresa, vemos uma leve melhora sequencial atingindo 2,8x dívida líquida/EBITDA ajustado UDM (vs. 3,0x no 2T22). Reiteramos nossa recomendação Neutra para a CCR.

Cemig (CMIG4): Os resultados da Cemig no 3T22 ficaram em linha com nossas estimativas. Os destaques do trimestre foram o excepcional desempenho operacional da Cemig D, menores receitas da Gasmig, devido ao menor despacho das térmicas, e menores receitas da Cemig GT devido à queda dos preços spot. Mantemos nossa recomendação Neutra, com preço-alvo de R$ 13/ação.

Copasa (CSMG3): A Copasa divulgou seus resultados do 3T22 em linha com nossas estimativas. Em uma perspectiva anual, os resultados da Copasa tiveram melhora significativa. Do lado operacional, temos níveis mais confortáveis de reservatórios e um bem-sucedido programa de demissão voluntária concluído em Ago-21. Além disso, a mudança anunciada recentemente na data-base dos reajustes tarifários reduziu a percepção de risco regulatório. Estamos elevando nossa recomendação de venda para neutro com preço-alvo de R$ 17/ação.

Copel (CPLE6): A Copel apresentou resultados neutros no 3T22, em linha com nossas expectativas. Os destaques positivos vieram da Copel DIS, entre eles: (i) o crescimento de 1,0% no volume faturado; (ii) o aumento médio de 16,5% na TUSD; e (iii) a redução de -21% A/A nos custos com pessoal como resultado de um programa de PDV bem sucedido. Os resultados positivos foram parcialmente compensados pela falta de despacho da UTE Araucária e reperfilamento da RBSE na GeT. Mantemos nossa recomendação de Compra na Copel, com preço-alvo R$ 8,0/ação.

Direcional (DIRR3): A Direcional apresentou resultados sólidos conforme o esperado no 3T22, impulsionado por um desempenho operacional robusto com recordes de lançamentos e vendas. Dito isso, a receita manteve um crescimento robusto (+26,7% A/A), embora o menor percentual de conclusão nas vendas de lançamentos tenha afetado o reconhecimento da receita. O crescimento do lucro líquido foi o destaque em nossa visão, atingindo 30,5% A/A, levando o ROE ajustado a níveis sólidos de 18,1% (anualizado). Assim, reiteramos nossa recomendação de compra para a Direcional com preço-alvo de R$ 22,00/ação.