A Família de Fundos eTrend é dedicada ao investimento em Smart Betas. Smart Beta é um tema que recebe cada vez mais atenção no mundo dos investimentos. Unindo o melhor das estratégias quantitativas e sistemáticas ao investimento de baixo custo, hoje é parada obrigatória para todo tipo de investidor.

A Família eTrend é uma família de produtos que empregam métodos quantitativos para gerar retornos e possuem como principais pilares a geração de retorno acima de seus benchmarks sempre com custos baixos, alta liquidez e mínimos acessíveis. Cada fundo da família busca uma distorção ou prêmio de risco específico em diversos mercados.

No início do livro Prediction Machines dos professores Ajay Agrawal, Joshua Gans e Avi Goldfarb, os autores explicam como certas tecnologias só foram capazes de revolucionar o mundo após se tornarem baratas. Alguns exemplos são a eletricidade, a telefonia e a internet.

Os professores argumentam que a próxima revolução deste tipo vem justamente da inteligência artificial. Eles trazem dados para mostrar que o preço de produzir e consumir inteligência artificial está cada vez menor e esta tecnologia está, cada vez mais, mudando o mundo.

É claro que o universo dos investimentos não ia passar ileso por esta revolução. O fato é que se um dia métodos quantitativos e sistemáticos foram exclusivos de gestores com supercomputadores e investidores muito ricos, hoje este não é mais o caso.

Entendemos que o benefício da inteligência artificial mais barata pode e deve ser repassado aos investidores e é com esta premissa que nasce a família eTrend de fundos: tecnologia para todos.

O investimento em Smart Beta

O investimento em Smart Beta vem se tornando cada vez mais comum e um assunto cada vez mais procurado. Desta forma, não há como apresentar a Família eTrend sem explicar um pouco mais deste conceito que não é tão complicado quanto parece.

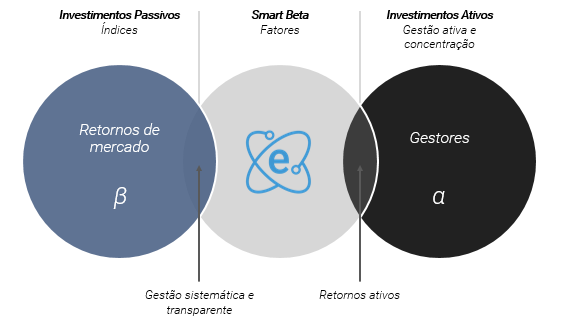

Os Investimentos Ativos, a essa altura, já são velhos conhecidos do investidor. Em geral realizados por equipes altamente especializadas, buscam retornos expressivos acima de seus benchmarks por meio da tomada de risco e possuem custo relativamente alto.

No outro extremo, os Investimentos Passivos são aqueles que buscam replicar índices de mercado, nada a mais e nada a menos. Em geral são atrelados a custos baixíssimos.

Como não poderia deixar de ser, a interpretação clássica de finanças ora que devemos esperar retornos maiores oriundos dos geradores de alfa (ativos) do que apenas beta (passivos).

Bem, então porque ainda existem pessoas que fazem investimentos passivos?

Temos algumas respostas curtas para esta pergunta:

- Resgate rápido (liquidez): Como os geradores de alfa, via de regra, podem depender de ativos menos líquidos em suas estratégias, é muito comum que os prazos de resgate de veículos ativos sejam superiores aos dos passivos. Frequentemente o investidor pode preferir prazos curtos por uma série de razões;

- Custos e dificuldade na escolha: O tema de investimento de baixo custo vem ganhando relevância ao longo dos anos com uma premissa que pode ser simplificada da seguinte forma: “se você não selecionar os melhores gestores, ou se selecionar gestores demais, vai acabar recebendo o retorno de mercado e pagando custos maiores”. Por essa insegurança muitos optam por fugir do investimento ativo;

- Personalização: No investimento ativo, em geral, os gestores possuem mandato para divergir bastante dos índices de mercado. Muitos investidores preferem ter controle total sobre quais riscos e fatores de riscos incorporar na sua carteira de investimentos.

Bom, os fundos de Smart Beta ficando justamente no meio do caminho em todos os quesitos: (i) Eles possuem prazos de liquidez iguais ou marginalmente superiores aos passivos, porém bem inferiores aos ativos; (ii) possuem custos baixos, marginalmente superiores aos passivos, porém bem mais baixos do que os ativos; e (iii) eles possuem pouco orçamento de risco frente aos prêmios que buscam replicar, assim tornam-se mais transparentes.

E qual é nossa posição nessas secular discussão de investimentos ativos ou passivos?

Simples! Como não poderia deixar de ser, diversificar. A Família DNA desde seu início realiza investimentos ativos e passivos e há algum tempo implementou também o investimento em Smart Betas. Para a parte de investimentos ativos e toda a dificuldade em realizar escolhas, a Família Selection provê a seleção dos melhores gestores em diversas classes de ativo. Para a parte passiva, a Família Trend vem lançando cada vez mais vértices para que o investidor possa acessar os mais diferentes mercados.

E o Smart Beta no meio disso? Bom, parece que era o elo que faltava. Família de fundos que liga os investimentos passivos aos ativos e completa as possibilidades ofertadas para que o investidor brasileiro possa montar sua carteira.

Conheça nossas estratégias

Hoje estão abertos nas plataformas os seguintes produtos:

- eTrend All Star FIC FIA: fundo de ações do mercado brasileiro com um modelo que visa replicar as posições de maior convicção dos gestores profissionais;

- eTrend RPM FIC FIM: fundo que atua no espaço de ativos macroeconômicos buscando retornos acima do CDI por meio da construção de carteira usando modelos de paridade de risco.

Como fundos de Smart Beta geram retornos?

Este tema com certeza mereceria uma discussão separada, mas para sermos breves, existem duas principais formas de gerar retorno acima do benchmark utilizadas pelos fundos de Smart Beta.

A primeira delas se baseia em buscar benchmarks alternativos. Há quem chame de prêmio de risco alternativo e há quem chame de anomalia. Independente dos acadêmicos que você escolher, o fato é que todo investidor conhece os principais índices de mercado, mas muitas vezes os estudiosos encontram formas alternativas de olhar para um mesmo conjunto de ativos.

Por exemplo, no caso de ações uma forma alternativa e conhecida de olhar é pela perspectiva de value vs growth (ações de valor contra ações de crescimento). Segundo esta ótica, ações que negociam a um valor descontado em relação ao valor dos ativos que ela possui (para simplificar) tendem a dar mais retorno do que as ações que negociam a um valor relativamente caro nesta mesma métrica. Este tema ganhou bastante relevância nos anos de 2020 e 2021 quando o mercado passou a vivenciar e falar sobre o tema da rotação de ações.

A segunda forma mais comum é pela construção de carteira. Mesmo utilizando ativos ou fatores de risco bastante conhecidos, frequentemente é possível construir uma carteira mais eficiente que a de mercado, empregando métodos quantitativos e sistemáticos para, dessa forma, oferecer um produto que tende a ter um retorno ajustado a risco superior aos demais. Frequentemente os índices de mercado são ponderados por métricas como tamanho da empresa. Porém, formas alternativas de ponderação podem trazer resultados positivos. Alguns exemplos são: volatilidade, liquidez e qualidade.

É claro que isto é apenas o início da discussão e que com frequência estes dois métodos podem ser usados conjuntamente entre si e ainda com muitos outros.

A Família eTrend

O nome eTrend é derivado da conhecida Família Trend, porém com um pequeno toque de tecnologia.

Assim a nomeamos porque a tecnologia desempenha alguns papéis importantíssimos na gestão destes fundos, basicamente em todas as vantagens que descrevemos acima.

Para manter o custo baixo para o investidor, o emprego da tecnologia é essencial para que a gestão dos fundos ganhe escala com uma estrutura enxuta e barata.

Ainda, na busca por retornos acima dos benchmarks, a tecnologia desempenha o importante papel de nos permitir monitorar oportunidades em diversas classes de ativos e diversos países ao mesmo tempo, nos aproximando das melhores teses de investimento.

E, por fim, para garantir a transparência e o baixo risco dos produtos, é necessário um rígido controle de risco. Neste espírito, a tecnologia é uma ferramenta essencial e poderosa, auxiliando no controle minucioso e rigoroso das posições e estratégias.

Com todos estes princípios e uma equipe capacitada no assunto, a Família eTrend foi criada baseada em quatro pilares: geração de retornos acima de benchmarks, custo baixo, valores de entrada acessíveis e alta liquidez.

A equipe de gestão

Além de toda a estrutura da XP Allocation, gestora que possui capacidade instalada de gestão em ações, ETF, fundos de fundos, derivativos, renda fixa e demais classes de investimento, a Família eTrend conta com profissionais ligados diretamente à gestão de seus fundos:

- Felipe Dexheimer: Atual head de alocação da XP Allocation, dedicou a maior parte dos seus 15 anos de experiência em gestão à área de alocação de recursos para clientes alta renda, frequentemente por meio do emprego de métodos quantitativos. Mestre em Economia pela Fundação Getúlio Vargas e formado em Administração de Empresas pela Universidade de São Paulo. De 2006 a 2012, foi sócio da BAWM Investimentos, responsável pela Alocação das Carteiras. Depois foi sócio da GPS Investimentos, (Julius Baer Family Office), sendo que desde 2018 era responsável pela alocação dos portfólios focados em Brasil.

- Pedro Mattos: Mestre em econometria e atual analista da XP Allocation, Pedro passou boa parte de sua carreira diretamente ligado à modelagem e gestão de estratégias quantitativas. Formado em economia pelo Insper e em Direito pela PUC-SP. Foi estudante-visitante na Singapore Management University e é mestre em economia, com foco em Econometria, pela Fundação Getúlio Vargas (FGV). Iniciou a carreira em modelagem quantitativa na Principia Capital Management e Constância Investimentos. Em 2018 co-fundou a Apuama Capital e em 2020 passou a integrar a equipe de Alocação da XP Investimentos.

- Giovanni Boscolo: Atual analista da XP Allocation possui relevante experiência em aplicação de programação aos mais diversos tipos de problema. Formado em Engenharia Elétrica pela UNESP. Em 2019 ingressou no mercado de trabalho como estagiário na área de Prevenção à Fraudes na Cielo. No início de 2020 foi efetivado como Analista de Prevenção à Lavagem de Dinheiro na Cielo. Posteriormente, em outubro do mesmo ano, ingressou no time de Alocação da XP Investimentos.

Não deixe se seguir a equipe responsável para estar por dentro das novidades e tirar todas as suas duvidas!

Para quem é a família eTrend?

Para todos. Definitivamente para todos.

Seja para o investidor que precisa de produtos sofisticados com mínimos baixos; seja para o que não se sente seguro em concentrar em gestores ativos; seja para aquele que quer rentabilizar a parte líquida de sua carteira ou aumentar a liquidez da sua carteira ativa, o investimento em Smart Beta tem espaço em qualquer portfólio.

Se você ainda não tem conta na XP Investimentos, abra a sua!