O que aconteceu nesta semana na renda fixa?

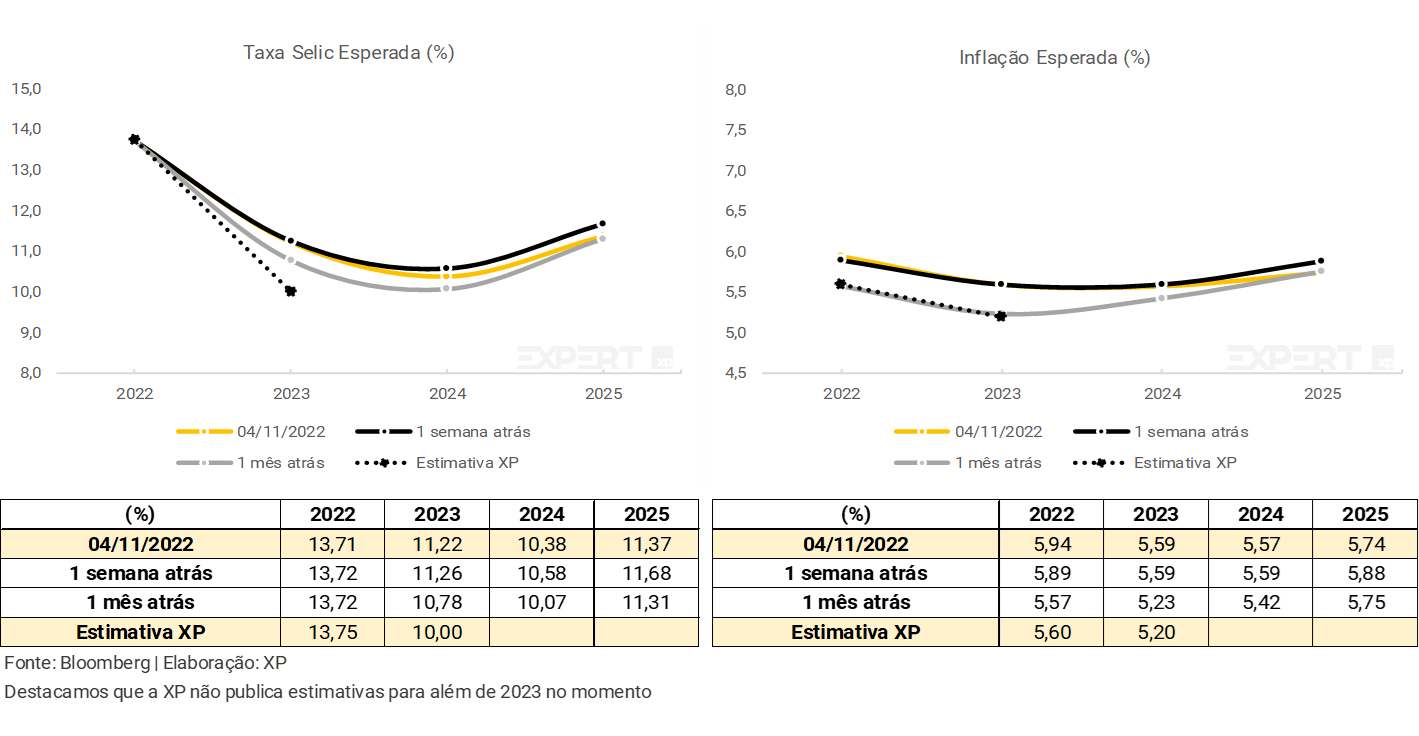

Ao longo dos últimos dias, as taxas esperadas de juros apresentaram uma queda principalmente nos vencimentos médios e longos. A semana foi marcada pelo resultado da eleição presidencial, obstrução de algumas rodovias federais promovidas por apoiadores do atual presidente e reuniões da equipe de transição do governo com representantes do Congresso e com o relator do orçamento.

Ainda em meio às discussões fiscais, com incertezas sobre o Orçamento e o montante dos gastos que ficarão fora do teto de gastos no ano que vem, os investidores voltaram a demandar ativos locais, reforçando a dinâmica positiva do mercado brasileiro observada desde a eleição presidencial do último domingo (30/10). No âmbito internacional, a inflação teima em registrar elevação. Tanto o Banco da Inglaterra quando o Fed aumentaram suas taxas em um posicionamento mais contracionista visando controlar os índices de preços. Além disso, a inflação ao consumidor da União Europeia ficou em 1,5% em outubro, a maior variação mensal desde março deste ano.

O que acompanhar na próxima semana?

No cenário internacional, os destaques serão os dados de inflação ao consumidor (CPI) de outubro nos EUA e discursos de dirigentes do Fed, banco central dos EUA, contendo indicações dos próximos passos para a política monetária.

No Brasil, a transição de governo e a PEC do aumento de gastos seguirão o tema principal. No campo dos dados econômicos, os destaques serão a inflação de outubro medida pelo IPCA e IGP-DI, assim como as vendas no varejo e volume de serviços de setembro.

Para facilitar a navegação pelo conteúdo, utilize o índice à esquerda da página.

Cenário macroeconômico

Nesta semana, no cenário internacional, Fed decidiu manter ritmo de alta de juros. Conforme amplamente esperado, o comitê de política monetária do Federal Reserve (Fed, banco central dos Estados Unidos) elevou sua taxa de juros de referência em 0,75pp pela quarta vez consecutiva. Com isso, a taxa dos Fed Funds chegou ao intervalo entre 3,75% e 4,00%. O comunicado que acompanhou a decisão destacou que as elevações de juros em curso são apropriadas para atingir um nível de política monetária restritiva o suficiente de modo a trazer a inflação de volta para a meta de 2%.

O Banco da Inglaterra (BoE) tambem adotou medidas mais contracionistas e elevou as taxa de juros de 2,25% para 3,00%. Além disso, alertou que a economia britânica pode não crescer por mais dois anos se as taxas subirem tanto quanto os mercados apostaram recentemente.

Na zona do euro, a elevação da inflação também se mostra presente. A inflação ao consumidor da União Europeia ficou em 1,5% em outubro, a maior variação mensal desde março deste ano. Em 12 meses, a inflação alcançou 10,7%, consideravelmente acima das expectativas do mercado (10,3%). As pressões inflacionárias se espalharam por diversos setores e em todos os países da região. As principais altas de preço foram em itens de energia e alimentos.

Enquanto isso, no Brasil, a transição para um novo governo foi o principal tema econômico da semana. Já ocorreram reuniões da equipe de transição com representantes do Congresso e com o relator do orçamento. Foi anunciada a intenção de apresentar uma proposta de emenda constitucional (PEC) para elevar os gastos além do teto de gastos, com a manutenção de maiores transferências do Auxílio-Brasil e aumento dos investimentos públicos. Para cumprir as promessas apresentadas durante a eleição, a equipe de transição fala em pedir um espaço adicional ao teto de gastos de cerca de R$ 100 bilhões.

Nesta semana também houve a divulgação da ata do Copom – Comitê de Política Monetária do Banco Central – e a principal mensagem foi: o ajuste monetário já implementado parece suficiente para levar a inflação à trajetória de metas, porém, se a convergência não ocorrer conforme o esperado, o Copom não descarta aperto adicional à frente.

Por fim, a produção industrial brasileira recuou 0,7% entre agosto e setembro, em linha com as expectativas. Esse resultado representou a segunda queda mensal consecutiva na margem, e corrobora para o cenário de desaceleração da economia brasileira no segundo semestre de 2022.

Leia o resumo completo de economia da semana

Juros e inflação

Ao longo dos últimos dias, as taxas esperadas de juros apresentaram uma leve queda. A semana foi marcada pelo resultado da eleição presidencial, obstrução de algumas rodovias federais promovidas por apoiadores do atual presidente e reuniões da equipe de transição do governo com representantes do Congresso e com o relator do orçamento.

Ainda em meio às discussões fiscais, com incertezas sobre o Orçamento e o montante dos gastos que ficarão fora do teto de gastos no ano que vem, os investidores voltaram a demandar ativos locais, reforçando a dinâmica positiva do mercado brasileiro observada desde a eleição presidencial do último domingo (30/10).

No âmbito internacional, a inflação teima em registrar elevação. Tanto o Banco da Inglaterra quando o Fed aumentaram suas taxas em um posicionamento mais contracionista visando controlar os índices de preços. Além disso, a inflação ao consumidor da União Europeia ficou em 1,5% em outubro, a maior variação mensal desde março deste ano.

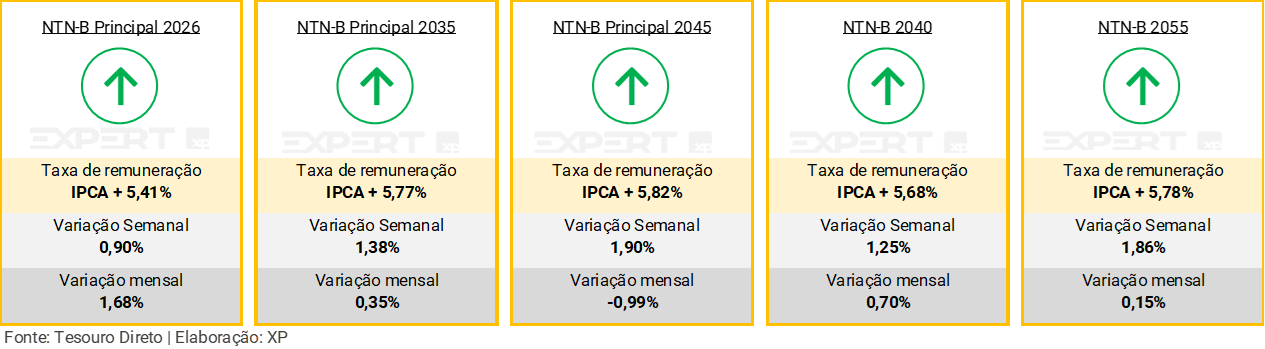

Por fim, as taxas de juros reais apresentaram uma singela queda ao longo da semana, refletindo uma queda na inflação esperada para os próximos anos.

A curva de juros pode ser compreendida como as expectativas dos rendimentos médios de títulos públicos prefixados sem cupom (ou seja, sem pagamentos semestrais), de hoje até uma determinada data futura, a partir dos contratos futuros de juros (ou DI). Entenda mais aqui.

Títulos públicos

Mercado primário (leilões)

Para mais informações sobre o funcionamento de leilões de títulos públicos, clique aqui.

Leilão do dia 01/11 – NTN-B e LFT

Na terça-feira, o Tesouro Nacional (TN) ofertou 1,15 milhão de Notas do Tesouro Nacional – Série B (NTN-B). Além disso, ofertou 500 mil Letras Financeiras do Tesouro (LFT), reduzindo a oferta em ambos os títulos frente à semana anterior.

As NTN-Bs ofertadas foram parcialmente absorvidas. Nos três vencimentos, as taxas permaneceram abaixo de 6% a.a. e o volume financeiro foi cerca de R$ 4,4 bilhões.

O TN obteve resultado semelhante com as LFTs. Com uma performance pior em comparação à semana anterior, não houve absorção completa da oferta. No vencimento único em 2029, a parcela prefixada foi de 0,1739, com um volume financeiro de quase R$ 3,2 bilhões.

Leilão do dia 03/11 – LTN e NTN-F

No leilão de quinta-feira, houve oferta de 11 milhões de Letras do Tesouro Nacional (LTN), em vencimentos para os próximos quatro anos, e 800 mil Notas do Tesouro Nacional – Série F (NTN-F) divididas em duas séries de vencimentos em 2029 e 2033, aumentando o volume em ambas categorias frente à semana anterior.

O TN teve forte colocação e vendeu integralmente as LTNs, conseguindo atingir um volume financeiro de R$ 8,2 bilhões. Seguindo uma trajetória semelhante, as NTN-Fs foram totalmente colocadas no maior vencimento, 2033, somando cerca de R$ 463 milhões de volume financeiro. Entretanto, o menor vencimento atingiu 10% da oferta, totalizando apenas R$ 28,8 milhões.

Mercado Secundário

O IMA-B representa a evolução, a preços de mercado, da carteira de títulos públicos indexados ao IPCA (NTN-B).

O IRF-M representa a evolução, a preços de mercado, da carteira de títulos públicos prefixados (LTN e NTN-F).

Ambos são calculados pela Anbima e podem sofrer variações devido à dinâmica de oferta e demanda de títulos no mercado, reflexo das movimentações no cenário econômico.

O preço dos títulos sobe quando a expectativa de juro futuro cai (e vice-versa) devido à relação inversa entre os dois. Esse mecanismo que mostra o efeito dos juros sobre preços é a marcação a mercado. Entenda mais aqui.

Nesta semana, os títulos públicos apresentaram uma performance, em uma semana marcada pelo resultado da eleição presidencial, obstrução de algumas rodovias federais promovidas por apoiadores do atual presidente e reuniões da equipe de transição do governo com representantes do Congresso e com o relator do orçamento. – vide seção “Juros e Inflação” para mais detalhes. Além disso, as taxas de títulos mais longos ficaram mais afastadas do patamar de IPCA + 6%, contrariando a tendência da semana anterior.

Acompanhe as taxas do títulos do Tesouro Direto disponíveis para compra e para resgate

Crédito Privado

Fluxo

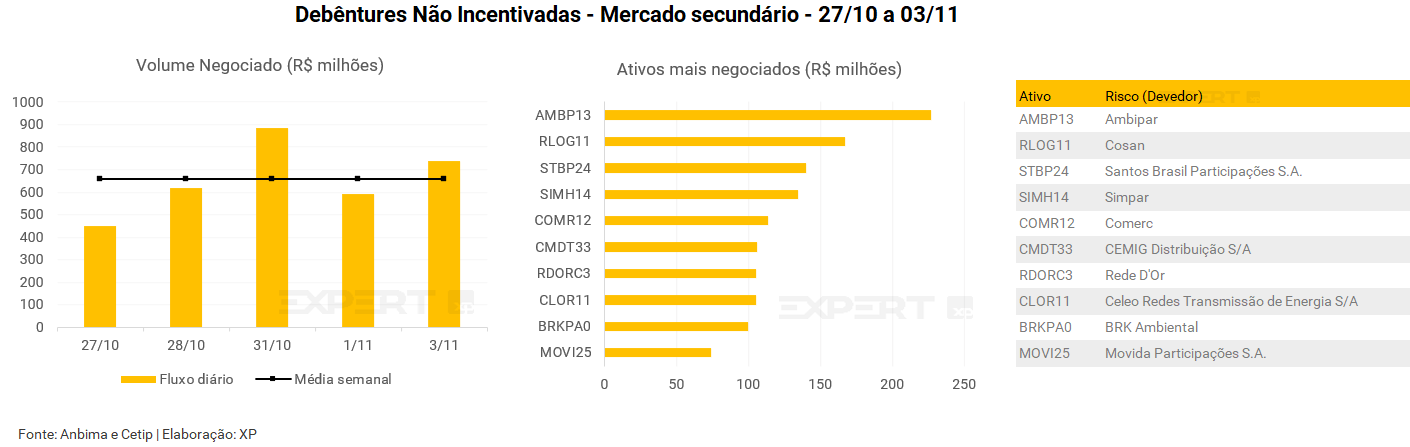

Na última semana, o fluxo médio diário de negociações em debêntures não incentivadas foi de R$ 657 milhões (ante R$ 544 milhões na semana anterior), R$ 264 milhões em debêntures incentivadas (vs. R$ 321 milhões), R$ 94 milhões em CRIs (vs. 94 milhões) e R$ 255 milhões em CRAs (vs. R$ 261 milhões).

Os papeis mais negociados por classe de ativos foram as debêntures da Ambipar (AMBP13), a debênture incentivada da CCR (CCROB6), CRI da BR12 e, por fim, CRA da Klabin.

Como não são disponibilizados a tempo da publicação do relatório, os dados desta sexta-feira não são considerados.

Nesta seção, analisamos os dados da Anbima de negociações definitivas de crédito privado, realizando um filtro cujo spread (diferença) entre os preços máximo e mínimo negociados representam mais do que 0,01% do volume negociado no dia, com o intuito de descartar o que acreditamos serem as operações diretas dentro de instituições.

Ações de rating

Ratings são notas atribuídas por agências classificadoras de risco de crédito que podem impactar diretamente seus investimentos em Renda Fixa. Entenda mais aqui.

O que esperar – Semana de 07/11 a 11/11

Agenda econômica

No cenário internacional, os destaques serão os dados de inflação ao consumidor (CPI) de outubro nos EUA e discursos de dirigentes do Fed, banco central dos EUA, contendo indicações dos próximos passos para a política monetária.

No Brasil, a transição de governo e a PEC do aumento de gastos seguirão o tema principal. No campo dos dados econômicos, os destaques serão a inflação de outubro medida pelo IPCA e IGP-DI, assim como as vendas no varejo e volume de serviços de setembro.

Leilões do Tesouro Nacional

Vencimentos de debêntures da próxima semana

Relatórios recentes em destaque

Renda Fixa

Emissores

Outras editorias

Gostou? Tem alguma sugestão? Não deixe de avaliar e deixar seus comentários!

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)