Cotações

Gráfico de Cotação IFIX

Panorama da Semana

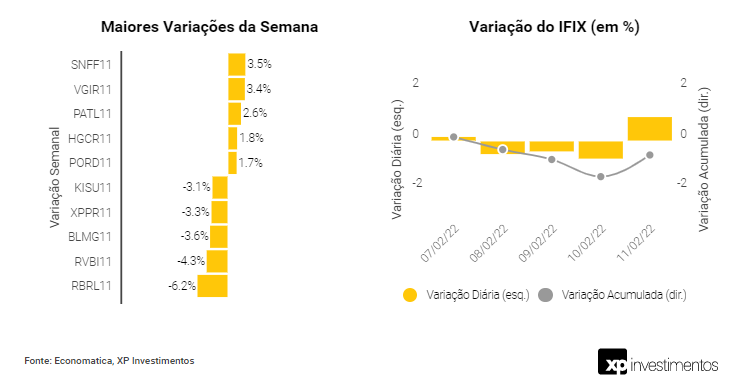

O IFIX fechou a semana em queda -0,33%, impulsionado negativamente principalmente pelos fundos de recebíveis e lajes corporativas. Sobre os demais índices de fundos imobiliários da XP, o XPFI apresentou performance de -0,28%, o XPFT de -0,12% e XPFP de -0,43%.

No Brasil, essa semana, as atenções ficaram voltadas para o IPCA. O mês de janeiro apresentou inflação de 0,54%, em linha com as estimativas dos nossos economistas (0,54%) e com a mediana das expectativas de mercado (0,55%). Portanto a inflação se mantém muito acima da trajetória das metas, reforçando o tom duro do banco central sobre as perspectivas de política monetária. De fato, o diretor Bruno Serra afirmou em um webinar que a taxa Selic deve subir “pelo menos” mais duas vezes este ano. A taxa Selic está atualmente em 10,75%, um patamar já acima do nível neutro, na visão do nosso time de economia.

No campo da Política, ainda continua a discussão sobre ações para enfrentar a alta dos combustíveis. Segundo a imprensa, o Planalto estaria apoiando a Proposta de Emenda Constitucional (PEC) apresentada na semana passada, que permitiria ao governo cortar impostos sobre os combustíveis sem ter que realizar compensações com outra fonte de receita. O presidente está otimista sobre aprovação da PEC apresentada na Câmara, com uma desoneração mais ampla. Nossos economistas estimam que o projeto represente uma desoneração de cerca de R$ 50 bilhões de reais por ano.

Seguimos destacando que no atual cenário de pressão inflacionária e altas da taxa de juros Selic, o segmento de fundos de papel tem nossa preferência. Adicionalmente, a alta da Selic impacta positivamente os fundos imobiliários do segmento de recebíveis dado que diversos fundos possuem alocações em CRIs com indexação ao CDI, o que levaria a um aumento nos rendimentos e, consequentemente, da distribuição de dividendos. Portanto, dado o cenário macroeconômico, os FIIs de Papel se tornaram relevantes, atrativos aos investidores e buscado por aqueles que querem se proteger perante um contexto de maiores incertezas. Dito isso, entender as características, como funcionam e pontos a serem observados desses fundos é fundamental. Para saber mais sobre os Fundos Imobiliários de Papel acesse nosso Relatório.

Sexta – Feira | Dia 11/02

Economia

“Inflação do aluguel”, Ivar acelera e sobe 1,86%, aponta FGV

- Para economista, novos contratos do serviço ajudaram a empurrar o indicador para cima

Fonte: Valor, 11/02/2022

Itaú eleva projeção do IPCA de 5,3% para 5,5% para este ano

- Uma lentidão na desaceleração da inflação corrente, influenciada pelos efeitos de uma inflação maior nos preços dos alimentos, levou o Itaú Unibanco a elevar suar projeções para o IPCA em 2022 e 2023. Em relatório divulgado ontem, o banco revisou suas estimativas para a inflação este ano de 5,3% para 5,5% e a do ano que vem de 3,3% para 3,5%, dada

Fonte: Valor, 11/02/2022

Mercados

Os fundos imobiliários e as ações mais negociadas no Ibovespa nesta quinta-feira

- O Ibovespa abriu o pregão desta quinta-feira (10) em alta de 0,23%, aos 112,7 mil pontos, apesar da cautela internacional

Fonte: Moneytimes, 11/02/2022

Lucro da Multiplan avança 45,5% no 4º trimestre, com bom desempenho no Natal

- A administradora de shopping centers reportou lucro líquido de R$ 213,6 milhões no período; no acumulado do ano, o lucro da empresa caiu

Fonte: Valor, 11/02/2022

FATOS RELEVANTES XPLG11 – Positivo: O fundo comunica aos seus cotistas e ao mercado em geral que celebrou o Contrato de Locação de Imóvel Urbano Para Fins Não Residenciais com a SOS Tecnologia e Gestão da Informação Ltda, empresa que atua no mercado de gestão documental e guarda de documentos, com prazo de vigência de 60 meses a contar de 07 de fevereiro de 2022, referente a 1.940,81m² de Área Bruta Locável do módulo B1, do Condomínio Logístico Syslog Galeão, de propriedade do Fundo, situado na cidade de Duque de Caxias, Estado do Rio de Janeiro. A receita acumulada bruta do Contrato, considerando os 24 primeiros meses de vigência é estimada em cerca de R$ 0,0193 por cota. A receita mensal bruta decorrente do aluguel nominal do Contrato, sem considerar a correção inflacionária prevista no Contrato, é estimada em aproximadamente R$ 0,0011 por cota. Com este novo Contrato, considerando os dados do último relatório gerencial publicado em 07 de fevereiro de 2022 na CVM, a vacância física dos imóveis performados será reduzida de 9,0% para 8,8%. Cabe ressaltar que os valores acima não são garantia de rentabilidade e que o Fundo poderá realizar uma retenção de até 5% dos lucros auferidos no semestre e apurados em base caixa, conforme previsto na regulamentação em vigor

Quinta – Feira | Dia 10/02

Economia

IGP-M fica em 1,38% na 1ª prévia de fevereiro, diz FGV

- O Índice Geral de Preços – Mercado (IGP-M) registrou inflação de 1,38% na primeira prévia de fevereiro, vindo de 1,41% na mesma leitura do mês passado e de 1,82% no encerramento dele, informou a Fundação Getulio Vargas (FGV).

Fonte: Valor, 10/02/2022

Análise: IPCA de janeiro mostra mais uma vez que pressões de preços estão disseminadas

- O resultado do IPCA de janeiro mostrou mais uma vez um cenário de pressões inflacionárias disseminadas, com altas fortes em alimentação no domicílio, bens industriais e serviços mais sensíveis à atividade econômica.

Fonte: Valor, 10/02/2022

Inflação é a maior para janeiro desde 2016 e vai a 10,38% em 12 meses

- Trata-se do maior resultado no mês para o IPCA em seis anos. Ou seja, desde janeiro de 2016 (1,27%), quando a economia do país atravessava período de recessão.

Fonte: Folha, 10/02/2022

Mercados

Fundos de Papel: Saiba o que são e por que vale investir nesses FIIs

- Entenda as principais características dos FIIs de Papel, como funcionam e itens a serem observados ao escolher fundos desse segmento.

Fonte: Conteúdos Xpi, 10/02/2022

Ações, fundos imobiliários e Tesouro Direto são os preferidos dos leitores de Money Times para 2022

- Os investimentos em ações e fundos imobiliários são os favoritos dos leitores do Money Times para este ano, segundo a primeira enquete realizada pelo site, que foi ao ar entre a tarde de terça-feira e a manhã de quarta feira

Fonte: MoneyTimes, 10/02/2022

Fundos imobiliários fecham dia praticamente estáveis, com leve alta de 0,04%

O destaque do dia ficou para o General Shopping (FIGS11), com elevação de 2,28%

Fonte: InfoMoney, 10/02/2022

FATOS RELEVANTES XPPR11 – Negativo: O fundo, os imóveis do Fundo foram reavaliados a valor justo pela empresa COLLIERS INTERNATIONAL DO BRASIL, resultando em valor de 3,09 inferior aos valores contábeis dos referidos imóveis. Os laudos serão objeto de análise por parte dos auditores, no processo ordinário de publicação das demonstrações financeiras do Fundo.

Quarta – Feira | Dia 09/02

Economia

Copom ajusta recado com ata e economistas elevam projeções para Selic terminal; juros DI sobem

- A ata da última reunião do Comitê de Política Monetária (Copom), divulgada na manhã desta terça-feira (8) não trouxe sinalização clara sobre a magnitude das próximas altas de juros, apesar de ter sinalizado que ela deve ser de menor intensidade do que no último encontro, quando o Banco Central elevou a Selic em 1,5 ponto percentual, a 10,75% ao ano.

Fonte: InfoMoney, 10/02/2022

Tesouro Direto: ata do Copom agita juros de títulos públicos e prefixados avançam

- Vale lembrar que tanto nos papéis prefixados como naqueles indexados ao IPCA, quanto maior a taxa, menor o preço

Fonte: InfoMoney, 09/02/2022

Mercados

Panorama Mensal de FIIs e FIPs-IE | Fevereiro 2022

- Confira o relatório mensal de Fundos Imobiliários e Fundos em Participação de Infraestrutura da equipe de fundos listados da XP

Fonte: InfoMoney, 10/02/2022

Fundos imobiliários versus Tesouro Direto: quem vence a disputa com a Selic de volta a dois dígitos?

- O rendimento do IFIX superou o da NTN-B 2035 em todo intervalo analisado e os FIIs seguem sendo uma opção viável de investimento. Entenda

Fonte: Moneytimes, 10/02/2022

Terça – Feira | Dia 08/02

Economia

Focus: IPCA/2022 sobe de 5,38% a 5,44%, afastando-se do teto da meta

- A mediana apurada para IPCA, o índice de inflação oficial, de 2022 avançou pela quarta semana consecutiva no Relatório Focus, se afastando ainda mais do teto da meta deste ano (5,0%).

Fonte: Estadão, 08/02/2022

‘Taxa de juros alta é remédio amargo contra a inflação’, diz Rachel de Sá

- A chefe de Economia da Rico, Rachel de Sá, conversou com o E-Investidor sobre o impacto da nova taxa nos investimentos. Além disso, a especialista chama atenção para as expectativas em relação ao momento do freio do Copom na taxa, que deve acontecer ainda no primeiro semestre, segundo ela.

Fonte: Estadão, 08/02/2022

Análise: Cerca de 35% dos analistas esperam Selic superior a 12%

- O tamanho do ciclo de aperto monetário que será definido pelo Comitê de Política Monetária do Banco Central, por enquanto, está em aberto

Fonte: Valor, 08/02/2022

Projeção para IGP-M de 2022 permanece em 6,99% no Focus do BC

- O Relatório de Mercado Focus, divulgado na manhã desta segunda-feira, 7, pelo Banco Central, mostrou que a mediana das projeções para o Índice Geral de Preços – Mercado (IGP-M) de 2022 continuou em 6,99% ante 5,56% de um mês antes. A estimativa para 2023 também ficou em 4,03%, de 4,00% há quatro semanas.

Fonte: Uol, 08/02/2022

Mercados

Cyma, joint venture da Cyrela, compra fatia da EEMóvel por R$ 15 milhões

- Startup” tem foco em cruzamento e análise de dados e em inteligência imobiliária

Fonte: Valor, 08/02/2022

Vibra e Prisma vão criar fundo imobiliário com postos da bandeira Petrobras

- A operação tem capilaridade nacional e engloba o aporte e a gestão profissional de uma carteira de até 238 imóveis, todos eles postos com a bandeira Petrobras

Fonte: Valor, 08/02/2022

Em linha com o mercado, fundos imobiliários fecham sessão em queda de 0,23%

- O destaque do dia ficou para o Valora RE (VGIR11), com elevação de 3,15%

Fonte: InfoMoney, 08/02/2022

Segunda – Feira | Dia 07/02

Economia

Selic de volta aos dois dígitos: como fica o mercado imobiliário?

- O Comitê de Política Monetária (Copom) elevou a Selic para 10,75% ao ano na última quarta-feira (2). Esta é a primeira vez, desde julho de 2017, que a taxa básica de juros do Brasil retoma o patamar de dois dígitos. Mas o que isso representa para o mercado imobiliário em termos de impacto?

Fonte: VALOR, 07/02/2022

Juro em dois dígitos eleva atratividade do Tesouro Direto, dizem especialistas

- Analistas veem oportunidades de ganhos, mas alertam para cenário instável no ano

Fonte: Folha, 07/01/2022

As atuais metas de inflação são irrealistas

- Expectativas são de que teto será novamente ultrapassado neste ano e em 2023; no mercado financeiro, poucos também acreditam que a meta para 2024 (3%) será obedecida

Fonte: Estadão, 07/02/2022

AGENDA SEMANAL: Ata do Copom e dados de inflação no Brasil e no EUA dominam atenções

- O foco da agenda da semana volta a ser direcionado para o Comitê de Política Monetária (Copom) do Banco Central, que publica na terça-feira (8) a ata da sua última reunião. Investidores buscam pistas para saber quantas mais altas de juros e de qual magnitude o BC promoverá até finalizar o ciclo de aperto.

Fonte: Valor, 07/02/2022

Cenário recomenda estratégia defensiva, diz Itaú BBA

- Estrategista-chefe aponta dinâmica de resgates enfrentada pelos fundos locais

Fonte: Valor, 07/02/2022

FATOS RELEVANTES XPLG11 – Positivo: O fundo em cumprimento ao disposto na Instrução CVM nº 472, de 31 de outubro de 2008, conforme alterada, comunicar aos cotistas e ao mercado que, em cumprimento ao disposto na Instrução CVM nº 516 de 29 de dezembro de 2011, conforme alterada, os imóveis do Fundo foram reavaliados a valor justo pela empresa COLLIERS INTERNATIONAL DO BRASIL, resultando em 2,40% superior aos valores contábeis dos referidos imóveis. ARCT11 – Positivo: O Fundo firmou Instrumento Particular de Compromisso de Compra e Venda de Bem Imóvel e Outras Avenças visando a aquisição de imóvel localizado na cidade de Frutal - MG, locado para a CERVEJARIA CIDADE IMPERIAL S.A., através de uma operação de Sale & Leaseback pelo valor de R$ 150 Milhões. Na data de hoje o Fundo assinou Aditamento ao Instrumento com o objetivo de ajustar o fluxo de pagamento do saldo residual de R$ 51 Milhões que será pago da seguinte forma, O montante de R$ 12 Milhões pago à vista nesta data. O montante de R$ 39 Milhões a ser pago após a superação das condições precedentes previstas nos instrumentos aquisitivos, dos quais, R$ 18 Milhões serão retidos em Conta Escrow a título de garantia locatícia no âmbito do Contrato de Locação, sendo liberados para a Vendedora ao final do prazo da locação. Com o desembolso da Parcela, o Fundo fará jus ao recebimento de aluguel no montante total de R$ 878.500,00 por mês, durante todo o período em que não houver o desembolso da Parcela Final, o que representa um impacto de 23% na receita1. Após o pagamento da Parcela Final, e, portanto, o desembolso integral do preço de aquisição do Imóvel, o Fundo fará jus ao recebimento de aluguel no valor de R$ 1.125.000,00 por mês. SHPH11 – Positivo: O fundo comunica uma possível intenção de venda da participação de um coproprietário do Empreendimento Shopping Pátio Higienópolis , e com o intuito de aumentar a participação do Fundo no Shopping, o Fundo poderá realizar uma captação de recursos via emissão de cotas para exercício do direito de preferência na aquisição da participação do Shopping. A captação pode ser feita sem a necessidade de aprovação em Assembleia Geral de Cotista, desde que observado o limite do Capital Autorizado previsto em regulamento, de R$ 600 Milhões, e com preço de emissão que deverá seguir como referência o valor patrimonial da cota.

Últimos Relatórios

Se você ainda não tem conta na XP Investimentos, abra a sua!