É hora de acertar as contas com a Receita Federal! Se você tem dúvidas sobre como declarar ações no Imposto de Renda, este guia prático é para você.

Declarar ações no Imposto de Renda pode parecer simples, mas requer bastante atenção. Um preenchimento bem feito garante sua tranquilidade com o governo e evita dores de cabeça futuras, como multas, juros ou até mesmo cair na temida malha fina.

Quer saber fazer isso de forma correta? Continue lendo para conhecer todos os detalhes e informações necessárias para fazer sua declaração de imposto de renda sem erros.

Preciso declarar ações no Imposto de Renda?

A obrigação de declarar ações no Imposto de Renda se aplica a quem:

- Vendeu mais de R$ 40.000,00 em ações durante o ano ou

- Obteve ganhos que precisam ser tributados

Até 2023, qualquer pessoa que operasse na Bolsa de Valores, independente do valor, precisava declarar. A mudança simplificou esse processo para muitos investidores.

Como a Receita Federal conta com sistemas modernos de fiscalização, é fundamental que você, ao declarar ações no Imposto de Renda, inclua todas as informações necessárias para não ter problemas.

Lembre-se: algumas operações sempre precisam ser declaradas, não importa o valor:

- ETF de ações

- Exercício de opções

- Contratos a termo com liquidação antecipada

- Fundos imobiliários

Guia prático do Imposto de Renda 2025

Tudo o que você precisa saber para não errar na declaração do Imposto de Renda 2025: as principais mudanças nas regras, documentos necessários e um passo a passo completo para facilitar sua declaração.

Preencha o formulário e faça o download do material!

Regras para declaração de rendimentos do exterior no IR

A Lei 14.754/2023 estabeleceu regras importantes para quem tem investimentos fora do Brasil. Estas normas definem como declarar e pagar impostos sobre investimentos internacionais.

A partir de 2025, os dados de contas bancárias no exterior foram incluídos na declaração pré-preenchida, após a legislação determinar a tributação de offshores (empresas de investimentos em outros países) e rendimentos no exterior.

Os rendimentos no exterior passaram a ser tributados de forma definitiva na declaração de ajuste anual, com alíquota de 15%, e o pagamento passa a ser anual.

Pela legislação atual, você pode declarar os bens de suas empresas no exterior como se fossem seus diretamente, tornando o processo mais transparente. É necessário também detalhar os trusts (estruturas financeiras internacionais), identificando claramente cada um deles na sua declaração.

Um ponto relevante da lei é a possibilidade de atualizar o valor dos seus bens no exterior pagando 8% de imposto sobre o ganho. Esta opção facilita a regularização dos investimentos internacionais.

Como declarar ações no Imposto de Renda que tiveram prejuízos?

Mesmo tendo prejuízo, você precisa declarar suas ações se atender aos requisitos (operações acima de R$ 40.000,00). Isso é importante porque você pode usar essas perdas para reduzir impostos sobre lucros futuros.

Aqui estão alguns pontos essenciais para entender como declarar:

- Compensação de Prejuízos:

- Day Trade: Se você teve prejuízos em operações de Day Trade, poderá compensá-los apenas com lucros obtidos nessas mesmas operações.

- Operações Comuns: As perdas em operações comuns podem ser compensadas apenas com os ganhos líquidos dessas transações.

- Imposto Retido na Fonte (IRRF):

- As corretoras recolhem o IRRF automaticamente: 0,005% sobre vendas comuns e 1% sobre lucros em Day Trade. Esse imposto é chamado de “dedo-duro”, pois informa à Receita Federal o volume das suas operações.

- Compensação na Declaração:

- Se você tiver saldo do IR ‘dedo-duro’ referente a operações comuns e acumulou prejuízos no ano, pode utilizar esse valor para compensar na sua Declaração de Ajuste Anual.

- O IR “dedo-duro” sobre Day Trade será uma tributação definitiva se não for totalmente compensado com seus ganhos durante o ano.

Em resumo, declarar ações mesmo com prejuízo é crucial para ajustar sua situação fiscal e evitar complicações futuras.

Como declarar ações no Imposto de Renda? Passo a passo completo

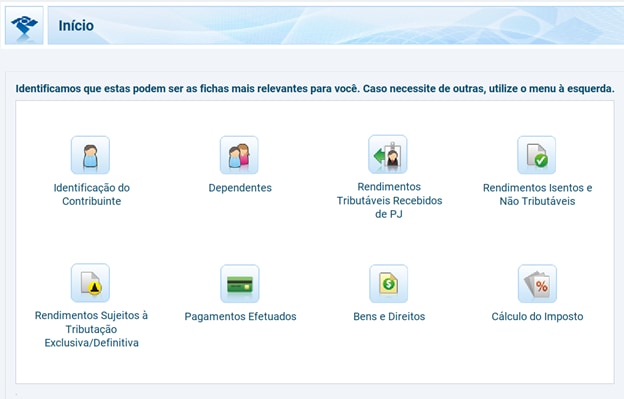

Antes de começar sua declaração, você precisa se organizar. Primeiro, baixe o programa oficial da Receita Federal. Para declarar ações no Imposto de Renda, você terá, basicamente, 6 etapas.

Vamos detalhar todas elas:

1º passo: reúna os documentos necessários

Para declarar suas ações, você precisa dos comprovantes de todas as suas operações entre 1º de janeiro e 31 de dezembro do ano em questão. Para facilitar, siga um sistema de organização da seguinte forma:

Separe os documentos básicos:

- Notas de corretagem do ano todo

- Informes de rendimentos

- DARFs pagos

- Extratos do IR retido (“dedo-duro”)

- Comprovantes de proventos recebidos

Organize as informações por tipo:

- Operações com ações

- Operações com opções

- Índices

- Outros ativos

Separe por categoria:

- Vendas comuns

- Operações Day Trade

- Custo médio dos ativos

E aqui vai uma dica importante: guarde suas notas de corretagem e comprovantes de IR por pelo menos 5 anos. Eles podem ser necessários para comprovar seus rendimentos e evitar problemas com a Receita.

2º passo: calcule seus lucros

Para declarar corretamente suas operações, você precisa calcular seus ganhos ou perdas em renda variável. Este é um dos passos mais importantes e exige atenção especial para evitar erros.

A melhor maneira de se organizar é usar uma planilha para registrar todas suas operações. Nela, você vai calcular:

- Preço médio de compra de cada ativo

- Preço médio de venda

- Resultado mensal (lucro ou prejuízo)

Como calcular preço médio de compra:

(Quantidade de ações × Preço pago) + (Corretagem + Taxas da bolsa)

Como calcular preço médio de venda:

(Quantidade de ações × Preço vendido) – (Corretagem + Taxas da bolsa)

Importante: calcule os preços médios separadamente para cada operação de compra e venda, respeitando as datas da aquisição e alienação.

Por exemplo: se você comprou um ativo, vendeu em seguida e depois comprou novamente o mesmo ativo, o preço da segunda compra não deve ser considerado no cálculo do lucro da venda anterior.

Com os preços médios calculados, você consegue saber seu lucro ou prejuízo mensal para cada ativo. Lembre-se de separar as informações de operações comuns e day trade, pois a tributação é diferente.

3º Passo: baixe o programa IRPF e declare rendimentos isentos

O programa do Imposto de Renda está disponível no site da Receita Federal. Baixe a versão para seu computador (Windows, Mac, Linux) ou celular (Android e iOS).

Com o programa instalado e os documentos em mãos, você estará pronto para preencher sua declaração. Agora, é só seguir essa sequência:

- Importe dados da declaração anterior (se possível)

- Preencha seus dados pessoais

- Declare as operações isentas de Imposto de Renda. Para essas vendas, você deve informar separadamente os lucros obtidos em cada mês.

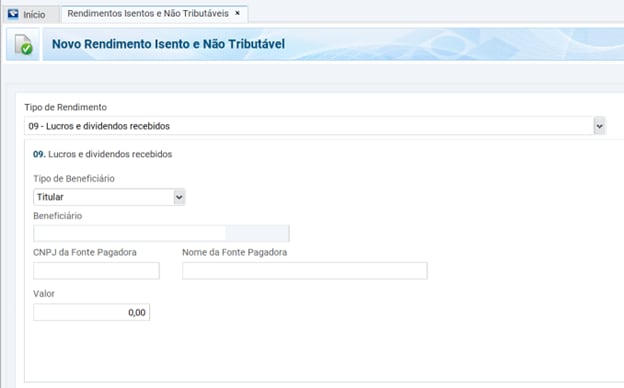

Como declarar para dividendos isentos:

- Acesse “Rendimentos Isentos e Não Tributáveis”

- Use código 09 (Lucros e dividendos recebidos) no campo referente ao tipo de rendimento.

- Tenha em mãos o informe da empresa pagadora

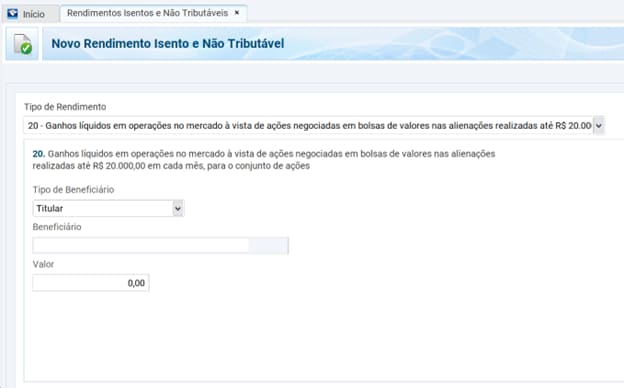

Como declarar para dividendos para vendas de ações isentas:

- Use código 20 (ganhos líquidos em operações)

- Declare mês a mês

- Indique se é titular ou dependente

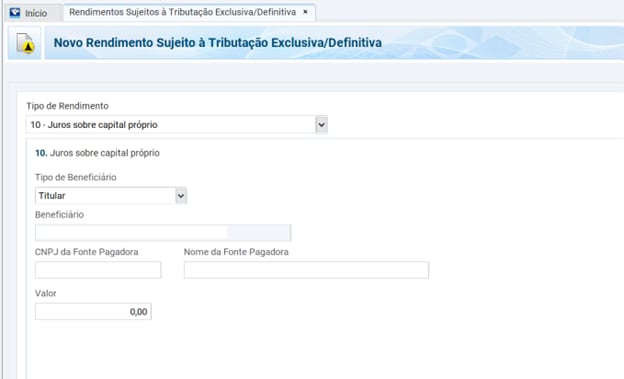

4º Passo: informe rendimentos sujeitos à tributação

Se você recebeu Juros sobre Capital Próprio (JCP), precisa declarar na ficha “Rendimentos Sujeitos à Tributação Exclusiva”. O valor dos JCP estará no informe de rendimentos da empresa.

Ao declarar, use o código 10 (Juros sobre Capital Próprio) e informe:

- Beneficiário (titular ou dependente)

- Nome e CNPJ da empresa pagadora

- Valor recebido

Atenção: Se a empresa declarou JCP no ano anterior, mas você não recebeu o valor, declare na ficha “Bens e Direitos” com o código 99.

Informe a natureza do pagamento pendente, nome e CNPJ da empresa, e o valor não recebido.

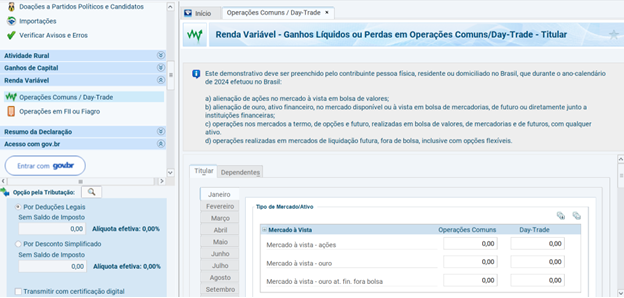

5º Passo: preencha a ficha Renda Variável

Para preencher a ficha Renda Variável, organize seus relatórios por mês antes de começar. Tenha em mãos seus relatórios de IR retido na fonte, DARFs pagas durante o ano e demonstrativos de prejuízos anteriores.

Comece informando mês a mês seus resultados. Separe cuidadosamente as operações comuns das operações Day Trade. Quando registrar prejuízos, não se esqueça de usar o sinal negativo (-). Para meses sem operações, basta informar zero (0).

Se você tem prejuízos de anos anteriores para compensar, verifique se eles estão corretamente registrados nos demonstrativos passados. O sistema vai replicar automaticamente essa informação na linha “Prejuízo a Compensar”.

Para compensar o IR retido (“dedo-duro”), acesse a ficha específica e informe os valores mensais. Você encontra essas informações nos relatórios que sua corretora disponibiliza.

Por fim, preencha o campo “Imposto Pago” com suas DARFs e confira se o “Imposto a Pagar” foi calculado corretamente.

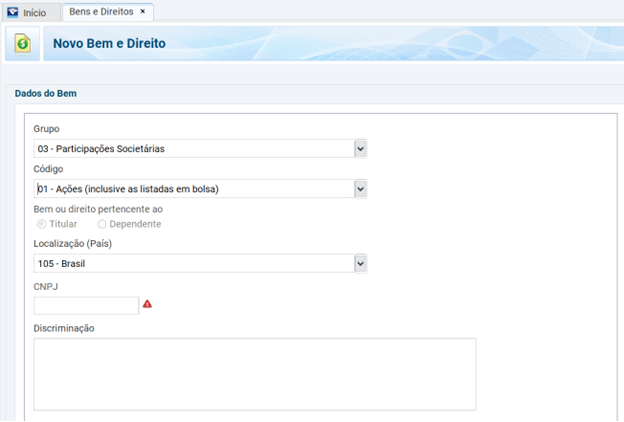

6º Passo: complete a ficha Bens e Direitos

Este é o último passo para completar a declaração de ações no Imposto de Renda. Para finalizar a ficha “Bens e Direitos”, você deve acessar:

- Grupo: 03 – Participações Societárias

- Código: 01 – Ações (inclusive as listadas em bolsa)

Para cada ação em sua carteira, você deve informar:

- Nome e CNPJ da empresa

- Código de negociação na bolsa

- Quantidade de ações

- Valor pago (custo médio * quantidade de ações em 31/12)

- Compras e vendas realizadas durante o ano

O valor final em 31/12 será o custo médio das ações multiplicado pela quantidade que você possui nesta data. Lembre-se de criar um campo diferente para cada ação da sua carteira.

Declarar ações pode parecer complicado, mas seguindo este passo a passo, você evita erros e problemas com a Receita Federal.

Esperamos que este guia tenha ajudado você a entender como declarar suas ações no Imposto de Renda.

Quer saber mais sobre investimentos e como declarar seus rendimentos? Explore outros artigos em nosso blog que podem te ajudar a investir com estratégia e a manter suas finanças em dia.

Para mais informações, assista ao Expert Talks sobre Imposto de Renda:

Se você ainda não tem conta na XP Investimentos, abra a sua!