Destaques da semana: 25/02 a 04/03

Ibovespa: +1,17% | 114.464 pontos

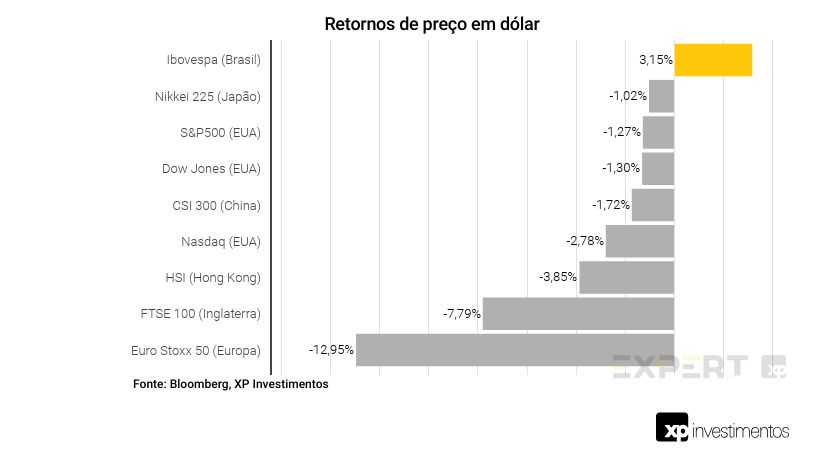

Na contramão dos mercados globais, o Ibovespa terminou essa semana mais curta, devido ao feriado de Carnaval, em alta de mais de +1,0%, aos 114 mil pontos, influenciado pelo fluxo intenso de capital estrangeiro para a B3. Essa semana foi marcada por mais ataques russos ao território ucraniano, com bombardeios constantes em grandes cidades e pontos estratégicos, como Kiev e o porto de Odesa, e ataque à maior usina nuclear da Europa, além da nova rodada de negociações entre Rússia e Ucrânia, que não apresentou resoluções significativas. Na política nacional, o presidente Bolsonaro declarou neutralidade no que diz respeito ao conflito no leste europeu, ao destacar que um posicionamento contra a Rússia poderia implicar consequências negativas para o agronegócio brasileiro, que depende dos fertilizantes daquele país. Por fim, no mercado doméstico, tivemos a divulgação do PIB de 2021, que fechou o ano em alta de 4,6%, seu melhor resultado desde 2010.

Nos EUA, também sobre o conflito, o presidente Joe Biden endureceu seu discurso contra Vladmir Putin, chamando o presidente russo de ditador e anunciando mais sanções a Rússia, como o fechamento do espaço aéreo americano para voos russos e a investigação, pelo departamento de justiça dos EUA, a oligarcas russos envolvidos em atividades criminosas. Na economia americana, o presidente do Federal Reserve, Jerome Powell, afirmou que apoiará uma alta de 0,25% na taxa de juros americana já no próximo encontro do Comitê de Política Monetária, e não descartou a possibilidade de altas mais agressivas caso a inflação persista. Os indicadores econômicos divulgados essa semana destacam a trajetória firme de crescimento dos setores industrial e de serviços em fevereiro, refletindo, em grande medida, o afrouxamento das restrições de mobilidade para contenção dos casos da variante Ômicron da Covid-19. Além disso, a economia dos EUA criou 678 mil empregos não-agrícolas em fevereiro, resultado bem acima dos 400 mil esperados pelo mercado, e a taxa de desemprego ficou em 3,8%, abaixo do mês anterior e do consenso.

Ao contrário das outras potências, o governo da China declarou que não acompanhará o Ocidente na imposição de sanções, alegando que isso não teria bons efeitos. No mercado, a reação dos principais índices do país foram positivas com notícias de que o país considera flexibilizar sua política zero-Covid, que tem impactado negativamente a economia. Em território chinês, o foco agora ficará por conta do encontro dos parlamentares, que começou essa semana, e estabelecerá diretrizes para políticas econômicas e metas de crescimento para o país.

Na parte de commodities, o preço do petróleo do tipo Brent saltou para máximas de quase oito anos, com os temores de sanções ocidentais atrapalhando as exportações russas de petróleo, mesmo com a possibilidade de mais suprimentos iranianos, e refletindo também a decisão dos países da OPEP+ de manter o plano atual para o aumento de produção da commodity em 400 mil barris/dia. Enquanto isso, as cotações de metais e produtos agrícolas subiram após sanções ocidentais interromperem o transporte de commodities exportadas pela Rússia. Estes movimentos adicionam mais pressão na inflação global, já em nível elevado.

Perdeu algum resultado da semana? Confira abaixo os destaques

Aura Minerals (AURA33): Sem muitas surpresas no quarto trimestre, novas projeções anunciadas

Vale (VALE3): Resultados piores que o esperado e um (novo) aumento nas provisões

Petrobras (PETR4): EBITDA um pouco abaixo da nossa expectativa, mas ainda uma forte geração de caixa

JHSF (JHSF3) – 4T21: Fortes resultados impulsionados pelo Boa Vista Estates

Ambev (ABEV3): resultados positivos, porém em linha no 4º trimestre de 2021

Hypera (HYPE3) – 4T21: Boa performance operacional que pode melhorar ainda mais

Americanas (AMER3): Resultados do 4T21 em linha; Resiliência frente ao macro desafiador

Sanepar (SAPR11): Melhor hidrologia, tarifas e volume, embora os riscos regulatórios persistam

Grendene (GRND3): empresa vende 51 milhões de pares de calçados no trimestre e receita surpreende

Grendene (GRND3): empresa vende 51 milhões de pares de calçados no trimestre e receita surpreende

Natura&Co. (NTCO3): O que a pesquisa Beauty Plan 2022 nos disse

RD (RADL3): 4T21 marcado por um crescimento orgânico sólido e pressões inflacionárias nas margens

BRF (BRFS3): resultados fracos no 4º trimestre de 2021, com custos ainda pressionando as margens

Blau (BLAU3) – 4T21: Números sem brilho puxados por efeito não recorrente

Movida (MOVI3) 4T21: Forte Aumento de Tarifa Média e Melhoria de Margem no RaC; Positivo

Assaí (ASAI3): Resultados do 4T21 impactados pelo macro desafiador, como esperado

Embraer (EMBR3): Dados Operacionais do 4T21

Vamos (VAMO3) 4T21: Perspectivas de Crescimento Seguem Sólidas

Rumo (RAIL3) 4T21: Abaixo do Esperado Para 4T21 e 2022

Fras-le (FRAS3) 4T21: Performance Positiva no Trimestre, Poluída por Itens Não Recorrentes

Irani (RANI3): Resultados em linha, com margens ainda segurando

AES Brasil (AESB3): Bom desempenho operacional no 4T21 apesar das condições climáticas adversas

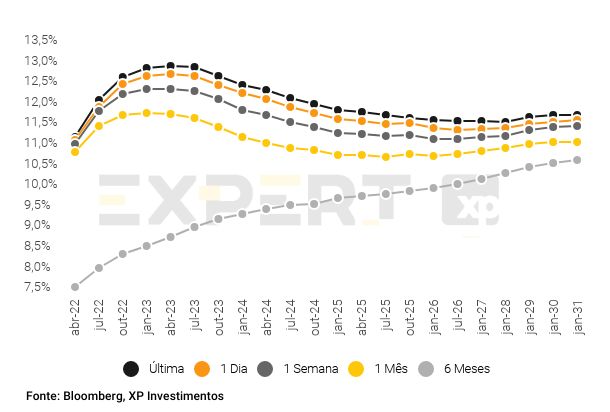

Câmbio e juros

O Dólar fechou a semana com uma queda de -1,70% em relação ao Real, em R$ 5,07/US$. Já a curva DI para o vértice de janeiro/31 apresentou alta de +27bps na semana, atingindo 11,86%.

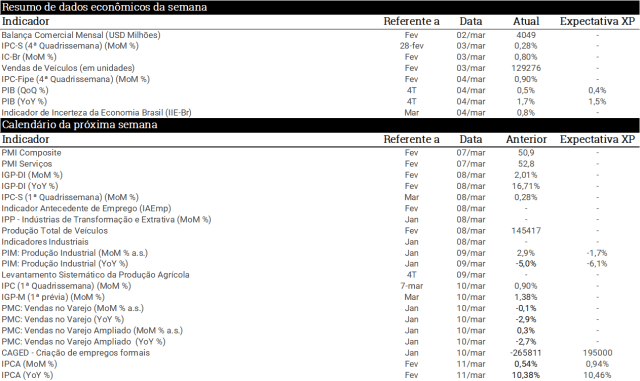

O que esperar para semana que vem?

No cenário internacional, o conflito na Ucrânia segue em destaque. Os mercados ficam atentos aos impactos sobre o comércio global, preços de commodities e ativos financeiros.

Na seara de indicadores, destaque para a publicação de índices de inflação ao consumidor nos Estados Unidos, Alemanha e China referentes a fevereiro. Além disso, a agenda traz o índice de inflação ao produtor e estatísticas de crédito e setor externo da economia chinesa, também relativos ao mês passado.

No Brasil, o IPCA de fevereiro e os dados de produção industrial (PIM) e vendas no varejo (PMC) de janeiro estarão no centro das atenções. No campo político, destaque para a possível apresentação de medidas de estímulo pelo Ministério da Economia e retomada das discussões sobre a desoneração dos combustíveis.

Ações

A empresa encontra-se restrita por determinação da área de compliance.

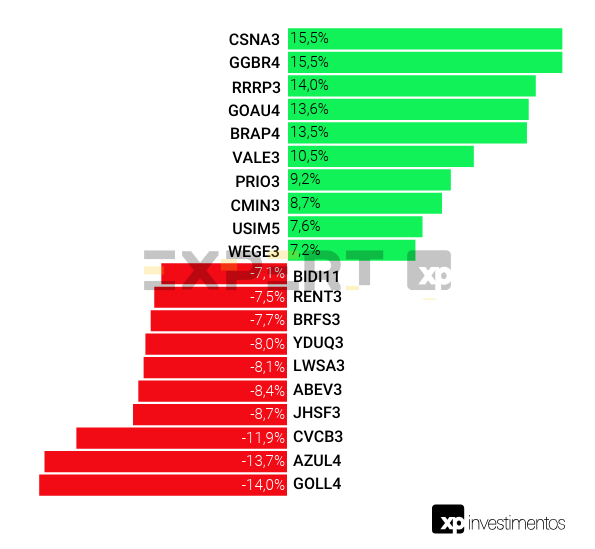

Atribuímos a alta das ações de mineração e siderurgia aos recentes desenvolvimentos da crise entre Rússia e Ucrânia. No mercado de minério de ferro, as incertezas das exportações de pelotas da Ucrânia (um dos principais exportadores de pelotas no mundo) vem favorecendo o minério de alta qualidade. Já no mercado de aço, há a expectativa de que o conflito impulsione a demanda por aço chinês no exterior. Os preços de minério subiram 14%, enquanto o aço plano subiu 5% na semana, segundo a consultoria SteelHome.

Também atribuímos a performance da 3R às tensões no leste europeu e seus impactos sobre a oferta global de energia, uma vez que a Rússia é a terceira maior produtora de petróleo e a segunda maior produtora de gás natural do mundo. Os preços do petróleo Brent subiram 16% na semana, superando os US$117/bbl.

Atribuímos a alta das ações de mineração e siderurgia aos recentes desenvolvimentos da crise entre Rússia e Ucrânia. No mercado de minério de ferro, as incertezas das exportações de pelotas da Ucrânia (um dos principais exportadores de pelotas no mundo) vem favorecendo o minério de alta qualidade. Já no mercado de aço, há a expectativa de que o conflito impulsione a demanda por aço chinês no exterior. Os preços de minério subiram 14%, enquanto o aço plano subiu 5% na semana, segundo a consultoria SteelHome.

Atribuímos a alta das ações de mineração e siderurgia aos recentes desenvolvimentos da crise entre Rússia e Ucrânia. No mercado de minério de ferro, as incertezas das exportações de pelotas da Ucrânia (um dos principais exportadores de pelotas no mundo) vem favorecendo o minério de alta qualidade. Já no mercado de aço, há a expectativa de que o conflito impulsione a demanda por aço chinês no exterior. Os preços de minério subiram 14%, enquanto o aço plano subiu 5% na semana, segundo a consultoria SteelHome.

Vemos a performance negativa na semana refletindo o aumento da perspectiva de risco global no contexto do conflito entre Rússia e Ucrânia, além do aumento do preço das commodities, em especial o petróleo, o que deve afetar o nível de preço do combustível de aviação (linha importante de custo das companhias aéreas).

Vemos a performance negativa na semana refletindo o aumento da perspectiva de risco global no contexto do conflito entre Rússia e Ucrânia, além do aumento do preço das commodities, em especial o petróleo, o que deve afetar o nível de preço do combustível de aviação (linha importante de custo das companhias aéreas).

Atribuímos a performance negativa ao aumento da percepção de risco global, principalmente com a escalada dos conflitos entre Rússia e Ucrânia, e os possíveis impactos para o segmento de turismo.

Sem notícias específicas, a queda das ações pode ser explicada pelo aumento de preocupações com o cenário macro, o que tem impacto negativo em empresas de tecnologia.

Sem notícias específicas, a queda das ações pode ser explicada pelo cenário macro desafiador.

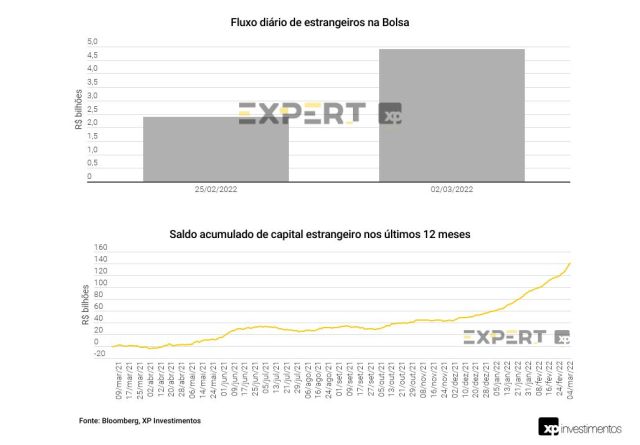

Fluxo de estrangeiros na Bolsa brasileira

Nessa semana, o saldo acumulado da movimentação dos investidores estrangeiros na Bolsa foi cerca de R$7,3 bilhões*.

*Até dia 02/03/2022

Performance das Bolsas mundiais na semana

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)