O que aconteceu nesta semana na renda fixa?

Ao longo dos últimos dias, as taxas esperadas de juros apresentaram alta por praticamente toda a extensão da curva, o cenário doméstico continua sendo a principal diretriz do mercado. Durante a semana, os agentes financeiros aguardaram atualizações acerca da PEC da Transição, a qual foi aprovada pelo Senado sem muitas alterações. Além disso, o resultado abaixo do esperado do IPCA de novembro ajudou a ancorar os juros de curto prazo. O anúncio de Fernando Haddad como ministro da Fazenda do governo eleito não teve impacto direto na curva.

Além disso, o Comitê de Política Monetária do Banco Central do Brasil (Copom) manteve a taxa Selic em 13,75% pela terceira reunião consecutiva, conforme amplamente esperado.

O que acompanhar na próxima semana?

No Brasil, a expectativa é que a PEC da transição seja aprovada no Congresso, sem grandes alterações. Além disso, serão divulgadas a ata da última reunião do Copom e a proxy mensal do Banco Central para o PIB referente a outubro. No cenário internacional, os destaques serão as reuniões de política monetária do Fed, da Zona do Euro e do Banco Central da Inglaterra.

Para facilitar a navegação pelo conteúdo, utilize o índice à esquerda da página.

Cenário macroeconômico

Nesta semana, no cenário internacional, houve mudanças na política de “covid zero” na China. O país anunciou amplos relaxamentos das controversas restrições do presidente Xi Jinping. A adesão ao covid zero por um período prolongado prejudicou a economia, levou a uma agitação social sem precedentes nas últimas semanas e deixou a segunda maior economia do mundo cada vez mais isolada do resto do mundo, que já retomou a mobilidade em níveis similares ao período pré-pandemia. Além disso, a inflação ao consumidor na China caiu para 1,6% no acumulado em 12 meses em novembro (de 2,1% no mês anterior), refletindo uma atividade econômica mais fraca. Nos Estados Unidos, o setor de serviços e o mercado de trabalho continuam fortes, desafiando o Fed em sua missão de reduzir a inflação. O cenário favorece a elevação dos juros nos EUA em 2023.

Enquanto isso, no Brasil, o Senado Federal aprovou a PEC da Transição, em dois turnos, nos mesmos moldes previamente acordados na CCJ (Comissão de Constituição e Justiça). Destaques apresentados à matéria, que visavam promover alterações no valor e no prazo de validade da PEC, foram rejeitados. O texto seguirá para a Câmara dos Deputados, onde deverá ser apreciado na próxima semana, para que a versão final seja aprovada até 16 de dezembro. A proposta eleva o teto de gastos em cerca de R$ 145 bilhões para os próximos dois anos, mas a possibilidade de utilização de receitas extraordinárias e recursos do PIS/PASEP fora do teto pode culminar em expansão fiscal ao redor de R$ 200 bilhões. Ademais, o texto exige que o Poder Executivo apresente, até agosto de 2023, um projeto de lei com novo arcabouço fiscal. A deterioração das perspectivas das contas públicas vem pesando sobre ativos financeiros e projeções econômicas.

Ainda no ambiente político, o presidente eleito, Luis Inácio Lula da Silva, anunciou os primeiros ministros de seu novo governo, com Fernando Haddad (Fazenda), Rui Costa (Casa Civil), José Múcio (Defesa), Flávio Dino (Justiça) e Mauro Vieira (Itamaraty).

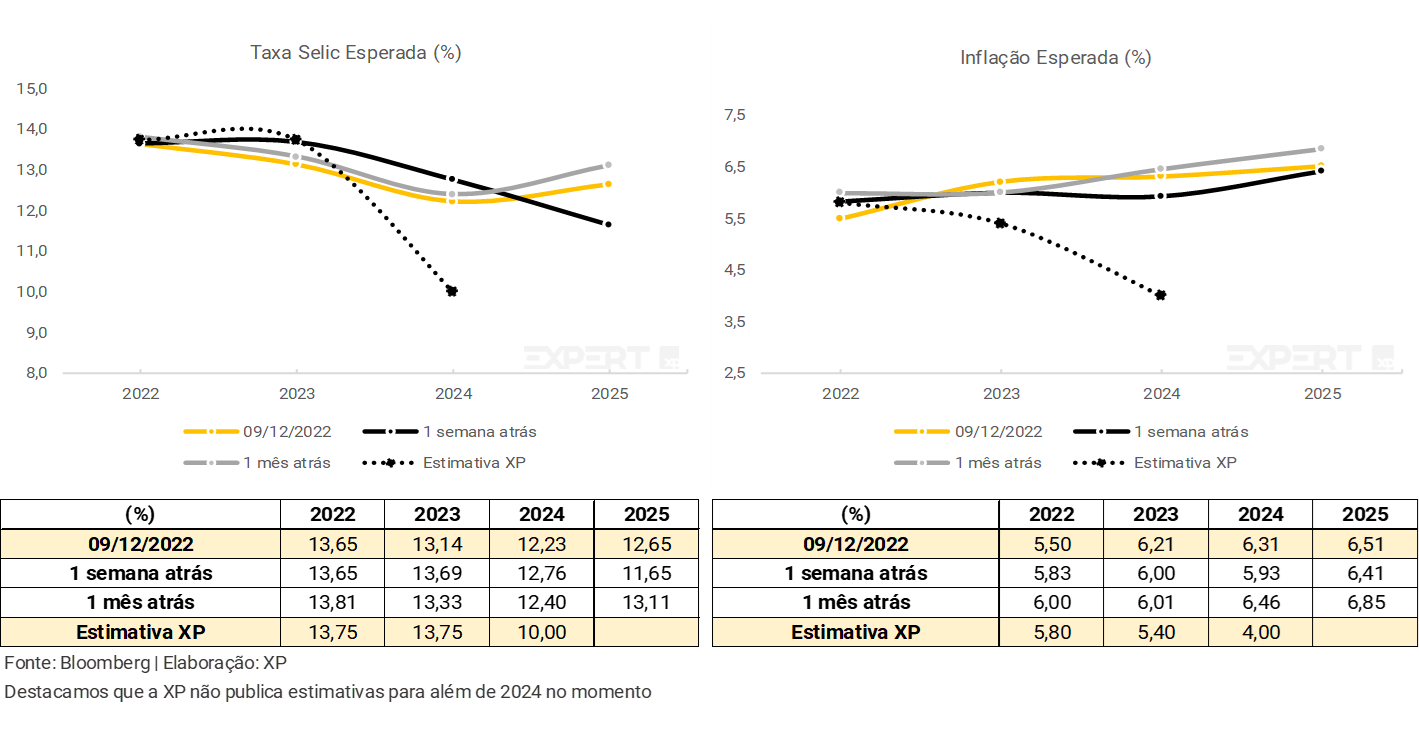

Além disso, o Comitê de Política Monetária do Banco Central do Brasil (Copom) manteve a taxa Selic em 13,75% pela terceira reunião consecutiva, conforme amplamente esperado. O comunicado pós-decisão destacou riscos fiscais crescentes no ambiente doméstico, com a sinalização de que o comitê deve manter a taxa básica de juros no atual nível (contracionista) por um longo período para garantir a convergência da inflação à trajetória de metas.

Em novembro, o IPCA subiu 0,41% m/m e acumulou alta de 5,9% em 12 meses, contra 6,5% no mês anterior. Esperamos que o IPCA acumule alta de 5,4% em 2022, 5,2% em 2023 e que volte para o intervalo de metas em 2024 (ainda que no topo), em 4%.

Leia o resumo completo de economia da semana

Juros e inflação

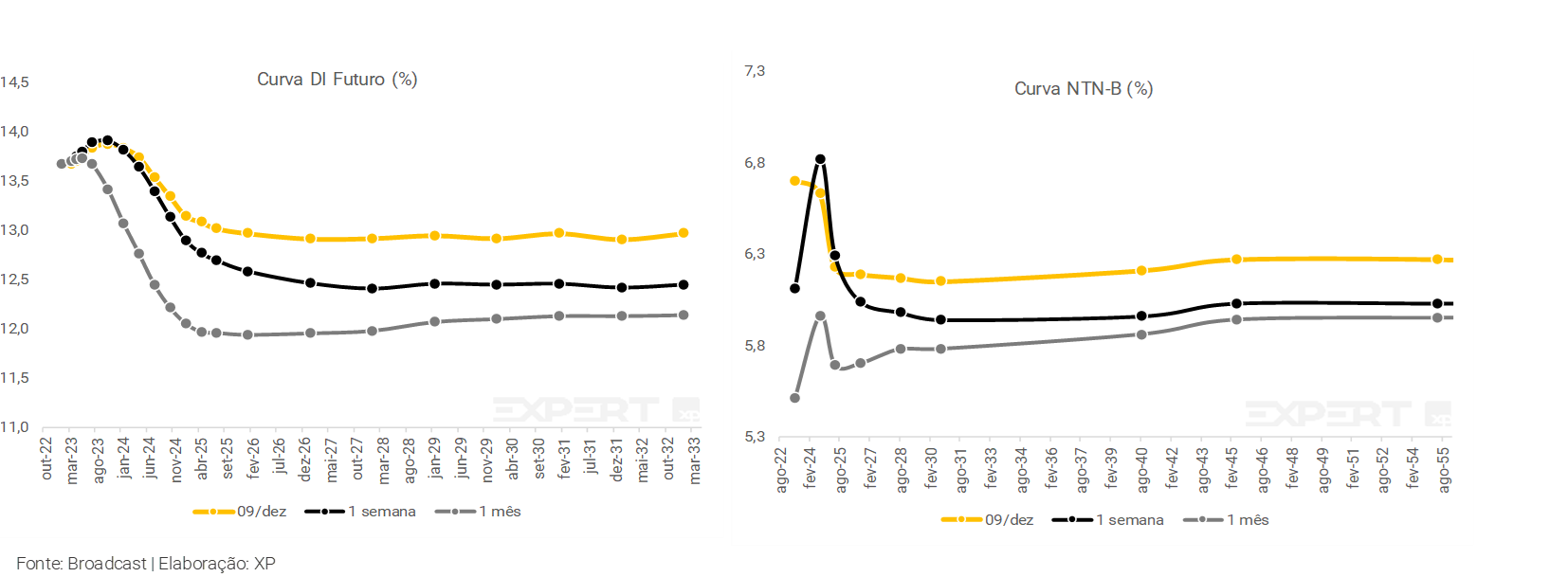

Ao longo dos últimos dias, as taxas esperadas de juros apresentaram alta por praticamente toda a extensão da curva. O cenário político doméstico continua sendo a principal diretriz do mercado. Durante a semana, os agentes financeiros aguardaram atualizações acerca da PEC da Transição, a qual foi aprovada pelo Senado sem alterações em relação ao texto que passou na CCJ. Além disso, o resultado abaixo do esperado do IPCA de novembro ajudou a ancorar os juros de curto prazo. O anúncio de Fernando Haddad como ministro da Fazenda do novo governo teve pouco impacto impacto sobre a curva, uma vez que a possibilidade já estava precificada.

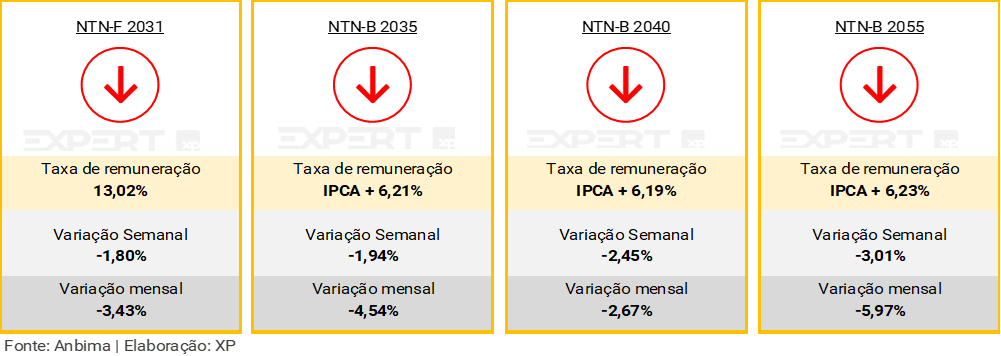

Para os vértices mais longos, os números mais fortes que o esperado da inflação ao produtor americano (PPI) se refletiram no comportamento dos rendimentos (yields) dos títulos do Tesouro dos Estados Unidos (Treasuries), que puxaram para cima a ponta longa da curva. Por fim, as taxas de juros reais apresentaram alta ao longo da curva.

A curva de juros pode ser compreendida como as expectativas dos rendimentos médios de títulos públicos prefixados sem cupom (ou seja, sem pagamentos semestrais), de hoje até uma determinada data futura, a partir dos contratos futuros de juros (ou DI). Enquanto isso, a Taxa Selic Esperada é a rentabilidade da taxa básica de juros esperada no final de cada período. Entenda mais aqui.

Títulos públicos

Mercado primário (leilões)

Para mais informações sobre o funcionamento de leilões de títulos públicos, clique aqui.

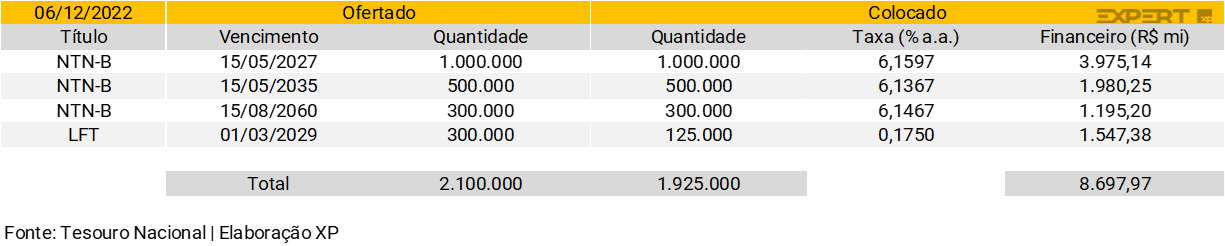

Leilão do dia 06/12 – NTN-B e LFT

Na terça-feira, o Tesouro Nacional (TN) ofertou 1,8 milhão de Notas do Tesouro Nacional – Série B (NTN-B). Além disso, ofertou 300 mil Letras Financeiras do Tesouro (LFT), assim, aumentou a oferta do primeiro título e reduziu a do segundo frente à semana anterior.

As NTN-Bs ofertadas foram parcialmente absorvidas, apenas o vencimento de 2045 obteve demanda abaixo da oferta. Nos três vencimentos, as taxas ficaram acima de 6% a.a. e o volume financeiro foi cerca de R$ 7 bilhões.

O TN obteve performance semelhante com as LFTs, uma vez que a demanda foi abaixo da oferta. No vencimento único em 2029, a parcela prefixada foi de 0,175 e o volume financeiro de aproximadamente R$ 1,5 bilhão.

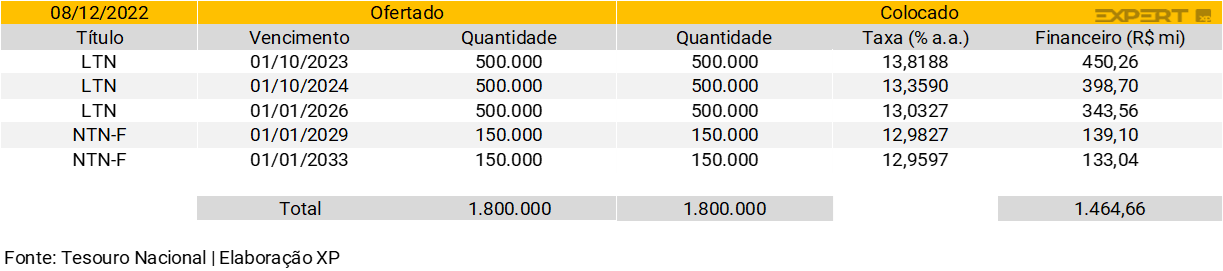

Leilão do dia 08/12 – LTN e NTN-F

No leilão de quinta-feira, houve oferta de 1,5 milhão de Letras do Tesouro Nacional (LTN), com vencimentos para os próximos quatro anos, e 300 mil Notas do Tesouro Nacional – Série F (NTN-F) divididas em duas séries de vencimentos em 2029 e 2033. O volume ofertado reduziu em ambas categorias frente à semana anterior.

O TN vendeu integralmente as LTNs, conseguindo atingir um volume financeiro de quase R$ 1,2 bilhão. Seguindo uma trajetória semelhante, as NTN-Fs foram totalmente colocadas, totalizando cerca de R$ 270 milhões de volume financeiro.

Mercado Secundário

O IMA-B representa a evolução, a preços de mercado, da carteira de títulos públicos indexados ao IPCA (NTN-B). O IRF-M representa a evolução, a preços de mercado, da carteira de títulos públicos prefixados (LTN e NTN-F).

Ambos são calculados pela Anbima e podem sofrer variações devido à dinâmica de oferta e demanda de títulos no mercado, reflexo das movimentações no cenário econômico.

O preço dos títulos sobe quando a expectativa de juro futuro cai (e vice-versa) devido à relação inversa entre os dois. Esse mecanismo que mostra o efeito dos juros sobre preços é a marcação a mercado. Entenda mais aqui.

Ao longo dos últimos dias, as taxas esperadas de juros apresentaram alta por praticamente toda a extensão da curva, o cenário doméstico continua sendo a principal diretriz do mercado – vide seção “Juros e Inflação” para mais detalhes. Além disso, as taxas de títulos mais longos se afastaram do patamar de IPCA + 6%.

Acompanhe as taxas do títulos do Tesouro Direto disponíveis para compra e para resgate

Crédito Privado

Fluxo

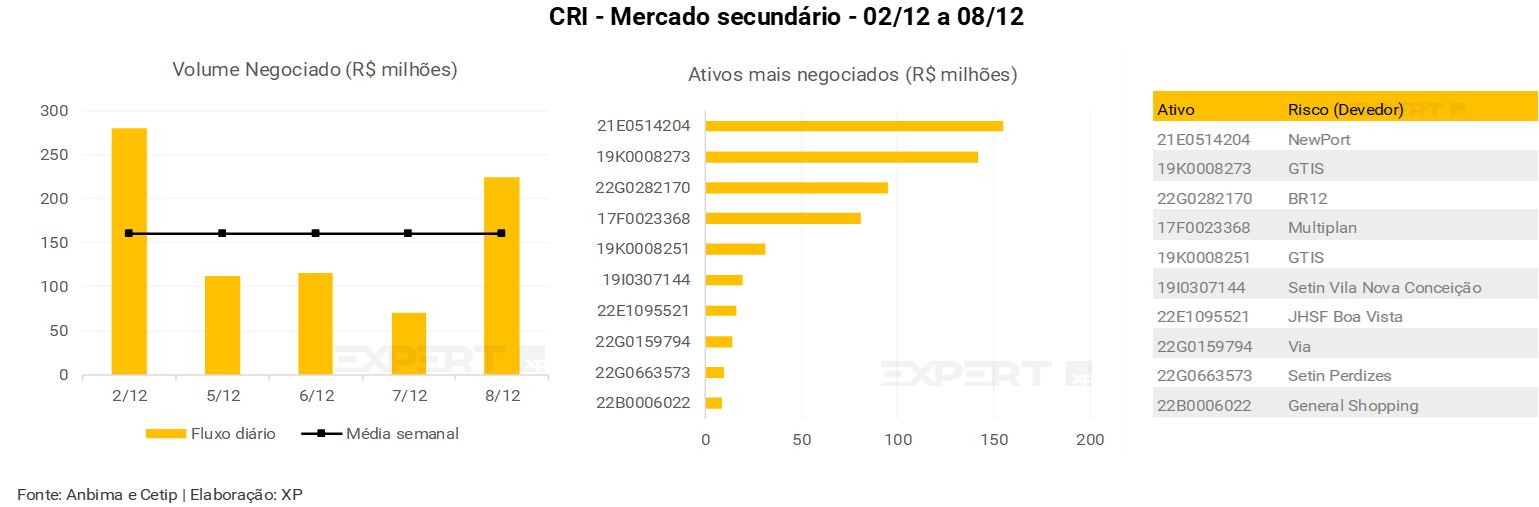

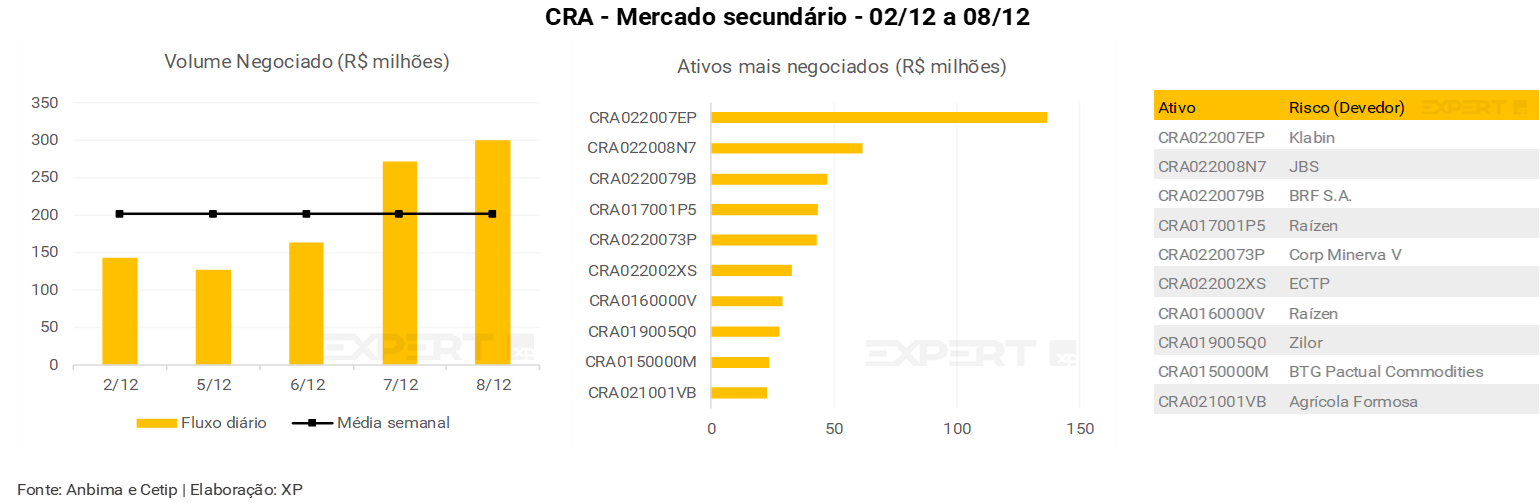

Na última semana, o fluxo médio diário de negociações em debêntures não incentivadas foi de R$ 724 milhões (ante R$ 574 milhões na semana anterior), R$ 333 milhões em debêntures incentivadas (vs. R$ 384 milhões), R$ 161 milhões em CRIs (vs. 147 milhões) e R$ 201 milhões em CRAs (vs. R$ 303 milhões).

Os papéis mais negociados por classe de ativos foram as debêntures da Rede D’Or (RDORC9), a debênture incentivada da Petro Rio (PEJA11), CRI da NewPort e, por fim, CRA da Klabin.

Como não são disponibilizados a tempo da publicação do relatório, os dados desta sexta-feira não são considerados.

Nesta seção, analisamos os dados da Anbima de negociações definitivas de crédito privado, realizando um filtro cujo spread (diferença) entre os preços máximo e mínimo negociados representam mais do que 0,01% do volume negociado no dia, com o intuito de descartar o que acreditamos serem as operações diretas dentro de instituições.

Ações de rating

Ratings são notas atribuídas por agências classificadoras de risco de crédito que podem impactar diretamente seus investimentos em Renda Fixa. Entenda mais aqui.

O que esperar – Semana de 12/12 a 16/12

Agenda econômica

Na próxima semana, os destaques serão as reuniões de política monetária do Fed, da Zona do Euro e do Banco Central da Inglaterra. Na seara de dados econômicos, teremos a inflação ao consumidor na Zona do Euro e nos EUA, produção industrial e vendas no varejo na China, assim como a prévia de dezembro de índices de gerentes de compras (PMIs) de países desenvolvidos. Os indicadores de inflação e produção se referem ao mês de novembro.

No Brasil, a expectativa é que a PEC da transição seja aprovada no Congresso, sem grandes alterações. Na semana, serão divulgadas a ata da última reunião do Copom, dados da pesquisa mensal de serviços (PMS) de outubro e a proxy mensal do Banco Central para o PIB referente a outubro.

Leilões do Tesouro Nacional

Vencimentos de debêntures da próxima semana

Relatórios recentes em destaque

Renda Fixa

Outras editorias

Top 10: Conteúdos mais lidos da semana

Lula vai a Brasília para negociar PEC da Transição | Política na Semana

Gostou? Tem alguma sugestão? Não deixe de avaliar e deixar seus comentários!

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)