ETF é a sigla em inglês para Exchange Traded Funds. Esses fundos, de gestão passiva, tendem a replicar índices como, por exemplo, o Ibovespa, o S&P 500 (índice da bolsa americana) e o IFIX, o Índice de Fundo Imobiliário da B3.

Neste caso, se o índice de referência do ETF subir 3% em um mês, o ETF que replique esse índice terá um desempenho muito similar, já descontando a taxa de administração do produto.

Caso o índice se desvalorize, o mesmo vai acontecer com a cota do ETF, que sofrerá em magnitude parecida.

ETFs diferem dos fundos de gestão ativa, em que o gestor tenta “bater” o desempenho do mercado, o que geralmente aumenta taxas e impostos. Como a gestão destes fundos demanda menos atenção de seus gestores (gestão passiva), as taxas de administração dos ETFs costumam ser mais baixas. Dessa forma, pode fazer uma boa diferença na rentabilidade, principalmente no longo prazo, além de aumentar as opções de estratégias de investimentos pelos investidores e gestores do mercado.

Vantagens dos ETFs

1. Facilidade para investir

Mesmo que os ETFs estejam em ambiente de Bolsa, fazer esse tipo de investimento é muito simples, já que você só precisará escolher a cesta de ativos que acredita fazer mais sentido em sua carteira. Essa característica acaba sendo mais vantajosa para quem está começando a investir na Bolsa ou nunca teve a experiência, por ter seu risco diluído em uma carteira diversificada de ativos.

Com os Fundos Imobiliários ou FIIs, por exemplo, não basta escolher qualquer uma. É preciso traçar estratégias para saber a que mais se adequa ao seu perfil e a que trará o retorno desejado.

No entanto, com os ETFs já há uma estratégia delineada pelas gestoras que administram o ativo, o que poupa o investidor de ter muito conhecimento ou experiência na Bolsa de Valores.

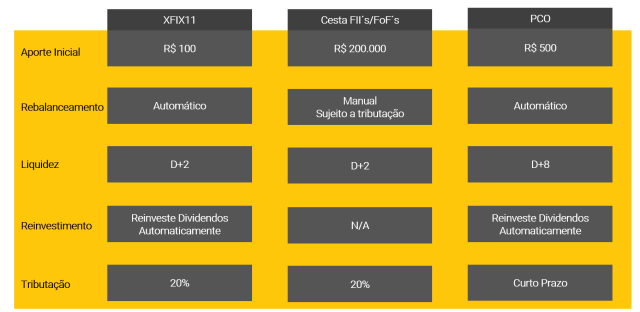

2. Baixo investimento mínimo

De fato, o investimento em ETF pode ser considerado acessível e com um valor de aporte mínimo relativamente baixo. É possível comprar 1 cota, assim como em FII’s, o XFIX11 será possível comprar 1 cota no valor de aproximadamente R$ 10,00.

Desvantagem dos ETFs

1. Taxa de Administração

A taxa de administração nos fundos é o valor que o investidor paga ao gestor pela alocação dos recursos aportados em diferentes ativos e instrumentos financeiros. Em outras palavras, é a remuneração destinada à prestação de serviços do fundo, ou seja, à operacionalização envolvida.

Embora não seja o principal elemento a ser analisado na hora de escolher um fundo de investimento, a taxa de administração é um componente importante da rentabilidade dos fundos.

2. Cobrança de IR

Embora os ETFs tenham diversas vantagens em relação ao mercado acionário, há uma desvantagem clara: a cobrança de Imposto de Renda (IR) sobre os lucros, que no mercado de ações possui isenção para o ganho de capital para vendas de até R$ 20.000,00 no mês.

IFIX

O IFIX é a sigla para Índices de Fundos de Investimentos Imobiliários. O IFIX é o resultado de uma carteira teórica de ativos, composto pelas cotas de fundos imobiliários listados no mercado de bolsa e balcão elaborada de acordo com os critérios estabelecidos pela B3.

O índice começou a ser divulgado em 2012 mostrando o retorno total dos FIIs da bolsa. Que em outras palavras, o IFIX não apenas demonstra a variação de preços dos fundos, mas também leva em conta as distribuições de proventos realizadas ao longo do tempo.

Para que seja possível calcular o IFIX, é necessário que as cotas dos fundos imobiliários atendam os critérios abaixo:

- Estar classificadas entre os ativos elegíveis que, no período de vigência das 3 carteiras anteriores, em ordem decrescente de Índice de Negociabilidade (IN), representem em conjunto 95% do somatório total desses indicadores;

- Ter presença em pregão de 95% (noventa e cinco por cento) no período de vigência das 3 carteiras anteriores;

- Não ser classificadas como “Penny Stock”;

- Um ativo que seja objeto de Oferta Pública realizada durante o período de vigência das 3 carteiras anteriores ao rebalanceamento será elegível, mesmo sem estar listado todo o período, desde que:

- A Oferta Pública de distribuição de cotas tenha sido realizada antes do rebalanceamento anterior;

- Possua 95% de presença desde seu início de negociação;

- Atenda cumulativamente aos critérios 1 e 3.

Serão excluídas da carteira as cotas dos fundos imobiliários que:

- Deixarem de atender a qualquer um dos critérios de inclusão acima indicados;

- Durante a vigência da carteira forem objeto de resgate total pelo fundo emissor.

No IFIX, os fundos são ponderados pelo valor de mercado das cotas emitidas pelo FIIs.

Ressalta-se que a participação do FII no IFIX não pode ser superior a 20%. Caso isso ocorra, serão efetuados ajustas para adequar o peso do fundo a esse limite.

A composição do IFIX é revisada a cada 4 meses, na primeira segunda-feira útil dos meses de janeiro, maio e setembro.

Hoje o IFIX é composto por 81 fundos imobiliários que representam aproximadamente 26% do total de fundos no mercado, o que representa um valor de mercado de aproximadamente R$ 80 milhões.

Retornos

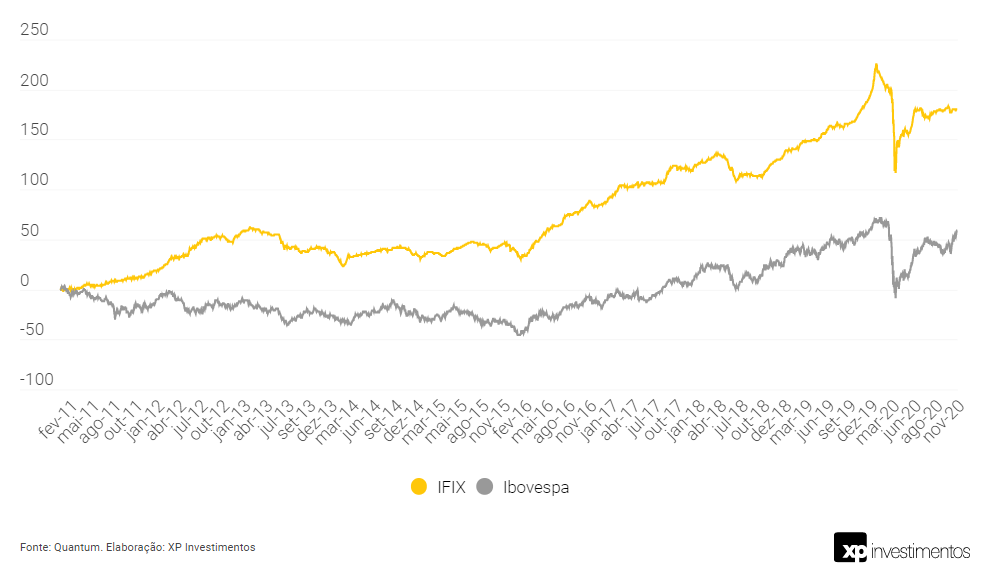

Desde o início do IFIX, o índice acumula uma alta de aproximadamente 176,68%.

No gráfico abaixo é possível verificar a rápida evolução do IFIX, principalmente em 2019, onde o índice subiu aproximadamente 36% no ano.

Volatilidade

A volatilidade é uma medida de risco do investimento e é calculada através do desvio-padrão anual dos retornos mensais do índice.

No caso do IFIX, é possível notar no gráfico abaixo, que a volatilidade é relativamente baixa comparada com o Ibovespa, cuja volatilidade pode ultrapassar 100% em períodos de crise, como no caso da crise do COVID-19 neste ano.

Neste período, a volatilidade média do IFIX ficou em 8,69%, enquanto o Ibovespa teve média de 25,46%.

XFIX11 – 1º ETF Imobiliário do Brasil

O XFIX11 é um ETF da XP que replica o IFIX, cujo seu objetivo é ser o indicador de desempenho médio das cotações dos fundos imobiliários negociados nos mercados de bolsa e balcão organizado da B3.

Esse ETF Imobiliário será negociado igual aos demais que já existem no mercado (de Ações e de RF), como BOVA11 e IVVB11.

O 1º ETF Imobiliário do Brasil terá as seguintes características:

- Modelo: in-kind;

- Taxa de administração: 0,30%a.a.;

- Preço unitário: R$ 10,00;

- Lote mínimo: 1 cota;

- Gestão: XP Asset;

- Administração & Custódia: BNP Paribas;

- Market Maker: Credit Suisse;

- Agentes Autorizados: Credit Suisse e XP.

Como mencionado anteriormente, o XFIX11 terá em sua composição 81 ativos, conforme o IFIX, e os dividendos pagos pelos FIIs serão reinvestidos no ETF. Sendo assim, é importante ressaltar que o XFIX11, diferente dos Fundos Imobiliários, não pagará dividendos aos seus cotistas.

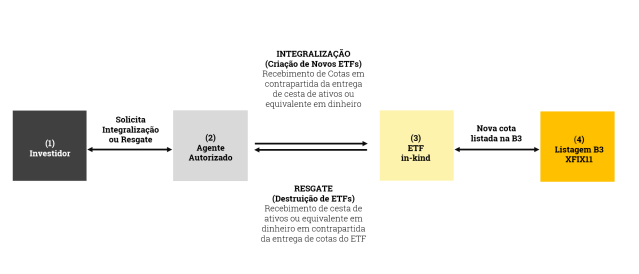

Funcionamento do Mercado Primário

Camada de Liquidez

Por que o XFIX11?

Estratégias de Operações

- Arbitragem na Integralização de Cestas.

- Operação Long & Short: alocação “short” em algum ativo ou no próprio XFIX11, sendo utilizado como Hedge ou em direções opostas.

- Exemplo: Comprado no setor de logística e vendido no XFIX11.

- Composição de Caixa: acompanhamento de β (beta) do mercado, aumentando a possibilidade de alocação em produtos específicos, como LFT, por exemplo.

Papéis e Responsabilidades

1. Gestor

- Responsável pela gestão do fundo, buscando aderência do fundo ao benchmark;

- Responsável pela definição e divulgação diária da cesta de ativos a serem entregues / recebidas em caso de solicitações de integralizações e resgates;

- Geração de excedentes sobre o benchmark advindos de receitas de aluguel dos ativos da carteira.

2. Agentes Autorizados

- Corretoras selecionadas pelo administrador para intermediar a criação e destruição de ETFs (integralização/resgate) de investidores;

- Responsável pelo KYC e recolhimento de IR quando ocorrer a integralização em espécie (in-kind).

Conclusão

Os ETFs oferecem maior diversidade do que simplesmente comprar ações individuais, porque agrupam ativos diferentes, de acordo com a constituição do índice.

Os investidores conseguem reduzir o risco em seus portfólios e com as taxas menores aumentando seus retornos potenciais, com produtos alternativos como os ETFs.

Com o pioneirismo da XP em mais uma vez trazer novos produtos para o mercado, o 1º ETF Imobiliário do Brasil, XFIX11, servirá como indicador do desempenho médio das cotações dos Fundos Imobiliários negociados nos mercados de Bolsa e de Balcão organizado da B3.

Para saber mais informações sobre a indústria de Fundos Imobiliários, acesse o Panorama Mensal de FIIs.

Se você ainda não tem conta na XP Investimentos, abra a sua!