A inércia é uma força difícil de se controlar. Ela faz com que tenhamos dificuldades de enfrentar mudanças, principalmente quando se tratam de mudanças relevantes.

Olhar para o presente e ter a sensação de que nada vai mudar é uma sensação que nos traz conforto. Mudança é sinônimo de sofrimento, e a vontade de manter “tudo como está” é um conhecido mecanismo de defesa.

Um exemplo disso foi como tivemos que nos adaptar para viver em meio a uma pandemia nos últimos 2 anos. Não é fácil, mas após um certo tempo, nos adaptamos e conseguimos seguir com as nossas vidas.

De super-heróis para vilões?

Vivemos hoje em uma potencial mudança de regime no cenário mundial. Os últimos 15 anos foram marcados por um regime na economia global que já mostra claros sinais de exaustão.

Me refiro aqui ao cenário de liquidez (quase que) infinita no mundo, e juros cada vez menores como consequência desse regime.

Quase todos os problemas que o mundo enfrentou nesse período foram enfrentados da mesma forma: com mais estímulos monetários e fiscais, mais endividamento e mais impressão de moeda.

Desde o pós crise de 2008, vivemos em um cenário onde os Bancos Centrais se tornaram quase que os “super heróis” dos mercados, prontos para salvar a todos quando um vilão se aproximasse.

O ápice desse regime já ficou para trás

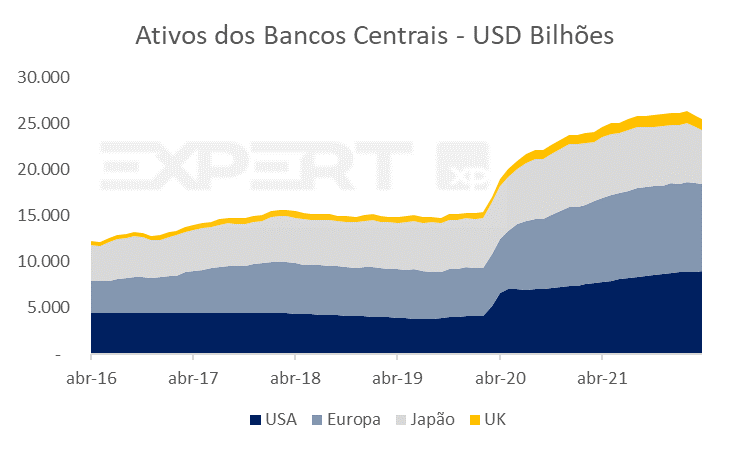

A pandemia marcou o ápice dessa política: mais de US$25 trilhões em estímulos fiscais e monetários no mundo (mais de 25% do PIB global), mais de 20% de todos os dólares em circulação no mundo “impressos” desde o começo da pandemia, e um grande aumento do endividamento dos governos.

Essa política se mostrou necessária para tirar o mundo de uma parada abrupta e repentina durante o lockdown. Olhando pela rapidez da recuperação da economia global após o início da pandemia, é possível se afirmar que essa política teve êxito.

Daqui adiante, porém, os Bancos Centrais podem se tornar mais vilões do que super-heróis, pois terão que desinflacionar a economia global, após anos de políticas que visavam retomar a inflação.

Desde o início da pandemia, o Balanço dos principais Bancos Centrais do mundo se expandiu um mais de US$10 trilhões, como vemos abaixo.

As consequências começaram a aparecer…

Por outro lado, as consequências da exaustão dessas políticas chegaram, e na forma mais profunda através do pior vilão das populações de menor renda, a inflação.

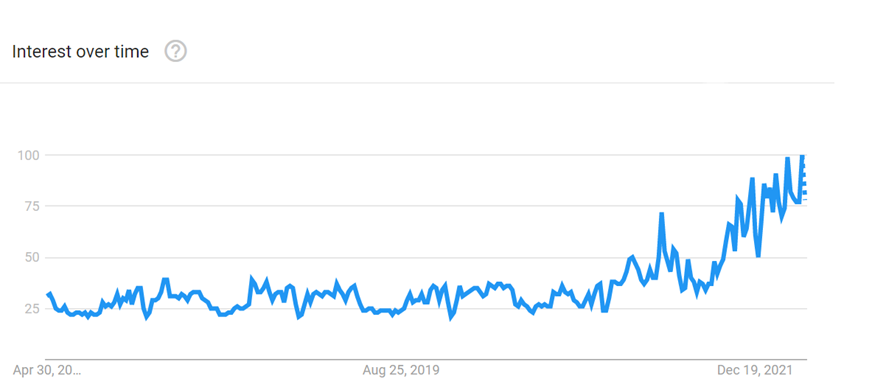

O mundo todo tem se debruçado no tema da inflação há mais de 1 ano. Afinal, o mundo desenvolvido enfrenta hoje as maiores taxas de inflação dos últimos 40 anos.

Buscas por Inflação no Google no mundo – últimos 5 anos

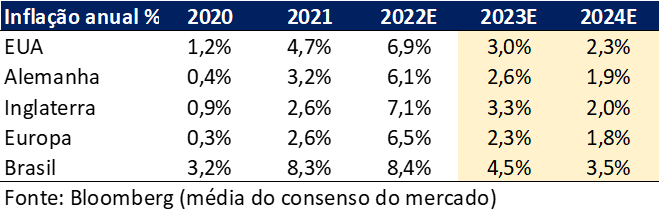

Existe um consenso estabelecido no mercado de que a inflação irá retroceder rapidamente nos próximos 18 meses, não só no Brasil, mas no mundo todo.

Veja um exemplo disso na tabela abaixo, com as expectativas do mercado em relação à inflação nas principais economias do mundo.

É verdade que o maior corretivo para inflação alta é a própria inflação alta. Isso porque da forma que a inflação é calculada, pela variação de preços, se os preços se mantiverem elevados, mas sem alteração, isso por si só já traz a taxa de inflação percentual para baixo.

Mas “e se” a inflação não cair tão rápido?

Porém, o que pouco se discute no mercado hoje em dia é e se tivermos um cenário em que a inflação global perdurar por mais tempo?

E se os choques de oferta no mundo seguirem piorando ao longo do ano? O que acontecerá se os Bancos Centrais não conseguirem trazer a inflação para patamares mais “normalizados” no mundo? E caso os preços dos alimentos não caírem, quais serão as consequências para a economia mundial?

A aceleração da inflação de fato se iniciou através de itens temporários, impactados pela queda de oferta e o rápido aumento da demanda por bens trazidos pela pandemia.

Porém, o início dos conflitos entre Rússia e Ucrânia e a extensão dos lockdowns na China estenderam a “volta ao normal” das cadeias de oferta no mundo, e o impacto nas commodities exacerbou o impacto.

Vamos aos dados…

- Petróleo: que já havia subido 51% em 2021 sobe mais 37% em 2022, colocando pressão adicional à inflação no mundo, dado que o petróleo é a base para a economia global. Veja um paralelo com o ocorrido nos anos 70 aqui.

- Gás natural: o gás natural é um combustível de extrema importância para muitos países. Na Europa, o gás natural é proveniente principalmente da Rússia, e em alguns países, como a Alemanha, o gás Russo representa mais de 55% do fornecimento de gás no país. O preço do gás natural na Europa subiu 150% nos últimos 12 meses, indo de EUR2,60 para EUR6,50/mn BTU. Nos EUA, o gás natural também subiu de forma +150% nos últimos 12 meses.

- Trigo: o maior grão do mundo, que é base para a alimentação de bilhões de pessoas, sobe 38% em 2022. A Rússia e a Ucrânia são responsáveis por quase 1/3 da exportação de trigo no mundo. As notícias indicam que o plantio na Ucrânia está sendo impactado e atrasado. Além disso, após a colheita, a exportação desse grão também será naturalmente prejudicada, por dificuldades logísticas, de pagamento, entre outras. A preocupação em relação ao trigo, portanto, não é apenas em relação a preço e inflação, mas também no potencial de falta de oferta, que traria graves consequências para vários países. Países do Oriente Médio e da África, por exemplo, dependem fundamentalmente do trigo exportado pela Rússia e Ucrânia.

- Alimentos: não é só o trigo que está enfrentando uma forte alta. Na verdade, o índice de preços de alimentos no mundo, calculado pela FAO da Nações Unidas, subiu 18% em Fevereiro em relação ao mesmo período 2021, e se encontra mais de 60% acima dos níveis do mesmo período de 2020. A inflação de alimentos, novamente, impacta principalmente os consumidores de menor renda.

- Fertilizantes: como consequência dos conflitos na Ucrânia e da alta dos preços do petróleo e do gás natural, os fertilizantes também apresentam altas bruscas, além de haver dúvidas sobre o suprimento global, dado a relevância da Rússia e Bielorussia na exportação de potássio e ureia. O preço da ureia nos EUA sobe 105% nos últimos 12 meses, e o potássio sobe +160% no mesmo período.

- Cadeias de suprimento: a política de zero Covid na China e a extensão dos lockdowns para várias cidades Chinesas voltaram a trazer à tona o risco de desabastecimento de vários produtos no mundo, e impactos nas cadeias de suprimento global. Os dados mostram que quase 800 navios estão aguardando embarcar no porto de Xangai, um recorde. No pior momento em 2021, essa fila chegava a próximo de 400 navios.

Até agora falamos de razões que podem ser consideradas de curto prazo que estão impactando a inflação global. Mas dois fatores de longo prazo valem ser ressaltados, pois poderão também trazer impactos mais duradouros.

- Redução da globalização: esse assunto já vem sendo amplamente abordado recentemente, e iremos explorá-lo em mais detalhes. Mas vale notar que a pandemia, os seguidos lockdowns na China, e o conflito entre Rússia e Ucrânia irão forçar países e empresas a rever suas políticas de segurança energética, de defesa, e de bases de produção global. Isso deve invariavelmente levar a um retrocesso no processo de globalização e de produção nos países de mais baixo custo. Esse processo pode levar a uma menor eficiência e custos maiores para a economia global, elevando o nível de preços.

- Imigração nos EUA em queda: um outro dado que é pouco comentado é o efeito demográfico de redução no número de imigrantes nos EUA após o início da pandemia. Esse fator, junto com a pandemia, levou a uma grande desaceleração no crescimento populacional nos EUA. Todos os anos, de 2011 a 2017, os EUA cresceram em 2 milhões de pessoas. Em 2020, os EUA cresceram em 1,1 milhão de habitantes. No ano passado, foram apenas 393 mil pessoas. A desaceleração no crescimento populacional e da imigração também é um outro fator que pode trazer impactos inflacionários no longo prazo, por levarem à maiores pressões de inflação salarial.

Implicações para os investimentos

A mudança de regime que nos referimos aqui é mudança de um cenário de liquidez abundante e extrema, que levaram a taxas de juros cada vez menores no mundo, para um regime de liquidez mais restrita, de juros maiores, e de menores intervenções pelos Bancos Centrais nos mercados, pois o foco principal desses volta a ser o combate à inflação.

Quais serão os potenciais impactos para os mercados globais caso a inflação global não ceda tão rapidamente, e como se proteger desse cenário?

- Riscos de juros seguirem em alta e de recessão – para conseguir controlar a inflação recorde, os Bancos Centrais terão de retirar estímulos e seguir aumentando as taxas de juros. As consequências desse aperto monetário já estão sendo vistas, dado que os juros dos títulos de 10 anos em vários países já retornaram para níveis pré pandemia (próximo de 3% nos EUA), e as taxas de juros nas hipotecas nos EUA já passaram de 5%, colocando sob risco a saúde do mercado imobiliário por lá. Como consequência, vários bancos já passaram a estimar a probabilidade de uma recessão nos próximos 12-24 meses ente 25-35%.

- Riscos de correções nas Bolsas e ativos que estão “caros”: uma outra possível consequência do aperto monetário e redução da liquidez em excesso é a correção de preços nas Bolsas mundiais e outros ativos que haviam subido muito de valor nos últimos anos (como as SPACs, o setor de tecnologia, as NFTs e criptos, entre outros). As Bolsas mundiais seguem negociando com indicadores de Preço/Lucro superiores às médias históricas, apesar da correção recente. A queda recente das ações nas Bolsas globais está totalmente relacionada a essa mudança de postura pelos principais BCs.

- Os ativos reais seguem sendo a melhor forma de proteção de capital atualmente. Esses são aqueles ativos que os Bancos Centrais não conseguem imprimir: 1) ações de boas empresas e pagadoras de dividendos, que conseguem repassar a inflação aos seus preços, 2) commodities, 3) imóveis e terras (FIIs e FIAGRO), 4) na renda fixa, os títulos atrelados à inflação (IPCA+) são uma boa opção de proteção, além dos pós fixados.

Veja algumas opções de investimento em “ativos reais” nos links abaixo:

- Fundo eTrend ativos reais

- Fundo Trend Commodities FIM

- Carteira recomendada de Fundos Imobiliários – Abril 2022

- FIAgro

- Renda Fixa – títulos atrelados à inflação

- Carteira Top 10 Ações XP e Dividendos

Se você ainda não tem conta na XP Investimentos, abra a sua!