Confira o que muda para os investimentos com a Selic a 12,75% ao ano

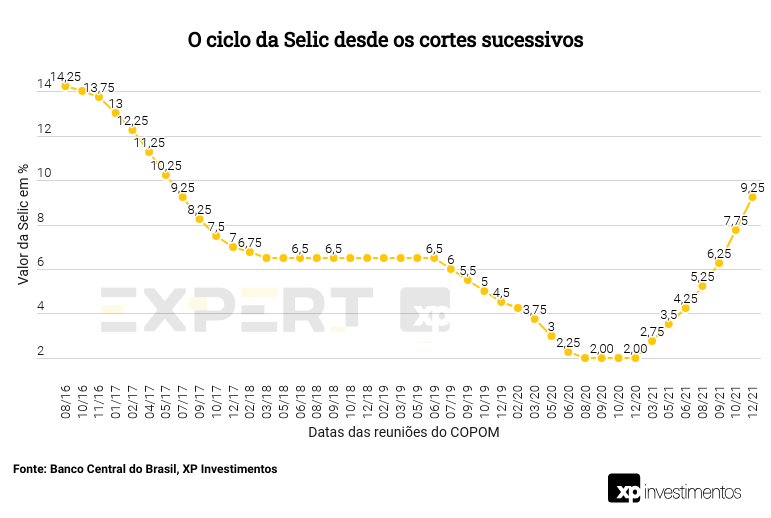

Como amplamente esperado, o Banco Central, em mais uma reunião de seu Comitê de Política Monetária (Copom), elevou a taxa Selic em 1,5 p.p. para 9,25% ao ano, subindo pela sétima vez no ano os juros básicos brasileiros e, para a próxima reunião em fevereiro, a indicação é de que a alta será da mesma magnitude. Trata-se do maior patamar da taxa Selic desde 2017 e o maior ciclo de altas desde 2002.

E como fica a Bolsa?

As recentes notícias sobre a flexibilização do teto de gastos, inflação mais alta e juros subindo indicam que estamos caminhando para um equilíbrio Macroeconômico que já vimos no passado. Como o nosso estrategista-chefe, Fernando Ferreira, falou: “não adianta dourar a pílula”. A subida de juros tem impactos relevantes na Bolsa brasileira de quatro maneiras: 1) aumenta o custo de dívida das empresas, 2) aumenta o custo de capital, 3) compete por fluxos de investimentos para renda fixa, e 4) levam à uma contração na demanda.

Momentos de crise como o atual exigem que tenhamos cautela – com controle de exposição a risco e diversificação – mas também que possamos olhar para eles pelas oportunidades que nos trazem de fazer bons investimentos a preços mais atrativos.

Ações pagadoras de dividendos ainda superam taxa de juros; saiba quais são elas

Apesar da alta na taxa Selic, de 7,75% para 9,25% ao ano, as ações conhecidas por distribuir bons e recorrentes dividendos ainda superam a taxa básica de juros.

Nesse sentido, os rendimentos de dividendos acima da taxa de juros para algumas empresas são vistos como uma boa oportunidade pois os investidores possuem uma “garantia” de retorno, além de seus possíveis ganhos com a performance da ação. Ou seja, além da possibilidade de ganho de capital, o investidor conta também com uma rentabilidade adicional na forma de proventos.

Dessa forma, listamos as 10 ações da nossa cobertura que podem pagar um dividend yield (rendimento dos dividendos) acima de 9,25% ao ano. Confira:

Entenda melhor as maiores pagadoras de dividendos da nossa cobertura:

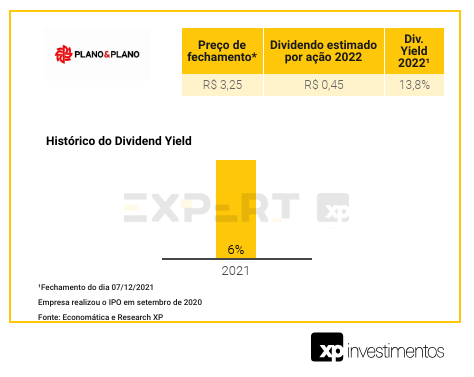

Plano e Plano (PLPL3) – Compra

Setor de atuação: Construção Civil

Player regional com histórico sólido focado no segmento de baixa renda, já pagou aproximadamente R$40 milhões em dividendos em 2021 e deve continuar nessa tendência de crescimento em 2022, de acordo com nossas estimativas, o que levaria a um dividend yield de 13,8%, explicado também pelo preço atrativo das ações que estão negociando a um múltiplo de 3,3x P/L para 2022. A empresa atualmente opera principalmente na região metropolitana de São Paulo, onde possuem vasta experiência, e vem mantendo seu forte ritmo de crescimento apesar dos desafios da pandemia, atingindo R$ 1 bi em vendas líquidas em 9M21 vs. R$ 590 milhões em 9M20 (+70% A/A).

Banco do Brasil (BBAS3) – Compra

Setor de atuação: Financeiro

O banco combina: i) preço atrativo, pela sua carteira de crédito defendida e pela soma das partes atraente; ii) índice de cobertura confortável em 323% e bem capitalizado com índice de capital nível I de 16,5%; e iii) uma frente digital competitiva. Acreditamos que a distribuição de dividendos do banco deve se tornar relevante, pois o banco deve aumentar seu payout em um cenário de: i) maior capitalização; ii) recuperação de lucros; iii) Previ I com superávit de R$ 22 bilhões; e iv) um atrativo 0,6x P/VP. Estimamos um payout de 60% em 2022 e vemos um dividend yield de 13,2%. Temos recomendação de Compra para Banco do Brasil e preço-alvo de R$ 52/ação.

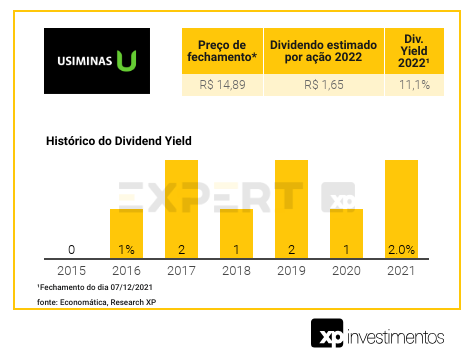

Usiminas (USIM5) – Neutro

Setor de atuação: Siderurgia

No geral, 2021 foi um ano excepcional para as principais siderúrgicas brasileiras, com preços realizados altos levando a uma geração de caixa recorde. No caso da Usiminas, seus bons resultados no ano também se deveram ao ótimo desempenho do segmento de mineração, apesar da forte queda da commodity no segundo semestre. Sendo assim, com base nesse desempenho, acreditamos que a companhia distribuirá dividendos robustos no ano que vem. Estimamos um dividend yield de 11,1% em 2022 para a Usiminas.

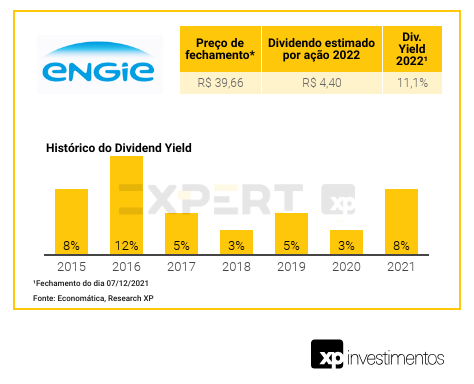

Engie (EGIE3) – Neutro

Setor de atuação: Geração de energia elétrica

A Engie Brasil se destaca por sua capacidade diferenciada de se proteger de efeitos hidrológicos adversos, somada a sua diversificação de portfólio com a entrada nos setores de A Engie Brasil se destaca por sua capacidade diferenciada de se proteger de efeitos hidrológicos adversos, somada a sua diversificação de portifólio com a entrada nos setores de transmissão de energia e transporte de gás. A administração da companhia tem um compromisso de payout mínimo de 55% do lucro líquido ajustado. Entretanto, este número tem se apresentado superior. Em 2022, o cenário hidrológico deve se manter menos preocupante contribuindo para um payout elevado. Dessa forma, estimamos um dividend yield 11,1% em 2022. Temos recomendação neutra em EGIE3 com preço-alvo de R$ 49/ação.

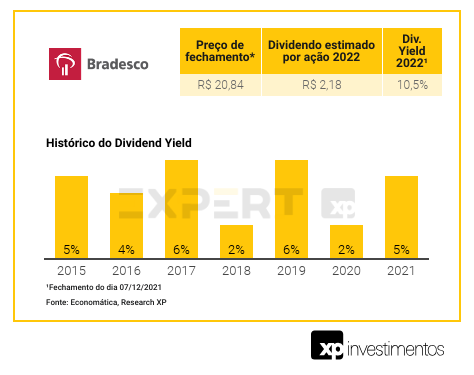

Bradesco (BBDC4) – Neutro

Setor de atuação: Financeiro

O banco combina: i) uma fonte diversificada de receitas, incluindo a maior seguradora do Brasil em market share; ii) a terceira maior carteira de crédito; iii) maior espaço para corte de custos do que o Itaú e Santander; e iv) sinergia entre seus negócios. Embora o banco tenha mostrado esforços em iniciativas como o banco Next, Ágora e Cielo, acreditamos que não haja claras oportunidades para o banco empregar grandes quantidades de capital incremental com taxas de retorno altas, tornando atrativa a distribuição de dividendos. Estimamos um payout de 75% em 2022 e vemos um dividend yield atrativo de 10,5% em 2022. Temos recomendação Neutra para o Bradesco e preço-alvo de R$ 26/ação.

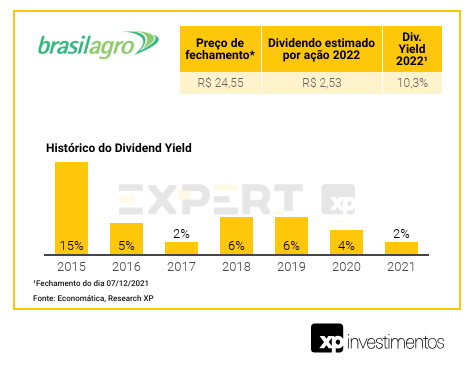

BrasilAgro (AGRO3) – Neutro

Setor de atuação: Agronegócio

A BrasilAgro é nossa Top Pick no setor de grãos. Continuamos otimistas com o setor para 2022, uma vez que as vendas a termo devem sustentar a alta dos preços das commodities, enquanto não fica clara a intensidade da pressão de custos em função da alta dos fertilizantes, embora o impacto deva ser para a safra 2022/23. Dado que apenas 42% do banco de terras da AGRO3 está desenvolvido, suas produtividades são muito mais baixas do que a referência de mercado, portanto, melhorias são esperadas e podem compensar os preços mais baixos dos grãos, enquanto outras commodities permanecem em níveis elevados (açúcar, algodão). Além disso, a empresa possui um balanço sólido que deve se traduzir em maiores dividendos. A empresa já anunciou R$ 260 milhões em dividendos para 2021 (implicando em um dividend yield de 10,3%) e estamos projetando um dividend yield de quase 10% para 2022.

TAESA (TAEE11) – Neutro

Setor de atuação: Geração de energia elétrica

Vemos a posição da Taesa como confortável para manter a distribuição de 100% de payout. De acordo com o Estatuto Social da Companhia, o dividendo anual mínimo distribuído é de 50% do lucro líquido ajustado do exercício. Entretanto, a companhia tem apresentado um histórico de pagamento de dividendos bem acima da remuneração mínima que consta em seu Estatuto. Estimamos um dividend yield de 10,1% em 2022 para TAEE11. Mantemos nossa recomendação neutra em TAESA, com preço-alvo de R$ 38/unit.

Itaú Unibanco (ITUB4) – Neutro

Setor de atuação: Financeiro

O banco combina: i) investimentos de qualidade, com boa gestão e governança que se traduzem em menor beta; e ii) um payout historicamente acima da média do setor. Acreditamos que, enquanto não haja boas oportunidades para o banco empregar grandes quantidades de capital incremental com taxas de retorno altas, a distribuição de dividendos pode ser uma alternativa atrativa. Estimamos um payout de 80% em 2022 e vemos um dividend yield de 9,8%. Temos recomendação Neutra para Itaú e preço-alvo de R$ 28/ação.

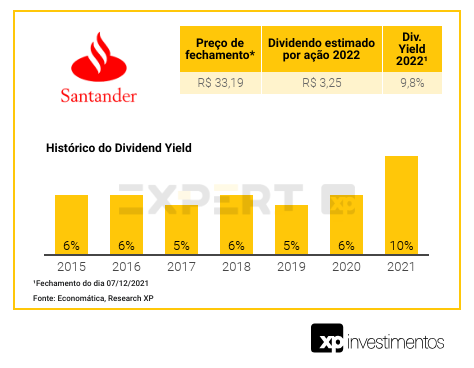

Santander (SANB11) – Venda

Setor de atuação: Financeiro

Apesar de o Santander ser o banco com menor diversificação de receita entre os incumbentes, apresenta uma combinação de: i) alta exposição ao crédito de varejo; e ii) níveis de inadimplência relativamente abaixo da média. Acreditamos que, enquanto não haja boas oportunidades para o banco empregar grandes quantidades de capital incremental com taxas de retorno altas, a distribuição de dividendos pode ser uma alternativa atrativa. Estimamos um payout de 75% em 2022 e vemos um dividend yield de 9,8%.

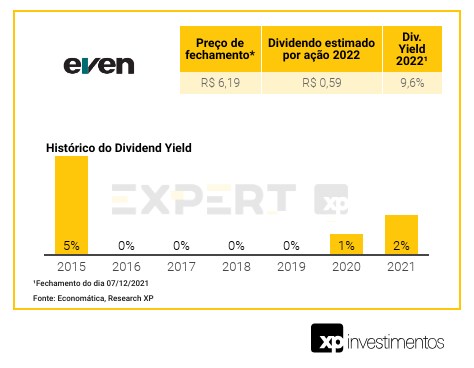

Even (EVEN3) – Compra

Setor de atuação: Construção Civil

Player focado no segmento de média e alta renda, deve pagar aproximadamente R$200 milhões em dividendos em 2022, de acordo com nossas estimativas, o que levaria a um dividend yield de 9,6%, explicado também pelo preço atrativo das ações que estão negociando a um múltiplo de 0,7x P/BV para 2021. A empresa opera principalmente em São Paulo e Rio Grande do Sul via (Melnick), onde possuem vasta experiência, e vem mantendo seu ritmo sólido de crescimento apesar dos desafios da pandemia, atingindo R$ 1,2 bi em vendas líquidas em 9M21 vs. R$ 1,0 bi em 9M20 (+17% A/A).

Entenda mais sobre os dividendos:

O que são dividendos?

Dividendos são uma parte do lucro de uma determinada empresa que é distribuído aos seus acionistas.

De acordo com a Lei das S.A., as empresas de capital aberto têm que distribuir no mínimo 25% dos seus lucros a acionistas.

Tal lucro também pode ser distribuído na forma de Juros Sobre Capital Próprio (JCP). Esta é uma forma diferente de distribuir os lucros de uma empresa entre os seus acionistas.

Qual é a diferença entre dividendos e Juros sobre Capital Próprio?

O JCP é tributado em 15% pela Receita Federal na data do depósito, enquanto dividendos são isentos de tributação.

Como funciona a distribuição de dividendos?

Primeiro, o Conselho de Administração da companhia verifica se a empresa obteve lucro ao longo do exercício para distribuir uma parte aos acionistas.

Em afirmativo, a empresa deve deliberar sobre os dividendos a distribuir, e informar publicamente os valores e datas de pagamento.

A periodicidade de pagamento de dividendos varia de empresa para empresa, podendo ser mensal, trimestral ou anual.

O que é dividend yield?

O cálculo do dividend yield é feito com base na divisão do valor esperado em dividendos pelo preço das ações.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)