Por que você deve ler esse relatório? Veja abaixo um resumo dos principais pontos.

Em busca de soluções para um dos maiores desafios do mundo. Após a Cúpula dos Líderes sobre Clima, os holofotes se voltaram para as discussões a cerca do combate às mudanças climáticas. Diversas têm sido as medidas adotadas pelos países visando mitigar o aquecimento global, seja via o estabelecimento de políticas governamentais mais rígidas para o controle da emissão de gases de efeito estufa (GEEs), ou até investimento em tecnologias que favoreçam o consumo de energia renovável.

Dentre os caminhos, um deles está no centro das atenções: o mercado de carbono. Conhecido ao redor do mundo, e ganhando cada vez mais notoriedade no Brasil, o mercado de crédito de carbono já movimenta bilhões ao redor do mundo – 229 bilhões de euros em 2020, um crescimento de quase 20% A/A e mais de 5x desde 2017. Esse mercado funciona da seguinte forma: uma organização que emite os gases paga outra que gera créditos para neutralizá-los e, assim, o carbono emitido é compensado.

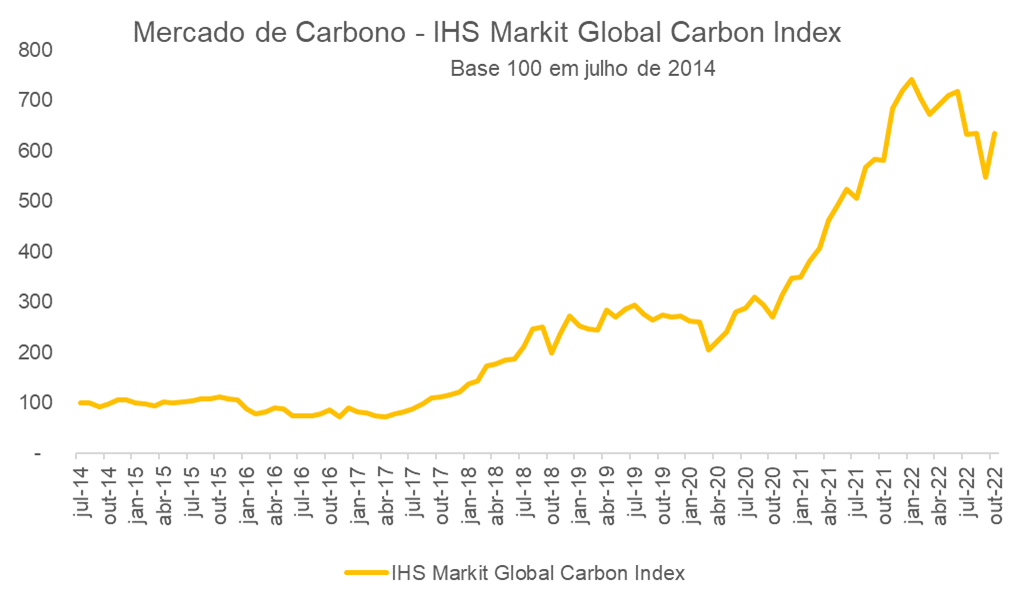

Uma grande oportunidade adiante… Esse mercado deve crescer cada vez mais, à medida em que muitas são as instituições e países que precisam compensar suas emissões, ao mesmo tempo em que existem aqueles que deixam de emitir ou sequestram carbono. No fim, acaba sendo um ciclo virtuoso de conservação e financiamento, com o crédito de carbono se comportando como uma commodity. Numa simples relação de oferta e demanda, o preço do mesmo tem subido substancialmente ao redor do mundo: +525% nos últimos 4 anos, e +98% no últimos 12 meses.

…mas não existe uma bala de prata. Se por um lado o mercado de carbono é uma solução às mudanças climáticas, por outro, não existe uma bala de prata quando o tema é o aquecimento global. Na nossa visão, não será somente a compensação de carbono que vai resolver esse desafio, e sim um conjunto de ações. A inovação tecnológica e o investimento público e privado em novas soluções possuem um papel fundamental nessa missão.

Cinco nomes para play carbono. Visando reforçar nossa mensagem aos investidores acerca da importância de se ter no portfólio empresas que estão ajudando a impulsionar essa transição e buscando pela sustentabilidade, nós selecionamos 2 BDRs e 3 ações de empresas brasileiras que, na nossa visão, são bons players para exposição ao tema: Tesla (TSLA34), Nextera (NEXT34), Jalles Machado (JALL3), São Martinho (SMTO3) e Orizon (ORVR3).

Capturando parte da solução. Neste relatório, feito em conjunto pela equipe de Research ESG e Internacional da XP, nós buscamos trazer: (i) uma análise do mercado de carbono; (ii) as razões pelas quais vemos isso como oportunidade adiante, ainda que não seja a solução de todos os desafios; (iii) um deepdive acerca desse mercado no Brasil; e (iv) uma seleção de cinco nomes para exposição ao tema carbono.

Gostaria de receber os relatórios ESG por e-mail? Clique aqui.

Para receber os relatórios diários de Internacional, basta se inscrever no link.

Gostou do conteúdo, tem alguma dúvida ou quer nos enviar uma sugestão? Basta deixar um comentário no final do post!

Um dos maiores desafios do mundo

Conforme mencionamos no primeiro relatório temático da série Trilogia ESG, em que fazemos um mergulho no pilar E da sigla ESG (link), após a Cúpula dos Líderes sobre Clima, os holofotes se voltaram para as discussões a cerca do combate às mudanças climáticas, frente ao impulso mundial para reduzir as emissões de gases de efeito estufa, e todos os olhos estão voltados para isso.

A crescente atenção nessa temática se deve principalmente ao aumento constante na temperatura global nas últimas décadas, que agora está cerca de 1°C acima dos níveis pré-industriais (Figura 1). Diversos são os estudos que mostram que, no cenário em que assume-se políticas inalteradas, o aumento da temperatura global acarretaria grandes custos de longo prazo para a economia de todo o mundo.

O IPCC (abreviação do termo em inglês Intergovernmental Panel on Climate Change, ou Painel Intergovernamental sobre Mudanças Climáticas) projeta que a temperatura global deva aumentar significativamente na maioria dos cenários de emissão, chegando em até 4°C em 2100 se considerada a premissa de ausência de ações eficientes na mitigação das mudanças climáticas (Figura 2).

RCP (Representative Concentration Pathway): O RCP é uma estimativa de concentração de gases de efeito estufa adotada pelo IPCC (Intergovernmental Panel on Climate Change). Os cenários estimados foram usados para modelagem e pesquisa climática para o quinto Relatório de Avaliação do IPCC (AR5) em 2014. Os caminhos descrevem diferentes futuros climáticos, todos considerados possíveis dependendo do volume de gases de efeito estufa (GEE) emitidos nos próximos anos.

* RCP 2.6 – cenário de mitigação: exige que as emissões de dióxido de carbono (CO2) comecem a diminuir em 2020 e cheguem a zero em 2100, além de exigir que (i) as emissões de metano (CH4) cheguem a aproximadamente metade dos níveis de 2020; e (ii) as emissões de dióxido de enxofre (SO2) diminuem para aproximadamente 10% das de 1980–1990. O RCP 2.6 requer emissões negativas de CO2 (como a absorção de CO2 pelas árvores). Neste cenário o aumento da temperatura global provavelmente se manterá abaixo de 2°C até 2100.

** RCP 8.5 – cenário de altas emissões: combina estimativas a cerca do aumento expressivo da população e de crescimento de renda relativamente lento, com taxas modestas de mudança tecnológica e de intensidade energética, levando a alta demanda de energia e emissões de GEE a longo prazo, considerando a ausência de políticas de mudança climática – ou seja, é um cenário de altas emissões, resultado provável se a sociedade não fizer esforços concertados para reduzir as emissões de gases de efeito estufa.

Em busca de soluções

No combate à alteração climática, em uma esfera global, destacamos que os países vêm implementando uma série medidas, como o estabelecimento de políticas governamentais mais rígidas para o controle da emissão de gases de efeito estufa (GEE); a implantação e investimento em tecnologias que favoreçam o consumo de energia renovável; o incentivo e promoção do reflorestamento. Dentre os caminhos, um deles está no centro das atenções: o mercado de carbono.

O mercado de carbono: Uma parcela da solução

O crédito de carbono surgiu a partir do Protocolo de Kyoto, em 1997, o primeiro tratado internacional do compromisso de diversos países com questões ambientais, em particular visando a diminuição dos gases de efeito estufa. Em 2015, esse protocolo foi substituído pelo Acordo de Paris, um documento com aceitação bem mais ampla e incluindo quase todos os países do mundo.

Com esse marco de política ambiental mundial, todas as nações-membro apresentaram metas de redução de gases estufa para limitar o aumento da temperatura global, criando obrigações legais para empresas em seus territórios cumprirem com o limite de emissões.

Os créditos auxiliam países ou empresas a atingirem suas metas de emissão. Um projeto, como, por exemplo, a substituição da frota veículos movidos a combustíveis fósseis por carros elétricos, ou mesmo o reflorestamento, podem gerar créditos que auxiliam na redução de emissão de gases poluentes. A cada tonelada de dióxido de carbono que deixa de ser emitido, gera-se um crédito de carbono.

O crédito de carbono é a moeda no mercado de carbono, onde ocorrem as compras e vendas desses créditos. Dessa forma, empresas ou países que não conseguiram atingir suas metas de redução de gases estufa podem comprar um crédito para compensar. E os vendedores são entidades que reduziram suas emissões além da meta. Dentro do limite, as empresas recebem ou compram licenças de emissão, que podem ser trocadas entre si conforme necessário.

Dessa forma, a compensação desse GEE emitido passou a ser, além de um compromisso com o futuro do planeta, uma estratégia de mercado que ajuda a equilibrar o nível de emissões na atmosfera.

Os tipos de mercado: Regulado e Não-Regulado

Um ponto chave é entender que existem dois tipos de mercado de carbono. O mercado descrito no tópico anterior se refere ao mercado regulado, aquele em que governos determinam o limite de emissões para o país e empresas dos mais diversos setores.

No mercado regulado, a precificação do carbono se dá através (i) da taxação de carbono, em que o governo especifica um preço a ser pago por tonelada de carbono emitida; (ii) do comércio de emissões, conhecido como ‘Cap and Trade’ (‘limitar e negociar’, em português) ou ‘Emissions Trading System’ (ETS, na sigla em inglês); ou (iii) de um modelo híbrido, envolvendo taxação com sistemas de comércio.

O primeiro e maior mercado de carbono do mundo é o da União Europeia (em inglês: EU ETS), o principal instrumento de política da UE para combater as mudanças climáticas e reduzir as emissões de GEE. Ele funciona de acordo com o princípio Cap and Trade, onde um limite (cap) é estabelecido para a quantidade total de GEEs que podem ser emitidos pelas organizações e comercializado (trade) entre as empresas para compensar emissões. O limite é reduzido ao longo do tempo para que as emissões totais caiam.

Já no mercado voluntário, mesmo sem a obrigatoriedade no cumprimento das metas de redução de GEEs, as empresas compensam a emissão de CO2, principalmente em um mundo onde, cada vez mais, investidores demandam uma postura ativa das companhias na agenda ESG. Os créditos nesse mercado vêm de uma série de iniciativas que mantiveram a integridade ambiental em seus projetos, evitando ou reduzindo a emissão de GEE.

A metodologia e certificação no mercado voluntário está em constante evolução. Além de buscar o alinhamento aos Mecanismo de Desenvolvimento Limpo (MDL), que determinam padrões para metodologias de compensação de carbono, esse instrumento é uma forma pela qual empresas, ONGs e quaisquer outras organizações podem compensar suas emissões voluntariamente.

Um mercado que movimenta bilhões

Em 2020, o valor total do mercado de carbono atingiu 229 bilhões de euros, um crescimento de quase 20% em relação ao ano anterior e mais de 5x desde 2017.

A Europa, região que representa 90% do valor global, negociou um volume de 10 bilhões de toneladas de CO2. Os custos para poluir na Europa passam por uma alta expressiva nos últimos anos, impulsionada por uma política ambiental ambiciosa e aumento de investimentos nesse mercado.

Nos EUA e no Canadá, os preços de carbono subiram também com expectativas de regulamentações mais duras. A vitória de Biden nas eleições americanas representou um passo significativo no combate às mudanças climáticas.

Por último, um dos maiores eventos do mercado de carbono recentemente foi o anúncio da China. No final de 2020, o governo chinês se comprometeu a cortar emissões líquidas de carbono até 2060. E em fevereiro deste ano, as regras sobre o mercado de carbono nacional entraram em vigor, marcando o início de, potencialmente, um dos maiores mercados de carbono do mundo.

Uma grande oportunidade adiante…

Compensar as emissões dos gases do efeito estufa na atmosfera por meio da venda e compra de crédito de carbono é uma alternativa ao combate às mudanças climáticas. E esse mercado deve crescer cada vez mais adiante, à medida em que muitas são as instituições / países que precisam compensar suas emissões, ao mesmo tempo em que existem aqueles que deixam de emitir ou sequestram carbono, atuando, portanto, na ponta contrária.

No fim, acaba sendo um ciclo virtuoso de conservação e financiamento, com o crédito de carbono se comportando, também, como uma commodity. Numa simples relação de oferta e demanda, o preço do crédito de carbono tem subido substancialmente nos últimos anos, com alta de 525% nos últimos 4 anos, e 98% no últimos 12 meses*. O índice de carbono IHS segue a oscilação de contratos futuros de créditos de carbono negociados em bolsas internacionais na Europa e nos EUA.

De acordo com a IHS Markit, no final de 2020, o preço global do carbono era de US$24,05 por tonelada de CO2. Estima-se que os preços precisam atingir uma faixa de US$50 – US$100 para atingir as metas do Acordo de Paris.

Olhando para frente, é de se esperar que esse movimento continue adiante, dado que a demanda aumenta cada vez mais, enquanto a oferta ainda é limitada.

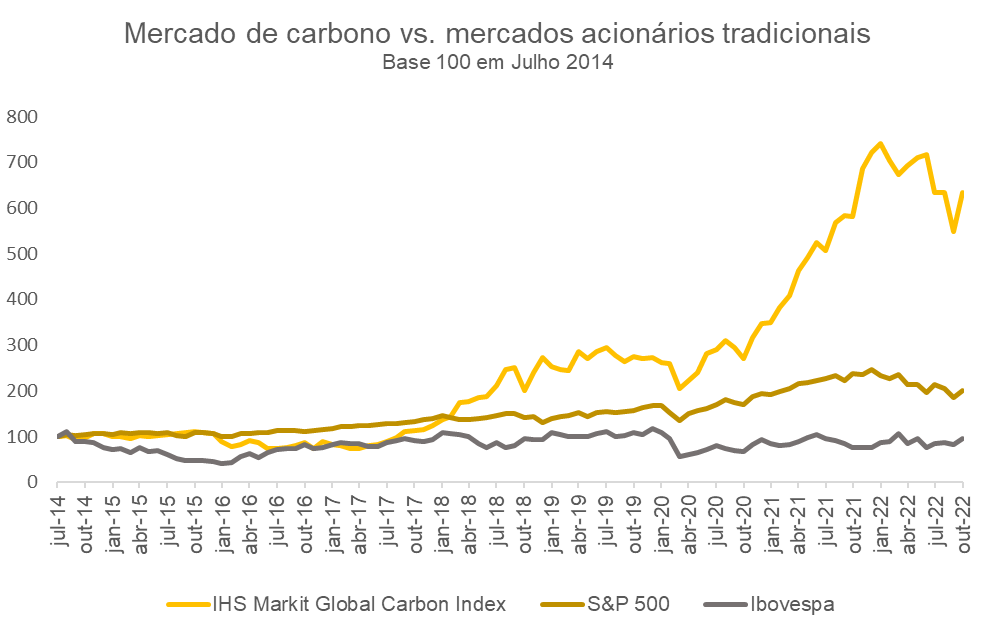

A performance é melhor do que os índice de ações tradicionais

Investir em crédito de carbono não significa sacrificar retornos, pelo contrário. Ao lado, comparamos o desempenho do IHS Markit Global Carbon Index com o S&P 500 e o Ibovespa.

Desde julho de 2014, quando o índice de carbono foi criado, ele acumula ganhos de +488%, enquanto o S&P 500 e o Ibovespa subiram +86% e +157% em dólar e em real, respectivamente.

E agora que o tema relacionado à sustentabilidade ambiental chama atenção de autoridades globais, consumidores, empresas e investidores, há grandes oportunidades de crescimento de longo-prazo nas carteiras.

Quer saber como investir diretamente no mercado de crédito de carbono? A XP recentemente lançou o Trend Carbono Zero, fundo que replica o desempenho do IHS Markit Global Carbon Index.

Dando um zoom no Brasil

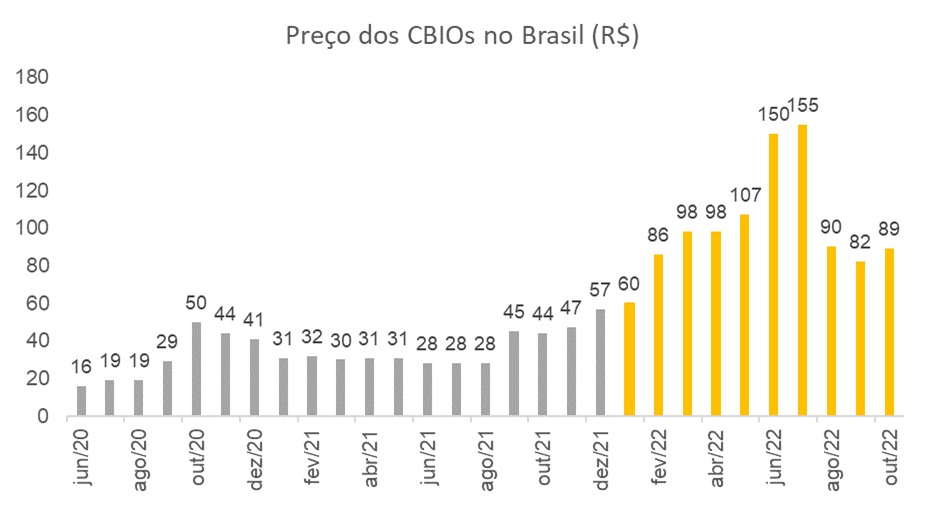

No Brasil, o Renovabio, programa do governo federal, está diretamente envolvido com a meta de redução de carbono e prevê mecanismos de mercado como os CBios, que são ativos vinculados à redução das emissões de carbono – o objetivo, com isso, é o aumento da produção de combustíveis renováveis concomitantemente à descarbonização da matriz energética nacional.

Como exatamente o programa funciona: cada tonelada de carbono “sequestrado” do meio ambiente pelas empresas produtoras de biocombustíveis equivale a um crédito de carbono (um CBio), que pode ser vendido na bolsa de valores brasileira, a B3. Na bolsa, os preços flutuam de acordo com os mecanismos de oferta e demanda.

Do lado da oferta, várias empresas já foram certificadas pelo governo para a emissão de CBios. Por outro lado, inúmeras empresas ainda não foram certificadas, criando assim um incentivo para modelos de negócio que capturem carbono ou que sejam pouco intensivos em emissões, e também para a produção de biocombustíveis no país.

Do lado da demanda, a política do RenovaBio obriga as empresas distribuidoras de combustíveis fósseis a comprar CBios de forma a compensar suas emissões de carbono, promovendo a descarbonização da matriz energética brasileira. A maior parte das indústrias de combustíveis fósseis já está comprometida com a política, mas aquelas que não cumpriram as metas pagam multas.

De forma semelhante ao cenário global, mencionado acima, também esperamos uma tendência de alta nos preços dos CBios, dado a dinâmica de oferta e demanda. Contudo, vale mencionar que a estrutura do mercado brasileiro de carbono ainda não está madura, e apesar das perspectivas positivas, atualmente os preços dos CBIOs (contratos de carbono) estão na casa de US$ 6/t, muito abaixo do registrado em outros países onde os preços variam de US$ 20 até US$ 100/t.

Entendemos que, ao longo dos próximos meses, este será um assunto cada vez mais discutido dentro da agenda ESG brasileira. As políticas públicas são necessárias para fomentar a transição para uma economia de baixo carbono, assim como o entendimento, por parte do setor privado, de que esse processo não é pontual e exige constante evolução na adoção de medidas práticas.

…mas não existe uma bala de prata

Se por um lado o mercado de carbono é uma solução às mudanças climáticas, por outro, não existe uma bala de prata quando o tema é o aquecimento global. Na nossa visão, não será somente a compensação de carbono que vai resolver o problema, e sim um conjunto de ações. A inovação tecnológica e o investimento público e privado em novas soluções possuem um papel fundamental para alcançarmos os objetivos de longo prazo.

Cinco nomes para play carbono

Uma seleção de BDRs e ações de empresas brasileiras bem posicionadas

Visando reforçar nossa mensagem aos investidores a cerca da importância de se ter no portfólio empresas que estão ajudando a impulsionar essa transição e buscando pela sustentabilidade, nós selecionamos 2 BDRs e 3 ações de empresas que, na nossa visão, são bons players para exposição ao tema carbono: Tesla (TSLA34), Nextera (NEXT34), Jalles Machado (JALL3), São Martinho (SMTO3) e Orizon (ORVR3).

Conforme mencionamos no nosso relatório “O melhor dos dois mundos: Seleção de 10 BDRs para exposição internacional ao tema ESG”, para investidores que buscam ampliar o leque de opções, as BDRs podem ser boas alternativas. Além de expandir o universo de ativos ESG, os recibos de ações estrangeiras também têm como benefício a diversificação internacional das carteiras, o que vemos como uma combinação poderosa.

Tesla (TSLA34)

A Tesla é uma fabricante de veículos elétricos verticalmente integrada de energia sustentável. Além de seus veículos, a empresa também produz e comercializa painéis solares e baterias para o armazenamento da energia gerada.

Através do seu modelo de negócios, que facilita a geração de energia renovável e contribui para o meio ambiente com seus carros menos poluentes, a Tesla consegue emitir créditos de carbono. Recentemente, a empresa gerou mais de US$ 500 milhões em receita apenas com a comercialização desses ativos.

Nextera Energy (NEXT34)

A Nextera Energy é uma empresa envolvida na geração e transmissão de energia, que por sua vez é comercializada para clientes de varejo e corporativos. A empresa possui várias frentes de geração de energia como eólica, solar, nuclear, combustíveis fósseis, carvão e gás natural.

O modelo de negócios da empresa atrelado à geração de energia renovável permite a emissão de créditos de carbono. A Nextera foi também a pioneira a oferecer créditos de carbono relacionados à geração de energia eólica.

Orizon (ORVR3)

Por todo o mundo, o nível de discussão e ambição entre as empresas do segmento de gestão de resíduos em relação à agenda ESG, principalmente no que se refere às mudanças climáticas, tem tido uma progressão notável nos últimos anos. Apesar de o setor estar realmente mudando para um novo modelo, a agenda ambiental, social e de governança (ESG) deve se tornar um ponto focal maior nos próximos anos.

Quando se trata do Brasil, embora haja claramente muito mais a ser feito em relação aos fatores ESG, temos visto uma evolução importante dessa agenda a longo dos últimos meses, e esperamos que essa tendência persista e potencialmente se acelere ainda mais no país nos próximos anos. E, em nossa opinião, a Orizon está muito bem preparada para acompanhar essa tendência no futuro, o que nos leva a ver a empresa como uma das companhias melhor posicionada na agenda ESG dentro da cobertura da XP.

Como uma empresa de tratamento e recuperação de resíduos, com atuação no final da cadeia de valor da gestão de resíduos, vemos a Orizon como uma provedora de soluções chave para as tendências ESG, com o modelo de negócio da empresa baseado na economia circular, estando diretamente envolvida na gestão responsável de resíduos. Para este setor, vemos o fator Ambiental como o mais importante em nossa análise ESG, seguido pelos pilares de Governança e Social, respectivamente.

Clique aqui para ler o relatório completo com a análise ESG da Orizon: “Radar ESG | Orizon (ORVR3): Quando ESG está escrito no DNA“

São Martinho (SMTO3)

Em geral, a indústria de Açúcar e Etanol (S&E, na sigla em inglês) é um setor sensível na perspectiva ESG. Em nossa visão, o pilar Ambiental é o fator mais importante na análise, embora o de Governança e Social não estejam distantes.

Isso posto, apesar da São Martinho (SMTO3) fazer parte de um setor com desafios em relação, principalmente, ao pilar Ambiental, vemos a empresa bastante comprometida com a agenda ESG, sendo uma das melhores do setor, dado seus diversos programas em vigor que focam na redução dos impactos adversos de suas operações ao meio ambiente, com destaque para o programa de controle de emissões de gases do efeito estufa da SMTO e seu mapeamento do uso da terra e das áreas de preservação permanente (APPs), além do controle em relação ao uso da água e projetos de gestão de resíduos. No pilar Social, destacamos os programas comunitários da São Martinho e os esforços da companhia em garantir a segurança de sua força de trabalho. Por fim, acreditamos que a frente de Governança é a que tem maior espaço para melhorias, principalmente no que se refere ao Conselho de Administração da empresa, tanto em termos de independência quanto de diversidade de gênero.

Clique aqui para ler o relatório completo com a análise ESG da São Martinho: “Radar ESG | São Martinho (SMTO3): Quanto mais se semeia, maior é a colheita“

Jalles Machado (JALL3)

Em geral, a indústria de Açúcar e Etanol (S&E, na sigla em inglês) é um setor sensível na perspectiva ESG. Em nossa visão, o pilar Ambiental é o fator mais importante na análise, embora o de Governança e Social não estejam distantes.

Em relação à Jalles, apesar de a empresa fazer parte de um setor muito sensível em termos do pilar E, vemos a companhia bastante comprometida com a agenda ESG, dado os diversos programas da empresa que visam minimizar os impactos adversos de suas operações de cana-de-açúcar na biodiversidade, como o mapeamento do uso do solo de sua propriedade e a área de preservação permanente (APPs), o monitoramento da flora e da fauna, as emissões de gases do efeito estufa (GEEs) e o uso da água. Na frente S, a Jalles possui programas positivos, com destaque para as mais de 14 ações sociais com comunidades locais em 2019. Por fim, no pilar G, destacamos a boa governança da Jalles, porém vemos espaço para melhorias tanto na independência como na diversidade no Conselho de Administração da empresa.

Clique aqui para ler o relatório completo com a análise ESG da Jalles: “Radar ESG | Jalles (JALL3): Plantando as sementes ESG“

Além dessas BDRS e ações brasileiras, quer saber como investir diretamente no mercado de crédito de carbono? A XP recentemente lançou o Trend Carbono Zero, fundo que replica o desempenho do IHS Markit Global Carbon Index.

Se você ainda não tem conta na XP Investimentos, abra a sua!