Veja todos os resultados: 4T23 Internacional

Relembrando nossa prévia

Em nossa prévia da temporada de resultados do 4º trimestre de 2023, antecipamos mais um trimestre de surpresas positivas. Na nossa visão, os fortes números 3º trimestre (Temporada de resultados internacional do 3T23: De carona na cauda do cometa), o ainda resiliente crescimento do PIB dos EUA, especialmente quando olhamos em valores nominais (real mais inflação), e os esforços de cortes de custos o otimização de cadeias feito pelas empresas ao longo dos últimos meses, deveriam contribuir para mais uma forte temporada de resultados.

Junto a isso, a magnitude das revisões para baixo das estimativas dos analistas, que não condiziam com a realidade econômica e corporativa, deveria deixar a barra extremamente baixa para as empresas reportarem surpresas.

EUA – Olha a Chuva

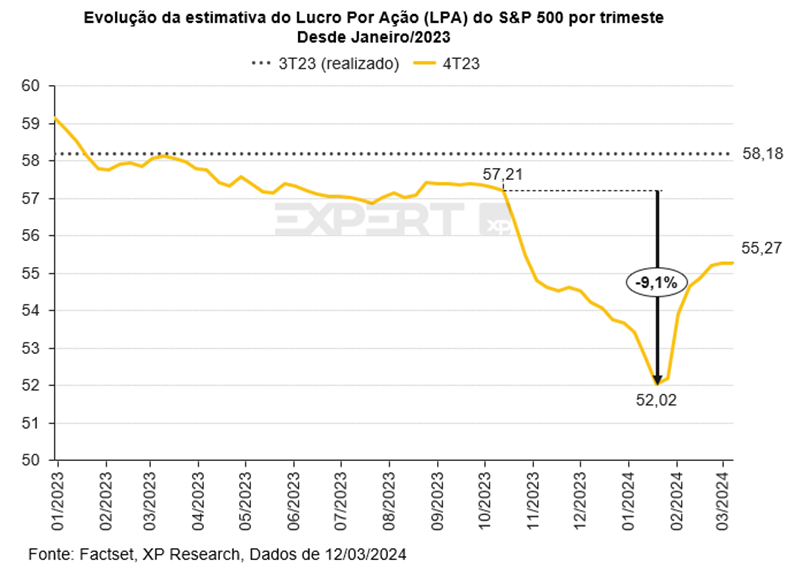

Um fenômeno muito comum que acontece nos dias que precedem o início do período de divulgação dos resultados das empresas é o “ajuste fino” dos números projetados pelos analistas.

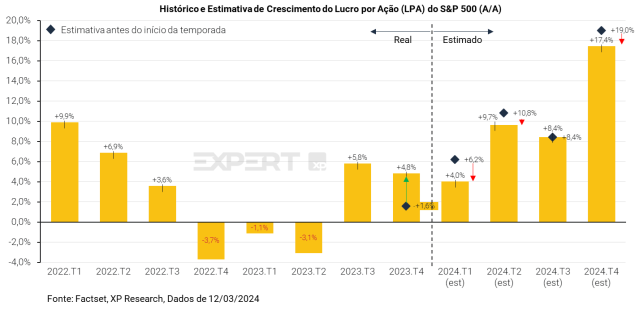

Motivados pelos comentários mais cautelosos dos diretores das empresas após um 3º trimestre muito forte e pelas expectativas de uma desaceleração econômica mais acentuada, os analistas ajustaram, ao longo dos 3 meses que antecederam a o início da temporada (de meados de outubro/23 a meados de janeiro/24) o lucro por ação (LPA) do S&P 500 de US$ 57,21 para 52,02, um ajuste da magnitude de -9,1%.

EUA – É Mentira

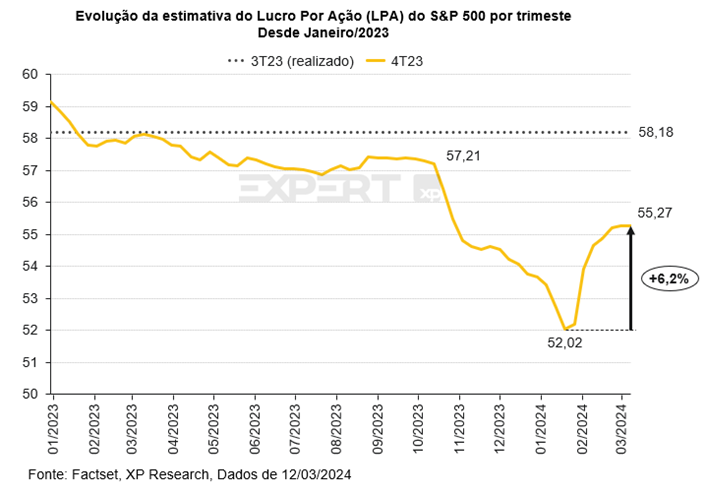

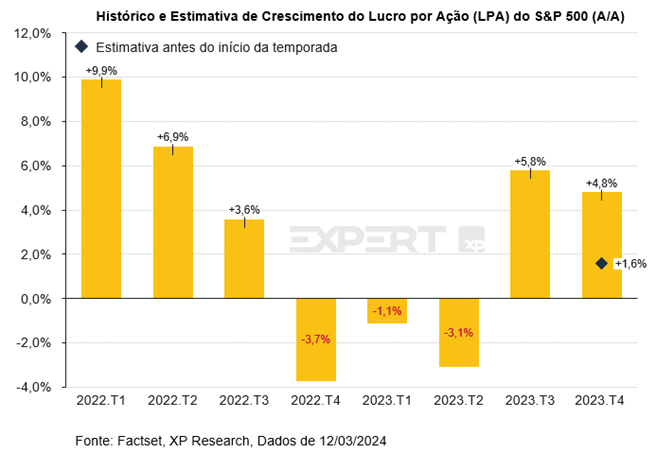

Quando publicamos a nossa prévia, em 10 de janeiro, este processo de revisão baixista dos números estava em curso e o LPA do S&P 500 estava em US$ 52,02 (6,5% abaixo do que estava em meados de outubro/23). Esse número, apesar de representar um crescimento ano contra ano (A/A) de 1,6%, seria uma forte desaceleração em relação aos +5,8% apresentados no 3º tri.

Conforme os resultados foram sendo divulgados e as estimativas foram dando espaço aos números reportados, a realidade mostrou-se muito mais benigna. O número final do LPA do 4º trimestre de 2023 ficou abaixo dos $57,21 que o mercado antecipava em outubro/23, porém, consideravelmente acima dos $52,02 em seu pior momento aos $55,27.

Desta forma, o 1,6% de crescimento A/A do LPA do S&P 500 deu lugar a um robusto +4,8%, o segundo trimestre consecutivo de crescimento agregado de lucros.

EUA – Olha a chuva (de novo?)

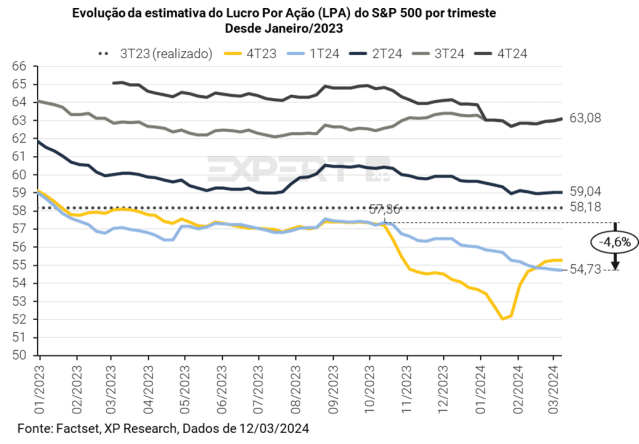

De forma análoga ao trimestre anterior, as mensagens das empresas foram de cautela com o ambiente macroeconômico, citando desaceleração da economia, persistência da inflação e taxas de juros mais altas como grandes preocupações para 2024. A exceção foram as empresas que fornecem serviços e infraestrutura para modelos de inteligência artificial (AI), as quais citaram demanda robusta e crescente.

Reflexo dessas mensagens mais cautelosas e, também, dos guidances apresentados pelos diretores das empresas pode ser observado nas estimativas do primeiro trimestre de 2024, que estão 4,6% abaixo dos níveis de outubro/23, apesar das surpresas positivas do 4º tri.

Com essa revisão, a expectativa de crescimento de lucros do 1º tri de 2024 caiu de +6,2% para +4,0%. Para os demais trimestres de 2024, houve: i) queda nas previsões do 2º tri; ii) estabilidade no 3º tri e; iii) alta nos números do 4º tri, embora as projeções de crescimento tenham caído devido ao comparativo maior, dada a surpresa positiva do 4º tri de 2023.

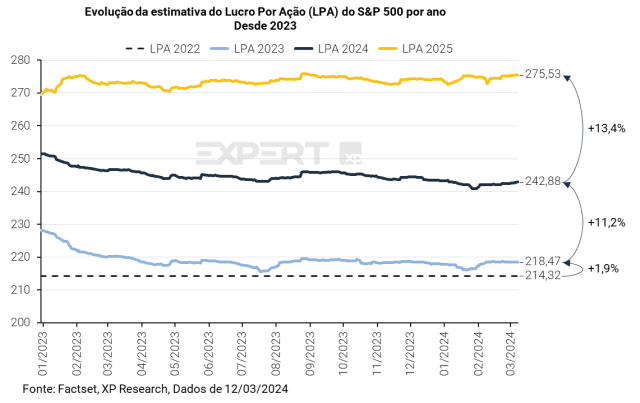

Com isso, após o S&P 500 finalizar 2023 com um crescimento do lucro por ação de apenas 1,9%, as projeções para 2024 e 2025 seguem bastante otimistas: +11,2% em 2024 e +13,4% em 2025.

EUA – Resultado consolidado e performance setorial nos EUA

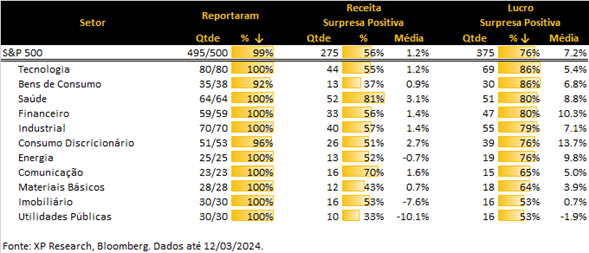

No agregado, 56% das empresas do S&P 500 reportaram uma surpresa positiva de receita com média de 1,2% acima das estimativas. Contudo, como mencionamos acima, os esforços de cortes de custos e otimização de processos que vêm ocorrendo desde meados de 2022 impulsionaram os lucros e 76% das empresas mostraram números acima das expectativas dos analistas, em média 7,2% acima do projetado.

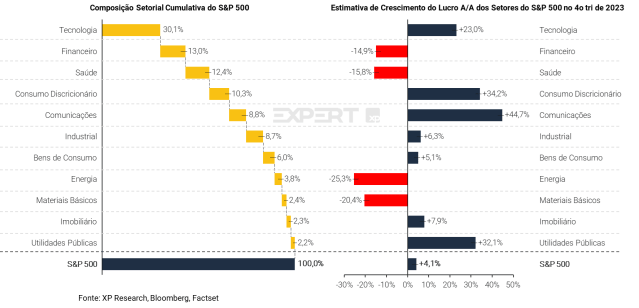

Setorialmente, houve três grandes responsáveis pelo crescimento dos lucros do S&P 500 no trimestre: i) Comunicações (+44,7%); ii) Consumo Discricionário (+34,2%) e; iii) Tecnologia (+23,0%). Não coincidentemente esses são os três setores que englobam as grandes empresas de tecnologia dos EUA. Outro setor que se destacou positivamente foi o de Utilidades Públicas, embora seu impacto no índice seja muito pequeno, dada a baixa representatividade no índice.

Do lado negativo destacamos: i) o setor financeiro (que acabou penalizado por conta de despesas não recorrentes junto ao FDIC); ii) o setor de saúde (que foi impactado pelas quedas de mais de 90% nos lucros de duas grandes componentes: Pfizer e Merck) e; iii) Energia e Materiais Básicos, devido ao menor preço do petróleo e outras commodities em relação ao final de 2022.

Em termos de surpresas de lucros, os setores que apresentaram o maior número de empresas reportando acima das expectativas foram os de Tecnologia (86%) e Bens de Consumo (86%), enquanto nos setores Imobiliário (53%) e Utilidades Públicas (53%) pouco mais da metade das empresas surpreenderam positivamente. Além disso, destacamos os setores Financeiro e Consumo Discricionário como os setores que apresentaram as surpresas de magnitude maior (10,3% e 13,7% respectivamente).

Tecnologia

No setor de tecnologia, 55% e 86% das companhias reportaram surpresas positivas nas receitas e lucros, respectivamente.

Neste início de 2024, Apple deixou o posto de companhia com maior capitalização de mercado do mundo, que foi assumido pela Microsoft. Apple cai cerca de 10% desde o início do ano em decorrência de preocupações em relação ao crescimento futuro da companhia, que já domina uma grande parcela do mercado e é líder no segmento de smartphones. Apesar de seu último resultado ter apresentado surpresas positivas no lucro e na receita, a companhia falhou em apontar novos vetores de crescimento. Já Microsoft, que vem investindo amplamente em novas tecnologias de inteligência artificial, apresentou surpresas positivas em seu resultado, com aumento expressivo na demanda por serviços de cloud, computação na nuvem.

As companhias que atuam na fabricação e design de chips e semicondutores continuaram sendo o destaque da temporada. Empresas como Nvidia, AMD, ARM, Qualcomm, Intel e Broadcom tiveram resultados amplamente positivos, sustentados pela demanda crescente, motivada pela corrida pelo desenvolvimento de inteligência artificial. As provedoras de serviços de cloud IBM, Oracle e a própria Nvidia tiveram desempenhos amplamente positivos devido ao aumento da demanda.

Dell e HP vinham sofrendo com a redução de demanda por computadores pessoais e para empresas após o ápice da pandemia, quando a maior parte dos consumidores renovou os equipamentos. Apesar disso, AI tende a também beneficiar o segmento, que tem expectativa que 2024 seja forte em vendas.

Saúde

Empresas do setor de saúde reportaram 81% de surpresa positiva na receita e 80% de surpresa no lucro. Entre as provedoras de serviços de saúde, foi relatado um aumento na utilização dos planos de saúde e da sinistralidade, o que impactou negativamente UnitedHealth e, em menor medida, CVS (que também conta com um grande segmento de varejo).

Farmacêuticas como Merck, Pfizer, Johnson&Johnson não tiveram seu melhor trimestre, ante desaceleração de vendas relacionadas à Covid-19, temores relativos a aumento de alavancagem e performance inferior às companhias que conseguiram resultados positivos em testes com medicamentos com moléculas GLP-6. A farmacêutica Lilly se destaca por ter obtido tremendo sucesso na nova categoria de drogas para o tratamento de diabetes e obesidade.

Financeiro

No setor financeiro, 56% e 80% das companhias reportaram surpresas positivas nas receitas e lucros, respectivamente.

O lucro de bancos americanos como o JPMorgan Chase, Goldman Sachs, Morgan Stanley, Bank of America, Wells Fargo e Citigroup foi impactado por uma cobrança não recorrente do FDIC (órgão que garante os depósitos dos bancos americanos, financiado pelas instituições participantes). Diversos dirigentes de bancos ainda pedem cautela do mercado em relação a 2024, mas ainda afirmam que a deterioração do crédito segue em linha com o previsto.

Bancos regionais, como o US Bancorp e outros menores, como a Charles Schwab, enfrentaram mais um trimestre difícil, e começam o ano com incertezas relacionadas às dificuldades que o NYCB passa, ainda em decorrência da crise bancária de março de 2023, além de redução de lucratividade devido à elevada taxa de juros. A necessidade de aumentar a remuneração dos depósitos dos clientes pressiona as margens e reduz lucratividade.

Companhias de pagamentos, como PayPal, Mastercard, American Express e Visa revelaram uma tendência de desaceleração no ritmo de crescimento do consumo americano no final de 2023 e início de 2024.

A gestora de recursos Berkshire Hathaway relatou nível recorde de caixa, ante taxa de juros e múltiplos elevados. A gestora BlackRock ultrapassou a marca de US$ 10 trilhões sob gestão após o anúncio de aquisição da Global Infrasctructure Partners, com o objetivo de fortalecer seu portfólio de infraestrutura.

Consumo Discricionário

O setor de consumo discricionário apresentou, 51% e 76% de surpresas positivas nas receitas e lucros das companhias, respectivamente.

A Big Tech Amazon apresentou crescimento em diversos segmentos, e destaca por computação em nuvem (AWS), e melhoria expressiva nas margens.

Varejistas como Target e Walmart apresentaram uma desaceleração em decorrência da moderação do consumo, mas seguem entregando resultados consistentes. Home Depot, entretanto, passou por um ano de moderação após o boom de construção durante o período da pandemia, cuja ressaca provocou uma desaceleração no setor.

Os resultados de outras empresas do setor, como Airbnb, Instacart, McDonald’s, Starbucks, indicaram uma desaceleração no consumo, ainda que este se mantenha resiliente, e uma redução na aceitação por aumentos de preços.

Montadoras como Ford e General Motors ainda sentem os efeitos de uma greve que paralisou plantas importantes nos Estados Unidos, mas já se recuperam e projetam demanda forte para o ano, especialmente no segmento de veículos elétricos. A líder no segmento de elétricos, Tesla, enfrenta dificuldades na precificação de seus veículos e com descasamentos em sua cadeia produtiva com o aumento de tensões geopolíticas globais.

Industrial

O setor industrial, bastante heterogêneo em sua composição, teve surpresa de 57% na receita e 79% nos lucros.

Companhias aéreas como American Airlines, United Airlines e Delta enfrentaram volatilidade elevada neste início de ano devido ao incidente de Boeing, que além de incerteza, provocou também elevação de custos à medida que as companhias precisaram realizar manutenções e manter aeronaves em solo. Os resultados do quarto trimestre de 2023, entretanto, mostraram um quadro mais positivo para a maior parte das aéreas.

Outras empresas do segmento de transportes como Lyft e Uber apresentaram surpresas positivas e anunciaram que esperam um 2024 forte. A transportadora UPS ainda sofre com os efeitos de uma greve, e perdeu o posto de maior empresa de logística dos EUA.

Indicativa da saúde do setor de Construção, Caterpillar apresentou leve surpresa positiva. Já Lockheed Martin representante do segmento de Defesa, apresentou número recorde de encomendas ante cenário geopolítico mais tensionado.

Comunicação

Entre as empresas do setor de comunicações, 70% e 65% das companhias reportaram surpresas positivas nas receitas e lucros, respectivamente.

As big tech do setor apresentaram resultados em direções opostas, muito em decorrência de estágios diferentes de incorporação de tecnologias de inteligência artificial em seus negócios. Meta Platforms surpreendeu positivamente com aumento em número de usuários e uma mudança de rota bem-sucedida após a redução de investimentos na temática de metaverso. Já Alphabet decepcionou o mercado, com produtos de inteligência artificial pouco competitivos e que enfrentaram repercussão negativa por falta de acurácia.

Entre as companhias de mídia, o segmento de streaming voltou a ser o principal driver de crescimento. As alterações nas regras de compartilhamento de senhas e a introdução de anúncios pela Netflix, líder e pioneira em streaming, contribuiu para melhorar as perspectivas de outras empresas do setor (como Warner Bros. Discovery, Disney, Paramount e Comcast), que continuaram observando crescimento em assinantes e receita. A greve dos sindicatos de roteiristas e de atores ao longo do ano passado contribuiu para a melhoria das margens das companhias, mas prejudica o cronograma de novos lançamentos.

Já entre as empresas de telecomunicações, como T-Mobile, AT&T e Verizon, os resultados foram mistos, com aumento de despesas com depreciação e de usuários.

Bens de Consumo

Entre as empresas de Bens de Consumo, 37% e 86% das companhias reportaram surpresas positivas nas receitas e lucros, respectivamente.

Varejistas de descontos seguem enfrentando problemas com estoques em decorrência de furtos. Dollar Tree teve um resultado muito negativo e anunciou que irá fechar mais de 1000 lojas, enquanto Dollar General apresentou uma surpresa positiva e tem tomado medidas para atacar o problema.

No último trimestre, empresas como Kraft Heinz, Coca-Cola, Pepsico e Procter & Gamble relataram um aumento na dificuldade em repassar preços para o consumidor final, como vinha sendo feito nos trimestres anteriores. A despeito disso, as companhias têm conseguido manter um bom nível de margens, e a temporada foi majoritariamente positiva.

Produtoras de commodities como Bunge e Archer-Daniels-Midland apresentaram bons resultados na frente de produção agrícola, mas ADM teve a performances do trimestre impactadas por uma suspeita de más práticas contábeis.

Energia

No agregado, o setor de energia nos Estados Unidos apresentou 52% de surpresa positiva na receita e 76% de surpresa no lucro. É importante notar, entretanto, que á uma divergência nas expectativas e nos comportamentos das petroleiras americanas em relação às europeias (como comentaremos adiante).

ExxonMobil e Chevron apresentaram resultados mistos e sinalizaram que irão ampliar a produção de petróleo ao longo de 2024, aproveitando o ambiente de redução da oferta por parte da OPEP+ e preços mais elevados.

Utilidades Públicas

No quarto trimestre de 2023, ocorreram surpresas positivas em menor magnitude que a média do S&P 500: 33% das companhias do setor apresentaram surpresa positiva na receita e 53% das companhias apresentaram surpresa positiva nos lucros.

No setor de energia elétrica, Exelon, Duke Energy e NextEra tiveram comportamentos heterogêneos e forma impactadas por questões específicas à cada empresa. Num ambiente de juros mais elevados, o setor, que tem como característica possuir uma alavancagem mais elevada, teve que arcar com um custo de crédito mais elevado.

Materiais Básicos

O setor de materiais básicos reportou surpresas em receitas e lucros agregados abaixo da média do S&P 500, em um movimento que evidencia o descasamento entre os preços de commodities metálicas e as mineradoras. A mineradora de ouro Newmont tem tido desempenho abaixo dos pares do setor devido a embargos em minas e reportou resultado abaixo da expectativa.

China (Greater China)

No quarto trimestre de 2023, alguns destaques da temporada de resultados na Grande China foram os resultados de Alibaba, impulsionados pelo segmento de cloud, a varejista JD.com, beneficiada pela retomada gradual do consumo na China. A Taiwanesa TSMC segue como grande beneficiária do aumento pela demanda de chips impulsionada pela adoção de AI.

Europa

Os resultados europeus vieram relativamente em linha com os resultados americanos por setor. A montadora Stellantis foi impactada por uma desaceleração nas vendas de veículos elétricos, e ainda sofre efeitos decorrentes da greve ocorrida nos EUA. As petroleiras TotalEnergies, e BP e Shell apresentaram números mistos, e exceto pela britânica BP, decidiram expandir a produção em 2024. ASML, fabricante de equipamentos para produção de chips, divulgou número de encomendas muito forte, sinalizando demanda continuada pelos próximos anos. A empresa por trás do Ozempic, Novo Nordisk, teve mais um trimestre forte e mantém sua capacidade de determinar preços.

Já no setor de luxo, LVMH e Estée Lauder tiveram um trimestre mais positivo, com anúncios de planos de reestruturação e volta gradual da demanda chinesa. Ferrari reportou receita e lucro melhores que o antecipado, e disparou no dia do anúncio de resultados que coincidiu com o anúncio de Lewis Hamilton, sete vezes campeão mundial, em seu time de Fórmula 1 para 2025.

Outras empresas do continente que se destacaram na temporada foram Unilever, UBS, Maersk, Vodafone, Sanofi e AB Inbev.

Clique aqui para receber os materiais do Research Internacional por e-mail

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)