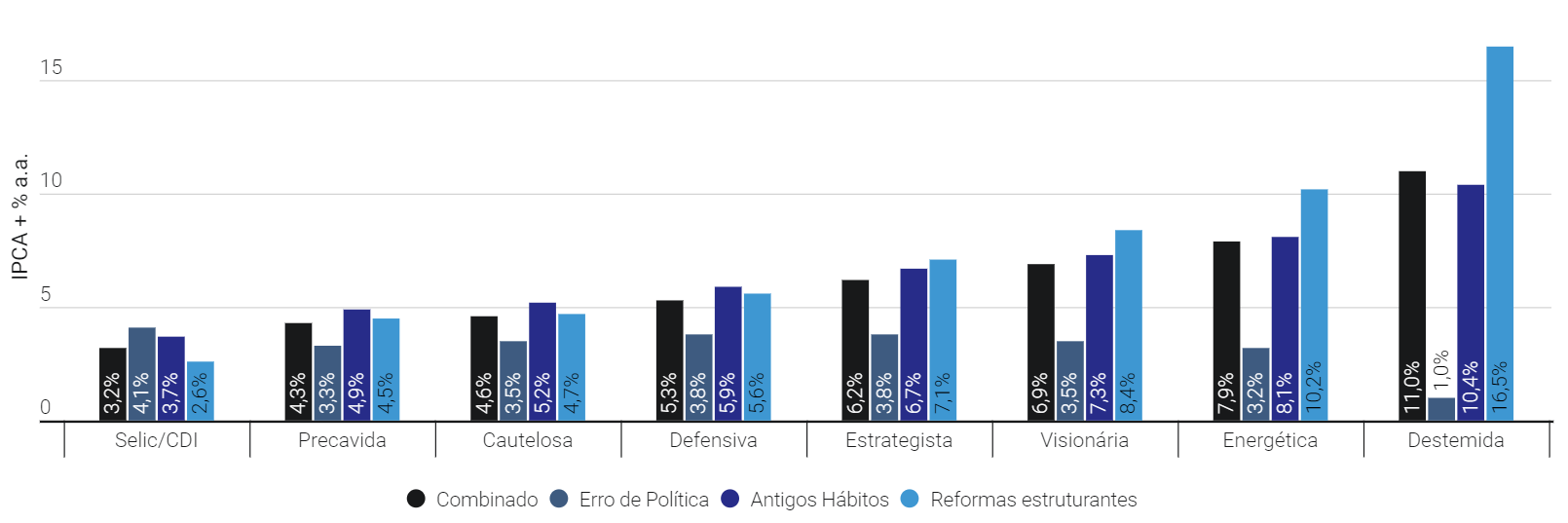

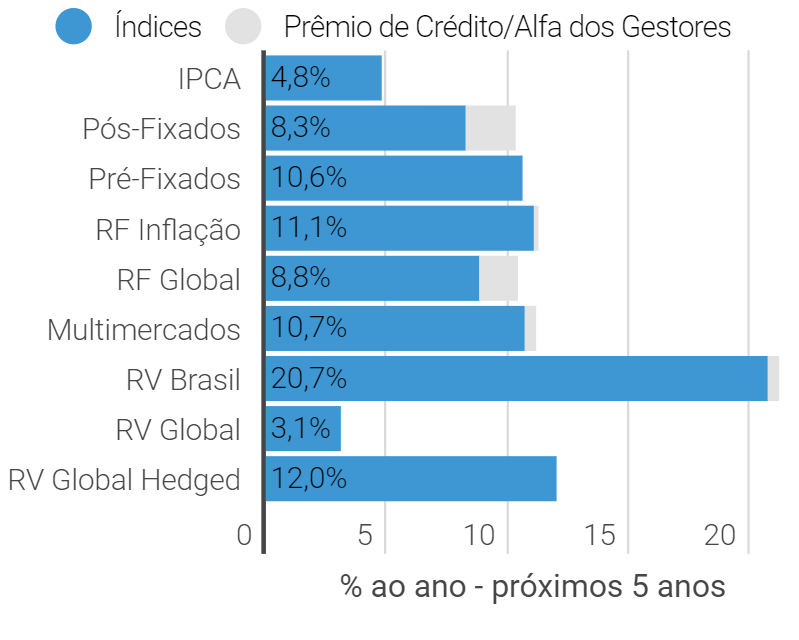

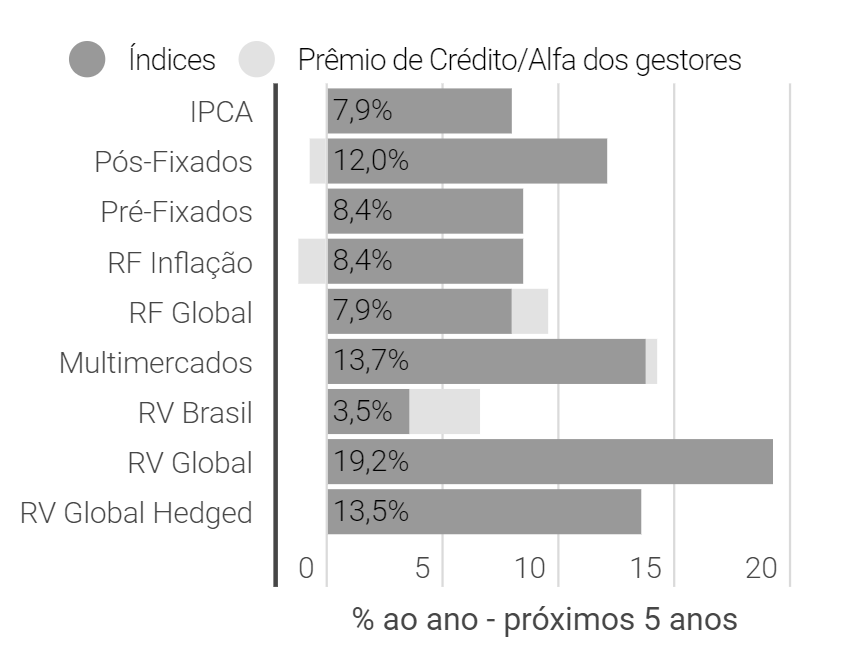

Retornos esperados para os portfólios nos próximos 5 anos

Setembro se provou um mês muito conturbado, especialmente no Brasil, a combinação de aumento do risco político e risco inflacionário é fonte de grandes incertezas. O Ibovespa acumula queda de mais de 6% no mês e um papel prefixado de 5 anos, medido pelo ANBIMA IDKA Pré 5 Anos, perto de 2%. No exterior os mercados também estão no vermelho, ainda que em menor grau, preocupados com bancos centrais menos acomodativos, maior inflação e uma possível troca do presidente do banco central dos Estados Unidos.

A pandemia de coronavírus tem se mostrado surpreendentemente resiliente, tanto pela capacidade de adaptação das novas variantes quanto pela resistência de grandes parcelas da população mundial de aderir à maior campanha de vacinação da história humana. Ainda assim, ainda não vemos nada que nos indique que vamos voltar aos lockdowns de 2020, inclusive pela nova postura que os governos têm assumido de incentivar suas populações a se vacinarem.

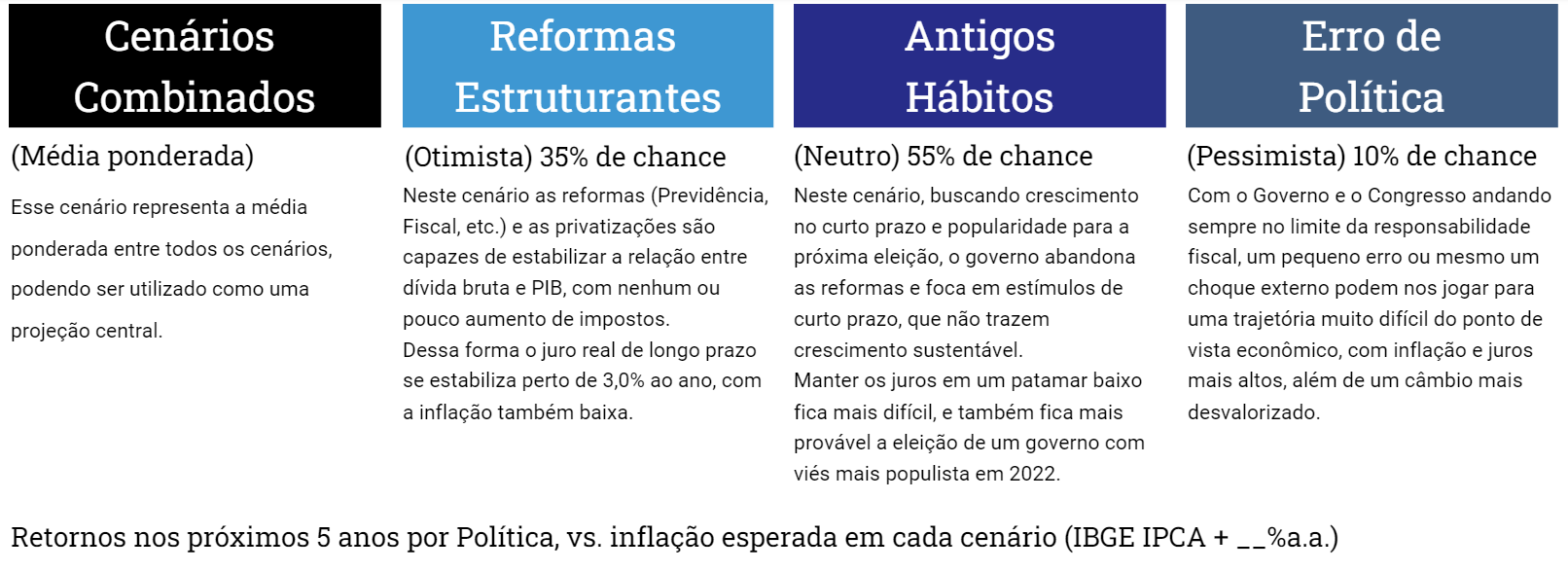

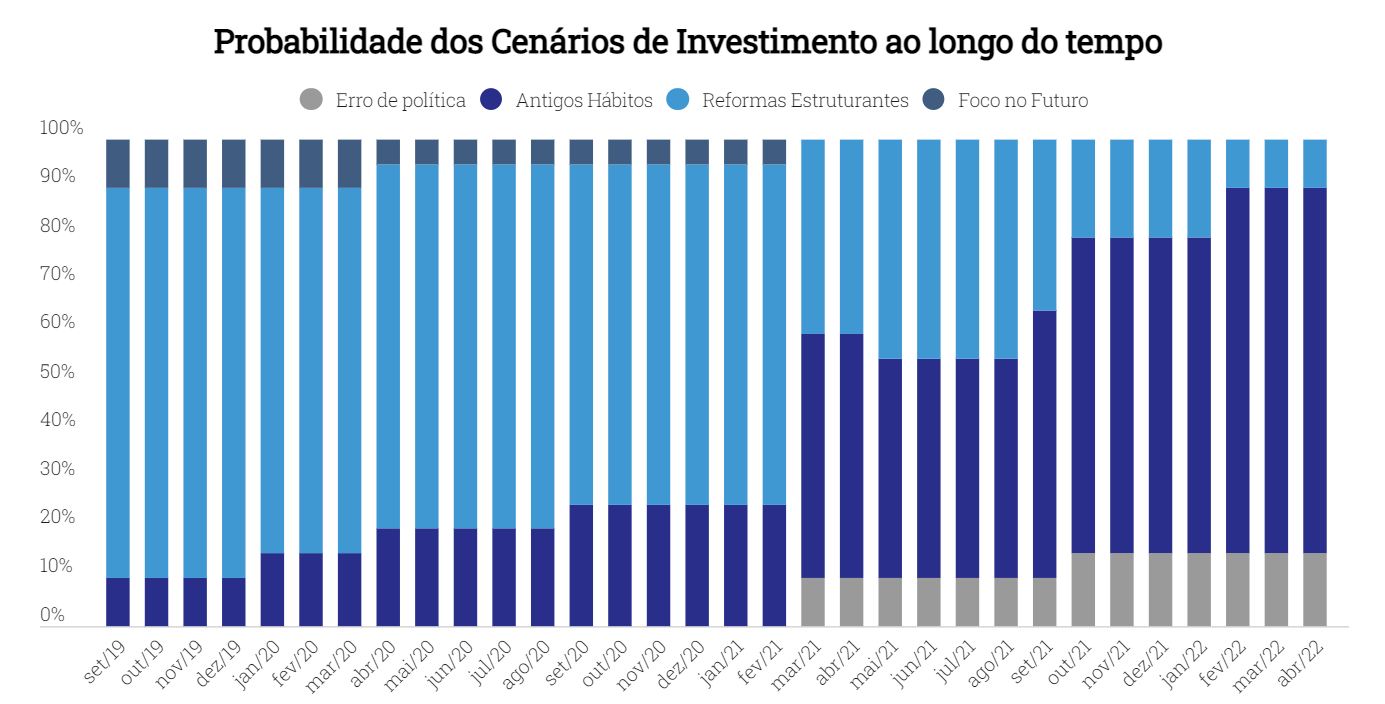

Depois de manter os pesos inalterados na revisão de agosto, somos obrigados a reconhecer a piora das perspectivas para o Brasil, reduzindo a probabilidade do cenário de Reformas Estruturantes para 35%, o que torna o de Antigos Hábitos dominante, com 55% de probabilidade. Apesar dessa piora, os ativos brasileiros estão mais atrativos, na medida que o mercado já sofreu bastante.

Uma maior premiação no futuro pelo risco incorrido com certeza é uma boa novidade, mas não quer dizer que as coisas ficarão mais fáceis rapidamente. Ainda há muitas incertezas não só no Brasil, mas no resto do mundo, especialmente acerca da desaceleração na China, próximos passos do banco central dos Estados Unidos, o Fed, e do desenrolar do ambiente político no Brasil.

Vamos continuar atentos e, gradualmente, aumentar nossa exposição a ativos brasileiros.

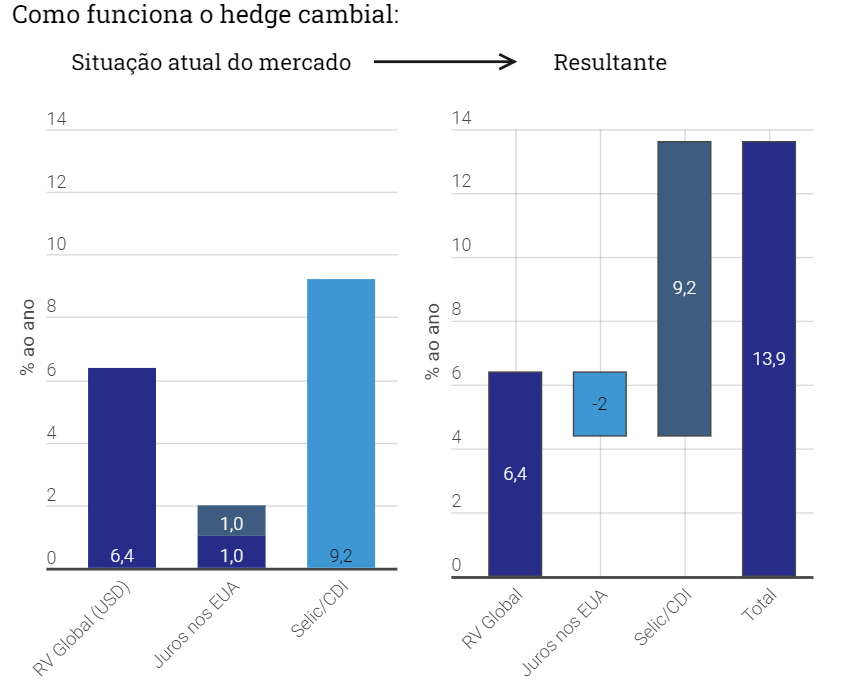

Juro mais alto no Brasil é boa notícia para Renda Variável Global (hedgeada)

Para fazer nossas previsões de retornos esperados, temos que entender como cada uma das classes de ativos, as caixinhas que podemos utilizar nas carteiras, funciona. Muitas vezes esse comportamento não é totalmente intuitivo.

Um dos comportamentos que contraria a intuição é que quanto maior a expectativa de juros no Brasil, mais atraente é o investimento em renda variável fora do país sem risco de moeda, chama normalmente de hedgeada ou com hedge.

O motivo é a maneira como essa proteção do risco cambial é feita. Na prática: quando trocamos duas moedas, não trocamos apenas a variação entre elas, trocamos também as taxas de juros.

Dessa forma, ao investir em um fundo de ações ou renda fixa que compra ativos no exterior e não corre o risco da moeda, o investidor recebe o percentual de retorno do fundo lá fora somado ao CDI e descontado da taxa de juros da moeda estrangeira (o Dólar no nosso gráfico) e de um prêmio de risco por estar dentro do Brasil.

Como isso impacta a alocação dos portfólios

Em nosso processo de alocação, alimentamos nossos modelos com retornos esperados, risco e correlações, e com base nisso discutimos quais deveriam ser nossos percentuais de alocação para cada um dos fundos.

É interessante notar que o exato contrário acontece com a Renda Variável Global em Dólar, onde o investidor não recebe a taxa de juros. No momento atual o Dólar tem que se valorizar mais de 8% frente ao Real em 12 meses para que os fundos dolarizados igualem os fundos com hedge em termos de retorno.

Não é por isso, entretanto que deixaremos de ter renda variável dolarizada nas carteiras: seu papel em momentos difíceis para o Brasil é muito importante.

Dito isso, as posições com hedge tendem a ser preponderantes em nossa carteira de renda variável global nos próximos meses.

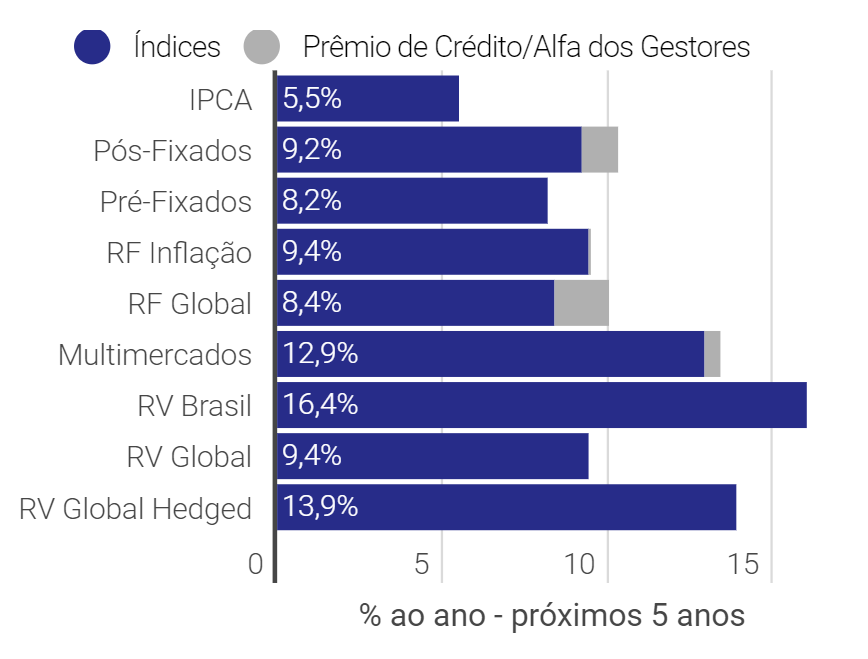

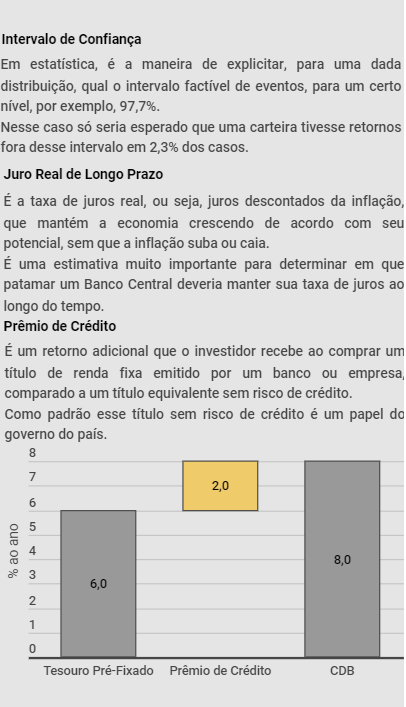

Prêmios de crédito

Os fundos de crédito continuaram obtendo bons resultados no mês de setembro, graças ao elevado carregamento dos ativos em CDI. Nas debêntures de infraestrutura, atreladas à inflação, o prêmio de crédito ficou estável em patamar baixo.

O spread de crédito para a classe de Pós-Fixados com base no índice IDA-DI, divulgado pela ANBIMA e na taxa disponível para papéis bancários na plataforma da XP está hoje em torno de 1,1% ao ano, pouco menor que mês passado.

Conheça o XP Top FIRF CP LP para se aproveitar dos prêmios em CDI

No espaço de inflação, onde utilizamos o IDA IPCA Infraestrutura para estimar o prêmio de crédito, estamos em 0,1% ao ano acima da NTN-B de mesmo duration, estável em relação ao mês passado.

Como os ativos são isentos, esse prêmio de crédito sobe para cerca de 2,0% ao ano quando a comparação é feita líquida de IR.

Conheça o XP Debêntures Incentivadas FIRF para aplicar nos prêmios de IPCA

Nossos cenários

Antigos Hábitos

A piora das relações entre o Governo e o Congresso parece ter dificultado o andamento das reformas. Além disso, os estímulos dados durante a pandemia parecem ter mudado a perspectiva em relação a estímulos de curto prazo, tirando o gênio da garrafa.

O baixo crescimento pode abrir os ouvidos da população para políticos populistas, que queiram desfazer reformas como a do Teto de Gastos e talvez até mesmo a Reforma da Previdência.

Reformas Estruturantes

Entendemos que ainda há um ambiente pró-reformas no Brasil, que tende a fazer com que as engrenagens da economia deslizem com mais facilidade, trazendo crescimento e mais eficiência.

No entanto, estamos longe de um ambiente político harmônico: o executivo federal e o congresso têm um diálogo truncado e existe muita resistência à agenda de reformas por grupos organizados e influentes.

A Renda Variável Global é nossa principal defesa em um cenário adverso:

Erro de Política

Com o Governo e o Congresso andando sempre no limite da responsabilidade fiscal, um pequeno erro ou mesmo um choque externo podem nos jogar para uma trajetória muito difícil do ponto de vista econômico, com inflação e juros mais altos, além de um câmbio mais desvalorizado.

Ao convergir para esse cenário teríamos que nos preparar para mais choques nos ativos brasileiros.

Evolução das probabilidades de cada cenário

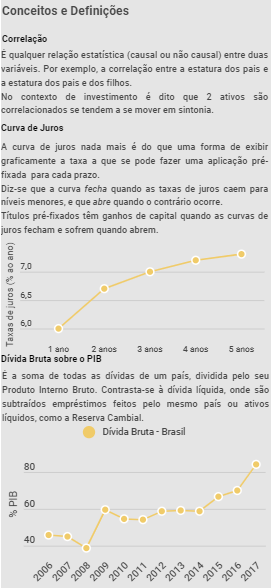

Glossário

Publicações anteriores

- 5 anos em 5 min, agosto de 2021

- 5 anos em 5 min, julho de 2021

- 5 anos em 5 min, junho de 2021

- 5 anos em 5 min, maio de 2021

- 5 anos em 5 min, abril de 2021

- 5 anos em 5 min, março de 2021

- 5 anos em 5 min, fevereiro de 2021

- 5 anos em 5 min, janeiro de 2021

- 5 anos em 5 min, dezembro de 2020

| A XP Asset Management é uma marca que inclui a XP Gestão de Recursos Ltda. (“XPG”), XP PE Gestão de Recursos Ltda. (“XPPE”), XP Allocation Asset Management Ltda. (“XP Allocation”) e a XP Vista Asset Management Ltda. (“XPV”). A XPG, XPPE, XPV e XP Allocation são gestoras de recursos de valores mobiliários autorizadas pela Comissão de Valores Mobiliários – CVM e constituídas na forma da Instrução CVM n° 558/15. Todas as regras regulatórias de segregação são observadas pelas gestoras. Os fundos de estratégias de investimentos de Renda Variável e Multimercado são geridos pela XPG. Os fundos de estratégias de investimentos de Renda Fixa e Estruturados são geridos pela XPV. Os fundos de Previdência podem ser geridos tanto pela XPG quanto pela XPV, a depender da estratégia do fundo. Os fundos de private equity são geridos pela XPPE. A XP Allocation atua na gestão de fundos de investimentos e fundos de cotas de fundos de investimentos, com foco em Alocação (asset Allocation, fund of funds, acesso) e Indexados. A XPPE, XPG, XP Allocation e a XPV não comercializam nem distribuem quotas de fundos de investimento ou qualquer outro ativo financeiro. As informações contidas neste site são de caráter meramente informativo e não constituem qualquer tipo de aconselhamento de investimentos, não devendo ser utilizadas com este propósito. Nenhuma informação contida neste site constitui uma solicitação, material promocional ou publicitário, oferta ou recomendação para compra ou venda de quotas de fundos de investimento, ou de quaisquer outros valores mobiliários. Este site não é direcionado para quem se encontrar proibido por lei a acessar as informações nele contidas, as quais não devem ser usadas de qualquer forma contrária à qualquer lei de qualquer jurisdição. A XPG, XPPE, XP Allocation e a XPV, seus sócios e funcionários isentam-se de responsabilidade sobre quaisquer danos resultantes direta ou indiretamente da utilização das informações contidas neste site. PARA AVALIAÇÃO DA PERFORMANCE DE UM FUNDO DE INVESTIMENTO, É RECOMENDÁVEL A ANÁLISE DE, NO MÍNIMO, 12 (DOZE) MESES. FUNDOS DE INVESTIMENTO NÃO CONTAM COM GARANTIA DO ADMINISTRADOR, DO GESTOR, DE QUALQUER MECANISMO DE SEGURO OU FUNDO GARANTIDOR DE CRÉDITO – FGC. INVESTIMENTOS NOS MERCADOS FINANCEIROS E DE CAPITAIS ESTÃO SUJEITOS A RISCOS DE PERDA SUPERIOR AO VALOR TOTAL DO CAPITAL INVESTIDO. RENTABILIDADE PASSADA NÃO REPRESENTA GARANTIA DE RENTABILIDADE FUTURA A RENTABILIDADE DIVULGADA NÃO É LÍQUIDA DE IMPOSTOS. LEIA O PROSPECTO, O FORMULÁRIO DE INFORMAÇÕES COMPLEMENTARES, LÂMINA DE INFORMAÇÕES ESSENCIAIS E O REGULAMENTO ANTES DE INVESTIR. DESCRIÇÃO DO TIPO ANBIMA DISPONÍVEL NO FORMULÁRIO DE INFORMAÇÕES COMPLEMENTARES. |

Se você ainda não tem conta na XP Investimentos, abra a sua!