O Banco Central do Brasil classifica suas instituições supervisionadas em cinco segmentos, de acordo com o porte, atividade e perfil de crédito, denominados S1, S2, S3, S4 e S5. É elevada concentração bancária no país: dos cerca de R$ 11 trilhões em ativos no Sistema Financeiro Nacional (SFN), apurados ao fim de 2020, R$ 9 trilhões, ou 81,3% encontravam-se sob custódia dos bancos classificados nos segmentos S1 e S2.

Apesar de menos representativas, as instituições S3 e S4, que são os “bancos médios” ou “bancos de nicho”, também possuem sua importância e valor na economia brasileira. Porém, dadas as próprias limitações de tamanho, costumam contar com uma atuação mais restrita, concentrando suas operações em poucas modalidades de financiamento.

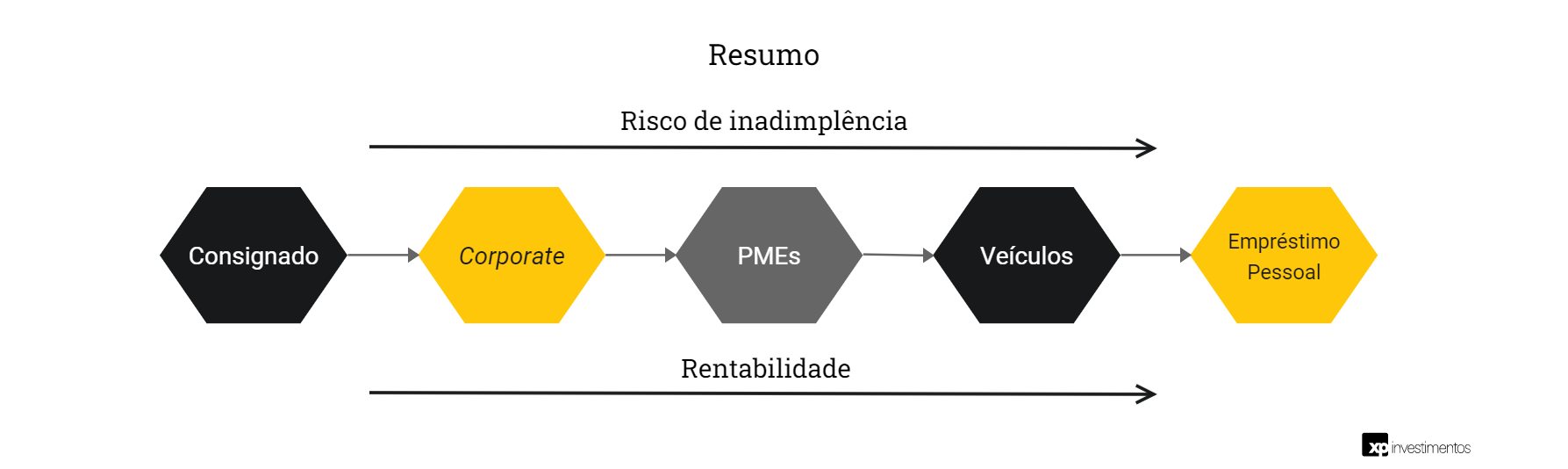

Conforme exposto no material sobre análise de crédito de instituições financeiras (IFs), para a leitura dos principais fatores de crédito dessas organizações, faz-se necessário considerar o contexto em que elas estão inseridas, e um dos mais relevantes indicativos é a frente de atuação. Diferentes modalidades de crédito possuem características próprias e comportamentos distintos frente aos ciclos da economia.

O adequado entendimento das principais linhas de financiamento é imprescindível para o investimento em emissões bancárias, dada a diferença de risco entre operações. Não é possível comparar o nível de provisão de instituições focadas em crédito consignado com as especializadas em financiamento de veículos, por exemplo.

Sendo assim, apresenta-se a seguir breves resumos sobre as mais relevantes modalidades de financiamento oferecidas pelos bancos médios no país.

Crédito Pessoal

Banco Original, Banco BS2, C6 Bank, Banco Pan

O crédito pessoal é uma das formas mais simples e conhecidas de financiamento. Neste tipo de empréstimo, o cliente solicita uma quantia sem a necessidade de oferecer garantia ou alienar um bem que está comprando. Em outras palavras, o dinheiro emprestado não está vinculado à compra de algum produto.

Os juros praticados costumam ser mais altos do que os de outras opções, dado o maior risco de inadimplência e, na maioria das vezes, a ausência de garantias. Quanto à segmentação, aponta-se que as financeiras costumam se especializar em classes sociais distintas, o que permite maior conhecimento a respeito do mercado em que atuam.

Os bancos focados em clientes desbancarizados e negativados costumam apresentar os maiores índices de inadimplência da categoria, e, para compensar o risco, os juros cobrados são maiores. Por outro lado, há bancos que concentram sua atuação em classes sociais mais elevadas, com maior foco no atendimento pessoal.

As receitas deste modelo de negócio são oriundas das taxas cobradas pelos serviços e spread de crédito, enquanto os custos mais representativos são o custo de aquisição de cliente (CAC), adoção de tecnologias e a própria provisão para devedores duvidosos (PDD). O equilíbrio entre receitas e despesas é de suma importância para a sustentabilidade das operações.

Além do empréstimo pessoal, também se enquadram nessa categoria os cartões de crédito, já que a modalidade pode ser equiparada a um financiamento de curtíssimo prazo. Também há a obrigatoriedade da contratação de um empréstimo rotativo quando o cliente não faz o pagamento total na data de vencimento.

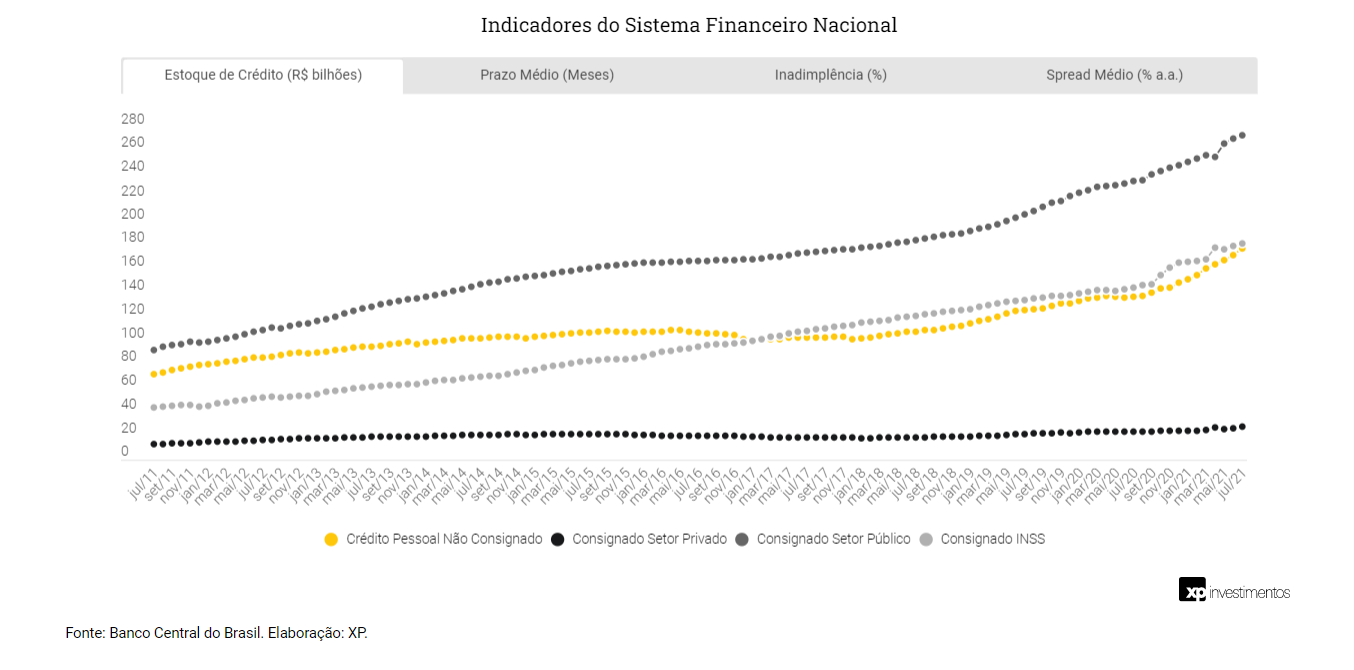

Fonte: Banco Central do Brasil. Elaboração: XP.

Consignado

O empréstimo consignado é uma modalidade de crédito pessoal com particularidades que o fazem merecer uma seção à parte. O cliente autoriza que a instituição financeira desconte as parcelas de quitação do empréstimo diretamente da sua folha de pagamento ou benefício do Instituto Nacional do Seguro Social (INSS). Sendo assim, antes de receber o seu pagamento, o tomador já quita a parcela do empréstimo, o que reduz o risco de inadimplência.

A modalidade é exclusiva para aposentados e pensionistas do INSS, militares das forças armadas e servidores públicos, por, salvo raras exceções, possuírem rendas estáveis. Além disso, em alguns casos, trabalhadores assalariados celetistas de empresas privadas também podem acessar a linha, como quando o banco é responsável pela folha de pagamento da empresa à qual o cliente é vinculado.

Dado o menor risco da modalidade, IFs que concentram suas operações de crédito no consignado costumam apresentar carteira de menor inadimplência, e, por consequência, menor provisão para devedores duvidosos (PDD). Por outro lado, como o crédito consignado é uma das linhas mais baratas do mercado e oferece maior prazo para pagamento, tais instituições possuem menor rentabilidade.

A Lei n° 10.820/2003 estabeleceu as diretrizes para o desconto de prestações em folha de pagamento. Ela designa o teto para a concessão de empréstimos nesta modalidade de até 35% da remuneração disponível, dos quais 5% deverão ser destinados exclusivamente para despesas ou saque com cartão de crédito consignado.

Em 2020, com o intuito de mitigar os efeitos da crise decorrente da pandemia da covid-19 nas rendas familiares, foi promulgada a Medida Provisória 1.006/2020, ampliando para aposentados e pensionistas do INSS a margem consignável de 35% para 40%, também com a destinação de 5% para o cartão de crédito, com validade até 31 de dezembro do mesmo ano.

Já em março de 2021, a MP foi sancionada, postergando o prazo final para as novas contratações de consignado para 31 de dezembro de 2021. A lei estendeu o limite de 40% para as demais categorias. Dada a ampliação do teto, atribui-se a essas normas o aumento na originação de empréstimos consignados nos últimos períodos.

Empresas

Banco BS2, Banco Fibra, Banco Original, Banco Voiter, Banco Daycoval

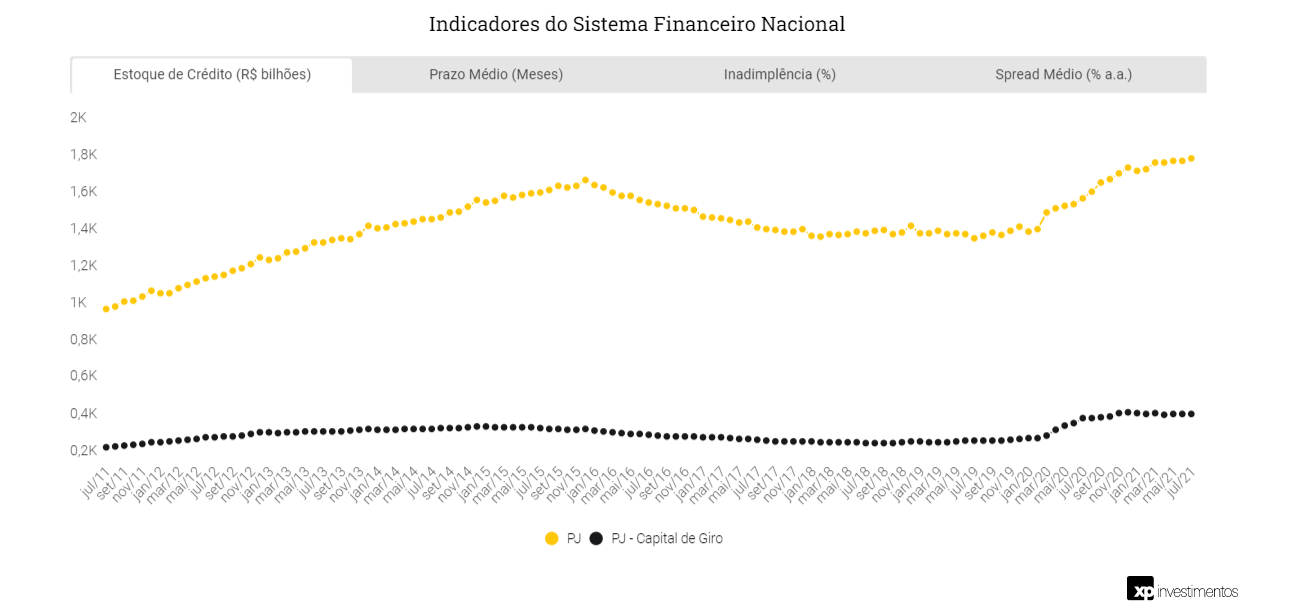

Além de pessoas físicas, instituições financeiras também prestam serviços bancários a pequenas e médias empresas (PMEs), grandes corporações, agências governamentais e outras instituições financeiras. Dentre as operações oferecidas, cita-se financiamento de capital de giro, antecipação de recebíveis, empréstimo com ou sem garantia, conversão de moeda, fusões, aquisições, consultoria e subscrição.

Companhias com faturamento anual de até R$ 100 milhões são consideradas PMEs, entre R$ 100 milhões e R$ 1 bilhão são classificadas como middle (médio porte) e as com o faturamento superior a R$ 1 bilhão são categorizadas como corporate. Para melhor entendimento, cabe explicar os aspectos de tais nichos.

Do lado de PMEs, as empresas não dispõem dos mesmos meios de financiamento que as grandes empresas, por apresentar menor porte, finanças menos equilibradas e serem mais vulneráveis a choques econômicos. Nesse caso, os financiamentos possuem características de risco e retorno mais semelhantes aos de crédito pessoal.

As organizações de maior porte, que costumam apresentar finanças mais sólidas, demandam mais serviços que uma pessoa física ou pequena empresa, e exigem tais operações em maior volume. Portanto, os preços oferecidos por esses serviços geralmente são inferiores aos cobrados de clientes de bancos de varejo. Como a quantidade de organizações que necessitam de tal sofisticação é reduzida, os bancos de atacado lidam com número menor de clientes.

Como fatores que devem ser levados em consideração, destaca-se o market share da organização, a concentração da carteira de crédito e o poder de barganha junto a clientes. Sendo assim, é importante analisar a posição competitiva desses bancos que dependem mais da estabilidade de poucos credores, uma vez possuem carteira em geral menos pulverizada.

Fonte: Banco Central do Brasil. Elaboração: XP.

Financiamento de Veículos

Os financiamentos de veículos podem ser realizados pelas IFs para pessoas físicas ou jurídicas por meio do Crédito Direto ao Consumidor (CDC), não ocorrendo intermediação por parte das concessionárias que os vendem. Desse modo, o consumidor realiza um empréstimo para a aquisição do veículo, que fica em sua posse, mas não pode ser negociado até que sejam pagas todas as prestações.

No caso de inadimplência, o banco ou a financeira pode entrar com uma ação para realizar a busca e apreensão do veículo, deferindo à instituição a retirada do bem que está com as parcelas em atraso. Com o veículo em posse, a IF realiza um leilão, e o valor levantado é utilizado para descontar do crédito do devedor. Caso o valor da venda não cubra a dívida, o devedor ainda deverá realizar o pagamento do saldo remanescente.

Os planos de financiamento geralmente trabalham com percentuais de entrada a partir de 20% no momento da assinatura do contrato e prazo de até 60 meses para pagar. Visando mitigar o risco de inadimplência, os credores costumam adquirir seguro de crédito já com o valor adquirido com a entrada. Convém apontar que a Lei n° 8.692/1993 rege que as parcelas do financiamento não possam ser superiores a 30% da renda bruta do consumidor.

Destaca-se a presença de bancos ligados a montadoras, que costumam apresentar taxas mais baratas que os bancos convencionais, dado o interesse inerente das montadoras na venda dos veículos. Outra característica deste nicho é a maior presença de controladores sólidos (as montadoras), o que diminui o risco desses bancos, dada a maior possibilidade de aportes financeiros em casos de necessidade.

O financiamento de automóveis apresenta altos riscos de inadimplência e custos da tomada dos veículos em casos de atrasos em pagamentos. Por outro lado, a existência da garantia física permite que os juros cobrados possam ser inferiores aos de crédito pessoal.

As instituições com foco nesse segmento podem possuir políticas de crédito mais restritivas ou abrangentes e financiar automóveis novos ou usados, o que permite que possam apresentar perfis de risco mais elevados ou controlados, a depender do nicho de atuação.

Fonte: Banco Central do Brasil. Elaboração: XP.

Fonte

Veja mais

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)