Mudança de ciclo: tecnologia ou commodities?

É inegável que a última década foi dominada pelas empresas de tecnologia. Diferente do final dos anos 90, quando a Internet era apenas uma nova forma de comunicação extremamente promissora, a internet e a tecnologia fazem parte integral das nossas vidas hoje em dia. Por exemplo, por quanto tempo você consegue ficar sem o celular por perto? Quanto tempo você passa por dia na frente do seu celular e das telas dos diferentes gadgets?

Pois é, fica claro que o cenário atual é bastante diferente do estouro da bolha da internet de 1999-2000. Hoje, apenas as FAAMGs (abreviação para Facebook, Apple, Amazon, Microsoft e Google), têm uma posição de caixa líquido – dívidas menos o caixa – de mais de US$500 bilhões. Por ano, essas empresas geram mais de US$160 bilhões de caixa líquido.

Em 1999, as empresas do setor de tecnologia eram apenas ideias ou promessas e, como consequência, era muito difícil avaliá-las. Hoje, é perfeitamente possível avaliar as Big Techs com múltiplos de Lucro Líquido e pelos seus fluxos de caixa.

Mas isso não quer dizer que os últimos 15 anos de liquidez quase infinita e juros próximos de zero no mundo não tenham gerado excessos. Um exemplo desses excessos são as small caps do setor de tecnologia. Muitas empresas novas que ainda não geram nem lucro operacional passaram a ser avaliadas por múltiplos de receita ou até de número de usuários, da mesma forma que ocorria no final dos anos 90.

Esses excessos já vêm sendo fortemente corrigidos, desde que o cenário de juros no mundo mudou. Como falamos por aqui (Sunday Xpresso), muitas dessas ações tiveram quedas acima de 70-80% no ano.

Ciclo de investimentos – e por que isso importa?

Uma sequência de anos muito promissores tende a trazer consigo um excesso de otimismo com o futuro. Otimismo com o futuro significa, por consequência, maiores investimentos, na tentativa de capturar uma parte maior daquela oportunidade à frente. Em finanças, mensuramos os investimentos através do “capex” (do inglês Capital Expenditure), ou investimentos em capital fixo.

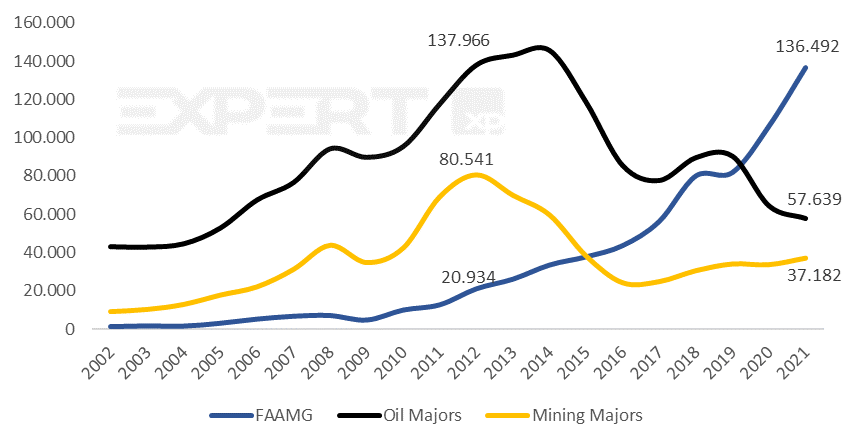

Em 2012, há 10 anos atrás, as FAAMGs investiam coletivamente US$20 bilhões de dólares por ano. Isso se comparava com US$80 bilhões de investimentos das maiores empresas de Mineração do mundo, e US$137 bilhões das maiores petroleiras do mundo. Ou seja, conjuntamente, as maiores empresas de commodities investiam cerca US$220 bilhões por ano em 2012, ou 10x mais que as grandes empresas do setor de tecnologia.

De lá para cá, muita coisa mudou. Os preços de commodities caíram consistentemente e as políticas ambientais tornaram os investimentos em novos projetos de expansão mais caros e mais complexos. Os CEOs e boards das empresas de commodities passaram então a focar em: 1) redução do endividamento e 2) retornar o excesso de capital aos acionistas, via dividendos ou recompras de ações. Como consequência, o capex das empresas de commodities (mineração e petróleo) caiu 56% nos últimos 10 anos.

Por outro lado, os investimentos das grandes empresas de tecnologia tiveram um aumento expressivo nos últimos 10 anos. Ele passou de US$20 bilhões anuais em 2012 para próximo de US$140 bilhões em 2021, ou 7x superior.

Impressiona a comparação entre os investimentos das Big Techs e das grandes empresas de commodities. Enquanto as empresas de commodities investiam 10x mais que as FAAMGs em 2012, hoje esse número se inverteu, e as empresas de tecnologia investem 1.5x mais que todas as grandes empresas de mineração e petróleo somadas.

Investimento anual (capex) dos setores de Petróleo, Mineradoras e as Big Techs

Mas essa discrepância brutal faz sentido? Sinceramente é difícil dizer quem está certo nessa história.

Mas uma coisa é certa, uma queda de 50% nos investimentos nas commodities, que produzem bens que são a base da economia global, não parece estar alinhado com o crescimento global nos últimos anos e esperados para a próxima década. A transição energética, por exemplo, irá demandar uma série de outras commodities, como cobre, lítio, cobalto, e várias outras.

Expectativas do mercado para as commodities seguem conservadoras

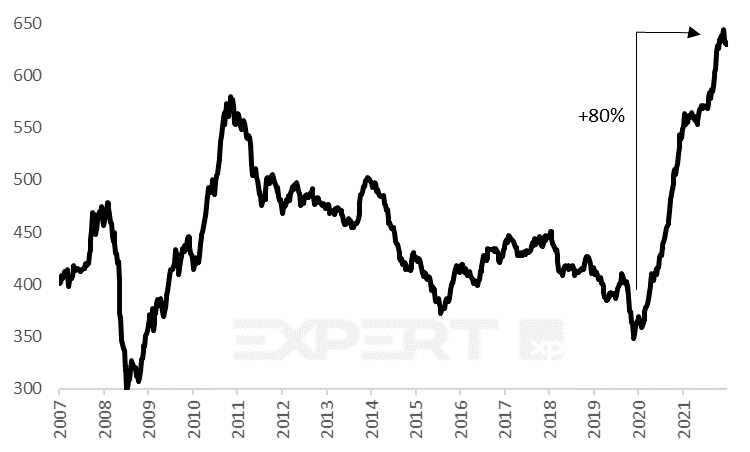

Desde o começo da pandemia, em março de 2020, o índice de preços de commodities global (CRB), subiu mais de 80%. Enquanto, inicialmente, as commodities sofreram por conta da paralisação da economia global, e os preços de petróleo caíram para níveis negativos nos EUA, de lá pra cá vimos uma forte recuperação nos preços.

Algumas razões estão por trás dessa forte alta: 1) rápida recuperação da economia global, 2) estímulos recordes fiscais e monetários, que levaram a uma forte busca por “ativos reais” pelos investidores, 3) a volta da inflação no mundo, 4) dificuldades de aumento de produção e transporte nas principais commodities do mundo, e 5) os conflitos entre Rússia e Ucrânia e as sanções impostas à Rússia, um importante produtor de commodities mundial.

Índice CRB de Commodities próximo da máxima histórica

Curvas futuras mostram expectativa de queda forte dos preços à frente

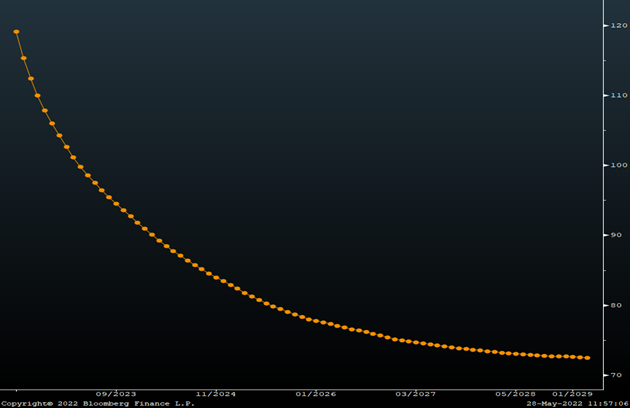

Mas essa forte alta dos preços das commodities nos últimos 2 anos também trouxe um grande ceticismo do mercado em relação à trajetória de preços futuros. As expectativas de preço futuras do mercado indicam que o consenso espera uma forte correção de preços adiante.

O gráfico abaixo mostra o gráfico de preços da curva futura do petróleo Brent. Apesar dos altos preços correntes, o mercado espera que os preços do petróleo voltem para próximo de US$70-80/barril nos próximos anos, ou 20-30% abaixo dos preços atuais. Ou seja, de certa forma o mercado está sinalizando para as empresas de petróleo que o preço atual não irá perdurar por muito tempo, e que elas de fato não devem investir em novos poços, caso o seu retorno seja baixo com um preço próximo de US$70/barril.

Curva futura do petróleo Brent (US$/barril)

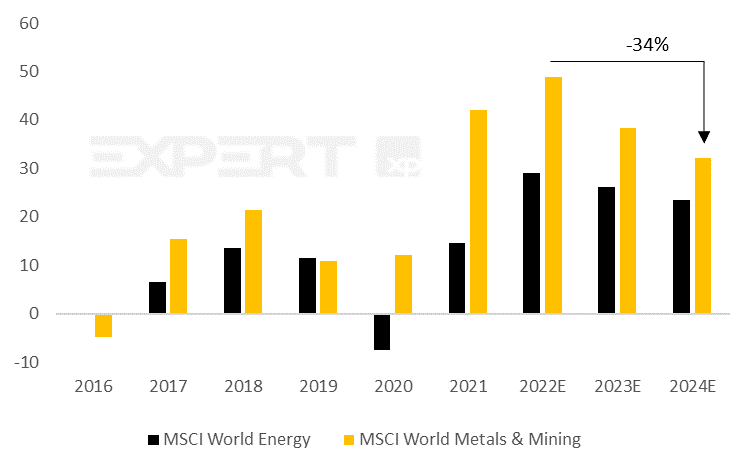

Expectativas do mercado para as empresas de commodities

Da mesma forma que as curvas futuras das commodities embutem uma expectativa de forte correção dos preços à frente, as estimativas de Lucro nos próximos anos para as empresas de commodities também segue na mesma linha. O consenso dos analistas de mercado espera uma redução de Lucros para as empresas de Mineração e Energia de 20% a 35% nos próximos 2 anos, por conta da projeção de preços mais baixos adiante.

Lucro Líquido dos Índices MSCI World Energy e MSCI World Metal & Mining

Mas e se os preços das commodities não caírem?

Uma dúvida pertinente de se perguntar é o que acontecerá se os preços das commodities não caírem nos próximos meses e anos. O mercado terá que revisar as expectativas de lucros dessas empresas para cima, elas irão gerar muito mais caixa que o esperado, e os múltiplos que elas negociam em Bolsa terão que se reajustar para mais próximo das médias.

Esse efeito pode gerar uma forte apreciação dos papéis das empresas de commodities em Bolsa, que terão revisão de lucro para cima + uma expansão dos múltiplos.

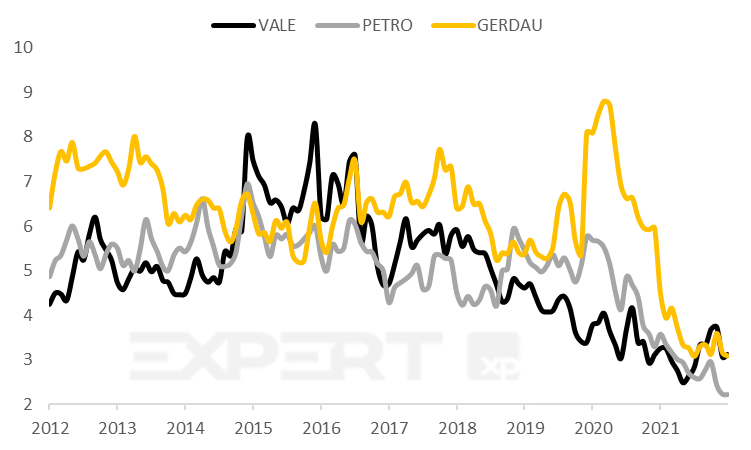

Como exemplo, a Vale, Petrobras e Gerdau negociam em níveis de EV/EBITDA (Valor da Empresa sobre Lucro Operacional) mais baixos dos últimos 10 anos. Enquanto a média histórica desse indicador é entre 5-6x para elas, atualmente ele se encontra em 2-3x, 50% abaixo. Isso porque o mercado espera uma forte queda nos lucros à frente. Ou seja, preços altos de commodities significam múltiplos baixos, e vice-versa.

Indicador EV/EBITDA de 12 meses adiante

O trade da década…. Chegou a hora de desfazê-lo?

Talvez o gráfico que melhor sumarize essa última década da tecnologia em relação às commodities é o gráfico de comparação entre a Apple e a Petrobras. Nos últimos 10 anos, as ações da Apple tiveram um retorno de +703%, comparados com apenas +13,8% para as ADRs da Petrobras, negociadas em NY.

Até 2020, as ações da Apple tiveram uma performance 25x superior à da Petrobras. Desde então, porém, essa diferença começou a diminuir, e agora a performance acumulada se encontra em +9,8x superior para a Apple.

Se o ciclo de investimentos (capex) for um sinal dos tempos adiante, será que chegou a hora de começar a se desfazer do “trade da década”, voltando para as empresas de commodities?

Só o tempo dirá, mas seguimos com o tema das commodities como sendo um dos temas principais na nossa carteira Top 10 Ações.

Ações da Apple (AAPL) em relação às ADRs da Petrobras (PBR)

Se você ainda não tem conta na XP Investimentos, abra a sua!