*Conteúdo atualizado em outubro/2021

Pontos-chave:

► Nosso Estrategista Global, Alberto Bernal, manteve sua projeção para o S&P 500 em 4.550 pontos ao final de 2021.

► Os mais de US$ 14tri em investimentos rendendo taxas negativas no mundo, somados aos US$ 4,5tri em Money Market Funds devem continuar sustentando os mercados, alimentando o fluxo para ações em momentos de estresse, movimento conhecido como “buying the dip“.

► Na China, os riscos de curto-prazo permanecem altos com 1) Temores regulatórios, 2) Desaceleração econômica e 3) Crise imobiliária. Entendemos que as incertezas devem continuar trazendo alta volatilidade para as ações chinesas e temos pouca visibilidade sobre catalisadores de curto-prazo, mas permanecemos construtivos na tese de crescimento estrutural da região para a próxima década.

► Na Europa, a recuperação econômica do 2º trimestre surpreendeu as expectativas, com PIB crescendo +2% sequencialmente vs. expectativa de +1,5%. Entendemos que a Europa deve surpreender positivamente em crescimento nos próximos trimestres.

Tabela de alvos

EUA

O S&P 500 está negociando a 26,5x o lucro atual e 21,5x o lucro projetado para os próximos 12 meses, substancialmente acima da média dos últimos 10 anos (20x). Mas a realidade agora é que é difícil para um investidor reduzir os níveis de exposição atuais enquanto a taxa livre de risco permanece tão baixa – o índice P/L (preço sobre o lucro) equivalente à taxa de 10 anos hoje é de 37x, tornando ainda atrativo o investimento em ações americanas.

Além disso, estamos cada vez mais confortáveis com as perspectivas de crescimento dos EUA em 2022. Acreditamos que a economia dos EUA crescerá acima do potencial +3,8% no próximo ano, apoiada pela expansão muito forte do investimento e na persistente demanda doméstica, graças ao forte crescimento do emprego e às poupanças das famílias, ainda acima da média.

Continuamos esperando que os juros de 10 anos encerrem 2021 negociando em 1,5%, mas agora vemos um risco crescente de nossa previsão de final de ano se provar muito contracionista. Em relação à política monetária, esperamos agora que o FOMC delineie o plano de tapering na reunião de novembro (era esperado em setembro) e inicie o processo em dezembro. É provável que o Fed anuncie uma redução de US$ 15 bilhões/mês, implicando em um processo de redução gradual de 8 meses. Continuamos achando que o aumento da taxa de juros ocorrerá apenas em 2023, provavelmente durante o segundo trimestre.

Continuamos acreditando que a economia dos EUA encontrará a taxa neutra a 1,75%-2% e não em 2,5%, como o Fed espera atualmente.

China

A China tem um futuro promissor, e deve se tornar a maior economia do mundo e um dos maiores mercados do mundo na próxima década. Além disso, a China está na vanguarda em várias tendências tecnológicas e de inovação que irão ajudar a mudar o mundo.

Dito isso, as dúvidas em relação às políticas do governo chinês devem se manter no horizonte dos investidores. Além disso, as dúvidas em relação a economia chinesa, se passam por uma desaceleração momentânea ou mais estrutural, e se a crise imobiliária será contida ou não, também deverão se manter nos próximos meses. Portanto, no curto prazo, é difícil enxergar catalisadores que farão com que os investidores voltem a ficar mais otimistas com o mercado chinês. Essas incertezas podem manter as ações do mercado chinês pressionadas no curto prazo.

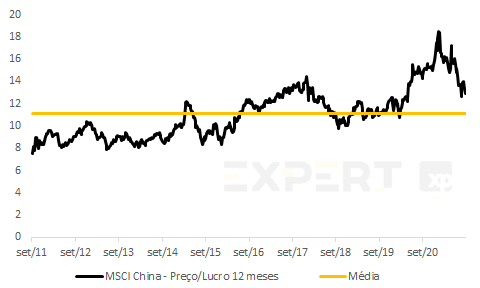

Em relação ao valuation, o mercado acionário da China, medido pelo índice MSCI China, está negociando ainda acima da média histórica, pelo indicador de Preço/Lucro projetado 12 meses à frente. O índice está agora em 12,9x, o que se compara com a média histórica de 10 anos em 11x.

Indicador de Preço/Lucro de 12 meses adiante do MSCI China

Para entender os principais fundamentos por trás dos investimentos em China, acesse nossos relatórios sobre o tema: China: oportunidade adiante?, As Olimpíadas e o minério de ferro, As 3 lições da China, China: A superpotência emergente e Volta ao mundo com os gestores – China.

Europa

Na Zona do Euro, o Banco Central Europeu (BCE) decidiu desacelerar as compras de ativos, como esperávamos, mas deixou claro que a política permanecerá frouxa por muito tempo. Além disso, o BCE elevou a projeção de crescimento do PIB deste ano de 4,6% para 5%, enquanto o Conselho anunciou um “ritmo moderadamente menor de compras de ativos líquidos do que nos dois trimestres anteriores“. Apesar dessa mudança, as condições financeiras devem permanecer extremamente favoráveis.

O BCE também elevou sua previsão de inflação para 2021 bem acima da meta de 2%, mas também ressaltou que as pressões de alta são em grande parte de natureza transitória. Os membros do BCE também aumentaram a inflação média projetada para 2021 de 1,9% para 2,2%, atingindo um pico de 3,1% no 4T21, seguido por uma queda para uma média de 1,7% em 2022 e 1,5% em 2023, ambas bem abaixo da meta.

A presidente do BCE, Christine Lagarde insistiu em sua opinião de que a inflação mais alta este ano é temporária. Ela espera que os fatores inflacionários diminuam ou desapareçam do cálculo anual em 2022 e que a inflação salarial permaneça moderada. Essa abordagem é consistente com nossa visão de que as taxas permanecerão inalteradas até, pelo menos, 2024.

Para entender os principais fundamentos por trás dos investimentos em europa, acesse: Conexão Global: Europa, um mercado de empresas centenárias

América Latina

Nossa visão sobre os mercados financeiros globais e os fundamentos econômicos é consistente com a perspectiva positiva para ações de mercados emergentes até o final do ano. 1) Os valuations (55% mais barato vs. EUA), 2) Um dólar perdendo força e 3) Preços de commodities persistentemente mais altos podem dar suporte para um crescimento acima das expectativas das economias latinoamericanas. Vemos a região crescendo acima de +6% a/a em 2021.

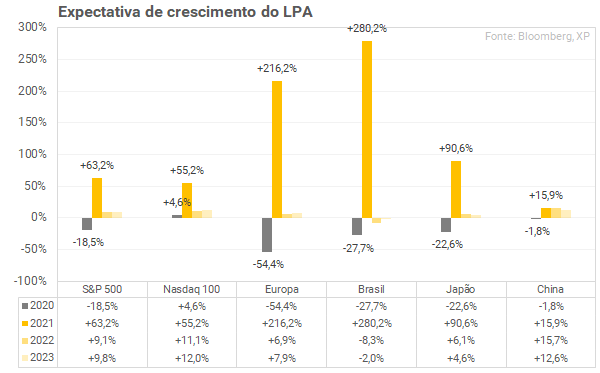

Expectativas de lucros

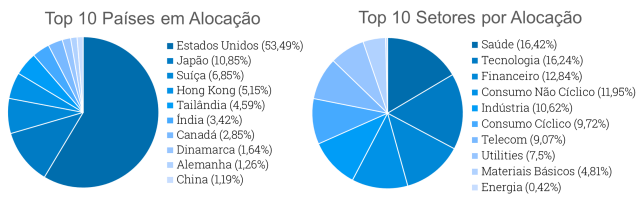

Diversificação internacional

Além dos fundamentos estruturalmente positivos, entendemos que possuir vários ativos na carteira que sejam expostos a diferentes riscos (geográficos e setoriais, principalmente) ajudam a te proteger de desvalorizações expressivas, que são comuns no mercado acionário, principalmente em países emergentes, como Argentina e Brasil.

Olhando para o futuro, existem mudanças estruturais em curso que devem gerar oportunidades de investimento. A adoção do streaming via Netflix, Disney+ e Amazon Prime, por exemplo, é uma transformação estrutural que se consolida frente aos cinemas, mas que não é acessível por meio de empresas brasileiras e que, portanto, exige que o investidor procure outros veículos para posicionar-se nestas oportunidades, seja via BDRs, fundos ou produtos estruturados.

Índice de Ações Globais – SOLXPGLV

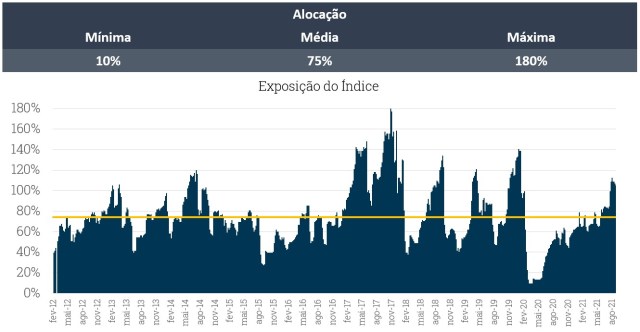

O Índice Solactive XP Indice de Acoes Globais Baixa Volatilidade VT 7% (SOLXPGLV Index). É um índice que conta com controle de volatilidade baseado no ETF iShares MSCI Global Min Vol Factor (ACWV).

O ACWV monitora movimentos de ações globais para identificar o portfolio com a menor volatilidade possível sem se deslocar demais do seu benchmark. Se mantém mais alocado em setores mais estáveis e com menor volatilidade como utilities, telecom e consumer non-cyclical, e analogamente aloca menos em tecnologia.

Monitoramento do Índice MSCI All Country World Index, otimizando o portfolio em busca da menor volatilidade absoluta de acordo com condições de contorno pré-determinadas. Rebalanceamento semestral, a cada Maio e Novembro.

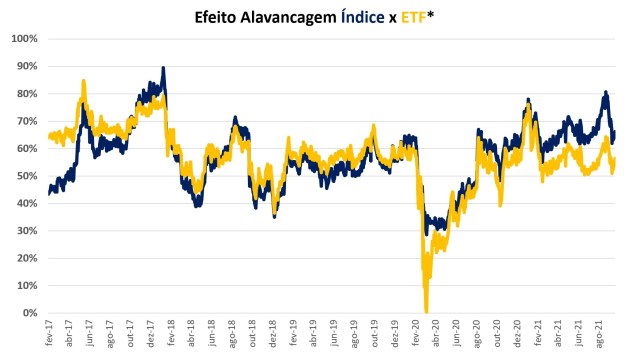

O índice foi criado com um Sistema de gerenciamento de risco de volatilidade, colocando um limitador de vol de 7% anualizado no ETF, possibilitando a precificação do mesmo em boas condições mesmo com períodos de mercado turbulento. Além disso, o índice pode alocar até 180% da sua posição no ETF em mercados de vol baixa, gerando um ganho maior nesses períodos.

O estudo retorno hipotético histórico do índice mostrou uma alocação media de 75% no ETF ao longo do tempo. O efeito alavancagem pela baixa volatilidade do índice mostrou-se muito eficiente na performance do índice em perídos de vol muito alta ou muito baixa.

Retornos

| Período | Total | Anualizado |

|---|---|---|

| 1 ano | 5,59% | 5,59% |

| 3 anos | 7,22% | 2,35% |

| 5 anos | 25,96% | 4,72% |

| 2021 | 3,74% | 4,97% |

*Resultados hipotéticos teóricos de estruturas de 5 anos levando em conta a participação teórica do ETF e do Índice em uma estrutura de capital protegido. Data base de cálculos: 6 de outubro de 2021.

Mais informações sobre o índice

Veja opções de exposição ao índice:

Estrutura 1: COE XP Índice de Ações Globais – Alta ilimitada do ativo + Variação positiva do IPCA no período

Se você ainda não tem conta na XP Investimentos, abra a sua!