Para melhor experiência de leitura, recomendamos navegação através do índice na parte inferior da tela.

Caso esteja iniciando sua jornada na Renda Fixa, recomendamos começar pelo conteúdo “Renda Fixa: O que é preciso saber?“

Renda Fixa: tudo sobre o que passou e o que esperar.

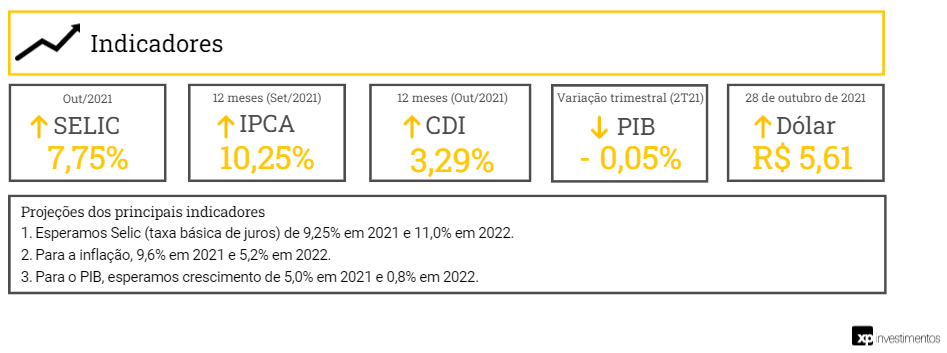

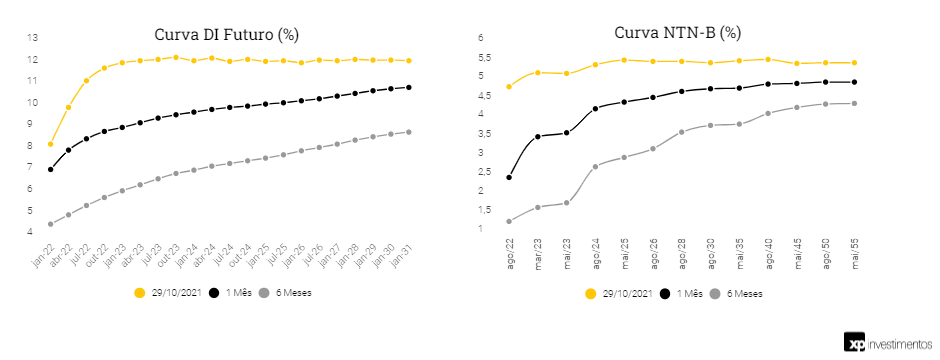

No mês de outubro, a deterioração do cenário fiscal em resposta à proposta de alteração no teto de gastos levou a forte abertura na curva de juros, em toda a estrutura. Logo após a proposta, houve a penúltima reunião do Copom do ano, em que o colegiado decidiu elevar a Selic em 1,5 ponto percentual para 7,75% e há expectativa de movimento igual em dezembro. Como resultado do cenário, os títulos públicos (com exceção da LFT) tiveram nova desvalorização. Como destaques no mês, o volume emitido de debêntures incentivadas foi forte, em R$ 22,9 bilhões e prazo médio de 6,7 anos. No âmbito de ratings, a tendência continua sendo positiva, ainda com alto número de novos ratings, indicando volume elevado de novas emissões nos próximos meses.

Para os próximos meses, continua no radar a evolução da inflação, além de preocupações fiscais. Além disso, nos aproximamos do ano de eleições presidenciais no Brasil, o que deve contribuir ainda mais para a volatilidade relevante nas expectativas de juros, impactando os preços dos ativos de renda fixa. A nossa expectativa (XP) é de que a Selic atinja 9,25% em 2021, com mais uma alta de 1,5 pp em dezembro. Esperamos ainda que encerre o ciclo de alta em 11%, no início de 2022.

No Radar

Destaques do mês de outubro:

- A curva de juros apresentou forte abertura em toda a sua estrutura, refletindo principalmente a deterioração do cenário fiscal após proposta de alteração no teto de gastos.

- Com isso, os títulos de renda fixa tendem a desvalorizar, pela relação inversa entre taxa e preço.

- No mês, houve nova elevação da taxa Selic pelo Banco Central, para 7,75% ao ano.

- Como reflexo das contínuas preocupações com o cenário fiscal, nosso time de Economia da XP revisou suas projeções para os indicadores em 2021 e 2022.

- Esperamos Selic em 9,25% em 2021 e 11% 2022 e IPCA de 9,6% em 2021 e de 5,2% em 2022.

Como agir?

- Para investimentos de curto a médio prazo, preferimos ativos pós-fixados, que acompanharão a esperada elevação na Selic.

- Recomendamos também uma pequena parcela de ativos prefixados também de prazos curtos, que podem se beneficiar de redução nos juros e inflação esperados em relação à precificação atual na curva.

- No caso de investimentos de prazos mais longos, continuamos preferindo ativos indexados à inflação, possibilitando ganhos reais (acima do IPCA), principalmente frente ao cenário atual de alta dos preços.

- Trazemos indicações de alocação em nosso relatório Investindo em Novembro 2021: Renda Fixa (exclusivo para assinantes Expert Pass).

O mercado de Renda Fixa

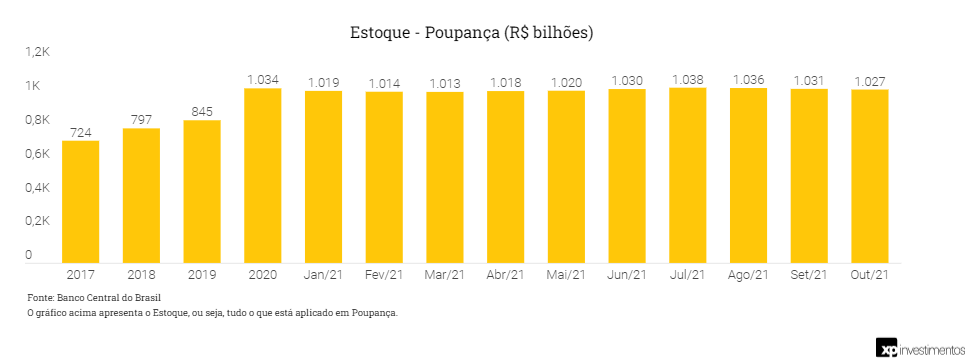

Poupança

No mês de outubro, a Poupança apresentou resgates líquidos de R$ 7,4 bilhões. Nossa visão para este movimento continua sendo a mesma dos últimos meses, ou seja, que uma combinação entre atividade reprimida e inflação elevada comprimiu o poder de compra da população, levando mais pessoas a sacarem recursos da poupança, contrabalanceando os depósitos do auxílio emergencial. Em linha com as expectativas econômicas para os próximos meses, espera-se que os resgates continuem.

Considerando a taxa Selic em 7,75%, combinada ao rendimento da caderneta de poupança de apenas 70% desta taxa, essa aplicação é pouco atraente. Esperamos que, mesmo quando a Selic passe de 8,5%, outras aplicações continuem sendo melhores opções.

Veja mais sobre comparações do investimento em Poupança em relação a outras aplicações também conservadoras, como o Tesouro Selic e emissões bancárias.

Tesouro Direto

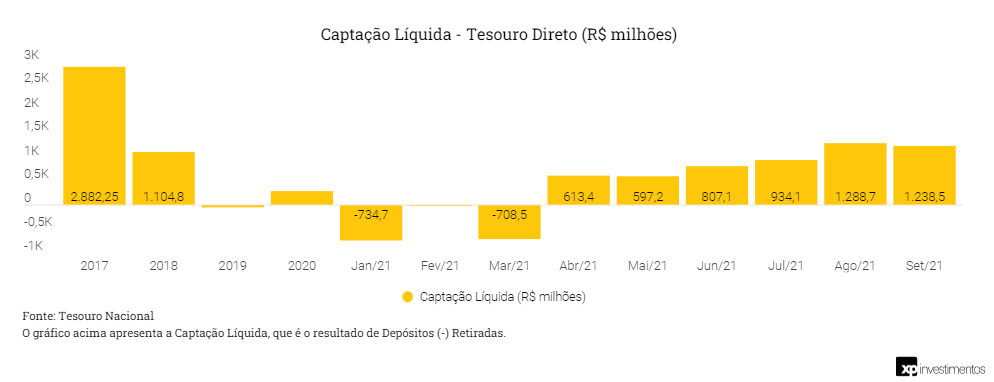

Captação Líquida

No caso do Tesouro Direto, em setembro (último dado disponível) houve captação líquida de R$ 1,2 bilhão. No mês, o principal ativo comprado por investidores foi o Tesouro Selic. O segundo ativo mais procurado foi o Tesouro IPCA+, o que pode novamente ter sido reflexo das maiores preocupações de investidores com relação à inflação.

O número de investidores cadastrados no programa continua crescendo e atingiu 13,1 milhões em setembro, evolução de 56% em relação ao mesmo mês de 2020. O número de mulheres representou 35,2% do total de investidores.

Como atualização do programa, foi anunciado que, a partir de janeiro de 2022, a taxa de custódia dos títulos reduzirá de 0,25% para 0,20% ao ano, fator positivo para os investidores.

Consideramos o Tesouro Direto uma excelente porta de entrada ao mundo dos investimentos. Sendo assim, o crescimento é um bom indicativo não apenas para esta aplicação, mas para investimentos como um todo.

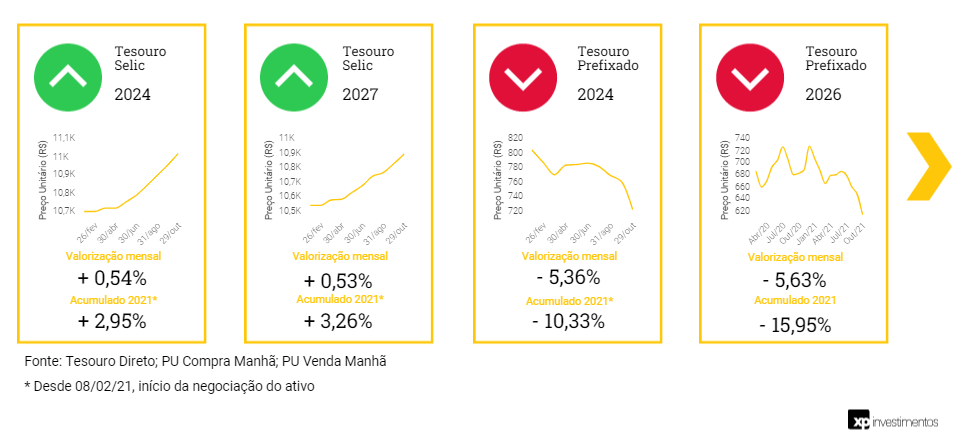

Rentabilidade

No mês de outubro, assim como nos meses anteriores, todos os títulos do Tesouro Direto, com exceção do Tesouro Selic, apresentaram desvalorização, como reflexo principalmente da marcação a mercado causada pela abertura da curva de juros, por sua vez causada pela deterioração do cenário fiscal.

Quando ocorrem desvalorizações nos títulos, enxergamos que podem representar oportunidades de alocação para investidores que buscam ativos com esses perfis para compor suas carteiras, uma vez que as taxas estão maiores e os preços dos títulos caíram. No entanto, vale atentar-se ao prazo e ao risco envolvido em cada um dos papeis.

Entenda mais sobre a relação entre preços dos títulos e os juros aqui.

Emissões Bancárias

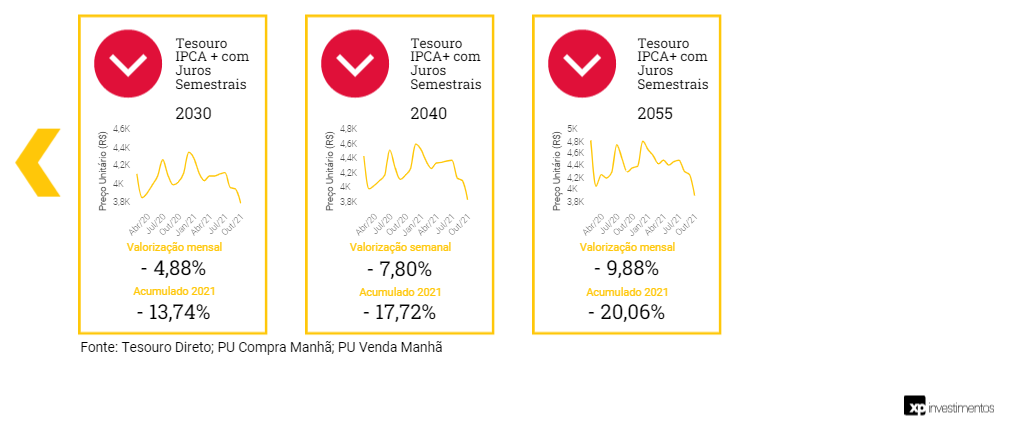

Para enxergar melhor uma curva específica, clique sobre a legenda para “desativar” os ativos não desejados.

Em outubro, o destaque foi aceleração no volume de LCAs dentre o estoque de emissões bancárias. O avanço ocorre em um momento de tendência de alta na taxa básica de juros, a Selic, e o aumento no interesse pela renda fixa pelos investidores, principalmente por ativos mais conhecidos (como emissões bancárias).

Vale também notar que o estoque de CDBs permanece praticamente estável há alguns meses. Em nossa visão, isso é justificado pela forte captação realizada por bancos em 2020 para se protegerem da incerteza relacionada à covid-19. Isto, somado à lentidão na recuperação da tomada de crédito no país, resulta em forte capitalização das instituições financeiras e, consequentemente, menor necessidade de novas captações.

Crédito Privado

Saiba tudo sobre crédito privado

Mercado Primário

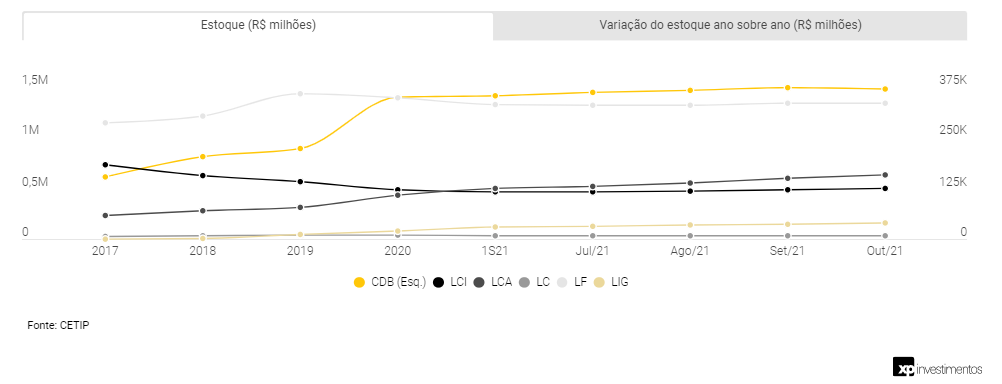

Estoque (DEB, CRI e CRA), indexadores e emissão de debêntures

Para enxergar melhor uma curva específica, clique sobre a legenda para “desativar” os ativos não desejados.

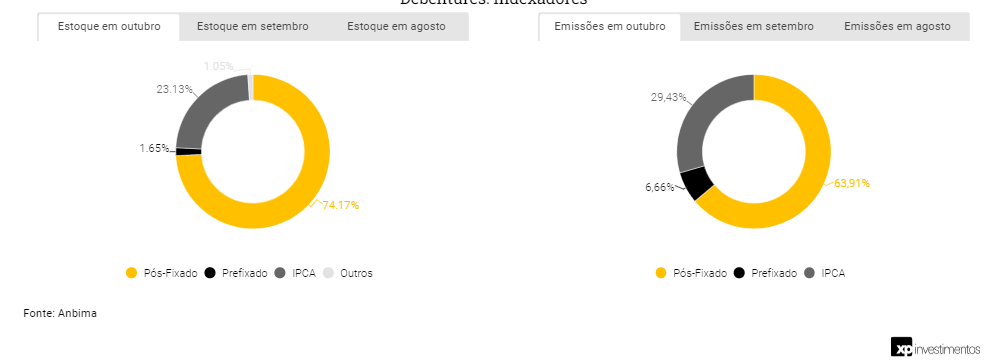

O estoque de ativos de crédito privado cresceu em outubro em todos os ativos novamente. Como pode ser visto no segundo slide (acima), ativos pós-fixados (que inclui ativos em CDI+) continuam predominando no estoque e foram maioria também em termos de novas debêntures emitidas. Logo em seguida, novamente pudemos observar a participação de títulos atrelados à inflação.

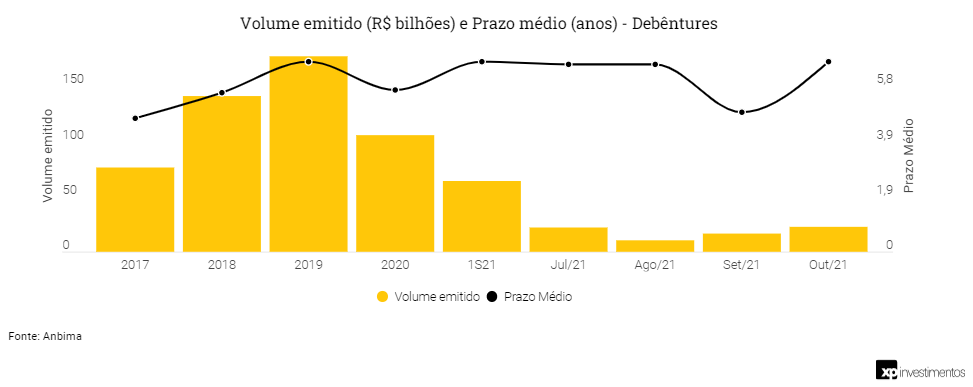

No terceiro slide, vemos que a emissão de debêntures (incentivadas ou não) atingiu R$ 22,9 bilhões no mês, avanço relevante em relação a setembro. O prazo médio das emissões voltou ao patamar dos meses anteriores a setembro, atingindo 6,7.

Em nossa visão, o formato flat (plano) da curva de juros nos vencimentos mais longos traz incentivos ao alongamento de dívida por parte dos emissores, uma vez que, por taxas semelhantes àquelas de prazos intermediários, é possível emitir para prazos mais longos. É possível, portanto, vermos emissões mais longas nos próximos meses.

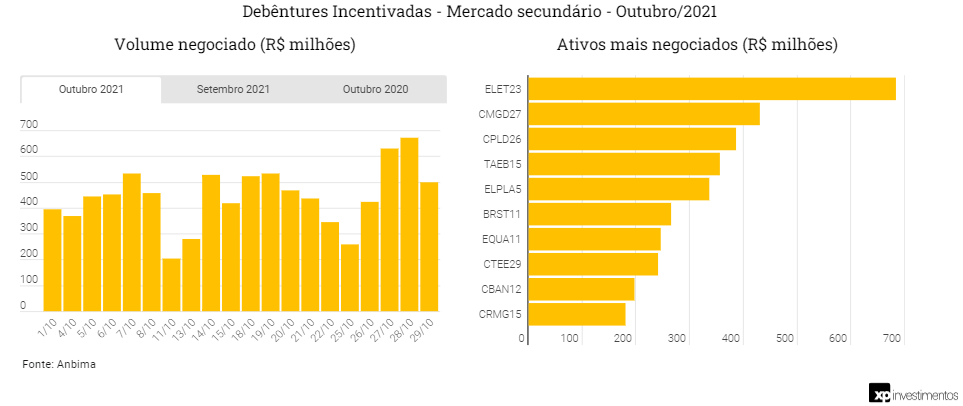

Debêntures incentivadas

O volume emitido de debêntures incentivadas, com foco em financiamento à infraestrutura e isentas de imposto de renda, somou R$ 7,7 bilhões em outubro, sendo nove emissões do setor de energia (Coelba, Celpe, CTEEP, Elektro, Energisa, Energisa MT, Energisa MS, UHE São Simão e Smart RJ – Iluminação Pública) e três emissões de transporte/logística (CART, Rumo e Holding do Araguaia).

Recentemente, publicamos relatório setorial sobre rodovias, abordando as novas concessões que ocorrerão até o final de 2022 o que deverá também aquecer as emissões de debêntures incentivadas.

Mercado secundário

Fluxo

No mês de setembro, o volume negociado de debêntures no mercado secundário atingiu R$ 26,4 bilhões (vs. R$ 27,2 bilhões em setembro), sendo R$ 17,5 bilhões em não incentivadas e R$ 8,9 bilhões em incentivadas. O principal destaque em debêntures não-incentivadas foi a debênture participativa da Vale (CVRDA6) e em incentivadas, uma debênture da Eletrobras.

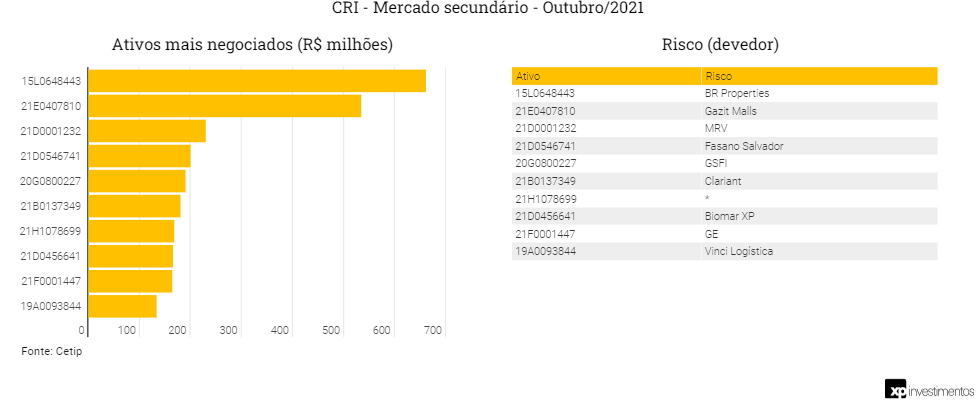

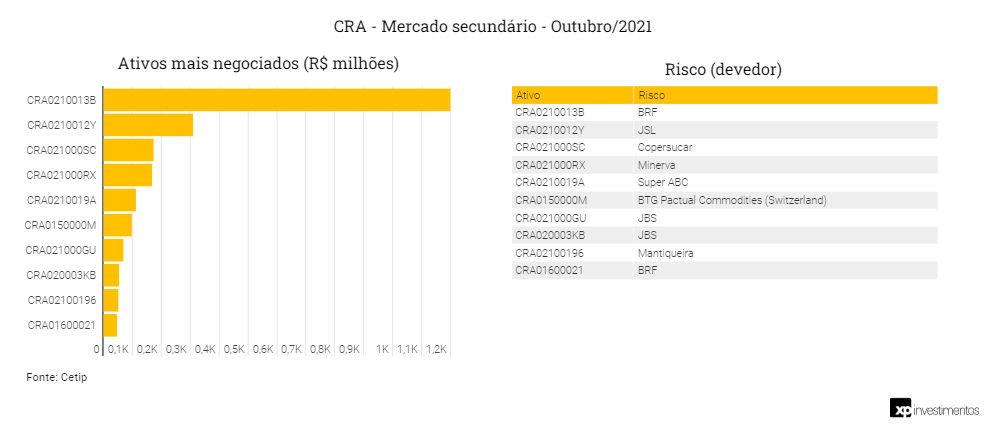

No caso de CRIs, o volume de negociação foi de R$ 6,7 bilhões (vs. R$ 6,1 bilhões em setembro), com destaque para BR Properties. Para CRAs, o volume negociado foi de R$ 3,7 bilhões (vs. R$ 4,6 bilhões em setembro), sendo o principal ativo negociado um CRA da BRF.

Ressaltamos que ativos de crédito privado também podem apresentar risco mais elevado e, portanto, boas rentabilidades, sendo uma boa alternativa para quem busca diversificar a carteira.

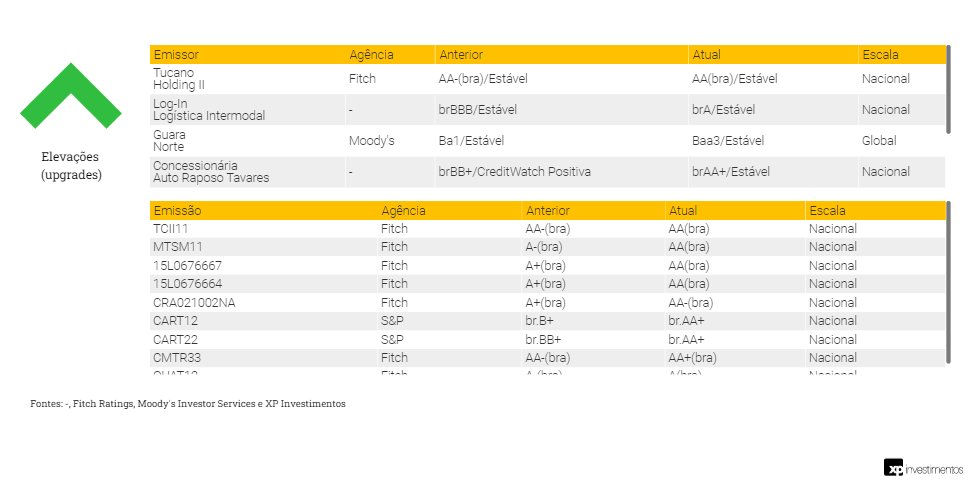

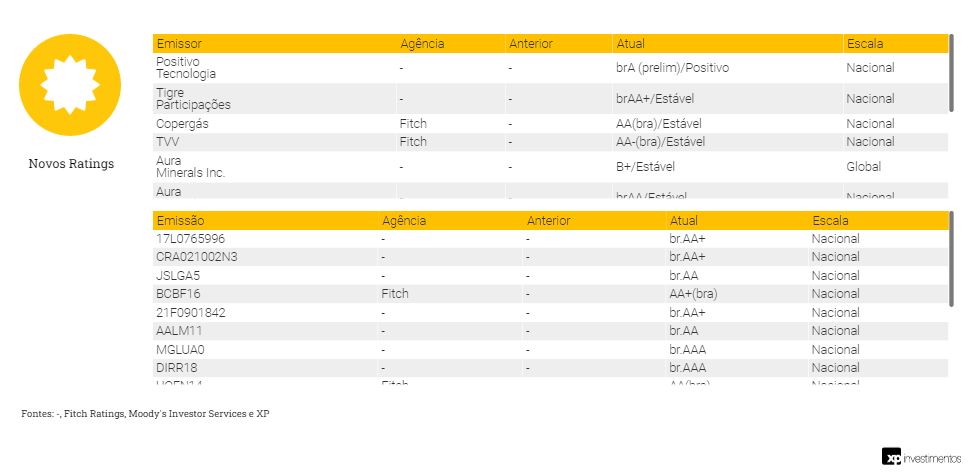

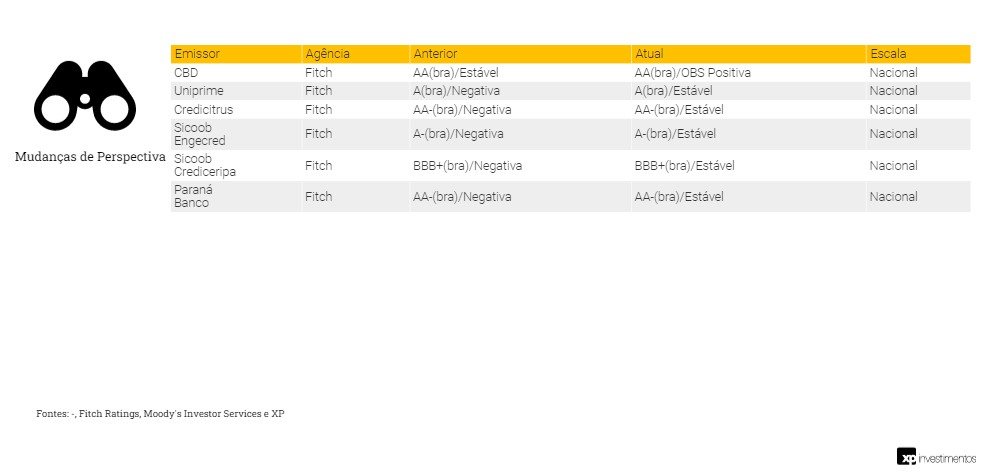

Ratings

Essas foram as ações de ratings das principais agências de classificadoras de risco no mês, tanto para emissores quanto para emissões.

Note que pode ser necessário rolar a tabela para visualizar tudo.

No mês de outubro, continuamos enxergando tendência positiva nos ratings, com maior número de elevações em relação aos rebaixamentos. Além disso, o número de novos ratings continua elevado, indicando que o volume de novas emissões deve continuar aquecido nos próximos meses.

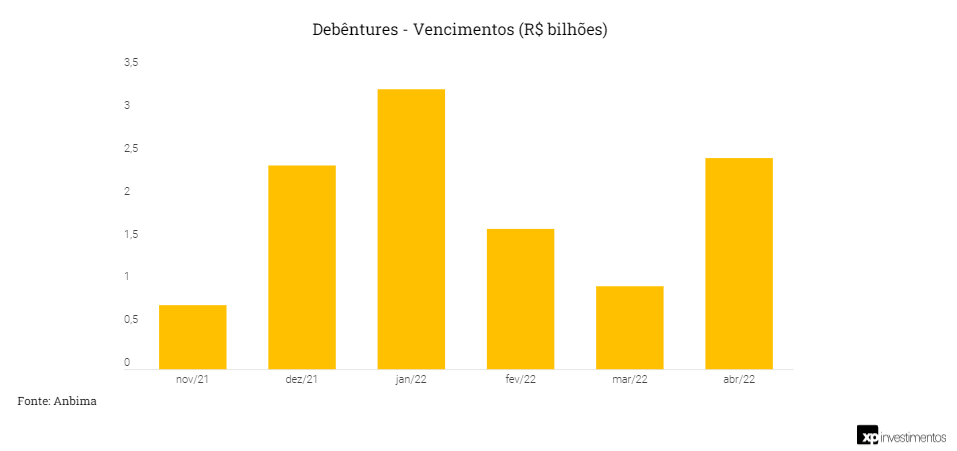

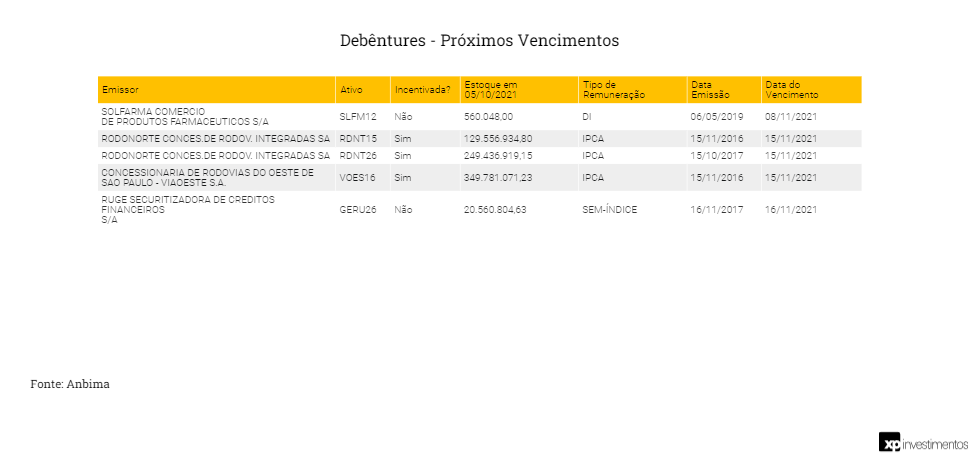

Próximos vencimentos de debêntures

No mês de novembro, são esperados R$ 750 milhões em vencimentos de debêntures. O principal vencimento do mês é uma debênture da ViaOeste.

É interessante também observar o volume de emissões a vencer nos próximos três a quatro meses. As empresas emissoras podem optar por refinanciar suas dívidas, ou seja, realizar novas emissões para pagar as vincendas. Sendo assim, pode-se esperar que parte do volume a vencer nos próximos meses voltará ao mercado em novas emissões.

Veja mais

Fontes

Anbima

Banco Central do Brasil

Tesouro Direto

CVM

Fitch Ratings

Moody’s

B3

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)