Com a chegada do final do ano, o investidor tem a oportunidade final para garantir um desconto no imposto de renda através do PGBL. De olho nessa oportunidade, montamos um relatório para reforçar a importância do investidor (i) não escolher o fundo de previdência pelo retorno de curto prazo, (ii) colocar a previdência na análise global da sua carteira de investimentos, (iii) utilizar a parcela de risco para alocar a previdência, (iv) entender o produto que está investido, e caso não tenha a expertise necessária é importante (v) contar com ajuda especializada. Neste relatório, apresentamos as soluções de recomendações existentes de fundos previdenciários da plataforma XP.

Produtos caros, limitados e com pouquíssimas alternativas de diversificação – essa era a realidade dos planos previdenciários até não muito tempo atrás. E essa é a realidade que muitos investidores estão acostumados.

Vale destacar que, apesar do crescente número de fundos de previdência mais “modernos”, em linha com as recentes flexibilizações regulatórias e que possuem, ainda é comum encontrar pessoas alocadas em produtos com baixa qualidade.

E com a chegada do fim de ano, muitos investidores se preparam para receber um DESCONTO de até 12% na declaração anual investindo em fundos previdenciários do tipo PGBL.

Se por um lado esse desconto tende a trazer excelentes vantagens tributárias no curto prazo, no longo prazo, a escolha de um produto “ruim”, pode afetar consideravelmente o conforto financeiro do investidor no momento da aposentadoria.

Neste relatório, abordaremos 5 coisas que o investidor NÃO deve fazer na hora de escolher seu PGBL. Além de trazer as soluções existentes de recomendação para os investidores que desejam escolher as melhores opções para garantir um desconto na declaração anual. Confira a seguir.

1) Escolher produtos pelo retorno de curto prazo

Bem, por mais “clichê” que tenha se tornado a frase “Retornos passados não são garantia de retorno futuro”, ainda é muito comum encontrar investidores que utilizam a cota como o principal vetor de tomada de decisão na hora de escolher um fundo de investimento.

Várias são as razões para que essa não seja a única premissa de alocação, como o fato de que os retornos de curto prazo podem ser influenciados por eventos temporários ou notícias de mercado, apresentando assim níveis de volatilidade que não necessariamente refletem o desempenho de longo prazo da estratégia. Nessa linha, quando falamos da previdência privada, é importante lembrar que se trata de um investimento de longo prazo, e por esse motivo, as estratégias de curto prazo podem ser inadequadas para o sucesso financeiro desse tipo de investimento.

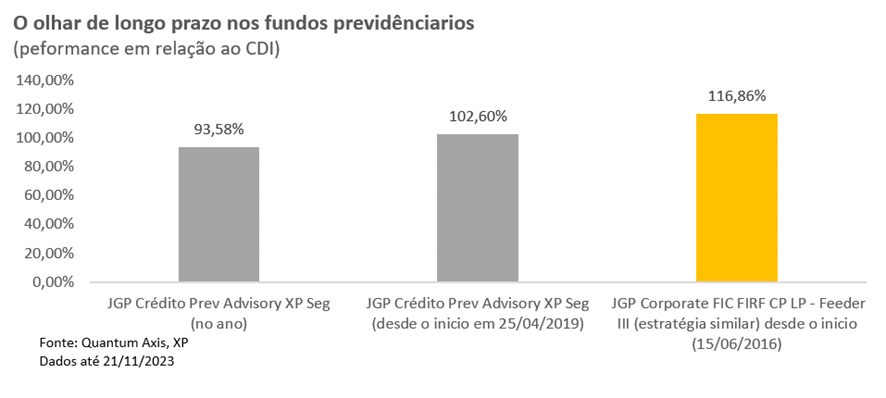

Tomando como exemplo a estratégia JGP Crédito Prev Advisory XP Seg FIC RF CP, fundo de investimento em crédito privado de uma das gestoras de crédito mais tradicionais da indústria de fundos e que está presente em nossas recomendações.

A estratégia em sua versão previdenciária foi lançada em abril de 2019, e desde seu início entregou um retorno de 102,60% (mesmo com a volatilidade do mercado de crédito em 2020 e 2023). Por outro lado, quando olhamos a performance em 2023, vemos que foi impactada pela volatilidade observada no mercado de crédito, de forma que a estratégia apresenta uma performance de 93,58% do CDI.

Quando alongamos o prazo de análise trazendo a performance da estratégia similar em sua versão tradicional (não previdenciária) o JGP Corporate Feeder III, que possui histórico desde 2016, é possível ver que que, ao alongar o horizonte de análise essa estratégia apresentou um retorno de 116,86% do CDI.

Tentar “cronometrar” o mercado com base em retornos de curto prazo é arriscado, pois prever movimentos de mercado é incerto. Focar em curtos prazos pode distrair do objetivo de longo prazo da previdência e levar a decisões baseadas em comportamento de manada.

Portanto, é aconselhável adotar uma abordagem de investimento de longo prazo, considerando os objetivos financeiros, tolerância ao risco e horizonte de tempo. Para isso, analisar o que está acontecendo no mercado e o perfil das estratégias previdenciárias disponíveis, pode ser um caminho para compreender a volatilidade de curto prazo como parte normal dos ciclos do mercado. Além disso, se for possível também é importante comparar os fundos previdenciários com estratégias similares não previdenciárias, dado que as evoluções mais recentes da indústria de previdência ocorreram após 2019 e muitos fundos previdenciários possuem um histórico curto de existência.

2) Esquecer da previdência na composição da carteira

O asset allocation se trata do processo de definição de quais classes de ativos, ativos e produtos financeiros serão inseridos em um portfólio e em quais proporções (percentuais). Tudo isso podendo ser realizado por modelos quantitativos, qualitativos e/ou até mesmo empíricos, ou seja, por tentativa e erro. Nesse processo, que deveria ter parâmetros bem definidos, busca-se maximizar o retorno para um determinado nível de risco, em um horizonte de investimento. E é quando esse horizonte de investimento é relativamente longo, para toda ou parte da carteira de investimentos, que os fundos de previdência podem exercer um papel bastante relevante na otimização do portfólio.

Além disso, existe o efeito da isenção do come-cotas nos fundos previdenciários, essa antecipação do imposto de renda é feita a cada seis meses nos fundos de investimentos tradicionais (com exceção dos fundos de ações) e tem efeitos relevantes quando observada sob a ótica dos juros compostos. Para entender melhor sobre o efeito do come-cotas nesses fundos, trazemos mais uma simulação, dessa vez, tomando como base os retornos do IHFA (principal índice de multimercados da indústria) e calculando os efeitos do come-cotas no retorno de um fundo de investimento tradicional (com alíquota de longo prazo), contra um fundo previdenciário que não tem essa cobrança.

A diferença nessa simulação em questão foi de R$ 9.175,55 para o retorno obtido entre os dois investimentos, cerca de 22% de diferença entre o investidor que aplicou em um veiculo previdenciário seus recursos de longo prazo, do investidor que aplicou na estrutura tradicional. Vale pontuar que no estudo a alíquota utilizada foi de 15%, mostrando o efeito dos juros compostos ao longo do tempo,

É muito importante que o percentual definido para alocação em previdência seja a parcela de longo prazo do portfólio, por isso é importante entender o horizonte de investimento de cada parcela da carteira. O investidor poderá utilizar o método de potes: parte do recurso para reserva de emergência, parte para objetivos de curto/médio prazo e parte para longo prazo – que pode incluir a aposentadoria, mas também objetivos com horizonte superior a 10 anos.

3) Não entender que no longo prazo, o risco pode ser um excelente aliado

Conforme já pontuamos, o longo prazo permite que os investidores enfrentem as flutuações do mercado e aproveitem o potencial de crescimento de ativos com mais risco, e a diversificação eficaz, que pode ser encontrada nos planos de previdência, pode contribuir na redução do risco de liquidez da carteira do investidor ao longo do tempo.

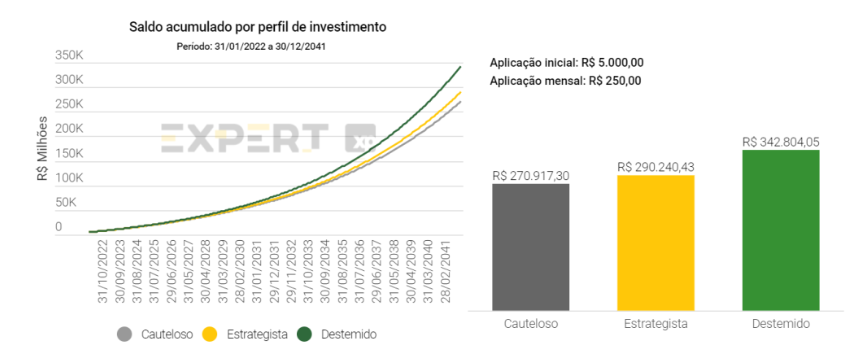

Em um estudo anterior abordamos o poder do tempo, juros compostos, riscos e disciplina nos investimentos, trazendo uma simulação de investimento de longo prazo para três perfis distintos de investidores: o conservador (cauteloso), o moderado (estrategista) e o agressivo (destemido).

O estudo mostrou que os investidores que assumem maiores riscos tendem a ter os retornos potencializados no decorrer do tempo, onde o diferencial de riscos pode levar a um diferencial de saldo acumulado de até R$ 72 mil em um horizonte de 20 anos entre o perfil mais conservador e o mais agressivo.

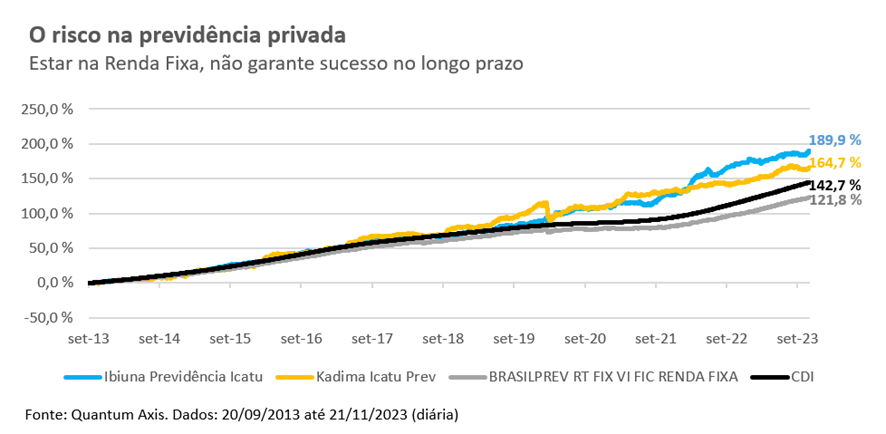

E para entender como o risco pode ser um aliado no longo prazo, trazemos aqui mais um comparativo. Dessa vez, comparando dois fundos previdenciários multimercados disponíveis na plataforma XP, ao o BRASILPREV RT FIX VI FIC RENDA FIXA, maior fundo de Renda Fixa previdenciário disponível na indústria (de acordo com os dados da Quantum), que conta com R$ 35,4 bilhões de custódia e que possui uma dinâmica conservadora.

Para a análise, trouxemos duas estratégias multimercados já citadas no relatório sobre multimercados previdenciários:

Ibiuna Prev Icatu FIC FIM: Lançado em 2013, é um fundo multimercado com estratégia macro, seu objetivo de retorno é de DI+5% a CDI+7% ao ano no longo prazo com uma volatilidade esperada entre 5 e 7% ao ano – sendo considerado um fundo macro alta vol. Esse veículo em especifico está fechado para captação, mas a estratégia pode ser acessada através do fundo Ibiuna Prev XP Seg FICFIM.

Kadima CP Prev: Lançada em 2013, possui objetivo de retorno de CDI+2% a CDI+6% ao ano no longo prazo com uma volatilidade esperada entre 2 e 8% ao ano. Apesar da sua composição ser majoritariamente em ativos nacionais, em seu portfolio também é possível encontrar exposição internacional. O fundo investe em Juros Brasil e Ações Brasil, podendo investir também, em menor proporção, nos mercados de Moedas.

Confira o resultado do estudo de performance a seguir:

Quando olhando para uma janela de 10 anos, o fundo Ibiuna Prev Icatu (similar ao Ibiuna Hedge), este apresenta um retorno de 131,07% do CDI, seguido do Kadima Icatu Prev com 113,70%, enquanto a estratégia em renda fixa, apresentou no período de 10 anos um retorno acumulado de 84,92% do CDI.

De certo que não é ideal comparar a performance de um fundo multimercado com um de Renda Fixa, o exercício em questão visa demonstrar a importância de entender as diferentes dinâmicas entre as classes, e o potencial de retorno que essa escolha pode trazer.

Vale pontuar, que estamos acompanhando uma das piores performances no ano para os fundos multimercados, por outro lado, o gráfico mostra que existe um custo para o investidor que tem receio ao risco, mas que não avalia com frequência a alocação que possui em sua estratégia de previdência.

4) Investir sem entender o produto escolhido

Na previdência assim como o processo de seleção de um fundo de investimento tradicional, os critérios devem ser os mesmos. Os “6 P’s” devem ser analisados antes da aplicação nas estratégias:

a) Passado & Presente: como surgiu a empresa, qual sua evolução e histórico e como está estruturada hoje

b) Pessoas: qual o currículo dos profissionais que fazem gestão, sua experiência com a estratégia do fundo e seu alinhamento com os investidores

c) Processos: como os gestores geram retornos e quais os controles de risco utilizados

d) Produto: qual a estrutura do fundo, taxas, prazo de resgate, tributação, carteira, etc

f) Performance: qual o desempenho do fundo em janelas de curto, médio e longo prazos; como o fundo está se comparado aos concorrentes; como foi sua performance em momentos de mercado em baixa, mercado em alta, etc.

Se, por um lado, não é possível ser tão assertivo em 5 minutos, por outro, sabemos que a maioria dos investidores possuem um tempo limitado para se aprofundar no tipo de investigação que fazemos.

Mais do que isso, muitos dados das gestoras não estão acessíveis de maneira pública e é comum precisarmos assinar acordos de confidencialidade para ter acesso a determinadas informações sigilosas e estratégicas da empresa, mas que são essenciais em nosso processo de análise.

Por isso, o 5° e último tópico pode auxiliar nesse processo para o investidor que deseja escolher bem o PGBL. Confira a seguir:

5) Fazer por conta própria sem pedir ajuda especializada

Escolher um fundo previdênciario ou uma gestora específica demanda um nível de pesquisa importante, o suficiente para criar uma relação de confiança, justamente visando permanecer com alta convicção (e investido) em momentos de maior turbulência. Para tal, é importante entender diversos pontos, mas destaco alguns:

– Quais as principais áreas da gestora e seus pontos fortes? A estrutura atual é robusta e diferenciada?

– Qual a senioridade média da equipe de gestão? Há quanto tempo trabalham juntos?

– Como funciona o processo de escolha dos ativos de crédito? O fundo tem uma ampla diversificação de papeis e setores?

– Como ele atua ou atuaria em momentos macroeconômicos mais desafiadores para as empresas investidas? E caso uma companhia precise reestruturar a sua dívida? Ou em um evento judicial?

Caso você queira nossa ajuda nessa seleção de fundos, na qual já passamos por todos esses critérios, consulte as carteiras recomentadas de alocação XP, conforme seu perfil e confira os papeis, fundos de investimentos (incluindo previdenciários).

Além disso, mensalmente o time de Análise XP publica o Top Fundos Previdenciários, oferecendo um direcionamento para os principais produtos previdenciários com gestão ativa e disponíveis para aplicação na plataforma.

Sabemos praticamente impossível obter lucros consistentes todos os anos, especialmente durante crises ou períodos de turbulência econômica. Também é importante frisar que trocar constantemente o seu fundo previdenciário não é aconselhável, pois as estratégias dos gestores demandam tempo para amadurecer, às vezes semanas ou meses. Portanto, buscar aconselhamento financeiro especializado pode ajudar a tomar decisões informadas e ajustar sua estratégia de previdência de acordo com as circunstâncias. Em caso de dúvidas, consulte o time de assessoria XP.

5 motivos para investir seu fundo previdenciário na XP.

Se você ainda não tem conta na XP Investimentos, abra a sua!