Os fundos renda fixa que investem em crédito privado, seja de previdência ou não, seguem passando por desafios, ainda reflexo de eventos recentes no mercado de crédito corporativo que tiveram início em janeiro desse ano, afetando negativamente os spreads e, consequentemente, impactando negativamente os retornos de curto prazo desses fundos.

Para entender esses impactos nos fundos de renda fixa de previdência mais conservadores, separamos os fundos da plataforma XP que são classificados Previdência Crédito High Grade e Pós Fixados e realizamos algumas análises que trazem mais clareza sobre a capacidade dessa classe de trazer valor agregado aos investimentos de previdência com foco no longo prazo. A amostra conta com 21 fundos de investimentos, foram selecionados apenas fundos com mais de 2 anos de existência.

Da amostra coletada, todos os fundos estão com retornos abaixo do CDI no ano de 2023 (até 15/05/2023), entretanto, quando comparados aos principais índices de crédito, 99% dos fundos estão acima do IDA-DI e todos dos fundos estão com performance acima do IDEX-CDI, que são os dois principais índices de crédito privado (debêntures) para emissões com indexador em CDI (pós-fixado).

Entretanto, ao alongar a janela de análise para 24 meses, é possível verificar que a capacidade desses fundos gerarem retornos excedentes ao CDI no longo prazo. Além disso, mais adiante, iremos abordar com mais detalhes o movimento ocorrido em 2020, e como foi a recuperação para os títulos de crédito privado no período.

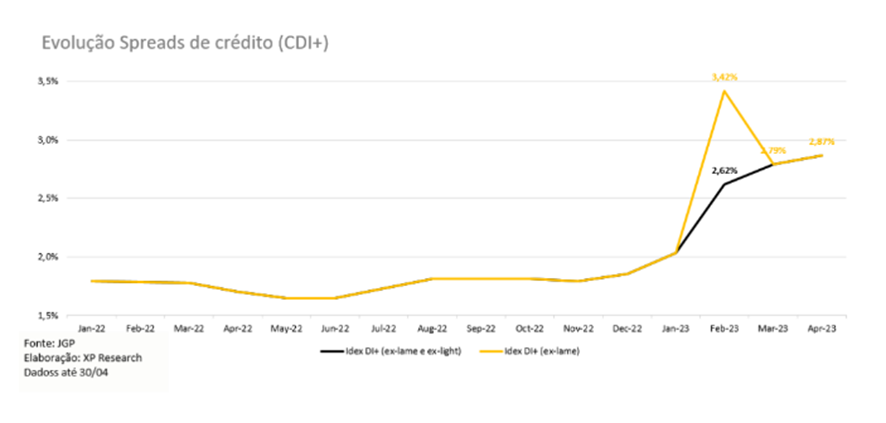

Além da queda nos retornos de curto prazo decorrentes do evento Americanas principalmente em janeiro de 2023, os fundos que possuíam exposição à debêntures da Light foram os mais impactados negativamente a partir de fevereiro. Adicionalmente, por um efeito mais amplo de aumento de percepção de risco em todo o mercado, houve uma re-precificação geral nos ativos de crédito high grade, de alta qualidade, causando a abertura dos spreads de crédito. Por isso, fundos que tinham maior alocação em caixa (títulos públicos) e/ou baixa alocação em crédito privado acabaram se protejendo melhor desses efeitos.

Enquanto isso, os fundos que, dentro dos seus mandatos, tinha maiores alocações em crédito privado, mais especificamente em debêntures dessas 2 empresas (Americanas e Light), que até então eram tidas como de baixo risco e alta qualidade, sofreram e ainda sofrem um pouco mais nos retornos de curto prazo em 2023. Esse retorno abaixo do CDI no ano, tem levantado o questionamento de muitos investidores se vale a pena ou não ter crédito na carteira de investimentos, em especial nos veículos previdenciários.

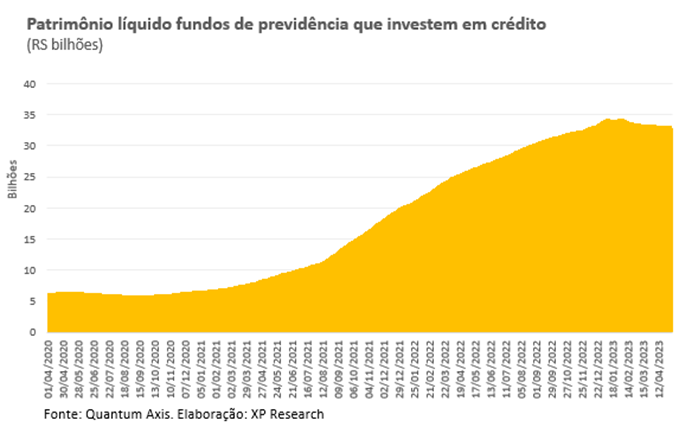

Quando olhamos para a evolução do patrimônio líquido dessas estratégias, é possível ver que após um período de forte captação para esses fundos, principalmente após o início do ciclo de alta de juros no primeiro semestre de 2021, houve uma desaceleração e até queda no patrimônio líquido a partir de janeiro de 2023, coincidindo com o primeiro evento de crédito mencionado acima.

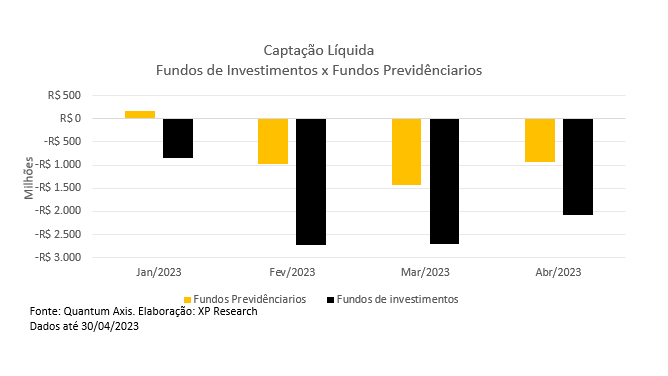

Ainda assim, se comparado com os fundos de investimentos tradicionais, os investidores de fundos de previdência tendem a apresentar uma postura mais resiliente em cenários desafiadores como o atual. Podemos ver esse comportamento quando comparamos os resgates realizados em fundos tradicionais de renda fixa e comparamos com os fundos de renda fixa de previdência similares que investem em crédito privado high grade (todos presentes na plataforma XP). A amostra é composta por 23 fundos previdenciários classificados como Renda Fixa Crédito High Grade e por 23 fundos de investimento tradicionais classificados como Crédito High Grade e Crédito Liquidez que possuem estratégias semelhantes às versões previdenciárias analisadas.

Em resumo, ao analisar a captação liquida dos fundos previdenciários que possuem crédito na carteira, é possível ver que o investidor dos fundos de previdência apresentam volumes de resgates mais modestos em relação aos investidores dos fundos de renda fixa tradicionais. Se por um lado os fundos tradicionais acumulam R$ 8,3 bilhões de resgates até o fechamento de abril, as estratégias em previdência para esses mesmos fundos, apontam saída de R$ 3,1 bilhões. Vale pontuar que o patrimônio líquido total desses fundos de investimentos no fechamento de 2022, era de R$ 30,4 bilhões, enquanto para os fundos previdenciários o valor patrimônio liquido era de R$ 21,1 bilhões.

Ainda assim, observando desaceleração da captação liquida desses fundos, entendemos que é importante reforçar (i) as perspectivas para os fundos de crédito no cenário atual, e (ii) como as características dos fundos previdenciários podem ser utilizadas para aumentar o risco da carteira, e (iii) auxiliar na construção de uma postura mais resiliente por parte do investidor em períodos de maior incerteza do mercado.

Panorama fundos de crédito

Após um período de maior estresse no mercado de títulos de crédito privado, principalmente entre janeiro e fevereiro desse ano, os spreads de crédito tiveram altas mais tímidas em março e abril, principalmente quando excluímos as debêntures de Americanas e Light ou até mesmo excluindo somente Light. Ainda com incertezas no mercado de crédito, somado ao fluxo de resgates dos fundos de renda fixa, resultaram em uma leve abertura nos spreads de crédito (ex-Light) no mês de Abril, cerca de 8 bps no mês se comparado ao mês anterior, já abaixo do valor de 15 bps registrado no mês de março versus fevereiro.

Em relação à curva de juros, as taxas futuras da curva DI encerraram abril com leve alta nos vértices mais curtos e queda nos vencimentos mais longos, o que reduziu a sua inclinação. Os principais fatores que influenciaram essa movimentação foram os indicadores econômicos, que sinalizaram resistência da economia aos efeitos da política monetária, e o texto do arcabouço fiscal enviado pelo governo ao Congresso, que trouxe alguma acomodação na parte longa da curva.

No mês de Abril, os fundos de crédito do tipo high yield, seguiram pelo quarto mês consecutivo apresentando retornos superior aos fundos de crédito high grade e crédito liquidez, refletindo o movimento de abertura de spreads que ocorreu principalmente nos títulos mais conservadores, sendo também explicado pela liquidez desses títulos que tendem a ser mais demandados em movimentos pela busca de liquidez.

Em um relatório recente que traz uma atualização com os gestores de crédito, abordamos a visão dos gestores sobre o cenário, mostrando a alta no carrego desses fundos se comparado aos seus carregos, duration médio e nível de caixa em dezembro de 2022.

Em resumo, apesar da cautela do cenário atual em relação a manutenção da taxa de juros em patamares tão elevados (Selic em 13,75% a.a.), além de uma possível piora em relação aos fundamentos de algumas empresas mais cíclicas e/ou alavancadas num ambiente de economia em contração, e da volatilidade recente no mercado de crédito, os gestores de crédito privado estão buscando aproveitar o movimento de aumento de spreads nos ativos de boa qualidade de crédito para melhorar o carrego e qualidade da carteira dos seus fundos. Além disso, um outro fator que pode ser muito positivo na visão dos gestores, é a possibilidade de ganho de capital na volta desses spreads à normalidade.

O que fazer nesse cenário?

Diferente da compra direta dos títulos de renda fixa em que, caso seja do interesse do investidor manter o investimento até o prazo final, as oscilações no meio do caminho (entre a compra e o vencimento) não trazem impactos no retorno contratado, nos fundos de investimentos, fica sob a responsabilidade do gestor tomar medidas para reverter os retornos negativos mitigando os efeitos negativos relacionado a eventos de crédito dos ativos que estão na carteira.

Dessa forma reforçamos a importância de avaliar com extrema cautela a real necessidade de resgatar os recursos investidos em fundos de crédito. Além disso, analisando a carteira dos fundos de investimentos em crédito presentes na plataforma XP, não vemos irregularidades na alocação, de forma que os fundos estão seguindo seus mandatos com o tamanho de exposição adequada a estratégia e mesmo assim ainda fazendo ajustes para que os impactos sejam mitigados e a recuperação ocorra o quanto antes.

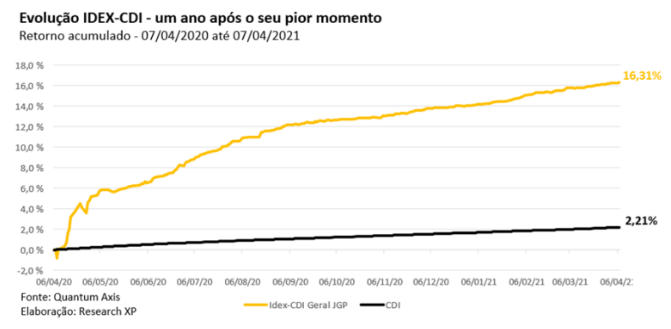

Adicionalmente, de olho nos eventos ocorridos em 2019 e 2020, o retorno do preço dos ativos se deu em poucos meses, e quando analisamos o patamar atual de taxa de juros e o carrego presente na carteira desses fundos, entendemos que esse é um fator potencialmente positivo para a recuperação dos fundos impactados.

Nessa linha, passado “o pior momento” de 2020, os investidores que não efetuaram resgates, ou que enxergaram a oportunidade em meio as incertezas conseguiram obter um retorno relevante nos 12 meses a frente, bastante acima do CDI inclusive.

Com uma variação de 738% do CDI, os investidores que se mantiveram resilientes receberam retornos acima de dois dígitos dentro do crédito privado em um curto espaço de tempo (12 meses). Para muitos gestores, a queda ocorrida em 2020 foi a pior crise do século do mercado de crédito – impulsionada por uma crise de liquidez, os fundamentos das empresas não foram impactados nesse cenário. Vale reforçar novamente que em 2020, o evento foi diferente do que estamos acompanhando atualmente no mercado, mas o exemplo deixa claro que resgatar em momentos de incertezas não é a melhor escolha.

Por que não resgatar da sua previdência em crédito agora?

Dois são os principais pontos: não resgatar em um momento de pânico, tomado por decisões emocionais, mesmo quando não haverá necessidade do uso do recurso, e não optar por resgatar de um fundo simplesmente por ele ter exposição em algum ativo específico. Antes de qualquer coisa, lembre porque você investiu nesse fundo ou com esse gestor, faça uma análise mais profunda se alguns dos critérios utilizados para investir (vide alguns citados acima) mudou. Caso contrário, permanecer investido parece ser a melhor opção.

No primeiro caso, normalmente são os piores momentos para regatar. Na grande maioria dos casos, os momentos de pânico são resultados de uma má precificação, ou seja, o mercado consegue vislumbrar tantos riscos que não consegue dar um preço mais justo para os ativos e acaba “pecando” pelo excesso, ou seja, desvalorizando mais do que deveria. Isso significa que sempre é o momento de comprar? Não, mas isso sem dúvidas não é motivo para vender.

Quando desenhamos um portfólio equilibrado, esperamos que em alguns momentos algumas classes não tenham desempenho extraordinários ou até passem por dificuldades, mas esperamos que haja um retorno interessante no portfólio como um todo, quando combinados esses investimentos com outras classes de ativos. Caso haja migrações excessivas principalmente após perdas, há uma alta probabilidade da captura das perdas sem a captura dos retornos dos ganhos posteriores.

No segundo caso, vemos uma tentativa de gestão dos gestores. Essa frase por si só já demonstra quão inadequada pode ser essa atitude. Sim, é importante monitorar os gestores e ter bons critérios para escolher os que estarão ou permanecerão na sua carteira, mas definitivamente esse não é um deles. Nesse caso, é importante entender se o gestor respeitou ou não seu mandato, ou seja, se ele investiu dentro do universo permitido de ativos. Ter ou não ter um determinado papel não é o único fator que determina se uma gestora possui um bom processo de seleção e gestão de ativos.

O momento atual é mais desafiador para investir em crédito privado em geral, em linha com um pior cenário macroeconômico. No entanto, em momentos mais difíceis, também são momentos nos quais temos a possibilidade de adquirir ativos com preços mais atrativos, mas também uma análise mais aprofundada se torna mais essencial ainda. Dentro desse contexto reforçamos a importância de uma gestão profissional dos seus recursos.

Além disso, reforçamos o horizonte de investimento dos fundos previdênciarios, que diferente dos fundos tradicionais, em que muitos investidores utilizam esses fundos como uma alocação tática e objetivando rápido resgate, na previdência é possível utilizar o risco de crédito como uma ferramenta para aumentar ainda mais o potencial de retorno desses fundos no longo prazo, até mesmo pelo uso do benefício tributário da alíquota regressiva, caso mantenha os recursos por ao menos 10 anos.

A pior performance de uma classe devido a um movimento pontual e não sistêmico não deveria ser motivo para resgatar os ativos. O mercado é cíclico e esses movimento irão acontecer diversas vezes em diversas classes de ativos, por isso reforçamos a importância de um portfólio balanceado com capacidade de gerar bons retornos com bons risco em um horizonte a longo prazo.

Saiba mais sobre os fundos de previdência no vídeo abaixo:

Se você ainda não tem conta na XP Investimentos, abra a sua!