A partir da entrada em vigor da nova regra da CVM, que libera a partir de hoje a negociação das BDRs a todos investidores na B3, isso dará aos brasileiros acesso a ativos internacionais, antes restritos a investidores qualificados, com mais de R$ 1 milhão.

A partir de agora, todos os clientes da XP poderão ter exposição em ações de empresas globais com facilidade. Os BDRs (Brazilian Depositary Receipts) são recibos de ações negociadas no exterior. Os detentores de BDRs têm os mesmos direitos econômicos que os acionistas da empresa, como direito aos dividendos, diretos caso a empresa seja vendida, e outros. Além disso, que possui investimentos em BDRs pode inclusive convertê-las em ações originais da empresa emissora caso assim queiram.

A diversificação da carteira é uma estratégia que consiste em fragmentar seus aportes em ativos diferentes, com o objetivo de reduzir os riscos de perda no caso da desvalorização de algum ativo. Como diria o popular ditado: “Nunca coloque todos os seus ovos em uma mesma cesta.”

Dito isso, imagine que cada ovo seja uma empresa e que, até o momento, a sua carteira seja composta pelas 10 melhores empresas para se investir no Brasil. Ótimo, sua carteira já possui uma boa diversificação setorial. Mas o que aconteceria com os rendimentos desta carteira caso o ambiente macroeconômico do Brasil (a cesta) se deteriorasse por algum motivo específico ao nosso país? Nesse caso, a maioria das ações locais, provavelmente, teriam um desempenho negativo.

Imagine, agora, o mesmo cenário negativo para o Brasil, mas desta vez 50% de seus investimentos estão alocados em sólidas empresas globais. O que aconteceria? A diversificação tenderia a proteger a sua carteira de parte da queda, uma vez que a fatia alocada em ações internacionais não seria impactada pela condição econômica brasileira. O seu patrimônio estaria protegido, objetivo concluído.

Buscando aprimorar o mercado de capitais, e permitir que o investidor brasileiro tenha acesso a uma maior diversificação internacional, a CVM permitiu a negociação de BDR na B3 por qualquer investidor, derrubando a cláusula que exigia mínimo de R$ 1 milhão em valores mobiliários. A nova regra já entrou em vigor e as corretoras estão liberadas para oferecer os BDRs aos seus clientes. Você já pode se informar aqui na nossa plataforma de Conteúdos, de maneira mais aprofundada, a respeito deste novo universo de investimentos que abre uma janela de oportunidade para investir no exterior.

Além da nossa nova carteira Top 10 Ações Internacional XP, que você poderá conferir abaixo neste relatório, trouxemos aos investidores brasileiros uma série gratuita de lives, sobre o “novo mundo” dos BDRs. Chamado de “Mundo no Bolso”, o projeto contou com a participação de grandes gestores do mercado financeiro especializados em investimentos no exterior, além dos nossos Experts Guilherme Giserman, estrategista internacional da XP, e Ana Laura Magalhães, especialista em investimentos da XP.

Elencamos, abaixo, as principais vantagens de se investir em BDRs:

Vantagens dos BDRs

Acesso às empresas listadas no S&P 500 e na Nasdaq 100

Para se ter uma ideia, o mercado acionário brasileiro é algumas vezes menor que a Apple (sim, apensas uma empresa americana) e representa apenas 0,8% do mercado acionário global, enquanto a Nasdaq 100 e o S&P 500 representam 15% e 33%, respectivamente.

Diversificação setorial e maior universo de investimentos

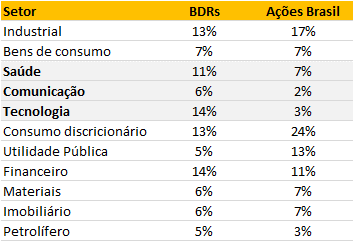

São apenas 330 ações locais listadas em bolsa brasileira contra 550 BDRs acessíveis ao investidor. Além da variedade de empresas trazidas pelos BDRs, é interessante notar a forte presença de indústrias pouco servidas em mercados locais, como as de tecnologia, comunicação e saúde. Veja, no gráfico abaixo, o percentual de empresas de cada setor.

Diversificação geográfica

Por mais que a maioria das empresas listadas em BDRs sejam americanas, encontramos em boa parte delas uma fatia significativa do faturamento vindo de fora dos EUA. Comprando um BDR de Facebook (FBOK34), por exemplo, o investidor está exposto a uma companhia que tem 1/2 das receitas originadas nos EUA e Canadá, 1/4 na Europa e o outro 1/4 no resto do mundo. Ou seja, o risco geográfico da carteira fica ainda menor com a diversificação via BDR. Veja abaixo a composição do faturamento das FAAMGs (Facebook, Apple, Amazon, Microsoft e Google), empresas com presença global.

E com tantas opções, como selecionar as melhores? A XP te ajuda.

Conheça as 10 melhores ações internacionais para se investir, mirando ganhos superiores no longo prazo

TOP 10 Ações Internacionais XP

| Empresa | Ticker |

|---|---|

| FBOK34 |

| JNJB34 |

| AMZO34 |

| MSFT34 |

| GOGL34 |

| DISB34 | |

| ATVI34 |

| BERK34 | |

| NIKE34 |

| BABA34 |

Entenda a diferença setorial entre a carteira Top 10 BDR XP, o Ibovespa e o IVVB11 (S&P 500)

1) O Ibovespa é muito concentrado no setor financeiro (28%) e possui pouco consumo discricionário (12%), comunicação (2%) e tecnologia (<1%)

2) O S&P 500 (IVVB11) é mais concentrado em tecnologia (29%) e menos em financeiro (10%)

3) A carteira Top 10 BDR XP busca obter retornos superiores com uma seleção de maior qualidade e mais concentrada que o S&P 500, adicionando empresas de comunicação (Facebook, Google, Disney e Activision Blizzard), consumo discricionário (Amazon, Nike e Alibaba), tecnologia (Microsoft), financeiro (Berkshire Hathaway) e de saúde (Johnson & Johnson).

Entenda o racional de investimento para cada uma das empresas Top 10:

Facebook (FBOK34)

Dona de alguns dos maiores veículos de mídia social do mundo, o Facebook conta com quase 1/3 da população global (2,5 bilhões de pessoas) acessando pelo menos uma de suas plataformas diariamente. Além do Facebook, a companhia é dona do Instagram, WhatsApp e Messenger. Quanto às receitas, 98% vem de anúncios, e dada a vasta diversificação geográfica, mais de 50% do faturamento de fora dos EUA. A base de anunciantes também é impressionante: são mais de 9 milhões de clientes ativos, com 180 milhões de negócios utilizando suas ferramentas todos os meses. Resultado? O Facebook é o maior promotor de empreendedorismo do planeta, principalmente para pequenos negócios com pouco acesso à investimentos em tecnologia e propagandas em massa.

Apostas de crescimento: Varejo social (Facebook Shops & Instagram Shopping) / Meios de pagamento (WhatsApp Pay & Facebook Pay)

Johnson & Johnson (JNJB34)

Multinacional americana, com mais de 130 anos de história, iniciou suas atividades como fabricante de curativos cirúrgicos. Hoje, as atividades da companhia são divididas entre três segmentos: 1) Farmacêutico (52% das receitas): Responsável pelo desenvolvimento de medicamentos e vacinas; 2) Equipamentos médicos (31%): Produção de aparelhos usados em cirurgias, como pinos e placas ortopédicas e lâminas de corte; 3) Bens de consumo (17%): Voltado ao dia-a-dia – produção de produtos de uso pessoal, como shampoos, band-aid e hidratantes.

A ação tende a ser defensiva para ambientes incertos, dado que a empresa é uma sólida pagadora de dividendos (em 2019, aumentou o pagamento pelo 57º ano consecutivo), possui robusta posição de caixa (US$ 18 bilhões), e consistente crescimento de receitas no segmento farmacêutico (~8% a.a nos últimos 20 anos).

Apostas de crescimento: pesquisa, desenvolvimento e distribuição de novos medicamentos (exemplo: vacina para Covid-19 e tratamento de mielomas), retomada da demanda por equipamentos cirúrgicos em 2021 e potenciais aquisições de novas patentes e de companhias farmacêuticas menores.

Amazon (AMZO34)

Fundada como uma livraria em 1994, setor que viria a registrar múltiplas falências nos anos seguintes, a Amazon se reinventou como uma loja digital onde se encontram uma infinidade de produtos. Mas não é apenas isso: Apesar das vendas online representarem 50% do faturamento, representa apenas 12% do lucro. O seu serviço de computação em nuvem fornecido globalmente, conhecido como AWS – Amazon Web Services, fatura US$ 40bi por ano e representa a maior parte da geração de lucro da empresa. Além disso, a Amazon oferece pacotes de serviços (Amazon Prime), que incluem desde planos de entregas rápidas até filmes e séries sob demanda. A empresa está bem posicionada para se beneficiar da migração para o digital, devido à sua capacidade logística e tecnológica.

Apostas de crescimento: Tecnologia aeroespacial / Logística para terceiros / Carros autônomos (Zoox)

Microsoft (MSFT34)

Líder absoluta no mercado global de sistemas operacionais, a Microsoft atingiu o feito de ter o Windows instalado em 3/4 dos computadores pessoais do planeta. Se considerarmos dispositivos móveis, como tablets e celulares, a sua participação ainda se mantém em impressionantes 30% dos aparelhos. O faturamento da empresa é dividido em 3 segmentos, cada um representando aproximadamente 1/3 do total, sendo eles 1) Computação Pessoal, que inclui o Windows e o Xbox; 2) Produtividade e Processos, que inclui o pacote Office 365, SharePoint, Skype e LinkedIn; 3) Nuvem, que inclui o Azure, SQL e Windows Server. Geograficamente, 50% das receitas vêm de fora dos EUA.

Apostas de crescimento: Trabalho remoto (Office 365) / Computação em nuvem (Azure) / Games em nuvem / Plataforma social (possível aquisição da TikTok)

Alphabet (Google) (GOGL34)

– “Dá um Google aí!”. A empresa, que literalmente virou um verbo presente no dicionário, é subsidiária da Alphabet e tem objetivo de ser o “A ao Z” da internet. A empresa possui 86% do mercado global de ferramentas de pesquisa e 3/4 do mercado de compartilhamento de vídeos (YouTube). Além disso, 3/4 dos aparelhos móveis do planeta possuem o sistema operacional Android instalado. Ou seja, a Alphabet é um gigantesco depósito de dados que são convertidos em anúncios direcionados em suas plataformas, de onde vem 85% do faturamento da empresa. Os outros 14% são compostos por serviços (Google Play) e nuvem (Google Cloud) e o 1% restante é conhecido como Moonshots, ou seja, negócios em estágio inicial mas com potencial revolucionário.

Apostas de crescimento: Inteligência Artificial / Direção Autônoma (Waymo) / Saúde (Calico & Verily Life)

Disney (DISB34)

Com mais de 96 anos de história, a Disney iniciou suas atividades no segmento de estúdio e entretenimento, desenvolvendo conteúdo de filmes e músicas para diversos públicos. A empresa atua nos segmentos de TV por assinatura (35% das receitas), parques de diversão e hotéis (37%), estúdio e entretenimento (15%) e venda de produtos com a marca Disney (13%). Apesar de parques com operações reduzidas atualmente, a companhia continua bem posicionada estruturalmente e com vantagens competitivas de longo prazo intactas. A poder da marca, combinado com a produção de animações num mundo onde pessoas consomem cada vez mais conteúdo digital, são a fórmula para a companhia gerar valor e lucro no longo prazo.

E como uma empresa de quase 100 anos continua crescendo e se destacando? Resposta: inovação. O recente lançamento do Disney+ (serviço de streaming que oferece conteúdo da Disney, Marvel, Lucasfilm, Pixar e National Geographic) por US$ 7 mensais (contra US$ 13 do Netflix) é um exemplo disso. A Disney, que também é dona da ESPN e da Hulu, viu seu recém lançado Disney+ superar as mais otimistas expectativas: quase 30% do mercado alvo existente nos EUA já assina Disney+ e 37% assina o Hulu.

Apostas de crescimento: Plataforma de streaming (Disney+)

Activision Blizzard (ATVI34)

Desenvolvedora, produtora e distribuidora de games; seus produtos cobrem uma variedade de estilos, como ação, aventura, esportes, corrida, simulação, RPG, FPS e estratégia. O faturamento da companhia é dividido em 3 segmentos com proporções similares: 1) Activision, criadora de uma da franquias mais bem sucedidas da história dos games, Call of Duty, e de campeonatos de eSports, possui mais de 130 milhões de jogadores mensais; 2) Blizzard, dona do RPG mais famoso do mundo, World of Warcraft, e de plataformas de jogos online, Battle.net, possui mais de 30 milhões de jogadores mensais; 3) King, o segmento para dispositivos móveis com mais de 250 milhões de jogadores mensais nas plataformas Android, iOS e Facebook.

Apostas de crescimento: Jogos grátis (com compras dentro do jogo) / Jogos para dispositivos móveis

Berkshire Hathaway (BERK34)

Uma das empresas mais procuradas pelo investidor que tem visão de longo prazo. A holding, dirigida pelo investidor mais reconhecido do mundo, Warren Buffett, possui controle e participação em empresas de variados segmentos, de joalherias à refrigerantes. Fato que nem todos sabem é que aproximadamente 80% das receitas da Berkshire são provenientes de seguros (GEICO, principalmente) e os 20% restantes com transporte ferroviário e geração de energia.

Os principais fatores que atraem investidores para a companhia são 1) O compromisso de Buffett com uma gestão transparente e com alto nível de governança corporativa; 2) O histórico de sucesso dos investimentos da holding em empresas sólidas como Coca-Cola, American Express, Gilette e, mais recentemente, na Apple e em ouro (Barrick Gold); 3) O alinhamento pleno de interesses entre a administração e os acionistas da empresa.

Nike (NIKE34)

Marca global especializada em design, desenvolvimento e comercialização de calçados, roupas, e outros acessórios esportivos. 96% das receitas vem da venda de calçados (marcas Nike e Converse) e roupas, sendo a presença global perceptível com quase 60% das vendas acontecendo fora da América do Norte. Hoje, a produção de sapatos da companhia não é mais tão dependente da China (23%), pois migrou boa parte para o Vietnam (49%), o que a protege parcialmente de tensões comerciais entre EUA e China.

A empresa está bem posicionada frente aos competidores: uma marca forte combinada com uma estratégia disruptiva de vendas digitais sustentam o crescimento. Olhando para frente, destaque para vendas via o canal direto Nike.com (B2C – fidelização via vendas diretas a consumidores), que cresce 35% ao ano. O objetivo é que este canal seja responsável por 50% das receitas até 2023, crescendo dos atuais 31%, o que impulsionará as margens.

O foco em iniciativas digitais, produtos de maior qualidade e lojas monomarca têm sido fundamentais para o fortalecimento da marca e poder de precificação. Além do cenário construtivo no mundo dos esportes, outros fatores podem ajudar a gerar crescimento adicional, como o aumento do poder de compra de consumidores mais jovens, sobretudo na China (10% da receita), e maior penetração no segmento premium de vestuário e itens femininos.

Alibaba (BABA34)

Também conhecida como a Amazon chinesa, a gigante transaciona USS$ 1 tri em produtos nas suas plataformas (usando a métrica GMV) ao ano, sendo 95% do volume local na China. A empresa possui 750 milhões de clientes que consomem anualmente em suas plataformas digitais e está bem posicionada para capturar um mercado cada vez mais acostumado a consumir produtos online. Os números não mentem: o faturamento da empresa cresce em ritmo acelerado de ~30% ao ano. O varejo compõe 90% do seu faturamento, mas assim como a Amazon, busca expandir no segmento de computação em nuvem (Alibaba Cloud), que já representa 9% das receitas e cresce aproximadamente 60% a.a.