Vale a pena investir nas ações de CASH3?

Estamos revisando nossas estimativas para o Méliuz (CASH3) e introduzindo nosso preço alvo para o final de 2025. Em meados de 2021, a empresa tinha valuation de cerca de R$ 9 bilhões (um recorde histórico). Desde então, no entanto, seu valor de mercado caiu para cerca de R$ 300 milhões. Neste relatório, discutimos os prováveis motivos que levaram a essa desvalorização substancial. De modo geral, acreditamos que o valuation atual está excessivamente deprimido, com a capitalização de mercado próxima de sua posição de caixa. Consequentemente, estamos elevando nossa recomendação de compra, pois não parece razoável que uma empresa geradora de caixa tenha um patamar de precificação tão baixo. Ainda assim, com base no atual potencial de alta, estamos elevando a CASH3 para Compra.

Quer conhecer mais sobre outras empresas do setor financeiro? Acesse abaixo as análises e tese de investimentos da XP:

- Banco do Brasil (BBAS3)

- Itaú Unibanco (ITUB4)

- Banco Santander (SANB11)

- BTG Pactual (BPAC11)

- BR Partners (BRBI11)

- Nu (NUBR33)

- Inter & Co (INBR32)

Nossos principais conteúdos sobre CASH3:

Acesse o nosso último relatório mais detalhado sobre as ações do CASH3:

Neobanks & Fintechs | A era do dinheiro barato acabou: abraçando a monetização

Opinião sobre os resultados da Méliuz

- Méliuz (CASH3): Resultados fracos – Resultados fracos – Caminho nebuloso: Sinalização necessária | Revisão 1T23 (link)

- Méliuz (CASH3): Resultados fracos – Agora é olhar pra frente | Revisão 4T22 (link)

- Méliuz (CASH3): Resultados fracos – O crescimento robusto afetou as despesas operacionais | Revisão 3T22 (link)

Gostou do conteúdo? Deixe seu comentário e avaliação no fim da página para nos ajudar a melhorar sua experiência.

Quais os principais riscos de investir nas ações de CASH3?

- Falhas de Segurança. Falhas de segurança podem causar prejuízos financeiros (pela impossibilidade de fazer negócios) ou vazamento de dados. Eventos desse tipo podem comprometer a confiança dos usuários na plataforma, afetando negativamente seu crescimento e, consequentemente, seus negócios.

- Desaceleração Econômica. Desacelerações econômicas podem afetar o setor financeiro como um todo, incluindo a Méliuz.

- Competição. O surgimento de concorrentes, sejam grandes players financeiros ou outras fintechs, bem como uma maior agressividade das ofertas dos concorrentes atuais podem afetar os resultados da empresa.

- Exposição a Cartão de Crédito. Recentemente a Méliuz lançou seu negócio de cartão de crédito, substituindo a oferta co-branded. Embora a empresa deva obter margens mais altas por meio de seu próprio negócio de cartão, o risco é maior principalmente devido à inadimplência que passará a afetar o balanço do Méliuz.

- História de Crescimento. O caso de Méliuz é fortemente dependente de crescimento. até mesmo o IPO foi bem-sucedido devido a um ambiente de afrouxamento monetário por parte dos BCs em todo o mundo. Assim, em um mundo diferente (aperto monetário, desafios macroeconômicos…) qualquer possível atraso no crescimento afeta materialmente seu valuation.

Quem é a Méliuz?

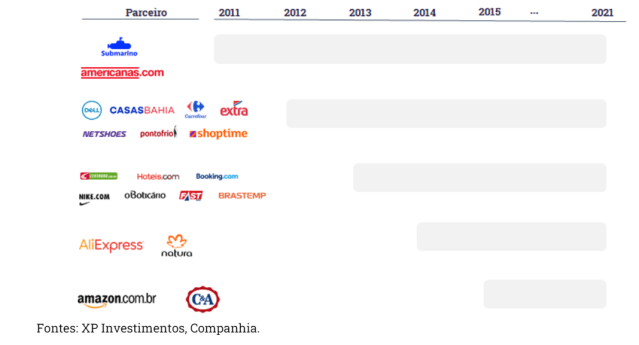

- Méliuz é uma empresa brasileira de tecnologia que garante relações de consumo inteligentes, por meio do Cashback e outros serviços, ajuda seus parceiros a vender mais, fidelizar clientes e conquistar novos, por meio da divulgação eficaz de marcas, lojas, produtos e serviços. A Méliuz foi fundada em 2011 e listada na bolsa de valores em 2020. Atualmente, a empresa conta com mais de 20 milhões de contas cadastradas e mais de 800 parceiros ativos.

- Uma estratégia “ganha-ganha-ganha”. A empresa se baseia numa estratégia ‘Win-Win-Win’ em que: os utilizadores obtêm benefícios reais e um acesso amplo a uma gama diversificada de varejistas, produtos e serviços; os parceiros, por sua vez, passam a ter acesso a um novo canal de propaganda e comunicação, uma base de usuários robusta e qualificada e a possibilidade de customizar campanhas a partir da análise de padrões de consumo; e a Méliuz recebe remuneração de parceiros pela divulgação de seus produtos, serviços e marcas, geração de vendas, aquisição e retenção de usuários.

Modelo de Negócios

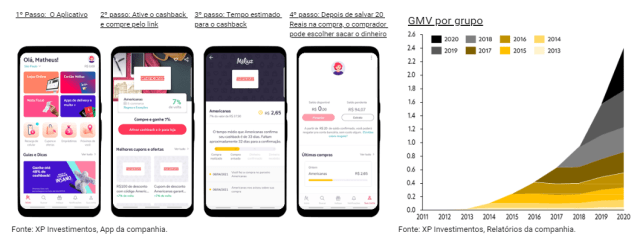

- Shopping. Basicamente, os parceiros pagam para anunciar nos canais da Méliuz e, a cada compra realizada pela plataforma, a Méliuz repassa uma parte da comissão recebida aos usuários (cashback), que podem resgatar esse valor em sua conta corrente ou poupança sem nenhum custo.

- Serviços Financeiros. Conta digital 100% gratuita que permite aos clientes pagar contas, transferir dinheiro entre outras funcionalidades oferecendo uma experiência fluida e integrada com os serviços do Shopping. Além disso, a Méliuz oferece negócios com cartão de crédito. Neste negócio o Méliuz recebe uma comissão por cada compra realizada e depois repassa uma parte dessa receita para seus usuários.

- Banking as a Service (Bankly). A Bankly foi a última aquisição e marca a entrada da empresa no segmento de BaaS. Este negócio fornece acesso a serviços financeiros através de uma plataforma modular, robusta e segura de Banking as a Service. O Bankly também é uma instituição de pagamentos autorizada a funcionar pelo Banco Central, possuindo as licenças, tecnologia e infraestrutura bancária para o desenvolvimento e construção de produtos financeiros, através de uma plataforma modular com mais de 30 API’s, variando de acordo com a necessidade de cada cliente.

Para mais detalhes institucionais sobre a companhia, acesse o site de relação com investidores da empresa aqui.

Marketplace

Cashback

Oportunidade única de crescimento. Cashback é o principal negócio da Méliuz, representando 78% das receitas da empresa no 3T22, acreditamos que seja um bom core business. Nosso pensamento é que o negócio de cashback da empresa tem uma combinação única de um negócio que está em um mercado de crescimento acelerado, obtendo receitas de empresas distantes e sem aumento de preços percebido pelos clientes finais (pelo contrário, os clientes percebem as empresas de cashback como um desconto nos preços de varejo, sem retaliação por parte dos clientes e possivelmente até fidelização). Em resumo, as empresas de cashback ganham crescimento por: i) crescimento do portfólio; ii) digitalização de marketing; iii) competição entre empresas de e-commerce; iv) ganho de participação de concorrentes distantes; e v) ganhos compartilhados pelos parceiros.

Méliuz parece ser o investimento certo no setor de cashback. Méliuz é a empresa listada cujo cashback representa a maior parcela de suas receitas e a líder de mercado, o que acreditamos ser uma vantagem no setor, tornando-a o melhor veículo para capturar o momento de mercado na nossa visão. Os engenheiros da empresa desenvolveram códigos que foram capazes de atingir diferentes tipos de clientes por quase uma década, uma vantagem crucial em um negócio cujas principais barreiras para o sucesso são o engajamento dos clientes. Além disso, a Méliuz é também a empresa com maior número de clientes (> 27 milhões) e parceiros (> 1.200) na indústria.

Pronto para aproveitar o momento do mercado

Serviços Financeiros

Cartão de crédito, o começo

A Méliuz fechou parceria com o Banco Pan para emissão conjunta de cartões de crédito em 2019, e a parceria parece estar indo bem acima das expectativas, com o banco recebendo 1,5 milhão de solicitações de cartões apenas no 4T20. No entanto, essa parceira chegou ao fim no final com o lançamento do cartão méliuz, no qual empresa consegue margens maiores.

E acreditamos que ainda é o começo, pois os cartões estão altamente concentrados em bancos incumbentes com experiência ruim do cliente. O número de cartões emitidos ativos tem crescido gradativamente, atingindo 122 milhões de cartões de crédito e 132 milhões de cartões de débito. Apesar disso, ~ 69% do balanço total de cartão de crédito pertence ao Itaú, Bradesco, Santander e Banco do Brasil por ordem de tamanho da participação, ou seja, concentrado principalmente em bancos incumbentes. Por outro lado, as fintechs têm avançado na emissão de cartões de crédito com um NPS (índice de satisfação do cliente) muito maior do que os incumbentes, por ex. Nubank que tem mais de 36 milhões de solicitações de cartões de crédito com 87 de NPS e já possui 4,2% do balanço total de cartões de crédito. Como resultado, acreditamos que os cartões de crédito são outra linha de negócios em que a Méliuz pode se beneficiar muito da concorrência em um mercado em crescimento, ajudando os concorrentes desse mercado a se conectarem com sua base de clientes.

Crédito, seguros – Você decide!

E há outras avenidas para a Méliuz explorar. As barreiras para novos entrantes nunca foram menores no setor financeiro com o avanço da tecnologia e aplicativos. Como resultado, a concorrência aumentou substancialmente nos últimos anos, com novos entrantes e incumbentes competindo agressivamente por participação de mercado e base de usuários.

Tecnologia

Criando uma empresa genuína de tecnologia

Uma história de evolução. A Méliuz superou vários desafios ao longo de sua trajetória, tais como: i) a criação de uma plataforma proprietária; ii) uma plataforma que não suportava volumes de e-commerce; e iii) adicionar serviços financeiros e outros serviços ao marketplace. Para enfrentar tais adversidades, Méliuz tornou sócios: i) Arilo Claudio, conceituado professor da Universidade Federal do Amazonas (UFAM), PhD em engenharia de sistemas; ii) Edleno Moura, PhD, professor da UFAM e consultor da Méliuz; e iii) Altigran Silva, PhD, professor da UFAM e consultor da Méliuz.

A construção de uma equipe. Com essa liderança e com fácil acesso aos melhores talentos da UFAM, uma universidade de tecnologia de ponta do Brasil, a empresa conseguiu contratar diversos engenheiros de sistemas que ajudaram a desenvolver a tecnologia da Méliuz e criar o que hoje é uma das principais plataformas de engajamento do mercado. A empresa também se tornou a empresa de tecnologia mais desejada para se trabalhar no Amazonas e formou uma equipe contendo um terço de mestres e doutores. Como resultado, a Méliuz saltou de uma equipe de tecnologia de 12 membros desorganizada para uma equipe de 80 altamente estruturada e qualificada, cuja cultura de testes e experiências diferencia a empresa de seus concorrentes.

Novos desafios pela frente. No entanto, a Arilo deve quase dobrar sua equipe no curto prazo com o desafio de contratar profissionais com qualidades semelhantes que irão manter a cultura da empresa e os produtos de alto padrão em um ambiente de Home Office. No entanto, sua equipe também deve ser capaz de integrar produtos de serviços financeiros altamente regulamentados e orientar a equipe de tecnologia da Picodi para desenvolver uma plataforma de cashback e produtos / parcerias de serviços financeiros.

Experiência do consumidor

Se usar, não vai parar. A Méliuz se beneficia de um negócio em que os clientes não percebem aumentos de preços. Por outro lado, como acreditamos que os clientes enxergam as empresas de cashback como um desconto nos preços de varejo, não há retaliação por parte dos clientes, mas sim fidelidade. Os cohorts da Méliuz retratam isso, já que a empresa tem sido capaz de reter o GMV (Gross Merchandise Volume, volume bruto de mercadoria) dos clientes ao longo de sua evolução. Como o negócio de cashback é altamente dependente de engajamento, o histórico e a experiência do usuário da Méliuz serão fundamentais para manter sua posição dominante no mercado.

Se você ainda não tem conta na XP Investimentos, abra a sua!