IBOVESPA -1,6% | 109.927 Pontos

CÂMBIO +1,4% | 5,12/USD

O que pode impactar o mercado hoje

Destaque do dia

O dia começou marcado pelo medo dos investidores de que a China amplie sua aliança com a Rússia, assim como a intervenção do governo em setores estratégicos como o de tecnologia. Além disso, o país anunciou mais uma série de novos lockdowns, devido à maior onda de Covid que o país já viu desde o início da pandemia. Após mais uma rodada de negociações sem grandes avanços ontem (14), Rússia e Ucrânia devem voltar a se reunir hoje (15) para discussão do cessar-fogo entre os países. Essa possível desaceleração na China, causada pelos lockdowns, e um possível fim da guerra no leste europeu trouxeram o preço das commodities para baixo, com o barril de petróleo sendo negociado a US$100/barril e o minério de ferro negociado a US$137/ton. Na parte de economia, as atenções do mundo começam a se voltar para a reunião de dois dias do Fed, que inicia hoje e decisão, que será anunciada amanhã (16) sobre a elevação das taxas de juros americanas. O mercado espera amplamente uma elevação da taxa de juros dos EUA em 0,25 ponto percentual. No Brasil também se inicia hoje a nova rodada de reunião do Copom, que anuncia amanhã a decisão para a nova taxa de juros brasileira. É esperado pelo mercado uma elevação da Selic para 11,75%.

Brasil

A Bolsa brasileira foi impactado pela queda dos preços das commodities, que se deu, principalmente, pelo anúncio de novas restrições na China. O Ibovespa encerrou o dia em baixa de -1,60%, aos 109.927 pontos. O Real recuou frente ao dólar, mesmo com a moeda americana perdendo força frente a outras divisas internacionais. A moeda americana fechou em alta de +1,40%, a R$ 5,124. No mercado de renda fixa, os juros futuros tiveram mais um dia de elevação. O principal motivo continua sendo o conflito entre Rússia e Ucrânia e seus desdobramentos sobre a economia global e local, como inflação mais alta e possível aumento no auxílio emergencial. No dia de hoje, especialmente, não houve avanço nas negociações e notícias de que a China poderia passar a ajudar a Rússia foram aventadas, piorando o cenário. DI jan/23 fechou em 13,235%; DI jan/25 encerrou em 12,67%; DI jan/27 foi para 12,485%; e DI jan/29 fechou em 12,57%.

Mundo

Mercados globais amanhecem negativos (EUA -0,3% e Europa -1,7%) com a deterioração de sentimento dos investidores à medida que as conversas entre Rússia e Ucrânia apresentaram pouco progresso. Nos EUA, hoje começa a reunião de política monetária do Federal Reserve, que deverá optar por subir a taxa de juros americana pela primeira vez desde 2018. Na China, ambos os índices CSI 300 (-4,6%) e Hang Seng (-5,7%) encerram em forte baixa devido à escalada das preocupações com as restrições impostas para a contenção da pandemia no país. Os novos lockdowns poderão ter um grande peso no crescimento econômico neste ano. Além disso, um anúncio do J.P. Morgan, afirmando que 28 ações de internet chinesas não são um veículo investível no atual cenário geopolítico e riscos macroeconômicos, contribuiu para a venda generalizada. Por fim, o petróleo (-5,9%) recua pela manhã com temores de uma queda na demanda chinesa pela commodity.

Economia

Dados divulgados nessa madrugada mostraram atividade industrial e vendas no varejo surpreendentemente positivos na China, permitindo que o Banco Popular da China (PBOC) mantivesse as taxas de juros estáveis na terça-feira. O PBOC manteve a taxa de seus empréstimos de médio prazo de um ano inalterada no início do dia, frustrando as expectativas de um corte, embora os investidores acreditem que os formuladores de políticas possam retomar o afrouxamento monetário em breve para sustentar a economia em desaceleração, ainda mais depois do aumento de casos de coronavirus no país que tem causado novas restrições. Na Europa, dados de produção industrial contraíram em janeiro na comparação interanual, dado fraco, mesmo antes de qualquer impacto da invasão da Ucrânia pela Rússia, que começou no final de fevereiro.

Reajuste de combustíveis

No Brasil, os preços dos combustíveis continuam gerando discussão. Ontem, o presidente do Senado, Rodrigo Pacheco, afirmou que não vê necessidade de decretar estado de calamidade, medida ventilada como solução de viabilizar recursos para subsidiar a gasolina. Pacheco acredita que o esforço deveria vir da Petrobrás, cujos lucros estariam demasiadamente altos. Outras soluções estão sendo estudadas, como aumentar temporariamente o Auxílio Brasil, pois seria um gasto mais focado na população mais pobre, enquanto a área política do governo gostaria de desonerar de impostos federais a gasolina, medida que poderia deixar de arrecadar R$ 27 bilhões e tirar 0,75 p.p. da inflação. O ministério da economia prefere esperar os efeitos do PLP 11, aprovado na semana passada, antes de tomar novas medidas.

Rússia e Ucrânia

Em meio a relatos de intensificação de bombardeio de Kiev, a quarta rodada de negociações entre autoridades russas e ucranianas, realizada na segunda-feira, não produziu avanços. No entanto, os países acordaram em continuar as conversas nesta terça-feira. Em paralelo, o responsável por política externa no Partido Comunista da China, Yang Jiechi, e o conselheiro de Segurança da Casa Branca, Jake Sullivan, se reuniram em Roma no primeiro encontro entre os países desde o início do conflito no leste europeu. Segundo a Casa Branca, Sullivan teria enfatizado que apoio a invasão russa da Ucrânia teria implicações para os relacionamentos da China em todo o mundo. A China alerta que, se for sancionada, deve tomar medidas retaliatórias.

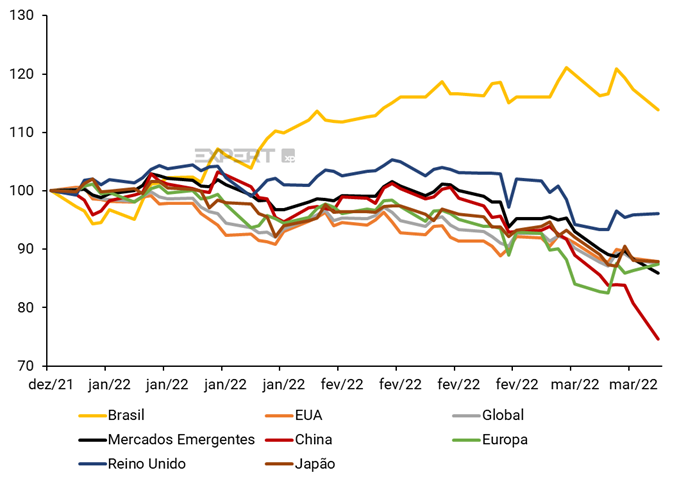

Mercado em Gráfico

Depois de amargar uma queda de -11,9% em 2021, o Ibovespa é a Bolsa com maior retorno no ano de 2022, com +4,9% de retorno acumulado no ano em reais e 17,4% em dólares. A combinação de uma forte rotação de setores de crescimento para setores considerados de “valor” e a contínua alta nos preços das commodities traz um forte benefício para as ações brasileiras. Os preços das commodities já vinham subindo devido a uma forte demanda em meio à reabertura econômica global, enquanto a resposta da oferta não veio em mesmo ritmo. E as recentes tensões geopolíticas envolvendo dois grandes exportadores de commodities, a Rússia e a Ucrânia, pressionaram ainda mais os preços. Enquanto os principais índices de ações estão tendo um ano difícil, o índice da Bolsa brasileira está tendo um dos melhores desempenhos até agora globalmente. Como já mencionamos, o Brasil vem se beneficiando de uma tríplice de: 1) rotação global de crescimento para valor; 2) forte exposição a commodities, trazendo claros riscos de alta para os lucros; e 3) múltiplos de entrada muito baixos (Preço por Lucro projetado ao redor das mínimas dos últimos 10 anos).

Veja todos os detalhes

Agenda de resultados

CBA (CBAV3): Após o fechamento

Yduqs (YDUQ3): Após o fechamento

Iguatemi (IGTI3): Após o fechamento

Trisul (TRIS3): Após o fechamento

Temporada de resultados do 4º trimestre 2021 – o que esperar?

Economia

Preocupação com novos casos de covid na China superam divulgação de dados positivos

- A produção industrial da zona do euro ficou inalterada em janeiro em relação a dezembro e caiu 1,3% em relação ao ano anterior, indicando um início lento para 2022, mesmo antes de qualquer impacto da invasão da Ucrânia pela Rússia, que começou no final de fevereiro. A produção industrial é um importante componente do produto interno bruto, que cresceu 0,3% em relação ao trimestre anterior no período de outubro a dezembro, com expansão de 4,6% em relação ao ano anterior;

- Na Alemanha, o índice de sentimento ZEW ficou abaixo das expectativas (-39,3 vs 5,0), já mostrando preocupação com os impactos no conflito na atividade da maior economia do bloco europeu;

- Na China, a produção industrial subiu 7,5% entre janeiro e fevereiro em relação ao ano anterior, o ritmo mais rápido desde junho de 2021 e acima do aumento de 4,3% observado em dezembro. Isso em comparação com um aumento de 3,9% esperado por analistas em uma pesquisa da Reuters. E as vendas no varejo aumentaram 6,7% em relação ao ano anterior em meio ao aumento da demanda durante os feriados do Ano Novo Lunar e os Jogos Olímpicos de Inverno;

- O desempenho surpreendentemente forte da segunda maior economia do mundo no ano novo pode ter permitido que o Banco Popular da China (PBOC) mantivesse as taxas de juros estáveis na terça-feira. O PBOC manteve a taxa de seus empréstimos de médio prazo de um ano inalterada no início do dia, frustrando as expectativas de um corte, embora os investidores acreditem que os formuladores de políticas possam retomar o afrouxamento monetário em breve para sustentar a economia em esfriamento;

- No Brasil, os preços dos combustíveis continuando gerando discussão, ontem, o presidente do Senado, Rodrigo Pacheco, afirmou que não vê necessidade de decretar estado de calamidade, medida ventilada como solução de viabilizar recursos para subsidiar a gasolina. Pacheco acredita que o esforço deveria vir da Petrobrás, cujos lucros estariam demasiadamente altos. Outras soluções estão sendo estudadas, como aumentar temporariamente o Auxílio Brasil, pois seria um gasto mais focado na população mais pobre, enquanto a área política do governo gostaria de desonerar de impostos federais a gasolina, medida que poderia deixar de arrecadar R$ 27 bilhões e tirar 0,75 p.p. da inflação. O ministério da economia prefere esperar os efeitos do PLP 11, aprovado na semana passada, antes de tomar novas medidas;

- Começa hoje o primeiro dia de reuniões do COPOM.

Política

A guerra na Ucrânia segue em destaque

- Em meio a relatos de intensificação de bombardeio de Kiev, a quarta rodada de negociações entre autoridades russas e ucranianas, realizada na segunda-feira (14), não produziu avanços. No entanto, os países acordaram em continuar as conversas nesta terça-feira (15);

- Em paralelo, o responsável por política externa no Partido Comunista da China, Yang Jiechi, e o conselheiro de Segurança da Casa Branca, Jake Sullivan, se reuniram em Roma no primeiro encontro entre os países desde o início do conflito no leste europeu. Segundo a Casa Branca, Sullivan teria enfatizado que apoio a invasão russa da Ucrânia teria implicações para os relacionamentos da China em todo o mundo. Em paralelo, a China alerta que se for sancionada, deve tomar medidas retaliatórias.

Empresas

Resumo dos resultados do 4º trimestre de 2021: 47% dos resultados acima das nossas expectativas

- A divulgação dos resultados do 4° trimestre de 2021 (4T21) das empresas listadas na Bolsa começou na semana do dia 2 de fevereiro e 76% das empresas do Ibovespa já reportaram seus resultados;

- Vemos os resultados do quarto trimestre como sólidos, porém já sendo uma temporada mais fraca que as anteriores. 47% das empresas reportaram Lucros Operacionais (EBITDA) acima do que esperávamos, 11% foram em linha, e os 42% restantes abaixo do que esperávamos. Quanto à receita, 39% das empresas superaram nossas expectativas, 25% foram em linha e 36% vieram abaixo;

- Quanto aos setores, empresas de Papel e Celulose, Tecnologia, Mídia e Telecom e Small Caps reportaram EBITDA acima das nossas expectativas. De destaques negativos, as empresas de Saúde que reportaram até agora desapontaram as expectativas;

- Clique aqui para o relatório completo.

Natura&Co. (NTCO3): Ventos contrários fora das suas mãos; Avon dando sinais positivos

- Natura&Co. fez uma reunião com uma atualização da sua estratégia e perspectiva após os resultados do 4T21;

- As principais mensagens foram: i) Tirando o macro, as tendências são positivas; ii) Resultados de curto prazo seguem com desafios; iii) Ainda há espaço para proteger margens; iv) O modelo comercial da Avon está dando sinais positivos; v) Foco em melhorar as margens da Avon Internacional; e vi) Aesop deve continuar a crescer;

- Nós mantemos Compra e preço alvo de R$40,0 por ação por seguirmos construtivos com a integração da Avon enquanto vemos riscos positivos em Aesop. Clique aqui para o relatório completo.

Magazine Luiza (MGLU3): Resultados fracos do 4T21; Macro continua um desafio para bens duráveis

- O Magazine Luiza reportou resultados do 4T21 abaixo do esperado;

- A dinâmica de receita segue impactada pela deterioração macroeconômica, principalmente nas lojas físicas e 1P (estoque próprio online), enquanto a margem EBITDA foi o destaque negativo (-2,6p.p A/A), reflexo da fraca performance das lojas físicas no período;

- Mantemos nossa recomendação Neutral e preço-alvo de R$12,0/ação. Clique aqui para o relatório completo.

Ecorodovias (ECOR3) 4T21: Melhorias no Tráfego Continuam, Embora Custo do Capex Traga Riscos; Neutro

- A Ecorodovias apresentou resultados neutros, com EBITDA ajustado de R$ 545 milhões (em linha com nossas estimativas e queda de 1% A/A), refletindo principalmente melhorias no tráfego dado impactos mais amenos do COVID-19 porém também refletindo o fim das concessões Ecocataratas e Ecovia Caminho do Mar em novembro 2021;

- Do lado positivo, destacamos a melhoria contínua do tráfego, com tráfego comparável +1,0% vs. 4T19 (período pré-pandemia);

- Do lado negativo, no entanto, observamos um aumento do compromisso de capex da ordem de R$ 278 milhões, refletindo o recente aumento nos preços das commodities, especialmente o cimento asfáltico de petróleo (CAP);

- Reiteramos nossa postura neutra com o case de investimento da Ecorodovias;

- Clique aqui para ler o relatório completo.

GOL (GOLL4) 4T21: Tarifas Melhores do que o Esperado Impulsionando o Crescimento de Receita

- Pontos positivos: (i) continuidade da recuperação do faturamento (+55% A/A e +53% T/T), impulsionado por: (a) volumes, com aumento de capacidade (ASK +15% A/A e +21% T/T); e (b) tarifas, com yields +40% A/A e +29% T/T, repassando inflação e aumento de custo de combustível para sustentar as margens; (ii) margem EBITDA de 8,5% (+11p.p. A/A e +34p.p. T/T), refletindo os aumentos tarifários mencionados acima;

- Pontos negativos: (i) aumento sequencial nos custos de combustível, com combustível de aviação/litro em R$ 4,17 +80% A/A, elevando o CASK de combustível em 55% A/A; (ii) aumento da posição da dívida líquida para ~R$20,3 bilhões no 4T21, vs. ~R$17,9 bilhões no 3T21 e ~R$14,5 bilhões no 4T20 (embora os níveis cambiais atualmente mais baixos devam ajudar a posição da dívida em reais para o 1T22);

- Guidance: para refletir os recentes aumentos nos preços dos combustíveis, a GOL revisou seu guidance para 2022, com preços de combustível +13% vs. projeções anteriores, implicando pressão de custos nas margens EBITDA/EBIT (-1p.p. vs previsão anterior);

- Números do 4T21: Receita de R$ 2,9 bilhões (+55% A/A); EBITDA ajustado de R$ 249 milhões (vs. prejuízo no 4T20 e 3T21); prejuízo líquido de R$ 1.154 milhões;

- Clique aqui para acessar relatório completo.

Direcional (DIRR3) – Resultados 4T21: Fortes resultados impulsionados por uma margem bruta robusta

- A Direcional apresentou resultados sólidos no 4T21, impulsionados pela forte margem bruta ajustada de 36,7% (+0,7 p.p. T/T e -0,3 p.p. A/A), acima da nossa expectativa de 36,2%, impactada positivamente por preços de venda mais altos e pelo melhor mix vindo do segmento da Riva, apesar dos custos de materiais sob pressão;

- A receita líquida atingiu R$ 487 milhões (+7,4% T/T e +14% A/A) vs. nossa estimativa de R$ 492 milhões. A Direcional conseguiu aumentar os ganhos de eficiência, com despesas gerais e administrativas estáveis, representando 6,5% da receita bruta (-0,5 p.p. T/T e -0,4 p.p A/A), levando a um EBITDA ajustado recorde de R$ 110 milhões no 4T21 vs. R$ 101 milhões no 3T21. Dito isso, o lucro líquido ajustado atingiu R$ 51 milhões no 4T21 (+8% T/T e +25,6% A/A) vs. nossa estimativa de R$ 42 milhões, com margem líquida ajustada atingindo 10,5% (+0,1 p.p. T/T e +1,0 p.p. A/A);

- Além disso, a geração de caixa da Direcional no 4T21 foi de R$ 19 milhões, reduzindo a dívida líquida em R$ 70 milhões, levando a uma dívida líquida/patrimônio líquido de 13,4% (-6,2 p.p T/T);

- Dito isso, reiteramos nossa recomendação de compra para Direcional com TP de R$ 17,00/ação;

- Clique aqui para acessar o relatório completo.

Via (VIIA3): Atualização do plano de monetização de créditos tributários

- Ontem, a Via anunciou que celebrou um novo Instrumento Particular de Transferência de Créditos Tributários de ICMS, desta vez no valor total de R$300 milhões de reais, alcançando R$500mi em créditos monetizados em 2022;

- O impacto esperado por conta desta transação no fluxo de caixa e resultados da Companhia será apropriado ao longo dos próximos 18 meses;

- Mantemos nossa recomendação Neutra e preço-alvo de R$7/ação.

Mills (MILS3): Alienação na Rohr em troca de plataformas elevatórias; positivo

- A Mills anunciou ontem (14) por fato relevante a alienação da sua participação de 27% na Rohr, empresa do segmento de engenharia de acesso para construção civil. Nessa operação de troca, a Mills receberá uma frota de 146 plataformas elevatórias, com valor de R$13 milhões;

- Além das máquinas, a companhia divulgou que receberá contratos ativos da base de clientes avaliados em R$1,9 milhão, além de R$4,9 milhões em moeda local e, por fim, outros R$14,2 milhões em imóveis – estes que devem ser vendidos para aplicação dos recursos no crescimento da companhia;

- A Mills possuía participação na Rohr desde 2011, quando adquiriu 25% de seu capital social por R$ 90 milhões; na época, a transação foi avaliada em 5,8x EV/EBITDA e visava ampliar a exposição da companhia ao setor de infraestrutura;

- Vemos o movimento como positivo e em linha com a proposta da companhia de foco crescente no segmento de Rental, em oposição ao de Construção. Com isso, mantemos nossa visão construtiva com a empresa e reiteramos nossa recomendação de Compra, com preço-alvo de R$10,0/ação.

Principais notícias dos setores

Nestas publicações diárias, trazemos as principais notícias nacionais e internacionais dos setores: Financeiro, Varejo (e-commerce, supermercados, lojas de roupa, farmácias, etc.), Agro, Alimentos e Bebidas e Energia (óleo & gás e elétricas).

- Notícias Diárias do Setor Financeiro

- Nubank diz que tem posição de capital ‘forte e adequada’ ao novo marco regulatório do BC (Valor);

- Banrisul fecha acordo com Wiz para distribuição de consórcios (Valor);

- Chinesa Binance adquire corretora Sim;Paul e busca aderir à regulamentação financeira do país (O Globo);

- Clique aqui para acessar o relatório.

- Entrega XP: Notícias diárias do setor de varejo

- Lucro do Magazine Luiza recua 57,6% no 4º trimestre, para R$ 93 milhões (Valor);

- Pesquisa aponta que dois em cada três consumidores desistem de compra online por experiência ruim (Estadão);

- Perdas com mercado ilegal no Brasil sobem 4,4% e chegam a R$ 300 bi em 2021 (Estadão);

- Clique aqui para acessar o relatório.

- Agro, Alimentos & Bebidas: confira as principais notícias

- Gabriela Cerruti disse que retenções em milho, soja e trigo não aumentarão, mas em farinha e óleo de soja aumentarão (La Nacion);

- Canadá abre mercado para as carnes bovina e suína do Brasil (Valor);

- Clique aqui para acessar o relatório completo.

- Radar Energia XP: Notícias diárias do setor de energia

- Petrobras: recolhimento aos cofres públicos ultrapassou os R$ 200 bi no ano passado. (Broadcast);

- Petróleo fecha em forte queda com otimismo sobre negociações entre Rússia e Ucrânia. (Valor Econômico);

- Custo da energia seguirá alto, apesar da melhora hídrica (Valor Econômico);

- Clique aqui para acessar o relatório.

Mercados

Radar Global: Análises das principais empresas e tendências sob o nosso Radar | União da Discovery+ e HBO Max criará nova gigante do streaming

- Ford anuncia nova estratégia de expansão na Europa;

- Fusão entre Discovery+ e HBO Max formará mais uma gigante do streaming;

- Fornecedor da Apple sofre com novos lockdowns na China;

- Múltiplo Preço/Lucro do S&P 500 revela aumento no prêmio de risco atribuído as ações;

- Acesse aqui o relatório internacional.

Alocação&Fundos

Principais notícias

- Fundos Imobiliários (FIIs): confira as principais notícias

- Fundos imobiliários caem forte e completam sétima sessão no campo negativo (InfoMoney);

- MXRF11: confira os dividendos e saiba se vale a pena investir (Estadão);

- Aliansce Sonae eleva proposta de combinação de negócios com BR Malls (Uol);

- Clique aqui para acessar o relatório completo.

ESG

Update ESG | Petrobras (PETR4): Feedback do webinar sobre clima; Todos os olhos no posicionamento da PETR na transição energética global

- A Petrobras realizou hoje um webinar dedicado à temática do clima, e neste relatório destacamos seis temas-chaves que foram explorados pela companhia durante o evento: (i) atuação na transição energética global; (ii) ações em vigor para combate às mudanças climáticas; (iii) presença de incentivos na remuneração vinculados à objetivos de sustentabilidade; (iv) reconhecimento por parte de consultorias terceiras; (v) avaliação do próximo plano estratégico da companhia; e (vi) agenda de compromissos para 2025 e 2030;

- Em nossa visão, como disse o CEO da Petrobras no evento: “mitigar as mudanças climáticas é uma demanda global e urgente”. Nesse sentido, reconhecemos com bons olhos o crescente foco da companhia na agenda ESG, dado que a PETR reconhece os desafios para o setor de Oléo & Gás no futuro, ao mesmo tempo em que ainda vemos um longo caminho a ser percorrido adiante;

- Mantemos nossa recomendação de Compra para a Petrobras, com preço-alvo de R$45,30/ação e US$16,40/ADR. Clique aqui para ler o relatório de feedback completo.

UE avança em regra que define participação mínima de mulheres na liderança em empresas listadas | Café com ESG, 15/03

- O mercado fechou em território negativo nesta segunda-feira, com o Ibov e o ISE em queda de -1,6% e -0,7%, respectivamente.

- No Brasil, através de uma plataforma de negócios que a União Europeia criou em 2020 a partir do European Green Deal, chamada Low Carbon Business Action, o bloco quer promover acordos comerciais entre fornecedores de tecnologia europeus de pequeno e médio portes e empresas brasileiras que tenham interesse em investir na transição energética, na economia circular e na mitigação das mudanças climáticas no país.

- No internacional, (i) a União Europeia firmou a aprovação inicial de legislação que define a participação feminina em cargos de liderança para empresas listadas, com pelo menos 40% dos cargos de diretoria não executiva ou 33% de todos os cargos de conselho até 2027; e (ii) investidores que juntos administram mais de US$ 130 trilhões em ativos escreveram para mais de 10.000 empresas pedindo que forneçam dados ambientais para a plataforma de divulgação sem fins lucrativos CDP, em um esforço para mensurar o combate às mudanças climáticas. Clique aqui para acessar o relatório e começar o dia bem informado com as principais notícias ao redor do Brasil e do mundo quando o tema é ESG.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)