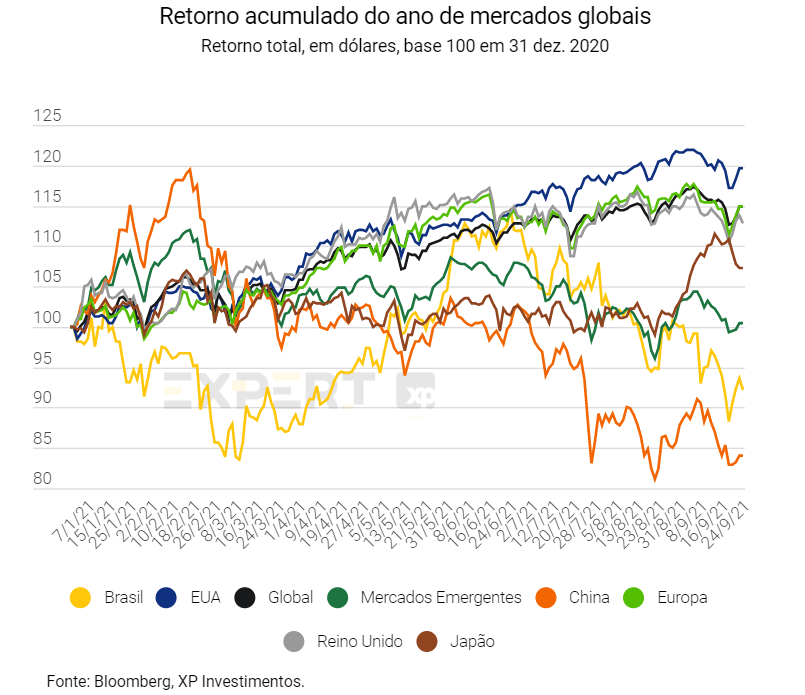

Em 2021, a China e Hong Kong estão entre os mercados com as performances mais fracas no mundo, quando comparados aos principais índices de Bolsas globais. Isso tem chamado a atenção de muitos investidores, dado que a China é um mercado promissor, com forte crescimento econômico, larga adoção de tecnologia e de novas tendências e mais de 1,3 bilhão de consumidores.

Mas o que está acontecendo por lá? É hora de aumentar a exposição ao mercado chinês, ou não?

Afinal, o que está acontecendo com a China?

Enxergamos quatro fatores principais impactando o mercado Chinês desde o começo do ano, que pressionaram os preços de ativos na China:

- 1. Políticas mais restritivas do governo em relação a alguns setores importantes, como educação e tecnologia, o que pressionou as ações desses setores a caírem 30% até 90% no ano. No setor de educação, o governo considera pedir às empresas de educação para tornarem-se organizações sem fins lucrativos. No setor de tecnologia, o governo chinês bloqueou as tentativas de IPO da Ant Financial em Hong Kong (braço financeiro da Alibaba), e da Bytedance (TikTok) nos EUA. Além disso, o governo tem anunciado uma série de investigações anti-truste e medidas que visam aumentar o controle sob empresas de tecnologia, e diminuir o poder delas, como maiores restrições na aprovação de novos jogos online, restrição de horários que os jovens podem jogar esses jogos, entre outras.

- 2. Dados econômicos mais fracos, impactados pelas políticas de “zero Covid”: após o recente aumento de casos de Covid-19 na China, o governo voltou a adotar medidas bem agressivas e restritivas para conter a pandemia por lá, incluindo o fechamento do terceiro maior porto de contêineres do país, o porto de Ningbo-Zhoushan. Após essas medidas, os dados econômicos na China mostraram uma forte desaceleração nos últimos dois meses, o que incitou uma discussão no mercado se essa desaceleração é passageira ou mais estrutural. Em agosto, as vendas do varejo na China cresceram apenas 2,5%, bem abaixo dos 7% esperados pelo mercado. A produção industrial também cresceu menos que a expectativa do mercado, 5,3% vs. estimativa de 5,8%.

- 3. Reflexos da crise na Evergrande : uma das maiores incorporadoras imobiliárias na China, a Evergrande, causou turbulência no mercado global essa semana, pois avisou que não ia conseguir parte dos juros das suas dívidas que venciam na última semana. As ações da incorporadora já caem mais de 85% esse ano. Durante a semana, a turbulência foi parcialmente controlada quando mais sinais de envolvimento do governo chinês em participar do processo de restruturação dos mais de US$300 bilhões em dívidas por parte da Evergrande. Além disso, muitos passaram a questionar um potencial contágio em outras empresas do setor, e outros setores também, como o bancário e de commodities. Porém, muitos consultores e gestores especializados em China lembraram que esse não é um “momento Lehman Brothers” na China, pois os problemas da Evergrande são conhecidos há tempos, e a dívida é detida primordialmente por bancos estatais.

- 4. Queda abrupta no preço de algumas commodities, como o minério de ferro. A China será anfitriã das Olimpíadas de Inverno, em fevereiro de 2022. Visando controlar a poluição e também os altos preços das commodities metálicas, o governo tem mantido uma política restritiva em relação à produção de aço. O governo já ordenou a redução de produção em mais de 65 fábricas entre outubro a março, o que já levou a uma queda na produção de aço chinesa em mais de 25%. Os preços do minério de ferro despencaram mais de 50% como consequência, de ais de US$200/tonelada para cerca de US$90, mas recuperaram acima de US$110 nos últimos dias.

Esses fatores descritos acima não só pressionaram os ativos chineses, mas como também levaram a uma grande dúvida nos investidores: se a economia chinesa estaria desacelerando de forma mais abrupta, ou se essa fraqueza seria apenas temporária. Além disso, é importante monitorar para ver se haverá algum contágio dessa desaceleração, e do caso Evergrande, em outros setores ou até em outros países fortemente dependentes da China.

Qual a tese de investimentos de longo prazo na China?

Como o nosso time de Research Internacional escreveu no relatório China: A superpotência emergente, vemos várias razões pelas quais a China representa uma interessante oportunidade de investimentos no médio e longo prazo. Também ressalto as visões sobre a China do JP Morgan Asset Management. Nos últimos 10 anos, o mercado de ações chinês quadruplicou de tamanho em termos de capitalização enquanto o mercado de títulos de dívida multiplicou por 7x. Hoje, ambos são, em suas respectivas categorias, o 2º maior mercado do mundo. As 5 principais razões são:

- 1) A China é a segunda maior economia do mundo: Com o PIB de US$ 14 tri e aproximando-se rapidamente dos EUA, que tem US$ 21 tri, com seu crescimento de 9% a.a. nas últimas duas décadas contra apenas 2% a.a. do PIB real americano. Ainda classificada como país emergente, a China desafia o status quo e investe agressivamente para tornar-se a maior superpotência global, buscando ultrapassar a hegemonia tecnológica e geopolítica dos EUA. E é neste contexto de longo prazo que o investidor deve observar com atenção as oportunidades no país.

- 2) Enorme mercado consumidor: Hoje, o país possui o 3º maior território do planeta, atrás apenas da Rússia e do Canadá, e conta com 1,4 bilhão de habitantes, ocupando o 1º lugar no ranking populacional. Para se ter uma ideia, há quase 2x mais pessoas na China do que no continente europeu, e 4x mais do que nos EUA.

- 3) Foco em inovação e tecnologia: A China está focando sua economia em novos fatores de crescimento, como inovação tecnológica, serviços e demanda interna. Talvez nem todos investidores saibam que há uma década atrás as exportações na China representavam 35% do PIB e hoje esse valor é apenas 18%. A China tem o 1º lugar em investimento de venture capital em fintechs, superando os EUA e Alemanha somados; 2º lugar em investimento de venture capital em direção autônoma, realidade virtual e tecnologia da educação; 3º lugar em investimento de venture capital em inteligência artificial e o país está numa corrida para atingir o primeiro colocado em todos estes segmentos. Enquanto os EUA produzem 48% dos unicórnios (startups que chegam ao valor de U$ 1bi) do planeta, a China já atinge 35% do total. A China tem liderado várias áreas no mundo de tecnologia, como e-commerce, gaming, 5G, robótica e Inteligência Artificial, entre várias outras.

- 4) Potencial para dobrar a renda per capita: Mais interessante que o tamanho de sua economia, é o potencial da China em dobrar a renda per capita de sua população na próxima década: de US$ 10.000 para US$ 20.000, o que a qualifica como um país de alta renda. Mais de meio bilhão de chineses devem ingressar na classe média no mesmo período.

- 5) Maior acesso aos investidores internacionais: Além do crescimento dos mercados, também aumentou a participação dos investidores estrangeiros, que possuíam apenas US$ 3bi em títulos de dívida na China e hoje possuem US$ 340bi.

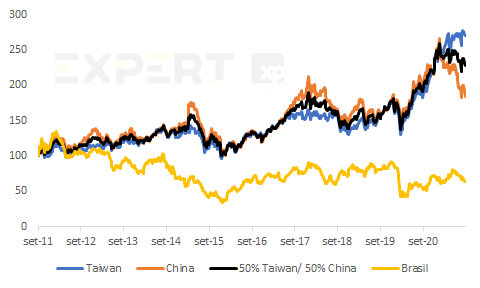

Nos últimos dez anos, uma carteira composta por 50% China e 50% Taiwan teve um retorno de +128% em dólares, o que se compara ao MSCI Brasil com um retorno de -36% durante o mesmo período. Vale lembrar que o índice de Taiwan inclui as principais produtoras de semicondutores do planeta, como a TSMC.

Retorno Índices MSCI Taiwan, China e Brasil nos últimos 10 anos – em dólares

O que fazer no curto prazo?

A China tem um futuro promissor, e deve se tornar a maior economia do mundo e um dos maiores mercados do mundo na próxima década. Além disso, a China está na vanguarda em várias tendências tecnológicas e de inovação que irão ajudar a mudar o mundo.

Dito isso, as dúvidas em relação às políticas do governo chinês devem se manter no horizonte dos investidores. Além disso, as dúvidas em relação a economia chinesa, se passam por uma desaceleração momentânea ou mais estrutural, e se a crise imobiliária será contida ou não, também deverão se manter nos próximos meses. Portanto, no curto prazo, é difícil enxergar catalizadores que farão com que os investidores voltem a ficar mais otimistas com o mercado chinês. Essas incertezas podem manter as ações do mercado chinês pressionadas no curto prazo.

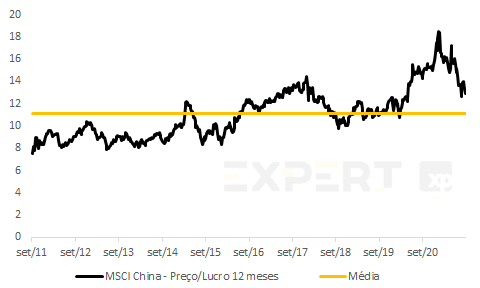

Em relação ao valuation, o mercado acionário da China, medido pelo índice MSCI China, está negociando ainda acima da média histórica, pelo indicador de Preço/Lucro projetado 12 meses à frente. O índice está agora em 12,9x, o que se compara com a média histórica de 10 anos em 11x.

Indicador de Preço/Lucro de 12 meses adiante do MSCI China

Opções de investimento na China

Hoje já são várias as opções de investimento na China, para investidores em geral e também para investidores qualificados.

- ETF XINA11 – Investidores em geral: O ETF terá exposição ao fundo alvo iShares MSCI China ETF. O índice MSCI China O índice cobre a maior parcela do universo investível de renda variável da China.

- ETF ASIA 11 – Investidores em geral: O ETF terá exposição ao fundo alvo iShares MSCI All Country Asia ex Japan ETF, que por sua vez, referencia o índice MSCI AC Asia ex Japan, que captura grandes e médias empresas em 2 dos 3 principais mercados desenvolvidos asiáticos (exceto Japão) e em 9 dos principais países emergentes asiáticos. Os mercados desenvolvidos incluem Cingapura e Hong Kong. Os mercados emergentes incluem China, Índia, Indonésia, Coréia do Sul, Malásia, Paquistão, Filipinas, Taiwan e Tailândia.

- JP Morgan China Opportunities Dólar Advisory FIC FIA IE: Investidores qualificados, não hedgeado (com exposição cambial). Aplicação mínima R$500. E JP Morgan China Opportunities Advisory FIA IE: Investidores qualificados, hedgeado (sem exposição cambial). Aplicação mínima R$500.

- Wellington All China Focus Dolar Equity Advisory FIC FIA IE: Investidores qualificados, não hedgeado (com exposição cambial). Aplicação mínima R$500. É um fundo de ações com estratégia long only e abordagem fundamentalista bottom-up, com foco em empresas chinesas, majoritariamente A-shares. O portfólio contém usualmente entre 20 e 40 papéis, sendo que 10 maiores equivalem a cerca de 50% do patrimônio líquido. A carteira mantém nível de caixa usualmente menor que 5%. O fundo no Brasil acessa o Wellington All-China Focus Equity Fund (ISIN: IE00BK5STQ73) e apresenta exposição cambial, isto é, é um veículo não hedgeado. E a versão hedgeada, sem exposição cambial – Wellington All China Focus Equity Advisory FIA IE.

- Aberdeen China Equity Dólar Advisory – Investidores qualificados: O Fundo busca superar os retornos do MSCI China A Index (USD) investindo em empresas listadas em bolsas de valores chinesas. O processo de investimento segue uma estratégia fundamentalista com abordagem bottom-up, com o objetivo de construir uma carteira concentrada de empresas da China negociadas nas Bolsas Shanghai e Shenzhen de (30 a 40 posições) buscando superar o desempenho do MSCI China A Onshore em 3% a.a. no período de 3 anos e a versão hedgeada (sem exposição cambial) Aberdeen China Equity Advisory FIA IE.

Você ainda não tem conta na XP? Clique aqui e abra sua conta