Há mais de um ano começamos a adicionar fundos internacionais em nossas carteiras recomendadas. Hoje essas posições oscilam entre 5% no perfil de menor risco, o cauteloso, até 37% dentro do destemido, perfil de maior risco. Se formos considerar apenas renda variável global, foco deste artigo, os percentuais recomendados atualmente vão desde 3% para a carteira defensiva a 27% (equivalente a 37% considerando que temos 10% alocado no Trend Bolsa Americana Alavancado, o que corresponde, aproximadamente, a uma exposição de 20% no Trend Bolsa Americana). Mas por que incluímos renda variável global nas carteiras?

Exposição a setores que estão pouco representados no Brasil

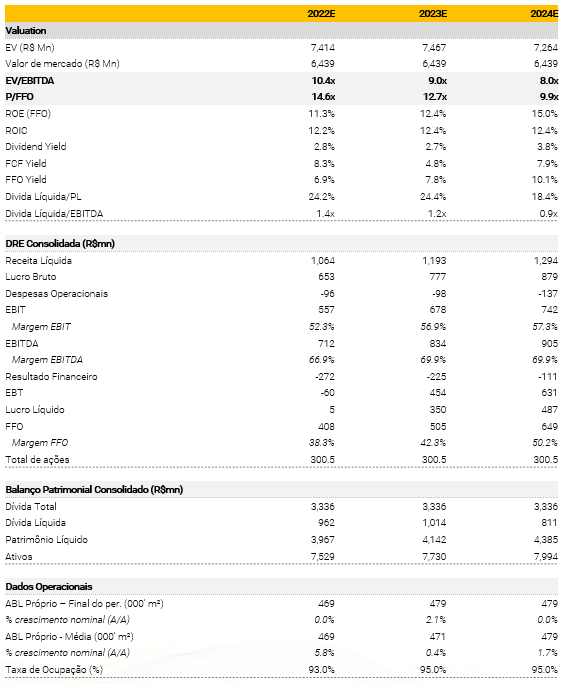

Quando comparamos o principal índice da bolsa brasileira, o Ibovespa, ao principal índice das bolsa globais, o MSCI All Countries World Index (MSCI ACWI), fica clara a desproporção entre o setores em ambos os índices.

Enquanto os setores mais associados à economia “antiga” estão no último quartil do MSCI AWI, Consumo Não Discricionário, Materiais Básicos e Energia, no Ibovespa estão no primeiro.

O setor cujo peso é maior no MSCI é o de Tecnologia da Informação (21,73%), enquanto esse mesmo setor é o penúltimo colocado (1,02%) no Ibovespa. Importante ressaltar que este foi o maior responsável pela alta do índice global no ano, dado que as empresas que se fortaleceram durante a pandemia estão exatamente nesse conjunto.

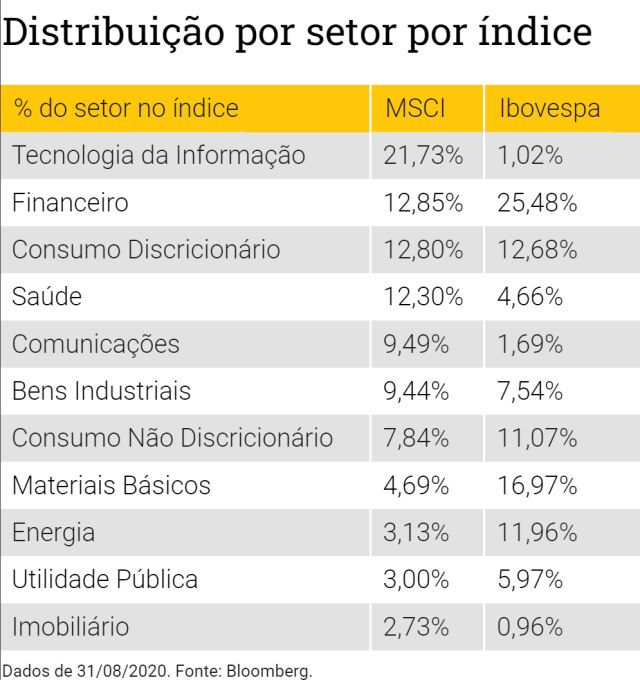

As dez principais ações do MSCI, por exemplo, são empresas cuja concorrência no Brasil é praticamente inexistente ou são concorrentes pouco significativos. Logo, se queremos ser sócios das maiores empresas do mundo, necessariamente precisamos investir fora do Brasil.

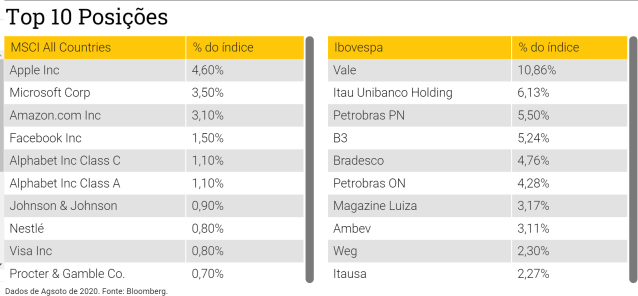

Pouca correlação entre os retornos

Um dos princípios fundamentais para entender se investindo em dois ou mais ativos diferentes realmente estamos diversificando, é analisar a correlação entre os mesmos. No caso, há uma excelente diversificação – baixa correlação – não só entre o Ibovespa o MSCI em reais ou em dólares, mas também entre as duas versões do MSCI, com e sem exposição cambial. Isto demonstra o peso da oscilação da moeda.

Ao analisarmos um período um pouco acima de 10 anos, podemos visualizar as dispersões dos retornos não só entre os três índices mas entre nossas carteiras recomendadas para a parcela de renda variável (considerando que desde o início de 2010 as carteiras fossem apenas de renda variável, com as proporções atuais entre renda variável brasileira, global e global com exposição à oscilações do dólar estivessem com os mesmos percentuais atuais).

Um dado interessante ao observarmos os anos com retornos negativos: no Ibovespa tivemos 5 casos, no MSCI ACWI são 3 enquanto no MSCI ACWI Dólar apenas um caso. Já nas carteiras cuja exposição à bolsa brasileira é maior que americana, no caso do perfil estrategista e energético, dada a diversificação, apenas em 2011 a performance foi negativa. No caso da carteira destemida esse número sobe para três vezes, o que ainda é bastante interessante uma vez que que esse perfil tem como objetivo ter retornos superiores ao Ibovespa.

Retornos esperados atrativos

Como bem sabemos, rentabilidade passada não representa garantia de retornos futuros, logo para incluirmos, aumentarmos ou diminuirmos qualquer posição dentro de nossas carteiras recomendadas e consequentemente dentro dos fundos da família DNA, estimamos o retorno esperado de cada uma das classes de ativos para os próximos 5 anos.

Pela primeira vez publicamos separadamente em nosso relatório mensal 5 anos em 5 minutos os retornos projetados para renda variável global tanto em dólar – ou seja considerando a oscilação do preço do MSCI All Countries World Index (MSCI ACWI) e também a oscilação do real frente ao dólar – quanto hedgeado, ou seja considerando a

valorização do MSCI ACWI sem influência do comportamento do câmbio. No caso do primeiro, o retorno esperado no cenário base é 2,8% ao ano e no segundo 8,3% ao ano.

Conheça todas as recomendações no Onde Investir

À primeira vista, pode parecer que deveríamos ter apenas posições com hedge, no entanto no cenário pessimista o retorno de renda variável em dólar sobe para 8,8% ao ano, uma vez que nesse contexto haveria uma deterioração elevada do real dada uma piora de questões isoladas do Brasil, como as questões fiscais. Como para nós não só é importante uma boa performance das classes isoladas e sim da carteira como um todo a posição em dólar seria uma importante defesa.

Mas qual a melhor forma de investir em Renda Variável Global atualmente?

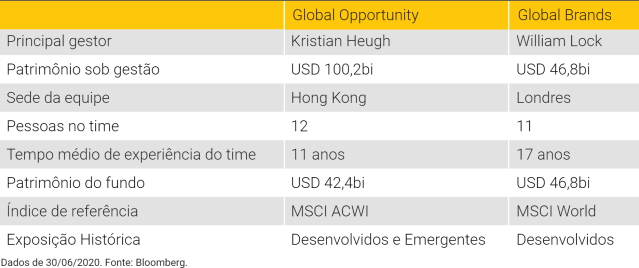

Mas qual a melhor forma de investir em Renda Variável Global atualmente? Nossa recomendação é uma combinação dos fundos Morgan Stanley Global Opportunity Dolar Advisory FIC FIA IE e Morgan Stanley Global Brands Advisory FIC FIA IE (que pode ser com exposição cambial ou não, dado o percentual da carteira recomendada para a moeda). Ao selecionar ambos fundos você não precisará se preocupar não só em selecionar as melhores ações, mas também em selecionar quais os países investir. As principias razões específicas para ambos os fundos estão listadas abaixo:

Qualidade da asset e dos gestores

A gestora faz parte do conglomerado Morgan Stanley, uma das maiores instituições financeiras do mundo, criada em 1932 e presente em 41 países. Atualmente possui 665 bilhões de dólares sob gestão, sendo 168 bilhões de dólares em gestão ativa de renda variável. Apesar de ambos fundos serem de renda variável, eles possuem equipes de gestão diferentes e com objetivos diferentes.

Os dois gestores possuem mais de 20 anos de mercado e contam com equipes também muito experientes e robustas.

Retornos consistentes acima dos índices de referência

O MSCI World possui exposição a 23 países desenvolvidos¹, enquanto o MSCI ACWI possui essa mesma relação de países desenvolvidos somada a exposição de 26 países emergentes². Abaixo o retorno de cada um dos fundos em relação ao seu respectivo índice de referência:

Apesar dos fundos no Brasil terem pouco tempo, eles replicam exatamente a mesma estratégia – compram cotas – dos fundos negociados no exterior, cujo retorno está ilustrados no gráfico. Desta forma conseguimos demostrar o retorno mais longo e a geração de alpha dos fundos, ou seja o retorno acima do benchmark (índice de referência).

No caso do Global Opportunity se destaca não só a diferença muito significativa em relação ao retorno, mas também apresenta uma relação risco x retorno, também conhecida como information ratio, muito elevada (1,10 desde o início até 31/08). Já o Global Brands, tem uma geração de alpha menor, mas também apresenta uma volatilidade anualizada, desde seu início, inferior ao MSCI World (14,0% x 15,5%).

Carteira atual dos fundos

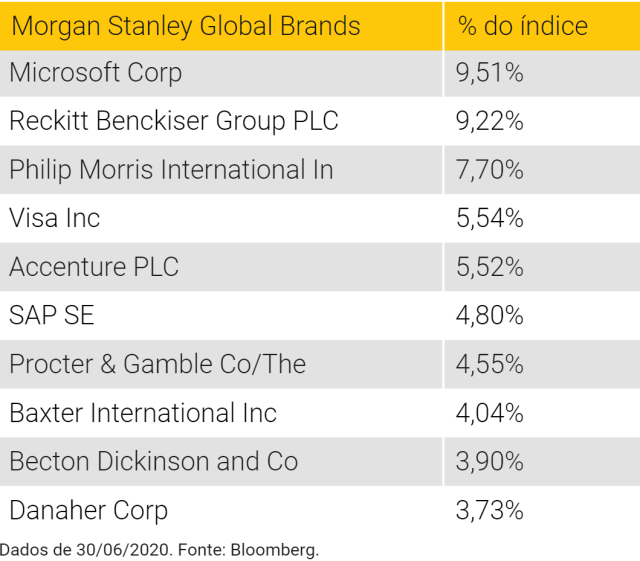

Ambos os gestores tem como base a análise fundamentalista, o foco do Morgan Stanley Global Opportunity Dolar Advisory FIC FIA IE são empresas de alta qualidade com vantagens competitivas sustentáveis, enquanto o Morgan Stanley Global Brands Advisory FIC FIA IE busca empresas com ativos intangíveis valiosos, com poder de precificação e que possuam eficiência de capital.

Enquanto os índices são pulverizados – o MSCI World é composto por 1.061 ações e o MSCI ACWI por 2,984 – os fundos são bem concentrados, normalmente possuindo entre 20 e 40 papeis, sendo suas top 10 posições mais da metade do patrimônio de cada um:

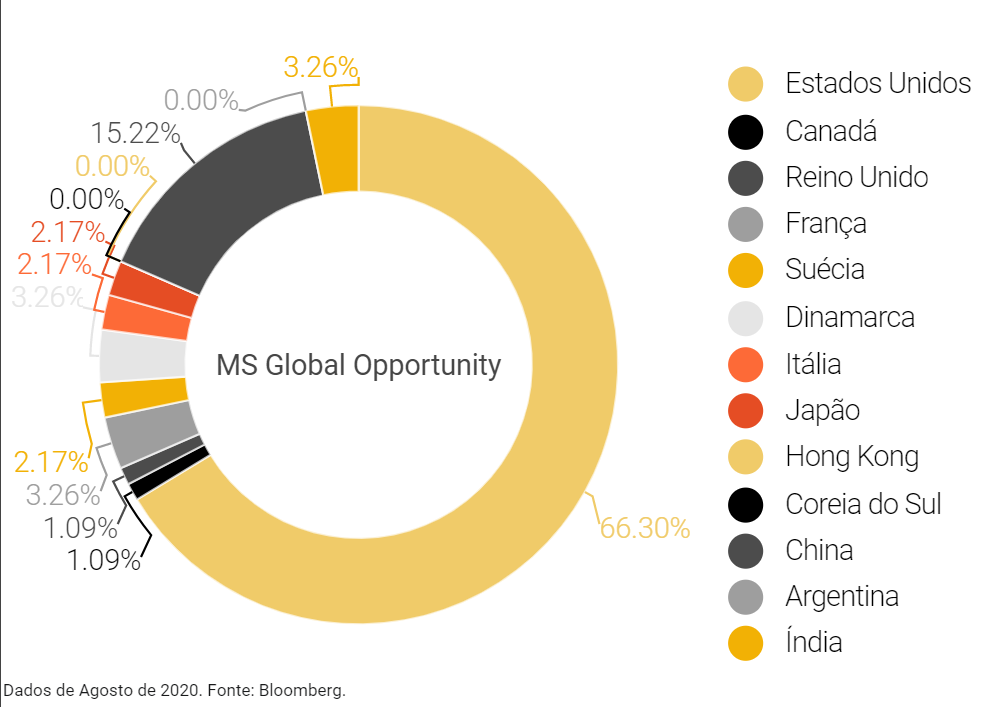

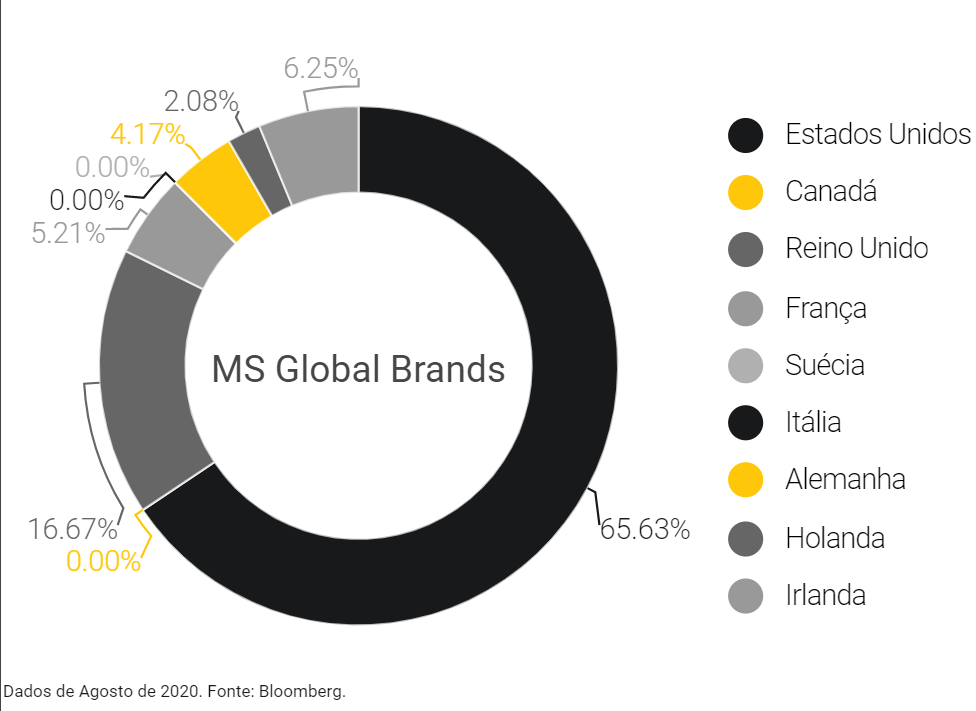

Assim como seus respectivos índices de referência, o fundo Morgan Stanley Global Brands Advisory FIC FIA IE possui ações de empresas listadas em países desenvolvidos enquanto o Morgan Stanley Global Opportunity Dolar Advisory FIC FIA IE também possui exposições à países em desenvolvimento, com destaque para China (14,60%), resultando em uma diversificação geográfica importante para as carteiras recomendadas.

MS Global Opportunity

MS Global Brands

Abra sua conta na XP Investimentos e conte com o nosso time especializado de assessores.

1 Austrália, Áustria, Bélgica, Canadá, Dinamarca, Finlândia, França, Alemanha, Hong Kong, Irlanda, Israel, Itália, Japão, Holanda, Nova Zelândia, Noruega, Portugal, Cingapura, Espanha, Suécia, Suíça, Reino Unido e Estados Unidos. ²Argentina, Brasil, Chile, China, Colômbia, República Tcheca, Egito, Grécia, Hungria, Índia, Indonésia, Coreia, Malásia, México, Paquistão, Peru, Filipinas, Polônia, Catar, Rússia, Arábia Saudita, África do Sul, Taiwan, Tailândia, Turquia e Emirados Árabes Unidos.