IBOVESPA -0,85% | 102.855 Pontos

CÂMBIO -0,41% | 5,29/USD

O que pode impactar o mercado hoje

Destaques da semana

No cenário internacional, o destaque deverá ser a divulgação do índice de despesas de consumo pessoal (conhecido como PCE), e que é a medida preferida de inflação pelo Federal Reserve, na sexta-feira. Serão divulgados também a leitura final do PIB dos EUA do terceiro trimestre, além de índices de expectativas de inflação e sentimento sobre a economia americana da Universidade de Michigan. Destaque também para as decisões de política monetária na China e Japão durante a semana.

Brasil

No Brasil, serão divulgados os dados de contas externas de novembro, na quarta; o IPCA-15 de dezembro, na sexta feira; e a arrecadação federal de dezembro, ainda sem data definida. Na seara política, atenções voltadas para a negociação do governo eleito com o Congresso sobre a PEC da Transição, o julgamento das emendas do relator no STF, e a nomeação dos novos ministros e outros membros da equipe econômica.

Mundo

Os mercados globais amanhecem positivos (EUA +0,5% e Europa +0,6%), ensaiando um ritmo de recuperação, após duas semanas de perdas provocadas pela preocupação com o impacto dos contínuos apertos monetários nas economias globais. Na Europa, o vice-presidente do Banco Central Europeu, Luis de Guindos, reforçou que novas altas de juros serão necessárias para trazer a inflação de volta para a meta de 2%. Na China, o índice de Hang Seng (-0,5%) encerra em baixa, à medida que o volume de casos da Covid-19 segue colocando em risco o ritmo de reabertura no país. O sentimento negativo foi parcialmente compensado por novos anúncios governamentais, reforçando que a estabilização da economia será uma prioridade em 2023 e que a liquidez nos mercados será mantida.

Dados positivos na Europa

O índice de clima de negócios alemão Ifo, divulgado hoje cedo, subiu mais do que o esperado em dezembro, indicando que a maior economia da Europa finaliza o ano com uma perspectiva melhor, apesar da crise energética e da alta inflação. O relatório vem depois que os dados do PMI da semana passada mostraram que a desaceleração da atividade econômica alemã moderou pelo segundo mês consecutivo, indicando que uma provável recessão no bloco será menor do que se pensava anteriormente.

Bolsa Família fora do teto

No Brasil, destaque para decisão do ministro do STF Gilmar Mendes na noite de domingo que, na prática, permite o pagamento do Bolsa Família de R$ 600 por família em 2023 mesmo sem a PEC da Transição. O impacto fiscal tende a ser menor que o da PEC de Transição ao se restringir ao Bolsa Família de R$ 600/mês, mas ainda é preciso compreender melhor os detalhes da medida e como isso afeta a tramitação do projeto na Câmara.

Iniciando cobertura no setor de vestuário esportivo: Grupo SBF (Compra), Track&Field (Neutro) e Vulcabras (Compra)

Iniciamos cobertura no setor de vestuário esportivo, com recomendação de Compra para as ações do Grupo SBF (preço-alvo de R$18,0/ação) e Vulcabras (preço-alvo de R$19,0/ação), e Neutro para Track&Field (preço-alvo de R$11,0/ação).Temos uma visão construtiva para o segmento, uma vez que vemos tendências estruturais positivas pautadas em: (i) uma maior penetração dos esportes no cotidiano das pessoas, com os brasileiros assumindo uma posição mais ativa na forma de lidar com a sua saúde; (ii) uma parcela crescente de mulheres praticando esportes; e (iii) novas modalidades surgindo, com os dois últimos pontos impulsionando o mercado endereçável do segmento. Clique aqui para acessar o relatório completo e aqui para a análise ESG.

Resumo da Semana

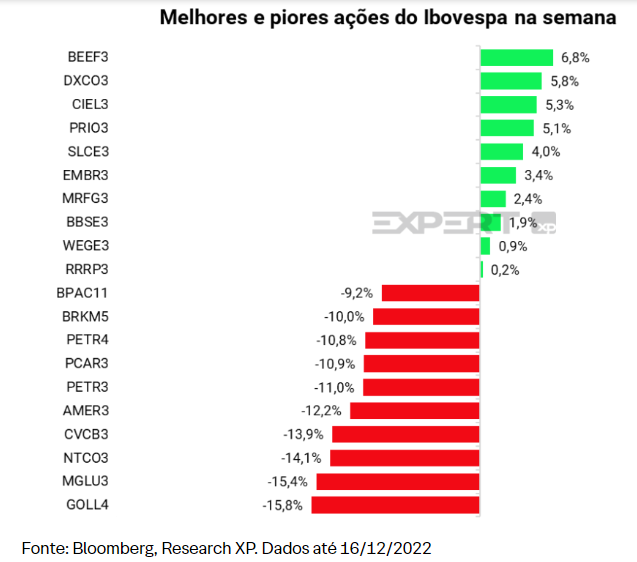

Em semana importante para a política monetária global, na qual o banco central dos EUA, Europa e Inglaterra tiveram decisões de juros, o Ibovespa encerrou em queda de -4,3% aos 103 mil pontos. Com o tom ainda duro dos bancos centrais, principalmente do Federal Reserve, os mercados globais caíram. Por aqui, riscos fiscais domésticos continuaram impactando nomes como como Magazine Luiza (MGLU3), Natura (NTCO3) e Americanas (AMER3) que registraram queda de mais de 12%. Além disso, as ações de Gol (GOLL4) registraram queda de quase 16%, pressionadas pelo o aumento no preço do barril de petróleo, que subiu 4% na semana, e alta de 1,2% do dólar. Fora isso, foi anunciada a greve dos pilotos e comissários de bordo, o que também pode prejudicar a operação da companhia e pressionar o papel.

O Dólar fechou a semana com alta de 1,15% em relação ao Real, em R$ 5,31/US$. Na Renda Fixa, por mais uma semana, a curva de juros futuros registrou elevação, principalmente nos vértices mais longos, refletindo um maior prêmio de risco exigido pelos investidores. Diante de uma desaceleração no ritmo contracionista das políticas monetárias ao redor do mundo, o cenário político doméstico seguiu como o principal direcionador do mercado. DI jan/23 fechou em 13,654%; DI jan/24 foi para 13,985%; DI jan/25 encerrou em 13,82%; DI jan/27 fechou em 13,665%; e DI jan/29 foi para 13,55%.

Veja todos os detalhes

Economia

Gilmar Mendes determina retirada de parte do Bolsa Família do teto de gastos

- O índice de clima de negócios alemão Ifo subiu para 88,6, de uma leitura revisada de 86,4 em novembro. O resultado veio acima do esperado em dezembro (+87,4), quando a maior economia da Europa se aproximou do final do ano com uma perspectiva melhor, apesar da crise energética e da alta inflação, informou uma pesquisa nesta segunda-feira. Nas últimas semanas outros sinais melhores puderam ser vistos,: a inflação desacelerou ligeiramente para 11,3% em novembro, de uma alta de 11,6% no mês anterior, à medida que os preços da energia diminuíram e institutos econômicos revisaram suas previsões para 2023, agora prevendo uma contração mais branda de 0,3% no próximo ano;

- No Brasil, o ministro Gilmar Mendes, do Supremo Tribunal Federal, determinou em decisão liminar que as despesas com o programa de renda mínima, Bolsa Família, sejam excluídas da regra do teto de gastos. O ministro determinou ainda que seja mantido o valor de R$ 600 e, desde já, autorizou, caso necessário, o uso suplementar de crédito extraordinário. Na prática, a medida abre espaço referente à regra da PEC dos Precatórios para ser usado para custear o Bolsa Família. Caso não seja suficiente, o restante ficará fora do teto. Tudo isso válido apenas para 2023, com o novo governo ganhando um ano para enfrentar o debate, incluindo a proposta de um novo marco fiscal;

- Na semana, destaque para as decisões de política monetária na China e Japão nessa madrugada e deflator de consumo do PIB americano, importante medida de inflação para o Fed, na sexta feira. No Brasil, IPCA-15 de dezembro na sexta feira.

Empresas

Um time de estrelas, mas nem todos levam a taça; Iniciando cobertura no setor de vestuário esportivo: Grupo SBF (Compra), Track&Field (Neutro) e Vulcabras (Compra)

-

- Iniciamos cobertura no setor de vestuário esportivo, com recomendação de Compra para as ações do Grupo SBF (preço-alvo de R$18,0/ação) e Vulcabras (preço-alvo de R$19,0/ação), e Neutro para Track&Field (preço-alvo de R$11,0/ação);

-

- Temos uma visão construtiva para o segmento, uma vez que vemos tendências estruturais positivas pautadas em: (i) uma maior penetração dos esportes no cotidiano das pessoas, com os brasileiros assumindo uma posição mais ativa na forma de lidar com a sua saúde; (ii) uma parcela crescente de mulheres praticando esportes; e (iii) novas modalidades surgindo, com os dois últimos pontos impulsionando o mercado endereçável do segmento;

-

- Olhando para as companhias, nossa visão positiva com o Grupo SBF é principalmente explicado pelo potencial de crescimento da operação da Fisia e valuation atrativo (8,5x P/L), enquanto a Vulcabras conta com marcas fortes e um posicionamento diversificado de valor e preços, enquanto o valuation também parece atrativo nos níveis atuais (5,4x P/E). Por fim, apesar de gostarmos do posicionamento e do perfil mais resiliente da T&F, iniciamos com recomendação Neutra por uma visão mais cautelosa quanto ao potencial de expansão, além de enxergarmos as ações negociando a um valuation justo (13,2x P/L);

-

- Clique aqui para acessar o relatório completo.

Construção Civil | Novas atualizações mantendo o ritmo do programa CVA para 2023

-

- Em reunião extraordinária na manhã de sexta-feira (16 de dezembro), o conselho do FGTS aprovou duas atualizações para o programa CVA:

-

- Ampliação do teto do valor de contratação de imóveis em 5% (excluindo DF, RJ e SP), mantendo o teto máximo de R$ 264mil/unidade;

-

- Prolongamento do prazo das medidas que reduziram as taxas de juros do grupo 3 do programa CVA e pró-cotista até junho de 2023.

-

- Em reunião extraordinária na manhã de sexta-feira (16 de dezembro), o conselho do FGTS aprovou duas atualizações para o programa CVA:

-

- Vemos as atualizações como um elemento de manutenção do ritmo positivo de contratações no início de 2023, o que vemos como positivo para todas as construtoras de baixa renda. No quesito de ampliação do teto de contratação de imóveis, vemos as companhias com maior expansão geográfica se beneficiando de uma melhora no enquadramento dos imóveis, o que na nossa visão amplia o mercado endereçável das companhias, principalmente nas faixas mais altas, o que pode beneficiar principalmente Direcional (DIRR3), MRV (MRVE3) e Tenda (TEND3);

-

- Além disso, a manutenção das taxas de juros mais baixas no grupo 3 e pró-cotista parece positiva a nosso ver, beneficiando as companhias que atuam nas faixas mais altas do programa, em especial a Cury (CURY3);

Elétricas: Resultado do leilão de transmissão 02/2022

-

- A Agência Nacional de Energia Elétrica (ANEEL) realizou na última sexta-feira (16/12) o leilão de transmissão 02/2022, com 6 blocos, compreendendo 710 km de linhas e subestações com investimento estimado em R$ 3,5 bilhões;

-

- O leilão encerrou com um deságio médio sobre a receita anual permitida (RAP) de 38,2%, o que consideramos um deságio bastante agressivo e ilustra os níveis ainda elevados de competição nos leilões de transmissão para ativos greenfield;

-

- Destacamos que os com melhores retornos (Blocos 5 e 6) contemplam a modernização de ativos existentes;

-

- Clique aqui para acessar o relatório.

BrasilAgro (AGRO3): Feedback do BrasilAgro Day

-

- As principais conclusões foram: a combinação de venda de fazendas + produção agrícola continua sendo o principal negócio da empresa;

-

- Apesar da estratégia de crescimento ainda em curso, os novos arrendamentos exigem uma análise mais criteriosa devido ao aumento do custo de capital; e

-

- A empresa espera uma retomada das comercializações da produção à medida que os fundamentos estão melhorando;

-

- Clique aqui para acessar o relatório completo.

Bancos & Instituições Financeiras: Destaques Operacionais da B3 – Novembro 2022

-

- Em 15 de dezembro, a B3 divulgou os números operacionais de novembro. O mês apresentou o melhor desempenho do ano em termos de ADTV, o volume de ações cresceu 13,8% A/A, atingindo 36 bilhões (a maior média desde outubro de 2021);

-

- Esse forte desempenho no mês, aliado ao bom resultado do mês anterior, coloca a B3 no caminho de entregar alta trimestral em relação a 2021. Do lado da renda fixa, novembro foi outro mês positivo;

-

- No geral, vemos os números de novembro como positivos para a B3, mas ainda não o suficiente para mudar nossa visão conservadora sobre a ação (recomendação Neutra e Preço-Alvo de R$ 14,0/ação para 2023);

-

- Clique aqui para acessar a nota completa.

Principais notícias dos setores

Nestas publicações diárias, trazemos as principais notícias nacionais e internacionais dos setores: Financeiro, Varejo (e-commerce, supermercados, lojas de roupa, farmácias, etc.), Agro, Alimentos e Bebidas e Energia (óleo & gás e elétricas).

-

- Notícias Diárias do Setor Financeiro

-

- Caixa Seguridade busca vice-liderança do setor até 2024 (Valor);

-

- Ações do Nubank completam um ano na Bolsa com queda de quase 60% (UOL);

-

- Boa vista recebe proposta de combinação de negócios da Equifax (Broadcast);

-

- Clique aqui para acessar o relatório completo.

-

- Notícias Diárias do Setor Financeiro

-

- Radar Tech XP: Notícias diárias do setor de Telecom e Tecnologia

-

- Conselho fiscal da Telefônica Brasil aprova incorporação da Garliava (Valor);

-

- Equifax propõe tirar Boa Vista da Bolsa com prêmio de 70% (Brazil Journal);

-

- Novas tecnologias vão aprimorar as casas inteligentes (Valor);

-

- Empresas projetam novas realidades a partir da rede 6G (Valor);

-

- Radar Tech XP: Notícias diárias do setor de Telecom e Tecnologia

-

- Entrega XP: Notícias diárias do setor de varejo

-

- Casino tentará buscar alternativas antes de voltar a vender ações do Assaí (Estadão);

-

- Carrefour abre 12 lojas em um único dia (SuperVarejo);

-

- Natal fraco e começo de 2023 morno sustentam projeções mais pessimistas para o varejo (Valor);

-

- Clique aqui para acessar o relatório.

-

- Entrega XP: Notícias diárias do setor de varejo

-

- Agro, Alimentos & Bebidas: confira as principais notícias

-

- Alimentos e Bebidas:

-

- Usinas já fixaram preço de 61% das exportações de açúcar da próxima safra – Valor;

-

- EU grain crops seen withstanding cold spell – Reuters.

-

- Alimentos e Bebidas:

-

- Agro:

-

- Bolsa de Rosário reduz estimativa para a colheita argentina de trigo – Valor;

-

- BrasilAgro faz seu primeiro inventário de emissões de gases de efeito estufa – Valor.

-

- Agro:

-

- Clique aqui para acessar o relatório completo.

-

- Agro, Alimentos & Bebidas: confira as principais notícias

-

- Radar Energia XP: Notícias diárias do setor de energia

-

- Taesa leva dois lotes de transmissão, mas com retornos “patrióticos” (Brazil Journal);

-

- Eletrobras aprova permuta entre Eletronorte e Neoenergia para ‘racionalização de participações’ (Valor Econômico);

-

- Mudança na Lei das Estatais pode ter levado empresas a não fazer ofertas por 7 blocos de petróleo, avalia IBP. (Valor Econômico);

-

- Clique aqui para acessar o relatório.

-

- Radar Energia XP: Notícias diárias do setor de energia

Estratégia

Pesquisa com assessores XP: Risco fiscal é considerado o maior risco para a Bolsa em 2023; interesse em investimentos internacionais começa a retornar

- Nos últimos dias, realizamos uma nova edição da nossa pesquisa com os assessores da XP e assessores de investimento de escritórios autônomos filiados à XP Investimentos. Temos como objetivo obter a visão dos assessores e, principalmente, dos seus clientes sobre investimentos. Nesta edição, obtivemos 123 respostas únicas;

- A maioria dos clientes ainda têm uma baixa alocação em Renda Variável. Segundo os assessores, 74% de seus clientes possuem entre 0% e 25% de alocação em Renda Variável (-8p.p. M/M), 20% possui entre 25% e 50% (+5p.p. M/M), 2% entre 50% e 75% (+0p.p. M/M) e por fim, 3% entre 75% e 100% (+3p.p. M/M);

- O percentual dos assessores que disseram que seus clientes visam diminuir a alocação em Renda Variável aumentou em +27p.p. M/M atingindo 40%. Enquanto isso, os investidores interessados em manter seus investimentos em nessa classe de ativos ficou em 46%, -22p.p. M/M. Por fim, 14% dos clientes pretendem aumentar seus investimentos na classe de ativos, -5p.p. M/M;

- Além de Renda Variável, as classes de ativos que os assessores e seus clientes se mostraram mais interessados foram: 1) Tesouro Direto e Renda Fixa (80%, +4p.p. M/M); 2) Fundos de Renda Fixa (65%, +2p.p. M/M); 3) Investimentos Internacionais (54%, +19p.p. M/M); 4) Fundos Multimercado (50%, +0p.p. M/M); 5) Fundos Imobiliários (43%, -21p.p. M/M); 6) Fundos de Renda Variável (7%, -1p.p. M/M); 7) Criptoativos (7%, -7p.p. M/M); e 8) Ouro (5%, +1p.p. M/M);

- Perspectivas quanto ao Ibovespa pioram, maioria acredita que o índice vai ao redor de 120 mil pontos até o final de 2023. Segundo a pesquisa desse mês, 35% dos assessores acreditam que o Ibovespa ficará entre os 110.000 e 120.000 pontos até o final de 2023. Em seguida, 26% acreditam que o índice deve fechar o ano entre 120.000 e 130.000 pontos. Outros 17% acreditam que o índice ficará entre 100.000 e 110.000. A média de palpites calculada foi de 119.861 pontos;

- Em relação aos riscos, o destaque agora para 2023 são os riscos fiscais, chegando a 76%. Riscos relacionados a uma recessão global foi visto como a segunda maior preocupação em 15%, seguido de alta de juros nos EUA com 3%;

- Clique aqui para acessar o relatório completo.

Mercados

Radar Global: Análises das principais empresas e tendências sob o nosso Radar | Intel atrasa início de fábrica na Alemanha

-

- Goldman cortará milhares de funcionários à medida que as demissões em Wall Street se intensificam;

-

- Intel atrasa início de fábrica na Alemanha;

-

- Pepsico deve começar a utilizar as primeiras unidades do Tesla Semi já em 2023;

-

- Ações da Tesla atingem menor múltiplo P/L da história;

-

- Acesse aqui o relatório internacional.

Renda fixa

De Olho na Renda Fixa: principais notícias de crédito privado, mercados e renda fixa

-

- Mercados

-

- O risco fiscal deve alimentar a renda fixa em 2023? (Estadão);

-

- Fusões e aquisições retomam vigor, mas risco fiscal pesa contra (Valor Econômico).

-

- Mercados

-

- Noticiário Corporativo

-

- BRF aprova 1ª emissão de notas comerciais no valor de R$ 700 milhões (Valor Econômico);

-

- Período de festas estendido aquece vendas de aves e suínos (Valor Econômico).

-

- Noticiário Corporativo

-

- Ratings

-

- Perspectiva dos ratings da Movida alterada para estável por alta carga de juros; ratings ‘BB-’ e ‘brAA+’ reafirmados (S&P Global).

-

- Ratings

-

- Clique aqui para acessar o relatório completo.

Alocação & Fundos

Principais notícias

-

- Fundos Imobiliários (FIIs): confira as principais notícias

-

- Ifix tem pior semana desde ameaça de tributação de dividendos dos FIIs, em junho de 2021 (InfoMoney);

-

- Quais os Fundos Imobiliários mais rentáveis de 2022? (Valor);

-

- Por que FIIs são a melhor forma de gerar renda recorrente ao investidor (Estadão);

-

- Fundos Imobiliários (FIIs): confira as principais notícias

ESG

Radar ESG | Vestuário Esportivo (SBFG3, TFCO4, VULC3): E no jogo ESG, quem vence?

-

- A importância dos critérios ESG está aumentando também na indústria de esportes, e vemos essa agenda ganhando força nas empresas de vestuário esportivo. No entanto, nem todas evoluem na mesma velocidade;

-

- Na nossa visão, a Vulcabras (VULC3) é a melhor posicionada dentre os nomes do setor sob a cobertura da XP, estando à frente de seus pares, principalmente frente às iniciativas de energia renovável e economia circular, somado à uma divulgação de dados ESG de primeira linha. No caso do Grupo SBF (SBFG3), vemos com bons olhos os avanços que estão sendo dados, mas notamos que vale a pena ficar de olho na governança. Por fim, em relação à Track & Field (TFCO4), o desenvolvimento do tema na empresa ainda está no início, de forma que uma maior divulgação e definição de metas sejam passos ainda necessários;

-

- Clique aqui para ler o relatório completo.

EDP Brasil produz seu primeiro Hidrogênio Verde | Café com ESG, 19/12

-

- O mercado fechou o pregão de sexta-feira em território negativo, com o Ibov e o ISE em queda de -1,0% e -1,3%, respectivamente. Na semana, o IBOV encerrou caindo -4,3%, enquanto o ISE recuou -3,7%;

-

- No Brasil, (i) a BSBios, maior produtora de biodiesel do país, acertou seu segundo financiamento com taxas de juros atreladas a metas de sustentabilidade – a companhia contratou mais R$ 40 milhões com o Santander com taxas vinculada a matéria-prima para a produção do biocombustível; (ii) EDP Brasil produziu sua primeira molécula de Hidrogênio Verde (H2V) na unidade de geração localizada em São Gonçalo do Amarante, no Ceará – desenvolvimento da planta é importante para a geração de energia limpa no Brasil e faz parte dos compromissos com a transição energética do Grupo EDP;

-

- No internacional, os negociadores da União Europeia chegaram a um acordo político no domingo para reformar o mercado de carbono do bloco, reduzindo mais rapidamente as emissões que aquecem o planeta e impondo novos custos de CO2 aos combustíveis usados no transporte rodoviário e nos edifícios a partir de 2027;

-

- Clique aqui para acessar o relatório e começar o dia bem informado com as principais notícias ao redor do Brasil e do mundo quando o tema é ESG.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)