No dia 27 de março, a recém criada Debênture de Infraestrutura passou a ter uma nova regulamentação por meio do Decreto nº 11.964/24 (“Decreto”). Além de apresentar os critérios e condições do produto, o Decreto também trouxe novidades para as já conhecidas Debêntures Incentivadas (ou “Isentas”), que são regidas pela Lei nº 12.431/11. Para saber mais sobre a nova regulamentação e o que esperar sobre essa nova opção de investimento, continue lendo este artigo.

Relembrando as Debêntures de Infraestrutura…

As Debêntures de Infraestrutura foram criadas pela Lei nº 14.801/24 no dia 9 de janeiro de 2024, com o objetivo de complementar as Debêntures Incentivadas e expandir as fontes de arrecadação de recursos para os projetos de infraestrutura no país.

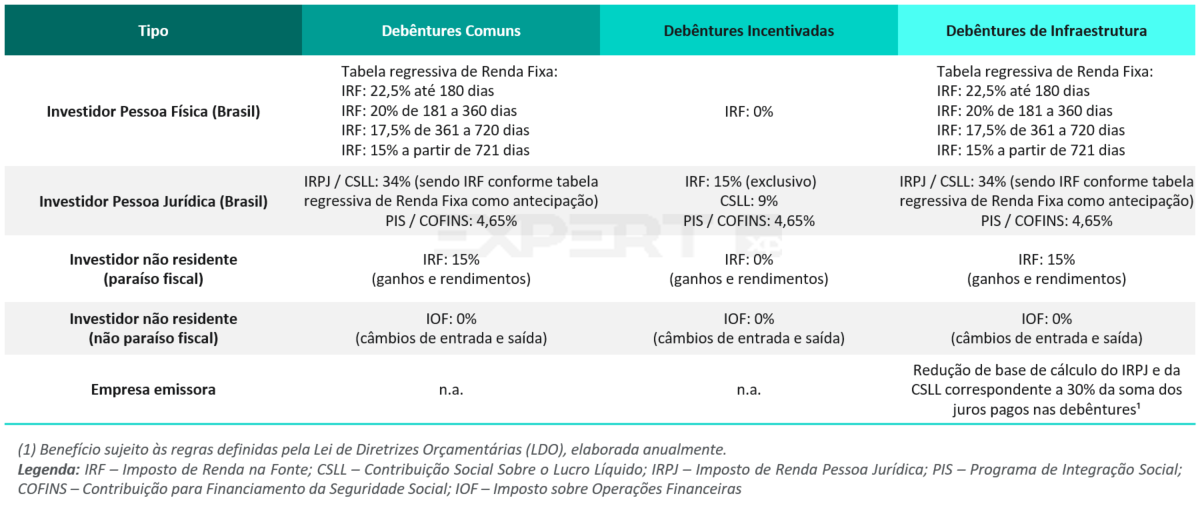

A principal diferença que apontamos entre os dois instrumentos é o público-alvo do incentivo fiscal: enquanto as Debêntures Incentivadas isentam o investidor pessoa física do recolhimento de Imposto de Renda (“IR”) dos ganhos auferidos, as Debêntures de Infraestrutura beneficiam as empresas emissoras através da dedução adicional de 30% dos juros pagos relativos às Debêntures de Infraestrutura da determinação do Imposto de Renda Pessoa Jurídica (IRPJ) e Contribuição Social sobre o Lucro Líquido (CSLL).

Segue abaixo o regime tributário vigente para cada tipo de debênture:

Quais foram as principais mudanças do Decreto?

“Juridiquês” à parte, resumimos as novas regras em 5 tópicos:

1. Unificação da regulamentação das Debêntures Incentivadas e das Debêntures de Infraestrutura

É fato que as Debêntures de Infraestrutura e as Debêntures Incentivadas passaram a coexistir, trazendo mais opções para a classe da Renda Fixa. Em linha com este propósito de simultaneidade, o Decreto publicado em março unificou a regulação que rege estas duas modalidades de investimento. Com isso, as normas vigentes até então foram revogadas (no caso, o Decreto nº 8.874/16).

Desta forma, as regras gerais e condições para enquadramento de projetos de investimento, incluindo os setores de atuação permitidos para as empresas emissoras, são os mesmos para ambas as debêntures – exceto os projetos de geração distribuída de energia.

2. Acumulação de benefícios

Um mesmo projeto poderá ser financiado tanto por Debêntures Incentivadas quanto por de Infraestrutura simultaneamente, desde que o somatório dos valores captados não supere o montante equivalente às “despesas de capital” dos projetos. Esperamos que uma definição mais detalhada sobre os itens que compõem essas despesas seja realizada por portarias ministeriais, a serem publicadas.

Adicionalmente, não é possível acumular os benefícios tributários existentes nas Debêntures de Infraestrutura e nas Debêntures Incentivadas em uma mesma emissão. Assim, a empresa precisará escolher o instrumento a ser utilizado na captação do financiamento.

3. Simplificação do Processo de Aprovação

A fim de fomentar esta categoria de investimento e acelerar o processo das emissões, o novo Decreto dispensa a obrigatoriedade de aprovação ministerial do projeto como pré-requisito para as debêntures. Desta forma, fica de responsabilidade do emissor e do titular do projeto a obrigação de assegurar o enquadramento, a destinação dos recursos e a implementação do projeto de acordo com a regulamentação exigida.

Por outro lado, os projetos que envolvam entes subnacionais, como Estados, Distrito Federal e Municípios, são uma exceção à regra. Nestes casos, ainda há a necessidade de aprovação ministerial na emissão de debêntures.

Por fim, importante destacar que o ministério setorial é o responsável por acompanhar o desenvolvimento dos projetos e informar tanto à Receita Federal quanto à Comissão de Valores Mobiliários (CVM) eventuais desvios.

4. Setores prioritários

Segundo o Decreto, serão enquadráveis como setores prioritários exclusivamente projetos de investimento na área de infraestrutura, que (i) sejam objeto de instrumento de concessão, permissão, autorização, arrendamento ou, no caso do setor de saneamento básico, de contrato de programa; ou (ii) envolvam ações de implantação, ampliação, recuperação, adequação ou modernização.

Desta forma, encaixam-se nestas condições os seguintes setores:

Além disso, a nova regulamentação prevê incentivos a projetos que englobem ações ambientais ou sociais relevantes, como projetos que reduzam emissões de gases de efeito estufa ou projetos que façam parte da transição energética e da descarbonização das cadeias produtivas.

Em comparação ao Decreto anterior (nº 8.874/2016), a nova regulamentação limitou alguns setores a determinadas áreas de atuação, deixando de abranger, por exemplo, projetos relacionados ao setor de petróleo e projetos relativos à produção da biomassa para fins de produção de biocombustíveis. Adicionalmente, alguns setores ficaram restritos ao segmento público, como saúde e educação.

Por fim, destaca-se que as Debêntures de Infraestrutura (Lei 14.801/24) não englobam o setor de Geração Distribuída (GD), enquanto o setor se faz presente nas emissões de Debêntures Incentivadas (Lei 12.431/11).

5. Acesso por estrangeiros e indexadas ao câmbio

O novo Decreto reafirmou a regra prevista já existente para as Debêntures de Infraestrutura (Lei nº 14.801/24) e poderão ser emitidas com cláusula de variação cambial. Esta condição leva em consideração o principal objetivo desta nova modalidade de investimentos: expandir as fontes de recursos financeiros para capitalizar projetos de infraestrutura.

Neste caso, em específico, o principal público-alvo são os investidores estrangeiros, que podem ficar mais atraídos a ativos que protejam os seus patrimônios no momento do resgate, assim como demais investidores que têm como objetivo dolarizar as suas alocações.

Portanto, a nova modalidade de investimento poderá ser estruturada com remuneração vinculada à variação da taxa cambial, bem como ser adquirida por pessoa jurídica estrangeira. Importante destacar que esta possibilidade é válida apenas para as Debêntures de Infraestrutura, ou seja, não inclui as Debêntures Incentivadas (Lei nº 12.431/11).

Qual será a importância das Debêntures de Infraestrutura no mercado?

O desenvolvimento do mercado de capitais foi fundamental para o funding (financiamento) de projetos de infraestrutura, que se intensificaram com as privatizações e os marcos regulatórios mais recentes. Foi a partir daí que as empresas passaram a ter alternativas em relação aos empréstimos concedidos pelo BNDES – Banco Nacional de Desenvolvimento Econômico e Social para esta finalidade.

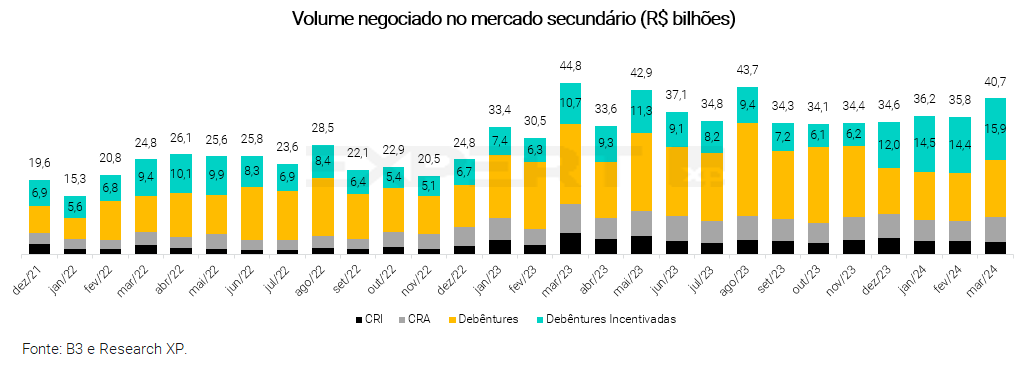

Ao longo dos anos, podemos observar a trajetória crescente no volume de emissões de títulos de dívida corporativa no mercado, com destaque para as Debêntures Incentivadas, que triplicaram de valor anual de 2018 a 2023, atingindo R$ 83,1 bilhões nos últimos doze meses até março de 2024.

E agora, as novas Debêntures de Infraestrutura terão o seu espaço no mercado? Acreditamos que sim, uma vez que são complementares às Debêntures Incentivadas, e trata-se também de uma nova opção de investimento dentro da Renda Fixa. Esperamos que o ritmo de emissões comece devagar, sendo iniciado por empresas já conhecidas no mercado de capitais, com espaço para se consolidar com o tempo.

Abaixo, alguns fatores que vemos como fomentadores desse tipo de investimento:

- Rentabilidade: A Debênture de Infraestrutura pode oferecer uma rentabilidade superior às Debêntures comuns, considerando que se espera um repasse parcial do benefício tributário auferido pela empresa em forma de remuneração, o que pode fomentar o produto.

- “Novos bolsos”: Outra avenida pode ser o acesso por fundos de pensão, uma vez que não possuem o benefício tributário oferecido pelas Debêntures Incentivadas. Isto deve permitir um alongamento do prazo médio investido por estas instituições, permitindo acesso a remunerações mais altas aos investidores. Outros possíveis interessados são os investidores estrangeiros, com a possibilidade de as emissões serem dolarizadas.

- E a Liquidez? Considerando que mais investidores institucionais terão incentivos para escolher esses novos títulos, a tendência é de um maior aquecimento do mercado secundário, que já vem se desenvolvendo nos últimos anos. Vemos isto como um fator positivo para o crédito privado local, uma vez que tal fato pode se traduzir em uma alternativa de resgate antecipado, considerando que o prazo de vencimento de tais títulos são normalmente longos (10 anos ou mais, em uma média histórica).

Assim como para qualquer tipo de investimento, o investidor precisará utilizar critérios comparativos da Debênture de Infraestrutura com as demais opções de alocação. Paralelamente, a empresa precisará verificar a viabilidade de captação via esse instrumento em detrimento de outros financiamentos.

Pontos a serem considerados pelo investidor:

– Com o cenário atual de maior cautela no mercado, em decorrência de uma perspectiva de taxas de juros mais elevadas por mais tempo tanto no Brasil quanto nos Estados Unidos, houve uma reprecificação dos ativos e os títulos públicos do governo brasileiro sofreram elevação das taxas, atingindo níveis próximos a 6,0% de juro real, remuneração que consideramos atrativa e com baixíssimo risco de crédito. Assim, o tradeoff (conflito de escolha) ao optar por investimentos que possuem maior risco, como em Debêntures de Infraestrutura, está maior.

– A análise de risco de crédito do emissor é outro fator importante, uma vez que não há cobertura do FGC – Fundo Garantidor de Créditos, assim como as demais modalidades de debênture.

Pontos a serem considerados pela empresa emissora:

– Para a empresa conseguir utilizar o benefício tributário oferecido pela Debênture de Infraestrutura, o projeto a ser financiado já precisará ser rentável, ou seja, apresentar resultado líquido antes do imposto de renda e contribuição social positivo, de forma que de fato haja redução nos impostos federais a serem pagos (em uma empresa que apresenta prejuízo não há imposto a pagar). Entretanto, é comum que os projetos de infraestrutura apresentem uma curva de maturação, também chamada ramp-up, e passem a apresentar lucro apenas após alguns anos. Nesses casos, pode não ser vantajosa a captação via Debênture de Infraestrutura.

– A depender do tamanho do financiamento necessário, pode ser uma opção a emissão de ambas as Debêntures (Infraestrutura e Incentivada), ainda que em estágios diferentes dos projetos, com a possibilidade de ampliar o volume captado, dado que estamos falando de diferentes perfis de investidores.

E como faço para investir em Debêntures de Infraestrutura?

Será preciso aguardar. O mercado está acompanhando a publicação das portarias ministeriais – que definem as instruções para a execução das leis aprovadas pelo Poder Legislativo – para que então as Debêntures de Infraestrutura sejam de fato liberadas para serem emitidas pelas empresas.

Fonte

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)