Com o objetivo de mantê-lo informado sobre o desempenho da indústria de fundos, mensalmente, publicaremos um resumo da performance das diferentes classes de ativos locais e globais. Além de mostrarmos os principais índices que mais impactam determinados tipos de fundos, também sinalizamos dentro do nosso próprio peer, ou conjunto de fundos, qual a rentabilidade do fundo com a melhor performance (Top 1), qual teve a pior performance (Bottom 1), a mediana dos retornos dos fundos do grupo no mês, no ano, em 12 meses e em 36 meses anualizada e não acumulada, além dos retornos nos anos anteriores de 2022, 2021, 2020 e 2019..

Neste relatório traremos além do consolidado da indústria local, que também inclui veículos não previdenciários traremos os principais destaques positivos e negativos dos fundos de previdência.

Invista melhor com as recomendações

e análises exclusivas dos nossos especialistas.

Fundos de Renda Fixa Brasil

Em janeiro, o mercado de crédito apresentou alta volatilidade após o Fato Relevante da Americanas, que reportava inconsistências contábeis de R$20 bilhões e a saída do até então presidente Sergio Rial. Sendo uma das maiores varejistas do Brasil, a empresa entrou em recuperação judicial (RJ), declarando uma dívida total de R$ 43 bilhões e mais de 16 mil credores. Com um volume relevante de debêntures alocadas em grandes bancos, fundos de crédito, investidores pessoa física, entre outros – os impactos negativos observados em decorrência a esse evento, se concentraram principalmente entre os dias 12 e 20 de janeiro.

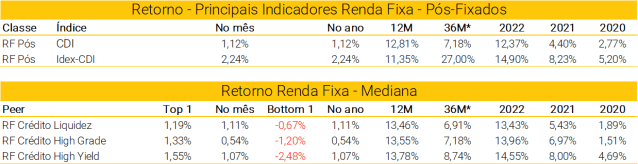

Os títulos de crédito da Americanas eram amplamente bem-vistos pelo mercado, se enquadrando como de baixo risco (high grade), de forma que os fundos de crédito mais impactados foram os que possuíam estratégia de investir em empresas com boas notas de crédito – também vistos como mais conservadores. A amostra com 113 fundos classificados como “high grade” obtiveram um retorno mediano de 0,54% em janeiro, enquanto os fundos de Crédito “high yield” apresentaram uma variação de 1,07% e os fundos de Crédito Liquidez tiveram uma performance de 1,11% no mês.

Em relação ao mercado de crédito, houve uma redução significativa na emissão de debentures (incentivadas ou não) em janeiro. A redução foi de praticamente metade do valor movimentado se comparado ao volume do mês de dezembro (R$ 14,1 bilhões vs R$ R$ 29,6 bilhões). Enquanto o volume negociado de debentures no mercado secundário superou o mês de dezembro.

Em relação aos spreads de crédito, pela primeira vez após muitos meses de estabilidade, estes apresentaram um movimento negativo. Houve uma forte abertura de spreads em diversos segmentos de risco, sobretudo nas debentures mais liquidas e com boas notas de crédito – que passaram por um forte fluxo vendedor após o FR da Americanas movimentar negativamente o mercado, que apresentou um fluxo vendedor dado a maior aversão a risco. Sendo este o ativo com movimento mais expressivo no mercado secundário, após uma reprecificação que levou os papeis de 100% do valor de face para um valor entre 0% a 10% a depender do administrador – após o pedido de Recuperação Judicial.

O índice IDEX-CDI que mede o desempenho de uma cesta de debêntures indexadas ao CDI teve uma variação de -2,24% em janeiro, enquanto o IDA DI, índice que reflete uma cesta de debêntures da Anbima, teve retorno de -0,24%.

Dentro dos fundos de crédito previdenciários, Destaque positivo para o JGP Crédito Prev Advisory XP Seg que apresentou uma variação de 1,22% no mês, os ganhos foram oriundos da marcação a mercado de posições vendidas em bonds (BTOW 2030 e UNIGEL 2026). Da ponta negativa, o Vinci Crédito Prev Advisory FIRF CP, apresentou uma variação de -1,89%, o fundo possuía uma exposição de aproximadamente 3% do patrimônio alocados em debêntures de Americanas, e o retorno negativo do Fundo é atribuído em grande parte à nova precificação dos papéis marcados a 12% do valor de face. Atualmente o fundo possui 39 diferentes emissores com exposição média de 2% por emissor.

Destaque positivo dentro dos fundos high yield, para o Quasar Max Advisory Prev XP Seg que fundo encerrou o mês com um retorno de 1,56% frente ao CDI de 1,12%. Sem exposição a Americanas, o fundo foi beneficiado pelo bom movimento da parcela alocada em renda fixa global. As debêntures em CDI somaram com 0,32%, as LFs 0,20%, os FIDCs contribuíram com 0,09%, a parcela offshore com hedge 0,92%. O caixa contribuiu com 0,21% e os custos com -0,18%. Destaque negativo para o SPX Seahawk Prev, que busca replicar a estratégia do Seahawk Global, fundo híbrido com as estratégias de crédito corporativo high grade na parte local e na parte offshore, o risco é alocado nos mercados de crédito na América Latina e Estados Unidos.

Marcado por turbulências no mercado de crédito, o mês de janeiro reforçou a importância de se manter uma carteira diversificada e contar com a gestão ativa também dentro da renda fixa.

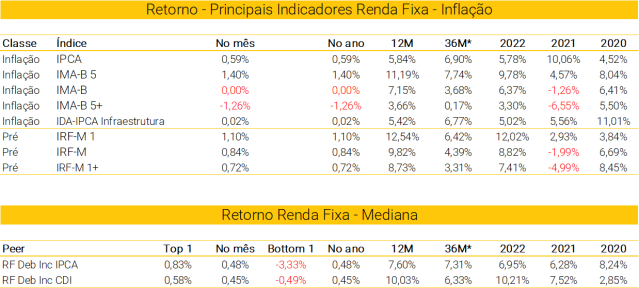

Para os fundos de inflação, janeiro foi mais um mês de abertura nos spreads de crédito de algumas debentures incentivadas em função do evento da Americanas e dos impactos da marcação a mercado para investidores pessoa física. Apesar de um efeito menor se comparado ao crédito tradicional, o mercado de crédito em infraestrutura também foi impactado.

Além disso, houve um aumento da inclinação da curva de juros real, decorrente das incertezas fiscais, impactou negativamente os papéis de infraestrutura, que geralmente tem prazos mais longos. Dentro da volatilidade observada durante o mês, tivemos fechamento na parcela mais curta da curva de juro real (IMA-B 5) e abertura na parcela intermediária e longa (IMA-B 5+).

Dessa forma, para os fundos classificados de Debentures Incentivadas atrelados ao IPCA, a variação no mês foi de 0,48%, enquanto os fundos hedgeados atrelados ao CDI apresentaram um retorno de 0,45%. Na visão dos gestores, a cautela permanece, de forma que é observado uma maior sensibilidade no mercado de crédito nesse momento – ainda assim, boas perspectivas seguem para a classe no longo prazo.

Fundos Multimercados Brasil

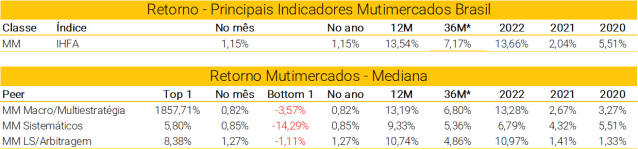

No mês de janeiro, o IHFA, que é o principal índice de fundos multimercados do Brasil, apresentou uma variação de 1,15%, contra um CDI de 1,12%. A performance relativa positiva foi puxada principalmente pela boa performance dos fundos Long Short/Arbitragem que na mediana, apresentaram um retorno de 1,17% – se destacando perante as demais estratégias.

Entre os fundos multimercados Macro, destaque para o DNA Brave Prev XP Seg, que apresentou uma variação de 2,60% em janeiro, resultado de ganhos em posições em fundos que tinham exposição a ações tanto no Brasil, quanto no exterior. Da ponta negativa, o ASA Hedge Prev XP Seg apresentou uma variação de -1,43%.

Da amostra de 136 fundos multimercados do tipo macro, 87 ficaram abaixo do IHFA, a performance relativa negativa para grande parte da indústria é oriunda de posições vendidas em bolsa – tanto global quanto local. Além disso, gestores com posições vendidas em Real x Dólar também foram impactados negativamente, dada a dinâmica positiva da moeda para o mês de janeiro.

Fundos de Ações Brasil

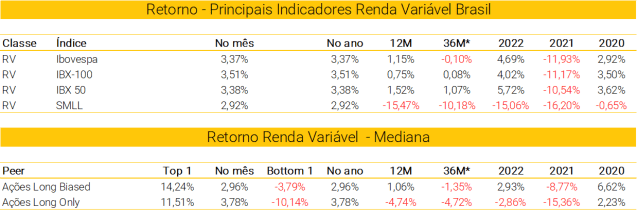

Da parte dos fundos de ações, diversas foram as temáticas que movimentaram as bolsas no mês de janeiro, de forma que no relativo os ativos de risco tiveram melhor performance se comparados aos ativos mais conservadores. O Ibovespa apresentou uma variação de 3,37% no mês em reais e 7,5% em dólares, puxado principalmente pelo setor de varejo, seguido pelo setor imobiliário e commodities – impulsionadas principalmente pela reabertura da China.

Os gestores de ações tanto Long Only, quanto Long Biased tiveram uma mediana de performance positiva para o mês. Os fundos de ações Long Only se destacaram com uma performance mediana de 4,66% no mês, enquanto os fundos de ações Long Biased obtiveram um retorno mediano de 2,96%.

Nos fundos Long Only, as principais contribuições positivas vieram do setor de Varejo, Mineração & Siderurgia, Transporte e Imobiliário. Enquanto da ponta negativa, os principais detratores de resultado foram os setores de Agro, Alimentos & Bebidas, Papel & Celulose e Utilidade Pública.

Em relação aos destaques em janeiro, o fundo Equitas Prev XP Seg FICFIA que tem como foco a tese de crescimento, se beneficiou do movimento expressivamente positivo para o setor de varejo – e obteve uma variação de 8,85% em janeiro. Da ponta negativa, o fundo Moat Prev XP Seguros FIA ações apresentou uma variação de -1,51% – puxado principalmente pela alocação em Americanas que foi zerada após o fato relevante.