Os Fundos Imobiliários (FIIs) se tornaram um dos investimentos mais demandados da atual conjuntura. Seja por uma questão mercadológica, visto que o Brasil vivencia um cenário de compressão da taxa de juros – o que incentiva os investidores a procurarem outras alternativas de investimentos que vão além da renda fixa – ou por uma questão de momento do mercado imobiliário. A taxa de vacância já se encontra em patamares mais estabilizados e os preços de aluguel já têm ensaiado uma retomada.

Diante desses fatos elencados, uma grande quantidade de investidores acabaram ingressando nesse novo “oceano”, que até dois anos atrás era desbravado por poucos. O reflexo dessa entrada é nítido: o IFIX (benchmark do setor de FIIs) apresentou uma performance de +10,63% apenas no mês de dezembro de 2019. Inclusive, ficando à frente de indicadores considerados mais voláteis, como o IBOV, que registrou uma variação positiva de 6,85% no mesmo período.

Reforçando a atratividade, o número de investidores também cresceu, chegando a 623 mil investidores (+10,29% em relação a novembro), refletindo a atratividade e o crescente interesse nesse produto.

Número de Investidores em FIIs na B3

Em momentos de altas elevadas, é possível que muitos cotistas invistam em produtos que tenham pouca familiaridade ou que já estejam bem precificados, podendo resultar em frustrações advindas dos possíveis rumos negativos que a performance do fundo pode tomar numa eventual correção de preços. E foi o que aconteceu.

Em janeiro e fevereiro deste ano, o IFIX já apresentou dois recuos: 3,76% e 1,40%, respectivamente. Destaca-se que essa correção de preço seja algo pontual e até saudável para o segmento no médio e longo prazo.

Erros comuns do mercado de Fundos Imobiliários

A seguir, o relatório tem o objetivo de descrever, de forma prática, algumas estratégias que os investidores não devem seguir ao comprar cotas de fundo imobiliário.

1. Nem todos os FIIs vão subir com a retomada do setor

Como já dissemos, as perspectivas para os fundos imobiliários são positivas. As vacâncias estão abaixando, o que possibilita reajustes de aluguel acima da inflação e favorece o argumento de crescimento da distribuição de proventos, e assim, gera um dividend yield maior.

É fundamental ressaltar que a crença de que todos os FIIs irão gerar bons resultados, apenas por uma questão de retomada do setor, é uma fábula. Dentro desse universo especifico, fundos de segmentos diferentes ou expostos a regiões distintas devem reagir de forma diferente. Por exemplo, fundos de shoppings se mantiveram resilientes durante a crise, enquanto ativos logísticos e lajes corporativas sofreram fortes recuos. O próximo gráfico ilustra o ponto:

Retorno Ajustado pelo Provento – Acumulado 12 meses por Segmento (%)

Fonte: Economatica; elaboração XP Investimentos

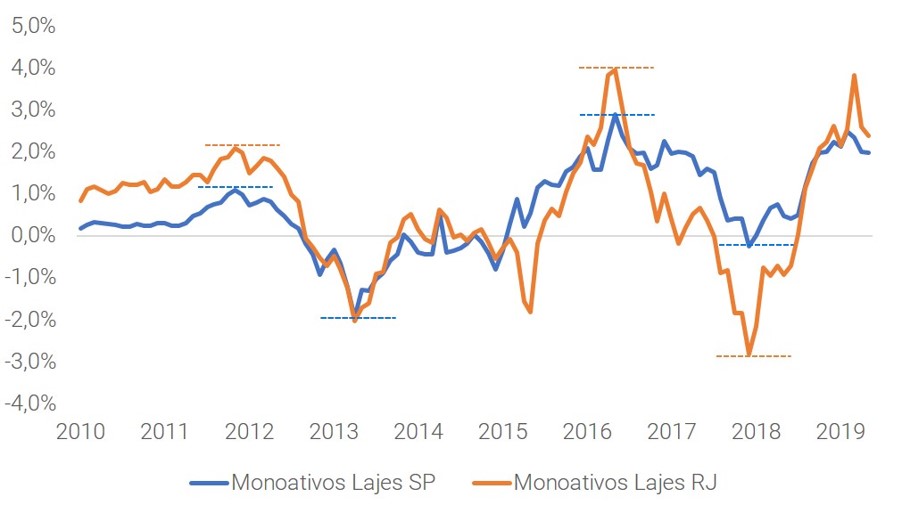

Outra questão é que, mesmo fundos dentro do mesmo segmento podem apresentar movimentações diferentes. Um exemplo é realizar a comparação entre a performance de um FII com ativos São Paulo e outro com o do Rio de Janeiro, segue:

Retorno Ajustado pelo Provento – Monoativos de lajes – SP x RJ

Fonte: Economatica; Elaboração XP Investimentos

É notável no gráfico acima que ambas as cidades se comportam de maneira diferente. Por isso, é importante entender qual é a localização especifica do ativo para, assim, traçar qual é a perspectiva do mesmo.

2. Último provento não é base para cálculo

O senso comum é utilizar o último rendimento distribuído como base para precificar um determinado fundo. Acontece que os rendimentos mensais podem oscilar (tanto para cima quanto para baixo) devido à diversos fatores, seguem alguns exemplos:

- Inadimplência

- Pagamento de multa e de juros

- Revisional / Reajustes de alugueis

- Ganho de capital / Venda de Ativos

- Vacância – incorrendo despesas de condomínio e de IPTU. Consequentemente o fundo não só deixa de receber aluguel, mas tem uma despesa adicional.

- Despesas / receitas não recorrentes

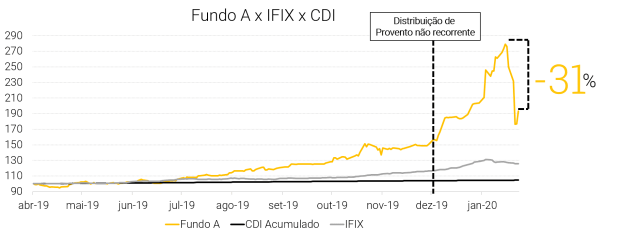

Por isso, é importante atentar-se e entender se o motivo do descasamento é um fator atípico ou algo permanente. Por exemplo, devido à alta que os FIIs apresentaram, muitos Fundo de Fundos aproveitaram a oportunidade e venderam determinadas posições, o que gerou proventos acima da sua média histórica.

Resultado: muitos investidores acabaram precificando o fundo de forma errada e entraram no momento de alta. Após o fim do período de distribuição, o valor da cota tende a se ajustar ao novo patamar, o que traz uma volatilidade negativa para a cota, vide o gráfico abaixo:

Retorno Ajustado pelo Provento – Fundo A* x IFIX x CDI

Fonte: Economatica; elaboração XP Investimentos. *Não identificamos o fundo/gestor, porque não é o intuito do relatório

3. Decisão apenas pela performance do FII

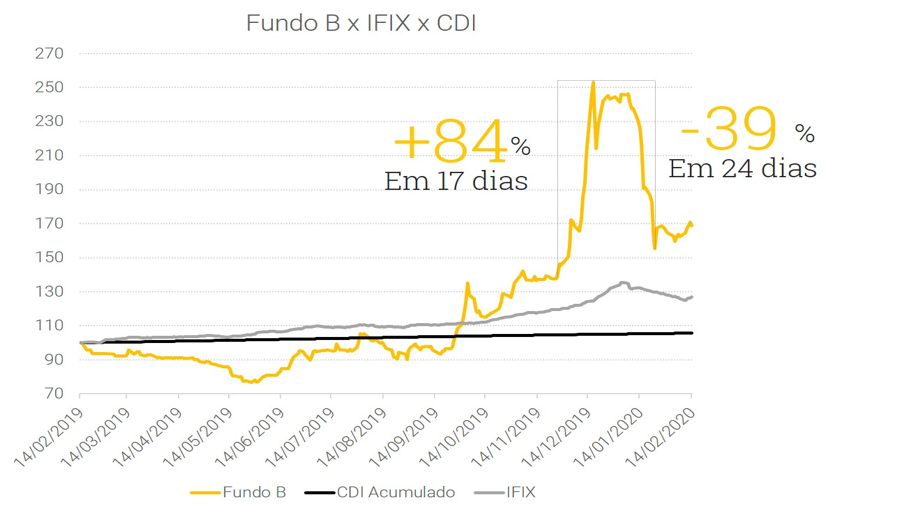

Outra estratégia usualmente adotada é verificar apenas a performance do fundo. Muitos investidores acabam entrando em “ciladas”, apenas porque o retorno está “alto” e esquecem de olhar os cenários e fundamentos do ativo onde se está alocando seu capital.

A armadilha aqui, é que FIIs com baixa liquidez tendem a apresentar forte oscilações, tanto para cima quanto para baixo. Em outras palavras, se um fundo sobe, por exemplo, 15% em apenas 1 semana, existe a possibilidade do mesmo cair 20% na próxima. Segue mais um exemplo:

Retorno Ajustado pelo Provento – Fundo B* x IFIX x CDI

Fonte: Economatica; elaboração XP Investimentos. *Não identificamos o fundo/gestor, porque não é o intuito do relatório

Outros indicadores para analisar Fundos Imobiliários

Obviamente, os três pontos elencados acima não são descartáveis e devem ser utilizados para analisar os Fundos Imobiliários. No entanto, usar somente essas estratégias, de forma isolada, pode resultar em análises incompletas, levando o investidor a entrar em possíveis “ciladas”. Então, veja outros instrumentos e métodos que podem ajudar os novos entrantes em Fundos Imobiliários a analisar melhor as oportunidades.

1. Liquidez

O primeiro indicador que é necessário ver e tem grande importância é a liquidez do fundo, pois não adianta o investidor ter o dinheiro e não poder utiliza-lo.

Recapitulando, a liquidez do investimento, é a capacidade da sua aplicação se reverter em dinheiro. Quanto mais rápido esse processo acontecer, maior é a liquidez do ativo.

Um pouco de história

Assim como os retornos, vê-se que houve um aumento expressivo em relação à liquidez dos FIIs, atingindo um novo patamar em dezembro de 2019. Interessante é que, em 2014, havia apenas 4 fundos com uma liquidez acima de R$ 1 MM (dentro do IFIX). Esse número evoluiu para 45 (4 trimestre de 2019). O gráfico a seguir mostra como foi esse crescimento:

Volume de Negociação Diária (R$ Milhões)

Fonte: Economatica; Elaboração XP Investimentos

Deste modo, pode-se concluir que os FIIs estão caminhando para um novo patamar nesse quesito. O ponto é que nem todos os produtos atingem uma liquidez “saudável” que, em nossa opinião, seria algo acima de R$ 500 mil (média diária).

Mas afinal, para que serve?

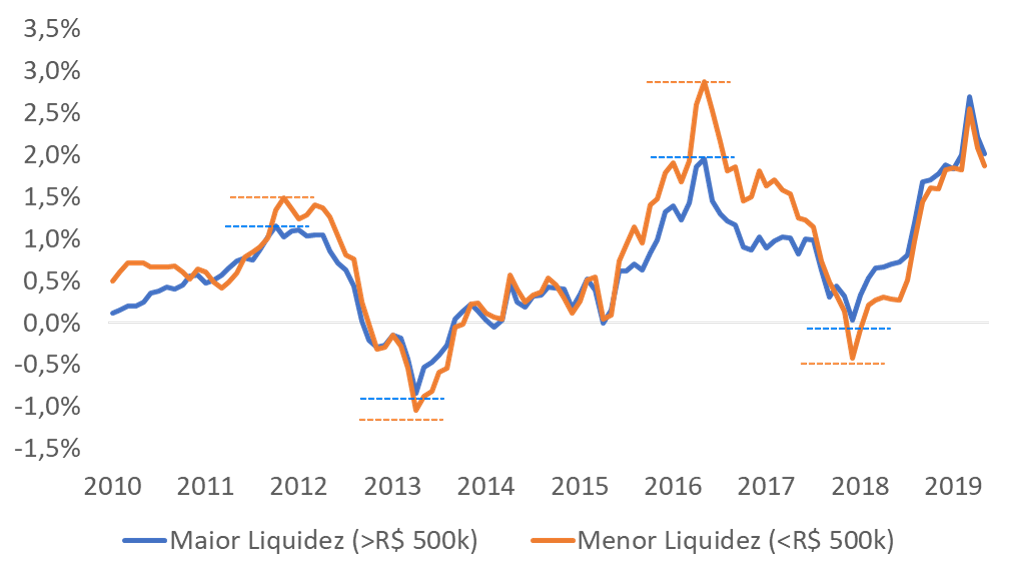

O principal ponto de uma liquidez alta é de evitar as oscilações de alta intensidade, pois quanto maior a volatilidade, maior as possibilidades de lucro ou prejuízo operando o ativo. O gráfico abaixo mostra uma comparação entre a rentabilidade de fundos com alta e baixa liquidez:

Retorno Ajustado pelo Provento – Fundos com volume superior e inferior a R$ 500k

Fonte: Economatica; Elaboração XP Investimentos

2. VM/PL

Outro indicador bem comum no mercado financeiro é o VM/PL (Valor de Mercado pelo Patrimônio líquido). A principal ideia é de identificar se o valor da cota está supervalorizada ou se há deságio. A fórmula é bem simples, segue abaixo:

VM/PL = Valor de Mercado do FII / Patrimônio Líquido

Recapitulando:

- Valor de Mercado é a quantidade de cotas pela cotação das mesmas, ou seja, mede o total pelo qual a companhia está sendo negociada no mercado em um determinado momento;

- Patrimônio Líquido é o valor contábil de uma empresa, levando em consideração o fluxo de caixa, capital social, entre outros. Em outras palavras, é o resultado entre a diferença e o total do Ativo contra as contas dos Passivos. Geralmente, essa informação é encontrada nos informes mensais ou relatórios gerenciais dos fundos.

Alguns exemplos práticos para ilustrar alguns possíveis cenários:

- Traçando um cenário em que a cota de um fundo esteja sendo negociada no mercado secundário a R$ 15 e o valor patrimonial dele seja de R$ 20. Nesse caso, o resultado será de 0,75. Em outras palavras, o preço está apresentando um desconto de 25%;

- Agora imagine se o valor do secundário estivesse a R$ 18 e o valor patrimonial estivesse em R$ 15. Nesse cenário, o preço do fundo apresenta um ágio sobre o seu patrimônio.

Mas afinal, para que serve?

A ideia principal é ver, de uma maneira simples, se a cota está cara ou não. E esse indicador se mostra extremamente útil, principalmente para entender a dinâmica do setor ao longo dos anos. O gráfico abaixo demonstra a evolução do VM/PL do IFIX e dos principais segmentos:

Série Histórica do VM/PL do IFIX e dos Principais Segmentos

Fonte: Economatica; Elaboração XP Investimentos

Destaca-se que, em período de recessão do setor (2014-15), o mercado precificou os Fundos Imobiliários abaixo do seu valor patrimonial. Resultado de um momento mais arriscado para adentrar no setor, conforme ressaltou-se na Introdução. Conforme as perspectivas foram melhorando, percebem-se segmentos sendo negociados com certo ágio.

É importante ressaltar que, na maioria dos casos, o preço do ativo compõe mais de 90% do patrimônio líquido do fundo e os mesmos são reavaliados somente uma vez por ano por empresas independentes e terceirizadas (Cushman & Wakefield, CBRE, JLL, entre outras). Por conta dessa periodicidade, às vezes, o valor real do imóvel pode ficar defasado, visto que muitas movimentações podem ocorrer em 1 ano.

3. Yield Futuro

A última recomendação e a mais desafiadora, é de entender qual será a perspectiva do fundo. Com certeza é importante analisar o histórico do fundo e como foi a entrega dos dividendos ao longo do tempo, mas precisa-se projetar qual será o provento futuro do fundo. Algumas dicas:

- Identificar qual é o segmento do portfólio do fundo (Por exemplo: Logístico, Lajes, entre outros)

- Entender qual é a região em que o mesmo está situado (Laje na Faria Lima ou um shopping em Maceió)

- Qual é a vacância desse mercado? O ativo está vago?

- O valor do aluguel está condizente com o preço da região? Os contratos estão se encerrando? Há o risco do inquilino deixar o empreendimento?

Conclusão

Diante dos pontos levantados nesse relatório, é possível compreender que avaliar um fundo imobiliário não é uma tarefa fácil. É necessário entender e estudar uma gama de indicadores que muitas vezes não são públicos. Além disso, a indústria brasileira de fundos imobiliários é nova, grosso modo, data de 2010, enquanto a indústria norte americana de fundos imobiliários, por exemplo, iniciou o seu ciclo no final dos anos 80. Por ser novo, é necessário ter cautela onde investir e abraçar as boas oportunidades quando elas aparecem.

Para monitorar as tendências do setor e aproveitar as melhores oportunidades no mercado de fundos imobiliários, acompanhe nossos relatórios e a nossa carteira recomendada mensal.

Se você ainda não tem conta na XP Investimentos, abra a sua!