Quais as principais diferenças entre a renda fixa global e a brasileira? Como o investidor brasileiro poderá compreender a volatilidade na renda fixa global?

No Indo a Fundo no Outliers dessa semana, conheça a Oaktree, uma das maiores gestoras globais especializadas em crédito e que possui o Howard Marks como um dos principais sócios fundadores. Para entender como o investidor brasileiro poderá ter acesso a essas estratégias premiadas o Outliers recebeu Bernardo Queima, sócio da HMC Itajubá e CEO da GAMA Investimentos. Você pode conferir o conteúdo completo em áudio no link abaixo:

Neste relatório, conheça com mais detalhes a gestora Oaktree, bem como estratégia Oaktree Global Credit, uma das estratégias de crédito mais renomadas do mundo. Além de ter um panorama geral a respeito da volatilidade de renda fixa global, confira a seguir.

Conheça a Oaktree

Fundada em 1995 a Oaktree está entre uma das maiores gestoras globais especializadas crédito. Com presença global, a Oaktree está presente em 19 cidades e 14 países e conta o com cerca de US$ 164 bi sob gestão. Ao todo são mais de são mais de R$ 1.000 funcionários, onde desse total cerca de 120 estão vinculados à gestão.

O time de gestão da Oaktree é liderado pelo co-fundador Bruce Karsh, que conta com 12 gestores realizando cobertura em diferentes mercados e trazendo teses e insights que possuem potencial alocação na carteira. Para tal são realizados comitês quinzenais liderados por Bruce, com o objetivo de selecionar as melhores estratégias em valor relativo para alocação.

Em relação à filosofia de investimentos, ao todo são 6 pilares de gestão que permanecem inalterados desde a fundação da gestora (i) prioridade no controle de riscos, (ii) ênfase na consistência, (iii) explorar ineficiências do mercado, (iv) aproveitar os benefícios da especialização, (v) previsões macroeconômicas não influenciam a gestão que segue com o foco fundamentalista, (vi) não realizam market timing.

Comprar ativos considerados de qualidade em bons patamares de preço exige experiência, bem como diretrizes bem definidas. Em relação ao risco x retorno, são 4 os principais focos: (i) estabilidade, buscando diversificação geográfica e de estratégias, (ii) flexibilidade para focar em renda ou retorno de capital, (iii) posição dinâmica em relação ao ciclo econômico, onde apesar de não realizar marketing timing, a leitura de ciclos é realizada com o objetivo de capturar retornos relativos, (iv) alta especialização e experiência, através de uma seleção estratégica feita por um investidor com profundo conhecimento e capacidade.

Em termos de gestão dentro do Oaktree Global Credit, a Oaktree segue uma análise fundamentalista de crédito (bottom-up), buscando diversificação nas investidas – com limite de 5% por posição, e buscando ineficiências em que a análise fundamentalista seja possível capturar.

Isso quer que o time de gestão não foca em projeções macroeconômicas, de forma que as posições do fundo não são norteadas por elas, em resumo, não existe a tentativa de realizar market timing, a análise realizada foca no fundamento dos ativos. Por outro lado, entendendo os ciclos do mercado, existem dois focos de posicionamento da gestora (i) preservação de capital, e (ii) captura de oportunidades – essa gestão ativa é realizada analisando a precificação e fundamento das empresas, muito em linha com os apetites do mercado.

“Regra número um, a maioria das coisas são cíclicas. Regra número dois, algumas das grandes oportunidades de ganho e perda vem quando as pessoas esquecem da regra número um”

Howard Marks

A seguir confira com mais detalhes a estratégia Oaktree Global Credit, bem como seu histórico de desempenho desde que foi lançada no Brasil.

Se você ainda não tem conta na XP Investimentos, abra a sua!

Oaktree Global Credit

Lançado em junho de 2018 o Oaktree Global Credit se trata de um fundo de renda fixa global multiestrategia, ou seja, possui exposição à diversas estratégias de crédito em todo mundo – em especial na Europa, América do Norte e Ásia. A estratégia possuía uma versão com proteção cambial e outra exposição ao dólar – ambas são exclusivas para investidores qualificados.

Desde seu início, o fundo com proteção cambial apresenta um retorno de 13,82% contra uma variação de 23,84% do CDI. O desempenho da estratégia no curto prazo (últimos 6 meses), bem como durante a pandemia do COVID 19 reflete a volatilidade dos fundos de renda fixa global, no qual discorreremos com mais detalhes na seção a seguir.

Em relação à estratégia do fundo, com uma carteira diversificada e com foco em liquidez este reúne entre 400 a 500 ativos em sua carteira, com uma limitação de exposição de até 5%. Ao todo são 6 diferentes estratégias em crédito global, onde 2 são tidas como estratégias “core” (principal): High Yield Bonds (títulos de crédito de alto rendimento) e Sênior Loans (dívidas sêniores), essas entram na carteira com o objetivo de diminuir a volatilidade e trazer estabilidade de retorno para as carteiras.

Além de possuir 4 são as estratégias com foco na geração de Alpha (retorno acima do benchmark), que são: (i) Real State Debt (dívidas imobiliárias), (ii) Corporate Strectured Credit (Créditos Estruturados Corporativos), (iii) Emerging Markets Debt (Dívidas de Mercados Emergentes), (iv) Global Convertible Bonds (títulos conversíveis globais). Essas entram na carteira com o objetivo de diminuir a volatilidade e trazer estabilidade de retorno para as carteiras.

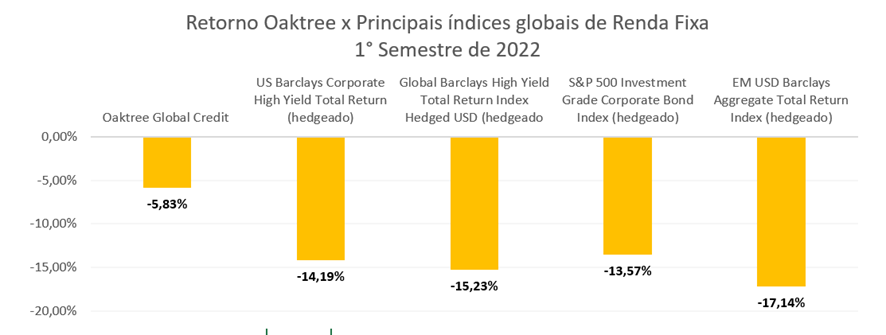

O fundo se comparado aos principais índices de renda fixa global demonstra além de retornos superiores uma volatilidade esperada inferior. Ou seja, a gestão ativa dentro da estratégia oferece ao investidor a possibilidade de ter um risco x retorno interessante dentro da carteira, onde com um índice de volatilidade menor, poderá capturar retornos relevantes.

A volatilidade na Renda Fixa Global

Entender que o comportamento da renda fixa global se diferencia expressivamente da renda fixa local no quesito volatilidade é importante. É muito comum que o investidor relacione a renda fixa à estabilidade e segurança, quando na verdade, o termo se refere a ter conhecimento da remuneração na contratação do título. Dessa forma, é necessário levar em consideração os diferentes tipos de indexação dos títulos de renda fixa, onde de fato, a estabilidade poderá existir nos títulos pós fixados, mas o mesmo não acontece em títulos prefixados.

Quando é realizado o investimento em um título que possui sua taxa prefixada, as oscilações dos juros terão impactos negativos expressivos na precificação do ativo. Isso porque, se o investidor compra uma taxa a 5% ao ano e na sequência os juros sobem para 6%, o segundo título se torna mais atrativo, e o primeiro tende a perder preço de mercado – essa é a marcação a mercado na prática.

O mercado de renda fixa global é mais amplo e complexo do que o mercado de renda fixa brasileiro, além disso, compreender que existe uma diferença na indexação dos títulos é essencial para o investidor que deseja ter esse tipo de exposição. Em linhas gerais, dentro do mercado internacional os títulos são majoritariamente compostos por dívidas prefixadas, isso quer dizer que esses títulos demonstram maior sensibilidade as movimentações de alta nas taxas de juros.

Dessa forma, se ater a diversificação e gestão ativa são fatores essenciais nesse tipo de exposição, que traz vantagens significativas para a carteira do investidor brasileiro. Além disso, o diferencial de juros Brasil x juros Americano poderá potencializar os retornos, através da estrutura conhecida como carry trade, de forma que a alocação em fundos de renda fixa global é mais bem explorada quando realizada através de fundos com proteção cambial.

Ainda em linha com a volatilidade desses fundos, neste ano de 2022 foi possível ver um dos piores semestre para a renda fixa Global, como é possível ver a seguir os principais índices apontam uma queda superior a 13% até o mês de junho, enquanto o fundo Oaktree apesar de apresentar performance negativa, demonstrou maior resiliência em meio a esse cenário com uma variação negativa de -5,83%.

Essa performance reflete o ciclo de alta de juros (aperto monetário) decorrente da tentativa do Banco Central Americano de controlar a inflação que tem atingido suas máximas históricas. Dessa forma, o mercado de títulos soberanos, principalmente os prefixados dos países desenvolvidos tem enfrentado de maneira considerável altos níveis de volatilidade, bem como desvalorização neste primeiro semestre do ano.

A desvalorização dos títulos de Renda Fixa como temos visto podem apresentar um ponto de entrada ou de aumento de exposição nesses mercados.

Do ponto de vista de alocação, entendemos que o retorno esperado para a classe de renda fixa global no longo prazo tem se mostrado atrativo, de forma que em nossas carteiras recomendadas realizamos uma troca de risco, da renda variável global, pela renda fixa global, muito em linha com a nossa visão de que os preços já estão bem descontados, fazendo com que essa classe esteja oferecendo retornos cada vez mais positivos em prazos mais longos.

Por fim, destacamos a diversificação como um dos principais motivos para se ter a renda fixa global dentro do portfolio, e para o investidor necessita de auxílio, poderá utilizar os relatórios e conteúdos que disponibilizamos mensalmente e semanalmente, como o Onde Investir, Seleção de Fundos e o próprio Indo a Fundo no Outliers. Reforçamos o nosso compromisso de trazer as melhores análises e relatórios que poderão auxiliar o investidor na tomada de decisão