Se você já está de olho na aposentadoria e, por isso, tem investimentos em previdência privada é importante saber como declarar esses ativos no Imposto de Renda.

Por isso, preparamos um passo a passo para explicar como declarar seu plano de previdência privada (VGBL e PGBL) no Imposto de Renda de 2025.

As movimentações feitas em 2024 precisam ser informadas pelo contribuinte na Declaração anual de Imposto de Renda. O que vai mudar é a forma como as informações serão apresentadas à Receita Federal, já que cada tipo de plano tem uma regra diferente.

Acompanhe a leitura e saiba como declarar VGBL (Vida Gerador de Benefício Livre) e como declarar PGBL (Plano Gerador de Benefício Livre)

Boa leitura!

O que é previdência privada?

A previdência privada é um investimento de longo prazo que funciona como complemento à aposentadoria oficial. Ao declarar previdência privada, você pode escolher entre dois tipos principais de planos: PGBL e VGBL.

O que é PGBL

O Plano Gerador de Benefício Livre (PGBL) é ideal para quem opta pela declaração completa do Imposto de Renda, pois permite deduzir até 12% da renda bruta anual investida na previdência.

Porém, esse benefício só está disponível para quem contribui ao regime geral ou a um regime próprio de previdência social. Além disso, no momento do resgate ou recebimento da renda, o imposto será calculado sobre o valor total aplicado no plano.

O que é VGBL

O Vida Gerador de Benefício Livre (VGBL) funciona mais como um seguro com finalidade financeira e não oferece dedução fiscal no IR 2025. No entanto, em caso de resgate ou recebimento no futuro, a tributação incide apenas sobre os rendimentos acumulados — e não sobre todo o valor investido.

Guia prático do Imposto de Renda 2025

Tudo o que você precisa saber para não errar na declaração do Imposto de Renda 2025: as principais mudanças nas regras, documentos necessários e um passo a passo completo para facilitar sua declaração.

Preencha o formulário e faça o download do material!

O que é tributação progressiva e regressiva?

Antes de explicar como declarar previdência privada no Imposto de Renda, vamos entender os tipos de tributação: progressiva e regressiva.

A tributação define o percentual de imposto a ser pago e influencia como você vai declarar a previdência privada.

1. Tributação progressiva

Nesse regime, as alíquotas aumentam de forma progressiva, de acordo com o valor da renda.

No caso de resgates, você terá uma retenção na fonte de 15% de IR, que será considerada um adiantamento do imposto que você vai pagar na sua Declaração de Ajuste.

Já se você transformar esse valor em renda, esse rendimento será tributado na fonte de acordo com a tabela mensal do Imposto de Renda Pessoa Física (IRPF):

| Base de cálculo mensal | Alíquota | Parcela a deduzir do IRPF |

| Até R$ 2.259,20 | isento | isento |

| Até R$ 2.259,20 a R$ 2.826,65 | 7,5% | R$ 169,44 |

| De R$ 2.826,66 a R$ 3.751,05 | 15,0% | R$ 381,44 |

| De R$ 3.751,06 a R$ 4.664,68 | 22,5% | R$ 662,77 |

| Acima de R$ 4.664,68 | 27,5% | R$ 896,00 |

2. Tributação regressiva

No regime regressivo, a alíquota começa em 35% e pode chegar a 10% a depender do prazo de permanência do aporte realizado em previdência. Assim, nesse modelo:

| Prazo de acumulação | Alíquota retida na fonte |

| Até 2 anos | 35% |

| De 2 anos até 4 anos | 30% |

| De 4 anos até 6 anos | 25% |

| De 6 anos até 8 anos | 20% |

| De 8 anos até 10 anos | 15% |

| Acima de 10 anos | 10% |

Com essas informações, ficará mais fácil saber como declarar previdência privada na sua Declaração Anual de Imposto de Renda.

Como declarar contribuições ao PGBL no Imposto de Renda

Aprender a como declarar PGBL é simples, Veja o passo a passo:

- Onde declarar?

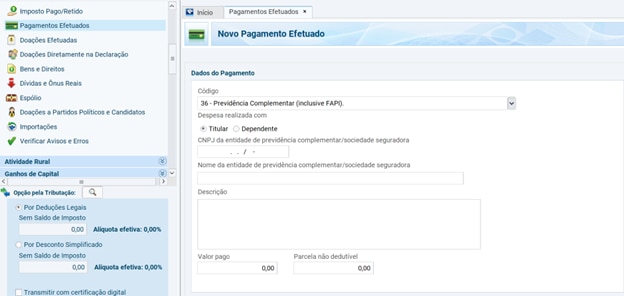

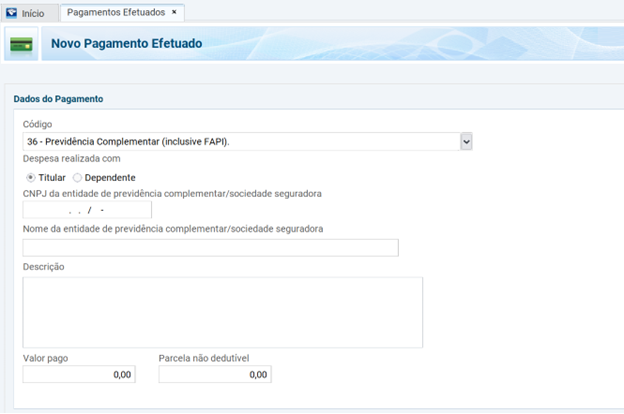

- Acesse a ficha “Pagamentos Efetuados”

- Use o código 36 (Previdência Complementar, inclusive FAPI), mas confira no informe de investimentos se o código é o mesmo.

Acesse a ficha de “Pagamentos Efetuados” através do menu lateral à esquerda (após rolar para baixo). Em seguida, clique em “Novo” e escolha o código 36 – Previdência Complementar.

- Quais informações são necessárias?

- Seu nome

- CNPJ da instituição seguradora

- Valor total das contribuições de 2024

Preciso declarar o saldo total do PGBL?

Não! Você só precisa informar as contribuições feitas. O saldo existente e a distribuição por fundos não são necessários.

E se eu só fiz contribuições, sem resgates?

Neste caso, basta declarar os aportes realizados em 2024. Não são necessárias informações adicionais.

Lembre-se: Para declarar previdência privada na modalidade PGBL, você pode deduzir até 12% da renda bruta anual, desde que:

- Faça declaração completa;

- Contribua para o INSS ou regime similar.

Exemplo de declaração de PGBL

Para entender melhor, veja um exemplo prático de como declarar PGBL: suponha que você teve uma receita anual de R$ 100 mil em 2024 e investiu R$ 12 mil em um plano PGBL.

Nesse caso, você poderá deduzir esse valor, fazendo com que o Imposto de Renda incida somente sobre os R$ 88 mil restantes (R$ 100 mil – R$ 12 mil).

Mas atenção: essa dedução não significa isenção do Imposto de Renda sobre os R$ 12 mil aplicados.

O que acontece aqui é que o pagamento do imposto acontecerá apenas no momento do resgate, e será aplicada sobre o valor total, ou seja, o montante investido junto com os rendimentos acumulados.

Como declarar VGBL no Imposto de Renda

Diferentemente do PGBL, o VGBL é declarado como aplicação financeira. Veja o passo a passo:

Onde informar o VGBL?

- Acesse “Bens e Direitos”

- Selecione:

- Grupo 99 (“Outros Bens e Direitos”)

- Código 06 (“VGBL – Vida Gerador de Benefício Livre”)

Quais valores devo informar?

- Em 31/12/2023: total investido até esta data

- Em 31/12/2024: total histórico de aplicações

- Apenas valores depositados (sem rentabilidade)

O que mais preciso incluir?

- CNPJ da seguradora

- Informações da apólice

- Saldo existente nas datas especificadas

Ao declarar previdência privada na modalidade VGBL, lembre-se que este tipo de investimento é especialmente indicado para quem faz declaração simplificada.

Diferentemente do PGBL, não há possibilidade de dedução no Imposto de Renda. Na declaração, você deve incluir somente o valor total dos depósitos realizados, sem considerar os rendimentos obtidos.

Como lançar resgate no Imposto de Renda?

Os resgates feitos em 2024 devem ser declarados conforme o regime de tributação escolhido. Veja como proceder em cada caso:

Como declarar resgate no regime regressivo

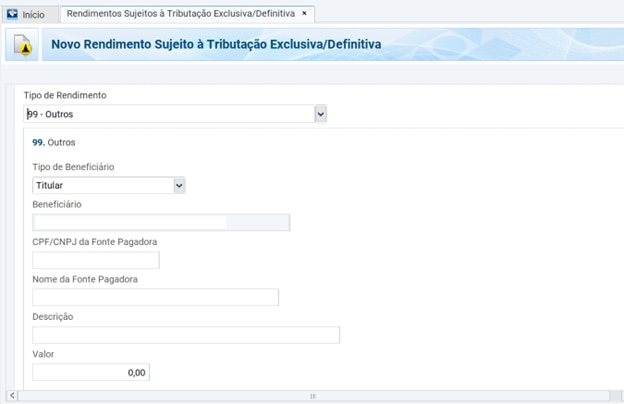

Informe na ficha “Rendimentos Sujeitos à Tributação Exclusiva/Definitiva”:

Use o código 12 (“Outros”)

Preencha:

- Nome do beneficiário (titular/dependente)

- CNPJ da seguradora

- Nome da empresa do plano

- Valores resgatados

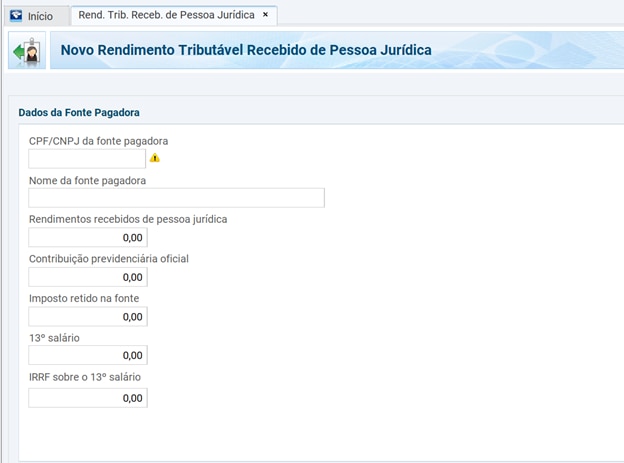

Como declarar resgate no regime progressivo

Informe na ficha “Rendimentos Tributáveis Recebidos de Pessoa Jurídica”:

- CNPJ da fonte pagadora

- Nome da seguradora

- Valores recebidos

Ao declarar previdência privada com resgates, é fundamental identificar seu regime de tributação para fazer o lançamento correto. Verifique seu informe de rendimentos para confirmar as informações necessárias.

Resgates de PGBL e VGBL

Se você possui um plano PGBL, precisa informar os resgates realizados. Nesse tipo de previdência, o Imposto de Renda incide sobre o valor total recebido, ou seja, inclui tanto os aportes feitos quanto os rendimentos acumulados.

Já no caso do VGBL, também é necessário declarar os resgates efetuados. Contudo, neste plano, o IR incide somente sobre os rendimentos gerados — não sobre o montante total. Além disso, será preciso ajustar a ficha “Bens e Direitos”, reduzindo o saldo declarado após cada resgate.

Como declarar fundos de pensão?

- Para regime progressivo:

- Use “Rendimentos Tributáveis Recebidos de Pessoa Jurídica”

- Informe valor recebido e IR retido

- Para regime regressivo:

- Use “Rendimentos Sujeitos à Tributação Exclusiva/Definitiva”

- Código 99 (“Outros”)

Como declarar contribuições aos fundos:

- Acesse “Pagamentos Efetuados”

- Selecione código 36 (“Previdência Complementar, inclusive FAPI”)

- Preencha:

- Dados do titular/dependente

- CNPJ da fonte pagadora

- Nome do fundo

- Valores conforme informe

Ao declarar previdência privada em fundos de pensão, tenha em mãos o informe de rendimentos para garantir o preenchimento correto de todas as informações.

Como declarar previdência privada – Fundos de Aposentadoria Programada Individual (FAPI)

O Fundo de Aposentadoria Programada Individual (FAPI) é um tipo de previdência complementar que permite dedução de até 12% da renda bruta tributável.

Como declarar rendimentos do FAPI?

- Para regime progressivo:

- Use “Rendimentos Tributáveis Recebidos de Pessoa Jurídica”

- Para regime regressivo:

- Use “Rendimentos Sujeitos à Tributação Exclusiva/Definitiva”

Como declarar contribuições ao FAPI?

- Acesse “Pagamentos Efetuados”

- Use código 36 (“Previdência Complementar, inclusive FAPI”)

Atenção!

- Não declare FAPI na ficha “Bens e Direitos”

- O mesmo vale para PGBL e previdência complementar pública

- Declaração incorreta pode levar à malha fina

Ao declarar previdência privada, seja FAPI ou outros tipos, siga atentamente as orientações para evitar problemas com a Receita Federal.

Para mais informações, assista ao Expert Talks sobre Imposto de Renda:

Se você ainda não tem conta na XP Investimentos, abra a sua!