Neste relatório trazemos nossas estimativas para os resultados do 4T23 na cobertura de TMT: TIMS3, VIVT3, DESK3, FIQE3, BRIT3, ELMD3, POSI3, TOTS3, LWSA3, BMOB3, INTB3, ALLD3 e ZENV. Para os ISPs no setor de telecom, destacamos os desafios impostos por um ambiente macroeconômico ainda desafiador e pelo aumento da concorrência, que dificultam o repasse de preços para os consumidores. No setor de Tecnologia/Mídia, esperamos que a Eletromidia seja o destaque positivo tanto em crescimento de receita quanto em rentabilidade.

Setor de Telecomunicações: Mantemos uma visão neutra sobre os resultados do 4T23 para os ISPs dentro de nossa cobertura, incluindo BRIT3, FIQE3 e DESK3. É importante notar que as condições macroeconómicas desafiadoras e a intensificação da concorrência tiveram um impacto negativo nas adições líquidas das companhias. A combinação de uma concorrência acirrada e um ambiente económico difícil, dificultou a capacidade de repasse de aumentos nos preços para os consumidores. Em relação às grandes empresas de telecomunicações, esperamos que tanto a Vivo como a TIM apresentem fortes resultados no quarto trimestre. Estimamos que as estratégias da Vivo nos segmentos pós-pago e fixo, juntamente com os ajustes de preços, contribuam para o crescimento das receitas e para a expansão das margens no segmento móvel. Da mesma forma, o crescimento da receita da TIM é impulsionado por aumentos de preços e uma dinâmica competitiva favorável, enquanto o término do contrato de TSA com a Oi deverá ter um impacto positivo na rentabilidade.

Mídia e Tecnologia. Antecipamos que a Eletromidia deve ser o principal destaque do trimestre. Estimamos um crescimento de +18% da receita líquida A/A. Além disso, destacamos a rentabilidade da empresa, com um EBITDA esperado de R$156 milhões no 4T23 e uma margem EBITDA de 48,4% (+3,30pp A/A). Além da sazonalidade positiva no final do ano, essa melhora pode ser atribuída a fatores como a integração da aquisição da Ótima, alavancagem operacional e expansão em verticais de negócios com margens mais altas, especificamente em edifícios e ruas.

Positivo (POSI3) – Compra

Esperamos resultados positivos para o 4T, com um crescimento de receita de 24% A/A e +85% T/T, principalmente impulsionado pelas vendas de urnas eletrônicas no trimestre. Em termos de rentabilidade, antecipamos uma expansão de +3,0pp T/T na margem EBITDA, atingindo 17,3%. Por fim, esperamos um lucro líquido de R$190 milhões.

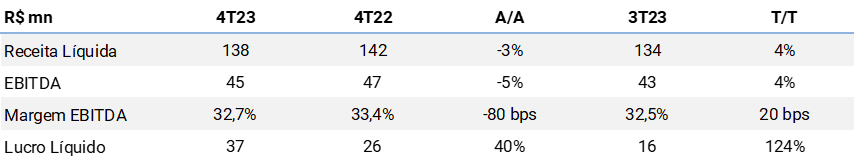

Bemobi (BMOB3): Compra

Esperamos que a Bemobi apresente resultados fracos, embora melhores no 4T23, com uma redução de -3% A/A na receita líquida +4% T/T. Isso pode ser atribuído aos desafios contínuos no segmento de assinaturas, incluindo fatores como a migração de clientes da Oi, a guerra Ucrânia/Rússia e as flutuações na taxa de câmbio USD/BRL. No entanto, os fracos resultados no segmento de assinaturas foram parcialmente compensados pelo sólido crescimento no segmento de pagamentos, particularmente nas operações de utilities.

Em termos de rentabilidade, estimamos uma contração de +0,80pp A/A, mas uma expansão de +0,20pp T/T na margem EBITDA. Isto deve-se principalmente aos maiores custos de aquisição de clientes (CAC) no segmento de subscrição. Finalmente, esperamos um lucro líquido de R$37 milhões.

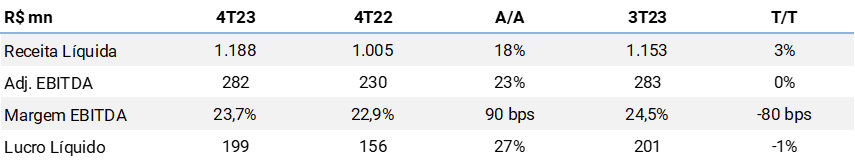

TOTVS (TOTS3) – Compra

Esperamos que a TOTVS apresente resultados fortes no 4T, refletindo a manutenção de um bom ritmo de vendas e transferências contratuais, demonstrando a resiliência de seu modelo de negócios no segmento de Gestão e boa evolução em Business Performance. Em termos consolidados, esperamos um lucro líquido ajustado de R$ 199 milhões.

- Gestão: Esperamos que a Totvs apresente resultados sólidos no segmento de Gestão, com uma previsão de adição líquida de ARR de cerca de R$ 150 milhões (em comparação com R$ 147 milhões no 3T23). Estimamos uma receita recorrente de R$ 922 milhões (16,9% A/A). No lado não recorrente, projetamos uma receita de licenças de R$ 50 milhões (+1,5% A/A) e uma receita de serviços de R$ 94 milhões (+20% A/A). Em relação à rentabilidade, esperamos que a Totvs apresente uma margem de contribuição de 53,4%.

- Business Performance: Esperamos que a Totvs apresente resultados sólidos no segmento de BP, ainda melhores do que no 3T23, com destaque para RD Station, bem como Tallos, Exact Sales e Tail. Projetamos uma adição de ARR de R$ 37 milhões e um crescimento da receita de 38% A/A. Em termos de rentabilidade, esperamos uma margem de contribuição de 49,6%, um pouco maior A/A.

- Techfin: Prevemos uma receita líquida de custos de financiamento de R$ 86 milhões no 4T (+15% A/A) e uma margem EBITDA de 20,0% (em comparação com 24,7% no 3T23).

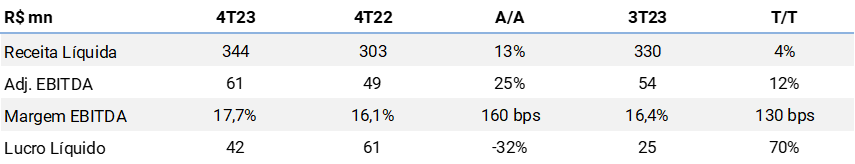

Locaweb (LWSA3) – Neutro

Acreditamos que a Locaweb apresentará resultados positivos no 4T23. Projetamos um crescimento da receita líquida de +13% A/A, impulsionado principalmente pela operação de Commerce (+16% A/A). Em termos de rentabilidade, projetamos uma sólida margem EBITDA de 18,3% (+2,3pp A/A e +2,0pp T/T), à medida que as margens das empresas adquiridas se expandem. Por fim, esperamos um lucro líquido de R$ 43 milhões.

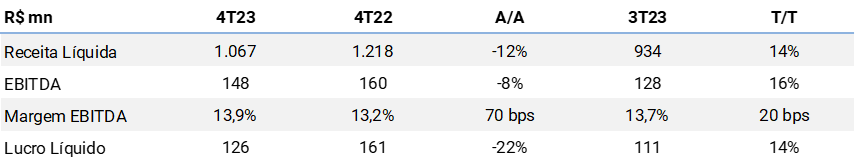

Intelbras (INTB3): Compra

Nossas estimativas indicam uma queda de 12,4% A/A na receita consolidada, mas um aumento significativo de 14,3% T/T. Esse declínio A/A deve-se principalmente à contínua fraca demanda no segmento solar, resultando em uma redução significativa de 51,0% A/A na receita líquida do segmento de energia da Intelbras. No entanto, há um aumento de 17,5% T/T, reforçando que o pior já passou e o segmento de “mini-usinas” continua crescendo, embora as margens tenham sido afetadas pela realização de promoções, destinadas a reduzir estoques onerosos. Estimamos um aumento de 11,7% A/A e + 12,5% T/T na receita líquida para o segmento de segurança. Em relação ao segmento de comunicações, prevemos um aumento de 14,1% A/A e de 15,7% em relação ao trimestre anterior. É importante notar que, no 3T22, a Intelbras se beneficiou de uma venda de ~R$ 30 milhões da banda KU, que deve se repetir neste trimestre. Excluindo este efeito, prevemos um crescimento ligeiramente positivo da receita líquida A/A. Esta tendência positiva evidencia que a otimização dos estoques das distribuidoras apresentada no trimestre passado não se repetirá e o sell-out continua forte. Além disso, novas parcerias na área da Comunicação serão lançadas no 1T24. Do lado positivo, a expansão da margem de 0,7pp A/A destaca a capacidade da empresa em aumentar as margens nas principais linhas de negócio e alavancar as suas operações, levando à redução das despesas de SG&A.

Allied (ALLD3) – Neutro

Esperamos que a Allied apresente resultados neutros no 4T23. Estimamos que a receita consolidada cresça +4% A/A, uma vez que a operação nos EUA está muito forte, mas a demanda na distribuição no Brasil continua fraca no 4T, acompanhada de uma redução na operação de varejo digital neste trimestre. Em relação à rentabilidade, esperamos uma contração da margem EBITDA de -1,0pp A/A, devido às menores margens brutas na operação internacional. Por fim, esperamos um lucro líquido de R$ 29 milhões.

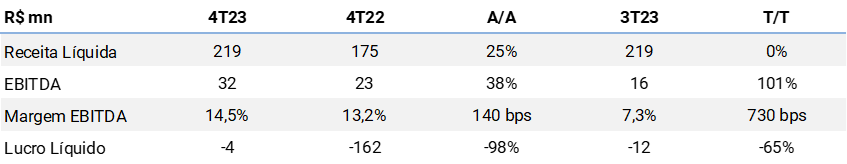

Zenvia (NASDAQ:ZENV) – Neutro

Esperamos que a Zenvia apresente resultados neutros no 4T23. Estimamos um crescimento da receita líquida de +25% A/A, com melhoria de desempenho nos segmentos SaaS e CPaaS. Em relação à lucratividade, prevemos que a Zenvia alcance um EBITDA de R$32 milhões no 4T, visto que a empresa está atualmente focada em níveis saudáveis de lucratividade ao adquirir clientes com margens menores para cumprir o guidance que está entre R$70-90 milhões para 2023. Por fim, estimamos prejuízo líquido de R$4 milhões no trimestre.

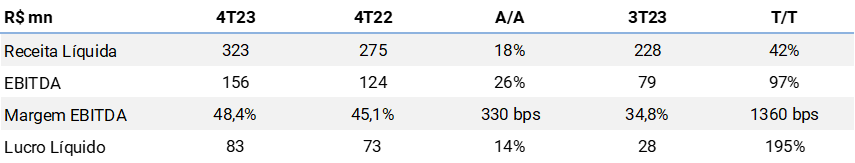

Eletromidia (ELMD3) – Compra

Antecipamos que a Eletromidia irá reportar resultados positivos no 4T23. Estimamos um crescimento global de +18% da receita líquida A/A. Além disso, destacamos a rentabilidade da empresa, com um EBITDA esperado de R$156 milhões no 4T23 e uma margem EBITDA de 48,4% (+3,30pp A/A). Essa melhora pode ser atribuída a fatores como a integração da aquisição da Ótima, a alavancagem operacional e a expansão em verticais de negócios com margens mais altas, especificamente em edifícios e ruas. Por fim, esperamos um lucro líquido de R$83 milhões.

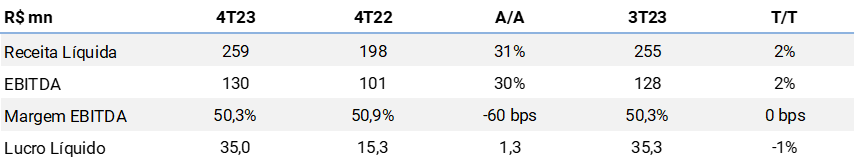

Desktop (DESK3) – Compra

Esperamos que a Desktop apresente resultados neutros no 4T23, com crescimento de receita de 31% A/A, impulsionado pelo crescimento orgânico e inorgânico. Em relação à rentabilidade, esperamos que a empresa entregue -0,6pp de contração da margem EBITDA A/A e ficando estável T/T, em 50,3%. Por fim, esperamos um lucro líquido de R$ 35 milhões.

Unifique (FIQE3) – Compra

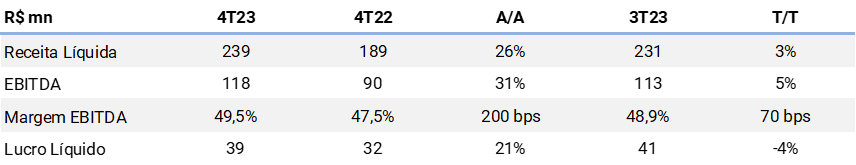

Esperamos que a Unifique apresente resultados neutros no 4T23, com um crescimento da receita líquida de +26% A/A (+3% T/T), impulsionado principalmente pelo crescimento inorgânico. Embora as adições líquidas tenham sido mais lentas do que o esperado, ainda acreditamos na trajetória positiva de crescimento da empresa. A Unifique também melhorou a qualidade da sua base de clientes, resultando numa redução das taxas de inadimplência e de churn. Em termos de rentabilidade, esperamos uma expansão T/T de +0,70pp na margem EBITDA e +2,0pp A/A, atingindo 49,5%, impulsionada pela alavancagem operacional. Por fim, esperamos um lucro líquido de R$39 milhões.

Brisanet (BRIT3) – Neutro

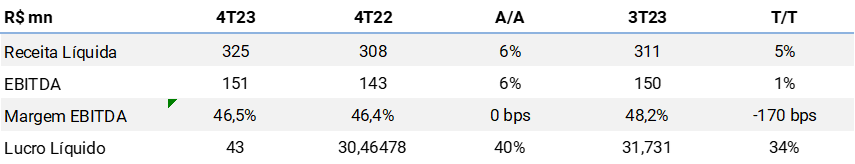

Esperamos que a Brisanet apresente resultados neutros no 4T23. Os números operacionais da empresa já foram divulgados, mostrando um ritmo de adição líquida mais lento em dezembro (+12,5 mil/mês). Prevemos uma receita líquida de R$325 milhões (+6% A/A). Em termos de rentabilidade, esperamos uma margem EBITDA estável A/A, atingindo 46,5%, mas uma redução de 1,70pp T/T devido a maiores despesas relacionadas ao 5G. Por fim, esperamos um lucro líquido de R$43 milhões.

Vivo (VIVT3) – Compra

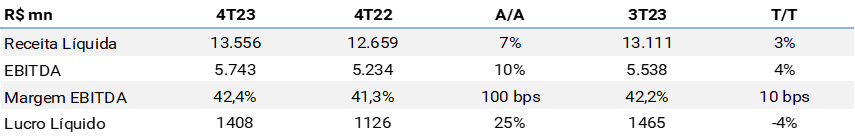

Esperamos que a Vivo apresente resultados sólidos no quarto trimestre, mantendo uma dinâmica operacional positiva. A estratégia proativa de migração pré-controle da empresa e o saldo positivo da portabilidade resultaram num saldo favorável de adições líquidas pós-pagas. Os ajustes de preços feitos aos clientes ao longo do ano também devem contribuir para o crescimento da receita. No segmento fixo, a Vivo aproveitou as adições líquidas de fibra para compensar o declínio das receitas non-core dos acessos antigos, ao mesmo tempo que implementou aumentos de preços. Prevemos um crescimento anual da receita líquida de 7,1% (Receita Líquida de Serviço Móvel +9,3%, Receita Líquida de Aparelhos +5,0%, e Receita Líquida de Telefonia Fixa +3,0%). Além disso, esperamos uma expansão de margem de +1pp, atribuível à alavancagem operacional. Por fim, esperamos um lucro líquido de R$1,4 bilhão no trimestre (+25% A/A).

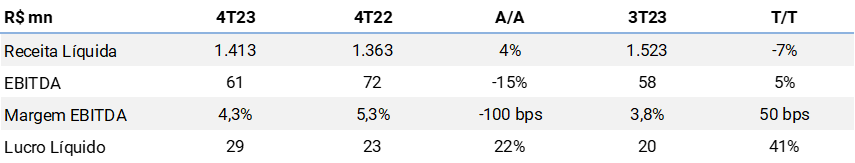

TIM (TIMS3) – Compra

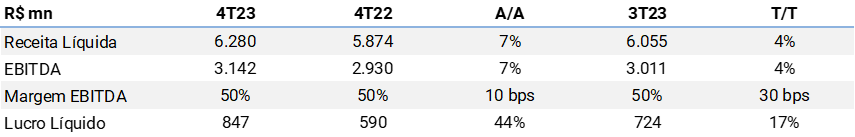

Em relação à TIM, esperamos um forte desempenho no 4º trimestre, com as receitas de serviços móveis crescendo 7% A/A. Este crescimento será impulsionado principalmente pelo aumento de preços implementado pela empresa no trimestre anterior, juntamente com baixos níveis de churn. Além do aumento dos preços nos planos pós-pagos, a empresa também ajustou a recarga mínima nos planos pré-pagos, aumentando o plano quinzenal para 17 reais (de 15 reais) em determinadas regiões em outubro. O cenário competitivo mais racional em todos os segmentos facilitou o aumento de preços em todos os planos. Em termos de rentabilidade, prevemos uma expansão de +0,3pp na margem EBITDA, atingindo 50,0%. Esta melhoria pode ser atribuída à alavancagem operacional e ao impacto positivo da conclusão do contrato de TSA com a Oi. Adicionalmente, estimamos um crescimento do lucro líquido de +17%, atingindo R$847 milhões.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)