Desde o início de 2021, o preço do petróleo já subiu 85%. Por um lado, isso tem beneficiado as empresas petrolíferas, em particular a Petrobras. Por outro, isso pressiona a inflação já em alta. Neste artigo, explicamos como a subida do preço dessa commodity afeta o preço da gasolina que pagamos, a economia, e as recentes discussões em relação ao reajuste de preços de combustíveis.

O Brasil é um dos 10 maiores produtores mundiais de petróleo. Suas reservas provadas totalizam atualmente quase 12 bilhões de barris, fazendo com que o país esteja na lista dos 20 países com as maiores reservas provadas de petróleo do mundo, com 1% do total de reservas mundiais da commodity. A extração de petróleo no Brasil é feita por meio das reservas desse recurso natural, que se encontram em bacias sedimentares localizadas tanto no continente, as chamadas bacias onshore, quanto na costa brasileira, conhecidas como offshore.

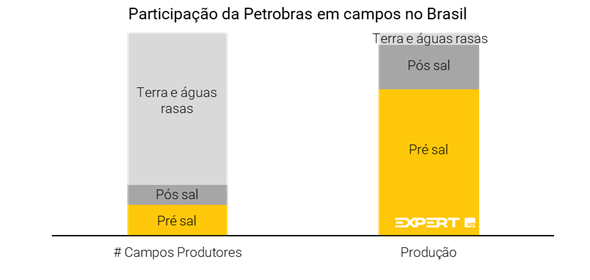

A extração de petróleo é realizada em 10 estados brasileiros, dos quais o Rio de Janeiro destaca-se com a maior produção, e as Bacias de Santos e Campos como as maiores produtoras. A descoberta da camada do pré-sal, em 2007, foi um marco na história do petróleo brasileiro e, atualmente, 70% da produção do Brasil é derivada de campos do pré-sal.

Entenda as diferenças:

– Pré-sal: Camada mais profunda, abaixo de 5.000 metros da superfície, para a retirada do petróleo. O pré-sal tem petróleo de densidade média mais fácil de refinar e mais valioso – devido as temperaturas encontradas em suas profundezas, que não permitem a proliferação de bactérias que se alimentam de frações mais leves – e de maior qualidade – do petróleo.

– Pós-sal: Camada de formação mais nova, que fica entre 2.000 e 3.000 metros de profundidade, mais próxima da superfície do que o pré-sal. O petróleo retirado dessa camada tem uma qualidade mais “baixa” – petróleo do tipo pesado – tornando seu refino um processo mais caro.

– Terra e águas rasas: Encontram-se bem próximos à superfície. Apresentam uma produção menos complexa e mais barata do que as águas profundas, porém a qualidade do petróleo também é “baixa” e a capacidade de produção dessas bacias é menor.

O percurso da extração até a bomba de combustível

Até chegar nas bombas dos postos de gasolina, o petróleo passa por um longo caminho. A extração do commodity acontece em águas profundas, na qual os poços e equipamentos submarinos trazem o petróleo até a superfície. Ao chegar na superfície, ainda na plataforma, as plantas industriais operam ininterruptamente para separá-lo e enviá-lo para a costa terrestre, distância que muitas vezes supera os 300 quilômetros.

Em seguida, esse petróleo é enviado às refinarias, para que ele passe por uma série de processos químicos e físicos. Após esses processos, o petróleo dá origem a produtos como gasolina, gás liquefeito e óleo diesel, que são os combustíveis que vemos nos postos de petróleo.

Há mais de 15 anos, o Brasil passou a ser considerado autossuficiente em petróleo, o que significa dizer que a produção do recurso supera o consumo. Porém, mesmo assim, o país importa uma pequena parcela de barris de derivados de petróleo para compor o blend, como é chamada a mistura do petróleo brasileiro com outros tipos e que possibilita o seu refino.

Como as refinarias no país foram construídas majoritariamente na década de 70, quando o petróleo consumido em território nacional ainda era importado, sua capacidade de refino é referente a qualidade do petróleo importado – um petróleo bem mais “puro e leve”. Com o aumento da produção nacional do commodity, principalmente devido ao pré-sal, houve uma redução das necessidades de importação. Mas, ainda assim é necessário que o país importe uma pequena parcela de petróleo para permitir que as refinarias locais sejam capazes de processar o petróleo nacional.

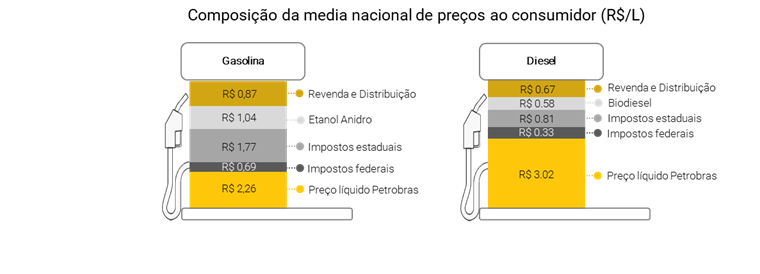

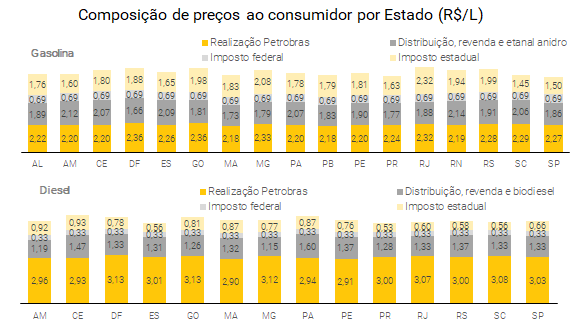

Passada a etapa de refino, o combustível é vendido para as distribuidoras, que disponibiliza o produto nos postos de combustível. Ao chegar na bomba, os combustíveis têm seu preço composto por diversos componentes: 1) o custo do etanol anidro ou biodiesel (que é mistura a gasolina e ao diesel); 2) a taxa de distribuição e revenda; 3) impostos estaduais (ICMS) e federais (PIS e COFINS); 4) além do próprio custo de aquisição do combustível pela Petrobras.

Aumento no preço do petróleo

Em janeiro deste ano, o preço do barril de petróleo Brent foi negociado acima de 90 dólares, o maior dos últimos 7 anos. Os preços do barril de petróleo no mercado internacional têm se recuperado nos últimos meses, influenciados principalmente devido ao desequilíbrio entre oferta e demanda – o crescimento do consumo esperado no pós-pandemia é maior que o aumento da produção. E recentemente, os preços têm sido pressionados ainda mais pelas tensões geopolíticas entre a Ucrânia e a Rússia, sendo esta última o terceiro maior produtor da commodity globalmente.

O petróleo Brent, mais leve e negociado na Bolsa de Londres com produção no mar do norte da Europa e na Ásia, é usado como preço de referência no mundo.

Já o petróleo WTI (West Texas Intermediate) é um tipo de petróleo mais pesado, produzido nos Estados Unidos, especialmente na região do Texas, Louisiana e Dakota do Norte. Ele é negociado na Bolsa de Nova York e sua cotação é referência para o mercado norte-americano.

O desequilíbrio no mercado de petróleo no mundo pós pandêmico teve sua origem em duas frentes:

Do lado da demanda, o aumento da vacinação em massa nos países permitiu o afrouxamento das restrições antes implementadas na pandemia, enquanto estímulos monetários e fiscais impulsionaram a retomada da economia e crescimento do PIB e, consequentemente, a demanda por petróleo. Além disso, devido à uma série de intempéries climáticas, alguns países apresentaram uma produção de energia renovável pior do que o esperando, impulsionando a demanda por energia fóssil.

Já do lado da oferta, o aumento contínuo na produção de barris pelos países da Opep, grupo de 13 países responsável por 80% da produção de petróleo no mundo, que foi reduzida no início da pandemia, não tem sido suficiente para suprir a demanda. Mesmo após inúmeras reuniões para acordarem sobre o aumento ainda maior da produção, a Organização não consegue entregar o número diário de barris prometido, devido ao aumento dos conflitos geopolíticos.

O preço do combustível e a inflação

A Petrobras, que fornece o combustível para as distribuidoras, calcula o preço do produto com base na cotação do petróleo e taxa de câmbio, já que a commodity é cotada em dólar. Essa política de ajuste de preços foi implementada em 2016, e é denominada política da “Paridade de Preços Internacionais” (PPI). Antes da implementação da PPI, a Petrobras, entre 2011 e 2014 perdeu, pelo menos, US$ 40 bilhões com subsídios ao preço dos combustíveis. Porém, desde a implementação da paridade de preços, a empresa vem registrando lucros, voltando inclusive a pagar dividendos em 2018.

Com o aumento do preço do barril de petróleo, devido à balança desajustada entre oferta e demanda globalmente, o valor que o consumidor final passou a ver na bomba de combustível está em seu maior patamar da história.

Conforme já apresentado acima, além do preço indicado pela Petrobras, também incidem impostos, tanto federais (PIS/COFINS) quanto estaduais (ICMS), no litro do combustível em bomba.

O ICMS é um imposto estadual e, no caso do combustível, seu cálculo percentual é flutuante, ou seja, varia conforme o estado. É o principal imposto arrecadatório dos governadores, e boa parte dele vem da incidência sobre gasolina e diesel. Conforme esses preços aumentam, a arrecadação estadual de ICMS no combustível também aumenta.

Dentre itens que compõem o IPCA, indicador oficial de inflação no país, o combustível fóssil apresenta importante percentual. O aumento do preço destes combustíveis, como consequência, impacta diretamente no aumento da inflação.

No ano de 2021, o IPCA subiu 10,1%, sendo que só as altas de gasolina, diesel e gás contribuíram com 3,9 p.p, depois de registrarem altas de preços ao redor de 50%. Para 2022, projetamos que o IPCA desacelere e varie 5,2%. Parte importante do movimento de desinflação no ano deve ocorrer graças ao avanço bem mais moderado dos preços destes combustíveis – projetamos que gasolina e diesel subam perto de 5% no ano, enquanto o gás deve subir perto de 8%.

Na tentativa de conter o aumento dos preços do petróleo, está tramitando a conhecida “PEC dos Combustíveis” na qual, por sugestão do governo, haveria a desoneração de cobrança do PIS/COFINS dos combustíveis e gás de cozinha, gerando um impacto que pode chegar a R$65 bilhões nos cofres públicos. Essa atitude prejudicaria a arrecadação histórica de impostos obtida em 2021, de R$ 193,9 bilhões em dezembro, na qual o PIS/COFINS teve grande contribuição, graças ao desempenho de atividades como extração mineral e extração de petróleo e gás, que apresentam preços mais altos devido à alta das commodities.

Além disso, a desoneração de impostos federais não é uma alternativa sustentável a longo prazo. A perda de arrecadação de impostos por uma fonte, que no caso seriam os combustíveis, teria que ser compensada com a elevação de outros impostos. Caso isso não seja feito, esse déficit de arrecadação se torna dívida e o aumento da dívida pública reflete em piora da percepção fiscal, que pode afetar o preço da moeda brasileira e a inflação futura.

E como o mercado está reagindo?

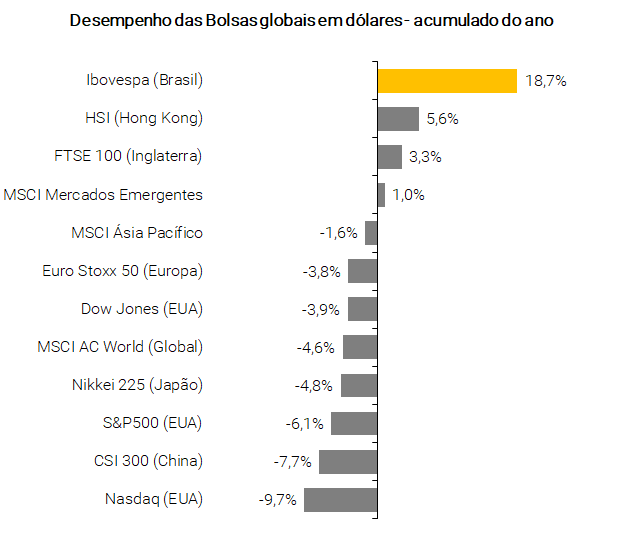

Como abordamos em detalhes no Raio XP da Bolsa, a contínua alta nos preços das commodities, dentre elas o petróleo, tem beneficiado os mercados de países exportadores de commodities e, consequentemente, a Bolsa brasileira, já que ela está fortemente exposta a esses setores.

Além disso, começou a ocorrer uma rotação nos mercados globais de invetidores saindo de setores de crescimento e indo em direção aos setores de valor em meio à postura mais hawkish do Fed. Esse movimento fez com que os investidores passassem a buscar investir ativos mais cíclicos, que também englobam os setores de commodities.

Como investir

Falando diretamente sobre o setor de Petróleo e Gás, que está mais atrativo graças a alta das commodities e a rotação entre setores de crescimento e valor, retomamos recentemente a cobertura de Petrobras. Temos uma visão positiva do papel e recomendação de Compra, com preço alvo de R$ 45,30 para PETR3/PETR4. As razões para nossa visão positiva são:

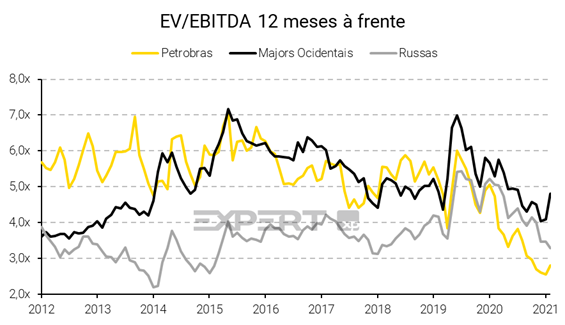

1.Valuation descontado

Atualmente, a Petrobras é negociada a 2,8x EV/EBITDA 12 meses à frente, bem abaixo dos 3-4,8x EV/EBITDA dos seus pares globais. Em um cenário mais estressado (que inclui 15 de desconto nos preços de paridade internacional para derivados de petróleo), chegamos a um preço justo de R$ 33,30 para PETR3/PETR4, mostrando que muito de um potencial cenário negativo já está embutido nos preços atuais.

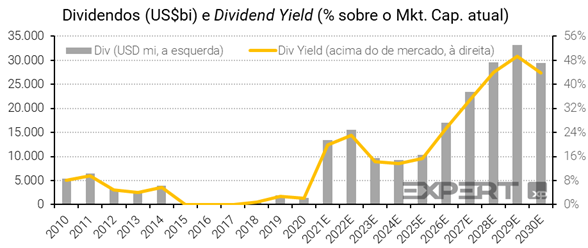

2. Dividendos

Como abordamos no relatório de ações com dividendos que pagam acima da Selic, a companhia possui 19,6% de Dividend Yield esse ano, muito acima dos 10,75% a.a. da Selic, e também muito acima dos 14% de seus pares russos e 5% das major ocidentais. Além disso, caso a companhia continue operando da forma que vem atuando nos últimos anos (nosso cenário base), vemos a soma dos dividendos de 2022 a 2026 totalizando aproximadamente 100% do Market cap.

3. Aumento de produção do pré-sal

Projetamos uma taxa de crescimento anual composta (também conhecida como “CAGR”, Compound Annual Growth Rate em inglês) da produção de petróleo da Petrobras no Brasil, de 2021 a 2026 de 4%. A companhia possui diversas reservas a serem exploradas na próxima década em projetos de alto retorno e baixo risco de execução.

Riscos

O risco político segue sendo o principal ponto de atenção, especialmente com as eleições presidenciais esse ano. Ainda que não seja possível descartar que a Petrobras seja utilizada para controlar artificialmente o preço dos combustíveis e/ou tenha projetos de investimento com estouros de orçamento como já ocorrido, vemos a empresa mais protegida do que no passado.

Clique para acessar o relatório completo de Petrobras

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)