Para facilitar a navegação pelo conteúdo, utilize o índice à esquerda da página.

Resumo: Os juros futuros futuros apresentaram queda forte na semana, dada a leitura do comunicado do Comitê de Política Monetária (Copom) sobre uma sinalização que o processo de aperto monetário está próximo do fim. Além disso, o movimento de baixa nas taxas foi reforçado pela queda expressiva do dólar, das commodities e dos rendimentos dos títulos globais. Os vencimentos médios e longos reduziram em mais de 100 pontos-base.

A curva de juro real, na qual representa as taxas dos títulos públicos indexados à inflação (NTN-Bs), também apresentou redução nos prêmios. Destaque para os vértices de 2023 a 2025, que caíram mais de 80 pontos-base e terminaram a semana com os títulos negociando taxas abaixo do começo do mês passado.

Para a semana que vem, os destaques serão a inflação ao consumidor de julho nos Estados Unidos, Alemanha e China, e a produtor nos EUA e China. Além disso, dados de confiança nos EUA, produção industrial na Europa e de atividade e setor externo na China serão importante termômetro da atividade econômica global. No Brasil, teremos a divulgação da ata da última reunião do Copom e a inflação (IPCA) de julho. No campo da atividade econômica, teremos dados de varejo (PMC) e de serviços (PMS) referentes a junho.

Cenário macroeconômico

No cenário internacional, os dados do payroll indicou que o mercado de trabalho americano continua forte: foram criados 250 mil novos empregos não-agrícolas no mês de julho, e a taxa de desemprego caiu levemente, de 3,6% para 3,5%. A divulgação surpreendeu significativamente para cima e sugere que o mercado de trabalho permanece sólido, apesar dos sinais de desaceleração da atividade econômica e condições financeiras mais apertadas. Esta evolução contraria o abrandamento de um conjunto de indicadores nos últimos meses que apontam para uma desaceleração do crescimento do emprego nos EUA.

Ao todo, os dados mais recentes do payroll aumentaram a probabilidade de o Fed ter que continuar apertando a política monetária por mais tempo, embora ainda seja muito cedo para dizer e mais dados terão que ser analisados. Acreditamos que a divulgação do CPI de julho será crítica para a avaliação do FOMC da taxa de juros terminal apropriada.

O Banco da Inglaterra (BoE) elevou a taxa de juro para o maior nível desde 2008, em 0,5 pp (maior incremento desde 1995) para 1,75% a.a. O aumento se dá mesmo em meio a temores de uma recessão, para impedir que um aumento da inflação se incruste na economia da Grã-Bretanha. A inflação ao consumidor (CPI) já se encontra em 9,4%, e analistas já projetam cenários muito mais extremos à medida que as repercussões da invasão russa da Ucrânia se combinam com as pressões pós-pandêmicas sobre a economia mundial. O BoE já aumentou as taxas cinco vezes desde dezembro.

Ainda na Europa, a produção industrial de junho superou as expectativas na Alemanha e na França, confirmando que as maiores economias da Europa tiveram um primeiro semestre forte. No entanto, outros indicadores já indicam desaceleração no segundo semestre. O fornecimento de energia segue como o principal risco para a atividade na região, uma vez que é fortemente concentrado na Rússia. Os países europeus já concordaram em reduzir o uso de gás em 15% durante o inverno.

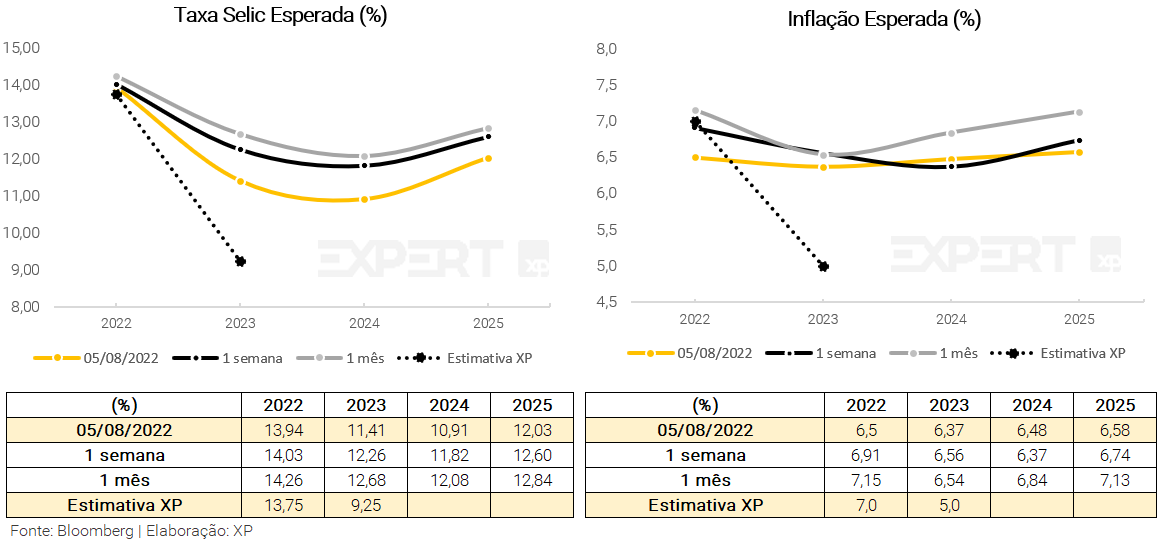

Enquanto isso, no Brasil, o Comitê de Política Monetária do Banco Central do Brasil – o Copom – elevou a Selic em 0,5 pp, de 13,25% a.a. para 13,75% a.a., conforme o esperado. No comunicado que sucedeu a reunião, o Comitê reconheceu que a inflação segue elevada e que a atividade econômica se expandiu ao longo do segundo trimestre. Além disso, o Comitê ressaltou que existem riscos em ambas as direções para a inflação, seja de alta devido à demanda agregada mais forte ou de baixa devido a uma desaceleração global.

Olhando adiante, o comitê declarou que avaliaria a necessidade de um ajuste residual, de menor magnitude, em sua próxima reunião (aumento de 25 p.p.) a depender dos novos dados econômicos. Apesar disso, mantemos a expectativa de alta de que a taxa Selic se mantenha inalterada em 13,75% até meados de 2023. Veja como ficam os rendimentos na renda fixa.

A produção industrial brasileira caiu 0,4% entre maio e junho, em linha com nossa expectativa e consenso de mercado (ambos em -0,3% no mês). Esse resultado encerrou uma série de quatro ganhos consecutivos em uma base mensal, mas não impediu um avanço de 0,9% no segundo trimestre. O setor ficou 1,5% abaixo dos níveis pré-pandemia.

A Petrobras anunciou redução de preços domésticos do diesel em 20 centavos, ou 3,5%, acompanhando a queda nos preços internacionais. A empresa já havia reduzido o preço da gasolina em 35 centavos recentemente. O diesel tem um peso pequeno no IPCA, então o movimento não altera nossas projeções de inflação de curto prazo. Entretanto, a tendência de queda dos preços dos combustíveis reduz os custos de produção adiante, o que tende a contribuir para moderar a inflação.

Leia mais sobre o resumo de economia da semana

Juros e inflação

Os juros futuros futuros apresentaram queda forte na semana, dada a leitura do comunicado do Comitê de Política Monetária (Copom) sobre uma sinalização que o processo de aperto monetário está próximo do fim. Além disso, o movimento de baixa nas taxas foi reforçado pela queda expressiva do dólar, das commodities e dos rendimentos dos títulos globais. Os vencimentos médios e longos reduziram em mais de 100 pontos-base.

A curva de juro real, na qual representa as taxas dos títulos públicos indexados à inflação (NTN-Bs), também apresentou redução nos prêmios. Destaque para os vértices de 2023 a 2025, que caíram mais de 80 pontos-base e terminaram a semana com os títulos negociando taxas abaixo do começo do mês passado.

De acordo com os preços de mercado, é esperada taxa Selic de 13,94% ao final de 2022 e 11,41% em 2023 (vs. expectativa de 9,25% da XP). Para inflação, o IPCA esperado está em cerca de 6,5% em 2022 (vs. 7,0% da XP), e 6,37% em 2023 (vs. 5,0% da XP), uma queda em relação a semana anterior.

A curva de juros pode ser compreendida como as expectativas dos rendimentos médios de títulos públicos prefixados sem cupom (ou seja, sem pagamentos semestrais), a partir dos contratos futuros de juros (ou DI). Entenda mais aqui.

Títulos públicos

Mercado primário (leilões)

Para mais informações sobre o funcionamento de leilões de títulos públicos, clique aqui.

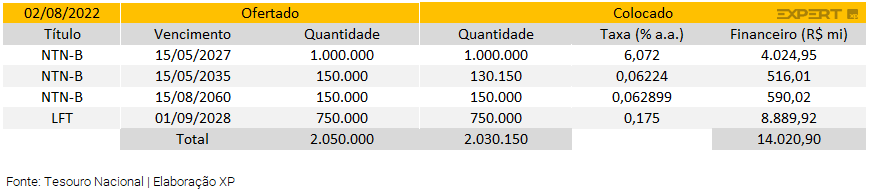

Leilão do dia 02/08 – NTN-B e LFT

Na terça-feira, o Tesouro Nacional (TN) ofertou apenas 1,3 milhão de Notas do Tesouro Nacional – Série B (NTN-B), e 750 mil Letras Financeiras do Tesouro (LFT). Foram vendidas 1,28 milhão de NTN-Bs, nos três vencimentos com taxas acima de 6% a.a. em todas, e o volume financeiro foi de R$ 5,1 milhões, valor próximo da semana anterior. O TN também vendeu o lote integral de 750 mil papéis de LFTs ofertadas, apenas do vencimento de 2028, e o volume financeiro foi de R$ 8,8 bilhões (ante 5,9 bilhões na semana passada).

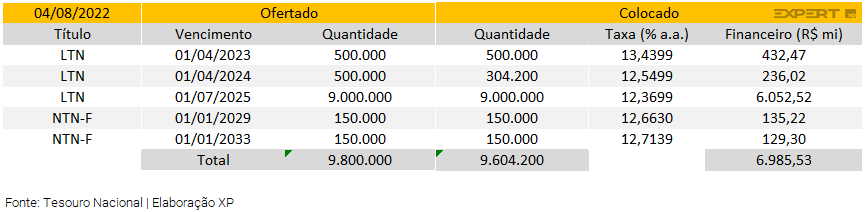

Leilão do dia 04/08 – LTN e NTN-F

No leilão de quinta-feira, houve oferta de 10 milhões de Letras do Tesouro Nacional (LTN) e mais uma vez repetiu as 300 mil Notas do Tesouro Nacional – Série F (NTN-F) das semanas passadas, dividas em 150 mil cada série.

O TN vendeu parcialmente a oferta de LTNs, vendendo 9,8 milhões e atingindo um volume financeiro somou R$ 6,7 bilhões, divididos em três vencimentos. Adicionalmente, vendeu o lote integral em dois vencimentos de NTN-Fs, sendo R$ 264 milhões saindo em taxas muito abaixo do histórico recente.

Mercado Secundário

O IMA-B representa a evolução, a preços de mercado, da carteira de títulos públicos indexados ao IPCA (NTN-B).

O IRF-M representa a evolução, a preços de mercado, da carteira de títulos públicos prefixados (LTN e NTN-F).

Ambos são calculados pela Anbima e podem sofrer variações devido à dinâmica de oferta e demanda de títulos no mercado, reflexo das movimentações no cenário econômico.

Tesouro Direto

O preço dos títulos sobe quando a expectativa de juro futuro cai (e vice-versa) devido à relação inversa entre os dois. Esse mecanismo que mostra o efeito dos juros sobre preços é a marcação a mercado. Entenda mais aqui.

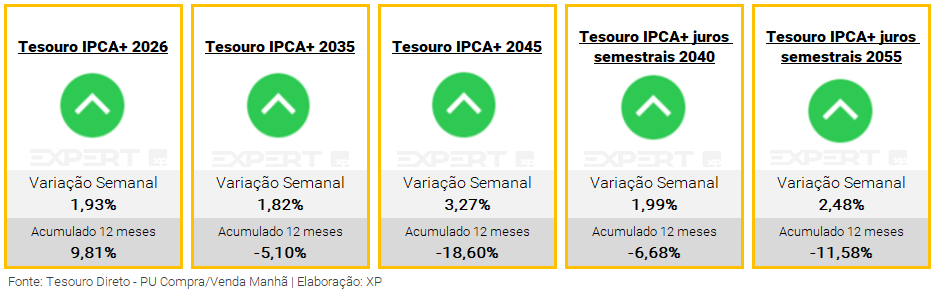

Nesta semana, as séries dos títulos do Tesouro Direto tiveram forte valorização com o movimento de queda nas taxas negociadas no mercado. Principal para os títulos prefixados e ativos de vencimentos mais longos, que acabam sendo mais sensíveis no preço quando ocorrem variações nas taxas.

Apesar de ainda estarem em posição de prejuízo nos últimos doze meses, os ativos prefixados e indexados à inflação apresentaram valorização de mais de 3% apenas nessa semana. Os títulos sem pagamento de juros semestrais, prefixado 2029 e IPCA+ 2045, valorizaram 3,5% e 3,2%, respectivamente.

Os títulos do Tesouro Selic de 2025 e 2027 tiveram valorização próximas do carrego da taxa Selic de uma semana, mas com o vencimento de 2027 levemente abaixo por conta da pequena variação na parcela prefixada que acompanha a remuneração pós-fixada do título. São os mais recomendados para reserva de liquidez, sendo mais indicado o vencimento mais curto (2025) para o objetivo de reserva de emergência, pois é o menos propenso a variações. Esta semana, ambos passaram de dois dígitos na rentabilidade dos últimos doze meses.

Acompanhe as taxas do títulos do Tesouro Direto disponíveis para compra e para resgate

Crédito Privado

Fluxo

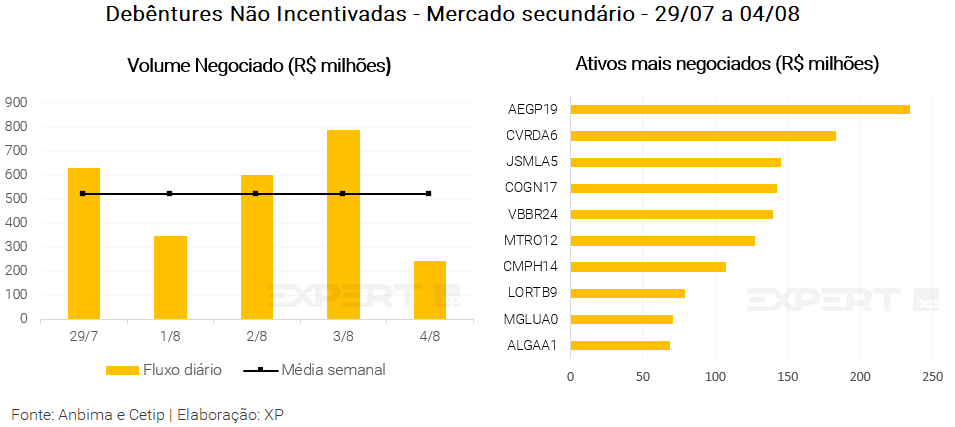

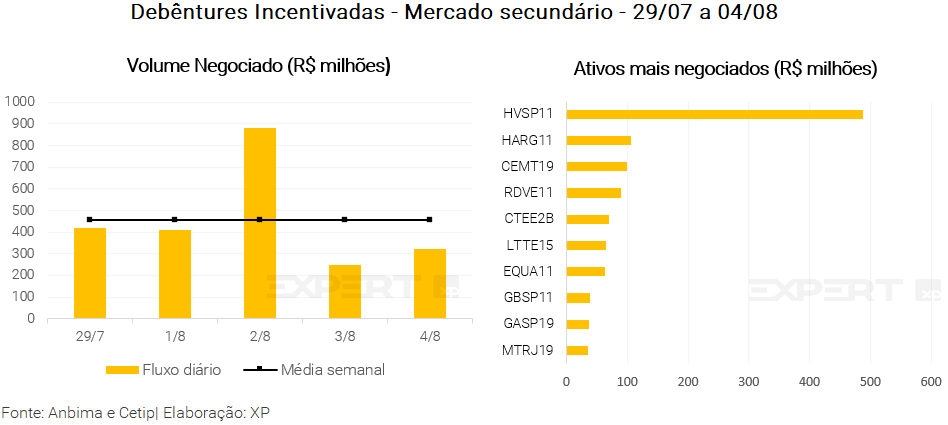

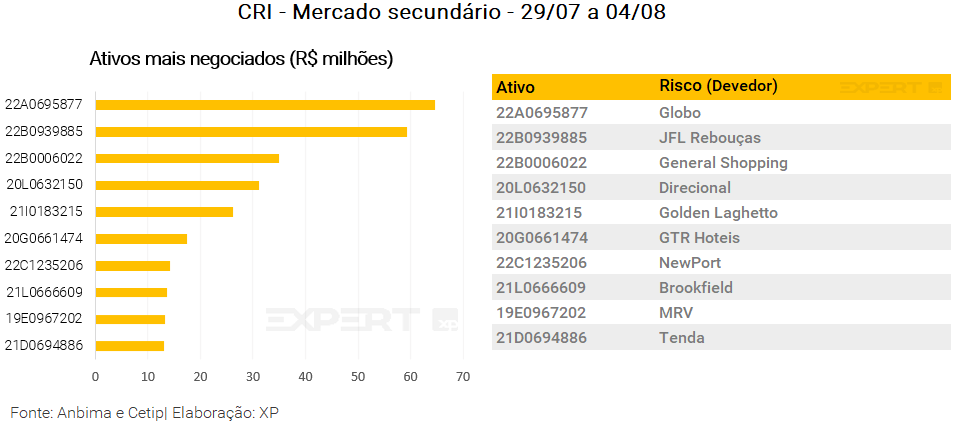

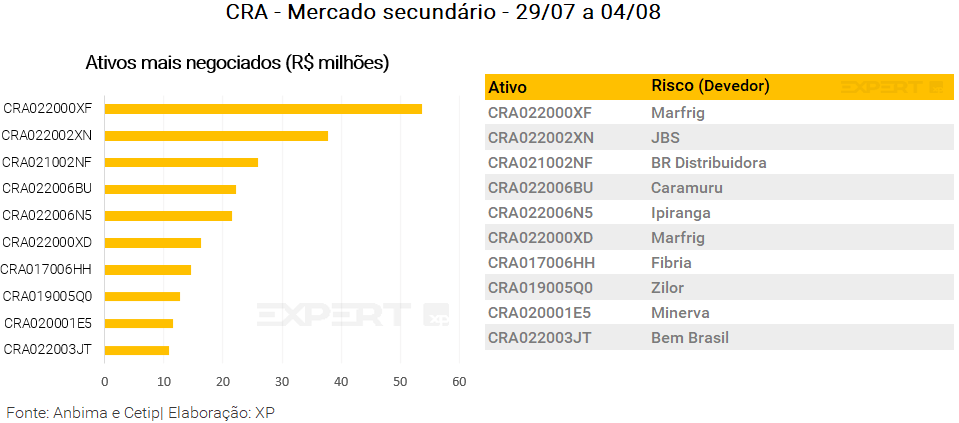

Na última semana, o fluxo médio diário de negociações em debêntures não incentivadas foi de R$ 521 milhões (ante R$ 683 milhões na semana anterior), R$ 455 milhões em debêntures incentivadas (vs. R$ 313 milhões), R$ 107 milhões em CRIs (vs. 135 milhões) e R$ 120 milhões em CRAs (vs. R$ 185 milhões).

Os papeis mais negociados por classe de ativos foram mais uma vez as debêntures da Aegea Saneamento (AEGP19), a debênture incentivada da Hélio Valgas Solar (HVSP11), CRI da Globo e CRA Marfrig em duas séries (pela quinta semana seguida).

Como não são disponibilizados a tempo da publicação do relatório, os dados desta sexta-feira não são considerados e podem alterar o apresentado. Assim, para trazer uma aproximação do resultado em cinco dias, os dados abrangem desde a sexta-feira da semana anterior até a quinta-feira da semana corrente.

Nesta seção, analisamos os dados da Anbima de negociações definitivas de crédito privado, realizando um filtro cujo spread (diferença) entre os preços máximo e mínimo negociados representam mais do que 0,01% do volume negociado no dia, com o intuito de descartar o que acreditamos serem as operações diretas dentro de instituições.

Ações de rating

Ratings são notas atribuídas por agências classificadoras de risco de crédito que podem impactar diretamente seus investimentos em Renda Fixa. Entenda mais aqui.

O que esperar – Semana de 15/08 a 19/08

Agenda econômica

No cenário internacional, os destaques serão a inflação ao consumidor de julho nos Estados Unidos, Alemanha e China, e a produtor nos EUA e China. Além disso, dados de confiança nos EUA, produção industrial na Europa e de atividade e setor externo na China serão importante termômetro da atividade econômica global.

No Brasil, os destaques serão a divulgação da ata da última reunião do Copom e a inflação (IPCA) de julho. No campo da atividade econômica, teremos dados de varejo (PMC) e de serviços (PMS) referentes a junho.

Leilões do Tesouro Nacional

Vencimentos de debêntures da próxima semana

Na semana seguinte não há vencimento de debêntures comuns ou incentivadas programados.

Relatórios recentes em destaque

Renda Fixa

Outras editorias

Gostou? Tem alguma sugestão? Não deixe de avaliar e deixar seus comentários!

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)