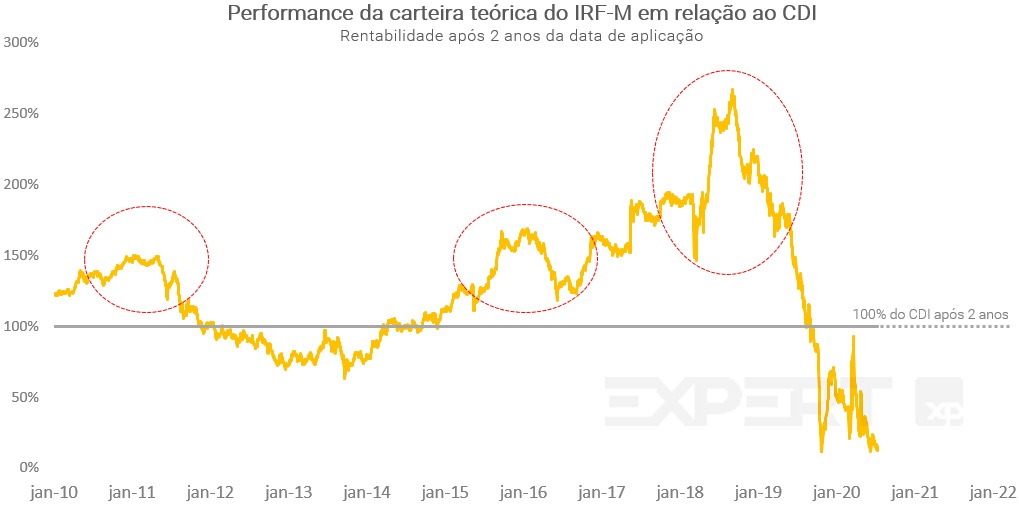

- Historicamente, a aplicação em títulos prefixados em períodos estabilidade da Selic, antes de ciclo de queda, gerou retornos consideravelmente acima do CDI (mais de 150%) em um horizonte de dois anos à frente. Observar o comportamento de desinflação nos próximos meses será importante para essa tese de investimentos.

- Apesar de os títulos prefixados trazerem a previsibilidade de receitas futuras e se beneficiarem de um cenário de queda nas expectativas de juros, são os títulos com a maior volatilidade e ficam desprotegidos caso ocorram novos choques inflacionários.

- A volatilidade nos títulos em anos de eleição não é significativamente maior, mas as taxas dos títulos sim. Fatores não esperados são mais importantes para a volatilidade da carteira de prefixados do que o motivo (seja político ou não).

- Um portfólio bem diversificado em prazos e composto por títulos pós-fixados, prefixados e indexados à inflação se mostra mais eficiente do que apenas concentrar em aplicações prefixadas e encurtar vencimentos.

O que são os títulos prefixados?

Na renda fixa, a única condição “fixa” são as regras do contrato. Ou seja, os ativos têm acordos estabelecidos de prazos e regras de remuneração. Os títulos prefixados são os mais simples dentre outras opções que dependem de parâmetros futuros para se saber o quanto teremos de retorno. Enquanto os títulos pós-fixados (indexados à Selic ou CDI) e títulos indexados à inflação (IPCA+) protegem de cenários de aperto monetário e inflacionários, respectivamente, os títulos prefixados se beneficiam de períodos de queda nos juros e cenários de estabilidade dos preços (inflação baixa e controlada).

Mas não é porque a taxa é fixa, ou o cálculo de retorno mais simples, que seja o tipo de investimento mais trivial de escolher ou o menos arriscado. Para tomar boas decisões de alocação nos prefixados, precisamos entender os riscos de crédito, de liquidez e de mercado. Afinal, a taxa de juro prefixada oferecida será maior quando esses riscos forem maiores também, como um “prêmio” pelo risco. Ainda há o risco de reinvestimento, principalmente relacionado a prazos curtos, que traz a importância da leitura de ciclos macroeconômicos.

Conheça melhor os riscos da renda fixa!

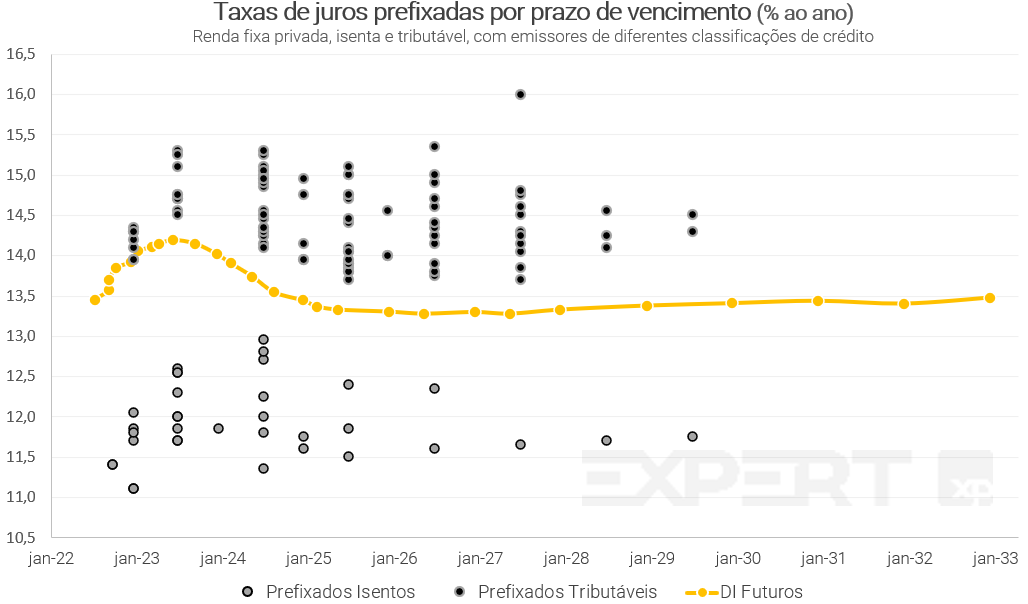

De maneira simplificada, as taxas dos títulos públicos federais (ou seja, os títulos do governo) prefixados e projeções das expectativas de juros (DI futuro) são utilizadas como referência para o restante da renda fixa prefixada no Brasil. Essas taxas, ao ano, para diferentes prazos, formam uma curva de juros, como destacado em amarelo no gráfico abaixo.

Os títulos públicos prefixados são as Letras do Tesouro Nacional (LTN) e as Notas do Tesouro Nacional Série F (NTN-F), sendo a primeira com prazos mais curtos e pagamento de juros apenas no vencimento e a segunda com disponibilidade de vencimentos mais longos e pagamento semestral de juros.

Por terem baixo risco de crédito, uma vez que são emitidos pelo governo federal, e alta liquidez devido ao elevado volume diário de negociações, apresentam as menores taxas, em comparação com títulos bancários e de crédito privado, dentro da classe dos títulos prefixados tributáveis de renda fixa.

No gráfico acima, mostramos as taxas de retorno, ao ano, de títulos com diferentes prazos de vencimento e classificações de risco de crédito. É notória diferença positiva de taxas dos títulos de renda fixa privada não-isentos contra as taxas de títulos públicos (DI futuros), justamente devido ao maior risco de crédito e de liquidez, mesmo sabendo que alguns títulos privados possuem a cobertura do FGC.

Note que nos pontos abaixo da curva DI encontram-se os títulos isentos de imposto de renda. No entanto, se somássemos o imposto de renda equivalente àqueles prazos, fazendo um exercício para simular uma taxa equivalente para caso os títulos não fossem isentos, todos também estariam localizados acima da curva DI, devido ao risco de crédito maior dos títulos privados.

Renda fixa isenta de IR: uma oportunidade que você pode estar deixando escapar!

Entenda como comparar os retornos de títulos isentos e tributáveis.

Por fim, além de diferenciar os ativos pelo risco de crédito e risco de liquidez, as condições de mercado e variáveis macroeconômicas, como juros e inflação, serão importantes para medir o risco de mercado e de reinvestimento. O risco de mercado ocorre antes do vencimento do título, enquanto o risco de reinvestimento está atrelada ao que ocorre depois que o ativo vence.

A variação no preço dos títulos apresenta relação inversa às mudanças nas taxas negociadas ao longo do período de aplicação e o risco de reinvestimento é o risco de não encontrar disponibilidade de taxas melhores quando os títulos aplicados vencerem, assumindo que o horizonte de investimentos seja maior do que o prazo final das primeiras aplicações feitas. Ou seja, não é indicado aplicar apenas em títulos curtos para evitar riscos, dado que o reinvestimento está mais atrelado ao curto prazo.

Então, o que fazer? Para responder, vamos explorar o comportamento dos títulos prefixados e o seu momento atual.

Precificação de mercado vs. Projeções econômicas

Quando queremos medir as expectativas de taxa de juros para os próximos anos, podemos pensar de duas formas: quais são as projeções feitas pelos economistas e qual é a precificação de mercado.

A primeira podemos acompanhar via relatórios de pesquisa e projeções feitas através de modelagem econômica. É comum o acompanhamento do Boletim Focus, publicado semanalmente pelo Banco Central, que resume as projeções para a economia a partir de pesquisas macroeconômicas realizadas por instituições como bancos, consultorias, corretoras e universidades.

A segunda é chamada de “preço de tela” ou, em outras palavras, os valores atuais dos ativos financeiros, como títulos de renda fixa ou derivativos. Como comentado na primeira seção, para taxas prefixadas é usual o acompanhamento de taxas dos títulos públicos ou DI futuros (que é um tipo de derivativo). Além disso, é possível verificar as expectativas de decisões das próximas reuniões do Comitê de Política Monetária (Copom) ou a inflação esperada para os próximos anos.

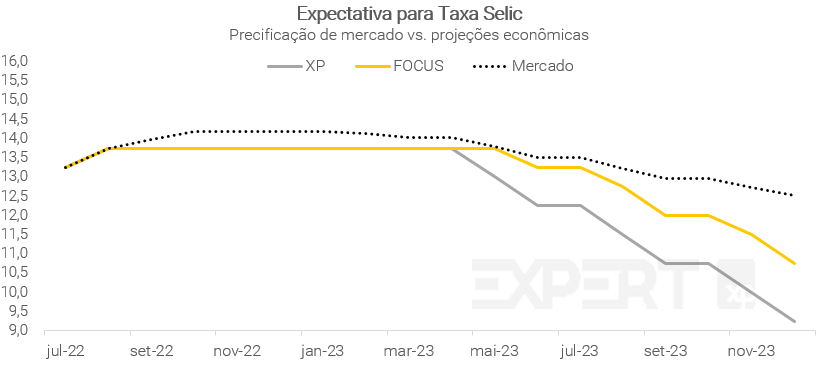

No caso no gráfico abaixo, o mercado acredita que a taxa Selic será de 12,5% em novembro de 2023. Já os economistas da XP, por exemplo, projetam que no mesmo período a Selic será de 9,25%. Lembra que falamos que a relação entre taxa e preço é inversa? Caso um investidor invista em um título prefixado com prazo maior do que 2023 a uma taxa de 12,5% e o cenário esperado pela XP se concretize, há probabilidade de ganho (ágio) com esse investimento antes do vencimento.

Historicamente, as taxas de mercado costumam ser mais elevadas do que as projeções de economistas em momentos de maior incerteza, devido ao acréscimo de prêmio de risco ou possibilidade de cenário pior que o esperado. E como pudemos visualizar nos gráficos acima, há grande diferença nas expectativas de mercado para o juro brasileiro nos próximos meses se comparadas às medianas das projeções do Boletim Focus e do time de economia da XP.

O fato é que sempre que as expectativas de juros – ou inflação – refletidas nos preços de mercado se descolam de forma significativa das projeções dos economistas, surge a possibilidade de se encontrar ganhos potencializados na renda fixa.

Enquanto o mercado oferece atualmente a oportunidade de aplicar em títulos com taxa de juros acima 13% ao ano até o fim de 2023, as projeções do Boletim Focus sugerem um nível de taxa abaixo de 11% ao ano. As projeções da XP indicam que a taxa Selic terá ciclo de queda a ser iniciado no próximo ano, terminando em 9,75%.

Lembra que falamos que a relação entre taxa e preço é inversa? Caso um investidor invista em um título prefixado com prazo maior do que 2023 a uma taxa de 13% e o cenário esperado pela XP se concretize, os títulos adquiridos hoje teriam suas cotações beneficiadas com a marcação a mercado, oferecendo um ágio (rentabilidade acima da contratada, proporcional ao período aplicado) para caso de um resgate antecipado.

Mas se as expectativas de juros futuros vêm subindo ao longo dos últimos dois anos e o mundo vem sofrendo com inflação persistente, vale a pena correr o risco de fixar taxas nos investimentos de renda fixa? Se as taxas ao ano oferecidas são maiores para prazos curtos, compensa aplicar em títulos prefixados de prazos superiores a um ano?

Essas e outras respostas dependem do perfil de risco e horizonte de tempo de cada investidor. Entretanto, analisando o cenário podemos encontrar evidências de que o momento fica cada vez mais propício para os títulos de remuneração prefixada para diferentes prazos de vencimentos.

O fim do ciclo de alta da Selic está próximo

O fim do ciclo de alta de juros ocorre na reunião do Copom em que se opta pela estabilidade da taxa Selic ou, em alguns casos mais raros, pela sua redução, interrompendo uma sequência de aperto monetário pelo Banco Central.

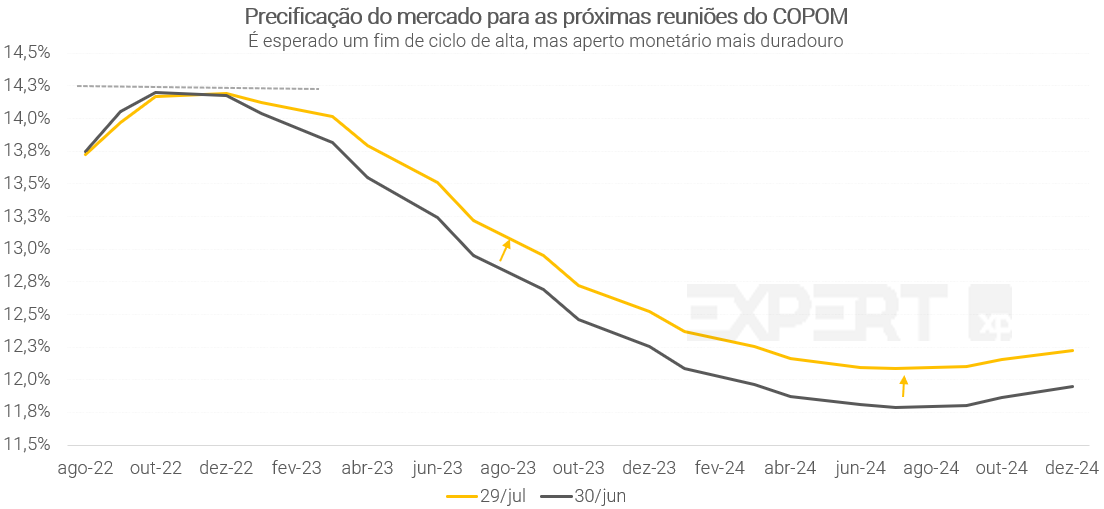

Atualmente, com a taxa Selic em 13,25% a.a., o mercado precifica que o fim do ciclo de alta esteja próximo, dentro das próximas quatro reuniões do Copom. Ainda é discutido até onde o juro brasileiro deveria chegar para equilibrar fatores inflacionários, mas é consenso que esse “pico” parece estar no horizonte de menos de seis meses, para passar a cair a partir daí.

No gráfico abaixo, é possível notar que a mudança de condições locais e globais, tanto políticas quanto econômicas, levaram o mercado a uma maior percepção de risco, o que foi refletido nas expectativas para a Selic. Ao fim de junho, era esperado, por exemplo, que a Selic chegasse a cerca de 13,8% em fevereiro de 2023 após um pico de 14,25% em dezembro de 2022. Um mês depois (curva amarela), a expectativa para fevereiro de 2023 já é de 14%, indicando uma queda mais branda na taxa de juros.

Ciclos da Renda Fixa: os diferentes momentos e como investir em cada um deles

Para a análise de desempenho dos preços dos títulos prefixados, quando marcados a mercado (antes do vencimento), o mais importante são as sinalizações de política monetária e seus efeitos sobre as perspectivas para a trajetória dos juros – e não, necessariamente, a decisão de elevação ou redução da Selic em si, uma vez que a curva de juros oscila de acordo com o que se espera pelo mercado para as taxas.

Pode parecer confuso, mas se a Selic está em ciclo de alta e sobe menos do que o mercado esperava, as taxas de juros dos prefixados podem cair. Da mesma forma, quando o mercado espera uma queda nas taxas, a rentabilidade fixa oferecida pode estar abaixo das taxas pós-fixadas correntes, como por exemplo em 2015 quando a taxa Selic estava acima de 14%, mas títulos prefixados para prazos de três a cinco anos remuneravam abaixo de 11% ao ano. E nesse ponto entra a importância da questão “até onde a Selic vai subir?” e “quando a Selic vai começar a cair?”.

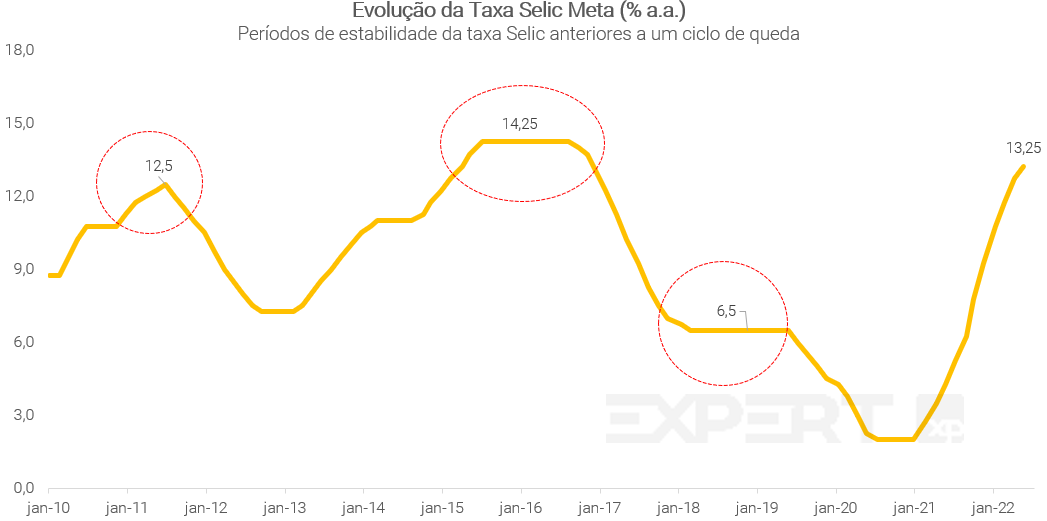

Analisando a série histórica da taxa Selic nos últimos doze anos, encontramos três períodos de estabilidade antecedentes a um ciclo de queda: 2011, 2015 e 2018. Fizemos o seguinte exercício: se uma pessoa tivesse aplicado em uma carteira de títulos prefixados* em algum desses anos, sem resgatar, sua rentabilidade teria sido maior do que 150% do CDI após dois anos, em média. Ressalta-se que isto considera a marcação a mercado dos títulos.

Outro ponto de destaque é que nos períodos de taxa Selic acima de dois dígitos, a aplicação na carteira de prefixados gerou retornos acima do CDI após dois anos.

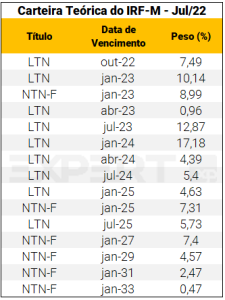

Utilizamos o índice IRF-M, que representa a evolução, a preços de mercado, de uma carteira teórica de títulos públicos prefixados (LTN e NTN-F). O índice ajuda, mesmo que indiretamente, a medir o desempenho dos títulos prefixados. O índice é composto na composição ao lado.

As evidências de desempenho no passado não garantem uma rentabilidade futura, mas indicam que a precificação atual das taxas dos títulos prefixados em dois dígitos para prazos longos não deve se sustentar quando o Banco Central sinalizar que o ciclo de aperto monetário se encerrou. Nesse contexto, a taxa Selic elevada pode ser uma “distração” para investidores aplicarem apenas em títulos pós-fixados ou de prazos muito curtos, o que não é recomendado.

Caso esse movimento ocorra nos próximos meses, o retorno a mercado de uma carteira de títulos prefixados de prazos variados (1 a 5 anos) deve superar de maneira considerável o rendimento da taxa do CDI em um intervalo de 24 meses. Ressalta-se, no entanto, que há o risco de esse movimento não se concretizar. Portanto, é recomendável aos investidores que decidam incorrer esse risco que ao menos possam manter os títulos até o vencimento, caso essa oportunidade de resgate antecipado com ganhos não ocorra.

13% ao ano por 10 anos?

Tempo é dinheiro e o juro é o preço do relógio. O retorno pelo tempo nos prefixados aumentou, mas ainda tem espaço para melhorar? O comportamento de oscilação do preço de um título prefixado depende de alguns fatores que podem ser listados abaixo:

- Uma variação positiva na taxa acarreta uma variação negativa no preço, e vice-versa. Um título negociado a uma taxa menor do que a contratada pode ser vendido antecipadamente com lucro adicional (ágio). O contrário também é possível.

- Quanto maior o prazo, maior a sensibilidade do preço à variação de taxa. Então conforme o título se aproxima da data de vencimento, menor é a sua volatilidade (e seu risco de mercado).

- Títulos com pagamento de juros periódicos oscilam menos que os que não pagam, quando possuem mesmo prazo de vencimento, devido à sua menor duration.

Duration é o prazo médio ponderado de recebimentos dos fluxos de um título. Um ativo que não paga juros ou amortização até o vencimento terá sua duration equivalente ao prazo do título. Já aqueles que pagam fluxos ao longo da duração, possuem duration inferior ao prazo. A duration também é usada para medir a sensibilidade do preço de um título a variações de 0,1 ponto percentual nas taxas negociadas. Quanto mais longos, mais sensíveis.

Sabendo disso, ao adquirir títulos do Tesouro prefixados nas taxas atuais, acima de 13% ao ano, qual seria a rentabilidade futura a preços de mercado em casos de aumento, manutenção ou queda na taxa de negociação do mesmo título comprado?

A tabela abaixo faz uma projeção de retornos para prazos de até cinco anos à frente para diferentes títulos prefixados do Tesouro, que possuem liquidez para resgate antecipado sujeito às variações das taxas desses títulos no mercado.

Note que os títulos levados até a data de vencimento possuem rentabilidade igual à contratada, independentemente das oscilações ao longo do tempo de aplicação. Por isso, é importante reiterar que os títulos levados até o vencimento não sofrem o risco de mercado, apenas o risco de reinvestimento a taxas piores, caso os recursos sejam reaplicados.

Ao nível atual de taxas, é preciso avaliar que o retorno, em caso de levar o título até o vencimento, é historicamente alto, acima de 1% ao mês. Além disso, os juros compostos são um grande aliado quando as taxas estão acima de 10% ao ano.

De acordo com os exercícios propostos (com cenários hipotéticos) na tabela acima, uma NTN-F com vencimento em janeiro de 2033, comprada a uma taxa de 13,1% a.a., poderia ser vendida após cinco anos em um cenário pessimista (e improvável atualmente) a uma taxa de 17,1% a.a e mesmo assim entregar um retorno total de 79% sobre o capital aplicado. Isso é o que chamamos de “carrego” do título, ou seja, a rentabilidade total que o título acumula com o passar do tempo levando em consideração a sua marcação de preço de venda a mercado.

Outro ponto interessante é que, mesmo em cenários muito pessimistas e fora do consenso de mercado, as aplicações tendem a não apresentar prejuízo nominal após dois anos de investimento. Os níveis atuais de taxas indicam expectativa de inflação acima da meta do Banco Central por prazo indeterminado (mesmo com a independência da instituição). Enxergamos isso quando comparamos nos títulos públicos as taxas prefixadas com as taxas dos títulos indexados à inflação.

Mas em cenários de queda nas taxas negociadas – seguindo o racional de projeções econômicas – os ganhos podem passar de 15% um ano à frente, ou mais de 30% dois anos à frente, no caso de uma variação negativa de um ponto percentual nas taxas. Parece ser uma oportunidade que vale ser avaliada com atenção, levando-se em consideração o perfil de investidor e riscos já mencionados.

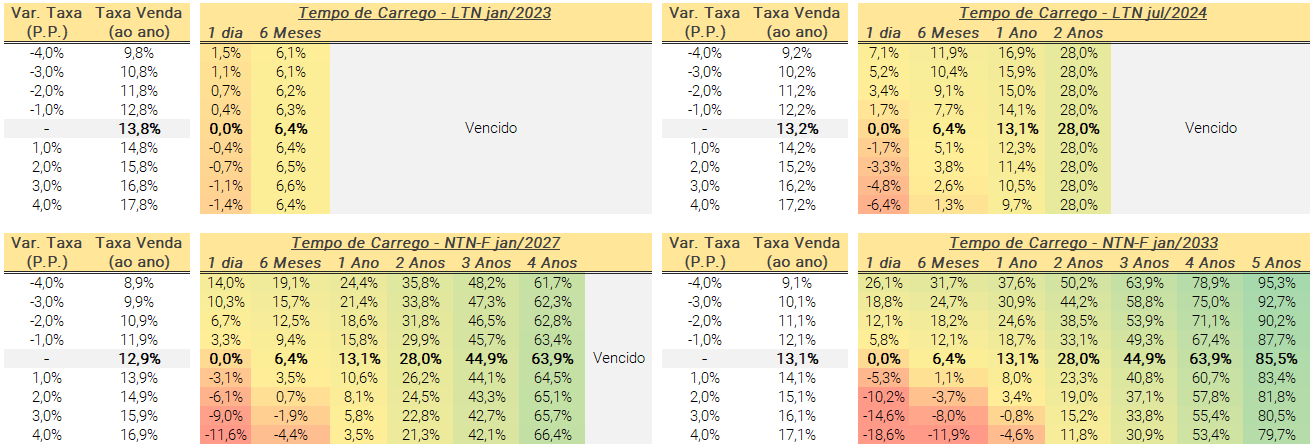

Ano de eleição: risco de volatilidade adicional?

No Brasil, os anos de eleição presidencial possuem uma dinâmica diferente para se debater incerteza nos mercados. É comum que as atenções fiquem voltadas para as propostas de governo e temas relacionados às contas públicas do país, segurança jurídica, andamento de reformas, privatizações e atratividade de investimentos. Esses tópicos impactam diretamente as expectativas na renda fixa, principalmente quando são temas que afetam o rumo da política monetária (títulos com vencimentos mais curtos) e fiscal (vencimentos longos).

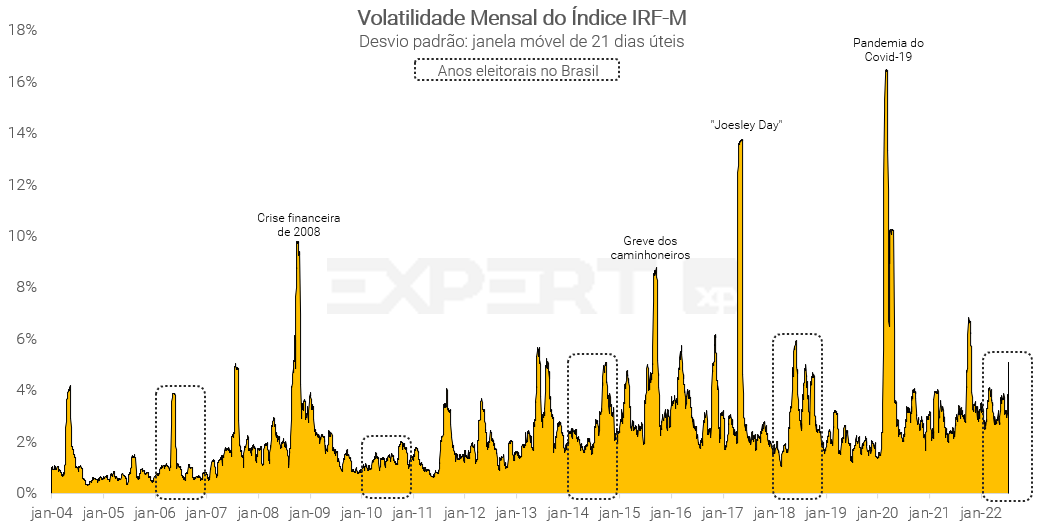

Porém, utilizando mais uma vez o IRF-M das últimas duas décadas e observando o comportamento da carteira teórica dos títulos prefixados do Tesouro Nacional, não encontramos evidências de que o período antes da eleição ou logo após o resultado das urnas acarrete uma volatilidade acima da média.

Uma possível explicação é que a volatilidade dos ativos de renda fixa está relacionada aos momentos de rápida quebra de expectativas, principalmente nos títulos prefixados, que são os mais sensíveis às mudanças nas taxas futuras. No gráfico da série de volatilidade mensal abaixo, podemos reparar picos de oscilação na carteira prefixada em eventos inesperados como o estouro da crise financeira de 2008, greve dos caminhoneiros, o processo de impeachment da ex-presidente Dilma Roussef, o escândalo político chamado de “Joesley Day” e, mais recente, o início dos temores com a pandemia do Covid-19.

Apesar de não vermos aumento significativo de volatilidade nos papéis prefixados em período de eleição, visto que as expectativas são formadas e ajustadas de forma contínua ao longo do ano de corrida presidenciável, esse aumento na incerteza pode pressionar para cima as taxas negociadas em resposta de uma reprecificação de riscos à frente, elevando os prêmios pagos para os investidores.

Algumas conclusões

Os ativos prefixados sofreram nos últimos tempos: A sucessiva elevação na curva de juros nos últimos doze meses influenciou negativamente a performance dos ativos de renda fixa prefixados, mas abriu oportunidade de alocações oferecendo retornos acima de 1% ao mês para diferentes horizontes, embora não sem risco.

As taxas futuras estão muito acima das projeções de economistas: Apesar do cenário desafiador de inflação persistente e o temor crescente de recessão global, os preços oferecidos no mercado parecem estar cada vez mais descolados das projeções econômicas de juros nos próximos anos. Historicamente, taxas prefixadas acima de 12% a.a. como as atuais não se sustentam por muito tempo e as estimativas da Selic no Boletim Focus já estão abaixo de 10% a partir de 2024. É possível, mas improvável, que as taxas prefixadas continuem subindo indefinidamente no segundo semestre de 2022.

O fim do ciclo de alta da Selic pode beneficiar as aplicações prefixadas: Estamos nos aproximando cada vez mais do fim do ciclo de alta da taxa de juros no Brasil pelo Banco Central. Não existe um consenso de quando será o fim do aperto monetário, mas o mercado espera um nível de Selic estável entre 13,75% e 14,50% no começo do próximo ano. Nos últimos vinte anos, a aplicação em títulos prefixados dentro de um intervalo de estabilidade da Selic anterior a um ciclo de queda gerou retornos consideravelmente acima do CDI (mais de 150%) em um horizonte de dois anos à frente. Observar o comportamento de desinflação nos próximos meses será importante para essa tese de investimentos.

Taxas acima de 13% a.a. reduzem o risco de prejuízo nominal com a marcação a mercado: Pelo fato de os ativos de renda fixa remunerarem pelo tempo, a posição carregada de um título prefixado em 13% ao ano pode entregar retornos positivos após dois anos até em cenários pessimistas de juros negociados a 16% ao ano. Em contrapartida, em um cenário mais provável de redução em um ponto percentual nas taxas negociadas após dois anos, a rentabilidade nominal do período pode passar de 30%.

A volatilidade em anos de eleição não é significativamente maior, mas os prêmios sim: Os títulos prefixados possuem maior volatilidade do que os pós-fixados ou híbridos, devido à composição integral do rendimento por uma taxa prefixada, com ligação inversamente proporcional aos preços negociados. Historicamente, a oscilação dos prefixados não foi acima da média em períodos eleitorais. Fatores não esperados são mais importantes para a volatilidade da carteira de prefixados do que o motivo – seja ele político ou não. Por outro lado, o fator de incerteza nos rumos da governança doméstica pode adicionar prêmios e elevar as taxas negociadas, abrindo oportunidades passageiras para perfis de risco moderados e agressivos.

Diversificar sempre será a melhor estratégia: Como não podemos prever o que acontecerá nos próximos anos, precisamos nos proteger de surpresas como taxas de juros e inflação mais elevadas. Apesar de os títulos prefixados trazerem a previsibilidade de receitas futuras (em caso de manutenção até o vencimento) e se beneficiar de um cenário de queda nas expectativas de juros (em caso de resgate antecipado), são os títulos com a maior volatilidade e ficam desprotegidos caso ocorram novos choques inflacionários. Um portfólio bem diversificado composto por títulos pós-fixados e indexados à inflação, além de outras classes, se mostra mais eficiente do que apenas concentrar em aplicações prefixadas e encurtar vencimentos, devido ao risco de reinvestimento a taxas menos atrativas no futuro. Por esse motivo, atentar-se ao perfil de investidor e objetivos é muito relevante ao compor o portfólio diversificado.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)